城镇化背景下安徽普惠金融发展问题分析

2018-05-29郭艳艳庄道元

郭艳艳,庄道元

(淮北师范大学管理学院,安徽淮北235000)

发展普惠金融不仅会促进经济总量的增长,同时还有利于经济发展方式的转型升级、提高城镇化率、构建和谐社会等,研究表明:普惠金融发展的程度与经济发展水平基本呈一致的变化。近年来,虽然我省的普惠金融及城镇化发展都取得了较快的发展,然而,由于受本身经济发展水平及农村二元金融结构的约束,在发展中也呈现出一系列的问题。安徽普惠金融发展程度如何?安徽普惠金融对经济发展及城镇化的影响有哪些?如何推进安徽普惠金融的发展?对于这些问题进行准确的回答不仅有利于降低金融排斥、丰富金融产品,而且对于完善金融体系,深化供给侧改革具有十分重要的意义,为经济发展、提高城镇化率、构造和谐社会提供强有力的支持。

1 文献梳理

当前对普惠金融与城镇化关系的研究主要集中在:一是普惠金融概念界定及金融创新的研究,如Easterly提出普惠金融可以解决贫困问题、促进经济增长、实现包容性社会的重要机制[1];Atkinson认为高水平的普惠金融激励原则、金融消费者保护制度和金融教育国家战略是发展普惠金融的三大重要领域,同时如果三者能够有效整合,更会增加金融系统的稳定性,提高居民的金融幸福感[2];焦瑾璞等提出普惠金融是小额信贷及微型金融的延伸和发展[3];夏园园认为小额信贷是普惠金融体系的核心因素;刁莉提出从事微型金融服务的机构主要有四种类:非政府组织、逐利型小微金融机构、商业银行和财务公司,其在不断地演化与创新[4];Bruhn&love指出信贷技术创新和业务模式变革对实现普惠金融至关重要,墨西哥的阿兹泰克银行在小微金融领域取得成功的主要原因就是利用简单抵押与连带责任人的方式替代传统银行繁琐的审批备案[5]。二是普惠金融与城镇化、经济增长关系的研究,有Anand& Chhikara通过跨国数据的实证研究得出:普惠金融每增加1%,人类发展价值指数就会增长0.142%[6];赵大伟、张韶华在分析普惠金融是视角下我国城镇化难题的基础上强调发展普惠金融、增强金融产品和服务的可获得性,让更多的小微企业和进城农民工能从金融发展中获益,是当前解决城镇化问题的重要途径[7];闫冰竹立足北京银行,在分析北京银行突出普惠金融特色的基础上提出:加强顶层设计、改善金融环境及强化政策支持等[8];程宇在分析农村普惠金融产品和服务的安全性、平等性、包容性及均衡性能有效提高城镇化进程中农村资本供给效率的基础上,提出加快正规金融机构转型、积极引导非正规金融机构发展及积极培育新型金融机构以优化农村普惠金融的结构[9]。

通过分析以上研究发现,很多学者从宏观角度指出我国普惠金融发展水平较低,而且不平衡,阻碍了我国经济发展及城镇化的进程,鲜有学者进行具体定量的分析;现有的研究多基于宏观和政府调控的视角,忽略了地区发展的差异性,结果会得出通用的政策建议,解决问题的针对性较差;同时相关普惠金融与城镇化、经济增长的关系的文献相对不多,且目前还存在一定的争议。本文试图分析安徽普惠金融与城镇化发展的关系,对于其定量研究会在此基础上进一步分析。

2 安徽普惠金融与城镇化发展的现状

2.1 安徽普惠金融的发展现状

2015年以来,安徽金融业整体运行平稳,在坚守风险底线的基础上,进行改革创新,为安徽经济结构调整及转型升级营造良好的金融环境。

截至2015年底,全省金融机构本外币存款余额高达34826.2亿元,较2014年30088.8亿元同比增长15.7%,,相比2014年11.7%的增长率有了很大的发展;本外币贷款余额为26144.4亿元,较2014年22754.7亿元同比增长14.9%,比全国平均水平高1.5%,同时贷款主要倾向于产业结构调整、重点领域及薄弱环节。着重发展“三农金融服务”是发展普惠金融的根本,2015年重点完善地方金融体系,实现金融机构县域全覆盖,增加村镇银行65家;新型农村金融机构由2014年的62家增加到2015年底323家,其资产总额由323亿增加到867亿,无论在量上还是质上都有较大的突破;金融机构营业网点数由7948个增加到8700个,其从业人员由116410增加到125881个,即普惠金融的主要指标:地理维度的服务渗透性由568(每万平方公里金融机构数)、8315(每万平方公里金融机构从业人数)、人口为度的服务可得性1.3(每万人拥有的金融机构数)、19(每万人拥有的金融机构从业人数)分别上涨到621、8992、1.4、20。

保险市场发展快速。2015年新增保险分支机构3家,其中财产险分支机构1家,人身险分支机构2家;保险机构资产总额达到1538亿元,同期增长了29.6%;保费收入由2014年的572亿元增加到2015年的699亿元,增长率为22.2%;保险密度由945元/人增加到1146元/人,增长了21.3%;赔付金额由277亿元下降到234亿元,同期下降了15.5%,保险业的风险得到了一定的控制;涉农保险在全国遥遥领先,大病医疗、农业保险实现全覆盖,在3个地级市,6各县区试点信用保证保险,累计支持520家主体融资3.5亿元。

2.2 安徽城镇化的发展现状

安徽省位于中国东部,长江下游,淮河中游,行政区域包括16个地级市、6个县级市、44个区、55个县,辖区面积14万平方千米,截至2015年底安徽省常住人口为6144万人,其中城镇人口为3102.72万人,城镇化率为50.50%,低于全国平均水平5.6个百分点。

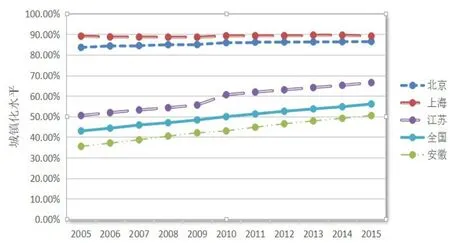

自2000年以来,安徽城镇化进入一个快速发展的阶段,城镇化率由2000年的28%增长到2015年的50.5%,年均增长率达1.5%,然而安徽是一个农业大省,城镇化基础比较薄弱,虽然增长速度较快,但与全国平均水平还有一定的差距,尤其是与一些发达城市相比,如北京、上海及相邻的江苏等相比其差距更大,具体如上图1所示:

图1 安徽与江苏、北京、上海及全国城镇化水平比较

从图1看出,安徽的城镇化水平与发达城市及邻近地区差距仍然较大,同时与全国的平均水平也仍有一定的差距;另一方面也体现出近年来是安徽城镇化发展的关键时期,其增长速度较快,高于全国平均增长速度,与平均水平的差距越来越小。近几年,在中央及地方的政策支持下安徽的城镇化发展小有成效,接下来的几年其发展空间仍较大。

3 普惠金融与城镇化关系辨析

城镇化包括社会城市化、经济城市化和人口城市化,目前多数对城镇化的核算是基于居住地的常住人口,农民居住地向城镇的集中为普惠金融的发展提供了经济上和地理上的便利,同时普惠金融的发展也为城镇化提供了资金上的保障,二者相辅相成,其具体关系分析如下:

首先,城镇化有利于提高金融服务地理维度的渗透性和人口维度的可获性。我国金融排斥的对象主要是“三农”、中小微企业,然而我国城镇化的核心是农村居民居住的城镇化、集中化,这便大大提高了金融服务的覆盖面。长期以来,农村地区尤其是偏远地区金融服务处于空白状态的主要原因是金融机构提供金融服务的成本高、收益低、风险大;城镇化的发展,缩小了金融机构的服务空间,无疑提高了金融服务的渗透性及可得性[7]。

其次,推进普惠金融为城镇化的发展提供了资金上的支撑。金融是经济发展的第一推动力,金融资本的扩大是城镇化的原始动力。城镇化伴随着产业集聚、公共服务设施的建设等,这些都需要大量资本的投入,仅靠政府的财政支持是远远不够的,这就需要市场上资本的积累,普惠金融的实施有利于积聚农村的资本;同时,城镇化的每个阶段都需要有配套的金融产品及工具,而金融产品创新恰是普惠金融发展的主要途径。

再次,普惠金融与城镇化相辅相成、协作发展。城镇化为发展普惠金融提供了时空上的便利,普惠金融的发展为推进城镇化提供了资金上的保障,二者相辅相成,相互促进。发展城镇化有利于明确普惠金融的发展方向,有研究表明:当零金融服务人群获得微型金融服务后,其收入会明显提高,同时还有利于优化其金融资源配置,这就要求金融服务全覆盖,也正是普惠金融的发展的目标;普惠金融体系的完善为城镇化进程中所有的参与主体高效获得金融机构产品和服务提供了保障,提高了农村资本的供给效率,有利于形成城镇化所需的资本[6]。

4 城镇化进程中安徽普惠金融发展存在的问题

安徽是国家重点扶贫开发区域之一,积极探索“普惠+特惠+特色”金融扶贫的方式,效果比较明显,但同时仍存在一些问题:

4.1 普惠发展水平不高、不稳定,且不均衡

安徽整体经济不发达,基础设施相对落后,尤其是农村基础设施匮乏,这无疑制约了普惠金融的发展。通过对2015年中国31个省份的普惠金融指数测算安徽(0.075)处于中下等,中部地区的8个省市中仅高于江西(0.071),略高于西部偏远地区,与最高的上海市(0.706)相比差距太大;自2005年提出普惠金融以来,我国的普惠金融有了很大的进展,31个地区平均增长了接近3倍,但同时也呈现了一定的问题,东部和西部大部分地区发展比较稳定,中部较多地区增长波动较大,尤其是安徽,增长波动较大,有的时候甚至出现了负增长,这与政府支持是密切相关的;安徽普惠金融还呈现出地区及内容的不平衡性,皖南地区高于皖北地区,城市远远高于农村,重银行轻保险。

4.2 金融产品及服务模式创新不够,市场灵活度不高

研究表明普惠金融从宏观上的确有利于促进经济增长,提高资本市场的资金流动性及市场的灵活性,从需求的角度满足了不同需求主体的各项金融服务,尤其是方便了农民、城市中低收入者、小微企业及大学生、残疾者等特殊群体。但从供给的角度无疑增加了金融服务的成本,降低了金融机构的利润,谁是普惠金融的供给者?谁愿意发展普惠金融?是影响普惠金融发展的主要因素。

近年来,安徽普惠金融发展取得了显著的效果,无论是广度上还是深度上都有了很大的提高,但总体上缺乏创新,产品不够丰富,灵活度不高,主要靠政府的拉动与支持,金融机构本身积极性不高。主要有重点支持小微企业、皖北地区及大别山区等信贷模块;加大对发展农业、林业、水利等贫困地区的基础设施和农业现代化推进工程的贷款力度;引导和支持大型商业银行加快县域空白网点的布局;徽商银行的“三农”信贷新模式;支持设立服务“三农”和小微企业的融资租赁和金融租赁公司;提高农户的参保率等。这些举措的确大大扩大了金融服务范围,填补了一些空缺,但主要停留在量上,至于产品的种类、服务的渠道及经营的模式上还有待创新。

4.3 科技应用水平较低、普惠金融体系不够完善

通过调查发现近年来普惠金融发展水平有了较大的提高,其金融服务的主要提供者主要是大型商业银行,尤其是国有商业银行及政策性银行,主要是国家宏观调控的引导或政策的压力,其本身发展动力不足。因此在产品创新及服务渠道上投入不多,大多是传统业务在空间上的外移,没有充分发挥大数据、云计算等信息技术的力量。

从金融服务的业务范围上看,普遍存在重银行服务,轻保险及其他金融服务。目前的保险在农村主要是新农合,种类非常单一,且缺乏市场的灵活性,至于融资租赁、金融租赁、股票、期权、期货等金融市场几乎仍是空白。

从服务的对象来看,着重强调为“三农”提供基本的存、取、贷等金融服务,而对城市的低收入群体及残疾等特殊群体缺乏关注。据了解目前安徽农村对资金的需求仍存在较大的缺口,尤其是小微企业,资金满足率不到50%。

5 城镇化背景下,推进普惠金融发展的政策建议

近年来安徽普惠金融发展良好,无论在广度还是在深度上都有了明显的改善,但与全面建成小康社会相适应的普惠金融服务和保障体系还有一定的差距,具体可从以下几个方面改进:

5.1 进一步推进普惠金融,拓展广度与深度

金融服务的覆盖率和可获得性是衡量发展普惠金融的关键性指标。鉴于安徽基础设施不够完善、同时思想比较传统、落后,“互联网+”的思想还有待于慢慢渗透,传统的金融服务仍是普惠金融的主力军,增加县域网点及农村便民服务站是基础;另外,提供金融服务的主体应充分发挥各自的优势逐渐将金融服务推向市场化,而不是单纯的完成政府安排的任务,据了解,一些主要的金融机构主体只是硬性的完成各项指标,这就失去了普惠金融的作用;各金融机构主体,尤其是有实力的大型金融机构应结合自己的优势业务,从长远的角度围绕“三农”特征及城镇的低收入群体开发有特色的、针对性强的金融产品;此外,在现有传统金融填补空缺的基础上充分发挥互联网“小而美”的优势,大力培育和发展新型金融机构服务主体,充分利用村委会、医院、小超市等便民服务点,将金融服务与生活基本服务有机融合起来,将金融服务逐渐渗透到生活中,有利于开拓思想,转变观念。

5.2 加大普惠金融产品及服务模式的创新力度

创新是根本,目前安徽农村仍存在金融服务的空缺,尤其是偏远山区现象比较严重,其主要原因是金融服务比较分散,对金融机构来说服务成本高、利润空间较小。就调查显示安徽很多偏远地区资金的需求和供给严重失衡,一方面农村有大量民间资本剩余,同时另一方面中、小、微等特殊微观主体又存在大量的资金缺口,这就要求金融机构充分利用各自业务优势及互联网优势搭建好资金需求方与供给方中间的平台,以便做好资金供需的对接。

金融机构在进行产品创新时应转移部分重点,试着将部分力量转移到农村市场,有针对性的精准服务,如为小微企业、农民代表、文化水平较低老年人、高校毕业生创业者等特殊体提供相应的配套服务,如对企业放宽抵押条件及登记手续,在完善信用建设的基础上,适当探索除不动产以外的抵押形式;为特殊群里提供无障碍的服务通道等。

金融是经济发展的核心,是为经济发展服务的,在“互联网+”的时代,金融机构也要及时跟上节奏,为市场发展提供配套的资金服务,以实现资金流的顺畅。另外,金融机构也要考虑金融服务的社会性,现如今老龄化程度日趋严重,正在探索的社会医疗及社会养老的新模式都对金融服务提出更高的要求[8]。

5.3 加大科技的投入,不断完善普惠金融体系

普惠金融的推进离不开互联网,而互联网金融迟迟被很多人拒之门外的主要原因就是其风险较大,尤其是法律、政策及技术风险,一方面要鼓励金融机构等主体充分运用大数据、云计算等信息技术的打造互联网平台,另一方面相关政府部门应制定完善配套的法律政策,这就要求具备完善的普惠金融体系。建立健全以央行为核心、商业银行为主体多种金融机构并存的金融机构体系。在央行的领导下,政策的支持下依靠国有及大型商业银行推进普惠金融的同时,充分发挥互联网环境下诞生的以服务小微企业、“三农”的金融租赁公司及融资租赁公司对产品创新、渠道创新及机制创新的作用,同时充分发挥保险保障的优势,形成定位明确、分工合理、功能互补的普惠金融体系。最终实现投资有去向、筹资有渠道、风险有保障的人人参与金融。

[1]Easterly W.The White Man’s Burden:Why the West’s Efforts to Aid the Rest Have Done so Much III and so Little Good[M].New York:Penguin Press,2006:1-15.

[2]Atkinson A,F.Messy.Promoting Financial Inclusion through Financial Education:OECD/INFE Evidence,Policies and Practice[R].OECD Working Papers,2013.

[3]焦瑾璞,陈瑾.建设中国普惠金融体系—提供全民享受现代金融服务的机会和途径[M].北京:中国金融出版社,2009:5-18.

[4]夏园园.普惠金融视角下小额信贷机制发展研究[J].湖北社会科学,2010(9):88-91.

[5]刁莉,黄孝武,程承坪.拉美地区小额信贷覆盖深度变化及对我国的启示[J].国际金融研究,2009(10):34-40.

[6]Bruhn M.,Love I.The Real Impact of Improved Access to Finance :Evidence from Mexico[J].Journal of Finance,2014,69(3):1347-1376.

[7]Anand S.and Chhikara K.S.A Theoretical and Quantitative Analysis of Financial Inclusion and Economic Growth[J].Management and Labour Studies,2013,38(2):103-133

[8]赵大伟,张韶华.普惠金融视角下的城镇化[J].中国金融,2014(3):77-78.

[9]闫冰竹.立足普惠金融完善城镇化金融服务体系[J].高端视角,2014,3(4):8-11.

[10]程宇.新型城镇化进程中的普惠性金融结构优化[J].福建行政学院学报,2014,17(1):107-112.