信贷配给理论研究述评

2018-05-17丁丹,李菁

丁 丹,李 菁

(1.辽宁大学 国际关系学院,辽宁 沈阳 110036;2.沈阳师范大学 学报编辑部,辽宁 沈阳 110034)

关于信贷配给理论的研究应该先从出现该现象说起,信贷配给现象大约发生在18世纪70年代,但是真正的信贷配给理论阐述应该从1950年算起,众多的经济学家从不同的影响因素对信贷配给进行了详细的分析,最终发展成信贷配给理论。我们所研究的信贷市场相对于产品市场来说,可能更好理解。在产品市场上,有产品的需求者和产品的供给者,相应的产品就是我们所说的各种商品。但是相对于信贷配给市场来说,相应的产品是一种很特殊的产品,即货币。市场中的信贷需求者和信贷购买者也就是各种金融机构和对货币资金的需求者(可以是企业也可以是个人,但是企业对资金的需求还是整个信贷市场的需求主体部分)。在信贷市场上,信贷资金是资本要素作为商品进行交易,利率作为资本要素的价格,较高的利率意味着较高的资本使用成本。但是,信贷的供给曲线不会随着利率的上升而一直单调上升,信贷的需求曲线也不会随着利率的上升而一直单调下降,信贷供给和需求曲线的相交点并不是供需双方理性行为所决定的信贷市场均衡点。当信贷市场上有众多的资金需求时,就会出现对贷款的需求超过供给,导致信贷市场出现无法出清的现象,也就出现了信贷配给行为。

一、信贷配给理论的缘起

经济学家Adam Smith(1776年)在他著名的著作《国富论》中对信贷配给现象进行了论述,虽然没直接使用“信贷配给”一词,但说明了信贷配给的实质,当信贷配给的重要影响因素——利率受到外力作用时,信贷就会发生配置的情况。商业银行以法律和质押品等非利率手段独立地分配信贷资金,出现信贷配给现象。还有一些学者从不同的角度研究信贷配给,为信贷配给理论的发展奠定了良好理论基础。Bagehot(1873年)认为,信贷与经济增长有因果关系,信贷配给具有改善信贷资金资源的配置状况,推动科学技术的创新和人力资本水平的提高,从而促进经济增长。Wicksell(1898年)认为,信贷资金对经济增长起到十分主要的作用,信贷对实体经济的影响渠道主要通过货币利率与自然利率的变化来实现的,当信贷配给的数量增加时,企业就有能力会扩大生产规模,相应的产出水平增加。当货币利率和自然利率相违背时,信贷资金的数量减少,企业随之减少产量,产出减少。Schumpeter(1912年)认为,货币、信贷和利息等因素都会对经济发展产生影响,货币资金数量变动和配置方式的不同会对实体经济发展起到不同的作用。尤其是银行信贷资金,可为经济的创新生产提供资金支持,推动经济增长。Keynes(1936年)提出了宏观经济学与微观经济学分类方法,强调要将货币、就业和产出等因素融为一体进行分析,目的是通过货币和利率等因素的作用来扩大就业和促进经济增长。他还克服了古典经济学中将货币理论和经济理论分开的不足,增加了货币这一重要的影响因素,为进一步研究信贷配给理论奠定坚实基础,也为信贷配给引诱投资和解决失业等问题提供了理论依据。

二、信贷配给理论的初创

(一)信贷配给的初创理论

从20世纪50年代开始,经济学家开始对信贷配给问题展开真正的理论研究。货币中性论者认为,货币是商品交换的媒介,其基本职能是流通手段,不会对经济活动产生实际影响,受到影响的只是商品价格。它只是经济中的交换媒介,并且是中立因素,既不会对经济产生正面的促进作用,也不产生负面阻碍作用,本质上来说货币或者信贷资金是无意义的。现代最早研究始于Roosa等人,理论研究的内容与市场不完全竞争、利率管制等制度因素及银行的资产结构偏好相关。从20世纪60年代开始,学者们对信贷配给问题进行了深入的研究,为信贷配给理论确立奠定了微观基础。如Hodgman(1960年)对商业银行的预期损失和信贷数量的相关性进行了详细论述,说明了商业银行的信贷数额与预期损失成正相关的关系,也就是说信贷数额越大,商业银行面临的经营风险也越大,其预期损失也就会越高,因此信贷配给可以降低银行的不良率,他是率先从客户的违约风险方面对信贷配给理论进行解释的人之一。Goldsmith(1969年)通过对35个国家的面板数据进行实证研究,得出的结论是金融对经济增长具有推动作用,尤其是信贷资金对经济增长的影响贡献更大,信贷资金的配给模式越丰富,社会得到资金支持就越多,就越会促进经济增长。

(二)信贷配给理论的初创模型—Hodgman(1960年)模型

Hodgman(1960年)模型,假设条件如下:资金需求方向金融机构借入的资金数量为B,并承诺到期偿还本金和利息总合为S,S=(1+R)B,R为资金需求方可能获得的收入水平。如果R>S,表示资金需求方能偿还全部债务;但如果R<S,资金需求方违约。

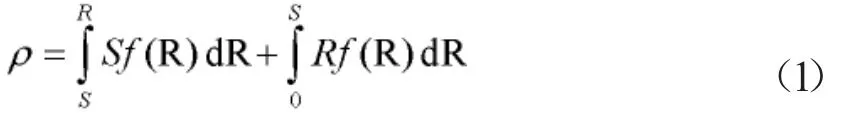

金融机构的期望收益为:

等式(1)右边第一项表示贷款者能把全部债务偿还,第二项表示贷款者违约时金融机构获得的收入。ρ随S的增大而增大,并在S=R*时取得最大值。Hodgman用贷款本金的损失期望水平Z来表示金融机构借出资金的风险程度:

ρ/EZ表示的涵义是金融机构借出资金的期望收益水平,金融机构的最终目标是利润水平的不断提上。在理想情况下,每个金融机构借出资金的期望收益水平是相同的,设(ρ/EZ)*为均衡状态下的期望收益水平。给定(ρ/EZ)*,对于金融机构而言,当S越接近R*时,ρ越接近最大值,B*则为金融机构能提供资金数量。当资金需求方的需求数量超过B*,金融机构的货币供给水平是有限的,此时,货币供给量与利率水平不相关。

三、信贷配给理论的发展

(一)信贷配给的发展理论

Freimer and Gordon认为,在既定的规模下信贷违约率随利率水平变化而变化,信贷配给在信贷需求曲线与供给曲线无法相交的时候就会产生[1]。他们通过对利率水平的区间假设,银行按照利率区间配给贷款数量,符合特定利率区间的借款者就可分配到一定的贷款额。信贷配给是银行通过对利率区间的选择来实现利润最大化的目标。Patrick通过对发展中国家的和发达国家的对比研究,阐明了信贷配给与经济增长之间的因果关系,一般来说,在发展中国家经济发展早期,信贷配给会引导经济发展方向并加速经济发展。在发展中国家经济发展后期或者经济发达的国家或地区,经济发展水平较高,企业对信贷资金需求非常普遍,社会的融资渠道也较多,信贷配给与金融体系也随之发展。因此,信贷配给与经济增长的关系在发展中国家和发达国家中的作用是不同的,在发展中国家较低的经济发展阶段,可能推动彼此向前发展;在发展中国家经济发展后期或发达国家可能相互抑制,阻碍彼此的发展。后来Jaffee and Modigliani以商业银行追求利润最大化为前提条件建立J—M模型,证明了银行对所有的贷款客户给以统一的贷款利率水平,即银行不依靠利率水平来实现信贷配给,而是通过对贷款者不同风险的测定来实现信贷配给,从而实现银行的最大利润[2]。

(二)信贷配给理论的发展模型——Jaffee—Modigliani(1969年)模型

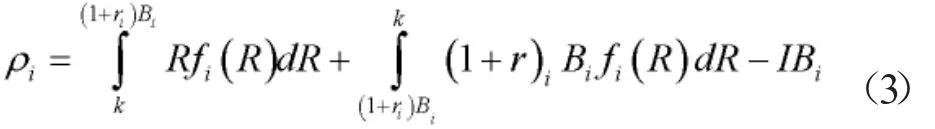

Jaffee and Modigliani(1969年)模型的假设条件是:资金需求方投资某一项目的收益为一随机变量R,其概率分布函数为F(R),密度函数为f(R),并且分布函数的边界植为[k,K]。金融机构的利率水平为ri,金融机构提供的贷款金额为Bi,金融机构的期望利润最大化为:

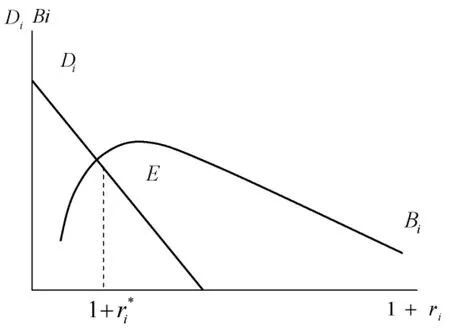

等式右边的前两项表示金融机构的期望总收益,IBi表示金融机构贷款的成本。当利率水平固定时,(3)式的一阶条件就是金融机构的最佳贷款规模。每一个利率水平都对应着一个最佳贷款规模,把最佳贷款规模的轨迹连接起来就是金融机构对资金需求方的贷款提供曲线。但是金融机构的最佳贷款规模并不是永远随利率的上升而上升,当利率水平超过某一特定的值后,贷款规模随利率水平的上升而下降。图1中,Di曲线为向右下方倾向的贷款需求线,随着利率水平的提高,贷款需求量逐渐的降低,当利率水平升高到一定水平时,资金需求者支付不起高昂的价格,导致贷款需求量趋于零,当然这是一种极端的情况,在现实的经济环境中几乎不可能发生,资金的需求线与贷款供给线相交于E点。当信贷需求量不断的增大时,就会出现部分企业不能获得贷款的现象,出现信贷配给现象。

图1 贷款利率和贷款需求关系

四、信贷配给理论的成熟

(一)信贷配给的成熟理论

20世纪70年代中期以后,除了信息不对称的因素之外,信贷配给还受到信贷合同制度的影响,导致学术界对信贷配给理论的认识有了新高度,信贷配给理论逐步发展成为较为成熟的理论。通过信贷配给理论研究和信贷市场实践的经济活动相结合,均衡的信贷配给是很难实现的,即使所有的价格和非价格条件都满足,也不可能实现信贷配给的均衡。Taltensperger对商业银行信贷配给进行了深入研究,通过对美联储和美联邦住房的信贷配给情况的研究,推导出的结论是:贷款的非价格条件能与价格条件一样都被同等地看作是信贷配给的影响因素[3]。Jaffee and Russlle在《不完全信息、不确定性和信贷配给》中将信贷资金的需求者分为“违约”和“非违约”两种类型,目的是为了证明在均衡的竞争市场上也会产生信贷配给现象[4]。Fried and Howitt在《信贷配给和隐性和约理论》中阐述到,信贷配给的影响因素众多,可能还受隐性合同理论的影响,认为商业银行和借款方签定的合同是在信息不对称的条件下签订,合同中有隐性和约,商业银行可以通过隐性和约从信贷中获得利益,而且可以降低借款方违约风险[5]。Stiglitzand Weiss(1981年)在《不完全信息市场中的信贷配给》中证明了在没有政府影响的情况下,借款人在借款资金应用方面掌握着比银行更多的信息,了解自己的项目运作情况,这样就会产生道德风险,银行贷款收益水平是利率水平的非单调函数。新结构主义学派Taylor(1983年)等人认为,在短期内较高利率水平在一定程度上促进经济增长,但可能会形成通货膨胀现象,成本的上升导致信贷规模缩减和有效需求的减少,真正有资金需求的企业受到信贷配给影响,可能减少产出,进而阻碍经济的发展。Whette H.证明银行的抵押品可以成为信贷配给的影响因素,也会产生借款方逆向选择风险[6]。Gale and Hellwing建立了风险分析模型,其结论是在信息不对称和存在观察成本的条件下,最优信贷合同是对客户贷款数量实行信贷配给,其能降低信贷配给过程中的道德风险和逆向选择行为,使商业银行的信贷资产配置效率得以提高[7]。Bester通过对抵押品这一重要的信贷配给的影响因素进行分析,得出的结论是商业银行能够使用信贷资金需求方的抵押品与利率等影响信贷配给的因素共同作用,降低商业银行贷款的风险程度,通过资金需求方对商业银行的贷款条件的反应来分辨出贷款项目是高风险还是低风险,最终目的是实现信贷配给的均衡状态[8]。Williamson对信贷配给理论进行了深入的拓展,认为信贷配给现象的产生还有其他的影响因素,如商业银行监督成本的存在就会产生高额的费用,为降低商业银行的风险,也会导致信贷配给现象的产生[9][10]。

(二)信贷配给理论的成熟模型——Stiglitz—Weiss模型

Stsilizt and Weiss在1981年对信贷配给的研究工作是开创性的,为后人的研究奠定坚实的基础。本文选择从逆向选择的角度介绍Stiglizt—Weiss模型(以下简称S—W模型)。

1.模型的背景

假设是在竞争的市场环境中存在众多的企业家,并且每个企业家都有一个投资项目,其期望收益水平为R。假设某一企业家的项目为i,当企业家投资项目成功时的收益水平为Rsi,与此相对应的成功概率为pi。。因此,R=piRsi+(1-pi)Rf。金融机构只了解其在企业家中的分布函数为G(pi),其密度函数为g(pi)。企业家投资项目的金额为K,初始自有资金W,向金融机构的借款金额为B=K-W。假设以下关系成立:

上式表明,当项目成功的时候,项目的收益完全可以支付贷款的本金和利息。

2.企业家的行为

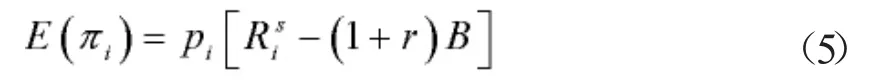

通过计算可得企业家的期望收益水平为:

(5)式表明,企业家申请贷款的项目与利率水平呈负向相关。

3.金融机构的贷款行为

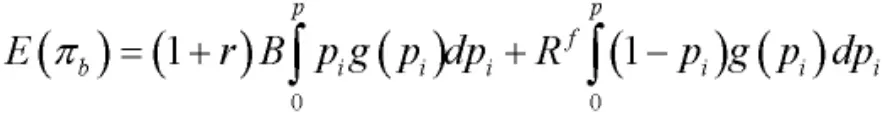

金融机构的期望收益水平如下:

用ρb代表金融机构每单位贷款的收益率,则有:

(6)式对r的导数,可以得到下式:

若前半部分为正值,表示随着利率水平的提高,成功的投资项目会给金融机构带来的收益水平比较高;后半部分为负值,表示随着利率水平的提高,金融机构面临着贷款企业违约的风险。dρb/dr是正值还是负值取决于综合效应水平。

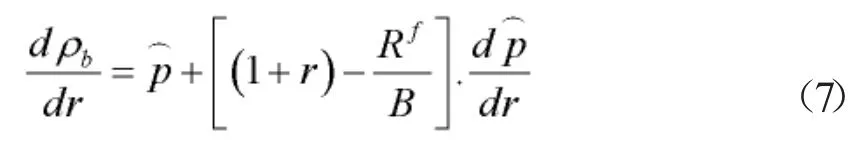

图2 金融机构每单位贷款的期望收益水平与r之间关系

如果金融机构利率水平提高,就会有借款者离开信贷市场而选择价格较低的其他融资渠道,这样就会导致金融机构的收益水平下降。从图2可以看出,当dρb/dr=0时,即利率为r*时,金融机构的收益水平达到最大。

4.信贷配给均衡

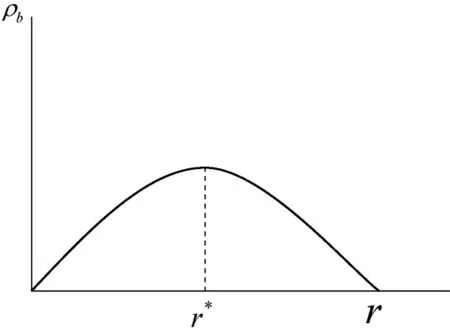

假定金融机构是完全竞争的,没有准备金和运行成本,ρb也就是存款收益率,我们通过对图3的分析在第1象限中画出弯曲的信贷供给曲线,该曲线开始随利率水平的提高而增大,当增大到一定程度时,信贷供给曲线随着利率水平的提高而降低。在第4象限中,随着利率水平的变动画出金融机构的收益曲线,不同的利率对应不同的金融机构收益率;在第3象限中给出不同利率水平上的存款供给曲线;第2象限存在45度线,通过该线可以在第1象限中得到贷款供给曲线。

图3 均衡信贷配给象限图

r*是均衡利率水平,在给点能够实现金融机构的收益最大化,但存在着企业对资金的需求量的不断增加和信息不对称性的情况下,金融机构只能对企业的资金需求进行数量上的配给。因此A是均衡点,信贷配给在信息不对称及其逆向选择的情况下会产生向后弯曲的信贷供给曲线。

五、信贷配给理论的最新进展

众多的经济学家在制度经济学、信息经济学和转轨经济学的共同推动下研究信贷配给问题。20世纪90年代,信贷和经济增长关系的相关理论的研究获得快速发展,实现了以内生的经济增长模型为核心的发展阶段。内生经济增长模型把信贷配给等内生影响因素融入到经济模型中,解释信贷配给对经济增长的影响。内生经济增长模型考虑在信息不对称的情况下,法律制度、交易成本和监督成本的共同作用来解释了商业银行形成的原因,弥补了传统理论分析的不足。其中具有代表性的是Pagano(1993年)的AK模型,通过储蓄率、折旧率、边际生产率等渠道来研究信贷配给对经济增长影响,从而将信贷配给和经济增长结合起来,开创了信贷配给对经济增长的影响研究新思路。Sharp也对信贷配给理论进行了深入的研究,从委托代理角度解释了信贷配给,并在短期融资合约制度下阐述了商业银行不会无缘无故的提供减价贷款,都需要委托代理人来进行信贷活动,这样就产生了信贷配给现象[11]。Schmdit—Mohr假设利率是影响信贷的内生变量,抵押品和贷款规模是信贷的重要决策变量,指出信贷配给和信贷风险常常并存[12]。Hellmann、Murdock and Stiglitz(1997 年)通过对《金融约束:一个新的分析框架》研究,深入探讨经济转轨国家的金融及信贷配给问题,并通过存款监督、信贷资产替代等措施来实现银行创造“特许权价值”,进而获得“租金机会”。Demeza and Webb从企业家道德风险等方面论证了信贷配给,指出了信息不完全情况下的投资水平可能会超过完全信息下的投资水平[13][14]。Messori对资金需求者的贷款项目进行研究,认为贷款项目的质量是借款条件当中比较重要的影响因素,由于贷款项目的质量影响,容易受到商业银行的信贷配给[15]。

Hellmann and Stiglitz对商业银行的信贷配给与直接融资中的股票市场上的权益配给的关系进行了深入的探究,认为两者可以单独存在也可共存,但是二者共存的时候,股票市场上的权益配给会对信贷配给产生影响[16]。Hung—Jenwang把企业的破产成本加入到信贷配给的影响因素中来,认为只要企业的破产成本不为零,就会对信贷配给产生影响[17]。RoTert Lensink and Elmer Sterken把实物期权理论考虑到信贷配给的分析中来,认为资金需求方可以把握好投资时间,通过对投资时间的选择来实现企业利润的最大化,避免信贷配给导致的投资收益降低[18]。Hellmann and Stiglitz(2009年)以开拓性的思维将信贷市场与证券市场整合到同一框架进行分析,假设存在隐性的期望收益和风险,间接融资市场的信贷配给和证券市场的权益配给可以共存,但是由于两个同类市场之间的竞争,可能导致资金需求者发生逆向选择行为,从而使信贷配给越发严重。DeMeza and Webb(2012年)认为由于信息不对称引起的信贷配给,通过对道德风险下的静态模型和跨期模型进行分析,认为一些企业被拒绝贷款,就会丧失贷款的信心,不会重新申请贷款。之后,信贷配给理论的观点不断的丰富,为信贷配给理论的进一步发展奠定了良好的基础。

从以上对信贷配给理论发展回顾可看出,信贷配给对经济增长的影响较大,严重影响了信贷资金的使用效率,通过对信贷配给相关影响因素的研究阐述信贷配给对经济增长影响。此外,信贷配给理论可以对经济转轨国家的经济增长产生重要的影响,由于转轨国家经济制度的变迁可能存在均衡和非均衡两种信贷配给共存的现象。尤其是转轨的国家经济发展水平相对较低,信贷配给被认为是影响经济增长的重要因素之一,信贷配给问题越来越受到关注,控制好信贷配给的程度是转轨国家经济转型发展的重要目标。针对此问题的研究,不但可以促进对信贷配给问题的深入研究,也可以为转型国家经济增长非均衡协调发展的实践提供基本的研究参考。

参考文献:

[1]Fremier,Marshall and Myron J.Gordan.Why Bankers Ration Credit?[J].Quarterly Journal of Economics,1965(79):397-416.

[2]Jaffee DMand Modigliani.A Theory and Test of Credit Rationing[J].The American ecomonic Review,1969(5):850-872.

[3]Baltensperger E.Credit Rationing Theory Issue and Questions[J].Journal of Money Credit and Bankingm,1978(2):170-183.

[4]Jaffee D Mand Russell Thomas.The imaerfect information,uncertainty,and credit rationing?[J].The Quarterly Journal of Economics,1976(4):651-666.

[5]Fried,Joel and Howitt Peter.Credit Rationing and Implicit Contract Theory[J].Journal of Money,Credit and Banking,1980(3):471-487.

[6]Whette H.Collateral in credit rationing in markets with imperfect information:Note[J].The American Economic Review,1983(73):442-445.

[7]Gale Dand Hellwing M.Incentive-comlatible debt contracts:the one-period problenm[J].Review of Economic Studies,1958(6):647-663.

[8]Bester H.Screening vs.rationing in cerdit market with imperfect information[J].The American Economic Review,1985(4):850-855.

[9]Will ams on S D.Costlymonitoring,Financial Intermediation,and Equilibrum Credit Rationing,The Quarterly Journal of E-conomics,1986(7):159-179.

[10]Will ams on SD.Costly monitoring,loan contract,and qruilibrium creditrationing[J].The quartrtly Journal of Economics,1987(1):135-146.

[11]Sharp,Steven A.Credit Rationing,Concessionary Lending,and Debt Maturity[J].Journal of Banking and Finance,1991(15):581-604.

[12]Schimdt-Mohr U.Rationing versus collateralization in competitive and monopolistic credit markets with asymmetric information[J].Eeropean Economic Review,1997(41):1321-1342.

[13]De Meza D&DWebb.Wealth,enterprise and credit policy[J].The Economic Journal,1999(109):153-154.

[14]DeMeza D&D Webb.Does credit rationing imply insufficient lending?[J].Journal of Public Economics,2000(78):215-234.

[15]Messori M.Financial Constraints and Market Failures:the Microfoundation of New Keynesian Macri-economics[M].UK:Edward Elgar,1999:89.

[16]Hellmann,Thomas and Stiglitz J E.Credit and Equity Rationing in the Markers with Adverse Selection[J].European Economic Review,2000(2):281-304.

[17]Hung-Jen Wang.Symmetric Information and Credit Rationing:Graphical Demonstrations Financial Analysts Journal,2000(2):85-95.

[18]Roberlensink,Ellmer Sterken.The Option to Wait to Invest and Equilibrium Credit Rationing[J].Journal Money,Credit and Banking,2002(3):88-99.