茅台财报玄机

2018-05-14赵康杰

赵康杰

编者按:市场普遍认为茅台年报会带来惊喜,贵州茅台也的确不负所望。但茅台股价却出现了下跌,显露出市场的分歧。需要指出的是,茅台年报有些重要信息值得反复咀嚼。这些信息包括茅台基酒产能安排等,因为茅台的业绩成长性始终围绕量价展开。

在年报盈利大增和大手笔分红之后,迎接贵州茅台的却是股价大跌。利好出尽变利空?与此同时,有茅台经销商向《红周刊》记者表示,53度飞天茅台依然断货,茅台狗年生肖酒也是无货可卖。去年,终端市场紧张的供求状况导致茅台提价,进而带来茅台酒的量价齐升。如今还要提价吗?

实际上,贵州茅台对这些问题都在财报中“作了回答”。一个是贵州茅台在今年将有3360吨茅台酒基酒新增产能,另一个是年营收增长目标为15%——高于之前公司披露的10%以上的目标。但据记者了解,茅台酒基酒新增产能仍不足以缓解市场需求,這或许会成为茅台在2019年再度提价的一个刺激因素。

对此,接受《红周刊》采访的职业投资人指出,与其他白酒企业不同,手握强大“底牌”的贵州茅台还有许多“牌”可出,“通过产品提价以及通过推广以生肖酒为代表的高端品牌提升毛利率,对于茅台公司来说不失为一种平滑未来业绩预期的有效手段”。

业绩向左,股价向右

贵州茅台交出了一份堪称靓丽的成绩单,但市场方面却以下跌给予回应,各方的分歧在加剧。

贵州茅台终于交上了一份年度成绩单。3月27日晚间,贵州茅台披露2017年年度报告,贵州茅台全年营业收入582.19亿元,同比增长49.81%,实现净利润270.79亿元,同比增长61.97%——这一数据相较于贵州茅台此前在业绩预告中披露的264.18亿元的预估净利润有所增加,同时也略高于市场预期。

而在另一边,贵州茅台大手笔分红也同样引人关注,每10股派息109.99元意味着贵州茅台将动用超过一半(51.02%)的净利润分红。在“业绩+分红”双重利好因素的催化下,各大券商研究员纷纷发表研究报告对贵州茅台的年度业绩予以点评。Wind资讯数据显示,截至3月28日,共有18家券商发布贵州茅台的研究报告,清一色的“买入”和“增持”显现出卖方机构对贵州茅台“钱景”的乐观态度。

掌声一片,打的却是脸。与卖方机构一致乐观的预期不同,对于这样一份光鲜靓丽的期末成绩,市场似乎并不买账。年报披露第二天(3月28日),贵州茅台股价即跌4.57%。在贵州茅台的股价从高点坠落后,关于其业绩成长可持续性的争议也再次成为资本市场的焦点话题。

提前透支3400吨计划量

2017年需求端的爆发,导致茅台不得不把2018年的计划量提前释放出一部分。贵州茅台在年报中披露2018年会有一定的新增产能,这能解决今年计划量短缺的难题吗?

其实,对于贵州茅台的业绩成长性来说,最值得投资者充分研究的基本面指标就是茅台公司的产能(茅台酒基酒和系列酒基酒),尤其是茅台酒基酒产量(以下涉及的茅台产能均为茅台酒基酒产量),只要茅台酒不出现真正意义上的滞销,那么贵州茅台的价值基本就由其基酒的产量所决定。正如否极泰基金经理董宝珍所言,基酒产能不足的问题一直被市场视为阻碍贵州茅台成长性的“阿喀琉斯之踵”。

《红周刊》记者了解到,茅台公司原计划2017年销售茅台酒2.68万吨,实际销售3.02万吨,比原计划多出了3400吨。这也就意味着,茅台公司已经从2018年的计划量(2.8万吨)中挪用了3400吨茅台酒的销售额度提前投放市场。

因此,如果今年的茅台酒市场需求与去年持平,那么供应状况将比去年更加紧张。那么,茅台公司是否可以提前使用2019年的计划量呢?

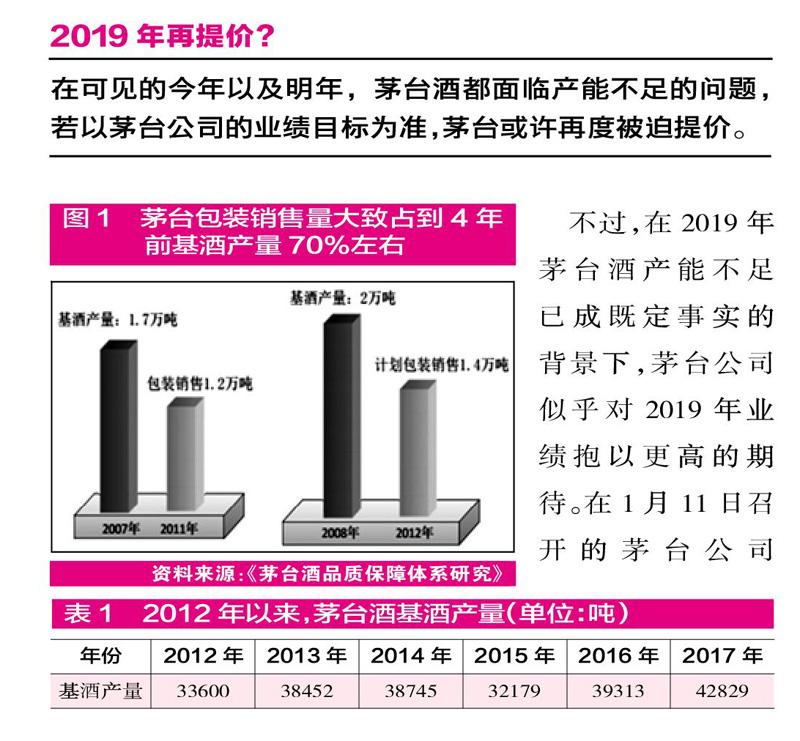

数据显示,在2015年,茅台酒基酒出现了产能收缩,当年减产幅度达到17%,而2016年的产能也仅恢复至2014年水平。因此,按照贵州茅台计划包装销售量大致占到4年前基酒产量70%左右的观点(贵州茅台酒厂名誉董事长季克良2012年在中欧一次论坛上发表《茅台酒品质保障体系研究》),2019年和2020年,茅台酒基酒可以转化的销售量分别为2.25万吨(对应2015年基酒3.22万吨)和2.75万吨(对应2016年基酒3.93万吨),远低于2018年销量或与之持平。也就是说,茅台酒未来两年内的产销紧张情况根本不会得到缓解。(见图1、表1)

茅台公司或许已经意识到基酒不足将进一步导致茅台酒市场供需恶化,在年报中,茅台公司表示,在今年将有3360吨茅台酒基酒新产能在2018年释放。

董宝珍对《红周刊》记者表示,以茅台酒基酒产量计算现阶段的茅台酒产能虽然能够大致做到模糊了解,但远远不够。“其实,从贵州茅台去年的业绩数据中就可以看出,这种业绩的快速增长一定是在白酒产业复苏进程中阶段性、非常态的增长,这种增长将大概率透支贵州茅台未来几年的业绩成长空间。”

“茅台长期产能有天花板,但个人认为,目前还处在半山腰上。”上海实力资产CEO陈理向《红周刊》记者表示,2015年茅台基酒比2014年减少,是基于当时的行业调整态势主动减少生产,并非产能硬约束所致。“2017年茅台基酒设计产能3.6万吨,但实际完成了4.28万吨。茅台还有3360吨基酒设计产能已于2017年10月投产,实际产能将在2018年释放。另外,到2019年年底,茅台将形成6600吨新产能,茅台酒基酒产能2020年将达到每年5.6万吨,此后几年茅台暂时不再需要扩大产能。”

2019年再提价?

不过,在2019年茅台酒产能不足已成既定事实的背景下,茅台公司似乎对2019年业绩抱以更高的期待。在1月11日召开的茅台公司2018年度工作会议上,茅台集团党委书记、总经理李保芳激情吐露了“剑指千亿”的收入目标:“如果今年能实现900亿,明年我们就下决心努力拿下1000亿。”

数据显示,贵州茅台2017年实现含税收入764亿元,同比增长50.5%,如果今年和明年要分别实现900亿元和1000亿元的小目标,2018年和2019年分别需同比增长17.80%和11.11%。同时,这也与年报中披露的2018年营业收入增长15%的目标不谋而合。不过,更值得关心的是,在2019年可销售茅台酒大减17%的局面下,茅台公司究竟能否实现千亿收入的“小目标”呢?

“2019年,茅台酒基酒供应不足的问题相信大家都能看到,如果市场需求依旧强劲而供给出现不足,基本的常识就是茅台酒价格会上涨。”职业投资人扬韬接受《红周刊》采访时认为,53°飞天茅台酒的出厂价在2019年大概率会进一步上涨。而与扬韬的观点一致,中金公司在研究报告中通过剖析渠道加价率(销售额减去销售成本后的金额与销售成本的比率,是制订商品价格的重要依据之一)指出,目前茅台渠道价差过大,即使年初出厂价提升18%,全渠道利润仍可以达到每瓶631元,全年平均渠道加价率仍有65%的空间,因此茅台酒出厂价的提升空间还很大。(见表2)中金公司判断53°飞天茅台酒的出厂价在2019年和2020年将分别提升15%至1282元,零售价在2020年升至每瓶2000元-2280元。

高溪资产合伙人陈继豪接受《红周刊》采访时表示,今年的茅台酒2.8万吨计划量应属于保底销售量,最终的实际销售量将达到3万吨以上。“不过,到了2019年就不好说了,明年茅台酒产能下降,市场供应量缩小,茅台公司只能依靠提价和生肖酒等高端品牌推广提升产品均价,以此保持业绩增长,因此,我们判断2019年茅台公司的利润增速应该不会太快。”

与陈继豪的观点相似,董宝珍认为,对于一个产能没有办法大规模扩张的公司来讲,虽然去年的高增长可以理解为透支了未来的成长空间,但与其他白酒企业不同,手握强大“底牌”的贵州茅台拥有太多的“出牌”选择,通过产品提价以及通过推广以生肖酒为代表的高端品牌提升毛利率,对于茅台公司来说不失为一种平滑未来业绩预期的有效手段。

“飞天”不够,“生肖”“定制”来凑?

在提价以外,还需要注意茅台的"多元产品",包括系列酒、生肖酒、定制酒和年份酒等。部分职业投资人认为,茅台的定制酒有机会成为新的利润增长点。

《红周刊》记者了解到,除去茅台系列酒和飞天茅台酒,以生肖酒和陈年茅台酒为代表的高端产品的零售价均在几千元至上万元不等。其中,自去年起大卖的茅台生肖酒的价格更是一路走高。2014年推出的马年生肖酒和2015年推出的羊年生肖酒在酒仙网目前的售价已经达到了每瓶16000元和每瓶21588元,而今年最新推出的狗年生肖酒更是“未发先火”,至今仍一瓶难求,其市场价格也从上市时的每瓶1699元炒高至目前每瓶3000元。

北京地区一家颇具规模的茅台经销商负责人向《红周刊》记者透露,与53°飞天茅台设定每瓶1499元的价格红线不同,生肖酒价格随行就市,并没有价格限制。“狗年生肖酒目前一个月的配额也就十几箱,到货后很快地就会被消化掉。”

对此,中金公司表示,在白酒行业中,售价每瓶1700元的飞天茅台酒是唯一成熟的奢侈品,高端茅台酒的推出更是确认了茅台酒的奢侈品定位。由于其他高端品牌的定价能力和市场成熟度均不及茅台酒,因此飞天茅台和超高端茅台目前处于竞争蓝海之中。(见表3、表4)

“茅台酒最大的特点是存放的年份越长,酒的品质越好,这注定了它将成为天然的收藏品。”扬韬在接受《红周刊》采访时表示:“一瓶保存完好的1956年出厂的土陶酒瓶茅台酒在2011年的时候可以拍卖至184万元。目前,以生肖酒为代表的高端茅台酒已经成为市场追捧的对象。如果茅台公司高度重视其收藏属性,就会持续将生肖酒作为主打产品。”而博泽资产投资部负责人周胤认为,茅台公司通过生肖酒的结构升级,产品均价还有继续提升的空间。同时,这也将成为公司的新的利润增长点,弥补2019年茅台酒基酒的供应不足。

陈理则对《红周刊》记者表示:“如果受到产能不足的影响,茅台除了提价外,还可以通过提高直销渠道占比,提高生肖酒、定制酒和年份酒占比来提高营收和利润,大力发展腰部产品等系列酒,形成品牌金字塔,覆盖不同价格带。同时,还可以通过购并酒类企业实现外延增长。”他认为,当茅台产能天花板到来时,可以通过上述5个方面的措施加以化解,生肖及纪念酒应定位小众产品,满足小部分人个性化需求,可以起到部分作用,但不能完全靠它来抵消茅台产能不足的影響。

相较于职业投资人,身处茅台酒收藏一线的茅台爱好者、长盛基金首席理财师于博对茅台生肖酒的投资价值更具发言权。于博对《红周刊》记者表示,生肖酒的炒作叠加了其独特的收藏属性,虽然目前马年生肖酒和羊年生肖酒的价位已经高高在上,但他在未来较长的时期依旧看多生肖酒的价格。“生肖酒确实有泡沫存在,但是通过观察周围的收藏爱好者行为偏好,除了有小部分的经销商囤货扰动因素之外,很多时候,生肖酒一旦流到终端就很难再被释放出来,随着生肖酒的影响不断扩大,炒作和收藏生肖酒的情绪会一直延续至2025年之前,即农历乙巳蛇年,因为到了2025年,第一套茅台生肖酒全部问世。”于博认为,只有当集齐12生肖的时候,部分收藏者或许会选择出手变现,价格可能大幅调整,但在此之前,如果没有宏观调控、厂家政策或者造假等风险,生肖酒大幅回调的可能性并不大。

而对于生肖酒能否成为与53°飞天茅台并驾齐驱的另一大单品,于博同样持相对谨慎的态度。“生肖酒曝光度很高,也的确能够拉动茅台公司利润的增长,但其定位的消费群体毕竟与普茅还是有所区别,未来可能不会成为茅台公司业绩贡献的主要力量。而且,生肖酒目前每年千吨级的产量,相对于2万多吨的普茅销量,生肖酒还是一个很小的品种。”