境内外殡葬企业价值大比拼

2018-05-14张斌

张斌

清明节到来,“尘归尘,土归土”的生意再度进入人们视野。被看作是朝阳产业之一的殡葬服务业,因为其高毛利率、高成长性,在二级市场上常被资本追逐。本刊记者梳理境内外殡葬上市企业近三年的表现发现,资质较佳的标的在中国。

清明节“概念股”的诱惑

在中国内地、中国香港、美国的主要殡葬上市企业(见表1)中,港股市场中的福寿园、安贤园中国、中国生命集团、仁智国际集团,A股上市公司福成股份以及美国纽交所上市企业美国国际殡葬服务集团(以下称SCI.US),是该板块的几只龙头。

这些企业近三年的毛利率变化显示,高毛利率是中国殡葬行业的共性之一。其中,福成股份的殡葬业务毛利率高达86%,福寿园的近三年毛利率平均约80%,其他3家公司毛利率则在35%~75%波动。比较而言,美国的SCI.US毛利率较低。

根据SCI.US年报数据,SCI.US约67%的主营收入来自殡葬服务,约33%的主营收入来自墓地服务;殡葬服务与墓地服务毛利率相当。回顾SCI.US近10年来的毛利率,其平均值为22.1%,即SCI.US每年的赚钱能力长期保持稳定。据记者了解,与中国不同的是,美国的殡葬行业不受政府管制,是一个完全开放、充分竞争的市场,这可能是SCI.US“低毛利率”的主要原因之一。

回到中国,我国实行强制火化,殡葬行业实行牌照管理。目前,中国的殡葬服务业主要分为殡仪服务(遗体运输、化妆等)、遗体处理(火化)、墓地服务(墓地销售、设计、落葬)和其他产品服务(殡仪产品销售)。其中,火化服务由政府机构提供,定价受到严格控制。墓地服务市场相对开放,但牌照审批严格、土地供应有限,而且从业人员较少,使得墓地服务市场具有较高的进入门槛。

殡葬行业冰火两重天

SCI.US曾是美股中的一只明星股,彼得·林奇曾持有该股。上世纪80年代,彼得·林奇管理的麦哲伦基金重仓SCI.US时,正值SCI.US发展初期,公司通过不断并购,整体营业收入实现快速成长。1989-1999年公司营业收入复合增长率达到19.2%。但近年来SCI.US出现业绩增长乏力现象,2017年营业收入增幅仅为2.11%,2008-2017年十年间营业收入复合增长率仅为3.22%。

从规模上来说,2017年SCI.US营业收入达到202亿美元,净利润为35.7亿美元。根据华泰证券研报数据,公司拥有1535个殡仪服务场所和469个墓园,遍及美国45个州,8个加拿大省份,哥伦比亚地区以及波多黎各。SCI.US是北美區域最大的殡仪产品和服务提供商。

在我国,殡葬行业还处于发展初期。2016年福寿园收入12.7亿元,福成股份收入1.97亿元,安贤园中国为1.44亿元,中国生命集团为5778万元,仁智国际集团最低为1517万元。从净利润增长情况看,近三年来,福寿园和福成股份连续增长;安贤园中国的业绩处于下滑中;而中国生命集团和仁智国际集团处于亏损状态,亏损幅度变低。(见表2)

同是高毛利率,为何中国殡葬企业出现冰火两重天的现象?

据记者了解,以墓地销售为主的福寿园,是中国最大的殡葬服务提供商。目前福寿园产业涵盖公墓、殡仪、殡葬设备、生前契约、规划设计、生命教育等领域,业务覆盖12个省份和直辖市,拥有15座已建成墓园,正在运营的殡仪设施15间,托管3家小型墓园;另有5个在建墓园。根据2017年报数据,公司可供出售的墓地面积约为191万平方米;因为有限的墓地资源,福寿园在墓地储备上的优势明显,如果保持2017年的开发节奏,公司拥有的土地面积能够支撑未来50多年的发展;福寿园自上市以来营业收入复合增长达到19.32%,净利润复合增长达到20.08%。

A股上市的福成股份主业是畜牧养殖及屠宰、食品加工行业以及餐饮服务行业,于2014年收购宝塔陵园后才进入殡葬行业。宝塔陵园位于河北省三河市,辐射北京、天津等大都市,主要业务包括墓地销售、殡仪服务等。2017年总营收为13.61亿,殡葬业务收入2.27亿,占总营收的16.7%。三年来殡葬业务收入复合增长达到11.45%。

在下滑和亏损的企业中,安贤园中国在杭州仅有一处经营性公墓——浙江安贤园,提供相应殡仪服务,但规模相对较小。生命集团的业务主要面向台湾、香港、越南提供殡仪服务。仁智国际主要面向内地提供殡仪服务及墓园管理咨询,目前在香港仅拥有一间殡葬服务公司及火葬场。

因此,面向的市场规模、掌握的土地资源决定了以上企业的业绩差别。

殡葬业值得关注吗?

股神巴菲特说过:“如果只能选择一个指标来衡量公司经营业绩的话,那就选净资产收益率吧。”他强调ROE至少要达到15%以上。巴菲特之所以看重净资产收益率指标,是因为该指标代表的是企业是否具有稳定的长期盈利能力,衡量企业股东投入资金创造价值的效率。

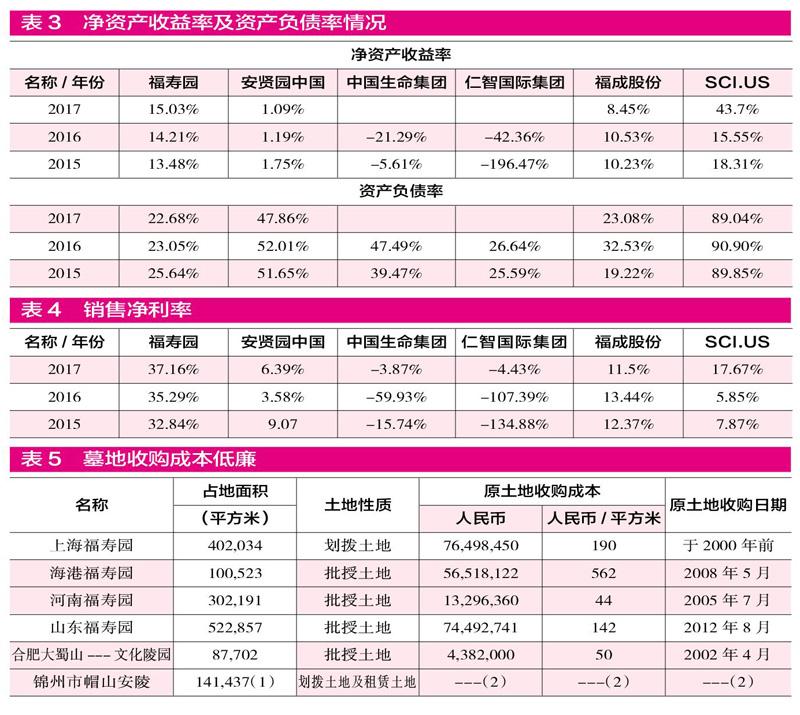

从这个角度出发,只有SCI.US和福寿园能够满足条件(见表3)。SCI.US近二十年来拥有非常高的股息支付比率,1989年至2011平均为34.6%,在这期间不仅没有增发过股票,而且还通过二级市场回购股票。不过,SCI.US的资产负债率长期徘徊在90%左右,潜在的风险不容忽视。

与之相比,福寿园更像上世纪80、90年代的SCI.US,包括营收复合增长情况以及所处的市场位置。

目前,我国人口年死亡率约为7‰,联合国发布的数据预计2025-2045年,我国年死亡人口将突破2000万人,这为陵园墓地业提供巨大的市场空间。我国的火化率约50%,到2020年全国火化率将达到100%。

因此,有预测认为未来三年行业仍可保持20%左右的年复合增速。但包括福寿园在内的前五大殡葬企业的合计市场占有率仅为3.2%,福寿园市场占有率仅为1%。换句话说,在高度分散以及快速成长的市场中,福寿园有望通过收购小企业不断提升市场份额。

实际上,从近三年的销售净利率来看(见表4),福寿园销售净利率平均在35%左右,并且销售净利率呈现逐年升高态势。

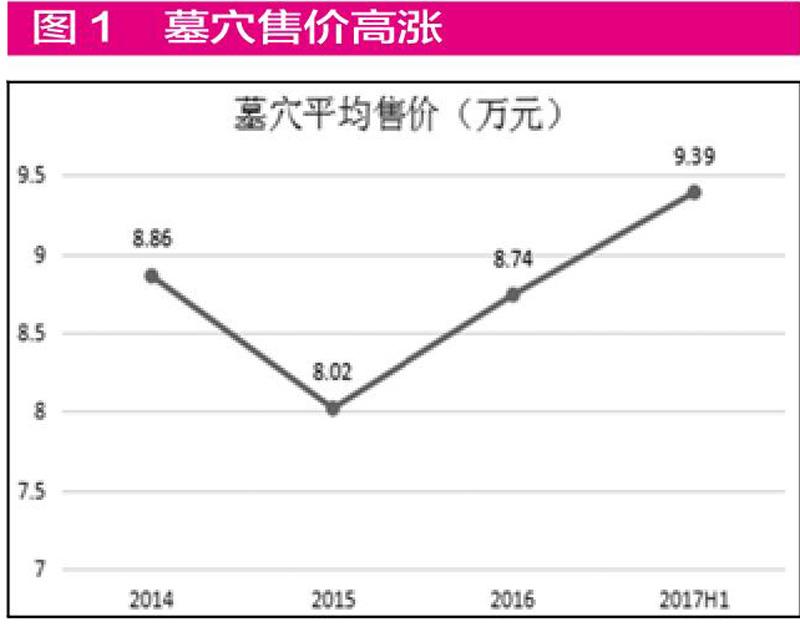

同时,福寿园能保持较高利润率的主要原因是较低的土地成本、原材料集中采购以降低成本,以及产品提价的能力(表5,图1)。

在估值方面,1989-1998年十年间,SCI.US的市盈率从15倍逐步抬升至30倍。而福寿园目前PE为32倍,“重走”SCI.US当年的成长路的痕迹较为明显。