担保关系对财务风险的影响研究

2018-05-14徐静

徐静

在新市场经济环境的影响下,企业能否筹集到满足营业活动所需要的资金,实现可持续发展,成为管理层关注的焦点,而不再只是传统的偿债能力等指标。借鉴前人观点,分析财务风险本质,探讨担保关系对财务风险的影响,并提出政策建议。

担保关系 财务风险

引言

2014年11月19日,标准普尔发布的报告《中国信用观察:200大企业的财务风险正在上升》表示:中国企业正面临越来越大的偿债难度。此外,2016年穆迪和标准普尔相继宣布将中国主权信用评级展望从“稳定”下调至“负面”;但是惠誉仍维持对中国的“稳定”评级;而我国本土信用评级机构的信用评价几乎仍为高信用等级。不同信用评级机构的结论不同,但都显示财务风险值得关注。从金融机构筹集资金仍是企业主要外部融资来源,而银行为规避风险,往往倾向于选择优质客户,或要求提供担保(尹志超和甘犁),尤其是我国企业上市门槛高、债券市场不够发达。目前对财务风险的研究较为丰富,但大都建立在传统理念上,这种评估方式具有一定的局限性。

本文立足王竹泉教授基于经济活动重分类对财务风险本质的重新界定,分析企业间对外担保对财务风险的影响,为企业的对外担保决策提供建议,也为监管机构对企业的资信评估提供新的参考,有助于市场监管者和投资者更加全面地看待担保行为的经济意义。

财务风险的本质

(1)经济活动重分类

传统上,按照资金活动性质的分类,企业的经济活动划分为经营和理财活动,并将经营活动等同于营业活动。但随着经济业务的拓展,传统意义上的分类已无法满足企业发展需要。按照王竹泉教授及中国企业营运资金管理研究中心对营运资金的概念重构思想,从经济活动内容的角度,将经济活动重新划分为营业和筹资活动。从资金供求角度来看,经营和投资活动产生资金需求,均运用资金创造价值的活动;而筹资活动则形成资金供给,为营业活动提供资金保障。从经济活动目的来看,营业活动为创造价值而利用资金,筹资活动为维持营业运行而筹集资金。在拓展的营业活动理念下,新的营运资金是流动资产减去营业活动流动负债的差额。

(2)财务风险的本质

对经济活动进行重分类后,营业活动的范畴得以拓展,新理念下的营运资金就是流动资产与营业活动流动负债的差额。而在中国企业营运资金管理研究中心发布的报告中,研究人员整理了2012-2015年的营运资金数据,其对营运资金的定义采用了本文所用概念。

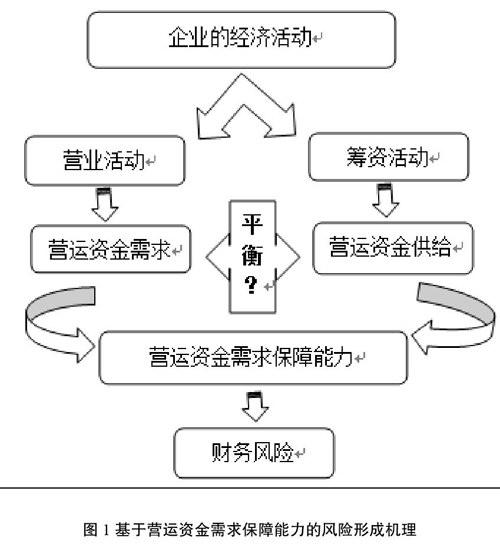

实务中,企业发生财务危机或破产,多由于无法偿还到期债务。过去对财务风险的研究重心在于偿债能力,忽略了负债经营发展较好的现状。克服传统范畴的局限,财务风险的核心内涵应是筹资活动保障营运资金需求能力的高低。决定企业能否生存的关键是其筹资活动对企业营运资金需求的保障水平,而不再单纯是偿债能力。财务风险本质上是对资金可持续能力的不确定性,一旦资金链条发生断裂,会导致企业陷人财务危机。

财务风险评估体系

营业活动使用资金形成资金需求;筹资活动提供资金形成资金供给。从对财务风险概念的重新界定来看,企业财务风险的高低受到资金的需求和供给情况影响。从绝对值的角度看,需求与供给间的资金缺口反映出企业的财务风险,供不应求时,可能会出现资金链断裂,即面临财务风险;从相对值的角度看,二者比值也能反映企业的财务风险,比值越大,面临的资金缺口越大,即财务风险越大。在营业活动所需资金维持稳定时,筹集资金的增加会降低其财务风险;相反,在筹集资金维持稳定状态时,营业活动所需资金的增加会加大其财务风险。换句话说,企业营运资金需求和供给之间能否维持相对平衡,是衡量其所面临财务风险的关键。

王竹泉教授对营业活动营运资金进行重新界定,在传统营运资金的基础上,剔除筹资活动的流动负债,更为准确地反映营业活动所产生的资金需求:

营业活动营运资金=经营活动营运资金+投资活动营运资金

=经营性流动资产-经营性流动负债+投资性流动资产-投资性流动负债

借鉴李文妍的衡量方法,对营运资金需求和营运资金供给予以衡量:

营运资金需求=流动资产-非筹资性流动负债=流动资产-流动负债+筹资性流动负债

其中,流动资产表示营业活动对营运资金的占用,流动负债中包括对资金的占用和对占用资金的抵减,而短期借款、应付利息等流动负债表示筹资活动对营运资金的占用。

营运资金供给=筹资性流动负债+营运资本=短期金融负债+流动资产-流动负债

若“流动资产-流动负债>0”,说明长期资金来源大于长期资金用途,即长期资金有结余,可以支持短期资金用途;也说明短期资金来源不足,无法满足短期资金需求,需要长期资金来弥补缺口。故营运资金供给可划分为两部分—筹资性流动负债和营运资本。

担保关系对财务风险的影响机理

担保是存在于担保方和被担保方之間的一种承诺,是对双方行为的一种约束;而上述财务风险评估体系从两个方面对企业财务风险进行衡量,要分析担保关系对财务风险的影响机理,就要以担保关系存在的关系主体为研究对象,以营运资金需求和营运资金供给为切入点进行分析。

(1)担保关系对担保方财务风险的影响分析

1.担保关系对担保方营运资金需求的影响

企业对外提供担保的形式多样,无论是以实物形式还是其他方式提供担保,都在一定程度上影响着企业的资金链条。以实物形式提供担保时,企业的投资性流动资产(如存货等)占用资金会增加,增加了其营运资金需求;以其他方式提供担保时,企业经营活动对资金的占用(库存现金、银行存款、应收账款等)比例将会增加,也相应增加了其营运资金需求。

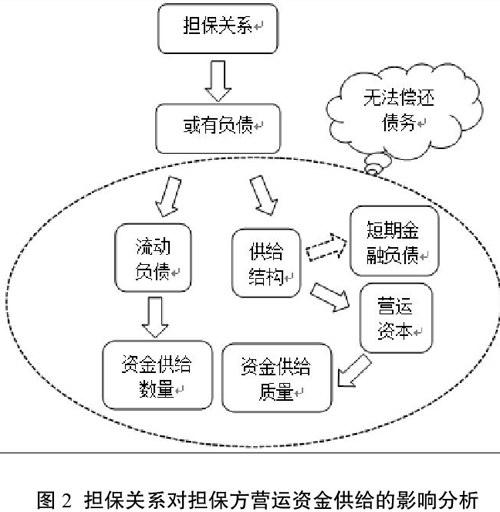

2.担保关系对担保方营运资金供给的影响

企业对外提供担保,实际上形成了担保方的或有负债,一旦被担保方无法偿还债务,这部分或有负债就会转变为实际负债。一方面,银行等金融机构会要求担保方代为偿还贷款,这会直接增加其债务压力(流动负债增加),从而减少了营运资金供给;另一方面,银行等金融机构会要求担保方提前还款,长期资本所占比例会有所减少,供给资金的质量和稳定性也就相应减弱,其营运资金需求保障能力也就相应降低。

根据信号传递理论,一旦被担保方发生债务危机,会对担保方的利益相关者传递不好的信号,对投资者和金融机构的资金决策、关联方的信用政策产生一系列的连锁效应,间接影响企业的营运资金来源,进而影响其资金周转和经济活动开展。

(2)担保关系对被担保方财务风险的影响分析

1.担保关系对被担保方营运资金需求的影响

在研究担保关系对其营运资金需求影响时,可以从营运资金需求构成項目出发,按照重要性原则进行分析。首先,企业获得外部担保,在一定程度上说明外界对其商业信用评级较高,向外界传达出一种信号,其上下游企业为了加强与其进一步合作,促进合作共赢,可能会做出一定的让步,因而该企业的应收款项占用资金得以减少、应付款项周转期得以延长,在一定程度上增强其营运资金需求保障能力,其面临的财务风险相应减少。

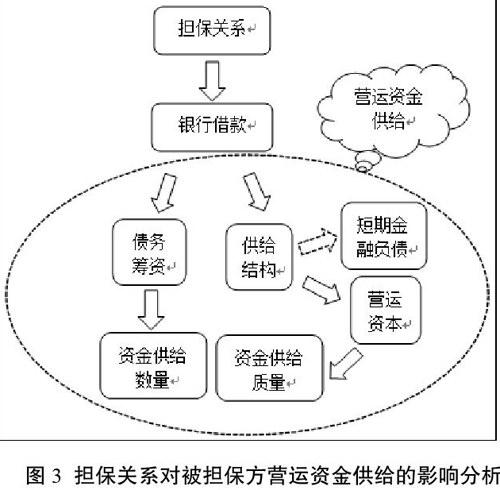

2.担保关系对被担保方营运资金供给的影响

对于需要获取银行贷款的企业来说,能够获取其他企业提供的担保,可以向银行传递一种积极的信号,提高银行对贷款企业的信用评级,降低银行发放贷款的决策风险。王琨、陈胜蓝等(2014)研究发现:集团关联担保可以显著降低上市公司担保当年的融资约束水平,同时还加强了公司的信贷能力,使其在以后年度保持较低的融资约束水平。担保关系对被担保方的财务风险的影响主要有两方面:一是获得银行贷款,能实现营运资金供给数量上的增加,减小其需求与供给的比值,从而降低财务风险;二是通过担保关系,能获得相对更长贷款期限,长期资本所占比例增加,供给资金的质量和稳定性也就相应增强,其营运资金需求保障能力也就越高,财务风险也就越小。

政策与建议

加强担保监管。监管部门应对本地区担保关系进行全面摸底排查,对贷款规模大、担保关系复杂的担保链,围绕核心企业进行清理和切断;通过控制担保链涉及的企业数量、行业同质性等方面,从源头上控制担保关系引发的财务风险。

完善贷款评估机制。银行等金融机构应完善信贷管理制度,加强信用风险防控,深人了解贷款方的生产经营状况以及对外担保情况;同时,应建立更为审慎的企业担保能力测算标准,加强对互保企业的监督监测,防止企业过度担保融资。

探索企业融资新渠道。解决担保关系引发财务风险的核心是保证担保方式存在的普遍性和难以替代性。事实上,通过产品创新、担保方式创新,一方面可以加强银行风险控制的能力,另一方面可以拓宽企业的融资渠道,替代传统的担保融资,有效化解担保关系引发的财务风险。

[1]尹志超,甘犁.信息不对称,企业异质性与信贷风险[J].经济研究.2011.09

[2]王竹泉,赵璨等.国内外融资约束研究综述与展望[J].财务研究.2015.03

[3]李文妍.基于营运资金需求保障能力的财务风险评估模型构建研究[D].中国海洋大学.2014.05.

[4]陈胜蓝、王琨等.集团内部资金配置能够减少公司过度投资吗?[J].会计研究.2014.03

[5]曹廷求、刘海明.信用担保网络的负面效应:传导机制与制度诱因[J].金融研究.2016.01

[6]龚凯颂,吴静.上市公司对外担保与财务困境的实证研究[J].财会通讯.2005.11