影子银行对我国货币政策影响效应的研究

2018-05-14宇晨

宇晨

次贷危机过后,货币政策的转向为影子银行的发展带来了契机,我国影子银行业务呈现爆炸式增长。然而由于监管缺失、信息不对称等原因,影子银行的风险也随之凸显,影子银行的过度风险承担行为严重威胁到我国金融市场的稳定并影响到货币政策的效果,本文通过建立VAR模型,利用格兰杰因果检验、脉冲响应和方差分解的方法,来分析影子银行对货币政策的影响程度。

影子银行 货币政策 VAR模型

引言

与发达国家以资产证券化为主要表形式的影子银行体系不同,中国影子银行主要是表现为银行的理财产品、委托贷款、信托计划、私募基金、小额贷款公司等,相比于国外以证券化和金融创新为基础的影子银行体系,中国的影子银行与货币政策的关联更加紧密,在本质上与商业银行类似,主要提供信用转换、期限转换和流动性转换等服务。目前中国影子银行的部分金融工具已经具备了货币属性,但这部分金融工具的“货币创造”效应尚未得到金融监管部门的有效监控,因此干扰了传统数量型货币政策工具的运用效果。本文即在上述背景下,运用VAR模型研究影子银行对我国货币政策效用的具体影响。

文献综述

次贷危机后,影子银行研究多集中于风险方面,TobiasAdrian(2009)认为影子银行系统资产证券化的高杠杆性和资产债务期限错配加剧了金融体系的系统性风险,在后危机时代中必将受到更为严格的监管。国内相关文献表明,部分影子银行可能会像商业银行一样具有货币创造的功能,并参与货币乘数的放大过程(周小川,2011)。周莉萍(2011)认为,影子银行可能会导致货币乘数失去可预测性。

可以看出,目前这些文献都强调了影子银行由于其信用创造机制会对货币控效果产生影响,而最近几年我国央行通过货币政策加大对流动性控制的能力下降,抑制通胀和防投资过热难度加大,系统性金融风险增加,很可能与我国影子银行的快速发展有关,因此研究影子银行对我国货币政策效用的影响具有重要意义。

理论框架

(1)模型选择

本文主要研究影子银行系统对货币政策效用影响,涉及多个变量的不同时期的数据联合分析。向量自回归(VAR)模型常用于预测相互联系的时间序列系统以及分析随机扰动对变量系统的动态影响,功能较为全面,可做脉冲分析,在关于货币政策的实证研究中应用较多,&其检验结果对实际经济的解释能力较强。因此,本文采用VAR模型进行

含有N个变量滞后K期的VAR(k)模型表示如下:

其中,

k是滞后阶数,是Nxl阶随机误差列向量,其中每个元素都是非自相关的,但不同方程对应的随机误差项之间可能存在相关关系。

(2)变量设定

根据上述研究背景的介绍和相关文献的结果,出于对数据可得性以及代表性的考虑,变量选择及数据处理说明如下:

影子银行方面:选取月度委托贷款和信托贷款的总规模作为影子银行系统的衡量数据。数据来自中国人民银行网站和国家统计局。

货币政策方面:由于我国货币政策的最终目标主要是抑制通货膨胀、促进经济增长。所以货币政策目标采用月度的消费物价指数(CPI)、国内生产总值(GDP)来衡量,由于官方公布的GDP均为季度数值,而GDP中工业增加值占绝对比重,故选用工业增加值增长率作为GDP增长率的替代变量;货币政策工具及传导途径方面,采用货币供应量(M2)的月度数值来衡量。数据来源于wind数据库和国泰安数据库。

上述所有数据范围均为2005年1月

至2014年12月,由于VAR模型需要数据是平稳的,因此所有数据都进行了对数平滑处理及一阶差分,其中货币供应量进行了季节性处理。

实证分析

(1)平稳性检验

因为VAR模型要求所有数据都是平稳的,因此在建立模型前首先检验数据的平稳性,本篇论文所使用的数据非平稳,故对数据进行对数平滑和一阶差分,消除其趋势性。处理后进行平稳性检验,结果显示在1%的显著水平下,所有变量都是一阶单整的。

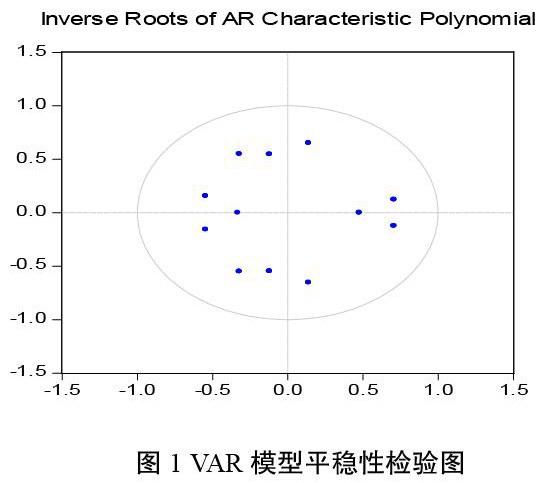

因此可對向量建立VAR模型,通过检验得出最优的滞后阶数为3,建立滞后阶数为3的VAR模型,对该模型进行平稳性检验,结果如图1所示:

从图形可以看出,VAR模型的特征方程的根均在单位圆内,因此VAR模型是平稳的。

(2)格兰杰因果检验

VAR模型一个重要的应用就是分析经济时间序列的变量之间的因果关系,此处采用Granger因果检验的方法,得到结果如下表所示:

可以看出,影子银行规模与货币供应量互为格兰杰因果关系,而与CPI和GDP仅存在单向的因果关系。这表明货币供应量与影子银行存在相互的正向作用,影子银行系统发展过程中其信用创造功能会增加货币供应量,而经济中货币供应的增加也会加速影子银行的发展。另外,经济增长、通货膨胀也是影子银行系统得以发展的重要动力,而影子银行则不一定能促进经济增长。

(3)方差分解

方差分解是通过分析每一个结构冲击对内生变量变化的贡献度判断不同结构冲击的重要性,能够体现VAR模型中的变量产生影响的每个随机扰动的相对重要性。为了进一步分析影子银行对CPI,GDP和M2影响的程度,对四个变量进行方差分解,结果如图所示:

影子银行的方差分解:从影子银行方差分解图中可以看出,来自其自身的影响一直较为明显,期初为100%,在第24期时虽然有所减弱但仍在70%以上。这表明上一期影子银行的发展状况对投资者的预期会有很大的影响,上期影子银行规模扩大会向投资者传达出影子银行受到广大投资者的信任,再加之其高收益率会导致本期影子银行规模再次扩大。CPI和GDP对影子银行的影响逐步增强,在第10期时影响达到15.70%和6.10%并保持在这个水平財近。这是因为当经济快速增长时,实体经济对资金的需求量较大,但传统信贷易受信贷规模、存贷比等监管因素的影响,追求利润最大化的银行会将资金转移到监管较松的影子银行,从而促进影子银行发展。货币供应量对影子银行也有所影响,但影响较为滞后且影响效应较小,到24期时,影响也仅为5.80%。这可能是由于央行增加货币供给一般通过银行信贷投入到实体经济中进行传导,需要一定的传导时间。

国民生产总值(GDP)的方差分解,除了其自身影响外,物价指数CPI对其影响效用最大。消费物价指数(CPI)的方差分解显示,除自身影响外,GDP和M2对其影响较大,而影子银行的影响则较小。从货币供应量M2的方差分解图中可以看出,其自身的影响最大,24期后仍有80%以上的比例,其他三个因素对它的影响占比相近。

结论

本文基于2005-2014年的月度数据,通过构建VAR模型的方法,Granger因果关系检验、脉冲响应分析和方差分解的方法,对影子银行规模对货币政策效用的影响进行了实证分析。得出以下结论:

影子银行系统确实会对货币政策的制定和实施效果产生一定程度的削弱。影子银行规模与GDP、CPI、M2存在长期稳定的关系,影子银行是引起国内生产总值、通货膨胀和货币供应量变动的原因。从影子银行对货币政策最终目标的影响来看,对经济增长和物价稳定都产生了一定的影响,对物价的影响要更加明显,其对物价稳定的影响存在2-3个月的时滞,短期内会引起物价的波动。从影子银行对货币政策中介变量的影响来看,影子银行规模扩张对货币供应量具有负向影响,其影响作用能够持续到第10个月,这说明影子银行导致实际货

总体而言°,影子银行与各经济指标间存在紧密联系,影子银行会导致实际货币供应量的变化,削弱了货币政策中介目标的可控性和最终目标的完成度,增大了央行通过货币政策工具对宏观经济调控的难度;同时影子银行的发展对经济具有扩张作用,但影子银行资金不具有长期效应,易流入见效快但又过热行业从而引发经济危机的负面作用。

[1]易宪容,YiXianrong."影子银行体系"信贷危机的金融分析[J].江海学刊,2009(3):70-76.

[2]杜亚斌,顾海宁.影子银行体系与金融危机[J].审计与经济研究,2010,25(1):82-87.

[3]李波,伍戈.影子银行的信用创造功能及其对货币政策的挑战[J].金融研究,2011(12):77-84.

[4]张磊.影子銀行发展对我国货币政策的挑战[D].安徽大学,2012.

[5]周莉萍.影子银行体系的信用创造:机制、效应和应对思路[J].金融评论,2011(4):37-53.

[6]王振,曾辉.影子银行对货币政策影,的理论与实证分析[J].国际金融研究,2014(12):58-67.