我国个税制度存在的问题探究

2018-05-14乔新欢刘洁

乔新欢 刘洁

一、我国个税制度的现状

个人所得税是以自然人取得的各项应纳税所得为征税对象进行税款征收的一种所得税,是国家政府进行个人收入宏观调控的重要手段。换言之,个税即是国家对本国的公民、居住在本国的个人以及境外个人来源于本国的各项所得收入进行征税的一种所得税种。对大多数国家来说,个税都是其税种的重要组成部分,也是主体税种,在国家的财政收入中也占有较大的比重,对经济的发展与稳定运行产生了非常大的额影响。

个人所得税根据不同的征税项目,分别规定了三种不同的税率:

(一)工资、薪金所得,适用7级超额累进税率。当前阶段,我国个税的起征点,即免征额是3500元,根据不同收入层次,制定了不同级别的纳税税率,按月应纳税所得额计算征税,如下表1所示。

注:本表的所得额均是依照税法规定,以月收入减除起征点3500元后的余额或再减除附加减除费用后的余额。

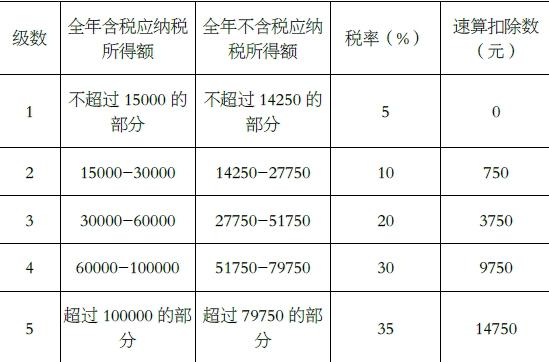

(二)个体工商户的生产、经营所得,以及对企事业单位的承包经营、承租经营所得,适用5级超额累进税率。是对其整个纳税年度的全部所得进行不同阶次、不同级别的税率进行征税,如下表2所示。

注:本表的所得额是指,对个体工商户所得,以年度收入减除成本、费用、相关税费及损失后的余额;对企业事业单位承包经营、承租经营所得,以年度收入减除必要费用后的余额。

(三)比例税率。对于除了工资、薪金所得,个体工商户生产经营所得,以及对企事业单位的承包经营、承租经营所得之外的其他应纳稅所得,适用不同的比率税率,按次计算征收个税。稿酬所得适用20%,并按照应纳税额减征30%,即其实际实际税负为14%;劳务报酬所得适用20%的个税税率,对于一次劳务报酬收入较高者,根据实际情况又划分不同的税率级别如下表3所示;特许权使用费所得,利息、股息、红利所得,财产租赁及转让所得,偶然所得及其他所得等,适用的比例税率均为20%。

二、我国个税制度存在的问题研究

(一)分类征收制难适应经济发展需求

我国采用的是分类征收个税机制,即对纳税义务人的各项来源、性质的所得按照相关税法规定扣除标准以及适用的税率,进行分类计算与征收的模式。采用这种征收模式具有源泉征税、操作简单易行的特点。然而,随着经济的飞速发展,采用该种征收模式的缺陷逐渐突显出来。一方面,对应纳税所得额的划分具有主观性,难以全面把握,易造成税款流失;另一方面,易造成税负不公平现象。按现行机制,对于收入相同的纳税义务人来说,由于其收入来源的不同,适用的税率及征税方式不同,进而造成纳税义务人的税收负担也会不同,这样实际上违背了“受益和税负相当”的基本原则。此外,该种税收不公平现象的出现,会更进一步的刺激纳税义务人进行不择手段的避税以及逃税、漏税等行为的发生,更加不利于税收的监管工作,为税收的征管机制带来了更大的难度和挑战。

(二)累进税率级数过多

我国税收的相关制度发展较西方发达国家起步较晚,发展程度也不及西方国家完善,与西方国家相比,我国采用七级超额累进税率存在诸多方面的负面影响:一方面,级数越多,造成边际税率过高,不利于我国民间投资资本的积累;另一方面,税率的级数越多,阶梯式的设计过于繁杂,会造成征税的操作难度加大,不适应现阶段我国税收的征管水平;另外,级数过多造成的边际税率的加大会使得更多的纳税义务人为降低边际税率而不择手段的隐瞒各项应纳税所得,从某种意义上来讲,他可能会强化纳税人的偷税漏税意识,进而也不利于税收的调节以及征管机制作用的发挥。

(三)个体工商户纳税管理深入难

我国个体工商户诸多,税法对其生产经营所得缺乏深入有效的管理机制。一方面,由于个体工商户性质的特殊性,税法放松了对有固定经营场所的个体工商户财务管理核算的监管,有建账能力不按照规定建账、不建账、建假账的现象频繁发生。由于其账证不全或不实,造成税务机关明知对个体工商户核定的税负偏低,有的甚至不到其应纳税数的十分之一等,但是由于监管实施的难度过大,难以取证,从而对个体工商户的个税缴纳工作呈现出妥协性等现象。另一方面,税法放任了对没有固定经营场所的个体工商户所得的个税的征管和稽查,截止当前,对这类个体工商户的个税征收基本上全是空白,造成大量的税收流失。

(四)纳税观念淡薄

纳税机制的完善离不开纳税义务人的重视,而对于我国当前的税收征管环境来说,多数纳税义务人的纳税观念较为淡薄。个税的征收对于稳定国家经济发展、调节居民收入分配发挥着重要的作用,然而该作用并没有全面深刻的为纳税义务人所知。多数居民不了解缴纳个税的原因,没有意识到缴纳个税的重要性,因此,对个税的缴纳以及监管工作呈现出不够重视的现象。究其原因,在于国家对税收征管工作在居民中的宣传力度不够,对于居民纳税意识、纳税观念的培养较为落后的方方面面。要促进我国个税体制的改革,强化居民的纳税观念及纳税意识必然是重要的举措之一。

(五)费用扣除缺乏动态调整机制

当前,我国个税对工资、薪金所得采用定额扣除法,采用该种方法简易,可操作性强,纳税义务人与税务部门都易于把握。但是采用该种定额扣除法也存在非常突出的弊端。如个税的起征点是3500元,那么无论当前的经济发展情况如何,市场的物价指数如何变化,起征点都是固定的。而市场处在动态多变的环境之中,一旦发生通货膨胀,将造成物价大量的上涨,由此引致纳税义务人的基本生活支出逐渐增加,而个税的起征点,也即免征额仍旧长期保持不变,这无疑是脱离实际市场环境的,违背了税收的科学性。(作者单位为江苏财经职业技术学院)