宏观经济因素、财务指标与新三板企业信用风险

2018-05-09高歌,金辉

高 歌,金 辉

(杭州电子科技大学经济学院,浙江杭州310018)

一、引言

中小企业融资成本高等问题是中小企业成立之初融资不足的主要原因,为此证监会在2013年启动了新三板的工作建设。但我国资本市场体系不健全,企业过度依赖银行贷款等间接融资,挂牌新三板的费用进一步增加了财务负担,使其信贷条件更为严格。而宏观经济的波动影响信贷市场的资金供给,改变企业的融资结构与融资约束,从而影响企业的信用风险;企业自身的财务管理能力等也会间接影响其信用能力。中小企业股票融资的成本过高,仅靠内部积累又难以满足全部资金需求,因而更多的依赖债务融资,所以融资方式也会间接影响企业的信用风险。故以新三板挂牌企业为研究对象,建立有效的信用风险评估模型,对中小企业信用风险的影响因素进行分析,为有效防范和控制企业的信贷风险提供依据和参考。

二、新三板企业融资现状

新三板除了优先股、定向增发等股权融资方式之外,还包括债务融资,债务融资的方式,主要包括:股权质押、银行借贷、商业信贷、私募债、“双创”债等。如图1所示,截至2016年12月31日,新三板企业(10 163家)的全部投入达1.4万亿元;其中,权益融资1.04万亿,带息债务的绝大部分是银行借款,与投入资本之比约26%。如图2所示,新三板债务融资的主要方式还是银行借贷,约占23.6%;其次是企业债券,2016年底新三板债券市场的市值达382亿元,占比为2.7%,并且持续增长。

图1 新三板企业融资方式 图2 融资方式占比(2016.12.31)

综上所述,新三板企业债务融资获取对象主要以银行为主,又因私募债融资数据不易获取,“双创债”等发展时间太短,数据不具有代表性,因此选取银行借贷、商业信贷及股权质押作为融资方式的研究变量,并结合财务指标及宏观经济因素对企业信用风险进行分析。

三、理论分析与假设提出

(一)宏观经济因素与信用风险

宏观经济的周期性波动会改变企业的融资结构,是企业必须关注的宏观因素。Gilchrist和Zakraj觢ek(2012)[1]发现在 2007—2009 经济危机期间,企业领导者的信用度恶化,会导致超额债券溢价的增加,金融部门有效风险承受能力的降低。卢永艳(2013)[2]通过建立 Logit模型实证发现 CPI、实际GDP增长率和M1增长率等都会显著影响上市公司财务困境的风险。CPI反映通货膨胀的水平,通货膨胀率升高时消费支出增加,投资减少,降低了企业债券的需求,债券的信用风险会增大(周宏等,2011)[3]。企业景气指数因行业细分能精准定位企业真实背景,有助于提高信用评分的准确度。除此之外,中央通过银行提供的货币产出增长对中小企业的影响也是非常大的,钱龙(2015)[4]认为货币供给方面的因素对短期、中期、长期利率的影响是逐步增加的,贷款利率提高,中小企业发生道德风险行为的可能性越大,经济大幅波动会对科技型企业的经营造成威胁。

综合以上文献,提出假设:

H1a:消费者物价指数与新三板企业的信用风险存在显著的正相关关系;

H1b:企业景气指数与新三板企业的信用风险存在显著的负相关关系;

H1c:货币供给量与新三板企业的信用风险存在显著的负相关关系。

(二)财务指标与信用风险

企业信用违约风险恶化侧面反映了财务状况的逐步变差,体现了长期经营过程中出现的各种矛盾,而信用风险主要集中在中小企业。公司只有信用评分越高,才越有资格获得银行贷款或其他借款以扩展大量的额外资源(Muriithi et.al,2016)[5]。企业自身的发展能力越好,还本付息的压力就越小,按规定履行合约、服务等义务的可能性也越高。企业的信用风险越高,其利润率就越低,其财务状况和经营成果也就越差,抵御风险的能力也不如运行良好的企业(Li et.al,2016)[6]。程砚秋(2015)[7]认为净资产与年末贷款余额比率、抵押得分等指标也能够显著区分违约小企业与非违约小企业的关键指标。因此,企业的财务管理能力与其信用风险的关系密不可分。

综合以上文献,提出假设:

H2a:新三板企业的盈利能力与其信用风险存在显著的负相关关系;

H2b:新三板企业的偿债能力与其信用风险存在显著的负相关关系;

H2c:新三板企业的营运能力与其信用风险存在显著的负相关关系;

H2d:新三板企业的成长能力与其信用风险存在显著的负相关关系。

(三)债务融资与信用风险

新三板企业管理水平的低下在一定程度上限制了贷款融资的需要,不协调的营运资本结构会导致企业过度依赖银行信贷等融资,导致负债-股本的比例失调,增大其融资风险。近年来,新三板股权质押规模逐年攀升,但火热背后个股股价下跌屡见不鲜,股权质押犹如一颗潜在的“地雷”,随时存在质押方爆仓的可能(谢德仁,2016)[8]。银行借贷是企业在需要资金的情况下向银行金融机构借贷资金所产生的,企业若不能及时偿还,便会陷入财务困境(孙立新等,2013)[9]。从债权人的角度考虑,一般不愿为信用欠佳的企业提供贷款,因此中小企业的融资能力受到严重限制,更倾向于寻找类似商业信贷等替代性融资(Petersen和Rajan,1997)[10],而若企业信贷越多,利息的成本就会增大,越有可能导致过度负债,稍微经营不善就会造成违约。

综合以上文献,提出假设:

H3a:新三板企业的股权质押与其信用风险存在显著的正相关关系。

H3b:新三板企业的银行借贷与其信用风险存在显著的正相关关系。

H3c:新三板企业的商业信贷与其信用风险存在显著的正相关关系。

四、模型与指标

(一)样本选取及数据来源

以新三板挂牌企业为例,选取连续4年(2013—2016)的企业财务数据、宏观经济指标建立实证模型,分析新三板企业信用风险的影响因素。划分标准参照国内学者吕长江(2004)[11]的做法,将至少连续两年的流动比率小于1作为公司具有违约风险的标志。剔除财务数据缺失、异常的企业,基于银行借贷的有223家信用风险的公司样本,基于商业信贷有228家信用风险的公司样本,基于股权质押的有77家信用风险的公司样本,三个模型均按照1:1的比例健康公司样本进行配对。

实证所需的微观数据来源于wind数据库,宏观数来源于中国统计年鉴,然后通过资料收集,数据加工,运用社会科学统计包软件(stata)进行实证分析。

(二)模型变量说明

1.被解释变量。吕长江和韩慧博(2004)[11]认为资本结构的不合理会加大企业的融资风险,负债率越高的企业在财务困境期将损失更大的市场份额和利润,流动比率可反映企业短期的偿债能力,对比发现行业最低的流动比率平均值也在1.5以上,因此流动比率小于1的企业已经远远低于行业的平均比率,而连续两年小于1的企业更说明企业的存量或流动资产已经无法偿还其流动负债,只能通过债务重组等方式来偿还债款。因此认为至少连续两年流动比率小于1的企业可能陷入财务危机,具有信用风险。

2.解释变量。在参考国内外文献的基础上,考虑到宏观经济因素、中小企业的财务特征、以及融资方式等特点,将影响指标分为三大类:

第一类是宏观经济指标,具体从通货膨胀水平、企业景气指数、国家政策角度三个角度考虑;第二类是企业的财务指标,具体从盈利能力、偿债能力、营运能力、成长能力四个角度考虑;第三类是新三板企业的债务融资方式,具体选取股权质押、银行借款、商业信用三种方式(胡国晖等,2016)[12]。

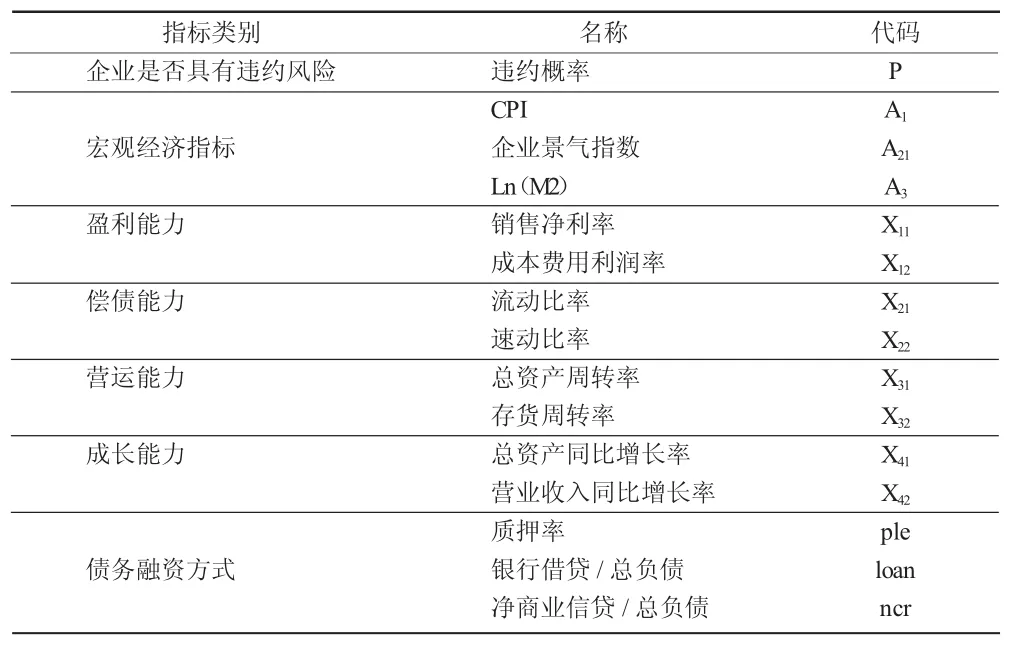

具体设定如表1所示。

表1 主要变量设定

3.模型选取。选取面板数据将个体在某个时间点的经历和行为与其他时间点相联系,考虑到被解释变量是离散变量,故选用面板Logit模型。Logit模型设定被解释变量存在两种可能,设定性变量P为因变量,当企业具有信用风险时令P=1,否则令P=0,所有的自变量为Xit。面板Logit可以拟合出如下方程:

这里,P 是在因素(X1,…,Xm)之下公司发生信用风险的概率;1-P是不发生信用风险的概率,其中Xi(i=1,…,m)是影响信用风险第i个因素,包括财务因素、市场因素等;ai,bi(i=1,…,m)是待估计参数。

五、实证分析

(一)解释变量的相关性检验

通过Stata软件对变量之间的相关性进行检测,可以检测变量直接是否具有自相关性,大致分析现象之间的相互关系。结果显示,14个变量之间 除 了(A2,A3)、(X11,X12)、(X21,X22)、(X21,ncr)、(X22,ncr)之间的相关系数稍高,绝大多数指标相关度都较低。

(二)财务指标的因子分析

面板Logit模型是多元逻辑回归模型,对多重共线性比较敏感,若变量之间存在较高的多重共线性,估计量就容易偏差。为了保证稳健性,通过因子分析法将本质相同的变量归入一个因子,减少变量数目,消除多重共线性,具体步骤如下。

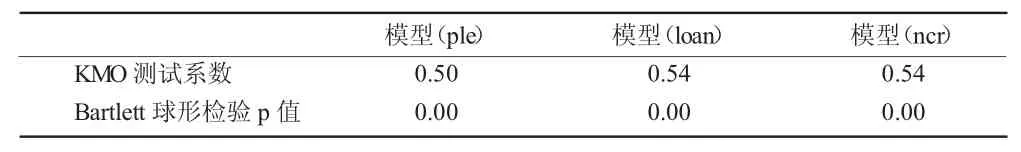

首先进行KMO检验和Bartlett检验,如表2所示,三种模型的KMO值均大于0.50,Bartlett的显著性是0.00,小于1%,所以选取数据适合因子分析。

表2 KMO和Bartlett检验结果

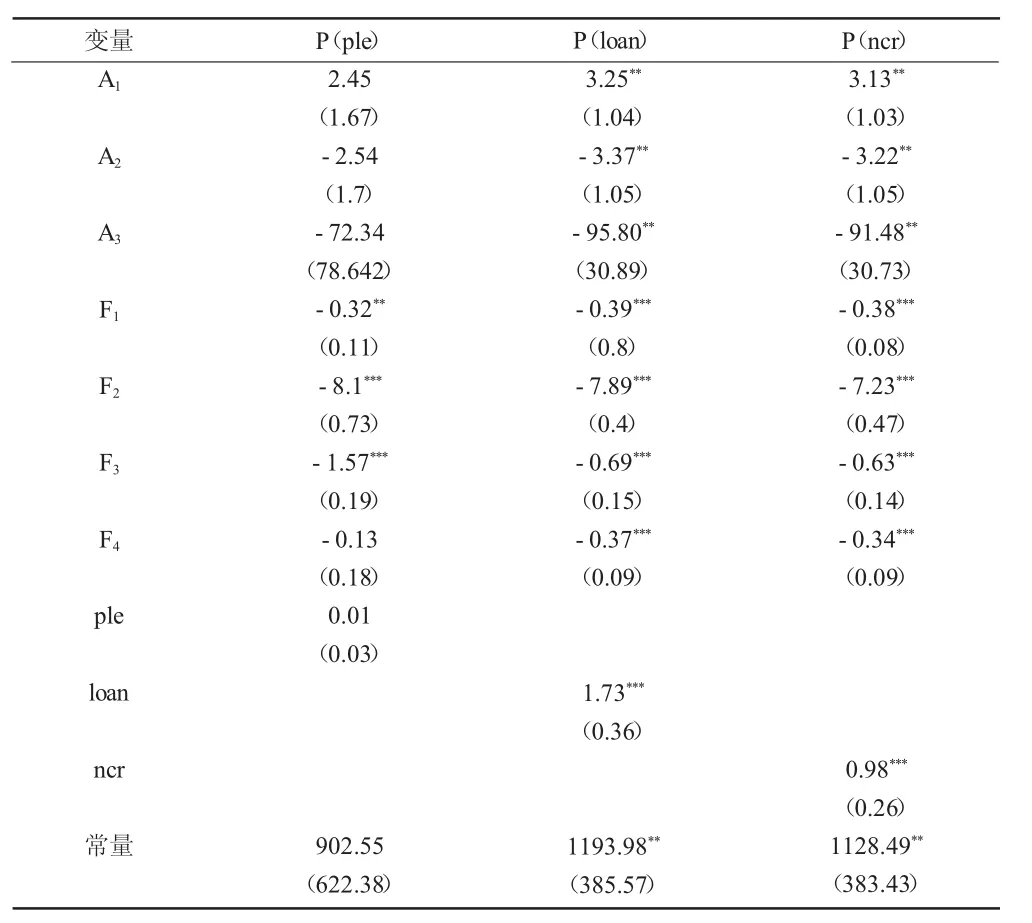

经过方差最大化正交旋转之后提取了4个财务变量公因子,如表3所示,根据载荷不同,将F1、F2、F3、F4 分别命名为盈利因子、偿债因子、营运因子、成长因子,三个模型中解释总方差的比例分别为76.06%、79.07%和78.67%,因此均可代表主要的财务指标。

表3 旋转后的成分矩阵及累计方差贡献率

(三)回归结果

面板Logit模型主要包括随机效应模型和固定效应模型,通过Hausman检验认为随机效应优于固定效应,因此采用随机效应模型,运用stata软件进行回归,加上宏观经济因素及债务融资方式进行实证对比,结果如表4所示。

如表4所示,基于民间借贷的面板logit回归模型中,通过显著性检验的变量有F2、F3、F1,其他变量均未通过显著性检。

基于股权质押的面板logit回归模型中,所有变量均通过显著性检验,具体回归方程如下:

基于银行借贷的面板logit回归模型中,所有变量均通过显著性检验,具体回归方程如下:

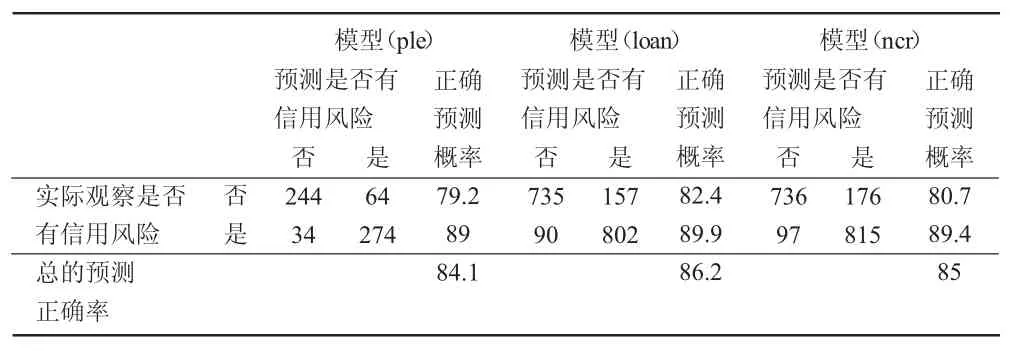

检验样本构建的模型是有效的,总体的预测准确度都在80%以上,如表5所示。

表4 基于不同债务融资方式的Logit模型的回归结果

表5 基于不同融资方式Logit模型的预测准确度

(四)结果分析

1.在三种不同债务融资方式的Logit模型中CPI的系数为正,企业景气指数和M2的系数均为负,基于银行借贷和商业信贷融资方式的模型通过了显著性检验。CPI上升表明通货膨胀,资金会更多的用于投机活动,信贷资金的来源减少,融资风险增大,假设H1a得证;企业景气指数上升说明企业的发展前景良好,更容易获取融资;当M2增加时,国家实行宽松的货币政策,企业贷款以及融资成本会减小,有利于支持实体经济发展。因此假设H1b、H1c成立。

2.在三种不同债务融资方式的Logit模型中偿债因子、盈利因子、营运因子、成长因子的系数均为负数,基于银行借贷和商业信贷融资方式的模型通过了显著性检验。偿债能力强的企业越有资本可以持续的发展,良好的利润收益可促进经营者的积极性以及提供企业投资与发展的资本,营运能力是企业管理效率的衡量,资产周转速度就越快,资金使用率提高,而成长能力越强的企业,其发展前景越好,抵抗风险的能力也就越强。因此,研究假设 H2a、H2b、H2c、H2d 成立。

3.在基于股权质押融资的回归模型中,ple的系数为正,但未通过显著性检验。新三板市场企业的经营能力远不如主板公司,信息披露不透明且发展的时间较短,能够获取的财务数据有限,模型的显著性无法通过,假设H3a无法验证。在基于银行借贷融资的回归模型中,loan的系数为正,新三板挂牌的多为中小微企业,存在“信贷歧视”,银行会提高抵押品或者贷款利率,贷款越多信用风险就越高,假设H3b成立。在基于商业信贷融资的回归模型中,ncr的系数为正,小规模公司难以从金融机构获得资金时,会使用更多的商业信用,相对于稳定经营期,处于财务困境中的企业更多地使用商业信用进行融资,商业信用风险越大,假设H3c成立。

六、结论与建议

本文以新三板挂牌企业为研究对象,研究宏观经济因素、财务指标及债务融资方式对企业信用风险的影响。实证结果表明,宏观经济因素中CPI越高,企业的信用风险越大,企业景气指数和货币供给量越大,企业的信用风险越小;财务指标中偿债因子、盈利因子、营运因子和成长因子都与企业的信用风险呈负相关关系;债务融资方式中,银行借贷和商业信贷融资越多,企业信用风险越大。

综上所述,一个企业信用风险的大小既与企业自身条件有关,也受外部宏观经济因素的影响,在防范信用风险时具体应该做到以下几点:

1.关注宏观经济环境的变化。宏观经济因素的波动是企业难以避免的系统性风险,宏观经济因素会影响企业发生信用风险的概率,所以及时关注宏观政策的变化,提高企业的财务管理能力,并迅速做出政策的调整。

2.抓住企业经营中关键的财务指标。当企业的财务状况逐步变差时,各种矛盾就会集中体现出来,对于企业而言最重要的是抓住关键性指标,相应的加强企业的信用管理,加强促进资金的回收,充分利用现有资产,提高企业的经营效率。

3.优化企业的融资结构。企业要根据自身的成长性和营利性理性抉择融资方式,合理匹配资产与负债,优化内部资本结构,制定合理的标准,如新三板股权质押业务的准入标准,有效控制信用风险水平,最低限度的减少损失。

【参考文献】

[1]Gilchrist S,E Zakraj觢ek.Credit Spreads and Business Cycle Fluctuations[J].American Economic Review,2012,102(4):1692-1720.

[2]卢永艳,2013.宏观经济因素对企业财务困境风险影响的实证分析[J].宏观经济研究(5):53-58.

[3]周宏,徐兆铭,彭丽华,等,2011.宏观经济不确定性对中国企业债券信用风险的影响——基于2007-2009年月度面板数据[J].会计研究(12):41-45,97.

[4]钱龙,2015.信息不对称与中小企业信贷风险缓释机制研究[J].金融研究(10):115-132.

[5]JG Muriithi,WM Muturi,KM Waweru.The Effect of Market Risk on Financial Performance of Commercial Banks in Kenya[D].Journal of Finance and Accounting,2016,4(4):225-233.

[6]Li K,J Niskanen,M Kolehmainen.M Niskanen.Financial innovation:Credit default hybrid model for SME lending[J].Expert Systems with Applications,2016,61:343-355.

[7]程砚秋.基于违约判别度的小企业信用风险评价研究[J].科研管理,2015,36(S1):510-517.

[8]谢德仁,郑登津,崔宸瑜,2016.控股股东股权质押是潜在的“地雷”吗?——基于股价崩盘风险视角的研究[J].管理世界(5):128-140,188.

[9]孙立新,谢强,余来文.资本结构对财务风险影响的实证研究——基于Z-score模型法和中小板上市公司数据[J].经济与管理,2013,27(7):67-73.

[10]Petersen M A,R G Rajan.Trade Credit:Theories and Evidence[J].Review of Financial Studies,1997,10(3):661-691.

[11]吕长江,韩慧博,2004.财务困境、财务困境间接成本与公司业绩[J].南开管理评论(3):80-85.

[12]胡国晖,袁静茹.宏观经济波动、信用倾向与中小企业融资方式——基于中小上市公司的实证分析[J].金融论坛,2016,21(11):42-51.