股市危机对中美股票市场溢出效应影响的实证研究

2018-04-29刘成立王朝晖

刘成立 王朝晖

内容提要:2015年中国股市危机期间,监管层实施了一系列资本市场的监管措施,影响了我国股票市场的定价效率和美国股票市场对我国股票市场的溢出效应。基于结构向量自回归模型(SVAR)、动态Granger因果检验和分位数回归,本文对2015年的股市危机对中美股票市场信息溢出效应的影响进行分析,得出如下结论:美国股票市场在中美股票市场信息传递过程中处于主导地位,股灾后美国股票市场对中国市场的影响得到了显著的增强,尤其是在下跌行情中的影响更大。其中,美国与中国股票市场收益率同期和非同期溢出效应都是单向的,道琼斯指数的日内交易对上证综指的隔夜收益率有很大的影响,分位数回归显示美国股票市场对中国股票市场隔夜收益率的影响呈“V”型特征,美国市场的微小波动都会引起中国市场的巨大波动,尤其是股灾后在下跌行情中来自美国市场的负冲击对中国市场的影响变得更大。我国监管当局和投资者不能忽视美国股票市场与国内市场的联动关系,管理当局应采取措施优化市场投资者结构,壮大机构投资者队伍,推动资本市场对外开放,提高我国股票市场的定价效率。

关键词:股市危机;溢出效应;动态Granger检验;分位数回归

中图分类号:F2223 文献标识码:A 文章编号:1001-148X(2018)03-0091-11

收稿日期:2017-07-14

作者简介:刘成立(1986-),男,河南太康人,中国人民大学财政金融学院博士研究生,研究方向:资产定价;王朝晖(1968-),男,长春人,宁波大学商学院教授,经济学博士,研究方向:资产定价。

基金项目:中国人民大学拔尖创新人才培育计划资助;国家自然科学基金项目“中国股市过度波动与崩溃的成因及对策”,项目编号:71373135。

一、引言及文献综述

在经济一体化与金融全球化的大背景下,金融市场间的高度相关性将会加剧全球金融风险的传染,金融监管将面临新的挑战与不确定性,国际投资组合带来的风险分散化效果也将被降低。因而,在全球性金融市场频繁波动的环境下,系统地研究中外金融市场间的联动关系特别是信息传递效应,对维护中国金融市场的健康稳定发展具有重要的理论和现实意义。

与美国等境外成熟股票市场相比,我国股票市场机构投资者占比偏低,是以散户投资者为主的市场。上海证券交易所2016年统计年鉴披露:从持股市值占比来看,专业机构投资者持股市值占比为1449%,而自然人投资者占比2518%,沪股通占比049%,一般法人占比高达5983%;从交易金额占比来看,散户的买卖成交极为活跃,自然人投资者占比8691%,占绝对领先地位,而专业机构占比仅为1047%,沪股通和一般法人仅为056%和206%。散户在中国市场中持有的市值仅有2518%,然而却贡献了8691%的交易量,这意味着A股是一个散户为主的市场,这使得机构投资者也必须去研究散户的行为模式。此外,市场排名机制和机构业绩考核期限过短,也加剧了机构投资者的投资理念短视,机构散户化问题比较严重。中国股票市场受新闻舆论、非基本面信息等因素的干扰明显,容易导致股票市场定价功能不能有效发挥。2015年的股市危机是中国股票市场自1990年建立以来一次真正意義上市场化的危机。在这次危机之后,我们引入了很多制度和办法,市场的微观结构和投资者行为也有了很大的变化,股灾发生前后中美股票市场的信息传递关系是否发生变化,有待进一步的检验。为了便于比较研究中国股市危机的发生对中美股票市场信息传递关系的影响,本文选取了对中国资本市场具有重要影响的2015年股市危机这一重大事件作为分界点,具体划分标准是以2015年6月15日的暴跌作为中国股票市场危机的开始,将研究样本分为股灾前(2010年1月4日至2015年6月12日) 和股灾后(2015年6月15日-2016年12月30日)两个阶段分别进行研究,分别考察全样本、股灾前和股灾后三种情况下中美股票市场之间的信息传递关系。

国内证券市场的定价行为不仅受国内信息的影响,而且也受国际信息的影响,一个市场中的信息可以通过溢出效应传递到另一个市场。国际上有大量的文献研究股票市场之间的信息联动关系,从研究对象来看,国际股票市场信息传递的早期研究主要集中在欧美、日本等发达经济体,一般认为发达股票市场收益率之间存在相互依存关系[1-2]。然而,Lin et al(1994)的研究则认为相互影响的关系非常微弱,以至于几乎不存在[3]。

随着新兴经济体的崛起,近年来新兴股票市场在全球股市中变得越来越重要,最近的研究主要聚焦于发达国家和新兴国家股市之间的信息联动,研究表明信息通常从发达股票市场流向新兴国家市场[4-5]。

中国股票市场已逐渐融入全球金融体系,一些文献通过中美股票市场收益率的相互关系来研究中国股市如何受国际信息影响,然而并没有得出一致的结论。早期研究表明,中国股市在发展初期与境外市场基本没有相关性或相关性很弱, A 股市场基本不受国际股市溢出效应的影响[6]。然而,利用最近几年数据的大部分研究则表明A 股市场与国际市场的联动不断增强,溢出效应日益明显[7-8]。Moon & Yu(2010)认为几乎没有证据表明中美两个市场收益率之间存在相互依存的关系。Zhou et al(2012)采用信息溢出表和滚动的信息溢出指数,对中国股市与外围市场之间的波动率溢出进行了研究,结果表明2005年以来中国股市对其他市场具有明显的波动率溢出效应,而且相比欧美和其他亚洲市场,中国市场与中国台湾和香港股市波动率的相互作用更为突出[9]。Long et al(2014)没有找到中国和美国股市之间存在波动溢出效应的证据,但是他们发现全球金融危机后两个市场之间的相关性有增加的趋势[10]。张兵等(2010)从“经济基础假说”和“市场传染假说”理论层面分析了股票市场联动的传导机制,分阶段检验了中美股市的联动特征,得出在QDII实施之后,美国股市对中国股市的开盘价和收盘价均有显著的引导作用,美国股市对中国股市的波动溢出呈现不断增强之势[11]。李红权等(2011)利用信息溢出检验体系检验了A股市场与美股、港股的溢出关系,发现美股处于主导地位,对其他二者具有金融传染效应,中国股市不仅能够反映外围市场的信息,也开始具有影响外围市场的能力[12]。梁琪等(2015)对1994-2013年间全球17个国家或地区的股票市场的联动以及中国股市的国际化进行了研究,发现中国股市的方向性溢出存在显著差异,在样本期内具有显著的上升趋势,中国股市的国际化在2005年后得到逐步提升[8]。何德旭和苗文龙(2015)采用中、美、日、德、英等国家1993年1月至2013年12月的金融数据,得出样本国股指波动率对中国股指波动率的溢出效应趋于增强,特别在美国金融危机后[7]。

与以往研究相比,本文有以下特点:首先,本文着重分析了中美股票市场联动的动态变化过程,一方面根据2015年的股市危机这一对股票市场产生重大影响的事件为界限分阶段研究,另一方面采用动态Granger因果检验的方法,动态地分析中美股票市场相互作用的动态特征,更为精确地考察股灾前后美国与中国市场相互作用的变化。我们发现,股灾后中国股票市场对美国市场的影响更加的微弱,而美国对中国市场的影响得到了显著的加强,尤其是在下跌行情中的影响更大。其次,本文采用分位数回归的方法研究中美股票市场的溢出效应,我们发现中国日内交易对美国市场开盘的影响呈“U”型特征,小幅波动下没有显著的影响,只有在暴涨和暴跌行情中才有微小的影响,而美国日内交易对中国市场开盘价的影响呈“V”型特征,美国市场的微小波动都会引起中国市场的大幅波动,尤其是股灾后美国市场上的负冲击对中国市场的影响更大。再次,考虑到中美时差不同,本文进一步将溢出效应分解为同期溢出和非同期溢出来单独考察,我们发现美国股票市场的日内交易对随后中国股票市场的开盘价有很大的影响,而对开盘后的定价行为没有影响。

二、研究设计

(一)样本选择与变量定义

为了研究中国股票市场与发达国家股票市场之间的信息传递关系,本文选用道琼斯工业平均指数(Dow Jones Industrial Average,简称道琼斯指数或者DJI)与上海证券综合指数(简称上证综指或者SSE)分别代表美国股票市场与中国股票市场。道琼斯工业平均指数是由在NYSE(New York Stock Exchang)纽约证券交易所交易的30只美国主要具代表性的大公司的股票所组成的平均指数,是世界上最有影响、使用最广、历史最为悠久的股票指数,由美国报业集团——道琼斯公司负责编制并发布。上海证券综合指数,是上海证券交易所编制的,以上海证券交易所挂牌上市的全部股票为计算范围,以发行量为权数的加权综合股价指数。上证综合指数综合反映上交所全部 A股、B股上市股票的股份走势,是中国最早发布的股票指数,也是在中国股票市场具有标杆意义的指数。

我们使用两个市场2010年1月4日至2016年12月30日的开盘价和收盘价构建研究的样本,数据来源于Wind数据库。由于中国和美国的节假日略有不同, 所以交易日也略有差异。我们对两个市场的数据按照交易日进行匹配,在剔除缺失和交易日非重叠数据后,最后得到1642组数据,两个市场每日的开盘价和收盘价都采用自然对数的形式,每日收益率是对数收盘价的一阶差分,即Rit=logCLt-log(CLt-1)。美国股市在美国东部时间9:30开盘, 下午4:00收盘,中国股市于北京时间9:30开盘, 下午3:00收盘。美国东部时间比中国北京时间晚了13个小时,道琼斯指数和上证综指的交易时间没有重叠的部分,每个市场的白天交易时间段都是另一个市场休市隔夜时间段的一部分,因此,是否一个市场白天交易时间段的信息是否作为重要的夜间新闻影响另一个市场是一个很值得研究的问题。为此,我们进一步将每日收益率分解为日内收益率RDit和隔夜收益率RNit,日内收益率RDit=logCLt-log(OPt),是白天收盘价相对于开盘价的收益率,隔夜收益率RNit=logOPt-log(CLt-1),是开盘价相对于前收盘价的收益率。因此道琼斯指数和上证综指t日收益率Ri可以表示为Rit=RNit+RDit, i=dj或ss。

(二)SVAR模型设定

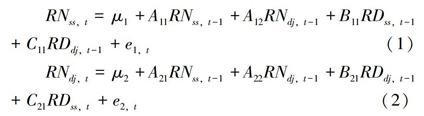

1.同期溢出效应设定。由于中美股票市场交易时间没有重叠部分,国外市场日内收益率对国内市场隔夜收益率的溢出效应是同期的, 同期效应可以解释为国外股票市场交易对国内市场开盘价的影响。同期溢出效应检验的模型方程设定如下:

RNss,t=μ1+A11RNss,t-1+A12RNdj,t-1+B11RDss,t-1+C11RDdj,t-1+e1,t(1)

RNdj,t=μ2+A21RNss,t-1+A22RNdj,t-1+B21RDdj,t-1+C21RDss,t+e2,t(2)

其中,RNss,t和RNdj,t是t日上证综指和道瓊斯指数的隔夜收益率向量;μ1和μ2是两个方程截距项; RNss,t-1和RNdj,t-1是一阶滞后隔夜收益率向量;RDss,t-1和RDdj,t-1是一阶滞后日内收益率向量,其系数矩阵为B11和B21,用来检验滞后日内收益率对隔夜收益率的预测作用;RDdj,t-1和RDss,t是道琼斯指数一阶滞后日内收益率和上证综指日内收益率组成的向量,用来估计t日中国和美国股票市场上国外日内收益率如何影响国内隔夜收益率,也就是检验收益率的同期溢出效应,其系数矩阵为C11和C21,C11用来衡量美国对中国股票市场收益率同期溢出效应,C21用来衡量中国对美国股票市场收益率同期溢出效应。

2非同期溢出效应设定。与同期溢出效应相似,非同期溢出效应检验的模型方程设定如下:

RDss,t=μ′1+A′11RDss,t-1+A′12RDdj,t-1+B′11RNss,t+e′1,t(3)

RDdj,t=μ′2+A′21RDss,t-1+A′22RDdj,t-1+B′21RNdj,t+C′21RDss,t+e′2,t(4)

其中,e′1,t和e′2,t是误差项,RDss,t和RDdj,t分别是t日上证综指和道琼斯指数的日内收益率;RNt被放在模型中检验均值-反转效应,与表2中美国股票市场上RNt和RDt显著相关一致,RD′t被放在模型中检验上证综指对道琼斯指数收益率的非同期溢出效应,通过其系数C′21的显著性水平和大小来测度,同时,系数A′12估计道琼斯指数日内收益率是如何预测随后发生的上证综指日内收益率的,意味着美国市场对中国市场收益率的非同期溢出效应。

由于中国和美国证券交易时间存在时差,同一天中中国市场交易结束后美国市场才开始交易,检验中国市场日内交易对随后的美国市场日内交易的影响时需要使用RDss,t而不是RDss,t-1。 因此将方程(3)和方程(4)设定成一个结构方程,其中RDss,t是方程(3)中的被解释变量,同时又是方程(4)中的解释变量,变量RDss,t具有内生性,这使得误差项e′1,t、e′2,t和内生变量RDss,t相关,同时系统中的误差项也是相关的,这与普通最小二乘法的假设相冲突,为了克服这一问题,方程(3)和方程(4)采用两阶段最小二乘法(2SLS)进行估计。

三、实证结果与分析

(一)描述性统计与相关性检验

上证综指和道琼斯指数在样本期间每日收益率的变动如图1所示,左侧为上证综指的每日、隔夜和日内收益率,右侧为道琼斯指数的每日、隔夜和日内收益率,可以看出上证综指收益率比道琼斯指数收益率均具有更大的波动性,两个市场收益率看起来表现出不同的变动模式,尤其是隔夜收益率。

表1分别列出了上证综指和道琼斯指数的每日收益、隔夜收益和日内收益的描述性统计量,上证综指每日收益率的平均值是负数,反映了样本期中国股票市场整体处于熊市,相反,道琼斯指数每日收益率均值是正的,反映了同期美国市场整体处于牛市。上证综指每日收益率标准差高于道琼斯指数每日收益率标准差,在样本期内中国市场比美国市场具有更大的波动性。进一步,对于两个品种都存在日内收益率的标准差大于隔夜收益率的标准差。此外,两个收益率的分布相对于标准正态分布均存在超额峰度,且隔夜收益率的偏度和峰度更为严重,上证综指隔夜收益率左偏而道琼斯指数隔夜收益率右偏。

表2的Panel A 部分列出了每个市场每日收益率和日内收益率的自相关系数,还有日内收益率和隔夜收益率的相关系数,上证综指每日收益率和日内收益率均不存在一阶自相关,而道琼斯指数每日收益率和日内收益率在10%的显著性水平下均存在一阶自相关。除此之外,道琼斯指数还存在日内收益率和隔夜收益率的相关性,在5%的显著性水平下显著且是正相关(0058),表明美国市场隔夜消息影响日内交易,而上证综指股票市场上日内收益率和隔夜收益率的相关系数在常用置信水平下都是不显著的,因此中国市场上隔夜信息对日内交易的影响是可以忽略的。表2的Panel B列出了中美股票市场之间的交叉相关,本文将交叉相关分为同期的交叉相关和在非同期的交叉相关,同期交叉相关是一个市场的日内收益率和另一个市场的隔夜收益率之间的相关,由于时间的重叠两个市场隔夜收益率之间是部分同期的,非同期交叉相关是一个市场的日内收益率和另一个市场过去的日内收益率之间的相关。从表中可以看出,大部分交叉相关系数显著异于零,说明上证综指和道琼斯指数之间存在着密切的联系,显著的交叉相关性表明两个市场之间存在着潜在的信息联动关系,这将在稍后重点研究。

(二)协整与Granger检验

单位根检验的结果显示,道琼斯指数和上证综指的对数价格序列都是不平稳的,而它们的一阶差分都是平稳的,两市的隔夜收益率和日内收益率也是平稳的。在单位根检验的基础上,通过协整检验来考察中美股票市场之间的长期相互关系。Johansen协整检验结果见表3,从检验结果可以看出,三个样本中的检验结果均显示上证综指收盘价与道琼斯指数收盘价、上证综指收盘价与道琼斯指数开盘价、上证综指开盘价与道琼斯指数收盘价、上证综指开盘价与道琼斯指数开盘价之间只存在0个协整关系的原假设(r=0)均不能被拒绝,说明中美股票市场之间不存在长期均衡关系。

本文通过Granger因果关系检验两国股票市场短期的价格引导关系,Granger因果检验根据Schwarz criterion(SC)信息量取值最小的准则确定模型的滞后阶数。在分析的过程中, 与大部分研究不同的是,本文充分考虑中美两国股票市场交易时间上的不同步性,按照交易时间的先后次序选取检验变量和被检验变量,分别检验同期溢出效应和非同期溢出效应的Granger因果关系。表4的Granger因果检验结果显示,三个样本情况下,美国道琼斯指数的日内交易对中国上证综指的开盘价有强烈的影响,而中国上证综指的日内交易对美国道琼斯指数的开盘价则没有显著的影响,从Granger因果关系上存在从美国到中国单向的同期溢出效应。三个样本情况下,美国道琼斯指数的日内交易对中国上证综指的日内交易没有显著的影响,而中国上证综指的日内交易对美国道琼斯指数的日内交易有显著的影响,尽管F统计量的值比较小,在Granger因果关系上存在从中国到美国单向的非同期溢出效应。

(三)溢出效应检验

1 同期溢出效应检验。表5给出了模型方程(1)和方程(2)在全样本、股灾前和股灾后三种情形下的参数估计结果。在三种情形下系数A22和A21均不显著,说明琼斯指数隔夜收益率既不服从AR(1)过程,又不受上证综指隔夜收益率的影响。相比之下,在全樣本和股灾后,系数A11(0095和0167)在1%显著性水平下显著可以看出,股灾后上证综指的隔夜收益率服从AR(1)过程,系数A12在三种情形下均不显著,说明前一日道琼斯指数隔夜收益率对当日上证综指的隔夜收益率不具有解释力。

美国与中国股票市场收益率存在显著的单向同期溢出效应。三种情形下C11(0316、0278和0461)都在1%的显著性水平下显著为正,道琼斯指数日内收益率上升1%可导致上证综指的隔夜收益率分别上升0316%、0278%和0461%,且股灾后道琼斯指数日内收益率对上证综指隔夜收益率的影响增强了,与股灾前相比提高了66%,而C21在任何水平下都不显著,说明道琼斯指数隔夜收益率不受上证综指日内收益率的影响。因此,美国市场对中国市场存在显著的同期信息传递效应,与股灾前相比,股灾后美国市场对中国市场的影响程度显著增强了,中国市场开盘行情更易受到美国市场的影响而暴涨暴跌,股灾后中国股票市场的定价功能削弱了,更易受到来自美国市场信息的影响。

只存在从美国市场到中国市场单向的同期信息传递效应的可能原因有:第一,投资者将跨市场信息纳入国内证券市场资产定价的能力很大程度上决定了国际市场信息的传递,能力越强,受国外市场信息冲击的影响就越小。一般认为,美国股票市场的投资者的投资技能和知识掌握程度高于处于学习阶段的中国股票市场参与者,因此,美国市场上的参与者比中国市场上的参与者能更快地分析跨市场信息并将这些信息更好地纳入国内证券价格的定价过程中,知情交易决策能力的差异导致美国和中国股票市场成熟度的差异。第二,股票市场的开放性和流动性可能是另一方面的原因,国内证券市场受国内监管机构的严格监控,其开放程度比美国股票市场低得多。首先,中国股票市场施行T+1的交易制度,当日买入的股票次日才可以卖出,交易的流动性受到制度上的限制;其次,中国股票市场虽然已有融资融券业务,但融券规模非常小,股票缺乏卖空机制,融券业务不发达造成股票市场卖空策略难以实施。所有这些制度和限制性规定阻碍了中国股票市场的价格对跨市场信息的吸收。第三,与美国股票市场相比,中国股票市场的投资结构失调。国内大量散户投资者主导着中国股票市场的走势,机构投资者散户化现象严重,投资者的羊群效应导致中国股市过度波动,中国股票市场中过高比例的散户投资者可能导致国内价格对来自美国股票市场上的信息过度反应。

2.非同期溢出效应检验。表6给出了模型方程(3)和方程(4)在全样本、股灾前和股灾后三种情形下的参数估计结果。在三种情形下A′11在常用的显著性水平下均不显著,说明上证综指日内收益率均不服从AR(1)过程,三种情形中只有股灾前的系数A′22(-0056)在5%的显著性水平下显著为负,说明股灾前道琼斯指数日内收益率服从AR(1)过程,且存在反转现象。三种情形下B′11在任何显著性水平下均不显著,因此上证综指日内收益率不受自身隔夜收益率的影响,不能证明存在均值反转和动量效应。全样本和股灾后5%显著性水平下显著为正的B′21(0246和0408)系数则说明道琼斯指数日内收益率在这两个样本中受自身隔夜收益率的影响存在动量效应,股灾之后出现了显著的动量效应。

系数A′12和C′21用来估计收益率的非同期溢出效应,三种情形中只有股灾前的系数A′12在1%的显著性水平下是显著的,说明股灾后上证综指日内收益率受前一日道琼斯指数日内收益率影响显著减小了,美国市场对中国市场的非同期溢出效应消失了。三种情形下C′21(0087、0073和0105)都在1%的显著性水平下显著为正,上证综指日内收益率的增加导致随后道琼斯指数更高的日内收益率,上证综指日内收益率对道琼斯指数日内收益率具有正的预测作用。此外,三种情形下C′21的数值不大但在统计上是显著的,表明上证综指日内收益率对道琼斯指数日内收益率存在显著的溢出效应,且股灾后溢出效应增强了,提升了44%。因此,存在着从中国市场到美国市场的非同期溢出效应,尤其是股灾后显著性更强,而股灾后美国对中国市场的非同期溢出效应消失了。

存在从中国市场到美国市场收益率的单向非同期溢出效应。一方面,股灾之后中国股票市场上的散户投资者遭受巨大损失,致使大量散户投资者逐渐退出市场,机构投资者的比重有所提升,这使得中国市场上的投资者能够及时跟进美国市場,导致中国市场上的价格能够快速吸收来自美国市场上的消息。因此,根据有效市场假说(EMH),滞后的美国日内收益率对中国日内收益率的解释力较弱是合理的,中国股票市场的开盘价已经充分反映了美国市场上的信息,中国市场开盘后的日内交易不再受美国市场日内交易活动的影响是合理的,实证检验结果支持有效资本市场假说。另一方面,滞后的中国市场日内收益率具有很强的预测能力意味着美国市场价格对中国市场信息的反应能力较弱,这种弱的能力可能是由于两个市场之间的跨市场交易不活跃。国际市场之间的收益率溢出效应主要归因于跨市场交易[3],跨市场交易越不活跃,跨市场收益率的溢出效应越强。股灾发生后中国市场上的合格境外机构投资者(QFIIs)参与中国股票市场的跨市场交易受到严格的限制。中国的合格境内机构投资者(QDII)只能有限参与美国股票市场构建国际投资组合,结果导致中美股票市场跨市场交易不活跃,因此存在着从中国到美国显著的非同期溢出效应。

图2 动态Granger因果检验统计量

四、稳健性检验

(一)动态Granger因果检验

本文将通过固定窗口的动态Granger因果检验进行稳健性检验,选择60个交易日的数据作为滚动窗口期的长度,在滚动窗口检验中每次估计根据Schwarz criterion(SC)信息量取值最小的准则确定模型的最佳滞后阶数,以Granger统计量的F值大于显著性水平临界值作为是否存在Granger因果关系的标准。图2分别是道琼斯指数日内收益率对上证综指隔夜收益率(RDdj对RNss)、道琼斯指数日内收益率对上证综指日内收益率(RDdj对RDss)、上证综指日内收益率对道琼斯指数隔夜收益率(RDss对RNdj)、上证综指日内收益率对道琼斯指数日内收益率(RDss对RDdj)的动态Granger因果关系检验的时间序列图,每个子图分别列出了动态Granger因果检验的F统计量和5%显著性水平的临界值的时变图,每个滚动窗口的终点时点显示于X坐标轴上。图中黑色的实线是Granger因果检验的F统计量,灰色的虚线是5%显著性水平的Granger统计量的临界值,实线位于虚线之上代表在5%显著性水平下存在显著的Granger因果关系,否则接受原假设,不存在Granger因果关系。

从图中可以看出,道琼斯指数日内收益率对上证综指隔夜收益率(RDdj对RNss)的Granger因果检验的F统计量绝大部分落在5%显著性水平的临界值之上,说明绝大多数情况下,道琼斯指数日内收益率对上证综指隔夜收益率具有显著的Granger因果关系,而上证综指日内收益率对道琼斯指数隔夜收益率(RDss对RNdj)的Granger因果检验的F统计量绝大部分落在5%显著性水平的临界值之下,说明大部分情况下上证综指日内收益率对道琼斯指数隔夜收益率没有显著的影响。道琼斯指数日内收益率对上证综指日内收益率(RDdj对RDss)和上证综指日内收益率对道琼斯指数日内收益率(RDss对RDdj)的Granger因果检验的F统计量绝大部分落在5%显著性水平的临界值之下,说明绝大多数情况下,道琼斯指数日内收益率对上证综指日内收益率(RDdj对RDss)和上证综指日内收益率对道琼斯指数日内收益率(RDss对RDdj)都不具有显著的Granger因果关系,相对而言,上证综指日内收益率对道琼斯指数日内收益率(RDss对RDdj)的影响更强一些。

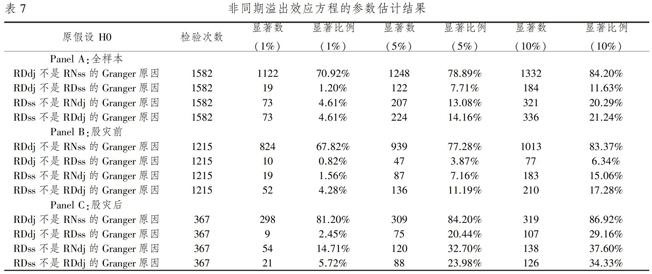

表5是信息溢出效应的动态Granger因果检验的统计结果,明确列出了对每个因果关系的检验次数,1%、5%和10%显著性水平下的显著次数和显著比例(一定显著性水平下结果显著的检验次数占总检验次数的比例),第一部分是对全样本Granger因果关系检验的统计,在5%的显著性水平下,道琼斯指数日内收益率对上证综指隔夜收益率(RDdj对RNss)、道琼斯指数日内收益率对上证综指日内收益率(RDdj对RDss)、上证综指日内收益率对道琼斯指数隔夜收益率(RDss对RNdj)、上证综指日内收益率对道琼斯指数日内收益率(RDss对RDdj)的1582次滚动窗口检验中分别有7889%、771%、1308%和1416%的检验存在显著的Granger因果关系,这说明在多数情况下,道琼斯指数的日内交易对上证综指的开盘价有显著的影响,而其他三个检验则是显著性比例较低,这与前文的研究结论一致,本文的研究结论具有稳健性。表7的第二部分和第三部分是股灾前后上述四种关系的动态Granger因果检验结果的统计,结果显示,与股灾前相比,股灾后美国道琼斯指数的日内交易在三个显著性水平下对中国上证综指的开盘价和日内交易的影响都有了大幅的提升,中国市场的日内交易对美国市场的开盘价和日内交易的影响也都有了大幅的提升。这说明股灾之后中美股票市场的联动性增强了,这与前文的研究结论一致,本文的研究结论具有稳健性。

(二)分位数回归检验

1同期溢出效应检验。第三部分的研究发现从2010年1月4日到2016年12月30日美国日内收益率强烈影响中国的隔夜收益率,而中国日内收益率对美国隔夜收益率的影响不显著。但是不同市场行情下,这种影响是否存在显著差异呢?本文利用方程(1)分别对上证综指隔夜收益率和道琼斯指数隔夜收益率进行分位数回归, 研究在不同分位数下两个市场之间的相互影响关系,分别检验不同波动水平下受到道琼斯指数日内收益率和上证综指日内收益率影响的差异。本文的检验模型分别将上证综指隔夜收益率和道琼斯指数隔夜收益率分为01至09 共9个特定的分位点,以分析其所受影响的差异程度。

图3 不同分位点的同期溢出效应系数(上为C11,下为C21)

方程(1)中C11是RDdj,t-1的系数,用来衡量前一日道琼斯指数日内收益率对上证综指隔夜收益率RNss,t的影响,代表美国对中国市场的同期溢出效应,方程(2)中C21是RDss,t的系数,用来衡量当日上证综指日内收益率对当日道琼斯指数隔夜收益率RNdj,t的影响,代表中国对美国市场的同期溢出效应。图3上面的三个图分别是全样本、股灾前和股灾后三种情形下C11在不同分位点的值,可以看出美国日内交易对中国市场开盘价的影响呈非对称形态,在下跌行情中美国市场对起中国市场的影响更大,而且同股灾前相比,股灾后美国对中国市场的影响得到了显著的增强。下面的三个图分别是全样本、股灾前和股灾后三种情形下C21在不同分位点的值,相对于C11,C21的值非常的小,中国日内交易对美国市场开盘的影响非常的微弱以致可以忽略,股灾后中国股票市场对美国市场的影响稍有加强,呈“V”型特征。由此可见,股灾后中国股票市场的定价功能减弱了,更易遭受美国市场负冲击的影响,美国股票市场上的冲击可以很容易通过信息渠道进入中国市场,导致后者变得极不稳定,特别是来自美国市场的负冲击对中国市场的影响更大。为了促进中国资本市场的发展,争夺市场定价权,监管部门应尽快采取措施减少美国市场的负冲击的影响,维护本土市场的稳定。

2.非同期溢出效应检验。第三部分的研究发现从2010年1月4日到2016年12月30日中国股票日内收益率显著影响美国股票日内收益率,而股灾后美国股票日内收益率对中国股票日内收益率的影响不显著。但是不同市场行情下,这种影响是否存在显著差异呢?本文利用方程(3)和方程(4)分别对上证综指日内收益率和道琼斯指数日内收益率进行分位数回归,研究在不同分位水平情况下两者之间相互影响的关系,分别检验上证综指和道琼斯指数不同波动水平受到道琼斯指数日内收益率和上证综指日内收益率影响的差异。本文的检验模型分别将上证综指日内收益率和道琼斯指数日内收益率分为01至09 共9个特定的分位数,以分析其所受影响的差异程度。

方程(3)中A′12是RDdj,t-1的系数,用来衡量前一日道琼斯指数日内收益率对上证综指日内收益率RDss,t的影响,代表美国市场对中国市场的非同期溢出效应,方程(4)中C′21是RDss,t的系数,用来衡量当日上证综指日内收益率对当日道琼斯指数日内收益率RDdj,t的影响,代表中国市场对美国市场的非同期溢出效应。图4上面的三个图分别是全样本、股灾前和股灾后三种情形下A′12在不同分位点的值,中国股灾前美国市场对中国市场的影响非常的微弱,同股灾前相比,股灾后美国市场日内交易对中国市场的影响得到了显著的加强,尤其是美国市场上的负冲击对中国市场的影响更大,呈非对称形态。下面的三个图分别是全样本、股灾前和股灾后三种情形下C′21在不同分位点的值,在中国股灾前中国市场对美国市场的影响呈“V”型特征,股灾后中国股票市场对美国市场的影响稍有加强。由此可见,股灾后中国市场在下跌行情中更容易遭受美国市场的负面影响,这也从中国与美国日内关系方面指出了股灾后美国市场对中国股票市场的发展具有不利的影响,监管部门应在市场情绪恢复后尽快完善制度设计。

图4 非同期溢出效应系数(上为A′12,下为C′21)

五、结论与政策

1.美国与中国股票市场收益率存在显著的单向同期溢出效应。中国市场日内交易对美国市场开盘的影响非常的微弱以致可以忽略,股灾后中国股票市场对美国市场的影响稍有加强,呈“V”型特征。美国日内交易对中国市场开盘价的影响呈非对称形态,在下跌行情中美国市场对起中国市场的影响更大,股灾后美国市场对中国市场的影响得到了显著的加强。股灾后中国股票市场本土市场定价功能减弱了,更易遭受美国市场负冲击。

2.美国与中国股票市场收益率存在着从中国市场到美国市场的非同期溢出效应。中国股灾前美国市场对中国市场的影响非常的微弱,但是显著的。股灾后美国市场对中国市场的非同期溢出效应检验的显著性消失了,但股灾后美国日内交易对中国市场的影响得到了显著的加强,尤其是美国市场上的负冲击对中国市场的影响更大,呈非对称形态。在中国股灾前中国市场对美国市场的影响呈“V”型特征,股灾后中国股票市场对美国市场的影响稍有加强。由此可见,股灾后中国市场在下跌行情中更容易遭受美国市场的负面影响,这也从中国与美国日内关系方面指出了股灾后美国市场对中国股票市场的发展具有不利的影响。

3.虽然近年来中国股票市场迅速成长,逐渐在全球金融市场中具有越来越重要的作用,但美国股市仍是全球信息的主要来源,对中国市场有重大影响。实证结果表明,中国股票市场价格不能有效地处理全球信息,表現在国内股票市场显著地受到来自美国股票市场信息的影响,而美国股票市场较少受中国股票市场信息的影响。美国股票市场上的冲击可以很容易通过信息渠道进入中国股票市场,导致后者变得极不稳定,特别是来自美国股票市场的负冲击对中国股票市场的影响更大。即使是来自美国股票市场的“错误的”信息也会对中国股票市场具有传染效应,这就为中国股票市场的交易制度设计和监管政策提出了挑战。

美国股票市场比中国股票市场更成熟,对来自其他市场信息冲击的价格调整方面更有效率;中国股票市场价格缺乏效率主要与投资者处理跨市场信息能力低、市场的开放程度低、流动性和投资者类型比例失调有关。中国股票市场的政策制定者须考虑美国股票市场对中国市场的影响,相应交易规则和监管政策的调整可能有助于提高中国股票市场有效吸收全球信息的效率。第一,中国的市场监管部门在证券市场制度建设过程中,应充分考虑到可能受到的美国市场影响,对制定合适的监管政策具有重要意義。第二,多措并举优化市场投资者结构,丰富市场参与主体,壮大机构投资者队伍。散户和机构投资者的适当比例有助于提高证券价格的信息含量,引入做市商制度也可以在一定程度上改善A股市场散户居多的投资者结构。第三,进一步推动资本市场证券投资开放,提高海外投资者比例,增加QFII、QDII投资额度直至放开限制。最后,国内投资者在进行国际投资组合多元化和资产配置的过程中应该考虑中国和美国股票市场的联动关系。

参考文献:

[1] Otsubo Y. International cross-listing and price discovery under trading concentration in the domestic market: Evidence from Japanese shares[J].Journal of Empirical Finance, 2014,25(1):36-51.

[2] Kao E H, Ho T W, Fung H G. Price linkage between the US and Japanese futures across different time zones: An analysis of the minute-by-minute data[J].Journal of International Financial Markets Institutions & Money, 2015, 34:321-336.

[3] Lin W L, Engle R F, Ito T. Do Bulls and Bears Move Across Borders? International Transmission of Stock Returns and Volatility as the World Turns[J]. Review of Financial Studies,1994,7(3):507-38.

[4] Syriopoulos T, Makram B, Boubaker A. Stock market volatility spillovers and portfolio hedging: BRICS and the financial crisis[J]. International Review of Financial Analysis, 2015,39:7-18.

[5] Sugimoto, K., Matsuki, T., Yoshida, Y. The global financial analysis: an analysis of the spillover effects on African stock markets[J].Emerging Markets Review, 2014, 21: 201-233.

[6] 赵振全,薛丰慧.股票市场交易量与收益率动态影响关系的计量检验:国内与国际股票市场比较分析[J].世界经济,2005(11):64-70.

[7] 何德旭,苗文龙.国际金融市场波动溢出效应与动态相关性[J].数量经济技术经济研究,2015(11):23-40.

[8] 梁琪, 李政, 郝项超.中国股票市场国际化研究:基于信息溢出的视角[J].经济研究, 2015(4):150-164.

[9] Zhou X, Zhang W, Zhang J. Volatility spillovers between the Chinese and world equity markets[J]. Pacific-Basin Finance Journal, 2012, 20(2):173-328.

[10]Long L, Tsui A K, Zhang Z. Conditional heteroscedasticity with leverage effect in stock returns: Evidence from the Chinese stock market[J]. Economic Modelling, 2014, 37(574):89-102.

[11]张兵,范致镇,李心丹.中美股票市场的联动性研究[J].经济研究,2010(11):141-151.

[12]李红权,洪永淼,汪寿阳.我国A股市场与美股、港股的互动关系研究:基于信息溢出视角[J].经济研究,2011(8):15-25.

An Empirical Study of the Impact of Stock Market Crisis on the Spillover Effects

between China and US Stock Markets

LIU Cheng-li1, WANG Zhao-hui2

(1.School of Finance, Renmin University of China,Beijing 100872,China;

2. Business School, Ningbo University, Ningbo 315211, China)

Abstract:During the 2015 stock market crisis, China′s regulators have implemented a series of regulatory measures for the capital markets, which affect the pricing efficiency of China′s stock markets, and the spillover effects of US stock markets on China stock markets. Based on SVAR model, Dynamic Granger Causality Test and quantile regression, the paper analyzes the influence of the 2015 stock market crisis on information spillover effects between China and US stock markets. Empirical conclusions are as follows: the US stock markets dominates in the process of information transmission between China and US stock markets, and the spillover effects of US stock markets on China stock markets tend to enhance significantly after the 2015 stock market crisis, especially in the down market. Among them, the contemporaneous and asynchronous spillovers effects are both of a one-way interaction, China stock market overnight return influenced by US stock markets daytime return is reflected as a V curve by using quantile regression model, and the impact of the negative impact from the stock markets in US on that in China in a bear market has become greater after the 2015 stock market crisis. Our regulatory authorities and investors cannot ignore the linkage between the US stock markets and the domestic markets. The policy makers should optimize the structure of the market investors, promote the openness of the capital market, and improve the pricing efficiency of China stock markets.

Key words:stock market crisis; spillover effects; Dynamic Granger Causality Test; quantile regression