中外石油石化企业的经营绩效评价

——基于78家上市公司数据的比较

2018-04-08程安刘晨王军

程安,刘晨,王军

2016年普氏能源资讯发布的全球能源公司前250强排名中,中国石化和中国石油均位列前20名之中。这说明我国大型能源公司的总体经营能力已位居世界前列。该榜单以企业的资产、收入、利润等指标为依据进行排名。由于大型石油企业在整体规模上占据十分有利的地位,使其在绝对资产、绝对收益与绝对利润上均明显高于中小型石油企业。然而对于投资者而言,更关心的则是企业实际的经营效率与效益。证券投资分析的基本理论认为,公司的经营状况是股票价格的基石。公司的经营状况好,股价上升;公司的经营状况差,则股价下跌。企业的经营绩效指标能够较为全面地反映企业在一段时间内的经营效益和业绩情况。因此,针对“我国石油企业特别是大型国有石油企业的实际经营绩效是否也已达到国际先进水平”这一问题,我们将进行具体分析。通过对中外上市石油石化公司的经营绩效进行对比,可以清晰地展示出我国石油公司在经营管理上的优势与不足,为中国石油公司在国际石油市场上找准定位提供依据,并为企业未来的改革与发展提供有力参考。

本次研究的具体结构如下:第一部分是文献综述;第二部分是模型设定与数据处理;第三部分进行具体数据的实证分析;第四部分是结论和建议。

一、文献综述

石油石化企业的经营绩效一直受到学术界的关注。众多学者分别运用不同的评价指标体系对石油石化企业进行分析与评价。

案例对比是分析企业间绩效差别的最基本和最常用方法之一。这种方法有利于直接反映出研究对象间的差别。王虹等人通过搜集2006—2010年的年度财务数据对中石油和埃克森美孚进行了经营绩效对比分析,认为中石油在净资产收益率和总资产报酬率方面远低于埃克森美孚,在销售费用和一般性管理费用等期间费用上却远高于埃克森美孚[1]。赵文博直观对比分析了中印两国石油公司海外业务发展的情况,认为中印两国的国内能源格局非常相似,因而可以进行经验借鉴,促进两国在相关领域的能源合作[2]。

A.Charnes等人率先提出了一种评价部门相对有效性的方法——数据包络分析法(DEA)[3]。DEA是一种相对客观的绩效评价方法,通过衡量企业的投入与产出综合评价企业效率。该方法主要用于衡量企业各方面经营的相对有效性,因而在被创立后就广泛应用于企业绩效评价领域。但是,由于其评价指标需依据评价者的主观经验直接选定,因而降低了其客观性与科学性。马庆国等人通过AHP与DEA相结合的两阶段法从整体效率、技术效率及规模收益情况对国内石化行业的22家上市公司进行了绩效评价,结果表明其中8家企业达到整体效率有效、12家企业达到技术效率有效[4]。裴誉具体分析了14家国内石油行业上市公司的相对有效性,发现导致石油行业上市公司DEA无效的原因比较复杂,包括纯技术无效、规模无效、以及技术无效与规模无效共存3种原因[5]。

因子分析法是目前对企业进行经营绩效研究最常用的方法之一。J.D Leeuw研究了主成分分析法(PCA)的历史[6];K.Pearson 最早对 PCA 法进行了全面完整的讨论[7];C.Burt最先将PCA法归类于数据分析[8]。这些分析方法仍然存在一些不足,例如指标权重的确定受主观因素决定,某些指标之间存在相关性等,且不同学者运用因子分析法对石油石化企业进行分析时其主观性体现尤为明显。但是,这些方法仍是现有统计手段中能够较全面反应企业绩效的重要评价手段。I.Eliseeva运用因子分析法对俄罗斯国内石油公司发展的决定性因素进行了分析,发现主要决定性因素包括投资行为和政府决策[9]。孙淑萍等人通过选取国内行业中代表企业的方式,分析了石化行业内的9家代表性企业2009年的财务数据,认为石化行业经营业绩最主要的影响因素分别是盈利能力、偿债能力和成长能力[10]。霍凯琳同样以国内石油企业作为研究对象,通过主成分分析法对10家原油开采与相关服务公司的经营绩效进行了评价,并得出了综合绩效排名[11]。穆西等人则把样本选择范围扩展到了国际,通过选取规模因子、效益因子、技术因子和可持续发展因子4个竞争力因子对世界上的20家典型石油公司进行了经营绩效研究,认为中国石油公司在技术能力和可持续发展能力方面与国外石油公司相比存在不小差距[12]。

通过汇总整理已有文献后发现,针对石油石化企业经营绩效的研究还存在两方面不足:一是通过中外对比进行分析的研究较少。从已有的文献资料看,大部分研究是选取部分我国国内石油企业单独进行分析,企业样本数量较少;或选取个别中外石油企业进行案例研究,研究结论缺乏普适性。二是采用面板数据进行分析的文献较少。我国学者对企业绩效的研究大都以单年分析为主,因而在探讨结果以及提出针对性建议时难以从整体发展趋势的角度考虑。我们拟通过对2013—2015年连续3年共78家主要中外石油石化上市公司进行研究,正可以弥补以上不足。

二、模型设定与数据处理

(一)模型设定

为了衡量中外石油企业综合经营绩效水平的差异,需要对企业的主要财务指标进行分析比较,计算企业各方面的能力水平,并汇总出企业经营绩效水平的综合得分。因子分析法是用于评价多指标值的综合评价方法,可以将多个指标化为少数几个综合指标,而保持原指标大量信息,并能够克服经验法确定权重的不足和打分法的主观因素影响。因此,我们对于石油企业经营绩效的综合评价选用因子分析法作为理论模型开展后续的分析。

假定 X=(X1,X2,…,Xp)为一个 p 维的随机向量,因子分析的基本思想为:

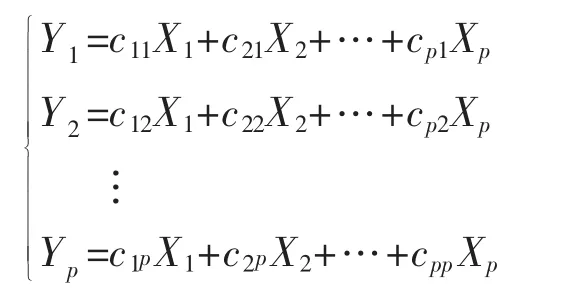

存在常数向量 ci=(c11,c21,…,cp1),使得其中 i=1,2,…,p。 考虑它的线性变换:

系数cij依据下列原则求得:

(1)Yi与 Yj( i≠j;i,j=1,2,…,p)间不相关。

(2)Y1是X的一切线性组合中的方差最大值;Y2是与Y1不相关的X的一切线性组合中的方差最大值;以此类推,Yp是与 Y1,Y2,…,Yp-1都不相关的 X的一切线性组合中的方差最大值。

因子分析法的原理是尽可能用Yi代替原来的p个指标,根据统计学理论,求出合适的ci,使得VaR(Yi)=λi达到极大,那么此时 Yi所包含的信息最多。 X=(X1,X2,…,Xp)的第 i个因子用 Yi表示,其中λi是ci的特征向量,且是第 i个因子Yi的贡献率,贡献率的大小表示它包含X信息的多少。

使用因子分析法的目的是减少原来p个指标的个数,要根据具体的问题选择采用指标的个数m(m<p),通常在选取的m的个数使得的值接近80%时便最终采用 Yi(i=1,2,…,m)作为评价指标。

(二)数据选取与处理

由于已经上市的石油石化公司涵盖了石油石化行业内各个分支领域的优秀企业,具有广泛代表性,因此,我们选取在中国A股上市的47家石油企业,以及在美国上市的31家石油企业作为具体研究对象进行对比分析。由于研究对象较多,为了符合因子分析法对数据的要求,保证每家企业的真实情况都能在最后的检验结果中得到反映,因此,去除整个数据集中包含空数据的年份。同时,为了尽可能反映企业的综合经营绩效,最终选择2013年、2014年和2015年的数据进行研究。本次研究所用数据来源于WIND资源数据库。

为了全面客观地反映石油企业的综合经营绩效水平,我们在原有的盈利能力、营运能力、偿债能力和发展能力的基础上,加入其他重要指标项,用以对比分析中外石油企业的资金使用效率和人均生产效率。中外石油企业的经营绩效评价体系指标见表1。

表1 中外石油企业的经营绩效评价体系指标

三、实证检验过程

本次研究首先分别计算2013年、2014年和2015年各年度的中外石油企业经营绩效指标值,而后将上述3年的经营绩效指标加总得出最终的中外石油企业综合经营绩效指标排名。由于实证检验步骤相同,我们将以2013年的中外石油企业实证检验步骤为例进行具体分析,所有企业3年中各年的经营绩效指标结果与最终汇总排名结果将在本次研究结果中列出。

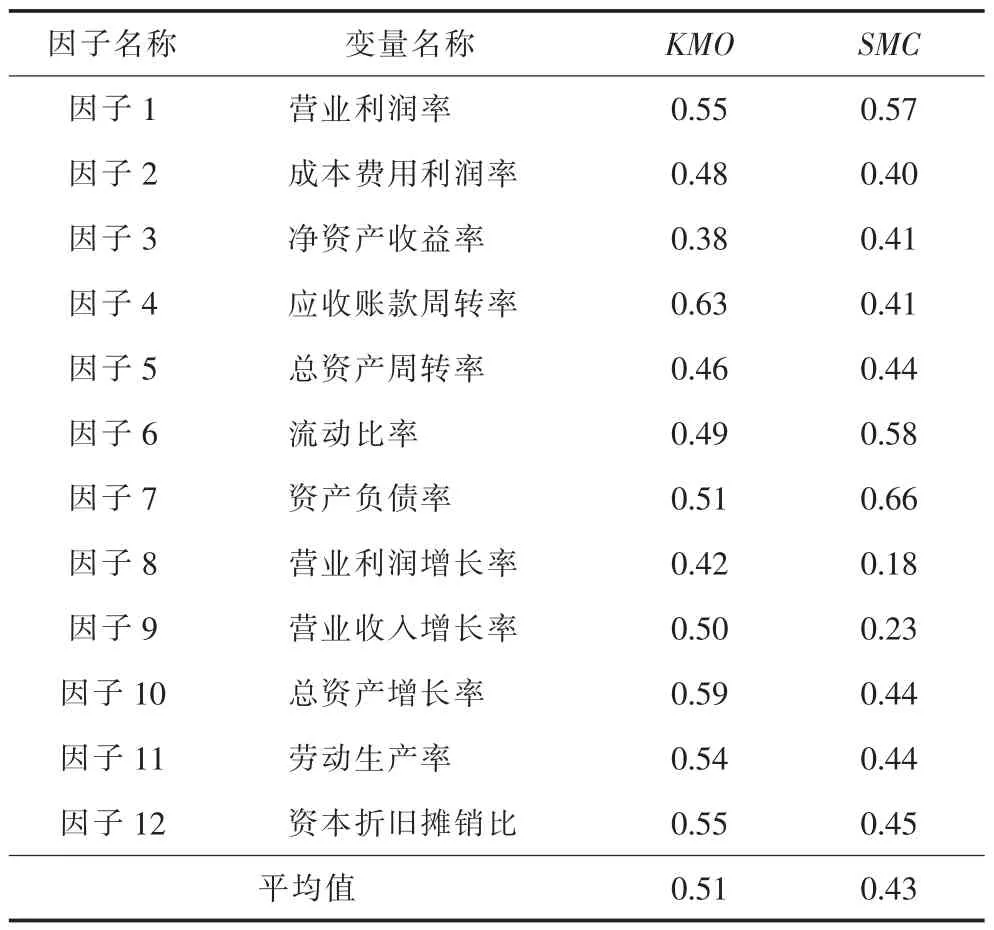

以2013年中外石油企业经营绩效的因子分析法检验过程为例。首先,需要对所有12个指标值进行相关性检验以及效度和信度检验。本次研究采用KMO检验法和SMC检验法判断原始数据是否适合因子分析。一般情况下,KMO>0.5可以做因子分析,且越接近1越适合;同样,SMC值越接近1越适合做因子分析。2013年中外石油企业经营绩效各因子KMO与SMC检验结果见表2。

表2 2013年中外石油企业经营绩效各因子KMO与SMC检验结果

表2显示了2013年中外石油企业12项经营绩效因子的KMO和SMC检验结果。从表中可以看出,KMO检验结果中大部分因子的检验值都大于0.5,所有因子的均值为0.51,符合KMO检验对于因子分析法的要求。从SMC检验结果看,除个别因子外,同样大部分因子的检验值大于0.5。所有因子的均值较低,仅为0.43。结合2个指标的检验结果,我们认为虽然SMC检验结果较差,但KMO检验结果符合要求,可以进行后续分析过程。

其次,对78家石油企业共12项评价指标采用因子分析法进行分析。需要通过各因子的贡献率确定主因子数量,2013年中外石油企业经营绩效的各因子特征值统计结果见表3。

表3 2013年中外石油企业经营绩效的各因子特征值统计结果

通过表3所示结果可知,前3个因子的特征值均大于1,且前3个因子的累计贡献率达到了92%,可以反映原经营绩效指标的绝大部分信息。因此,提取前3个因子做为主因子进行接下来的分析。

而后,对载荷矩阵进行旋转,可以得到前3个主因子的正交因子表。2013年中外石油企业因子分析的正交因子表见表4。

表4 2013年中外石油企业因子分析的正交因子表

在进行因子旋转后,可知3个主因子可以解释大部分已有因子。其中,因子6在第一主因子上的负荷为0.79,说明第一主因子基本反应了该指标信息,该指标反映的是石油企业流动能力的情况,代表企业的营运能力。因子1和因子11在第二主因子上的负荷均不低于0.70,分别为0.74和0.70,说明第二主因子基本反映了企业的营业利润率和劳动生产率的信息,代表石油企业的盈利能力和人均生产效率水平。因子10和因子12在第三主因子上的负荷分别为0.68和0.73,说明第三主因子主要反应了企业的总资产增长率和资本支出与折旧摊销比率的信息,代表石油企业的发展能力和投资效率水平。

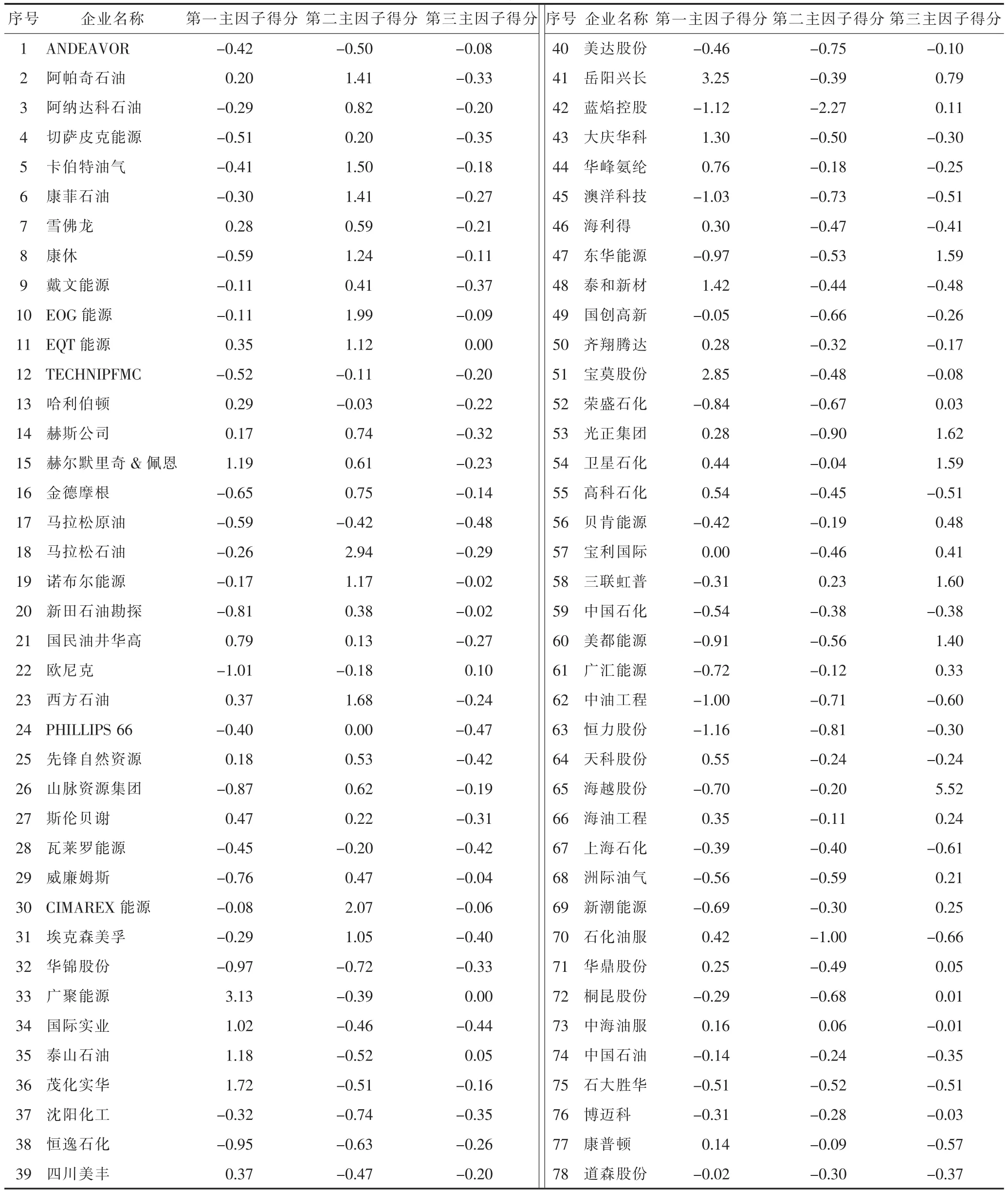

根据上述3个主因子的得分情况,分别计算78家石油企业的经营绩效得分情况,2013年中外石油企业经营绩效的各因子特征值统计结果见表5。

表5 2013年中外石油企业经营绩效的各因子特征值统计结果

通过观察表5可以发现,在第一主因子即企业营运能力的表现上,中国2家石油企业岳阳兴长和广聚能源表现较为突出,其第一主因子得分均超过3.00分。在第二主因子即企业营业利润率和劳动生产率的表现上,外国石油企业表现明显较好,其中马拉松石油和CIMAREX能源第二主因子得分均超过2.00分,EOG能源的得分则为1.99分。在第三主因子即企业总资产增长率和资本支出与折旧摊销比率的表现上,中国企业海越股份表现一枝独秀,得分达到了5.52分。

最后,根据主因子旋转后的贡献率,可以得到计算各企业经营绩效综合得分的模型:

综合得分=第一主因子贡献率×第一主因子得分+第二主因子贡献率×第二主因子得分+第三主因子贡献率×第三主因子得分

(三)科技创新问题。我国制造企业虽然也有技术上的革新,但缺少核心技术的重大突破,这将无法根本扭转我国在制造业领域的弱势地位。国有企业本来具有科技创新的“技术溢出”、“资金溢出”和“人才溢出”,是创新的主体力量,但由于多种因素,国有企业对实体经济的研发支出投入不足,这将阻碍企业的转型升级、实体经济的发展和国家科技创新战略的实现。

使用该方法对所有78家中外石油企业2013—2015年的综合得分情况分别进行计算,而后加总获得各个企业的总得分。2013—2015年中外石油企业综合经营绩效的总得分及排名情况统计结果见表6。

通过观察表6可知,对2013—2015年间78家中外石油企业综合经营绩效的总得分进行排名并比较后,发现中外石油企业在这3年中的综合表现各有优劣。例如,在经营绩效排名前4位的企业中,前2名为中国石油企业,第3名与第4名则为外国石油企业;又如在经营绩效排名后两名的企业中,倒数第2名为外国石油企业,倒数第1名为中国石油企业。但是,通过分别计算综合经营绩效的总得分均值可以发现,外国石油企业的综合经营绩效总分均值为0.16,高于中国石油企业综合经营绩效总分均值-0.10。这说明,从整体上看外国石油企业的平均综合经营绩效水平要高于中国石油企业,但二者差距并不明显。

表6 2013—2015年中外石油企业综合经营绩效的总得分及排名情况统计

四、结论与建议

通过总结实证分析结果,可以得到如下结论。第一,通过2013—2015年78家中外石油企业综合经营绩效的对比分析可知,总体而言外国石油企业的综合经营绩效水平仍高于中国石油企业。但是,通过中外石油企业综合经营绩效的总分均值看,外国石油企业综合经营绩效水平的领先优势并不明显。这表明,通过持续不断地改革经营体制,提升生产效率,中国石油企业的竞争力水平已取得了较大的进步。第二,从具体石油企业的经营绩效水平看,我国国有大型石油企业的经营绩效水平仍处于全行业的中下游水平。通过实证检验结果可以看到,我国国有石油企业的代表——中国石油和中国石化,分别处于所有78家石油企业综合经营绩效排名的第49位和第64位,不仅低于国际范围内的同类石油企业,还低于大部分中国民营石油石化企业。这表明我国国有大型石油企业的市场化改革还不够彻底,企业的生产经营仍存在不少问题,企业的整体经营水平和效率仍有待提升。

通过对中外石油企业的综合经营绩效对比分析所得结论,可以知道我国石油企业还存在市场化程度不高,营运能力、盈利能力和发展能力不足,人均生产效率和企业投资效率低的问题,这导致了企业整体竞争力的不足。因此,需要从以下几方面进行改革:第一,优化企业的内部资源配置。第二,继续增加科研投入力度,强化核心业务和技术的发展。第三,强化企业成本控制力度,提高生产效率。第四,采用多重风险控制手段应对市场风险。第五,进一步深化我国国有石油企业的市场化改革。

需要说明的是,虽然因子分析法能够较全面地反应企业真实的经营绩效水平,且本次研究在进行整个分析过程中已经对数据进行了相对科学、合理且客观的整理与计算,但由于在运用该方法进行样本筛选、指标选取的过程中仍涉及到一定的主观性,因而,通过实证检验获得的结果也不可避免地会受到一定影响。后续研究可以通过不同的检验手段进一步进行分析,以增强所得结果的稳健性。

参考文献:

[1]王虹,程皓.行政性垄断企业经营绩效分析:基于中石油与埃克森美孚的对比研究[J].中外企业家,2011(3).

[3]CHARNES A,COOPER W W,RHODES E.Measuring the Efficiency of Decision Making Units[J].European Journal of Operational Research, 1978(2).

[4]马庆国,王凯,丁林.基于AHP及EDA的石化行业上市公司经营效率评价[J].中国石油大学学报(社会科学版),2007(2).

[5]裴誉.我国石油行业上市公司绩效评价研究:基于DEA模型的实证分析[J].现代管理科学,2012(11).

[6]LEEUW J D.History of Nonlinear Principal Component Analysis[J].H C, 2013(1).

[7]PEARSON K.On Lines and Planes of Closest Fit to Systems of Points is Space[J].Philosophical Magazine, 1901(6).

[8]BURT C.Alternative Methods of Factor Analysis and Their Relations to Pearson’s Method of “Principle Axes”[J].Journal of Psychology, 1949(2).

[9]ELISEEVA I.Dynamic Typology of Investment Activity of Oil Companies[D].Potsdam:Universität Potsdam, 2011.

[10]孙淑萍,吴荣丽.基于因子分析法的石化行业上市公司业绩评价[J].价值工程,2011(25).

[11]霍凯琳.石油石化行业上市公司绩效评价实证研究[J].科学决策,2013(10).

[12]穆西,马宝玲,常毓文,耿长波.基于因子分析法的石油公司竞争力评价研究[J].中国石油大学学报(社会科学版),2014(3).