银行转型发展标准构建与评价分析

2018-03-29姜吕钢申英杰

姜吕钢 申英杰

【摘要】本文采用数据网络模型的方法(DEA),对A股25家上市商业银行经营效率进行分析。考虑银行生产组织活动的两个阶段:资金组织阶段和资金运作阶段,与前人不同,资金的运作阶段,模型考慮了银行资金运作的安全性要求,不仅要求商业银行满足盈利性,因为银行自身的巨大外部性,还需要要求将银行对资金运作安全性的考量纳入评价体系。文章发现,在商业银行转型阶段,从科技突围发展智能零售业务以及注入更多精细化管理内涵是提高商业银行经营效率的两种转型发展的路径。

【关键词】银行转型;经营效率;数据网络模型

一、引言

在利率市场化,供给侧改革深入,互联网金融不断发展,来自互联网企业等新兴竞争主题跨界竞争的日趋常态化的时代旋律之下,我国的商业银行面临着前所未有的挑战,2012年以来,商业银行的净利润增速、净利差以及资产质量上都出现了令人担忧的情况,依靠传统的存贷利差为主要收入的传统银行经营模式似乎难以为继。

首先,净利润增速出现了明显下滑。以上市银行年报数据为例,2010年上市银行净利润同比增速的均值为44%。其次净利差水平逐步降低。随着我国利率市场化改革的不断深化,尤其是在2015年彻底放开存贷款利率之后,以及市场主体融资渠道的不断丰富,低成本负债获得难度日益增加,金融脱媒正在从资产端和负债端两个方向挤压着我国上市银行的净利差空间。我国上市银行净利差均值从2011年底的2.77%,逐步下降到2017年2季度末的1.95%,6年内下降了82个BP。三是不良资产压力增大。从2008年经济危机后,我国信贷大规模投放,此举一方面扩大了银行资产规模,另一方面为不良资产的处置赢得了一个缓冲的时间,略微缓解了部分银行资产处置不良资产的压力,但是随着信贷投放的效果的减弱,投放期间忽视的风险的贷款项目渐渐展露出风险的苗头。四是经营管理面临更多监管约束。随着金融创新步伐加快,新金融产品、金融业态和金融风险不断出现,商业银行还将面临理财、信托等新业务的规范和管理。五是技术发展日新月异。新型互联网金融的发展对传统银行带来巨大冲击。互联网、移动通信、大数据、云计算等网络信息技术快速发展,使金融服务突破了时间和空间限制,催生了新型金融业态。

本文在分析商业银行经营过程的基础上,将商业银行组织生产的过程分为资金的组织和资金运作两个阶段,构建了商业银行效率评价的网络框架以及各阶段的输入、输出指标体系,并建立了相应的网络DEA模型,并分别对两个阶段以及总体过程商业银行的经营效率进行评价。最后选取2016年我国A股上市的25家商业银行为样本,对我国上市商业银行的经营总效率以及银行各阶段效率进行评价,揭示现阶段我国商业的经营特征。

二、转型的评价标准及实证分析

数据包络分析(data envelopment analysis,DEA)是评价具有多输入、多输出的决策单元(decisionmaking unit,DMU)相对有效性的一种非参数方法。参照周逢民、张会元(2010)的部分研究内容,本文将资金配置及资金获利视为一个整体环节进行分析,将银行经营过程分为了两个阶段:资金组织和资金运用。

为了对商业银行在近些年转型过程中的经营效率进行有效评价,本文选取了2012—2017年度这6年的季度数据,鉴于数据获取的便利性,数据主要下载万得数据库。选取了25家A股上市商业银行作为样本研究对象,包括5家国有商业银行,8家股份制商业银行,以及12家城市商业银行。这25家银行资产规模占银行业总资产规模80%以上,其效率能够较好的反映中国银行业整体情况。

第一阶段DEA分析,投入指标选取:固定资产净额、职工薪酬、营业支出、核心资本;产出指标选取:短期金融市场工具负债(同业存单净额+央行借款+净拆入资金),长期金融市场工具负债(应付债券),短期被动负债(活期存款),长期被动负债(长期存款)。

第二阶段是资金的运作阶段,该阶段的投入是上一阶段的产出,该阶段的产出除了净利润之外,还有不良贷余额,同时将净利润分为利息收入和非利息收入,非利息收入主要包括提供中间服务的手续费及佣金净收入。

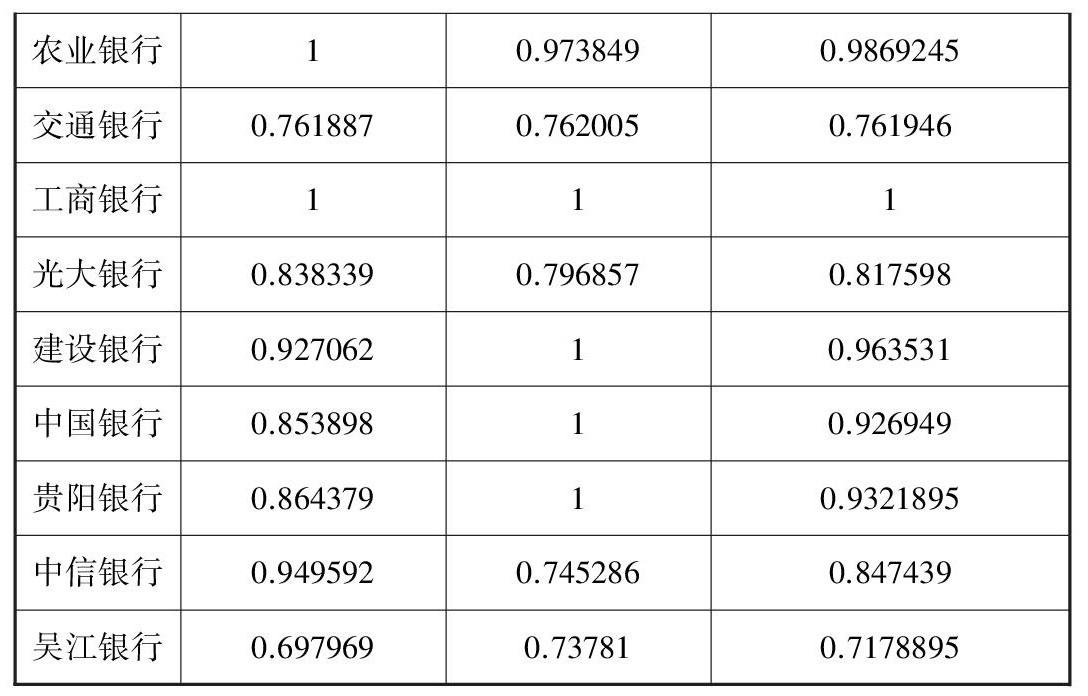

结果如表1所示。

从上述结果可以看出,在资金组织阶段,农业银行,工商银行,南京银行,杭州银行,无锡银行和张家港行具有较好的资金组织效率,可以较低的投入吸收较高的存款:常熟银行和宁波银行在吸收存款上效率并不如人意。在资金的运用上,平安银行,宁波银行,南京银行,浦发银行,民生银行,招商银行等具有较高的运作效率,上海银行和无锡银行在资金运作上效率不高。综合来看,平安银行,南京银行和工商银行具有较好的资金组织和运作效率。

三、启示

通过上述分析,我们可以归纳出三种转型的模式。一是类似平安银行,从科技突围,发展智能零售业务。大数据、人工智能、移动互联、云计算等新技术、新应用迅猛发展,传统银行IT框架难以应对快速变革的市场竞争需要,亟须重构IT框架,打造以支持引领、自主研发和安全运营为核心的IT能力体系。并以客户为中心,从客户体验的角度、企业级的视角去设计和研发IT系统。二是类似工商银行,商业银行可以转型注入更多精细化管理内涵。精细化管理是实现稳健经营最重要的保证,是提升管理水平最重要的手段,也是转型发展的重要内容。商业银行首先需要细分市场和客户,以客户为中心、以市场为导向,以加强流程建设和综合服务为管理着力点,通过客户和市场细分充分了解客户需求,开展精准营销,提供差别化、综合化的金融服务来改善客户体验,提升客户满意度。其次要完善资源配置机制,“把钱花在刀刃上”。三是类似南京银行,借长三角长期规划带来发展机遇,发挥比较优势,深度捆绑地方经济,与地方企业建立良好牢固的关系,借助与地方政府的良好关系,南京银行在获取江苏地区基建投资项目上具备天然优势,通过提供综合融资解决方案推动金融市场业务(以非信贷授信业务为代表的债券投资业务)量价齐升,提高盈利贡献驱动盈利增长。