杠杆融资交易对A股波动性的影响研究

2018-03-28管丽倩

管丽倩

[摘要]杠杆融资交易是我国证券市场发展二十多年来的新生事物,A股融资业务的开展提高了市场的活跃程度,给市场注入了更多的流动性。近两年来,杠杆融资业务的规模突飞猛进,对A股市场的波动产生了很大的影响,尤其是本轮A股的暴涨暴跌为杠杆融资引来无数争议,以融资融券为代表的杠杆融资是否是市场暴涨暴跌的元凶需要深入的研究。本文以融资融券交易中的融资交易作为A股杠杆融资交易的代表,构建杠杆融资交易和A股波动的VAR模型从实证的角度分析了杠杆融资对A股波动性影响的方向和程度。根据研究结论本文认为,在A股市场发展的关键时期不应把杠杆融资妖魔化,更重要的是规范杠杆融资业务的发展和监管,在此基础上提出促进我国杠杆融资交易健康稳定发展的相关建议。

[关键词]杠杆融资交易 融资融券 A股波动性 VAR模型

一、引言

我国股市自成立以来,证券交易取得了快速的发展,2015年A股市场走出了一轮波澜壮阔的行情,上证指数从2000点起步,到2015年6月12日的5178.19点,不到一年的时间,涨幅达到158.9%,在市场不断走牛的过程中,一个新生的名词“杠杆牛市”开始成为各方参与人士热议的话题。然而,在上证指数突破5000点关口之后,只短暂停留了不到5个交易日便从5178.79点调头向下,直到8月26日的2850.71点,跌幅达45%。市场异常的波动给投资者造成了剧烈的冲击,行情的巨大转变把以融资融券为代表的杠杆融资交易推到了风口浪尖。

A股杠杆融资是我国证券市场发展的新生的事物,一方面,利用杠杆融资使投资者用较少的资本金就可以获得较大的收益,起到稳定市场和活跃市场的作用。另一方面,融资交易杠杆工具的助涨助跌效应不可避免的加剧了市场的非理性波动。然而,在本质上,杠杆融资只是一项交易工具,交易工具自身无法改变市场的趋势,只能影响它发展的节奏和速度。本文用融资融券交易中的融资数据代表杠杆融资交易,从实证分析的角度,研究了杠杆融资对A股波动性影响的方向和程度,以期市场各方参与人士理性客观地看待和评价杠杆交易,并提出规范我国股市杠杆融资交易的发展的建议。

二、数据选取和变量定义

(一)样本数据的选择

本文选取沪深300指数作为反应A股整体波动的指标,沪深300指数是上海和深圳证券交易所联合发布的反应沪深两个市场整体情况的跨市场指数,样本股来自于上海和深圳两个证券市场,囊括了两市大部分代表性好、流动性高的流通股票。样本区间从2011年3月31日到2016年12月31日,共计1399个交易数据。数据来源于Wind数据库,上海、深圳证券交易所,采用Eviews7.0软件进行数据分析。

(二)变量定义

本文用沪深两市每日融资交易余额之和代表融资交易(Margin purchase),记作MP,并对数据进行对数处理以消除异方差的情况,记作LNMP;选取沪深300指数的日震荡幅度来衡量市场波动性,记作VOL,VOL的表达式如下:

三、模型构建与实证分析

(一)平稳性检验

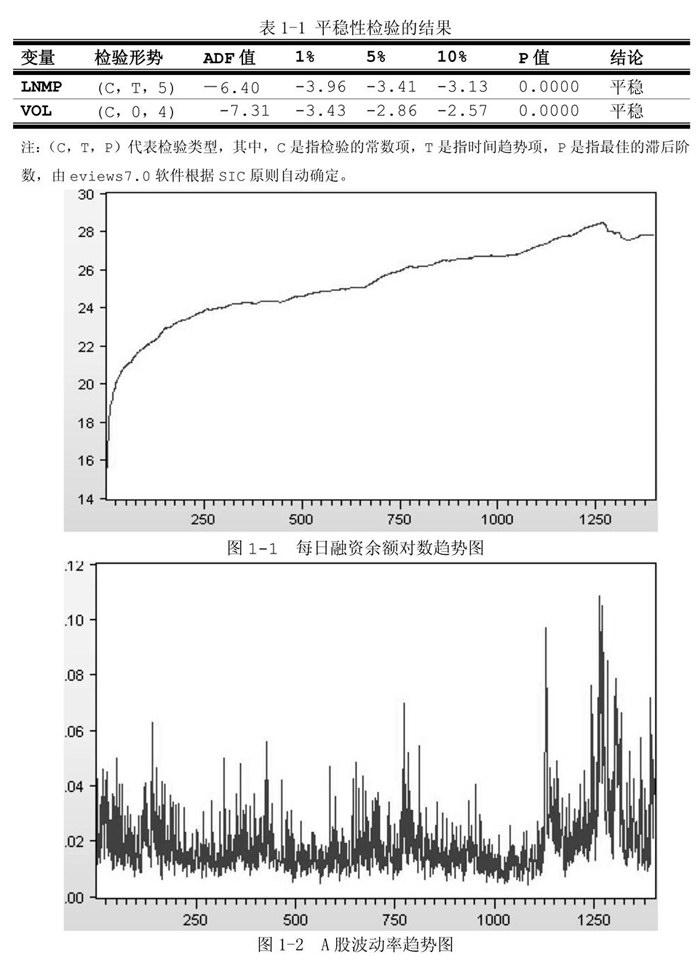

分析时间序列时,各变量必须满足序列平稳的条件,故在建立VAR模型之前,首先对沪深300指数的日波动率和每日融资余额的对数序列进行平稳性的检验。平稳性检验的方法一般采用ADF单位根检验,确定ADF检验模型时需要确定常数项和线性时间趋势项,图1-1为每日融资余额对数序列的趋势图,图形的起点不在原点,表明序列有常数项,同时存在随时间变动的趋势项。

图1-2表明,沪深300指数日波动序列不包含趋势项,但是存在常数项。由此,选定合适的检验形式对两个序列进行平稳性的检验,检验的最佳滞后阶数由eviews7.0软件根据AIC原则自动确定,检验的结果如表1-1所示:

从检验结果看出,LNMP的ADF检验值为-6.40,有充分的理由拒绝原假设,即LNMP序列不存在单位根情况,满足序列平稳的条件。同理,VOL的ADF统计值为-7.31,VOL是平稳的时间序列。也就是说,变量LNMP和变量VOL均是I(0)过程,可以通过VAR模型来检验杠杆融资和A股波动性之间的相互关系。

(二)杠杆融资对A股波动性影响的VAR(p)模型

本文通过构建向量自回归(VAR)模型来分析杠杆融资交易和A股波动性的相关关系。VAR模型可以用来预测具有相关关系的时间序列系统,并且可以通过分析随机干扰对变量系统的动态冲击来解释不同的经济冲击如何影响变量的变化。

本文模型的最佳滞后阶数由eviews7.0中的Lag LengthCriteria检验功能来确定,检验的结果如表1-2所示:

根据检验结果,LR,FPE,AIC,SC,HQ检验均选择了滞后8期是最佳的滞后阶数,本文选择滞后8期构建杠杆融资交易和A股波动性VAR模型。

从模型检验的结果可以看出,A股的波动性受自身滞后一期、二期、三期、四期、五期影响的t统计量显著通过检验,滞后五期以后的t统计量较小,同时,也受杠杆融资滞后一期、六期、八期的影响,可见,A股波动很大程度上受到自身惯性的影响。对于杠杆融资交易,LNMP(-1)、LNMP(-6)的系数符号为正,LNMP(-8)的系数符号为负,表明杠杆融资对A股波动性的影響复杂多变,在短期内加剧了股价的波动,但从长期来看却能够平抑股价的波动;此外,融资变量的系数值均较小,表明了杠杆融资对A股波动性的影响不明显,A股的波动性更多由市场自身的规律决定。同样的,融资交易也与自身的影响有较大的关系,并且受到股市波动滞后一期和滞后二期的影响,这也表明了A股的短期波动对融资余额变动具有一定的影响。

(三)Granger因果关系检验

根据VAR(8)模型的结果,可以确定的是杠杆融资和A股的波动性两个变量有显著的相关关系,通过Granger检验可以判定杠杆融资量的变化是不是A股波动性变化的原因,检验的结果如表1-3所示:

检验结果显示,拒绝“LNMP不能Granger引起VOL”的原假设,从P值来看,有99.68%的把握说明融资对A股的波动有影响。同理,拒绝“VOL不能Granger引起LNMP”的原假设,检验的P值表明,股市波動对融资产生影响的可能性达到了99.99%。由此可见,杠杆融资与A股波动性之间的影响是双向的。

(四)脉冲响应分析

通过脉冲响应分析可以分辨各内生变量的扰动,以此确定一个变量的意外变化如何影响模型中其它的内生变量。对杠杆融资和A股波动性进行脉冲响应分析的结果如图1-4所示:

图中横坐标代表滞后期数,纵坐标代表累积效应,对比两幅图得出以下结论:首先,股市波动受其自身的冲击最强烈,响应路径一直为正,初期影响较大,后期较为平坦,表明本期一个单位的标准误差冲击对最近时期A股波动有较大的影响,对较后面时期的影响逐渐稳定,响应变化不大,这符合股市波动的自然规律。其次,A股动受到杠杆融资的影响,但是影响微小,本期如果给杠杆融资一个单位正向的标准误差冲击,在滞后1-3期都会加剧A股的波动,在第4和第6个滞后期对A股波动几乎不产生冲击,在第5个滞后期表现出降低A股的波动性,随着滞后期的延长,又开始表现出对A股的正向冲击,并且脉冲函数曲线逐渐趋紧零轴,表明杠杆融资对A股的响应越来越弱,整体来看,杠杆融资对A股的波动的影响路径呈现出复杂的动态变化的特征。

(五)方差分解

脉冲响应分析方法分析的是模型中的变量对所受到的冲击随时间如何反应,而方差分解可以给出不同结构冲击的相对重要性信息,预测误差方差分解告诉我们由于自身冲击与其它变量的冲击而导致的序列移动的比例。对A股波动性进行方差分解的结果如表1-4所示:

从表中数据看出,A股波动性被其自身解释的程度高达99%以上,而被杠杆融资解释的程度不及1%,表明A股的波动最主要的还是受其自身规律的影响,杠杆融资对A股波动的影响虽然随着时间的推移呈现出增加的态势,还是影响甚微。这充分说明了杠杆融资只是影响A股波动的一个小小的因素,投资者应当理性得看待股市波动和杠杆融资交易之间的关系。

四、结论与建议

根据本文得出的结论,杠杆交易虽在一定程度上加剧股价的波动,但和本轮股市单边调整并不丰富相关,A股本轮巨幅调整主要受其自身涨跌规律的支配,快速的上涨和过大的泡沫必将导致快速的下跌和价值的回归,而杠杆融资交易扮演的角色仅仅是助推器,不可过分妖魔化杠杆融资。杠杆只是一种交易工具,是成熟的资本市场不可或缺的合理交易工具,杠杆使用合理,能够使投资锦上添花,但若滥用杠杆,却有可能给投资者带来毁灭性的打击。所以,规范发展杠杆交易是我国资本市场走向成熟的必经之路,为引导杠杆融资交易趋利避害,对我国A股市场发挥积极的作用,本文提出如下几点建议。

(一)建立舆情监测反馈体系,正确引导舆论

监管部门应该加强和媒体的合作,建立实时的证券市场舆情监测和反馈体系,方便管理层准确的判断和把握市场不同阶段下的舆论导向,根据资本市场的实际状况作出恰当有效的反馈,引导舆论往正确的方向解读。主管部门应该改变以往的对媒体的管理思维,建立和媒体的沟通机制,通过各种途径和渠道促进双方之间更加有效的对话和沟通。充分发挥媒体在信息沟通和舆论监督上独特的优势,提高市场的公开透明程度,减少资本市场信息不对称和维护广大投资者的切身利益,起到辅助监管的作用。

(二)对杠杆融资交易进行整体设计

对杠杆融资的规模、融资的模式、保证金比例的设定进行整体规划。在我国资本市场发展的特定时期内,合理地控制杠杆融资的总量规模;就融资模式而言,对融资融券、伞型信托等结构化理财产品、融资类收益互换、分级基金等杠杆资金进行系统梳理、将适合引入到股市的场外杠杆交易品种纳入监管范围之内,使杠杆融资交易暴露在阳光下,并且在全社会范围内规范保证金融资的规定,推出统一的保证金制度,形成有效的控制全社会融资杠杆比率的监控体系。发挥杠杆交易逆周期调节的功能,在股市上涨时,提高保证金的比例缩小杠杆,在股市下跌时,降低保证金的要求放大杠杆,使社会杠杆资金的使用保持在一个合理有效、风险可控的环境中。

(三)正确疏导投资者心理,优化投资者结构

和海外成熟的市场相比,我国证券市场大量非专业投资者参与的市场使A股市场炒作之风盛行,散户投资者频繁交易、跟风炒作、追涨杀跌、盲目博傻等不良投资习惯增加了A股市场的不稳定因素,加剧了A股市场的波动。此外,部分机构投资者的投资理念偏短视。因此,政府应该借助主流媒体引导市场参与者树立正确的融资观念和长期投资、价值投资的理念,减少选股时投机浮躁的心理。同时,要不断壮大机构投资的队伍,培养更多专业的机构投资者进入市场,积极引导社保资金、养老金、企业年金等长期资金入市,优化投资者结构,使我国的资本市场朝着更加透明、成熟、专业化的方向发展。