银行界的“逆行者”;穷人银行

2018-03-28于海霞

于海霞

【摘要】自1983年格莱珉银行创建以来,其创造性的经营理念和发展模式在孟加拉国取得了空前的成功,其成功的经营模式与风险防控措施更被全世界复制和借鉴,使更多的人享受到了小额信贷的好处。对此,将重点分析这种经营模式下的风险防范措施。

【关键词】穷人银行 风险防控

一、“穷人银行”的诞生

1974年,孟加拉深陷饥荒,饥饿的人们遍布全城,约150万人在这次饥荒中死去。当时已在美国获得经济学博士学位的尤努斯看着周遭的一切,心中的不安日益加剧,他深深感到,“人们极其饥饿,我却无能为力。作为一个经济学家,我的工具盒里并没有能让我解决这种情况的工具”。最后他决定,“忘掉工具盒吧。作为一个有良知的人,我可以出去帮助别人”。于是他带着自己的学生深入农村去调研。他发现,在当时的孟加拉农村,很多穷人都拥有生存技能,却仍然穷困潦倒,究其原因,当时做小生意的妇女,大多数没有足够的资金来取得原材料,只能通过高利贷来获取资金,而自己的生意利润却只能偿还高额的利息。于是,尤努斯教授找到了当地的银行,希望银行可以为这些穷人提供小额信贷,但是几乎所有的银行都拒绝了他的请求,因为银行认为这些穷人不值得信任,给他们贷款,无疑是增加了银行的不良贷款率。但是尤努斯教授却认为:穷人应该被值得信任。于是尤努斯和银行家们展开了长达半年的辩论,最后,银行勉强同意在尤努斯亲自做担保人的情况下将钱贷出。尤努斯以自己为担保人向乔布拉村的穷人提供小额贷款。1976年,贷款范围扩大到100个村庄,他成立了自己的银行——格莱珉银行。

二、“穷人银行”的风险管控措施

在大多数国家,穷人一直被视为是银行的不可接触者,而传统的商业银行也一直奉行着“二八定律”;80%的利润来源于20%的客户。于是,为20%的高端客户提供优质服务,就成为银行业的“金科玉律”,而格莱珉银行是反其道而行者。尤努斯教授创建了“穷人银行”,不但为大批量的赤贫着提供了小额信贷,而且没有要求他们提供任何的抵押担保物,即使他们不能按时还款也不打算将他们起诉。这在传统的银行家看来是根本不可能的事,但是格莱珉银行不仅实现了98%的还款率,而且其提供的小额信贷比一般商业银行贷款利率高,完全市场化经营。这样足以令任何商业银行嫉妒的局面与其独一无二的风险管控措施密不可分。

1、扩大风险覆盖范围,分散风险

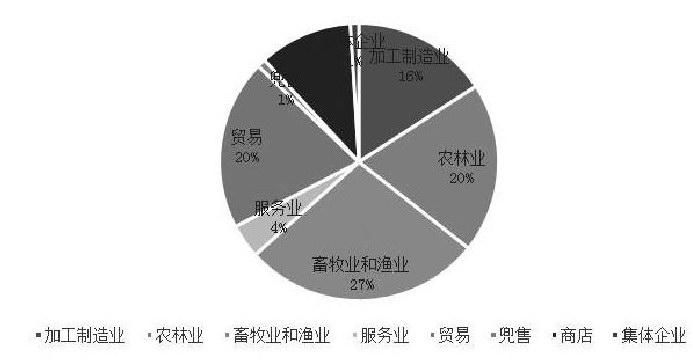

截止2009年,乡村银行共发放贷款498311.47百万塔卡,其中加工制造业占比16%,农林业占比20%,畜牧业和渔业占比28%,服务业占比4%,贸易占比20%,兜售占1%,商店占11%,集体企业占比不到1%。由此可见,乡村银行的贷款群体主要针对农村穷人,涉及到了农、林、牧、渔、服务、小贸易等各行各业。当时,孟加拉国的自然灾害频发,贷款种类的范围越广泛,风险就越分散,银行的现金流就不会较大程度上收到自然因素,极大地降低了风险程度。

2、贷款发放与监督管理

为了提高贷款人的还款信心,尤努斯教授为格莱珉银行创造了一套与众不同的贷款发放与回收制度:格莱珉银行要求所有的贷款者都要寻求同伴并组成一个背景和经济水平比较接近的小组,小组成员之间要相互监督和帮助。而且,取得贷款的前提是小组必须报批一个能盈利的项目,由银行的中心管理员审核,在贷款发放投产后,中心管理员继续跟踪,确保项目顺利进行,遇到一些突发性意外事件,中心管理员还要帮助处理,同时上报银行工作人员。

这样做的好处在于,小组成员之间相互支持和帮助,减少了不能按时还款的风险。同时,银行的这种“小组+中心+银行工作人员”的管理模式也起到了有效的监督作用,大大降低了贷款人的违约风险。

3、每周还款制度

传统的商业银行在贷给客户资金时,客户需要在贷款期满时提供贷款总额与利息,这会使得客户有一定的还款压力,也是他们决定一拖再拖,这样贷款数额越攒越多,最后由于数额巨大,导致客户违约还款。

因此,尤努斯在创建格莱珉银行时考虑到了这一问题,采取了与传统商业银行背道而驰的还款方式“每周还款制度”,这样贷款人只需要每周偿还很小一部分的数额,在不知不觉中就已经把贷款还完。这种贷款模式在今天看来很普遍,但在1974年的孟加拉国看来却是一创举。这种制度的运行,保证了格莱珉银行的高还款率。

4、通过购买各种保险的方式转嫁风险

格莱珉银行在创建之初,为了避免借款人由于意外人身事故导致贷款不能按时收回,给银行造成损失,他为会员购买了人身事故保险,这样就算是发生了意外事故,事故保险也可以抵消会员所欠贷款,这样就成功转嫁了银行因为会员意外死亡而带来的贷款损失风险。

5、强化借款人个人的财务管理

格莱珉银行在发展的过程中,适应借款人的情形变换不断地推陈出新,在格莱珉银行的帮助下,越来越多的穷人摆脱了赤贫的困境,而且也有了属于自己的闲散资金,因此,格莱珉银行鼓励这些人在银行开立自己的个人存款账户、特别账户、养老账户。客户可以将自己的闲散资金存入个人账户。格莱珉银行94%的股权是由穷人持有的,因此特别账户用于购买银行股份并享受分红。除此之外,客户还可以为自己的养老做规划,每个月存入一定资金到養老账户。这样做一方面增加了银行的资金来源,一方面降低了客户的财务风险,从而间接降低了银行不良贷款率的发生。

“穷人银行”的巨大成功与其具有开创性的风险管控措施密不可分,充分地证明了穷人是值得信任的,这为世界各国的小额信贷的开展提供了一个很好的范本。