人民币实际汇率影响因素的实证分析

——基于偏最小二乘回归算法(PLSR)

2018-03-28胡文涛汪季雪李宵宵

■胡文涛,张 理,汪季雪,李宵宵

一、引言与文献综述

在宏观经济领域,实际汇率的影响因素问题一直都是国内外学者研究的重点。然而,由于经济世界的错综复杂性及不确定性,对于这一问题学术界至今也没有在理论上形成一致认同,研究仍在继续。截至目前,关于这方面的研究成果主要可分为以下几个方面:

第一,在购买力平价、巴拉萨-萨缪尔森效应、利率平价、国际收支学说等经典的汇率决定理论基础上来对实际汇率的影响因素展开研究。Ravallion(2014)以巴拉萨-萨缪尔森效应假说为基础,从实证角度分析了世界银行关于2011年度国际比较项目(ICP)发生变动的原因,认为国际比较项目(ICP)的计算应该赋予各国贸易品价格指数更高的权重,降低各国国内非贸易品物价指数的权重,这样才能够真正反映各国货币的实际购买力水平。Ilut(2012)通过在时变汇率决定模型中引入带有动态滤波的模糊厌恶因子(ambiguity-averse)①模糊厌恶因子(ambiguity-averse),即艾尔斯伯格悖论,是指人们在熟悉的事情和不熟悉的事情之间更喜欢熟悉的那个,而回避不熟悉的事情。模糊厌恶在资本市场表现为对未知的恐慌。来刻画影响实际汇率的不确定因素,从而证实了基于非抛补利率平价理论的汇率决定模型存在系统性预期误差的合理性。邱冬阳和刘聪(2016)利用协整分析方法,以1997年1月至2014年10月的人民币汇率为样本数据,对汇率制度转轨下购买力平价在中国的有效性进行实证检验,发现人民币购买力平价在盯住美元的汇率制度下成立,而在参考一篮子货币的汇率制度下不成立,但是在全样本期内,人民币购买力平价显著成立。卢锋(2006)借鉴相关文献,构造出了巴拉萨-萨缪尔森效应数理模型,并且在这一模型的基础上进一步指出,随着中国经济的不断增长,人民币实际汇率还会有继续升值的空间。闫帅(2017)利用SV-TVP-VAR模型来分析人民币实际汇率与国际收支之间的关系,结果发现,随着国际收支随机波动率的不断增强,人民币实际汇率的波动呈现出周期性变化,而且金融账户是人民币实际汇率变动的主要驱动因素。

第二,以均衡汇率决定模型为框架来分析影响实际汇率的因素。Clark&MacDonald(1998)建立了行为均衡实际汇率模型(BEER),将影响汇率的经济因素分为短期、中期、长期三种类型;并且认为贸易条件、巴拉萨-萨缪尔森效应以及国外净资产是影响汇率的主要长期因素。由Edwards(1989)提出并由Elbadawi&Edwards(1994)改进的简约一般均衡框架下的单方程模型(ERER)是20世纪90年代以来关于均衡实际汇率决定模型的最新研究成果。该模型在一般均衡分析的框架下,通过以均衡实际汇率(ERER)为被解释变量,以贸易条件、资本流动、劳动生产率等基本经济要素为解释变量,建立了一个实际汇率动态方程,结果发现,均衡实际汇率水平与这些经济基本面因素存在显著的时变关系。Cline&Williamson(2016)运用FEER模型来对人民币实际汇率展开研究,得出中国的外汇储备和技术进步对人民币实际汇率有显著影响的结论。傅强和姚孝云(2012)在BEER模型基础上,运用协整、误差修正等计量经济方法来研究人民币实际汇率的决定问题,认为外汇储备、政府支出、贸易条件等基本经济因素是人民币均衡实际汇率的长期决定因素。陈浪南和苏海峰(2015)采用非参函数化系数模型(Functional Coefficient Model),从基本经济因素和制度性因素两个方面来分析人民币实际汇率变动的决定因素,结果表明,人民币实际汇率的升值行为既受基本经济因素影响,也受持续性预期的形成和预期的自我实现这两个机制的影响。

第三,利用现有的研究成果并结合经济状况,通过选取一些影响实际汇率的指标来建立针对人民币实际汇率的多元回归方程。孙音(2010)以汇率理论为基础,选取了国际收支状况、外汇储备、中美通货膨胀差异、中美经济增长率差异等影响人民币实际汇率的指标,通过建立多元线性回归模型,得出影响我国实际汇率的最主要因素是外汇储备,其次是中美两国利率差异、外商直接投资和中美通货膨胀差异。岳婷等(2011)借助主成分、因子分析和回归分析对我国实际汇率影响因素进行实证研究,最后得出结论:实际汇率的变动与进口总额、GDP、财政支出、CPI之间存在很大关联。厉妍彤(2017)以在岸人民币兑美元实际汇率波动性为被解释变量,以离岸人民币兑美元汇率波动性、VIX指数(全球股市恐慌程度)、房产价格、贸易顺差等七个指标作为解释变量,建立了多元回归模型;通过分析发现,房价、工业增加值增长率、外汇储备增长率、贸易顺差增长率、贸易条件对人民币实际汇率的波动性有着显著影响。

另外,还有一些学者认为,应该把人民币实际汇率的影响因素区分为长期影响因素和短期影响因素两个方面。闫树熙和肖庆宪(2010)采用协整检验和误差修正模型等计量方法,对2005年汇改后的人民币实际汇率影响因素进行探究,认为中美利差水平、中美通货膨胀差异水平以及外汇储备增长率与人民币实际汇率之间存在着长期稳定的均衡关系;而短期内,外汇储备和净出口对人民币实际汇率的影响明显。郭莹莹(2015)采用2000~2013年间的月度数据,构架了马尔可夫区制转换模型,并在此基础上研究了人民币实际汇率的长短期决定因素。实证结果表明,在短期对人民币实际汇率产生显著影响的因素有通货膨胀、国际市场和国内利率;而贸易条件、货币供应量和外汇储备则对人民币实际汇率有着较强的长期影响。

目前,对人民币实际汇率影响因素展开研究的国外文献尚不多见。在国内,关于这方面的研究虽然成果颇多,并也从不同的角度给出了有益的政策建议,而且为完善人民币汇率理论体系作出了贡献。但现有的研究中也还有一些缺憾,主要包括以下几个方面:(1)在研究方法上,大部分文献基于均衡汇率实证研究框架来间接考察人民币实际汇率的决定因素,研究缺乏系统化和针对性。(2)在变量选取上,由于经济现实的复杂性,多数实证模型为满足预设的假设条件或者达到模型在统计学上的精度要求,一般会选择性的忽略那些可能对实际汇率产生重要影响却又对模型精度造成负面冲击的变量。因而,通过这些实证模型得出的结论也常常显得偏颇。(3)在估计方法上,许多实证研究都采用普通最小二乘技术对模型及参数进行估计;有些文献直接对截面数据进行普通最小二乘法的多元线性回归,而影响实际汇率的因素有很多,这些经济变量之间往往存在着较强的内生相关性问题,这一问题将使得利用普通最小二乘技术估计出来模型与参数缺乏稳健性,甚至可能会得出与现实相悖的结果。另外,尽管可以采用逐步回归法剔除在统计上不显著的变量,但也排除了一些对因变量有用的信息;虽然主成分法和因子分析法能够避免变量间的内生相关性问题,但两者只考虑了自变量信息,而忽视了因变量的信息,这也会降低所估模型的可靠性。(4)在对变量的重要性筛选及政策启示上,虽然大多数文献都基于统计学上的显著性标准回答了哪些因素影响人民币实际汇率,以及这些因素的显著性程度,但并没有指出这些因素的相对重要性程度,也没有给出这些因素对人民币实际汇率变动贡献度的排行榜,从而使结论的政策启示不明显。

针对以上问题,本文将引入统计学中最新成果-偏最小二乘回归技术(PLSR),并结合我国现阶段经济状况,来对人民币实际汇率的影响因素进行系统性、针对性的梳理,力求厘清人民币实际汇率影响因素这一理论问题,为政策当局制定科学的汇率政策提供必要的依据,也为后续在人民币实际汇率决定的理论研究中关于变量指标的恰当选取给予一定的指导。

二、理论分析及数据说明

(一)理论分析及变量选取

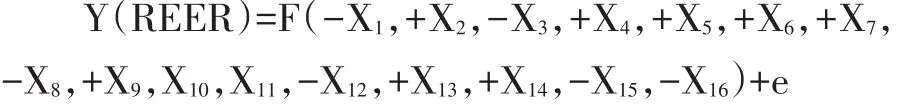

根据现有的汇率决定理论以及国内外专家、学者的研究成果,影响人民币实际汇率的因素大致有:购买力平价、贸易条件、开放度、中美利差、政府支出占GDP比重、劳动生产率、净出口、投资与储蓄差额、外汇储备、GDP、外商直接投资(FDI)、相对美国的中国货币供应状况、美元指数、上证综指、房产价格指数、中国的外债余额等变量。本文从理论上精选了如下变量作为影响人民币实际汇率的变量:购买力平价(X1)、贸易条件(X2)、开放度(X3)、中美利差(X4)、政府支出占GDP比重(X5)、劳动生产率(X6)、净出口(X7)、投资与储蓄差额(X8)、外汇储备(X9)、国民收入(X10)、外商直接投资(X11)、美元指数(X12)、上证综指(X13)、全国房产价格指数(X14)、相对美国的中国货币供应状况(X15)、对外债务余额(X16)。在被解释变量人民币实际汇率(Y)的选取上,本文与现有研究相一致(黄昌利,2010),采用国际货币基金组织(IMF)编制的人民币实际有效汇率指数(REER)。REER上升代表人民币实际汇率上升,REER下降代表人民币实际汇率贬值。从而人民币实际汇率影响因素理论模型可写为:

其中,e为随机干扰项,正(负)代表各变量与实际汇率同向(反向)变动,没有带符号的表明该变量与实际汇率的关系尚不清楚,有待统计检验。

(二)数据来源及相关说明

我国真正意义上的汇率市场化改革是从2005年央行宣布“实行以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度”开始的。在此之前,人民币汇率在很大程度上受到央行的干预,政策意图明显;而在这之后,央行干预汇率的程度明显减弱,市场因素在汇率形成过程中所起的作用越来越大。基于此,本文把样本区间选定为2005年第3季度至2017年第三季度的季度数据,在一个相对稳定的经济结构内来考察实际汇率的影响因素;同时,也可以使所估参数更能反映相关变量对实际汇率的影响。数据来源包括:中经网、choices数据库、国泰安数据库、美国联邦储备银行、Wind资讯以及中国人民银行统计季报等。另外,在利率指标的选取上,中国利率采用市场化程度较高的上海银行间三个月加权平均的同业拆借利率(shibor),美国利率采用伦敦银行间三个月加权平均的同业拆借利率(Libor)。购买力平价、贸易条件、开放度及相对美国的中国货币供应状况等综合指标,由作者根据原始数据自行整理得到。对于没有季度频率只有月度频率的指标,本文首先选取其原始同比月度数据,然后以相应的月度值加权平均得到季度值。由于全国城市房产价格指数与政府外债余额存在统计数据缺失问题,本文利用R统计软件通过三次样条插值法进行处理。本文的所有指数化变量均通过计算调整以2005年第3季度为基期,除非说明,本文所有变量均利用Tramo-Seats法进行了季节调整。为消除样本量纲的不同对估计造成的影响,我们在做实证前利用统计软件对各变量统一作了标准化去量纲处理。本文的数据处理及实证分析主要是利用SIMCA-P14.1与R语言等统计软件完成。

三、PLSR模型构建原理

本文采用偏最小二乘回归法(PLSR)构建人民币实际汇率影响因素模型。偏最小二乘回归(PLSR)是多元统计分析中最新的数据分析方法,它集中了多元回归分析、主成分分析及典型相关分析的优点,能够利用信息分解的思路,在一个算法下将自变量与因变量的信息进行重新组合,提取对被解释变量解释力最强的综合变量,并剔除干扰信息,输出一个更为精确稳健的结果。另外,偏最小二乘回归(PLSR)所具有的一整套辅助分析技术,能够在建模的过程中实现对变量的甄选与模型优劣的判别。偏最小二乘回归(PLSR)既适用于单因变量也适用于多因变量,本文实证研究中只涉及实际汇率这一单因变量,因而只对单因变量PLSR建模进行阐述。

(一)单因变量PLSR建模方法

1.PLSR建模步骤

设因变量实际汇率构成的向量矩阵为Y,纳入模型的P(P=16)个自变量构成的集合为X=(X1,X2,L Xp)。为了探讨Y与X之间的关系,假设我们得到了n个观测样本(本文选取的样本点为50个),则我们就有了n×1的因变量向量矩阵Yn×1和n×p的自变量矩阵 Xn×p。

第一步:令Y经过标准化处理后的数据向量为F0=(F01L F0q),由于Y为单因变量,故q=1;X经过标准化处理后的矩阵为 E0=(E01L E0p)n×p;并且=,i=1,2,L p;Si是Xi的标准差,SY为Y的标准差。

第二步:记 t1是 E0的第一主成分,t1=E0w1,w1是E0的第一个轴,且‖‖w1=1;记u1为F0的第一个成分,u1=F0c1,c1为F0的第一个轴,且‖‖c1=1。同时要求t1、u1尽可能大的包含了E0与F0中的变异信息,且t1与u1的相关程度最大,即,t1不但最大限度的综合了X的信息,也对Y有最强的解释力度,用公式可表示为:

分别求 E0对t1的回归方程及F0对 t1、u1的回归方程,其中:回归系数向量为;而F1分别为上述三个回归方程的残差矩阵。

由于t1是E0的线性组合,因此最终可得到Y对t1的回归方程。若Y对t1的回归达到了精度要求(可利用交叉有效性获得),则继续下一步;否则回到第二步,对残差矩阵E1、F1再次进行主成分提取及回归分析。

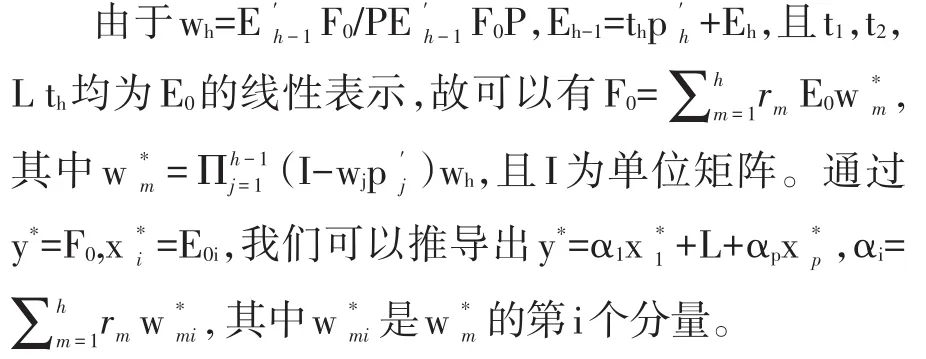

第三步:假设进行了h(h≥1)次主成分提取,并且满足回归方程的精度要求。此时得到了h个成分t1,t2,L th,并实施 E0与 F0在 t1,t2,L th上的回归,则会有,其中th=Eh-1wh,

第四步:运用标准化的逆运算将F0的回归方程映射为Y对X的回归方程。

2.PLSR成分数的确定

在许多情况下,偏最小二乘回归(PLSR)方程并不需要选用全部的成分进行回归建模,一个很自然的问题便是:究竟应选择多少个成分为宜。学术界广泛使用交叉有效性方法进行最佳成分数的确定。大致的思路是将n个样本观测点分成两部分,第一部分是先去除某个样本点i,对剩下n-1个样本点集合,使用t1,t2,L th个成分拟合一个回归方程;第二部分是将这一剔除点i带入该回归方程,得到拟合值ŷh(-i)。对每一个样本点i(i=1,2,L n)重复上述步骤,从而定义Y的预测误差平方和为PRESSh=另外,用全部样本点并取成分 t1,t2,L th拟合一个回归方程,令第i个样本点的拟合值为 ŷhi,此 时 可 得 到 误 差 平 方 和 为SSh=

(二)PLSR辅助分析技术

1.特异点的发现

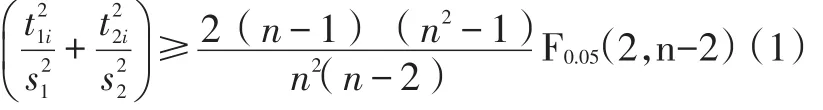

样本特异点的存在会对回归造成干扰,进而降低模型的预测精度。偏最小二乘回归(PLSR)通过计算每个样本点对所提取h个成分的贡献率来判断是否存在特异点。令第i个样本点对成分t1,t2,L th的累计贡献率为。在统计意义上,不宜过大,否则会使分析发生偏差,因此构造Tracy统计量:

当h=2时,判别条件变为:

这是一个椭圆,故可在t1/t2平面上作出这个椭圆。若所有样本点都落在这个椭圆内,则认为不存在特异点;若有样本点落在椭圆外,则认为存在特异点。

2.变量投影重要性指标

在偏最小二乘回归分析当中,第i个变量Xi对因变量Y的解释能力是通过变量投影重要性指标VIPi(variable importance in projection)来刻画的,其中:

式中wmi是轴wm的第i个分量,用于刻画Xi对成分tm的边际贡献。对于任意m=1,2,L h,有Rd(Y;t,t,L t)与 Rd(Y;t)分别代表 t,t,L12hm12th对Y的累计解释能力和tm对Y的解释能力。若tm对Y的解释能力很强,且Xi在构造tm时又起很大作用,则可视为Xi对Y的解释能力很大,相应的VIPi值就会很大,反之亦然。在经济实践当中一般认为,当VIPi≥1时,变量的解释能力很强;当0.5≤VIPi<1时,变量的解释能力较强;当VIPi<0.5时,则认为变量的解释能力较弱(王惠文,2006)。

四、实证结果及分析

(一)实证模型建立

1.PLSR最佳成分数的确定

PLSR最佳成分的提取是建立模型的关键,也是后续分析的基础。为使估计更加稳健,本文将采用留一交叉验证法的值、拟合精度(Y)及预测精度(Y)这三个指标来同时验证PLSR的最佳成分数。从表1中可以看出,第三个成分的交叉检验值小于临界值,另外,当选择三个成分建模时,虽然模型的拟合精度较高,但预测精度大幅下降,而选择两个成分(h=2)建模时预测精度与拟合精度都最大,因此只需提取两个成分便能满足精度要求。

表1 PLSR最佳成分数验证

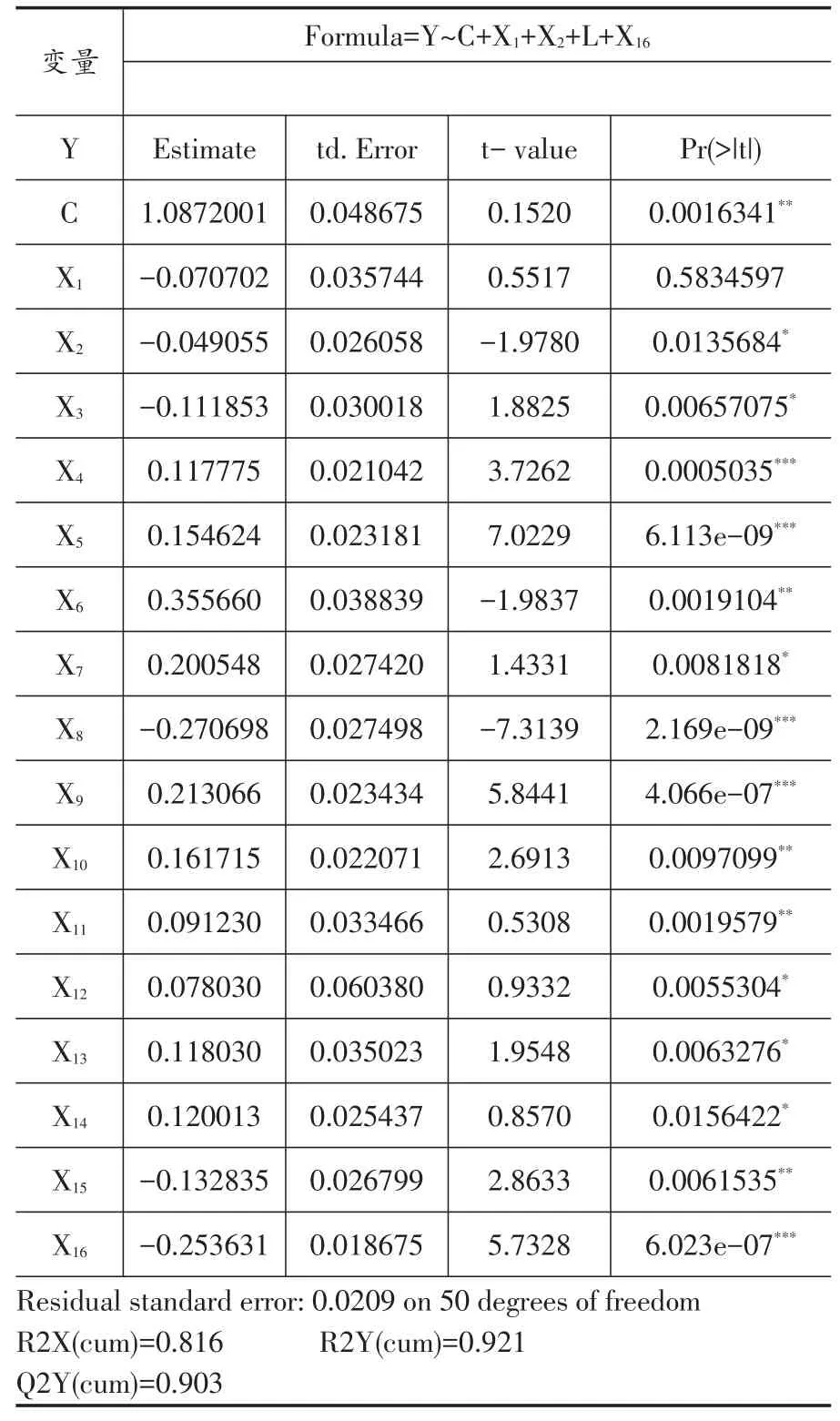

2.PLSR模型及精度分析

表2 PLSR模型输出结果

利用PLSR方法,在提取两个成分的基础上,我们得到了人民币实际汇率影响因素的回归模型,其中对各变量进行显著性检验的p值和临界值,本文主要运用bootstrap自助抽样法实施先验估计得到,抽样次数为3000次。从PLSR模型输出结果来看,大多数变量的系数都通过了显著性检验,只有购买力平价(X1)不显著,但在统计上没有通过显著性检验并不代表这个变量对人民币实际汇率的变动没有解释作用。多数文献(孙音,2010;岳婷等,2012;陈浪南和苏海峰,2015)在这种情况下都采用逐步回归法剔除不显著变量,这一做法虽然简便易行,却忽略了这些变量中对因变量有用的信息,从而不能全面反映因变量信息。针对这个问题,本文将在下文利用变量投影重要性指标给予详细阐述,这也是本文区别于同类相关研究的一个创新之处。另外,在提取两个主成分的情况下,回归模型对自变量X的拟合精度R2X(cum)达到81.6%,对因变量Y的拟合精度R2Y(cum)为92.1%,且模型对因变量Y的预测精度Q2Y(cum)也达到了90.3%,可见根据PLSR方法建立的模型在精度上是令人满意的。

(二)模型的有效性验证

尽管所建立的PLSR模型达到了各项满意精度,但并不能说明模型本身具有合理性及适用性,下面将采用PLSR的辅助分析技术予以检验。一是合理性检验。由于PLSR模型是在两个主成分上建立的,故可以绘制th/u(hh=1,2)平面图以此来检验th与uh是否具有线性关系,如果二者存在明显的线性关系,说明自变量与单因变量之间存在显著相关性。经绘图验证,th与uh存在明显的线性关系,这说明自变量X与因变量Y之间存在着较强的相关性,因此PLSR模型的建立是合理的。另外,以提取的两个成分t1、t2为基础,计算与的方差,并取95%的置信度,根据式(1)在t1/t2平面上作出置信椭圆图,得出所有样本点都在椭圆内,不存在异常点。结合上文的精度分析可知,PLSR模型效果非常好。二是适用性检验。PLSR模型的适用性问题可以通过考察样本数据重构的质量来进行分析,该方法的核心思想是通过计算样本点i在X空间中与模型的标准化距离(DModX,N)i及其在因变量Y空间与模型的标准化距离(DModX,N)i来判断各样本点在模型主平面附近的分布是否均匀。SIMCA-P软件默认(DModX,N)i与(DModY,N)i服从F分布,一般认为F的临界值在2附近(王惠文,1999),如果(DModX,N)i与(DModY,N)i比2大很多,则认为样本点重构质量不理想;若多数样本点的重构质量均不理想,则可断定模型的适用性较弱。绘图得出,样本点17在X空间上的表现质量稍逊于其他样本点,此时(DModX,N)17=2.0176。另外样本点38在Y空间的表现质量明显劣于其他样本重构质量的平 均水平,(DModY,N)38=2.2061。综合来看,(DModX,N)17与(DModY,N)38超出临界值2的程度较小,并且其他样本点均在临界值2之下,因此这些样本点的重构质量基本上是理想的,可以认定建立在两个成分之上的PLSR模型有着很好的适用性①由于文章篇幅限制,该部分的具体图形未给出,留存备索。。

图1 各变量VIP指标

(三)变量投影重要性指标(VIP)

变量投影重要性指标(variable importance in projection)用来衡量自变量对因变量的重要性程度,本文根据式(2)计算出了每一个自变量相对因变量人民币实际汇率(Y)的VIP值,并按照各自重要性程度的高低进行了排序,如图1所示。从图中可以看出,除了购买力平价(X1)以外,其余的变量对人民币实际汇率的解释力度均大于0.5,因此各变量的选取都非常合理,整体上对因变量的解释力度也较大。同时我们还可以看到,与其他变量相比,尽管房产价格指数(X14)与购买力平价(X1)对人民币实际汇率的解释力度排在VIP图的最后两位,但从各自的VIP值可以判断,二者对人民币实际汇率仍然具有一定影响力。

(四)实证结果分析

1.影响人民币实际汇率的六大因素

从PLSR模型输出结果可以看出,中美利率差异(X4)、政府支出占GDP比重(X5)、劳动生产率(X6)、净出口(X7)、外汇储备(X9)、上证综合指数(X13)、房产价格指数(X14)这些经济变量都与人民币实际汇率正相关,这与实际经济意义及理论分析相一致。同时,购买力平价(X1)、开放度(X3)、投资与储蓄差额(X8)、相对美国的中国货币供应状况(X15)、外债余额(X16)这些变量与人民币实际汇率负相关,这与理论分析及经济实践也是吻合的。其中,劳动生产率(X6)、投资与储蓄差额(X8)、外债余额(X16)、外汇储备(X9)、净出口(X7)及政府支出占GDP比重(X5)对人民币实际汇率的影响最为明显,这些变量前的系数均在15%以上,且VIP值都超过1,排在VIP图中前六位。首先,劳动生产率作为影响人民币实际汇率的首要因素,这充分说明对现阶段仍处于经济快速追赶期的中国而言,劳动生产率在人民币实际汇率决定过程中的重要作用。这一实证结论既肯定了巴拉萨-萨缪尔森效应在中国的有效性,也与卢锋(2006)的研究相一致。其次,投资与储蓄之差额是影响人民币实际汇率的重要因素。这表明投资与储蓄的相对变动会对人民币实际汇率产生一定影响,任何引起投资与储蓄差额发生波动的政策或者冲击都会导致人民币实际汇率的不稳定。再次,中国的对外债务余额也是影响人民币实际汇率的一大显著因素。在本文所建立的PLSR模型中,中国对外债务余额的增长显著地拉低了人民币实际汇率,在其他条件不变的情况下,外债规模上升1个单位会导致实际汇率下降25%。事实上,近几年人民币实际汇率的波动与我国对外债务的不稳定也有着莫大的关系。因此,适当降低对外债务规模有利于把人民币实际汇率控制在合理水平。另外,外汇储备是影响人民币实际汇率的不可忽视的因素。外汇储备既代表着央行稳定本国货币汇率的能力,又能显著影响经济主体对实际汇率的信心与预期,但过高的外汇储备会给人民币实际汇率带来明显的升值压力,因此,适度的外汇储备对稳定人民币实际汇率有着重要作用。最后,净出口及政府支出占GDP比重对人民币实际汇率的影响同样值得重视。在PLSR模型中,当控制其他变量时,净出口增长1个单位将带动人民币实际汇率提升20.1%,而政府支出占GDP比重增长1个单位则会导致人民币实际汇率上升15.5%。

2.国民收入与外商直接投资对人民币实际汇率具有显著的正向效应

从PLSR回归模型中还可以看到,国民收入(X10)和外商直接投资(X11)与人民币实际汇率都呈显著的正相关关系,而且国民收入的VIP值为0.9029,外商直接投资的VIP值为0.7776,在VIP图中分别排名第八位和第十位。这说明国民收入和外商直接投资对人民币实际汇率也有着较强的解释作用。上文的理论分析指出国民收入和外商直接投资对人民币实际汇率的影响均具有正负双重效应,它们对人民币实际汇率的作用方向及程度还要看各自所具有的两种效应的力量对比。就国民收入而言,实证结果说明,在我国,国内供给水平的提高是国民收入增加的主要原因,而国内总需求水平的上升对国民收入的拉动作用是次要的,所以国民收入的增长对人民币实际汇率的促进效应要远大于其对人民币实际汇率的抑制作用,最终导致了两者较强的正向变动关系。但可以预期的是,随着我国各项拉动内需政策的实施,国内需求对国民收入的贡献将会逐步提高,国民收入与人民币实际汇率间较强的正相关关系将会有所减弱。对外商直接投资来说,从实证结果可以看出,外商对中国的直接投资所产生的收益用于追加对中国再投资的部分要大幅超过其外流的部分,因而外商直接投资的增长对人民币实际汇率也具有显著的提升作用。

3.美元指数与贸易条件的估计系数不具有预期的符号

我们注意到,在PLSR回归模型中,贸易条件(X2)与人民币实际汇率呈负相关关系,美元指数(X12)与人民币实际汇率呈正相关关系,这与理论分析是相悖的。本文推测,就贸易条件而言,这可能与我国出口产品的结构以及我国的“出口导向型”外贸战略有关。长期以来,我国一直采取鼓励出口的政策措施,历年出口量远大于进口量;而且我国的出口品主要以劳动密集型的初级产品为主,成本投入少、加工深度不够、产品附加值偏低、高技术产品所占比重少、价格低廉是我国出口产品的主要特征,这就使得我国出口产品在国际上拥有较多的成本以及价格优势,从而出口量也往往很大;出口品的价格相对进口品上升,这在一定程度上降低了我国出口品的价格优势,从而减少出口需求,这反而会恶化我国的贸易条件,对人民币实际汇率形成抑制作用(刘芳,2010)。对于美元指数与人民币实际汇率正相关,这与我国目前外汇市场的情况是相符的。我国在汇率形成机制上虽然进行了多次重大改革,汇率市场化也取得阶段性成果,但就目前而言,人民币汇率并没有完全摆脱“盯住”美元的事实,即实行“软盯住”美元策略(高艳,2014),由此可见,继续推进人民币汇率市场化仍是我国当前金融改革的一项重要任务。

4.购买力平价对人民币实际汇率的影响弱

通过分析PLSR模型可以发现,购买力平价(X1)并没有通过统计学上的显著性检验,在VIP指标图中,购买力平价这个变量的VIP值为0.4419,排在最后一位,说明与其他变量相比,这个因素对人民币实际汇率的解释能力相对较弱。关于购买力平价对人民币实际汇率相对较小的解释力度,戴金平等(2015)利用实际汇率分解方法,从贸易品价格对一价定律偏离因素的角度进行了解释,他们认为贸易品价格对一价定律的偏离是导致购买力平价对人民币实际汇率解释能力较弱的重要原因。另一种可能的解释就是:相对购买力平价以实际汇率的平稳性为理论前提存在严重缺陷,因为实际汇率会随着一国经济基本面的变动而发生系统性的偏离(杨长江和钟宁桦,2012)。

五、结论与对策建议

(一)研究结论

本文以人民币实际汇率为分析对象,引入了统计学中最新的数据分析方法——偏最小二乘回归建模法(PLSR),对人民币实际汇率的影响因素问题进行一次科学化、系统化的梳理,以期为我国汇率政策的制定和今后在针对人民币实际汇率决定的研究中有关指标的选取方面给予一定的参考。通过实证研究结果,得出以下结论:

第一,在所选取的16个变量当中,中美利差、政府支出占GDP比重、劳动生产率、净出口、外汇储备、外商直接投资、国民收入、上证综合指数及房产价格指数与人民币实际汇率正相关,购买力平价、开放度、投资与储蓄差额、相对美国的中国货币供应状况、外债余额这些变量与人民币实际汇率负相关,这些结论既符合经济理论,也与实际经济意义相一致。而贸易条件与人民币实际汇率负相关、美元指数与人民币实际汇率正相关,这一结论虽与理论分析相反,却符合我国的实际情况。

第二,在16个变量里面,对人民币实际汇率影响最为明显的前六大因素依次为劳动生产率、投资与储蓄差额、对外债务余额、外汇储备、净出口及政府支出占GDP比重,它们在VIP图中排在前六位。相对购买力平价解释能力较弱,在VIP图中排最后一位。

第三,随着中国三大金融改革的不断深化,以及人民币国际化和金融国际化战略取得阶段性成果,中美利差、相对美国的中国货币供应状况、美元指数、上证综合指数和房产价格指数对人民币实际汇率也有着一定的影响。

(二)对策建议

本文根据研究结论提出以下对策建议:

第一,劳动生产率对人民币实际汇率的影响力度最强,巴拉萨-萨缪尔森效应在中国具有较强的显著性。改革开放以来,我国的出口促进战略与外向型战略导致贸易部门的劳动生产率相对非贸易部门增长过快,随着中国经济增长的放缓,产业部门结构失衡问题进一步凸显,各部门劳动生产率的差异也被相应放大。因此,应进一步深化供给侧改革,推动产业结构的优化升级,提升第三产业部门的份额和劳动生产率,推动各产业部门劳动生产率的协调进步,从产业内部来缓解人民币实际汇率升值压力。

第二,改革我国目前的外汇储备制度。一直以来我国的外汇储备都是重“量”而不重“质”,外汇储备规模也明显超出了最优水平;另外,我国的外汇储备多以美元资产为主,储备结构与投资结构单一。因此,必须优化外汇储备结构,拓宽外汇储备的运用渠道,使外汇储备规模与我国经济发展水平相适应,同时,适当削减经常项目顺差,减少热钱过度流入,限制外汇投机活动,从而减轻人民币实际汇率升值压力。

第三,对外债务规模的变动也在很大程度上影响人民币实际汇率。实际上,近几年人民币实际汇率的频繁波动与我国对外债务的不稳定也有着较大的关联。我国政策当局应严控对外债务规模,在对外债进行灵活的总量管理的同时要更加重视外债的结构管理,防止外债水平的剧烈波动;另外,由于外债与外汇储备之间关系密切,外债管理与外汇储备管理在政策上的失衡会给人民币实际汇率的稳定造成冲击(邢自霞,2008),因此,要加强外债管理政策与外汇储备管理政策的协调统一,从而有利于人民币实际汇率的稳定。

第四,由于投资储蓄差额与人民币实际汇率显著负相关,因此决策部门可以通过灵活的调整投资与储蓄差额以保证实际汇率处于合理区间。同时,合理平衡投资、储蓄的相关政策,制定系统全面的政策目标;保持适度合理的储蓄规模,提高储蓄资金的运用效率与投资效率,拓宽储蓄资金的国际投资渠道,推动人民币国际化,这些措施都有利于降低人民币实际汇率升值压力。

第五,实施出口与进口并重的外贸战略,优化出口产品结构,改变出口产品低端化现状,通过获取出口产品定价权来取得汇率定价话语权。另外,适度控制政府支出,深化人民币汇率形成机制改革,逐步实现汇率市场化,这些举措对抵消人民币实际汇率升值压力也有着积极的意义。

[1]陈浪南,苏海峰.人民币汇率持续单边升值行为研究[J].国际贸易问题,2015,(11):165~176.

[2]戴金平,杨珂,刘东坡.人民币汇率对购买力平价的偏离及原因分析[J].中央财经大学学报,2015,(7):35~41.

[3]傅强,姚孝云.人民币均衡汇率及失调分析[J].金融与经济,2012,(8):16~20.

[4]郭莹莹.人民币汇率的长短期影响因素对比分析和汇率波动主导因素界定[J].科学决策,2015,(3):60~71.

[5]高艳.人民币汇率波动特征的计量分析[D].吉林大学,2014:65~78.

[6]黄昌利.人民币实际有效汇率的长期决定:1994~2009[J].金融研究,2010,(6):34~44.

[7]卢锋.人民币实际汇率之谜(1979~2005)——基于事实比较和文献述评的观察[J].经济学,2006,5(3):635~672.

[8]厉妍彤.人民币汇率波动性的影响因素研究[J].当代经济,2017,(11):4~11.

[9]刘芳.对我国出口导向贸易战略的反思[D].中国青年政治学院,2010.

[10]邱冬阳,刘聪.汇率制度转轨下人民币购买力平价成立吗?——盯住美元与参考一篮子货币汇率制度的分析比较[J].江西社会科学,2016,(1):33~42.

[11]孙音.人民币汇率影响因素分析[J].社会科学辑刊,2010,(2):116~119.

[12]王惠文.偏最小二乘回归的线性与非线性方法[M].北京:国防工业出版社,2006:173~195.

[13]王惠文.偏最小二乘回归及其应用[M].北京:国防工业出版社,1999:215~237.

[14]邢自霞.中国外债管理研究[D].浙江大学,2008.

[15]闫帅.国际收支对人民币汇率动态影响机制[J].国际贸易问题,2017,(6):140~154.

[16]岳婷,黄穗,廖成瑜.汇率变动影响因素指标体系构建及实证分析[J].金融经济,2011,(7):52~55.

[17]闫树熙,肖庆宪.宏观经济因素与人民币汇率浮动[J].商业研究,2010,(6):162~167.

[18]杨长江,钟宁桦.购买力平价与人民币均衡汇率[J].金融研究,2012,(1):36~50.

[19]Clark P,MacDonaid R.Filtering the BEER:A permanentand TransitoryDecomposition[R].IMF working paper.NO.144,1998:105~127.

[20]Cline W,Williamson J.Notes on Equilibrium Exchange Rate[J].Journal of Asian Economics,2016,15(5):45~70.

[21]Edwards S.Real exchange rates,devaluation and adjustment[M].London,The MIT Press,1989.

[22]Edwards S,Elbadawi I.Real and monetary determinants of real exchange rate behavior theory and evidence from developing countries[M].Institute for International Economics,Washington.DC,1994,42(16):1959~1962.

[23]Ilut C.Ambiguity Aversion:Implications for the Uncovered InterestParity Puzzle[J].American Ecoonomic Journal:Macroeconomics,2012,4(3):33~65.

[24]Ravallion M.An Exploration of the InternationalComparison Program’sNew Global Economic Landscape[J]. NBER macroeconomic Annual,2014,8(31):132~147.