煤炭企业资产、资本结构匹配性与盈利能力关系研究

2018-03-26朱莲美

徐 丹,朱莲美,侯 婧

(中国矿业大学(北京)管理学院,北京 100083)

0 引 言

煤炭在我国能源消费中具有举足轻重的地位,煤炭企业的健康发展是我国经济稳定运行的基础。在煤炭企业进行供给侧改革、兼并重组的同时,关注其自身资产、资本结构匹配性对盈利能力的影响也尤为重要。资产、资本如企业资产负债表的两侧车轮,匹配不均衡,会导致企业运转不正常,影响企业盈利。现有对煤炭企业盈利能力的研究多集中于资产周转、变现能力对盈利能力的影响以及资本成本与报酬率的关系,而鲜有煤炭企业资产、资本结构匹配性对盈利能力影响方面的研究。

我国学者分别从资产结构、资本结构对企业盈利能力的影响进行了实证。如张军华[1]通过研究表明创业板上市公司资本结构与企业绩效的关系不显著;王静等[2]得出我国房地产上市公司权益负债比率与盈利能力呈正相关;朱莲美等[3]研究发现煤炭上市公司资产负债率、流动比率与盈利能力呈显著的负相关关系,长期负债率与盈利能力呈显著的正相关关系。现有研究多集中于资产结构、资本结构单一角度对盈利能力的影响,而忽视二者间结构匹配性对盈利能力的影响。资产、资本结构是同一资金的两个不同方面,其二者间的匹配性影响企业的成本、收益、风险,对企业发展至关重要[4]。从资本结构、资产结构匹配性着手分析两者之间的相互关系,对企业的财务状况进行综合评价并优化,可提高企业盈利能力[5]。随着我国供给侧改革的不断深化,煤炭行业落后产能加快退出,优质产能加速释放,产能过剩的局面有所改善[6]。煤炭企业盈利能力、资产状况有所好转,但煤炭企业要得到长远发展也应深入探究合理的资产结构、资本结构及其二者匹配性与盈利能力的关系。本文针对煤炭企业资产、资本结构匹配性与盈利能力的关系进行研究,以期为煤炭企业合理配置资产、资本结构,提升盈利能力提供参考依据。

1 理论分析与研究假设

1.1 理论分析

资产、资本结构匹配性关系是指资产与权益总量上尤其是相关指标的匹配。资产和负债都是按流动性的大小分别在资产负债表的左右来列示和反映的,资产的流动性表明了资产变现的时间长短,负债及所有者权益的流动性则反映了资金清偿的时间长短[7]。两者的对应关系主要包括:①资产等于资本,也即是在静态总量上的对应;②资产与资本在动态结构上的匹配,即流动资产的波动部分由流动负债来支持,这样流动资产能在短时间内变现清偿流动负债,非流动资产和流动资产的永久性部分由长期负债和权益资本来支持。本文所说的两者的匹配性指的是资产的相关指标和资本的相关指标有所对应,也就是第二种对应关系,从动态结构匹配的角度将二者结合起来考虑,而不是只单独考虑一方。

资产结构与资本结构的匹配,会从融资成本、风险、融资弹性等方面对公司的经营产生不同的影响。从融资成本来看,不同的经营状况会对公司的盈利能力产生不同的影响,当资产结构不变时,各种资本的比例不同,导致融资成本不同,从而对公司的经济效益产生不同的影响。当公司的收入一定时,融资成本低的企业盈利能力较好,反之亦然;从公司风险来看,不同的资产、资本结构匹配性,会对公司风险产生不同影响,从而影响公司的收益:当单独分析企业的资本结构时,可能因流动负债较多面临较大的偿债压力,财务风险增加,但当结合资产结构综合分析时,企业如具有较多的流动性资金,则其经营风险较低,经营风险会中和财务风险,使公司处于较低的风险水平上,收益也随之改变;从融资弹性来看,在不同的资产与资本结构匹配下,流动资产和流动负债的变化会引起资产利用效率、财务杠杆利用情况的改变,导致企业融资弹性差异,从而对企业盈利能力产生影响。

1.2 研究假设

1.2.1 假设1:在其他条件不变的情况下,煤炭企业流动比率与盈利能力呈正相关关系

流动比率为流动资产与流动负债的比,从短期角度衡量资产、资本结构匹配性。流动资产的波动部分由流动负债来支持,这样流动资产能在短时间内变现来清偿流动负债。若流动比率大,则表明全部资产中可立即变现的资产比需要立即偿还的债务多,资产、资本结构匹配适应性合理,煤炭销售受整体供求平衡及季节性影响较大,其存货储量波动较大,而煤炭的销售往往通过赊销方式实现,故其应收账款水平居高,同时大多使用长期贷款,流动性负债小于流动资产,其经营状况稳定,盈利能力方能得到提升。因此煤炭企业流动比率的提升可以使资产与资本结构匹配性处于合适状态。

1.2.2 假设2:在其他条件不变的情况下,煤炭企业资产负债率与盈利能力呈负相关关系

资产负债率是公司总负债与总资产的比率,从总体上反映资产、资本结构匹配性。当企业总资产与总负债匹配适度时,举债经营,利用财务杠杆,可用较小的成本获取较高的利润,并且不会稀释公司的控制权[8]。但若总资产与总负债匹配失衡,资产负债率过高,企业金融性负债越多,公司负担的融资成本也越多,当负债成本超过资金报酬时,会降低公司的盈利能力[9]。另一方面当企业的负债成本超过债权人的承受能力时,企业存在融资约束的同时也面临着较高的财务风险,但当负债总额超过资产总额资不抵债时,企业就会面临破产的风险,并对盈利能力产生影响。煤炭企业2017年资产负债率较2016年行业寒冬期相比略有改善,但仍处于较高水平[10],据中国煤炭协会公布数据显示:2017年资产负债率的均值为57.09%、中值为58.28%,2016年资产负债率的均值为58.51%、中值为60.92%。煤炭企业融资成本高,偿债压力大,资产总额不抵负债,对盈利能力产生影响。

1.2.3 假设3:在其他条件不变的情况下,煤炭企业长期资产适合率与盈利能力呈正相关关系

长期资产适合率反映公司财务结构的稳定程度和财务风险的大小,从公司的长期资本和长期资产的协调性角度出发衡量企业资产、资本结构匹配程度[11]。长期资产适合率反映公司的偿债能力、资金使用的合理性,并对公司起到监督的作用,如反映公司是否存在盲目投资、非流动资产占用流动资金等。从财务风险的角度考虑,该指标值越高,企业盈利能力越强[12]。煤炭企业在行业景气时融资渠道通畅且偿债能力较强,基本不存在融资瓶颈,企业倾向于进行短期融资,短贷长用现象突出,长期资产适合率低,企业长期资本和长期资产匹配失衡,对其盈利能力产生影响。

2 研究设计

2.1 数据和样本选取

截至2017年1月底,锐思数据库、国泰君安数据库及新浪财经网址可查询到数据的我国A股、B股煤炭行业上市公司均为27家,剔除ST、*ST公司,剔除财务状况异常和数据异常的上市公司,剔除财务数据不完整的样本,最终获取2006~2016年有效的20家煤炭上市公司数据,以此为研究对象,并利用Stata13.0对数据进行处理。为了避免极值的影响,本文对连续变量用Winsorize进行1%分位的缩尾处理。

2.2 模型建立

为了检验资产、资本匹配性对盈利能力的影响,本文建立如下式所示的回归模型。其中资产、资本结构匹配性(Match)为解释变量,分别选取流动比率(Macth-Cr)、资产负债率(Macth-Lev)、长期资产适合率(Macth-Lat)三个指标从短期、总体、长期视角衡量资产、资本结构匹配性。

Roai=α+β1Match+β2×Cfoc+β3×Tat+

式中:α为常数项;β1、β2、β3、β4、β5为相关系数。其他变量解释见表1及下文。

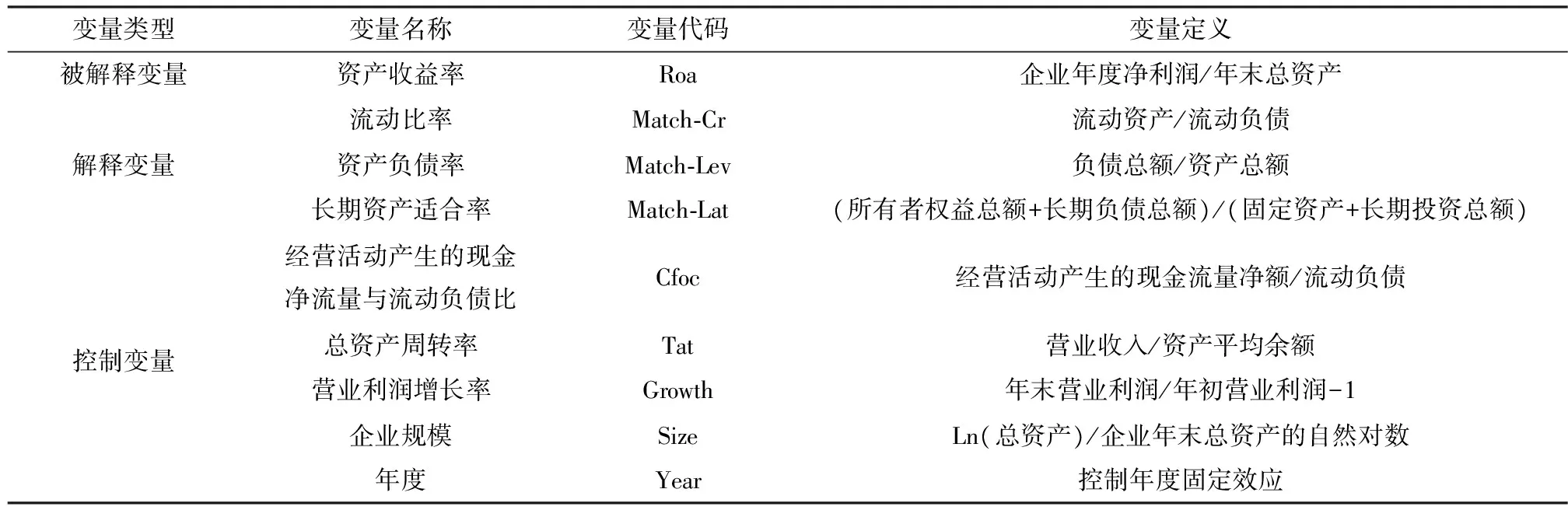

表1 变量定义

2.2.1 被解释变量

盈利能力是公司持续性获取利润的能力,在分析公司的盈利能力时常用指标为净托宾Q值、净资产收益率、总资产收益率、每股收益。托宾Q值为市场价值与重置成本之比,而重置成本难以准确计量,且煤炭上市企业受市场供需情况影响,市值波动频繁,故不予采用。每股收益为股票收益率,股价高低受多方面因素影响,并不能客观真实地反映企业盈利能力。净资产收益率包括企业自有资本获利能力,但企业的部分盈亏由股东投资资产贡献。另外净资产收益率包括企业营业外支出,难以准确反映企业盈利能力。因此本文以总资产收益率来衡量煤炭企业盈利能力。

2.2.2 解释变量

本文以资产、资本结构匹配性(Macth)为解释变量,选取流动比率(Match-Cr)、资产负债率(Match-Lev)、长期资产适合率(Match-Lat)三个指标,分别从短期、总体、长期三个视角衡量资产、资本结构的匹配性。

2.2.3 控制变量

控制变量选取经营活动产生的现金净流量与流动负债比(Cfoc)、总资产周转率(Tat)、营业利润增长率(Growth)、企业规模(Size)、年度控制变量(Year)五个指标为控制变量。经营活动产生的现金净流量与流动负债之比越大,企业短期偿债能力越强,财务风险越小。但如果该指标过大,也可能表明公司产生很多的现金而没有很好的投资机会。总资产周转率是刻画资产周转速度的指标,其值越大,则说明企业资产利用及配置效率越高。营业利润增长率也会对公司的盈利能力产生影响,若营业利润增长的较多,表明公司的盈利能力得到提升。企业规模也会对盈利能力产生影响,本文在回归分析中以总资产的自然对数对企业规模进行控制。为了控制年度的影响,在模型中加入年度虚拟变量。

3 实证结果与分析

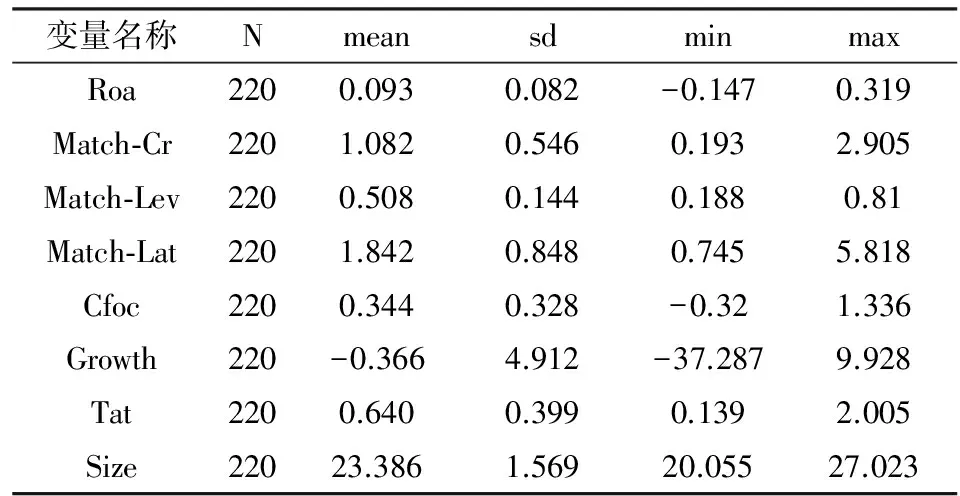

3.1 描述性统计

由表2可以看到流动比率平均值为1.082,小于2,表明煤炭企业短期偿债能力较差,为风险型资产资本匹配性结构。资产负债率的平均值为0.508,长期资产适合率的平均值为1.842,经营活动产生的现金流量净额与流动负债比值的平均值为0.344,小于1,表明煤炭企业的短期偿债能力较差,公司应注意流动资产与流动负债在时间和数量上的匹配性,降低短期偿债压力。总资产周转率的平均值为0.642,表明公司的资产周转速度适中,公司可以查明资产的配置情况,处置周转效率较低的资产,适当地提高资产周转的速度,能一定程度上增强公司盈利能力。营业利润增长率的平均值为-0.366,增长率的平均值为负,表明煤炭企业利润增长趋势较差,但是极小值和极大值相差较大,表明煤炭行业内的利润增长差异大,仍有部分企业保持利润增长。

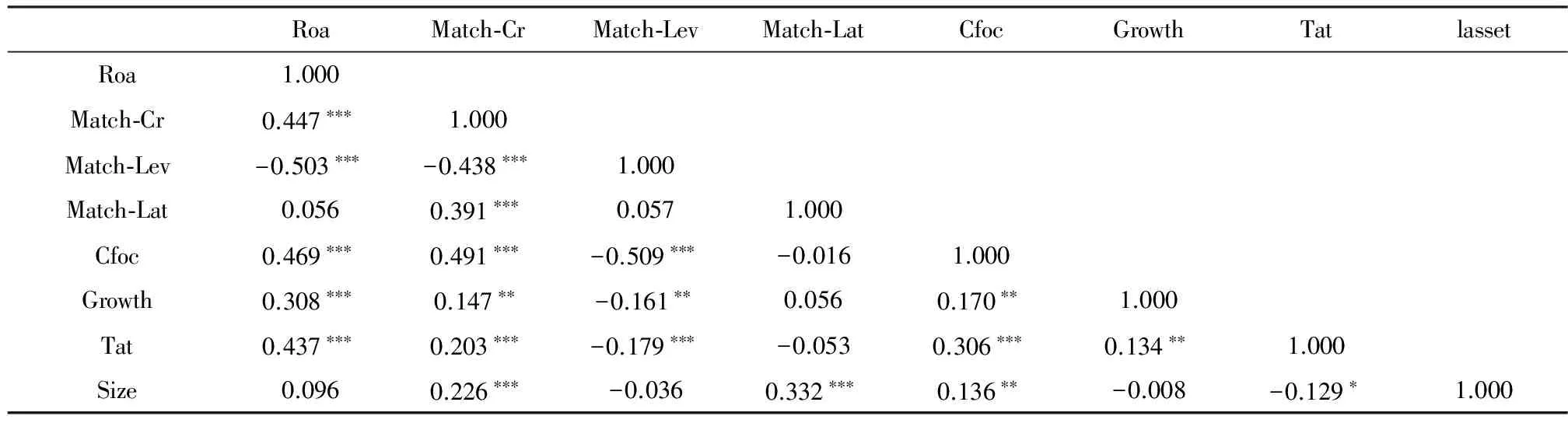

3.2 相关系数检验

本文对相关变量进行了相关性检验,见表3。流动利率(Match-Cr)和长期资产适合率(Match-Lta)与盈利能力(Roa)显著正相关,资产负债率(Match-Lev)与盈利能力显著负相关,初步验证基本假设资产收益率为被解释变量衡量企业的盈利能力,所以系数较大相关性较强比较好理解并不会导致共线性问题,而被解释变量与其他解释变量和控制变量之间的系数都在0.5之下,说明各变量之间不存在严重的多重共线性问题。

表2 资产、资本匹配性与盈利能力的描述性统计

表3 Pearson相关系数矩阵

注:***、**、*分别表示在0.01、0.05、0.1水平下显著。

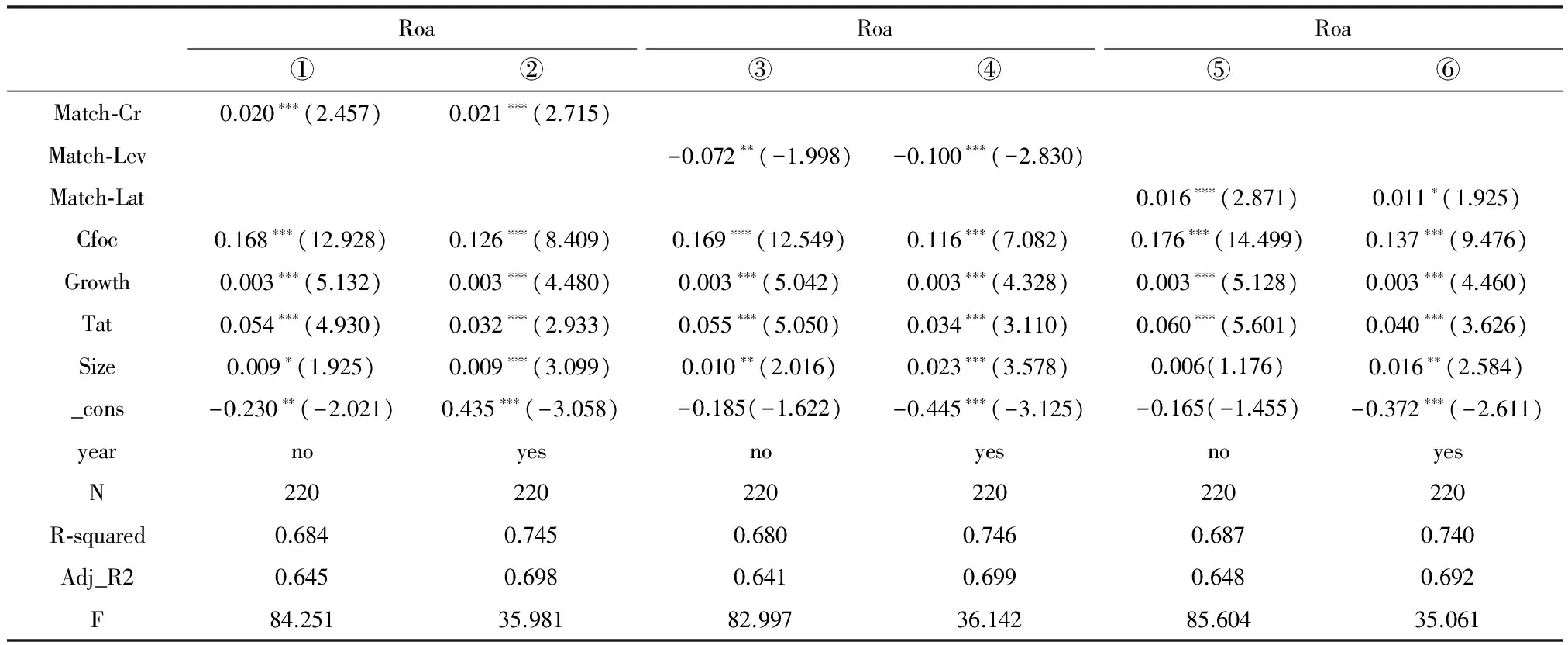

3.3 回归结果

表4中第①列、第③列、第⑤列未对年度进行控制,第②列、第④列、第⑥列对年度进行控制。第①列、第②列为流动比率对煤炭企业盈利能力的影响:第①列结果显示,流动比率与盈利能力的回归系数为0.020,在1%水平下显著正相关,而这回归在第②列对年度进行控制后不变,假设1通过验证。通过以上分析,说明回归总体显著煤炭企业流动比率与盈利能力呈正相关,流动比率每增加一个单位,煤炭企业盈利能力上升0.020个单位。第③列、第④列是资产负债率对煤炭企业盈利能力的影响:结果显示,资产负债率与盈利能力的回归系数为-0.072,与盈利能力的回归在5%的水平下显著为负,表明每增加一个单位的资产负债率,煤炭企业的盈利水平下降0.072个单位。而这回归在第③列对年度进行控制后回归结果更显著,回归系数为-0.100,在1%水平下显著负相关,假设2得到验证。第⑤列、第⑥列揭示了长期资产适合率与煤炭企业盈利能力的影响:第⑤列实证结果显示,长期资产适合率与盈利能力的回归系数为0.016的回归在1%的水平下显著为正。这一结果在第⑥列对年度进行控制后保持不变。说明长期资产适合率对煤炭企业盈利能力回归总体显著,假设3得到有力支持。对第①~⑥列控制变量的检验结果基本一致:经营活动产生的现金流量净额与流动负债比值与公司的盈利能力呈显著的正相关关系,表明随着该值的提高,公司的盈利能力能够得到提升。总资产周转率也与公司的盈利能力呈显著的正相关关系,资产周转率得到提升,表明公司的资产得到有效地利用,盈利能力也会得到改善。营业利润增长率与公司的盈利能力呈显著正相关关系,表明煤炭企业营业利润增长率提升使企业的盈利能力提升。

表4 回归结果

注:括号内为t值; ***、**、*分别表示在0.01、0.05、0.1水平下显著。

4 结 论

本文以2006~2016年中国A股、B股煤炭上市公司数据为样本,分析了资产结构与资本结构匹配性对盈利能力的影响。研究发现流动比率与公司的盈利能力呈正相关关系。流动比率作为资产与资本结构匹配性的影响因素,对公司的盈利能力有着较大的影响,煤炭企业上市公司应注意短期资产、资本结构的匹配,对流动比率指标进行管理;煤炭企业资产负债率与盈利能力呈负相关关系。煤炭企业随着资产负债率的提升,公司的偿债压力会增大,面临着偿债风险,资产、资本总体结构匹配失衡,融资成本也会提升,不利于公司整体盈利能力的提升;长期资产适合率与煤炭企业盈利能力呈显著的正相关关系,表明提升长期资产适合率,长期资产、资本结构匹配趋于完善,有利于提升公司的盈利能力。煤炭企业可以适当地提升长期资产适合率的值来提高公司的盈利能力。

[1] 张军华.资本结构、资产结构与企业绩效——基于创业板高新技术中小企业的实证研究[J].财会通讯,2011(4):78-80.

[2] 王静,张悦.资本结构与盈利能力的关系分析——基于房地产行业上市公司的实证[J].东岳论丛,2015,36(2):140-146.

[3] 朱莲美,张亚萍.煤炭上市公司资本结构与盈利能力关系分析[J].内蒙古煤炭经济,2014(2):31-32.

[4] 纪建悦,李姣.财务关系与公司绩效的相关性研究——基于我国零售业上市公司的实证分析[J].投资研究,2011(10):141-152.

[5] 连玉君,程建.不同成长机会下资本结构与经营绩效之关系研究[J].当代经济科学,2006,28(2):97-103.

[6] 王梦诗,丁日佳.我国煤炭上市公司债务结构动态分析及优化研究[J].中国煤炭,2017(5):27-29.

[7] 朱武祥,魏炜,王正位.回归经典-资本结构研究60年思考[J].金融研究,2014(12):194-206.

[8] 潘友根.资本结构与企业绩效的互动关系研究——基于采掘业和农业的对比分析[J].会计之友,2017(1):42-48.

[9] 陈翊.上市公司经营绩效影响因素实证检验[J].企业管理,2017(12):185-188.

[10] 吕靖烨,夏萌阳,张金锁.低迷市场下我国煤炭上市公司经营绩效评价[J].会计之友,2017(8):94-99.

[11] 袁显平,马玲.煤炭企业公司特征与财务绩效相关性的实证研究[J].中国煤炭,2017(8):29-32,46.

[12] 雷平,王学评,郝晓蒙.不同所有制煤炭企业资本结构差异影响因素研究[J].改革与战略,2015(10):159-162.