巴西油气合同模式与财税政策新动向

2018-03-26孙杜芬刘申奥艺

张 晋,孙杜芬,刘申奥艺

(中国石油勘探开发研究院,北京 100083)

根据《BP世界能源年鉴统计(2017)》[1],截止到2016年底,巴西探明石油可采储量126亿桶,在拉丁美洲地区仅次于委内瑞拉,2016年其平均日产量达到261万桶/d,位于拉丁美洲地区之首。巴西是重要的石油资源国,尤其是盐下油田巨大的资源潜力,吸引着各国际石油公司的关注,近年来中国三大石油公司也积极参与到巴西的油气项目中,在2017年的勘探区块招标中均成功中标勘探区块,进一步加深了在巴西油气领域的合作。近年来由于巴西经济陷入困境,国际油价降低,在巴西新一轮区块招标之前,财税政策有了新的变化。密切关注巴西财税政策的变化,分析其对项目运营和经济效益的影响,对于项目控制风险和项目成功运作有着非常大的意义。本文总结了巴西油气财税政策的发展历程,对比分析了巴西两种合同模式,并分析了财税政策对项目的影响,为进入巴西的油公司提供了参考建议。

1 巴西油气财税政策发展历程

自1953年巴西国家石油公司(Petrobras)成立,巴西石油行业在半个世纪处于国家垄断阶段。1997~2001年的石油改革和企业改制,打开了外资参与巴西石油勘探开发的大门,鼓励了石油行业的竞争发展。1997年颁布的第9478号法律,又称《石油法》,将能源行业政企分开,由国家能源政策委员会(CNPE)负责石油、天然气和生物燃料等能源政策的制定,国家石油局(ANP)负责对石油、天然气和生物燃料等能源行业进行规范和监管[2-3]。这一阶段的石油改革放开了民营资本和外资在油气领域的投资,符合相应准入标准的公司均可参加公开招投标,这也开启了巴西油气的国际合作。

1997年颁布的第9478号法律,采用了拉美地区比较流行的矿税制合同,政府通过签字费、矿费、特别参与税、面积租金获取收益。此后,从1999年的第1轮招标到2008年的第10轮招标,一直采用矿税制合同。

2002年巴西石油改制完成到2010年是巴西石油行业发展的黄金时期,一方面2006年Lula油田的发现证实了世界级的桑托斯盆地,其勘探潜力引人瞩目,另一方面国际油价也一路高涨,巴西国家石油公司的股价更是从2002年2美元的低谷,一路涨到2008年77美元的高峰。正是在这个背景下,巴西政府决定进一步加强对盐下油田的控制,2010年颁布了第12351号法律,在盐下油田和其他战略油田引入产品分成合同,并规定巴西国家石油公司必须至少控制30%的权益。

2013年进行了盐下区域的首轮招标,采用产品分成合同,投标参数为利润油分成比。相对于矿税制合同,政府从产品分成合同中能获取更大的利润份额,从而进一步加强了对盐下核心资产的控制。其他非盐下区域沿用矿税合同,但是由于政府对本地化采购比例(Local Content)的要求很高,再加上2014年以来油价陷入低谷,各公司在2015年第13轮招标的参与度并不高,266个招标区块中仅授标了37个区块。

近五年来巴西经济增长放缓,尤其是2015年以来,陷入了技术性衰退的困境,2015年平均通货膨胀率高达9.0%。这一轮经济减速也受巴西国内政治环境影响,2014年开始巴西启动了大规模反腐调查“洗车行动”,许多大型公司卷入巴西国家石油公司腐败案中。巴西经济遭遇了政治危机、腐败丑闻和经济下行的共同冲击[4-5]。在这样的经济政治背景下,巴西政府为吸引国际投资,对油气财税条款和法规做出了一些调整修改,为2017年第2轮和3轮产品分成合同招标、第14轮招标做出政策的让步。2016年11月,巴西政府立法废除了巴西国家石油公司在盐下区域强制作业者权力和至少30%权益的保障。2017年8月延长了即将于2020年底到期的“REPETRO”免税机制,延长至2040年。在最新的招标合同中,也大幅降低了本地化采购比例(Local Content)的要求,对国际石油公司而言更加具有可操作性、更加灵活。

2 合同模式对比

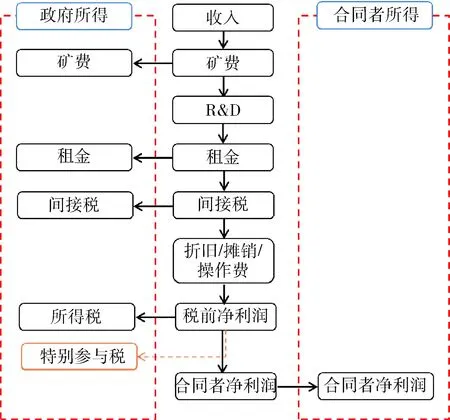

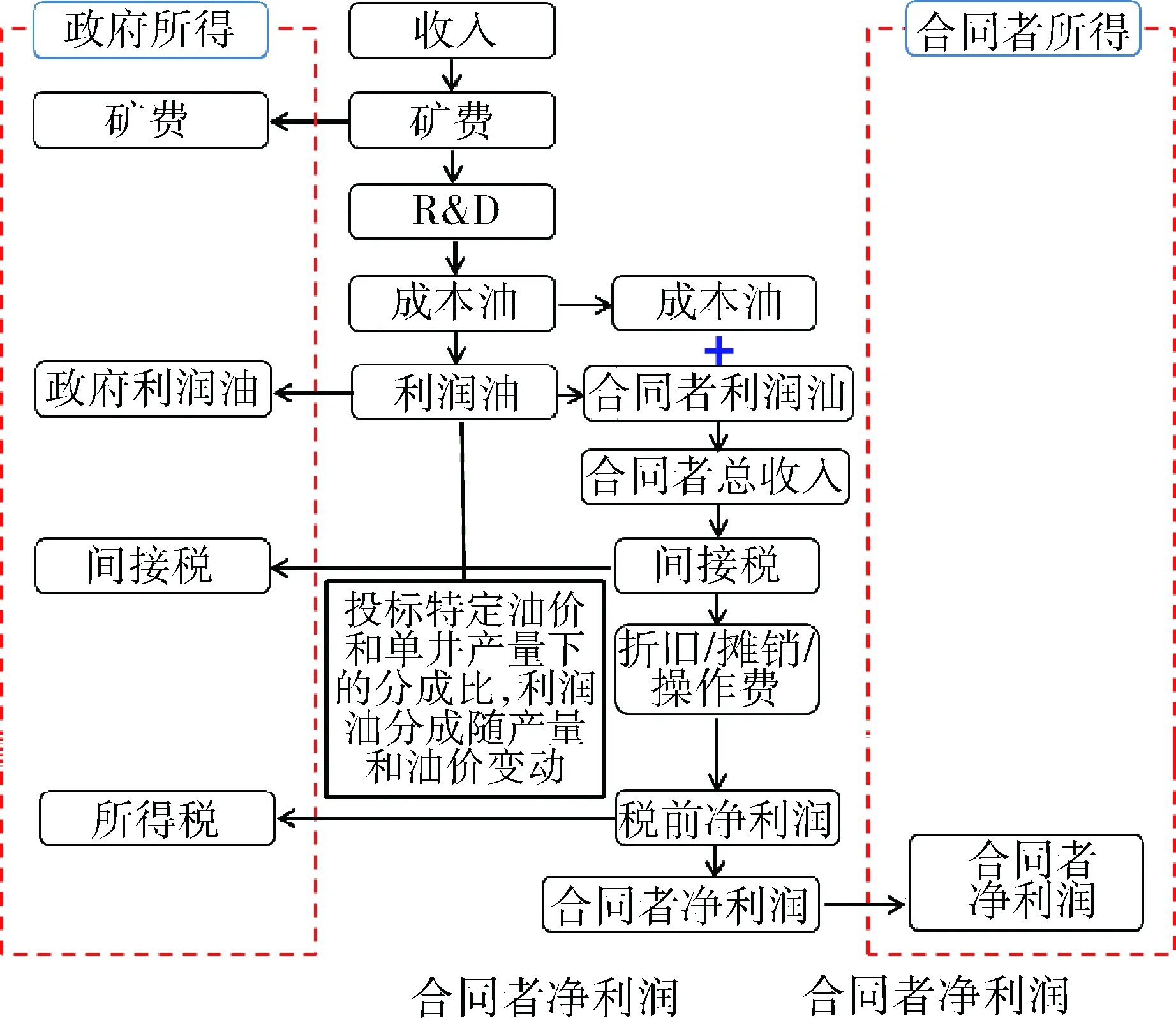

目前巴西非盐下核心区域的油田均采用矿税制合同,其财税流程如图1所示。盐下核心区域第1~3轮招标采用产品分成合同,其财税流程如图2所示。

图1 巴西矿税制合同框架

图2 巴西盐下油田产品分成合同框架

区别于之前的矿税制合同,盐下油田新引入的产品分成合同在合同框架上不一样,很多财税条款的参数也有所不同。两种合同模式下政府均收取矿费(Royalty),但是产品分成合同收取比例更高,为15%,而矿税制合同较低,一般为5%~10%。矿税制合同下不仅征收所得税,而且还需要征收特别参与税(Special Participation Tax),其税基与所得税类似(计算净利润时,折旧摊销方式有所差异),其税率根据产量采用超额累进制。

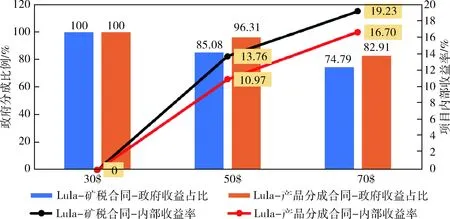

基于GEM@Wood Mackenzie软件,以巴西盐下Lula油田为例,对比分析合同模式对经济性的影响(其输入数据为Wood Mackenzie预测值,不一定准确,仅供参考分析),如图3所示。模型计算中油价与成本均考虑2%的通胀,政府收益占比(Government Take)为政府收益净现值占政府收益和合同者收益净现值的比例,合同者内部收益率为项目全周期内部收益率。Lula油田本身为矿税制合同,如果采用2013年第1轮招标的产品分成合同,政府收益占比提高约8%~11%,合同者内部收益率下降约3%,政府获取了更高的收益。其中,在30美元油价下,由于合同者未收回成本,只有政府从项目获取了收益,政府收益占比为100%。对于巴西新招标的深水勘探区块,盐下核心区域的地质风险通常相对较低,而产品分成合同降低了投标公司的收益,在风险与收益上呈现匹配关系。虽然矿税制合同从财税条款上对合同者更为有利,但是勘探区块的风险首先体现在技术风险上,因此地质条件相对较好的盐下油田,虽然采用产品分成合同,但是在招投标中往往竞争激烈。

图3 Lula油田不同合同模式下经济结果对比

3 财税政策变化及影响

尽管巴西采用油气合作模式中常用的矿税制和产品分成合同,但是巴西复杂的间接税体制和严苛的本地化采购要求增加了项目估值与运营的不确定性。

3.1 本地化采购要求

1999年第1轮招标,国家石油局(ANP)提出了本地化采购要求,如果未达到规定的本地化采购比例,需要支付罚金。承诺的本地化采购比例作为投标参数,占总得分的15%(开发阶段12%,勘探阶段3%),而签字费得分占85%,这种计算方法一直延续到2001年的第4轮招标。在后续的招投标中,提出了最低本地化采购比例要求,制定了计算本地化采购比例的指南,各轮次招标得分权重系数见表1。

从第1~13轮矿税制合同招标中,本地化采购比例一直是投标得分参数的一部分。在竞争激烈的招投标中,很多公司倾向于关注当前利益(能否获取区块),而不是未来的风险(不能达到本地化采购比例的要求),往往通过提高本地化采购比例来平衡签字费的支付[6-7]。巴西各轮次海上区块招标的平均本地化采购比例如图4所示。

表1 巴西区块矿税制合同招标中得分权重系数

在2017年的第14轮矿税制合同招标中,国家石油局(ANP)不再将本地化采购比例作为投标参数,避免投标出现不现实的过高比例。在第1~3轮盐下产品分成合同招标中,投标参数只有一个,即利润油分成比。2017年的第14轮矿税制合同招标和第3轮盐下产品分成合同招标中,规定的本地化比例上也大幅降低,勘探阶段为18%,开发阶段的井建设部分为25%,集采系统为40%,固定生产单元为25%。

图4 巴西海上各轮次矿税制合同招标的本地化采购要求

巴西的本地化采购要求旨在保护并促进国内工业的发展,但是过高的本地化采购要求如果导致项目延期也势必影响巴西油气行业的发展,因此适当降低本地化采购要求并且不作为投标参数,成为后续招投标的一个趋势。尽管在2017年的招投标中,国家石油局(ANP)放松了对本地化采购的要求,但是已招标区块仍然参照原规定执行。2015年来巴西经济形势恶化,尤其是巴西钻井平台公司SeteBrasil申请破产,本地市场供应端衰减,第5~13轮具有较高的本地化采购要求的项目可能面临着延期和罚金的风险。中国油公司进入巴西的项目,其作业者大部分为巴西国家石油公司(目前仅2017年中海油中标的ES-M-592区块为作业者),具有采购策略优化的经验。针对本地化采购的高比例要求、官僚而复杂的审核流程,中国油公司在巴西项目上不仅仅需要考虑技术风险,还需要在采购等关键的环节争取岗位、培养人才并积累经验。

3.2 间接税体制

虽然巴西的矿税制合同与其他资源国类似,但是间接税体制非常复杂,其税种多达9种,高额的间接税增加了油气勘探开发的成本。在项目运营中,间接税的征收与计算也非常复杂,其间接税征收与项目的采购策略紧密相关,取决于采购的来源为本地/进口,取决于采购投资类型为有形/无形。由于不同项目的本地化采购比例要求不一样,不同作业者的采购策略也有所区别,因此不同项目的间接税征收情况不能一概而论。

巴西的9种间接税分别为进口关税(II)、联邦增值税(IPI)、社会附加税(PIS/COFINS)、州增值税(ICMS)、市服务税(ISS)、经济管辖权缴税(CIDE)、预提税(IRRF)、金融业务税(IOF)、商船海运附加税(AFRMM),其中最主要的为进口关税(II)、联邦增值税(IPI)和州增值税(ICMS)。进口关税(II)和联邦增值税(IPI)根据《统一关税表》(Harmonized Tariff Schedule),不同的采购类目适用不同税率。州增值税(ICMS)在各个州的税率不一样,为14%~19%之间。因为税率的这些不确定性,项目评价中往往只能取税率的平均值或者估计值。

1998年12月,巴西政府针对油气行业引入了部分间接税的免除机制(STAR),期限为2001年12月31日之前。1999年9月总统法令REPETRO,将期限延长至2005年12月31日,后续又进行了三次延长期限。最近的一次是在2017年8月,将REPETRO免税机制延长到2040年12月31日。REPETRO机制取消了进口设备的进口关税(II)、联邦增值税(IPI)和社会附加税(PIS/COFINS),降低了勘探开发阶段州增值税(ICMS)的税率。REPETRO机制仅适用于非永久性的有形资产,诸如套管等设备不能免除这部分间接税。

图5 巴西投资与采购方案流程图

如图5所示,对于同一个采购设备,巴西本地与国际市场的价格可能存在差异,两种采购方式的间接税成本不同,最终的含税成本也不一样。决定是否在当地采购,不仅仅取决于价格的比选,还取决于本地市场的供应能力、能否达到项目本地化采购要求的比例。事实上,采购策略、本地化采购要求和间接税纳税筹划,这三者之间是紧密联系的。虽然在勘探区块招投标的早期阶段很难确定采购策略、准确估计投资和间接税,但是在开发项目并购和项目运营的过程中,需要加深这三方面的紧密联系。

3 总结与建议

本文梳理了巴西油气合作财税政策的发展历程,对比了巴西两种油气合同模式,分析了本地化采购要求和复杂间接税体制的两个特点,研究了财税政策的新变化。

1) 从2013年开始,巴西盐下和其他战略区域采用产品分成合同,在2017年新一轮勘探区块招标之前修改了财税政策:立法废除了巴西国家石油公司在盐下区域强制作业者权力和至少30%权益的保障;把即将于2020年底到期的“REPETRO”免税机制延长至2040年;在最新的招标合同中,大幅降低了本地化采购比例的要求。

2) 相对于矿税制合同,政府能够从盐下地区的产品分成合同中获取更高比例的收益,合同者收益有所降低,但是收益的降低与盐下地区相对更低的地质风险相对应。

3) 高比例的本地化采购要求让很多项目承担着延期和支付罚金的风险,但是2017年的招标中政府降低了本地化采购要求,且不作为投标参数,更具有操作性。

4) 巴西的间接税体制非常复杂,其间接税征收与项目的采购策略紧密相关,取决于采购的来源为本地/进口,取决于采购投资类型为有形/无形,取决于是否符合“REPETRO”免税机制,其税率也与采购类目、所在地区有关。

针对巴西财税政策的特点,为油公司进入巴西项目提出以下两条建议。

1) 采购策略、本地化采购要求和间接税纳税筹划三者之间紧密相连,在开发项目并购和项目运营的过程中,要更加深入分析当地市场与国际市场的价格差别,综合当地市场供应能力、含税价格比选、本地化采购要求,制定采购策略,细化投资预算。

2) 由于巴西财税政策的复杂性,中国油公司在巴西项目上不仅仅需要考虑技术风险,还需要在采购等关键的环节争取岗位、培养人才并积累经验。

[1] BP.Statistical Review of World Energy(2017)[R].2017.

[2] 朱云祖.巴西石油工业的对外开放政策[J].国际石油经济,2001,9(3):30-32.

[3] 周志伟.巴西石油公司的国际化及企业发展战略[J].拉丁美洲研究,2010,32(5):31-37.

[4] 牛海彬.当前巴西经济困境的政治经济学视角[J].拉丁美洲研究,2015,37(5):48-54.

[5] 钟文新,朱颖超,孙依敏.巴西政局走向对中国石油企业的影响及对策[J].国际经济合作,2016(6):84-87.

[6] Mirilli M O.Regulatory Challenges of Local Content Rules in Brazil[R].Offshore Technology Conference,Rio de Janeiro,Brazil,2013.

[7] Jesus F D,Silva J F,Roitman T.Industrial Policy and Local Content:Brazil’s Pre-Salt Area Case[R].Offshore Technology Conference,Rio de Janeiro,Brazil,2017.