我国非金融企业杠杆率的结构性问题研究

2018-03-22杨戈

杨 戈

(对外经济贸易大学 金融学院,北京100029)

一、问题的提出

2008年的全球性金融危机,本质上是微观个体过度负债而导致宏观经济杠杆水平不断攀升所引致的危机。自危机爆发以来,世界经济陷入衰退阶段,为了刺激经济复苏和减缓危机所带来的负面影响,各国政府均采取了较为宽松的宏观经济政策进行应对。总体来看,全球经济增长的债务密集度(债务规模总量/GDP)显著上升,各个国家需要依靠越来越多的债务来驱动相同水平的经济增长。

受金融危机的影响,我国政府也采取了适度宽松的货币政策来应对国内外经济形势的急剧变化,主要表现为信贷规模的快速扩张。自2009年起,新增人民币贷款累计额度每年都保持在7万亿元以上的增长水平,2016年全年人民币贷款增加12.65万亿元,更是打破了有统计数据以来的年度贷款投放数据。信贷规模的快速扩张对抵御金融危机是及时的、必要的,但也留下了一些“后遗症”。自2010年以来,我国实体经济增速显著放缓,且经济效率明显低下。根据国家统计局数据显示,2010—2016年我国GDP同比增长速度分别是10.6%、9.5%、7.9%、7.8%、7.3%、6.9%和6.7%;全国规模以上工业增加值按可比价格计算同比增速分别是15.7%、13.9%、10.0%、9.7%、8.3%、6.1%和6.0%。与此同时,近年来我国整体杠杆水平上升速度过快的问题已引起包括中国社科院、麦肯锡全球研究院(MGI)、国际清算银行(BIS)等多家机构的持续关注。其中,非金融企业部门加杠杆的趋势最为明显,根据BIS数据显示,我国非金融企业部门负债占GDP的比重,由2008年的98.1%上升至2015年三季度的166.3%,李扬 等(2015)[1]测算的数据是由2008年的98%上升至2015年末的131.2%,非金融企业部门的资产负债率由2008年的52%上升至2014年的60%。尽管由于统计口径、时间跨度、数据缺失等实际方面的原因,各方对我国非金融企业部门杠杆率的测算结果仍有一些分歧,但对于杠杆率快速上升趋势的判断相对一致:当前我国经济增长放缓、绩效下滑的同时,非金融企业部门的杠杆率呈现迅猛增长的态势。

自2015年12月的中央经济工作会议以来,党中央、国务院首次针对经济新常态提出了供给侧结构性改革的新战略,其中将“三去一降一补”确定为今后一个时期的五项重要任务。“三去一降一补”之中,“去杠杆”任务的核心在于:在提高生产效率、推动经济增长的过程中改善杠杆结构,增加权益资本比重,以可控方式和可控节奏逐步减少杠杆,防范金融风险压力,促进经济持续健康发展。徐忠(2017)[2]指出,近年来我国杠杆率高企的问题主要表现在非金融企业杠杆率较高,且增长迅速;在非金融企业中,国有企业杠杆率偏高,产能过剩行业杠杆率较高。

我国非金融企业部门杠杆率问题研究的核心,在于系统地分析近年来我国非金融企业部门杠杆上升的机理。只有在弄清上升机理的前提下,才能有效地降低杠杆率,提高企业负债的可持续性,合理地化解债务杠杆风险。当前,我国非金融企业部门杠杆率偏高且上升速度偏快已是不争的事实,但是杠杆率上升机理的相关研究却寥寥无几。对于我国非金融企业部门杠杆率上升机理的研究,必须基于我国非金融企业部门主要通过银行借贷进行间接融资的这一事实进行讨论,从本质上讲,银行的信贷扩张决定了非金融企业借入资金数量的多与少、资金价格的高与低。因此在这样的背景下,从银行信贷扩张的视角对我国非金融企业部门杠杆率问题进行研究是必要且可行的。

二、文献综述

从微观企业层面来看,杠杆或杠杆率指的是单个企业资产负债表中总负债占总资产的比重,用来衡量该企业的负债经营程度。在现实应用中,资产负债率、负债与股权之比、资产与股东权益之比等传统的公司财务指标,都可以用来反映微观杠杆率[3-4]。负债经营是现代企业实现经营目标的重要特征,企业个体通过负债来实现以较小的自有资本撬动并控制较大的资产规模。企业增加杠杆资金比率可以获得更高的产出与投资回报,但杠杆本身是有成本的,企业要向提供资本的一方支付利息作为使用借入资本的回报。企业杠杆率的选择应该为企业的权益资本创造最大收益,即权益资本收益率的最大化作为目标[5-6]。与此同时,过高的负债又会增加企业的财务成本负担甚至引发债务危机。单个企业借入资本相对于总资产的占比,即资产负债率,也是衡量企业债务风险的重要财务指标。学者们针对不同的企业特征如何影响企业最优财务杠杆率选择的相关问题进行了深入研究和检验,经典的资本结构研究文献指出,影响企业个体负债水平变化且普遍被学者们所接受的企业特征因素主要有:盈利能力、企业规模、有形资产占比(可抵押物的价值)、经营性风险以及税率和非债务税盾[7-10]。

国外学者还从宏观视角对经济杠杆水平的相关问题进行了深入浅出的研究。事实上,一国金融体系的选择决定了哪种类型金融合约的盛行,也是该国企业主要选择融资的方式。通常来说,银行体系主导国家的实体企业多选择债权类金融工具进行融资,市场体系主导国家的企业多选择股权类金融工具进行融资,该结果在La Porta et al.(1998)[11]的实证结果中得到了支持。多数研究从国家金融发展水平的角度入手对实体企业融资方式的选择进行了探讨。Townsend(1979)[12]认为在金融发展水平相对较低、法律体系不完善的发展中国家,实体企业更适合进行债权类融资;他用状态验证的方法对该现象进行了解释,债权类金融工具只需在事后对正常状态和违约状态进行检验,而股权类金融工具则需要对可能发生并无穷多的状态进行十分复杂的检验。金融发展水平的低下,意味着监管层面对投资者保护的能力较差,这就要求监管部门需要更加重视对债权类借贷的监管力度,客观上提升银行在该经济金融体系中的地位(Diamond,2007)[13]。我国具有居民部门高储蓄的结构性特征,储蓄向投资的转换大多数会形成债务,也就意味着经济处于净储蓄状态且可以支持更大规模的投资,客观上提高了可承受杠杆的上限(中国金融论坛课题组,2017)[14]。银行体系主导国家的企业偏好通过债权类金融工具进行融资,而居民部门的高储蓄特征又推高了企业可承受债务杠杆的上限,很好地解释了我国非金融企业部门高杠杆的基本原因。

基于我国企业主要通过银行进行间接融资这一事实,国内诸多学者已经对我国信贷变化如何影响实体经济发展进行了论证。刘向耘 等(2009)[15]发现我国实体企业债务杠杆的形成与银行信贷扩张存在高度相关性,尤其在经济高速增长的背景下,货币政策当局自然会陷入“稳增长”和“降杠杆”的两难选择。宋国青(2015)[16]认为虽然在金融加速器作用下,货币供应量的增加应该会导致产出的增加,从而降低货币与GDP的比例,形成“货币增长率高时,货币显得少;货币增长率低时,货币显得多”,但是如果降低货币供应量的增速,反而会带来杠杆率的提高。与宋国青(2015)[16]的发现一致,刘晓光 等(2016)[17]利用修正的动态随机一般均衡模型分析了货币供应量与债务杠杆之间的关系,发现降低货币供应量会引起投资和消费的下滑,但提高了债务杠杆水平;这表明货币政策“稳增长”和“降杠杆”并非两难,而是具有一致性,简单的采用紧缩的货币政策“降杠杆”可能适得其反。马建堂 等(2016)[18]认为我国社会名义杠杆率虽然不高,但货币信贷政策过度工具化使得过度依赖间接融资的非金融企业债务杠杆增长过快,尤其是过剩产能占压大量资金且资金使用效率低下。由此可见,信用的增加一定会使我国非金融企业的总体债务规模扩张,但对企业杠杆率升降的影响尚无定论。

然而,任何对杠杆率变化分析所得到的大一统结论都是有偏见的,不同企业、不同行业以及不同经济部门的债务杠杆水平及其变动是具有显著差异性的。国外学者多是从全社会杠杆率以及私人部门的视角对高杠杆率形成原因进行探讨。仅有较少的学者对杠杆率的结构性问题进行关注,钟宁桦 等(2016)[19]对1998—2013年近400万个规模以上工业企业的负债率进行了分析,确认了样本企业平均负债率下降同时,数千家大型、国有、上市的企业显著提升债务杠杆水平的事实,资金配置对国有企业的偏向性增强是对该现象的解释。徐忠(2017)[2]同样指出我国非金融企业杠杆率水平具有显著结构性差异,高债务杠杆的问题主要突出体现在非金融企业部门。

基于上述文献的梳理可以看出,企业杠杆水平的变化既受到银行信贷扩张程度的影响,也决定于企业自身个体特征的差异。但是,鲜有研究对这两个现象同时进行关注。本文尝试从信贷扩张的视角对非金融企业杠杆率的结构性差异进行研究。

三、理论模型

考虑一个两期小型开放经济体,由单个企业和单个金融机构(这里特指银行)组成,企业和银行在t期的禀赋值分别为et和ft。在每一期初,企业和银行分别做出借与贷的决定;期末,企业获取经营回报并向银行偿还贷款。企业所创造的利润只用来进行消费和储蓄(储蓄作为下一期初的禀赋)。企业在每一期初必须拿出抵押资产进行担保来获得贷款举债经营,在t期内所获得的总收益率由Rt来表示,用于贷款担保的资产抵押率用δt来表示,且满足:δt<1<Rt。银行在每一期初发放贷款,发放贷款规模的变化是外生的,且不产生任何成本。银行所创造的利润同样只用来消费和储蓄,但银行的储蓄是无额外回报的,即期初1单位的储蓄在期末仍然获得1单位。假设银行在t期初发放的贷款全部为企业所获得,则该贷款数量为dt,企业所需支付的单位贷款成本(即贷款利率)为rt。

当没有违约发生时,企业在t期内可获得利润:

当违约发生时,企业可获得的收益为(e+d)(R-δ),即总投入资本(e+d)乘以总收益率R与资产抵押率δ之差。此外,银行会追回p部分比率的贷款,因此,企业在违约时可获得利润:

由式(1)和式(2)可得,企业不违约的限定条件为:

银行的利润为发放贷款的数量乘以贷款利率rd,因此,在给定企业不违约的限定条件下,令银行利润最大化,即有:

求解可得最优贷款规模d*,且满足d*≥0:

1≥L*≥0,则有 r(1-p)>0 并由此可得,L*与 r反方向变动。

计算 d*的二偏导又可得,。即有r与δ反方向变动,又有L*与δ同方向变动。

因此可见,企业的最优杠杆率与其资产抵押率(可用来进行担保的抵押资产数量多少)具有正向关系。当银行最优贷款规模水平d*提高时,企业需提供更多的抵押资产作为担保来实现最优杠杆水平L*。

当没有违约发生时,i类企业和银行的利润分别为:

假定均衡贷款利率r*由企业和银行共同协商决定,是二者议价博弈的结果。给定企业i只对禀赋投资所获得的单期总收益是Rie,银行自身禀赋无法进行投资实现收益,仍是f,因此均衡贷款利率满足:

其中α表示银行相对于企业来说的议价能力,则均衡贷款利率r*可用二者单期总收益(分别是1和Ri)的加权平均来表示:

也就是说,当银行主导议价能力时,企业所付出的融资成本越高。

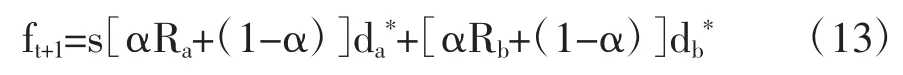

假设企业和银行在t+1时刻的禀赋为企业和银行在上一时期收获的利润中分别存储下来的部分s,即企业和银行在下一时期的禀赋即t+1时刻的禀赋值分别为:

由式(7)、(9)、(10)可得,

由式(7)、(9)、(11)可得,

四、实证分析

(一)数据

选取2008—2015年A股上市公司的财务数据作为研究样本,数据主要来源于万得资讯数据库和国泰安数据库。样本期间从2008年开始,主要是基于本文重点对金融危机以来非金融企业杠杆率结构性问题进行考察的考虑。在手动剔除上市公司中金融企业和ST企业的数据后,共选取3 215家上市公司的年度财务数据作为全样本,并按照实际控制人的性质标准将上市公司的类型分为中央国有企业、地方国有企业和(其他)民营企业三大子样本。

(二)变量选取

使用样本企业的资产负债率作为杠杆率,选取样本企业的年度资产负债率的一阶滞后项作为因变量。主要考察了两个解释变量,包括:考虑宏观信贷扩张的冲击,研究其对企业杠杆率的影响,采用年度新增贷款数据取对数的指标作为第一解释变量;并同时使用企业的固定资产占比这一指标来表示企业个体的差异性特征,与第三部分理论模型中的假设(担保抵押率的差异)保持一致。

参考前人的研究(肖泽忠 等,2008[9];钟宁桦 等,2016[19]),本文选取了净利润收益水平、公司规模、成长机会、获利能力,盈余波动性、利息保障倍数、税率、非债务税盾、股利支付、前十大股东持股比例共10个企业个体特征因素作为控制变量;引入诸多控制变量,是为了更好地反映企业诸多特征变量与其杠杆率的关系。各变量定义如表1所示。

(三)模型构建

根据上面的变量选取并结合前人的研究,我们构建了以下模型来进行面板回归分析:

其中,i表示企业个体;t表示年份;αt表示企业性质哑变量,γt表示年度哑变量,用来控制宏观经济环境变化的影响,εit为误差项。

(四)回归分析

通过F检验和Hausman检验,确定固定效应模型优于混合回归模型和随机效应模型,因此最终选取固定效应模型进行回归分析。回归结果如表2所示。

我们考察信贷扩张对非金融上市公司杠杆率的影响,发现信贷扩张对企业杠杆率的提高产生了显著的正面影响。这种影响在经济意义上是显著的,信贷扩张程度的提高使整体非金融上市企业的杠杆率提高了6.47%。这一结果与理论模型的初步结论一致。在进行子样本回归后发现,信贷扩张对不同性质企业的杠杆率影响差异明显:其中,中央国有企业样本中回归系数为0.086 0,地方国有企业样本中回归系数为0.092 5,民营企业中虽为负(-0.006 6)但不显著,回归结果表明信贷扩张对于国有企业的杠杆水平,尤其是地方国有企业的杠杆率,具有显著的正面冲击作用。

表1 变量定义表

表2 基本模型回归结果

国有企业的回归系数显著高于全样本企业,且民营企业的回归系数为负(不显著),对于该现象的合理解释在于企业本身的个体特征,面板回归中另一个核心解释变量固定资产占比,在全样本中,也对企业杠杆率的变化具有较强的解释力度。分样本进行考虑,固定资产占比在中央国有企业中回归系数为0.041 5,在地方国有企业中回归系数为0.053 1,在民营企业中回归系数为0.036 4,说明固定资产占比的提高,使得国有企业尤其是地方国有企业的杠杆水平比民营企业提高的更多。这一发现与理论模型中的解释是一致的。

五、结论与政策性建议

自金融危机以来,我国实体经济增速放缓、绩效下滑的同时,非金融企业杠杆水平显著攀升。针对经济进入新常态,2015年12月的中央经济会议中,党中央、国务院首次提出供给侧结构性改革,并将“去杠杆”作为新战略中的重中之重。“去杠杆”的前提在于系统地分析导致近年来我国非金融企业部门杠杆上升的机理。基于我国是银行体系国家,非金融企业主要通过银行进行间接融资这一事实,对我国非金融企业杠杆率的上升机理进行了分析。通过构建理论模型发现,经济下行时期,银行信贷扩张在提高整体非金融企业杠杆水平的同时,造成了企业间杠杆水平的结构性差异。对该现象的解释在于企业间可抵押资产水平的差异:相对于可抵押资产较少的企业,新增信贷更加偏向贷给可抵押资产较多的企业。实证结果有力地支持了理论模型的发现。

在结合上述研究发现及其相关理论的基础上,对中国下一步关于供给侧结构性改革中“去杠杆”策略进行思考,得出以下几点启示:

1.实施中性适度的经济调控政策,充分发挥市场的作用。自2008年的危机以来,无论是处于危机中心的美国还是其他主要经济体,均采用偏松偏软的宏观政策来应对并延缓危机的负面作用,力求在推动经济复苏的过程中帮助实体减少债务增加投资。但从全球主要国家的实际情况来看,经济复苏迹象缓慢,宏观经济杠杆水平并未发生明显下降,甚至较危机时期相比有所上升,以房地产为主的资产市场积累了大量泡沫。种种迹象表明,寄希望通过增量增长来消化存量矛盾所采用的宽松经济调控政策不仅不能解决反而进一步恶化已有的经济结构矛盾。因此,从长期的角度来看,宏观经济调控政策应该继续朝着中性适度的方向进行转变,充分发挥市场在资源配置优化结构中的决定性作用,进一步通过市场出清实现结构调整。

2.调整债务结构,提升银行信贷资金的效率。从我国非金融企业高杠杆的形成原因来看,以银行信贷为主的金融体系决定了我国非金融企业对于间接融资需求的偏好,而居民部门的高储蓄特征又间接地推高了企业可承受杠杆的上限。企业部门“去杠杆”必然会导致商业银行呆账坏账的显著上升,甚至可能引发银行业系统性危机。因此,“去杠杆”对于以贷款为主要业务的商业银行的发展是非常不利的。但从发展的角度来看,“去杠杆”为实现银行的转型提供了新的机遇。当前我国债务杠杆具有显著的结构性问题,企业、特别是中小企业,久而不解的融资难问题就显现出资金不仅不过剩而且还明显短缺。“去杠杆”并不只在于“去”,也在于“调”。银行必须提升信贷资金的使用效率,将钱贷给最需要的人,才能真正为实体经济的发展做出贡献,并成功实现传统银行向现代银行的转化。

3.坚持银行为实体经济服务的宗旨,帮助企业降低利息负担。按照政治经济学的理论,银行业自身并不创造价值,其是因向实体经济提供融资服务以及其他金融中介服务而分享实体经济创造的价值。因此,银行业应与实体经济相伴增长,即在支持实体经济发展的同时获得自身的发展。但从近年来全国的实际情况来看,在非金融实体经济下滑的同时,金融业增加值却高速上升,这也是下一步“去杠杆”中所必须重点关注的问题。以银行业为主的金融业脱离实体经济的承受力、片面追求自身效益直接或间接提高了企业、特别是中小企业的融资成本,使企业背上了较重的利息费用负担,并加深了企业融资难、效率低的问题。因此,在非金融企业“去杠杆”的背景下,监管层同样应该制定出台具体的准则来规范银行同业理财项目、银子银行等形式的融资,在经济下行时期保证银行业赚取合理利润的情况下,帮助企业降低利息负担,进而提高利润。

4.转变融资模式、降低企业财务杠杆。当前我国非金融企业杠杆率偏高的问题既是杠杆结构失衡的问题,也是融资结构失衡的问题。对非金融企业进行杠杆置换、实施债转股来进行“去杠杆”,都是提高并调整直接融资占比的重要手段。从微观企业层面来看,过高的杠杆率意味着更多的利息支出,既增加了企业的财务负担,又压低了企业的资产利润率。随着我国经济进入新常态,投资回报率必然会进一步下降。假定我们通过直接融资方式进行“去杠杆”,企业资产负债率的下降将直接转化成为企业的毛收益,从根本上提高了企业的利润率。因此,通过大力发展资本市场来实现转变融资模式和降低企业财务杠杆,是在经济新常态下“去杠杆”并维持实体经济稳定发展的必要举措。

[1]李扬,张晓晶,常欣.中国国家资产负债表2015:杠杆调整与风险管理[M].北京:中国社会科学出版社,2015.

[2]徐忠. 去杠杆的标本兼治之策[J]. 金融经济,2017(11):20-22.

[3]BHATIA A V,BAYOUMI T.Leverage?what leverage?a deep dive into the US flow of funds in search of clues to the global crisis[Z].Working Paper,2012.

[4]中国金融论坛课题组.中国经济杠杆率水平评估及潜在风险研究[J].金融监管研究,2014(5):23-38.

[5]KRAUS A,LITZENBERGER R H.A state‐preference model of optimal financial leverage [J].The journal of finance,1973,28(4):911-922.

[6]JENSEN M C,MECKLING W H.Theory of the firm:managerial behavior,agency costs and ownership structure[J].Journal of financial economics,1976,3(4):305-360.

[7]RAJAN R G,ZINGALES L.What do we know about capital structure?some evidence from international data[J].The journal of finance,1995,50(5):1421-1460.

[8]FRANK M Z,GOYAL V K.Testing the pecking order theory of capital structure [J].Journal of financial economics,2003,67(2):217-248.

[9]肖泽忠,邹宏.中国上市公司资本结构的影响因素和股权融资偏好[J].经济研究,2008(6):119-144.

[10]WU L,YUE H.Corporate tax,capital structure,and the accessibility of bank loans:evidence from China[J].Journal of banking&finance,2009,33(1):30-38.

[11]PORTA R L,LOPEZ-DE-SILANES F,SHLEIFER A,et al.Law and finance[J].Journal of political economy,1998,106(6):1113-1155.

[12]TOWNSEND R M.Optimal contracts and competitive markets with costly state verification [J].Journal of economic theory,1979,21(2):265-293.

[13]DIAMOND D W.Legal systems,bank finance,and debt maturity[Z].University of Chicago Booth School,Working Paper,2007.

[14]中国金融论坛课题组.杠杆率结构、水平和金融稳定:理论与经验[Z].中国人民银行工作论文,2017-02-24.

[15]刘向耘,牛慕鸿,杨娉.中国居民资产负债表分析[J].金融研究,2009(10):107-117.

[16]宋国青.利率是车,汇率是马——中国宏观经济评论集[J].中国城市金融,2015(2):80.

[17]刘晓光,张杰平.中国杠杆率悖论——兼论货币政策“稳增长”和“降杠杆”真的两难吗[J].财贸经济,2016(8):5-19.

[18]马建堂,董小君,时红秀,等.中国的杠杆率与系统性金融风险防范[J].财贸经济,2016(1):5-21.

[19]钟宁桦,刘志阔,何嘉鑫,等.我国企业债务的结构性问题[J].经济研究,2016(7):102-117.