“一带一路”视角下我国机电产品出口现状及对策*

2018-03-07姜国庆居润林沈阳工业大学经济学院沈阳110870

姜国庆, 居润林(沈阳工业大学 经济学院, 沈阳 110870)

一、研究对象

1. 机电产品

目前国际上对贸易商品的分类方法主要有3种:分别是《商品名称及编码协调制度》(简称HS)、按大类经济类别分类(简称BEC)与《国际贸易标准分类》(简称SITC),在经济研究中常用HS与SITC的分类方法[1]。

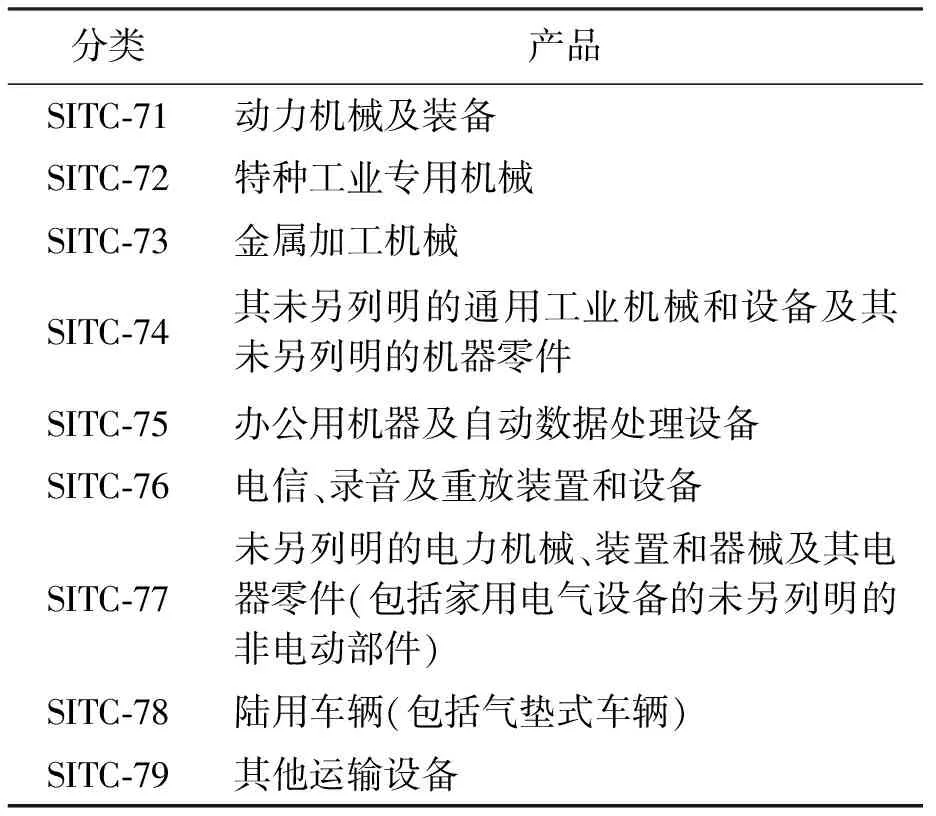

本文对机电产品的选择采用的方法是《国际贸易标准分类》,选取的是SITC(Rev.4)下第7部门:机械及运输设备(见表1)。如表1所示,该部门产品共分为9个大类,数据来源主要是联合国统计署的数据库(UN Comtrade)。

2. “一带一路”国家选择

目前“一带一路”沿线共有64个参与国[2],考虑到国家众多,数据获取的完备程度不佳以及分析困难,本人将分析的国家缩减为50国,按照2016年各国与我国的进出口贸易额排序,选取前50国作为分析样本国。分别为东欧14国:俄罗斯、白俄罗斯、乌克兰、波兰、罗马尼亚、捷克、斯洛伐克、保加利亚、匈牙利、拉脱维亚、立陶宛、斯洛文尼亚、爱沙尼亚、克罗地亚;东亚与东南亚10国:印度尼西亚、蒙古、泰国、越南、马来西亚、新加坡、缅甸、菲律宾、老挝、柬埔寨;南亚5国:印度、孟加拉国、巴基斯坦、尼泊尔、斯里兰卡;西亚与北非16国:沙特阿拉伯、阿联酋、阿曼、伊朗、土耳其、以色列、埃及、科威特、伊拉克、卡塔尔、约旦、黎巴嫩、巴林、也门共和国、叙利亚、格鲁吉亚;中亚5国:哈萨克斯坦、土库曼斯坦、吉尔吉斯斯坦、乌兹别克斯坦、塔吉克斯坦。

表1 SITC(Rev.4)第7部门机械及运输设备产品划分

二、我国机电产品出口贸易概况

1. 我国机电产品出口现状

自从我国在2001年加入WTO以来,我国的对外贸易发展速度日益增长,2001—2016年我国外贸出口的年平均增速达到了13.77%,其中2001—2008年年均增速达到了23.4%[3],世界各国都为此感到震惊。在我国所出口的产品中,机电产品所占比例较大,是我国出口的支柱产品。我国机电产品出口总额在2009年首次超过德国,位居世界第一[4]。2016年底,我国机电产品出口额占国际市场约17%的份额,全年出口额为1.2万亿美元,占我国全部出口商品的57.7%[5],对我国对外贸易增长起到了强劲的拉动作用。

根据海关的统计,2016年我国机电产品进出口总额为2万亿美元,同比去年下降了6.3%,在我国所有货物进出口贸易总额中占53.8%[6]。其中机电产品出口1.2万亿美元,同比去年下降了7.5%,占所有货物的57.7%;进口7 714.3亿美元,同比去年下降4.4%,占所有货物的48.6%;贸易顺差4 383.1亿美元,同比下降12.5%[7]。海关统计还显示,2016年我国高新技术产品进出口总额1.1万亿美元,同比下降6.7%,其中出口额为6 043.5亿美元,同比下降了7.9%。通信设备、自动数据处理设备等电子信息产品以及电子元器件仍然是高新技术产品的主要商品,其中手机及其零件出口额为1 487.4亿美元,同比下降6.3%;集成电路出口额为613.8亿美元,同比下降11.4%;自动数据处理设备出口额为1 373.7亿美元,同比下降9.8%[8]。

总体来说,受到全球经济复苏乏力从而需求比较低迷的影响,2016年我国机电产品在欧美、日本等传统市场出口形势不佳,美国自我国进口机电产品3 011.1亿美元,同比下降3.2%,占美国机电产品市场26.5%,同比下降0.6%;欧盟从我国进口机电产品2 472.7亿美元,同比下降1.0%,占欧盟机电产品市场32.5%,同比下降1%;日本自我国进口机电产品902.0亿美元,同比下降1.3%,占日本机电产品市场40.5%,同比下降1%[9-11]。

但同时在一些新兴市场例如印度、俄罗斯、南非等,我国机电产品所占的市场份额有所提升。2016年,印度自我国进口机电产品385.7亿美元,增长9.1%,占印度机电产品市场38.8%的份额,提升2.2个百分点;俄罗斯自我国进口机电产品254.8亿美元,占俄机电产品市场28.6%的份额,提升3.1个百分点;南非自我国进口机电产品7.8亿美元,增长23.3%,占南非机电产品市场30.8%的份额,提升3.7个百分点[12-14]。

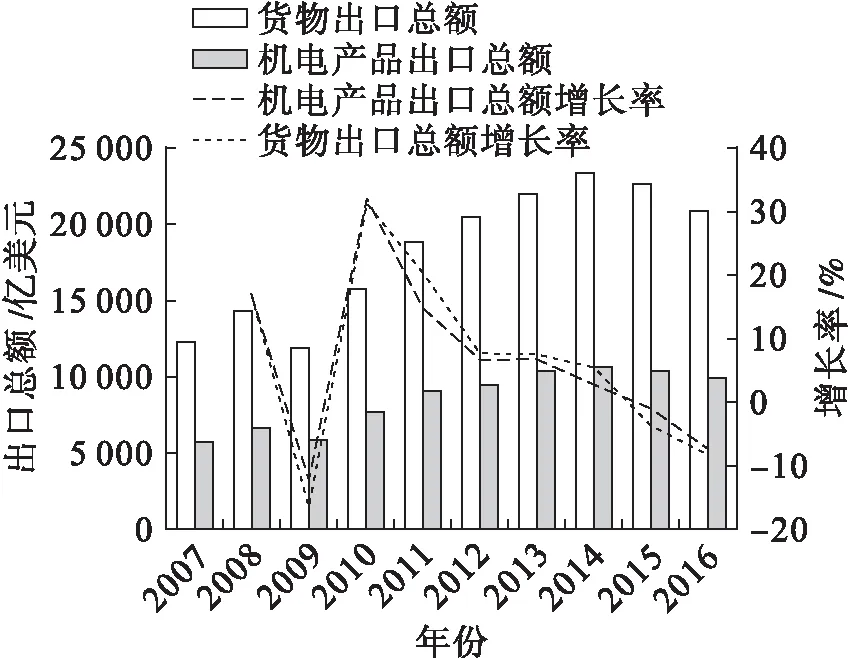

我国作为机电产品生产出口的大国,在世界机电产品出口中占有重要的地位,在全球机电产品的发展中也起到了重要的推动作用[15-16]。图1为2007—2016年我国机电产品出口总额与货物出口总额及相应增长率的变化情况。如图1所示,2007—2016年我国机电产品总体呈现了先上升后下降的趋势。在2007—2014年,机电产品出口总体保持了上升趋势,由于2008年的金融危机很大程度上影响了我国的进出口贸易规模,使得我国机电产品出口在2009年出现了负增长,同比出口额减少了829.02亿美元,同比下降12.3%;而从2010年开始,我国机电产品的出口速度迅速回升并且当年出口额达到7 802.7亿美元,高于金融危机前2008年的6 733.29亿美元,同比增长率达到了32.15%;然而近年全球经济复苏乏力,需求低迷,2011—2016年我国货物出口增长率与机电产品出口增长率逐年降低,并且在2015年出现零增长的情况,在2016年出现负增长的情况。

图1 2007—2016年我国机电产品出口总额与货物出口总额及相应增长率变化

数据来源:联合国贸易数据库(UN Comtrade)。

2. 我国机电产品出口结构

本文所研究的机电产品前文已有介绍,统计范围为SITC(Rev.4)第7部门机械与运输设备,本文主要从宏观角度来分析我国机电产品出口的贸易结构。

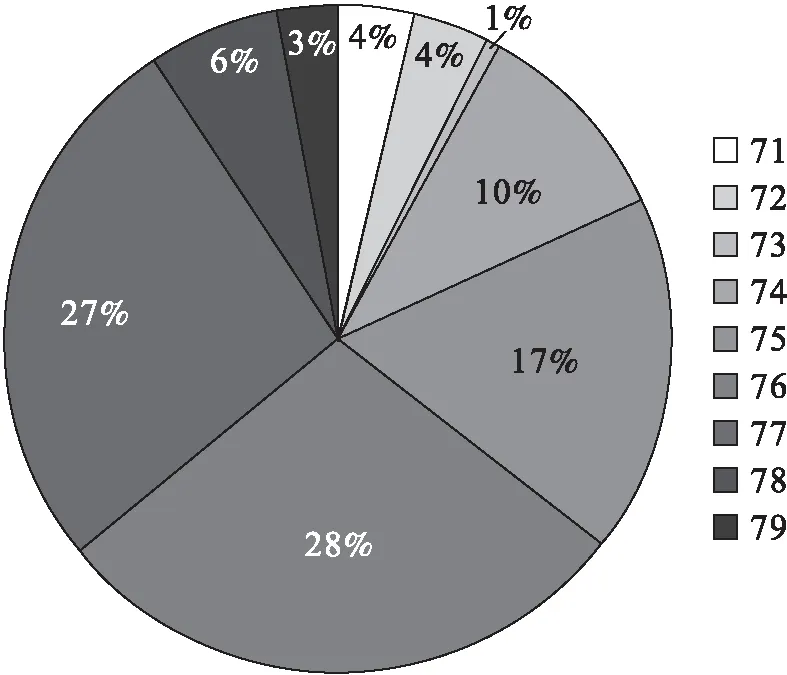

图2为2016年我国机电产品各个大类的出口所占的比重,从图中可以看出:2016年排在我国机电产品出口前三位的大类分别为第75类(办公用机器及自动数据处理设备)、第76类(电信、录音及重放装置和设备)、第77类(未另列明的电力机械、装置和器械及其电器零件(包括家用电气设备的未另列明的非电动部件)),这三类产品出口总额占到了2016年机电产品出口总额的72%,由此可见这三类在我国机电出口中的重要性突出,其在国际市场的竞争力极强;其次,由图2可知第74类(其未另列明的通用工业机械和设备及其未另列明的机器零件)与第78类(陆用车辆(包括气垫式车辆))产品分列第四和第五,相应的比例占到了10%与6%,而剩余四类产品总和只占11%的份额。

图2 2016年我国机电产品出口结构

数据来源:联合国贸易数据库(UN Comtrade)。

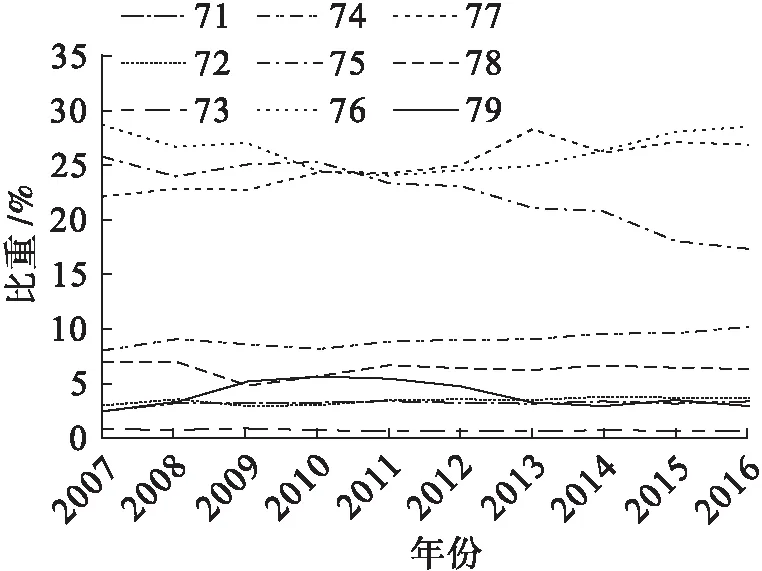

如图3所示的是我国对于SITC(Rev.4)第7部门9类机电产品在2007—2016年出口额占机电产品出口总额比重的变化情况。由图中各折线能够看出第75类(办公用机器及自动数据处理设备)在我国机电产品出口结构中所占份额呈下降趋势;而第76类(电信、录音及重放装置和设备)所占比重呈U型,近年比重又有所上升;第77类(未另列明的电力机械、装置和器械及其电器零件(包括家用电气设备的未另列明的非电动部件))和第74类(未另列明的通用工业机械和设备及其未另列明的机器零件)出口所占比重缓慢增长而其他几类所占比重则基本保持不变。总而言之,我国机电产品出口的商品结构基本保持不变,电力机械设备、自动数据处理设备和通信产品等电子类产品处于核心的地位。

图3 2007—2016年我国对于SITC(Rev.4)第7部门9类机电产品出口额占机电产品出口总额比重变化情况

数据来源:联合国贸易数据库(UN Comtrade)。

近年来随着我国的对外贸易发展进入了低速增长的时期,许多原本能支持我国外贸发展的外界因素已经悄然改变,导致我国出口贸易增速逐年下降,从原本能够高于我国经济发展的速度到现在低于经济发展的速度,我国在低成本、大规模方面取得的出口优势在贸易保护主义抬头、国内人力物力成本上升的情况下优势将明显下降甚至不复存在。从出口商品结构上看,我国出口的机电产品主要还是劳动密集型产品,而资本及技术密集型的机电产品在出口的产品中占比偏低。近年来,这类产品的竞争日趋激烈,且国际市场对劳动密集型产品的需求已趋于饱和,而我国工程机械行业占机电产品出口比重较低,还在调整之中。

三、我国对“一带一路”国家机电产品出口现状分析

1. 我国对“一带一路”国家机电产品出口规模分析

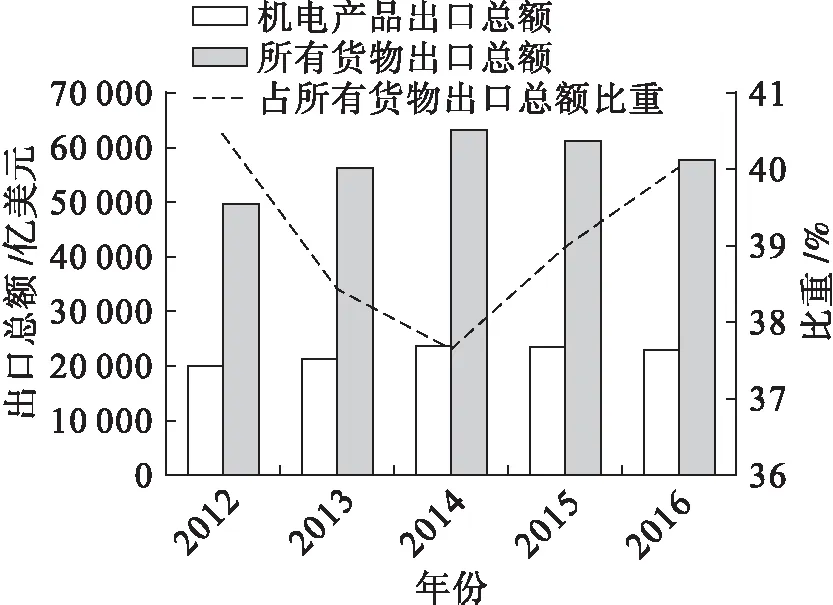

随着“一带一路”发展战略的提出以及我国机电产品行业的快速发展,我国的机电产品在“一带一路”国家进口商品中占有重要的地位。图4为2012—2016年我国对“一带一路”沿线50国出口的机电产品总额与货物总额比较。从图4看出,从总量上看,我国对“一带一路”沿线50国出口的机电产品总额与货物总额都呈现了先上升再下降的趋势,在2014年同时达到了峰值的2 382.9 亿美元和6 324.7亿美元,但由于国际贸易环境不佳,在近年我国对该50国的出口有所下滑。从机电产品总额在出口货物总额的占比来看,近五年的走势呈V字形,在我国出口货物总额下降的情况下,机电产品的出口降幅相对较小,2015年与2016年的占比每年同比上升约1个百分点,显示我国机电产品在这些国家中的需求刚性相对较强,竞争力较强。

图4 2012—2016年我国对“一带一路”沿线50国出口的机电产品总额与货物总额比较

数据来源:联合国贸易数据库(UN Comtrade)。

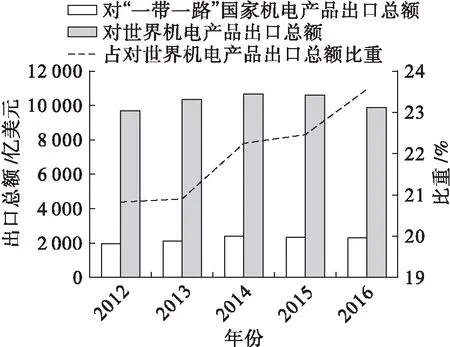

图5显示的是我国对“一带一路”沿线50国机电产品出口总额与对世界机电产品出口总额的比较。2012—2016年,我国对这些国家出口的机电产品总额总体保持不变,在贸易环境恶化的背景下依然保持着2 000亿美元以上的出口额而没有明显下滑;从占比来看,对这些国家的出口在我国机电产品出口中占有越来越重要的位置,对其出口额在我国机电产品出口总额的比重逐年升高,在2016年达到了23.53%的最高值。

图5 2012—2016年我国机电产品对“一带一路”沿线50国出口总额与对世界出口总额比较

数据来源:联合国贸易数据库(UN Comtrade)。

2. 我国对“一带一路”国家机电产品出口的产品结构分析

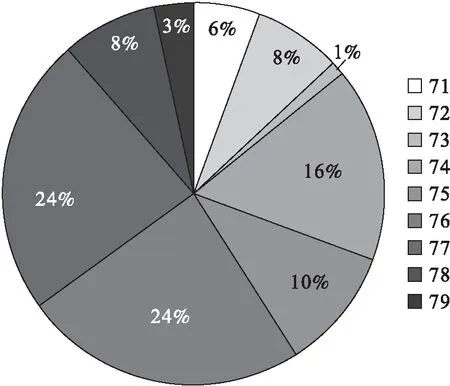

从上文可知,我国对“一带一路”沿线50国机电产品的出口规模巨大,在我国该产品世界出口额中占有重要地位。图6表示的是我国2016年对“一带一路”沿线50国出口产品结构,结果显示我国当年出口的机电产品主要集中于四大类:第74类(未另列明的通用工业机械和设备及其未另列明的机器零件)、第75类(办公用机器及自动数据处理设备)、第76类(电信、录音及重放装置和设备)、第77类(未另列明的电力机械、装置和器械及其电器零件(包括家用电气设备的未另列明的非电动部件)),分别占比16%、10%、24%、24%,这四类总额占到当年对这些国家所有机电产品出口总额的74%。

图6 2016年我国对“一带一路”沿线50国出口产品结构

数据来源:联合国贸易数据库(UN Comtrade)。

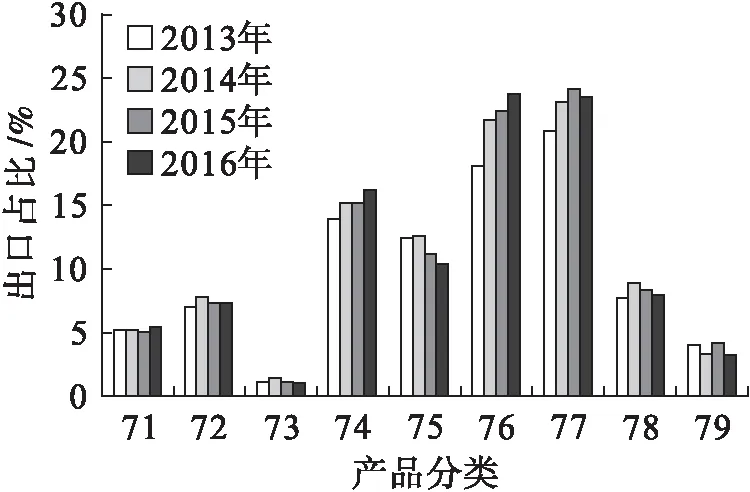

上文分析了2016年我国对“一带一路”沿线50国出口机电产品的结构,图7将对近4年不同类别机电产品在这些国家中出口的发展情况进行分析。通过分析每年度机电产品出口的各个类别的比重,考察不同年份同类别商品在机电产品出口总量中所占比重的变化,进而发现我国对“一带一路”沿线50国机电产品出口的结构变化特点。从图7中可以看出,在我国对这些国家出口的机电产品中,第76类(电信、录音及重放装置和设备)产品所占有的比重连年上升,出口额从2013年的430.07亿美元上升至2016年的552.76亿美元,占比从18.08%上升至23.86%;而第77类(未另列明的电力机械、装置和器械及其电器零件(包括家用电气设备的未另列明的非电动部件))产品的占比总体同样保持着上升的趋势,仅在2016年占比略有下滑,下降了0.6个百分点,其出口额在2013年为495.93亿美元,占比20.85%并于2015年达到峰值495.53亿美元,占比23.58%;第74类(未另列明的通用工业机械和设备及其未另列明的机器零件)产品所占比重也保持着上升趋势,但上升的速度不及前文所述的两大类,在4年间比重仅上升了2.37%,出口额从2013年的332.23亿美元增加至2016年的378.35亿美元。

图7 2013—2016年我国对“一带一路”沿线50国出口产品结构变化

数据来源:联合国贸易数据库(UN Comtrade)。

在一些类别产品出口占比增长的同时,从图7也可以看到另一些类别的产品占比则出现下降的趋势。例如第75(办公用机器及自动数据处理设备)类产品和第79类(其他运输设备)产品,其占比总体都有所下降,其中第75类(办公用机器及自动数据处理设备)产品占比从2013年的12.53%下降至2016年的10.49%,出口额从298.19亿美元降至242.93亿美元;而第79类(其他运输设备)产品占比在2013—2016年从4.12%降至3.39%,出口额从98.03亿美元降至78.45亿美元。总体而言,我国对该50国机电产品出口增加额中很大部分为第76类(电信、录音及重放装置和设备)产品出口和第77类(未另列明的电力机械、装置和器械及其电器零件(包括家用电气设备的未另列明的非电动部件))产品出口额的增加,其次是第74类(未另列明的通用工业机械和设备及其未另列明的机器零件)产品出口额上升。

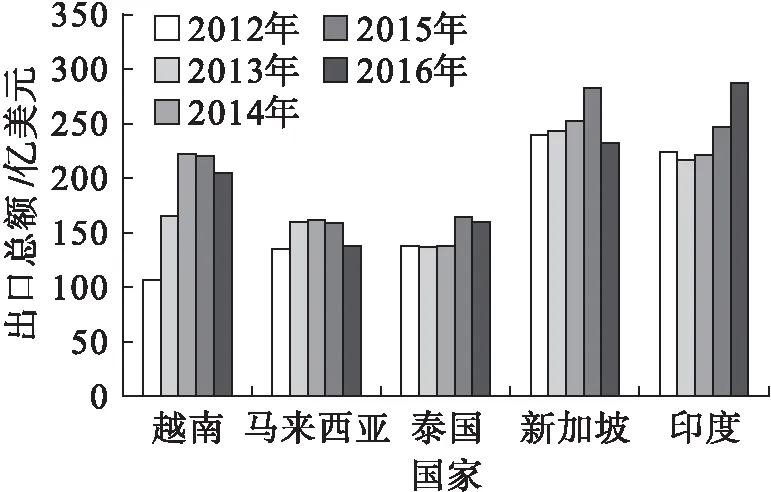

3. 我国对“一带一路”国家机电产品出口的国别分析

“一带一路”战略沿线包括了众多国家,各个国家发展的特点也不尽相同,其中有GDP较高的国家如新加坡,更多的是GDP较低的发展中国家如巴基斯坦等,所以对沿线50国进行国别分析是有必要的。以2016年“一带一路”沿线50国与我国进出口贸易额进行排名,排在前10位的国家是:越南、马来西亚、泰国、新加坡、印度、俄罗斯、印度尼西亚、菲律宾、沙特阿拉伯和阿联酋。本文选取与我国进出口贸易额排名前5的国家进行分析,图8表现的是我国对上述5国在2012—2016各年度机电产品出口总额的变化情况。可以看出我国机电产品出口最多的两个国家是新加坡和印度,5年出口平均值分别为250.1亿美元和238.85亿美元,并且印度在2013—2016年进口我国机电产品的需求愈加强劲,总额增幅连年攀升;另一个值得注意的国家是越南,2013年和2014年进口我国机电产品年增幅均超过55亿美元并于2014年总进口额超过200亿美元,且之后几年的总进口额均保持在200亿美元以上。

图8 2012—2016年我国对指定国家机电产品出口总额

数据来源:联合国贸易数据库(UN Comtrade)。

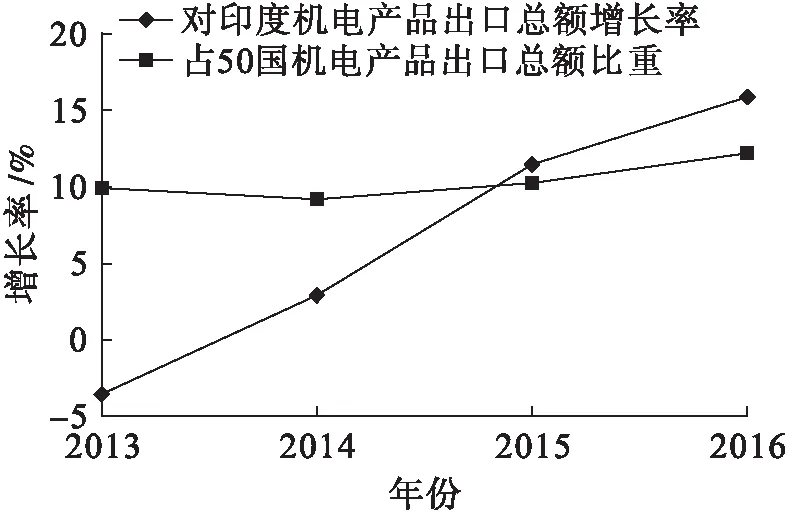

鉴于近年来印度市场对我国机电产品的需求旺盛,以下选取印度为例,分析我国机电产品对其出口的规模及结构(见图9)。由图9可知,这四年间印度市场对我国机电产品的进口增速明显,除2013年较前年增长率为负,之后三年的进口加速增长,年增长率在2016年达到了15.97%。这与印度这几年为求经济发展而进行的改革措施密不可分;从在“一带一路”沿线50国对我国进口总额的占比来看,印度市场基本维持在10%左右,2016年的占比上升至12.37%。

图9 2013—2016年我国对印度机电产品出口总额增长率及占50国机电产品出口总额比重

数据来源:联合国贸易数据库(UN Comtrade)。

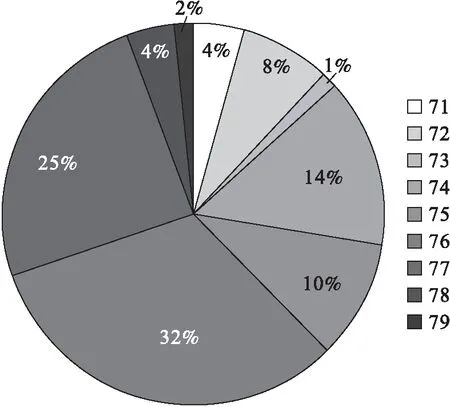

图10显示的是2016年我国对印度机电产品出口的结构,当年我国向印度出口的机电产品前四类是第74类(未另列明的通用工业机械和设备及其未另列明的机器零件)、第75类(办公用机器及自动数据处理设备)、第76类(电信、录音及重放装置和设备)、第77类(未另列明的电力机械、装置和器械及其电器零件(包括家用电气设备的未另列明的非电动部件)),四类出口额共占当年机电产品总出口额的81%,这与上文分析的2016年我国对“一带一路”沿线50国出口的机电产品结构基本相同,有明显区别的是印度进口我国电信、录音及重放装置和设备较总体而言比例更大,说明不同的国家对我国不同类机电产品的需求不尽相同。

图10 2016年我国对印度机电产品出口结构

数据来源:联合国贸易数据库(UN Comtrade)。

四、结论及建议

1. 结 论

本文主要分析了我国的机电产品对全球及对“一带一路”沿线50国的出口现状,得出的主要结论是:

(1) 从世界范围来看,我国机电产品的出口形势不容乐观,出口的优势产品依然集中在劳动密集型的产品,资本密集的产品出口不佳,在近年世界经济复苏乏力、各国贸易保护主义抬头以及劳动密集型的机电产品竞争激烈的一系列背景下,加上国内劳务等成本上升等因素,我国机电产品的出口将会面临一系列的挑战。

(2) “一带一路”沿线50国在我国机电产品出口市场中占有重要地位,对其出口额在我国机电产品出口总额的比重逐年升高,在2016年达到了23.53%的最高值;从出口产品结构来看,通用工业机械和设备及其机器零件,办公用机器及自动数据处理设备,电信、录音及重放装置和设备,电力机械、装置和机械及电器零件这四类总额占到当年对这些国家所有机电产品出口总额的74%,处于核心地位。

(3) 从2016年的数据来看,我国出口的产品中通用工业机械产品及其零件和陆用车辆的出口所占比例排在第二梯队,在我国对世界机电产品出口结构中各占到6%与10%份额,而这两类产品在我国对“一带一路”国家出口的机电产品结构中分别占8%与15%,表明了我国的这两类产品在“一带一路”国家中具有更强的竞争力。

2. 建 议

(1) 我国应加快机电产品出口的结构调整,摒弃传统的竞争方式,加大科技和资本的投入,发展新型、资本密集型的机电产品,力争将此类产品发展成我国具备出口优势的产品。在一些具有高附加值的机电产品出口中,我国产品在国际上的竞争力不强,但在“一带一路”沿线的国家中具有相对较高的竞争力,我国政府和企业应当努力在这些国家中优先开发产品市场,为增强该类产品更广泛的竞争力积累经验和数据资料。

(2) “一带一路”国家是我国机电产品出口的重要市场,我国政府和企业应继续开拓和发展这些国家的市场,这样既可以推动我国机电产品的出口,又可以在我国机电产品出口结构的调整期缓解出口增长停滞的情况。

(3) “一带一路”沿线国家众多、处于不同发展阶段,因此对我国生产的机电产品的需求也不同。例如针对印度市场,我国第76类产品的出口竞争力更强,市场需求更加旺盛,我国相关的企业可以更加关注这个市场;而新加坡市场对我国第75类、第77类以及第79类产品均有强劲的需求,我国的相关企业应当更加重视该市场。由此可知,我国生产不同类别产品的企业应做好市场的调研工作,为自己的产品寻找到最适合的市场;行业协会和政府相关部门也应当提供及时的、有效的信息,为我国的企业提供最新的市场需求情况和我国的机电产品出口的形势分析,从而能更加有效地促进相关产品的出口,推动国民经济的发展。

[1] 乔秀.贸易便利化对我国机电产品出口东盟的影响研究 [D].上海:东华大学,2017.

[2] 童友俊.2016年我国与“一带一路”沿线国家贸易情况 [J].中国投资,2017(5):90-91.

[3] 公丕萍,宋周莺,刘卫东.我国与“一带一路”沿线国家贸易的商品格局 [J].地理科学进展,2015,34(5):571-580.

[4] 冯宗宪,蒋伟杰.基于产业内贸易视角的“一带一路”国家战略研究 [J].国际贸易问题,2017(3):166-176.

[5] 中国机电产品进出口商会.2016年机电产品进出口分析 [J].电器工业,2017(4):66-70.

[6] 谢水园.我国企业走出去的“一带一路”战略布局:基于企业投资意愿的视角 [J].沈阳工业大学学报(社会科学版),2017,10(4):319-325.

[7] 孙楚仁,张楠,刘雅莹.“一带一路”倡议与我国对沿线国家的贸易增长 [J].国际贸易问题,2017(2):83-96.

[8] 蔡玲,袁春晓.我国对“一带一路”沿线国家的制造业出口发展研究 [J].国际贸易,2017(4):15-18.

[9] 察哈尔学会课题组,柯银斌.“共同现代化”:“一带一路”倡议的本质特征 [J].公共外交季刊,2016(1):16-28.

[10]陈虹,杨成玉.“一带一路”国家战略的国际经济效应研究:基于CGE模型的分析 [J].国际贸易问题,2015(10):4-13.

[11]朱健乐,王琰,顾顶颀.我国机电产品出口结构分析 [J].经济研究导刊,2015(17):121-124.

[12]张静中,曾勇.我国对丝绸之路经济带沿线国家机电产品出口潜力研究:基于扩展引力模型的实证分析 [J].国际商务(对外经济贸易大学学报),2017(4):5-15.

[13]杨逢珉,陈媛媛.我国机电产品出口增长波动研究:基于六大出口市场的研究 [J].会计与经济研究,2016(4):111-127.

[14]倪伟清.江苏与浙江两省机电产品出口竞争力比较分析 [J].对外经贸,2016(10):28-29.

[15]车春鹂,许安.我国机电产品出口中东欧国家的潜力分析:基于引力模型的实证研究 [J].上海对外经贸大学学报,2016(5):26-37.

[15]徐昱东.FDI贸易开放与CO2排放:以山东省为例 [J].科研管理,2016(8):76-84.