基于DCC-GARCH模型的我国股市风险传染效应*

2018-03-07张潇尹沈阳工业大学经济学院沈阳110870

李 倩, 张潇尹(沈阳工业大学 经济学院, 沈阳 110870)

经济全球化的不断加深、信息透明度和传递速度的持续提高,导致不同国家或地区金融市场之间的联动性逐渐加强。因此,一个金融市场爆发的危机不仅仅会导致本地区的经济下滑和衰退,还会导致危机以本地区为中心向四处发散传染的状况。2008年美国爆发次贷危机之后,现代金融体系的相互依赖性与联动性进一步加强。也就是说,一个国家或地区的小小波动,都有可能对其他国家或地区产生一定程度的“蝴蝶效应”,这种现象在股票市场中的反映尤为显著。2014年6月到2015年6月,美国S&P 500 Index(标准普尔500指数)上涨10%,国内HS300指数上涨68.49%。2015年6月后,国内股市出现“千股跌停”的情况,HS300指数最大跌幅达26.20%。

一、文献综述

随着计量技术的不断发展,对于风险传染效应的实证研究结论也逐渐统一。Calvo和Reinhart(1996)[1]对市场之间的联动性进行实证研究,选取1994年墨西哥比索危机后亚洲和拉美股票市场和债券市场为样本,实证显示危机期间两地两市的相关系数明显大幅提高,金融传染效应显著。

Forbes和Rigobon(2002)[2]采用相关系数的异质性偏差检验方法,对1987年美国证券市场崩盘期间证券市场的相关系数与1994年墨西哥比索金融危机时期证券市场之间相关系数进行比较,实证表明新型金融市场风险传染效应显著,成熟金融市场风险传染效应不显著,并对以往具有代表性的“金融危机传染性”定义进行了总结。

国内学者对风险传染效应的实证研究也逐步深化。肖峻(2006)[3]在中国资本市场全球化的背景下,对波动性风险溢出、金融危机传染效应溢出等进行深入研究,证明风险传染效应的存在。

吕江林和赵征(2010)[4]研究表明,中国股指与美股主要股指之间的联动性显著。李小勇(2011)[5]实证分析表明,风险传染以美国市场为核心向各国蔓延,而中国市场首当其冲且传染程度最深、波及范围最广。

近年来,统计和计量经济分析方法越来越多地应用于风险传染的实证检验中。Login和Solnik(2001)[6]基于多元极值理论证实金融危机风险传染效应的存在;Dobromi和Martin(2005)[7]根据异方差调整的相关系数,区分传染与相依关系的差别。Rim和Setaputra(2007)[8]通过建立GARCH类模型,对各国的股市数据进行了拟合分析。

国内学者李成、马文涛和王彬(2010)运用四元VAR-GRACH-BEKK模型分析中国主要金融市场之间的风险溢出效应。赵勇和杨志波(2012)[9]采用DCC-MVGARCH模型,分析在亚洲金融危机、美国次级债危机和欧洲主权债务危机背景下,各危机发生国家的股市之间及其与日本股市和香港股市的联动关系,实证表明动态相关系数在美国次级债危机后有显著上升的趋势。

本文将对2015年国内股市异动中的风险传染效应进行定性分析,确定行业间传染效应的存在。研究2015年股市异动期间金融风险在行业间的传染,有助于我国股票市场的风险监控、风险监督以及防止灾难性金融事件的再次发生与蔓延,并有助于提高投资者风险识别能力,使其提前做好风险评估并选择恰当的风险规避手段。

二、模型构建

十大行业指数分别为HS300的原材料指数(CL)、电信指数(DX)、公用事业指数(GY)、工业指数(GYE)、金融地产指数(JR)、可选消费指数(KX)、能源指数(NY)、主要消费指数(XF)、信息技术指数(XX)、医药指数(YY),数据来源为同花顺。

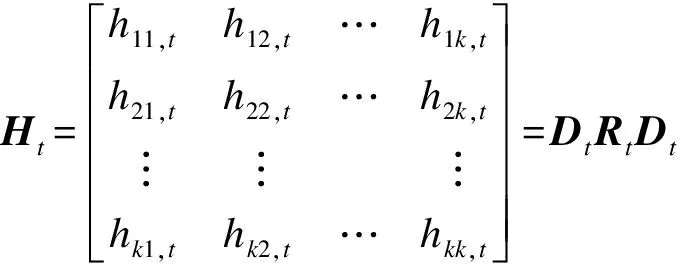

采用DCC-GARCH模型估计市场间的动态条件相关系数,并观察其波动相关性。将DCC-GARCH模型动态相关条件的结构[10]设定为

rt=μt+εt

(1)

式中:rt为收益率列向量;μt为常数截距项;μt=E(rt|φt-1)=Et-1(rt)。

εt|φt-1~N(0,Ht)

(2)

式中:εt为残差列向量;φt为t期前的数据集合;Ht为时变的条件协方差矩阵,表示为

(3)

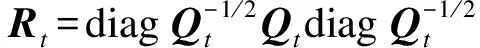

(4)

式中:yt为通过Dt进行标准化的标准化残差。

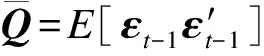

(5)

式中:残差α为现在信息对下一期波动性的影响程度,其值越大说明该市场对冲击的敏感度越高;条件方差β指收益率波动的持续性,用来衡量现有波动的持续性。α+β越接近于1,则表明波动持续的时间越久。

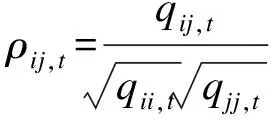

(6)

对两个收益率回归序列进行GARCH(1,1)估计,得到条件相关系数,从而获得残差α及条件方差β,α≥0,β≤0,α+β<1。假设均值方程的残差服从均值为0、协方差为Ht的正态分布,表示为

(7)

式中:ρij,t为每一期的动态关系数,该系数即为变量之间的动态相关序列。

DCC-GARCH模型使用极大似然估计方法,计算公式为

(8)

式中:θ为Dt的参数;φ为动态系数。

变动项(代表波动性)部分表示为

(9)

相关部分表示为

(10)

综上,应用GARCH模型提取各收益率序列的条件方差并进行标准化处理,得到标准方差Dt,结合式(7)、(8)估算出θ值,最后得出φ值。

三、数据处理与稳定性检验

1. 数据的描述性统计

我国股市异动发生于2015年6月—2016年6月。本文选取2013年1月—2016年9月(平稳期:2013年1月1日—2015年5月31日;动荡期:2015年6月1日—2016年9月5日)国内十大行业指数股票的收益率。

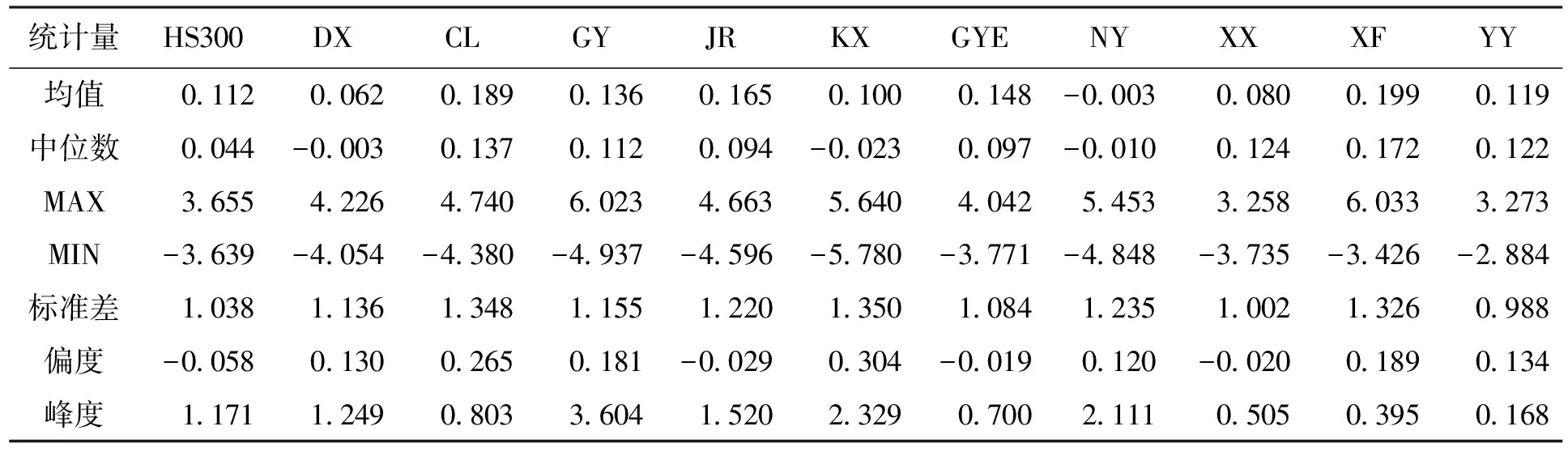

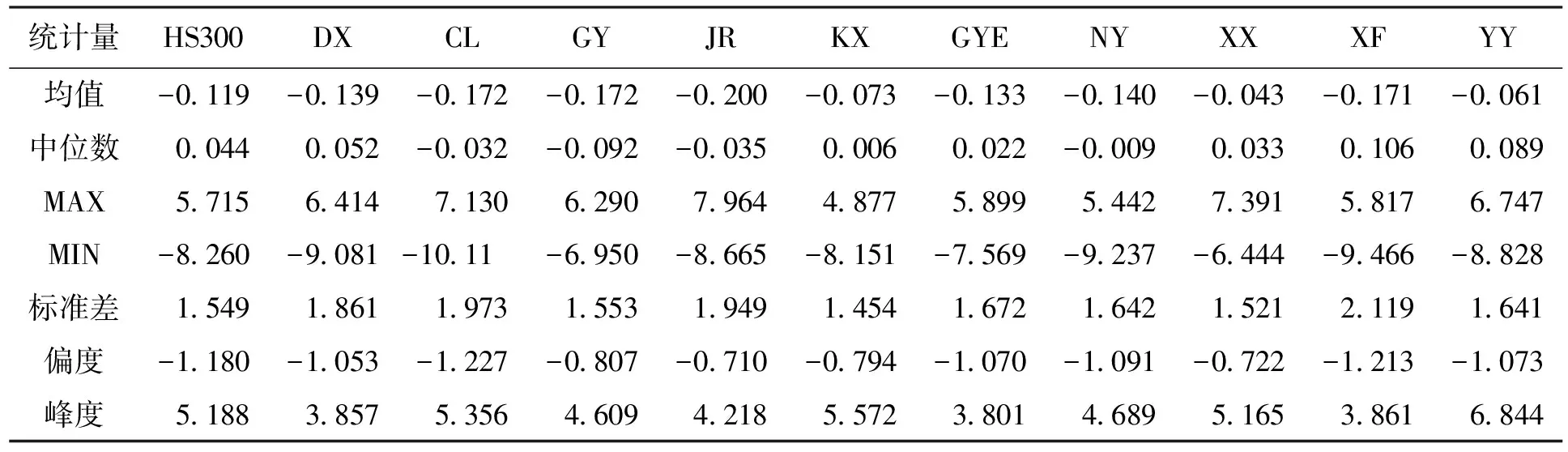

十大行业市场收益率的描述性统计如表1、2所示,可观测出平稳期和动荡期样本市场收益率的显著差异。股市异动期间,十大行业以及HS300的平均收益率大幅下降,由正转负。所有行业的平均市场收益率相较平稳期均下降约0.20。仅从下降幅度角度分析,原材料、金融地产、信息技术行业的平均收益率下降0.36以上,公用事业行业也下降0.308。可见,股市异动对这五个行业市场产生了相对较高程度的显著性影响。

表1 平稳期十大行业收益率的描述性统计

表2 动荡期十大行业收益率的描述性统计

与此相对应的是各行业收益率的标准差显著增加,其中信息技术行业的标准差增加幅度最大,其次是金融地产行业,两者分别增加0.793和0.729,说明两个行业的波动性增加最为剧烈。其他行业,无论是平稳期还是动荡期标准差都较为接近,无较大波动。另外股票异动期间,除可选消费行业的收益率标准差相较平稳期仅增加0.104外,其他行业均增加0.398以上。

异动发生前,只有四个行业的收益率偏度小于0;动荡发生后,十大行业的收益率偏度均小于0。峰度方面:异动发生前,只有工业行业的收益率峰度超过3,表明各行业的收益率较为平稳,趋向正态分布;异动发生后,十大行业收益率均超过3,医药行业的峰度甚至达到6.844,呈现“尖峰厚尾”特征。

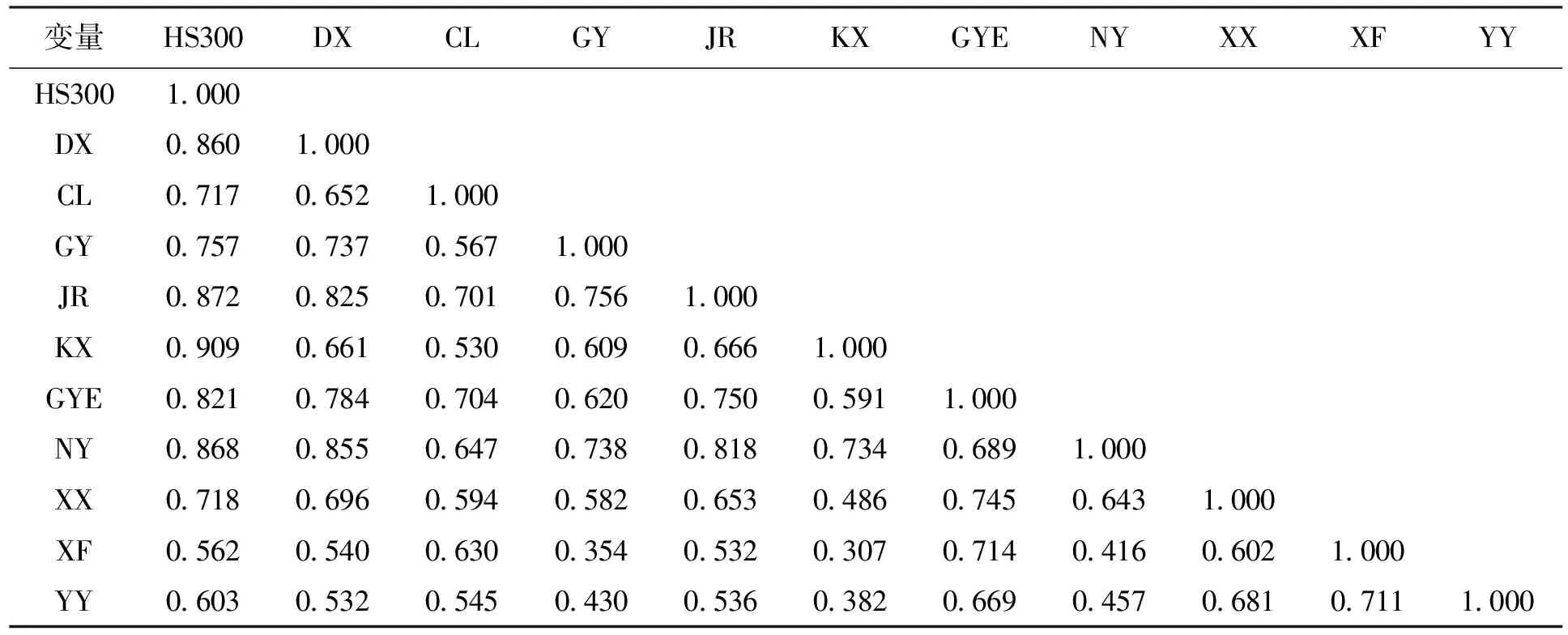

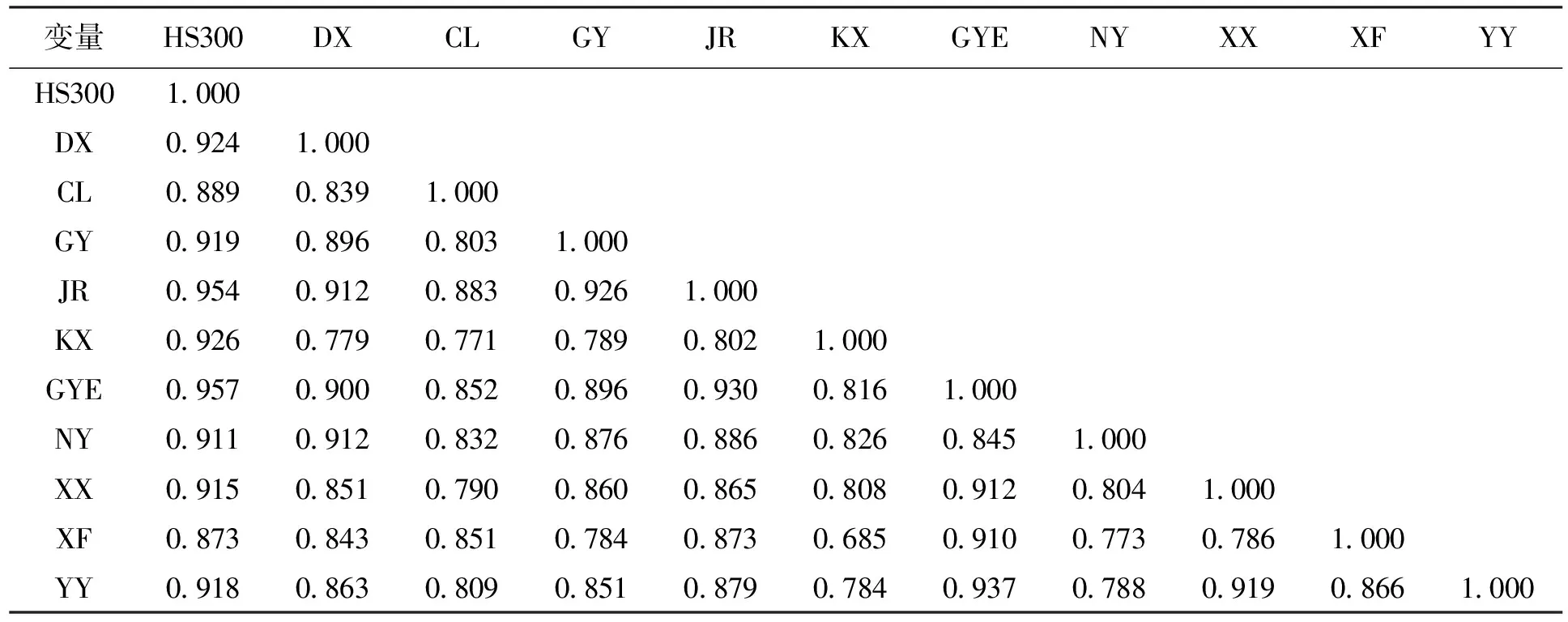

表3、4为HS300指数与十大行业间市场收益率的线性相关系数。分析显示,股市平稳期间,除主要消费行业与公用事业行业、主要消费行业与可选消费行业、医药行业与可选消费行业的线性相关系数小于0.4以外,其他行业的线性相关程度都较高。股市异动期间,各行业间的线性相关系数显著增加,且HS300指数与其他行业(除原材料行业)相关系数都高达0.9以上,与原材料行业相关系数是0.889。

由表4可知,股市异动发生后,各行业之间的相关性增加。其中医药行业除了与主要消费行业、信息技术行业的线性相关系数增加小于0.25以外,与其他行业的线性相关系数均增加了0.25以上,与可选消费行业、工业行业的线性相关系数甚至增加了0.4以上。主要消费行业与其他行业的相关性也存在大幅增加的情况,其中与工业行业线性相关系数增加了0.43,与可选消费行业相关系数增加了0.378。因此可以初步推断两个传染路径:医药行业—电信行业—主要消费行业—信息技术—公用事业行业—材料行业—能源行业—可选消费行业;医药行业—电信行业—主要消费行业—信息技术—工业行业—金融地产行业。

表3 平稳期各行业的收益率相关系数

表4 动荡期各行业的收益率相关系数

由此推测,股票异动期间,医药行业、公用事业行业、主要消费行业、可选消费行业四个行业相关性增长幅度最大,此四个行业为风险传染的主要发出行业与接受行业的概率较大。

2. Granger因果关系检验

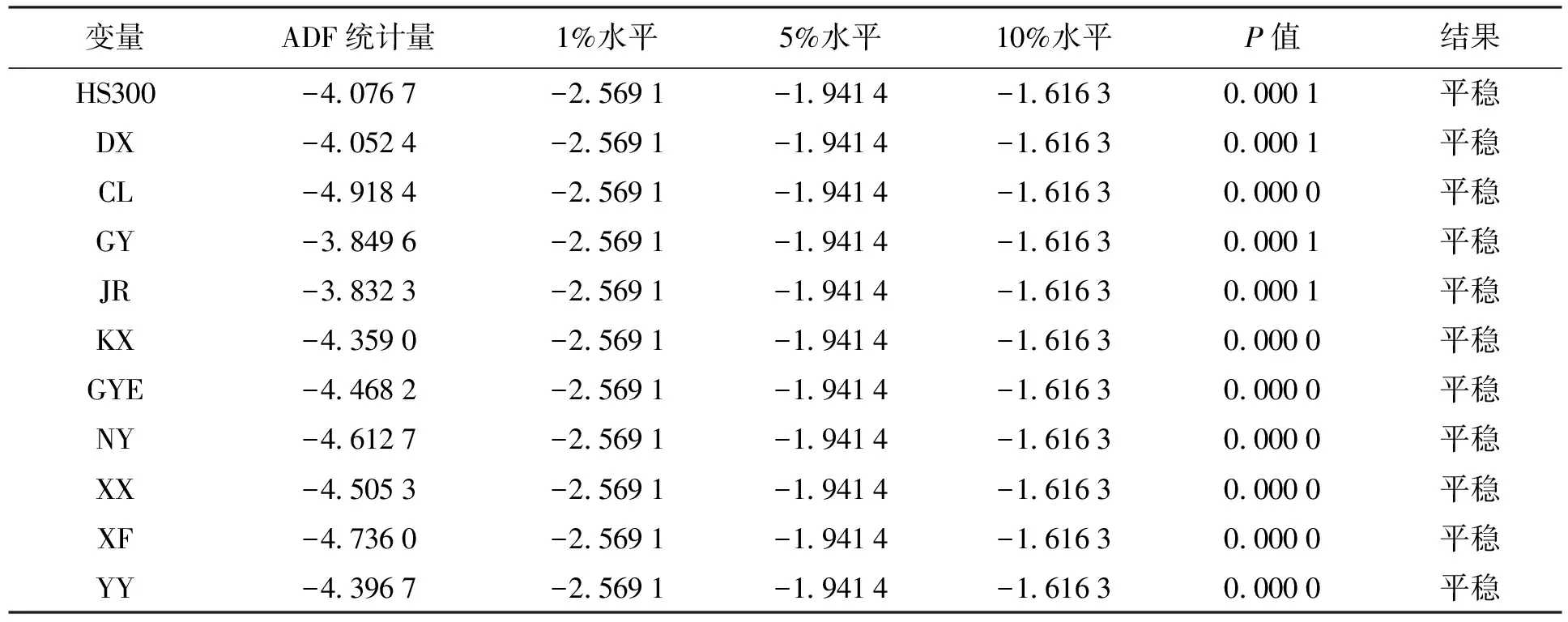

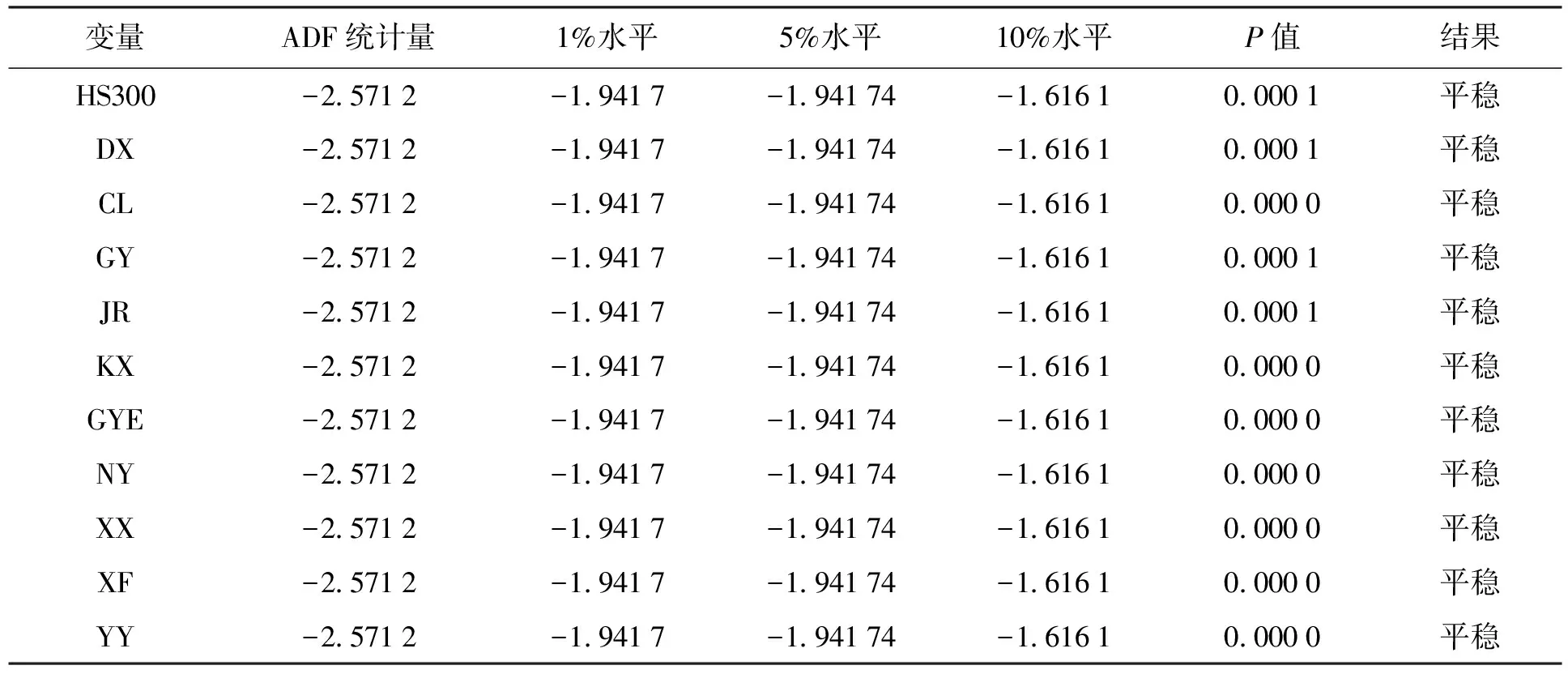

Granger因果检验要求被检验序列为平稳时间序列,因此在进行Granger因果检验之前,需要使用ADF检验方法检验时间序列的平稳性。表5、6为ADF检验结果,可见在股市平稳期与动荡期,无论在1%、5%,还是10%的显著水平下,各行业股票的移动平均收益率时间序列均为平稳时间序列,可直接进行Granger因果检验。

表5 平稳期ADF检验结果

表6 动荡期ADF检验结果

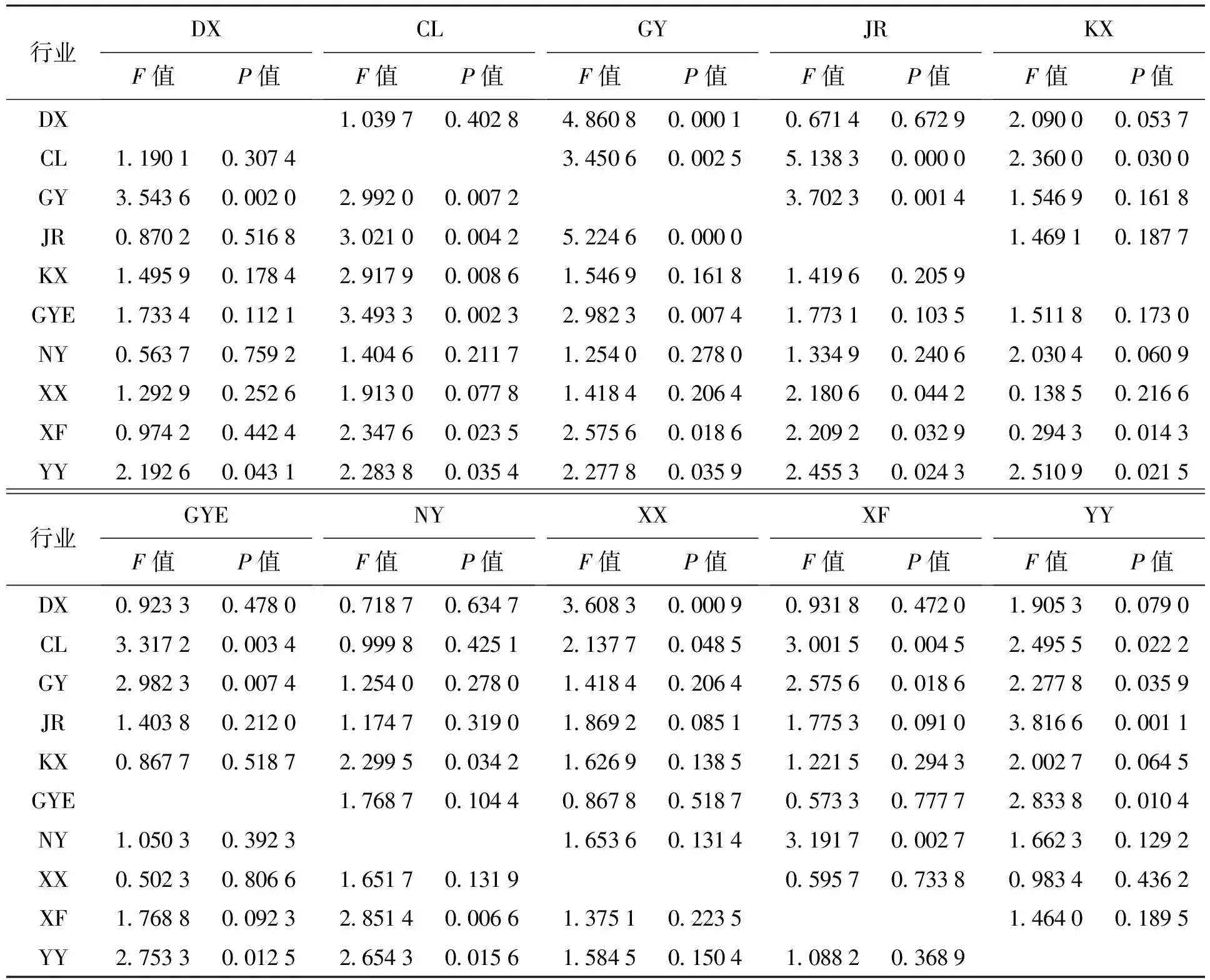

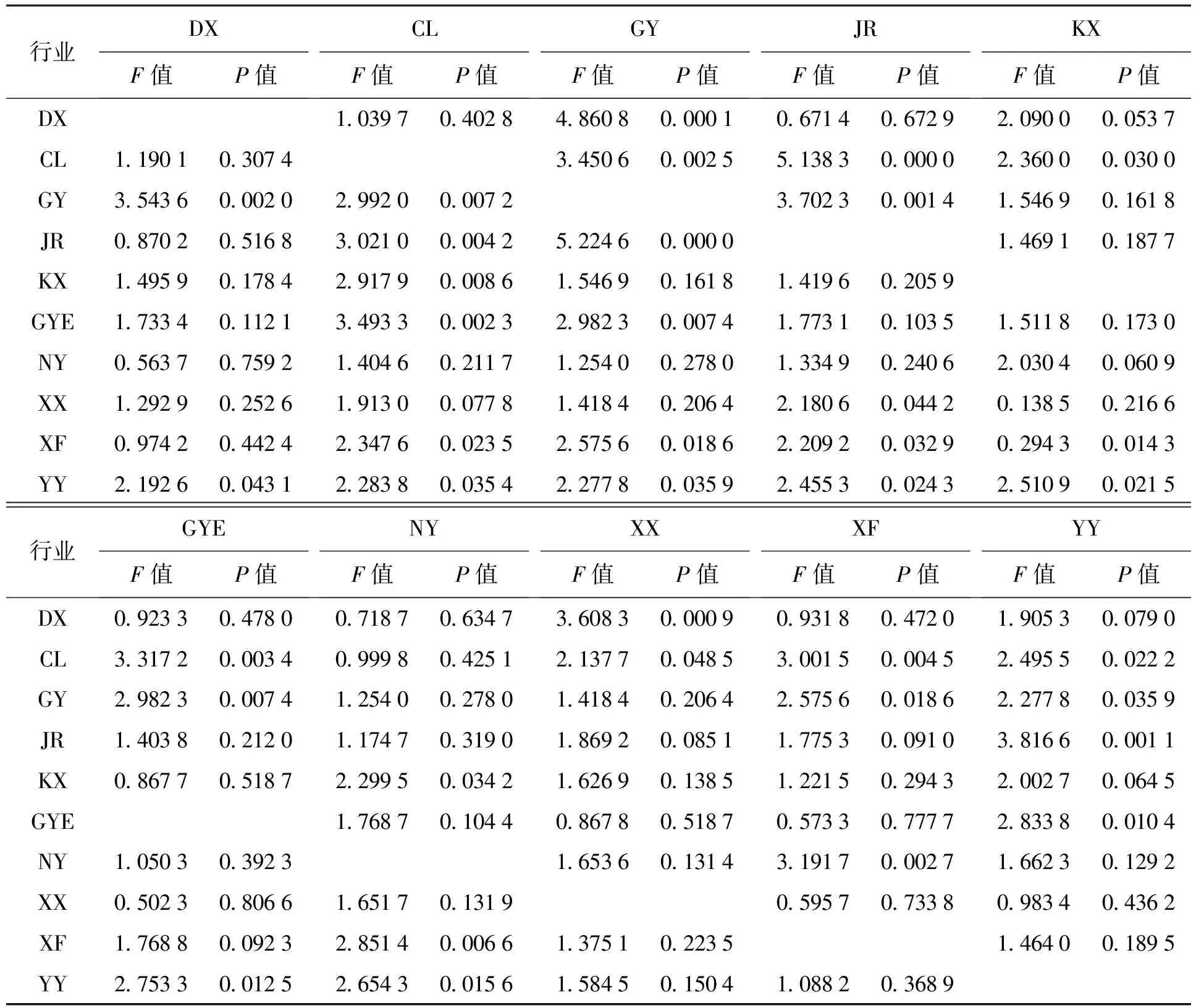

根据AIC准则选择最优滞后阶数,进行Granger因果关系检验,结果如表7、8所示。

股市平稳期,信息技术行业和医药行业对其他行业均不构成相互的Granger因果关系,表明两个行业市场均为相对独立市场。其他行业对主要消费行业均不构成Granger因果关系,主要消费行业主要为传导的接受方。金融地产行业和可选消费行业对大部分行业构成Granger因果关系,且可选消费与公用事业行业、能源行业,金融地产行业与工业行业存在双向引导作用。其他各行业之间构成的Granger因果关系均为单向引导作用。

表7 平稳期各行业市场的Granger因果检验结果

表8 动荡期各行业市场的Granger因果检验结果

股市发生异动期间,不再存在相对独立的行业市场,且发生了更多的双向引导作用。除了金融地产行业和可选消费行业之外,原材料行业与一半的行业市场构成了Granger因果关系,并且除电信行业以外的行业均与其构成Granger因果关系。

与相关系数检验结果相似,股市异动期间医药行业与除信息技术行业和主要消费行业以外的其他行业的相关性显著增强,且与原材料行业、公用事业行业、金融地产行业和工业行业的收益率存在双向引导作用,与电信行业、可选消费行业和能源行业存在单向引导作用。工业行业与除了可选消费行业、能源行业和信息技术行业外的其他行业市场的相关性也显著加强,且与电信行业和原材料行业存在双向引导作用。

股市异动期间,公用行业、原材料行业、金融地产行业这三个行业市场成为大多数行业市场的Granger原因,且与构成Granger因果关系的大部分行业市场存在双向引导作用,显示了这三大行业的重要地位,其有较大可能性对其他行业市场产生风险传染效应。医药行业和能源行业也与较多的行业市场存在较小的联动性。

四、风险传染效应分析

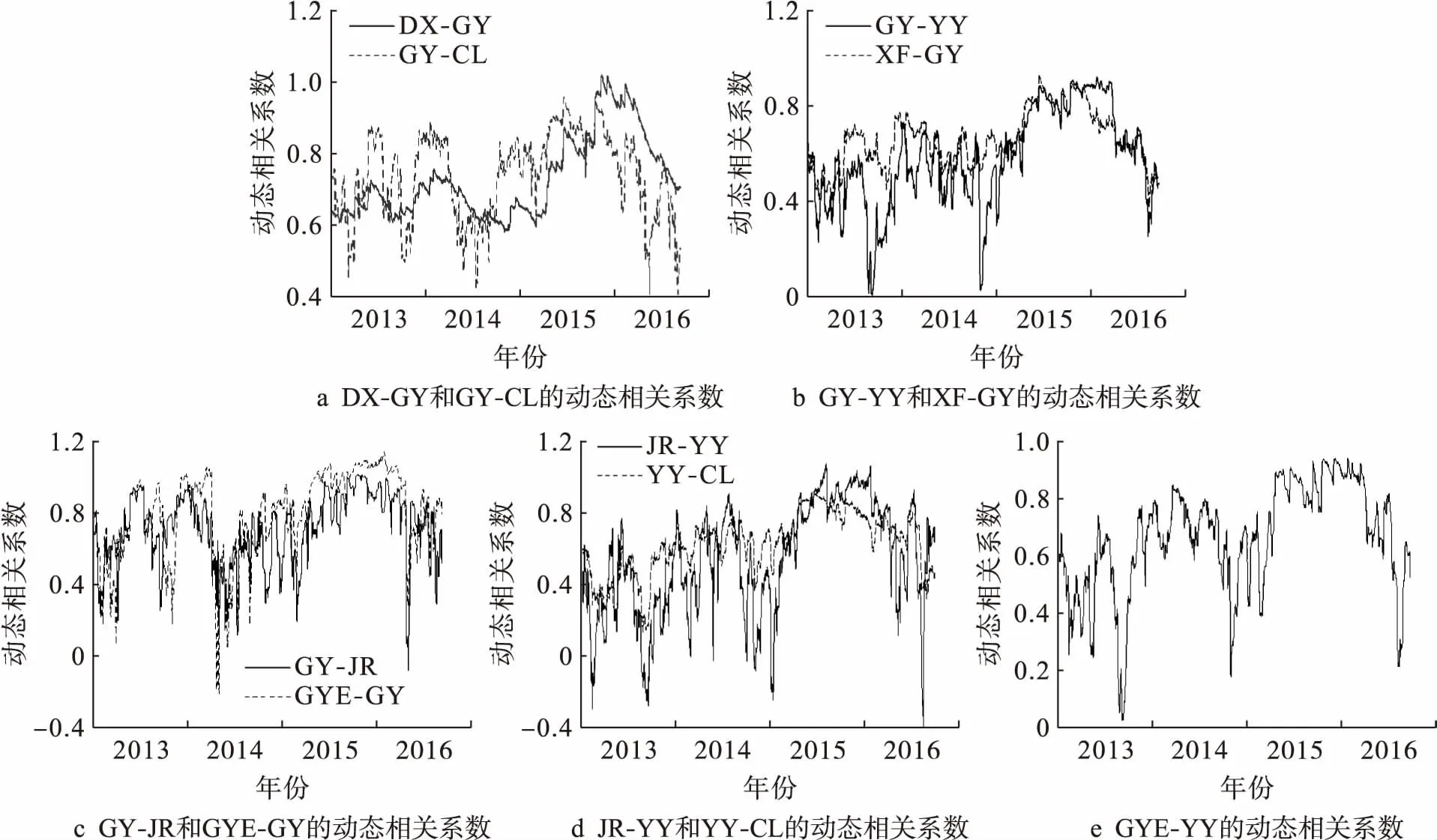

基于DCC-GARCH模型分析十大行业指数之间的动态相关性,实证结果显示,2015年股市异动期间我国十大行业之间动态波动相关系数大部分呈现跳跃式增长,达到几年中的最高值。

对互为Granger因果关系行业的收益率进行动态相关系数实证检验,结果如图1所示。检验结果显示,两两行业之间的动态相关系数都在2014年短期下滑,并在2015年第一季度开始上行,在第三、四季度达到2013—2016年的最高值。其中,电信行业与公用行业的动态系数大幅度增长,最高值达到1.021。

对存在单向Granger因果关系行业的收益率进行动态相关系数实证检验(前者对后者存在单向传导),结果如图2所示。

图1 互为Granger因果关系行业的动态相关系数

图2 单向Granger因果关系行业的动态相关系数

五、传染效应实证结果及启示

线性相关性实证研究结果表明,股市异动期间各行业之间收益率的相关性显著增强。医药行业、公用事业行业、原材料行业、工业行业、主要消费行业、信息技术行业与其他行业的相关系数显著增加。除了能源行业以外,金融地产行业与其他行业的相关系数显著增强。电信行业与大部分行业的相关性也显著增强。其中,主要消费行业和公用事业行业、医药行业和公用事业行业、医药行业和可选消费行业的增幅最大。

Granger因果关系检验结果表明,股市平稳期,电信行业、原材料行业、信息技术行业、主要消费行业和医药行业并不存在与任何其他行业的Granger因果关系。没有任何其他行业与信息技术行业和医药行业存在Granger因果关系。可以构成Granger因果关系的行业组合也较少,只有14对,而其中构成双向传导关系的只有公用事业和可选消费事业、金融地产行业和工业行业、可选消费行业和能源行业。股市异动期,行业之间的Granger因果关系显著增强,其中公用行业、原材料行业、金融地产行业这三个行业市场成为大多数行业市场的Granger原因,且与构成Granger因果关系的大部分行业市场存在双向引导作用,显示了这三大行业的重要地位,其有较大可能对其他行业市场产生了风险传染效应。医药行业和能源行业也与较多行业市场存在较小的联动性。

波动相关性分析表明,股市异动期间,我国十大行业之间确实存在显著的风险传染效应。

(1) 工业行业与公用事业和医药行业相关性显著增加,且为双向的风险传染。金融地产行业与公用事业行业和医药行业存在双向风险传染,并对信息技术行业存在单向传染效应。原材料行业与公用事业行业和医药行业也存在双向风险传染效应,并受到信息技术行业的传染。电信行业与公用事业行业存在双向传染效应。另外,电信行业为信息技术行业的风险接受方、医药行业的风险传染方。

(2) 公用行业与电信行业、原材料行业、金融地产行业、工业行业、医药行业和主要消费行业存在双向风险传染效应。

(3) 医药行业与公用行业和工业行业存在双向风险传染效应,为电信行业、可选消费行业和能源行业的风险传染接受方。

由此可见:公用行业为所有行业的风险主要传染方,医药行业、工业行业、金融地产行业及材料行业对较少行业存在风险传染效应,医药行业为风险的主要接受方。

从整体角度来说,我国十大行业之间确实存在风险传染效应,且在股市异动期间显著增强,医药行业和原材料行业最容易受到其他行业的冲击。因此,这类行业应完善其风险控制体系,对风险传染进行深入了解,建立有效的预警机制,减弱风险发生时在本行业的传染深度,使行业具有较强的风险抵抗能力[11]。

公用行业和金融地产行业对其他行业有较大的影响,主导市场的整体走势。这两个行业属于特殊行业,易引起市场动荡,均属于国家重点建设行业。因此,要加强相关行业的市场监管,明确监管指标,加大监管力度,保证行业稳定发展。

最后,风险传染效应的存在对投资者也是一个警钟,投资者应根据各市场之间风险的传染效应完善投资组合,分散风险;同时结合先行异动行业与后行异动行业之间的传染关系,提前规避风险。

[1] Calvo S,Reinhart C.Capital flows to Latin America:is there evidence of contagion effects? [J].Peterson Institute for International Economics,1996(4):151-171.

[2] Forbes K J,Rigobon R.No contagion,only interdependence:measuring stock market co-movements [J].Journal of Finance,2002,57(5):2223-2261.

[3] 肖峻.我国资本国际化进程中的金融风险研究 [J].海南金融,2006,7(11):11-16.

[4] 吕江林,赵征.基于收益率视角的中国股市与国际股票市场联动性研究 [J].金融与经济,2010(6):42-45.

[5] 李小勇.美国金融危机在股票市场间传染效应检验与实证分析 [D].上海:华东大学,2011.

[6] Login F,Solnik B.Extreme correlation of international equity markets [J].Journal of Finance,2001,56(2):649-676.

[7] Dobromi S,Martin T.Financial contagion vulnerability and resistance:a comparison of European stock market [J].Economic Systems,2005(29):344-362.

[8] Rim P,Setaputra T.Empirical study on the impacts of major events on inter-market relationships in Asia [J].Global Business and Finance Review,2007,12(2):75-87.

[9] 赵勇,杨志波.基于DCC-MVGARCH模型的中外股市联动性分析 [J].商业研究,2012(9):125-130.

[10]刘慧悦.基于DCC-GARCH模型的新兴市场金融传染效应检验 [J].统计与决策,2016(12):151-155.

[11]苗文龙.金融危机与金融市场间风险传染效应:以中、美、德三国为例 [J].中国经济问题,2013(3):89-99.