固定资本投入对经济增长贡献的部门差异与时变特征

2018-03-07李鹏

李鹏

(1.郑州航空工业管理学院经贸学院;2.航空经济发展河南省协同创新中心,河南郑州450046)

一、引言

资本投入依然是我国保持经济增长的最主要来源(余泳泽,2015),而固定资本的投入是最重要的组成部分(程惠芳等,2010),甚至扮演着极其重要的角色(车士义等,2011)。在2008年我国政府出台的“四万亿”经济刺激计划中,高达38%的资金被用于基础设施投资建设。然而,一个被学者们关注的现象是,20世纪90年代以来,在固定资本投入的各类资金来源构成中,来自政府部门的预算资金占比越来越少,银行部门的信贷资金占比也缓慢下降,而自筹资金则稳步上升(胡永平等,2003),即出现内部融资为主和外部融资为辅的格局(林建浩等,2013)。一些学者甚至开始担忧信贷资金被“边缘化”,或者说信贷资金对经济增长的推动作用被弱化。那么,这些来自银行部门的信贷资金和企业自身的资金投入对经济增长的贡献度究竟有多大?不同部门固定资产资金投入对经济增长的贡献存在何种差异?进一步地,王国静等(2014)还发现信贷资金占比伴随经济周期呈现较为强烈的波动现象,但遗憾的是没有对此进行更加深入的研究。这又引发思考,资金投入的部门差异对经济增长的贡献是否具有时变特征?

上述问题研究有助于厘清各类资金投入在经济增长中的作用,增强政府制定宏观经济政策的有效性。当前,相关研究主要集中在两个方面,一是固定投资总量变动对经济增长的影响,如刘伟(2006)、王云(2010)、金春雨(2013)、文小才(2014)等运用VAR等方法肯定了固定资产投资对经济增长的促进作用;二是固定资产投资的结构变动层面。从资金来源的所有制角度,田泽永等(2008)认为民营资本是促进区域经济协调发展的最重要力量;从区域差异角度,任歌(2011)等认为中部地区固定资产投资对经济增长的影响显著高于东西部地区;从资金来源部门视角,张华嘉等(1999)发现1978—1997年间不同部门资金投入对经济增长的贡献度从高到低依次为自筹资金和其他资金、外国投资、银行贷款和国家预算内资金。刘澜飚等(2008)、郭杰(2010)、张清玉(2016)等学者也得出了类似的结论。尽管相关研究已相当丰富,但仍存在一些不足,一方面资金投入对经济增长的贡献度测度定量研究不够深入,另一方面对不同时期贡献度变化的时变特征研究也较少。此外,在实证研究分析方法上,现有研究较多使用固定参数的自回归模型进行建模分析,而忽视时变参数模型研究,在研究方法科学性方面存在一定欠缺。这些问题为本文的后续研究提供了空间,也是本研究的贡献所在。本文安排如下:第二部分提出资本投入对经济增长贡献度的测算方法,第三部分基于该方法测算了不同部门资本投入对经济增长的贡献度,第四部分基于TVP-VAR模型进行实证研究,第五部分为结论及启示。

二、资本投入对经济增长贡献度的测算方法

与付亚斌、黄顺绪和李成(2007)以及刘澜彪等(2008)对索罗生产函数进行分解不同,本文采用更切合实际的CD生产函数,在对其分解的基础上测算不同部分资本投入对经济增长的贡献度。CD函数的基本形式为Y(t)=AKαLβ,A代表技术水平,K和L分别代表投入的资本和劳动力,α和β分别代表资本和劳动的产出弹性。为更加符合当前经济运行特征,需要对CD生产函数做两点修正:一是修正了技术进步不变的原有假设,而假设技术以λ的速度发生变化。这是由于当代技术进步日新月异,对产出的影响也越来越大,假设技术进步不变显然不符合实际情况。二是将资本的来源按部门划分为来自银行的信贷资金和来自企业的自筹投资两部分,以量化不同资本投入部门对经济增长的贡献程度。这样CD生产函数就修正为:

其中A(t)表示t时期的技术水平,且A(t)=A0eλt;K1为银行信贷投入量;K2为自筹资金投入量;L为劳动投入。α1、α2和β分别为信贷资金、自筹资金和劳动的投入产出弹性。

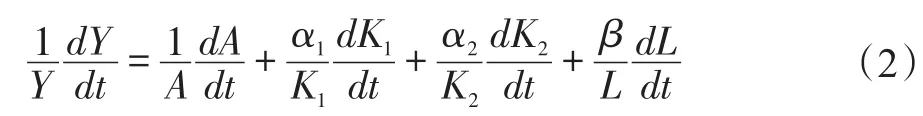

对(1)式两边取对数后对t求导,得到:

由于实际中Y、K、L都为离散变量,故可用增量近似代替微分,得到:

令y=,,则上式可写成:

式(3)中y为产出增长速度,λ为技术进步速度,k1为信贷投入增长速度,k2为自筹资金投入增长速度,l为劳动力投入增长速度。为了简化计算同时更加反映实际经济增长及资金投入变化等状况,将式(3)中的变量全部减去劳动力的增长速度,令

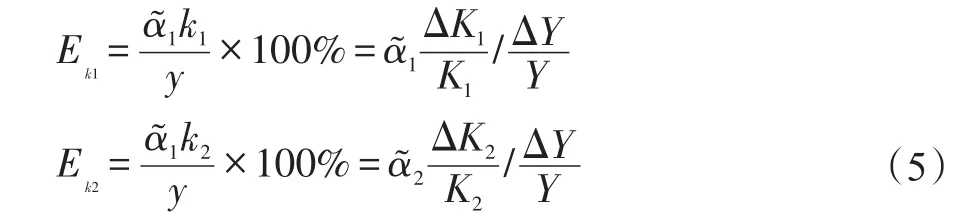

那么,在估算出的基础上,信贷资金和自筹资金对经济增长的贡献率为:

三、资本投入对经济增长的贡献度测算

(一)资本的投入产出弹性估计

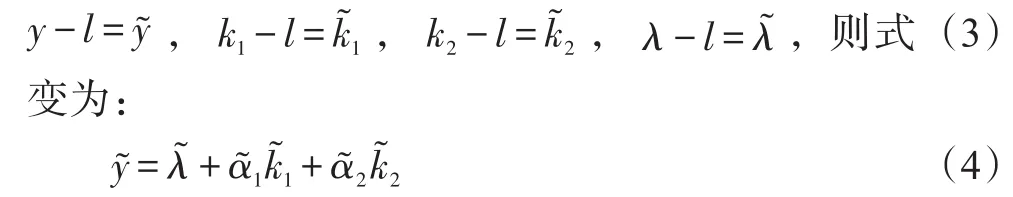

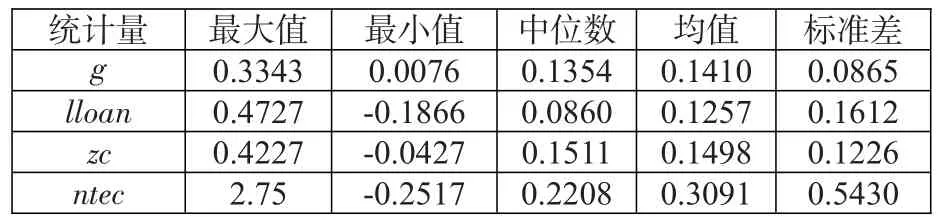

鉴于我国各地区经济增长差异较大,对全国性数据进行建模分析现实意义较弱,而河南省作为传统农业大省和新兴的工业大省,可以说是我国国民经济发展的缩影,同时长期以来河南省经济总量位居我国第五位,具有较强的代表意义。因此,本文选取河南省作为分析样本。根据上述理论模型推导结果,本文选择人均国内生产总值作为反映实际产出的指标,人均信贷资金投入、非银行信贷投入、劳动力投入和科技进步指标作为反映实际要素投入的指标。劳动力投入指标为河南省城乡从业人员数量。科技进步指标为发明专利、实用新型专利和外观设计专利等三项专利之和。以g表示人均GDP增长率,以lloan表示人均银行信贷投入增长率,以zc表示人均自筹资金投入增长率,以ntec表示人均科技投入增长率。此外,为分析制度变化对产出的影响,在回归模型中加入反映制度变化的时间虚拟变量d。时间虚拟变量d分界点设置为1998年,主要基于以下两方面因素:一是我国信贷管理制度在1998年发生较大变化,从原来的央行直接控制银行信贷规模转变为资产负债比例管理。银行在信贷决策中的主动性增强,标志着我国信贷制度的市场化管理趋势正式确立,也意味着信贷资源配置的方式从指令性计划向市场化主导转变。二是为了应对亚洲金融危机给我国经济带来的负面影响,1998年财政政策导向开始从稳健转向积极。同时,1994年的财政分权改革政策效应越来越突出,地方财政对资金配置的干预越来越明显,非信贷资金对经济的影响更为显著。按照虚拟变量赋值方法,本文将1998年以前d值赋值为0,1998年以后则赋值为1。为了保证数据的可靠性和完整性,舍弃20世纪80年代的样本数据点,主要是考虑到我国20世纪90年代初期市场化的经济改革开始加速,数据建模起点设置在1992年,分析研究的现实意义更加明晰。因而,本文数据分析区间设定为1992—2015年,所有数据均来源于各年的《河南统计年鉴》和《河南改革开放30年年鉴》。为了消除物价变化的影响,本文的数据以1986年不变价为基础进行调整。数据建模软件为stata11。表1显示了各变量的主要统计特征。

表1:变量统计特征表

依照(4)式的理论推导,本文建立以g为因变量,以lloan、zc和ntec为自变量,同时加入反映制度变化虚拟变量的多元线性回归模型,对银行信贷投入的产出弹性进行估计。在进行估计前,对所有变量进行单位根检验,检验结果表明均为平稳的时间序列,不存在单位根,即不存在伪回归问题,可以进行数据建模分析。考虑到信贷资金投入存在一定的滞后性,因而在模型估计时将信贷资金滞后一期。表2列出了不同模型设定下的稳健性估计结果。在模型(1)中加入了所有解释变量,同时虚拟变量以截距项和交叉项的形式进入模型,估计结果显示lloan(-1)和ntec(-1)的系数均不显著,同时系数值为负,不符合变量的经济含义,因而模型(1)应该舍弃。在模型(2)中去掉模型(1)中系数不显著的lloan(-1)∗d交叉项,仅加入zc(-1)∗d交叉变量,但估计结果表明zc(-1)∗d的系数值为负,其绝对值甚至超过了zc(-1)的估计系数,这意味着1998年之后,自筹资金对经济增长的贡献为负,这显然也与客观事实不符。此外,模型(2)中lloan(-1)和ntec(-1)的系数同样不显著。因此,模型(2)也应舍弃。然而,模型(2)中d系数值在0.01的置信水平上显著,这反映制度变化产生的影响更加广泛,不仅仅影响自筹资金和信贷资金的投入效率,也可能影响专利等科技因素投入对经济增长的作用,因而虚拟变量应以水平项方式加入模型,在模型截距项上加以反映。进一步地,在模型(3)中去掉zc(-1)∗d,但遗憾的是ntec(-1)系数不显著,与科技投入对经济增长一般存在正向促进作用的常识不符,这表明模型(3)也应舍弃。实际上,相比于各类资金投入,专利的申请到转化为现实生产力需要的时间周期更长,因而将专利代表的科技投入变量滞后二期,在模型(4)中进行估计。估计结果表明,ntec(-2)系数值不仅增大而且显著,同时模型(4)中各个变量系数均显著,与各自经济含义也完全符合。最后,从模型估计整体显著性上判断,模型(4)F值最小,显示该模型拟合能力较强。

为进一步验证模型(4)的有效性,对其进行自相关、异方差和多重共线性等相关检验。首先进行DW检验,验证是否存在自相关问题,结果显示DW值为1.2774,查阅DW统计量临界表发现,不能完全判断存在自相关问题。因而,为得到稳健性估计结果,本文在模型(4)估计时采用异方差一致协方差估计(HAC)。进一步地,为验证模型(4)中各个变量间是否存在多重共线问题,计算各个变量的方差膨胀因子(VIF),结果显示各个变量的VIF值最大值为2.5206,大大低于临界值10,表明模型也不存在多重共线问题。综上判定,模型(4)为最佳计量模型,自筹资金投入的产出弹性为0.3152,而信贷资金的产出弹性为0.2038。

(二)贡献度测算及分析

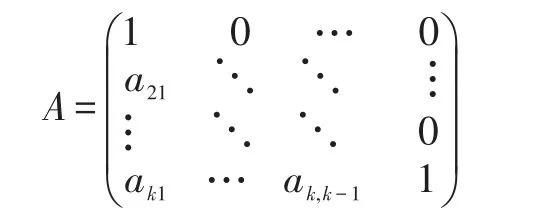

在计算出信贷资金和自筹资金的产出弹性后,按照(5)式可以计算出河南省各年的银行信贷资金和自筹资金对经济增长的贡献度,具体测算结果见表3。

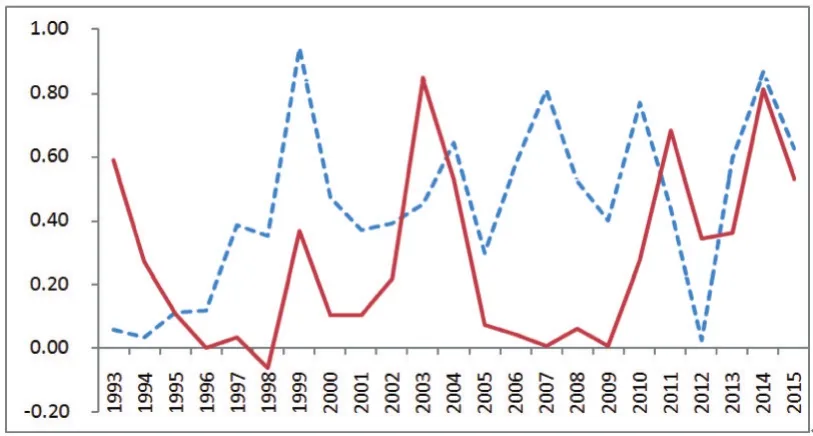

按照表3的测算结果,1993—2015年间,信贷资金对河南省经济增长的贡献度均值为27.47%,而自筹资金的贡献度均值为44.59%。这表明,自筹资金对经济增长的贡献度相对更高。从图1可以清晰地看出,信贷资金对经济增长贡献度的第一个高峰出现在1993年左右。当时我国宏观经济出现过热,固定投资增幅较大,带动了银行信贷的大量投入。1992年的信贷资金投入同比增长达到64.8%的历史高点。这使得信贷资金对经济增长的贡献度也达到高点。然而,由于固定投资领域过热,政府开始实行紧缩性货币政策,信贷资金供给迅速减少,信贷资金的贡献度也随之下降。相反地,随着20世纪90年代初期我国市场化经济改革趋势的确立,民间投资意愿不断增强,企业自筹资金对经济增长的贡献度不断走高。1995年,甚至出现自筹资金贡献度超过信贷资金的逆转情况,这也使得1995年成为信贷资金和自筹资金对河南省经济增长贡献度变化的分界点。亚洲金融危机过后,我国出现了较为严重的银行“惜贷”现象(李宇嘉,2007),银行为了避免亚洲金融危机带来信用风险敞口暴露而大幅收缩贷款(张勇,2010),而同期河南省来源于银行信贷资金的固定资产投入也在大幅减少。1993年信贷资金在各类资金中的占比高达25.46%,而到了1998年则降到了17.28%。同时,由于固定资产投资项目建设周期长,资金需求量大,尽管银行主动收缩资金,但是企业却不得不继续投入资金维持项目运转。这也使得1999年自筹资金对经济增长的贡献度达到高点。2001年,我国加入世界贸易组织,外部需求被打开,国内宏观经济步入新的增长阶段,河南省银行信贷和自筹资金对经济增长的贡献度呈现同步增加态势,在2003年达到第二个高峰。此后,自筹资金对经济增长的贡献度呈现高位震荡之势,整体上高于信贷资金的贡献度。银行信贷对经济增长的第三个高峰出现在2014年前后。这主要是由于从2008年下半年开始我国政府为应对次贷危机实施了相对宽松的货币政策和财政政策,大量增加的银行信贷资金为政府主导的投资项目进行资金配套,提高了信贷资金对经济增长的贡献度。在政府高达4万亿的投资计划刺激下,企业自筹资金投入的积极性也被充分调动。从图1中可以看到,自筹资金对经济增长的贡献度几乎同时达到了高点。

图1:信贷资金(实线)和自筹资金(虚线)经济贡献度对比

此外,从图1中我们还可以看到,无论是信贷资金还是企业自筹资金对经济增长的贡献度都存在明显的波动性,且这种时变特征在1999年以后更加凸显。因而,在第四部分中,本文将采用能够捕捉到这种时变特征的变参数向量自回归模型(简称TVPVAR模型)对其建模并进行深入分析。

四、实证研究

(一)TVP-VAR模型推导

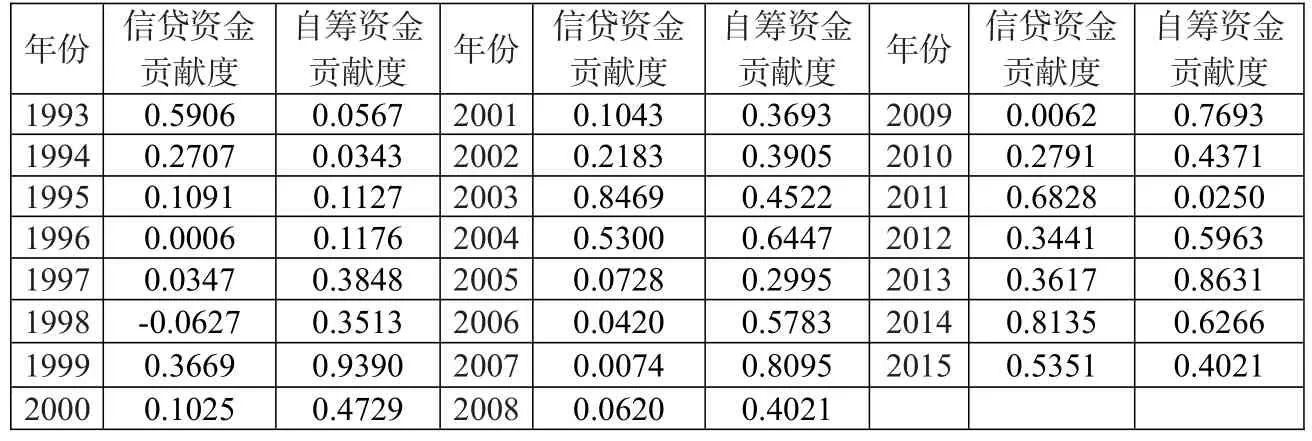

基于(6)式的结构VAR模型,可以逐步推导出TVP-VAR模型。结构VAR模型的基本形式如下:

其中A和F1,…,Fs代表k×k维的系数矩阵,yt代表由观测变量构成的k×1维向量,扰动项ut表示k×1维结构冲击。假设扰动项ut~N(0,∑∑),A是一个下三角矩阵,用递归法对其结构冲击进行识别。

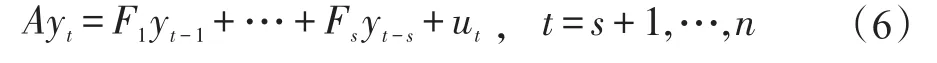

表3:河南省信贷资金与自筹资金对经济增长的贡献度

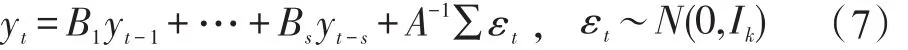

则模型(6)可写为(7)式:

其中,Bi=A-1Fi,i=1,…,。将所有Bi的行向量堆叠,形成一个新的矩阵β(k2s×1),定义,其中⊗代表克罗内克积,从而模型(7)可写成以下简写形式:

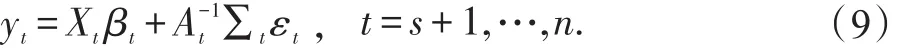

从(8)式中可以看到,所有参数都不随时间变化。为了能够捕捉参数的时变特征,将(8)式扩展成以下形式:

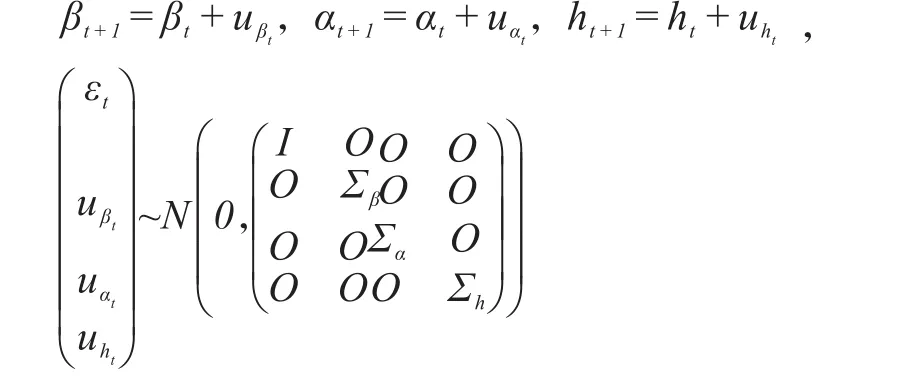

这样,(9)式即为TVP-VAR模型的表达形式。在具体参数估计方面,Primiceri(2005)认为只要事先严格假定扰动项的协方差矩阵,可以有效避免时变参数不合理变动造成的误差。令αt=(α21,α31,α32,α41,…,αk,k-1)′表示下三角矩阵At中元素的堆叠向量,同时令ht=(h1t,…,hkt)′,其中hjt=logσ2jt,j=1,…,k,t=s+1,…,n。进一步地,假设(9)式中的参数遵循以下随机游走过程:

其中,t=s+1,…,n,βs+1~N(uβ0,∑β0),。这意味着时变参数βt、αt、ht之间的新息冲击不相关,同时能够捕捉经济结构的突变。为了克服由此带来的过度识别问题,Nakajima(2011)认为采用Markov链蒙特卡洛法(MCMC)估计更为精确和有效。

(二)参数估计

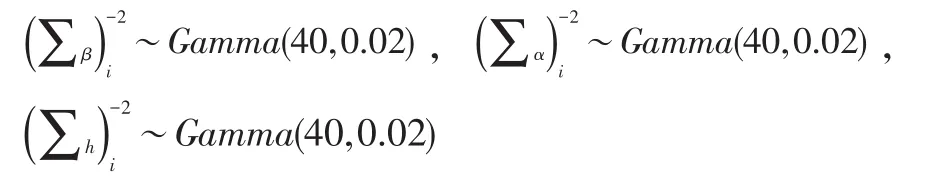

按照上述变量选择和模型推导,本文分别建立包含人均实际GDP增长率、信贷资金和自筹资金对经济增长的贡献度、CPI变化率的TVP-VAR模型。加入物价水平指标是作为控制变量以控制系统的内生性。借助OxMetrics6.0软件实现数据模拟和参数估计。在估计中根据经验将参数初值设定如下:

先验假定:

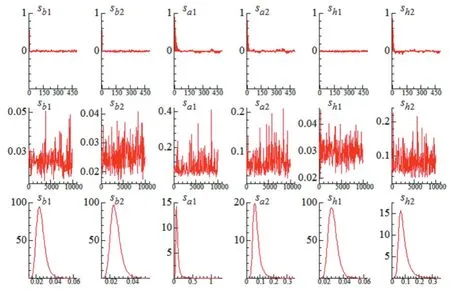

利用MCMC方法模拟10000次,得到有效样本。此外,在进行估计前,对各个变量进行ADF平稳性检验,结果表明各变量均在1%显著性水平上平稳。同时,对各变量进行CF滤波,将获得的周期性波动数据进行建模分析。鉴于篇幅,仅列出包含信贷资金贡献度的估计方程结果。图2显示了样本自回归系数、样本路径和后验密度。从中可以看到样本自回归系数稳定下降,样本路径图也显示数据平稳,这都表明通过预设参数的MCMC抽样获得了不相关的有效样本,估计结果是可靠的。

图2:自回归系数、样本路径和后验分布

(三)实证结果分析

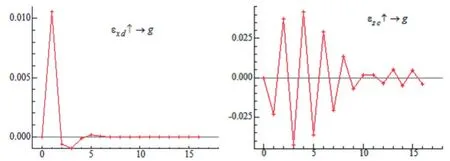

1.时点脉冲响应。图3显示了以1999年为时点的经济增长率对信贷和自筹资金的响应。从图中可以看到,在1999年时点上,经济增长率对信贷资金1个标准差正向冲击相应的响应为正,并大约在第2期达到0.01的响应峰值,而随后则快速下降,并逐步收敛到零的水平。这表明经济增长率对信贷资金的响应出现明显的短期冲击特征。相比之下,经济增长对自筹资金的1个标准差正向冲击响应出现明显的长期波动震荡特征,并在冲击后的第4期左右达到峰值0.05的水平。从响应值水平上看,经济增长对自筹资金的响应更大。从滞后期来看,自筹资金对经济增长的影响更加持久,大约在第15期以后响应才逐渐消失。这表明1999年以后,自筹资金对经济增长的长期影响更加明显。

2.时期脉冲效应。从图4中我们可以看到,在滞后三期内,经济增长率对两类资金的响应值有正有负,且响应值在不同期限出现明显结构性差异。从绝对值水平来看,经济增长率对自筹资金冲击的响应值在滞后各期均大于信贷资金。这说明自筹资金的变化对经济增长的影响更大,反映了固定资产投入中企业自筹资金的重要性。从响应期限结构上看,信贷资金的变化在滞后1期对经济增长的影响较大,第2期和第3期的影响较弱,再次反映了信贷资金对经济增长的短期性影响特征。而自筹资金的变化在滞后第2期对经济增长的影响均较大,但在第1期的影响较小。从图4中,也可以看到自筹资金对经济增长影响的波动性较大。为更加清晰地观察在更长时期内两者对经济增长的影响特征,接下来进行更加全面的全样本脉冲响应分析。

图3:经济增长率对信贷资金(左)和自筹资金(右)的时点响应

图4:经济增长率对信贷资金(左)和自筹资金(右)的时期响应

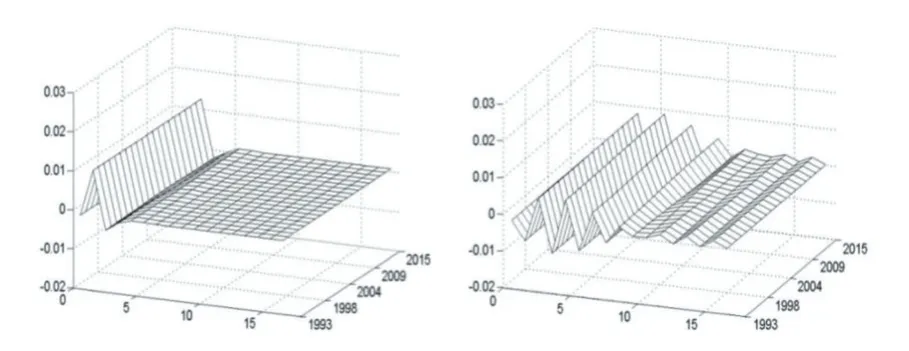

3.全样本脉冲响应。为得到更加稳健的结果,图5显示了各个时点和时期的全样本脉冲三维响应图。从图中可以清晰地看到,信贷资金在短期内对经济增长的影响均较大,在第2期达到最大值,而后响应值快速降低,大约在第5期降为零左右,并在后续的期间内基本保持不变。然而,经济增长对自筹资金的冲击响应更为敏感,时变性也较强,呈现明显的波浪式运动特征。经济增长对自筹资金的响应从高点0.05左右,逐步震荡走低,并逐渐向零值收敛。这充分说明,自筹资金对经济增长影响的时变特征更加突出。

图5:经济增长率对信贷资金(左)和自筹资金(右)的全样本脉冲响应

五、结论及启示

现阶段我国经济社会仍处在转型期,经济增长仍离不开固定资本的投入。固定资产投资仍是我国地区经济增长的重要动力源之一(沈坤荣等,2004;潘文卿,2012)。为探究不同部门资金投入对经济增长产生的不同影响,本文选取河南省作为分析样本,测算银行部门的信贷资金和企业自身的自筹资金对经济增长的贡献度,并运用TVP-VAR模型对两者进行实证研究。研究结果表明:第一,银行信贷对河南省经济增长的平均贡献度为27%左右,高于付亚斌、黄顺绪和李成(2007)等测算的信贷资金对我国经济增长的平均贡献度水平,表明信贷资金对河南省经济增长的促进作用要高于全国平均水平。第二,在绝对值水平上,与自筹资金相比,信贷资金对经济增长的贡献度仍然较低,这表明存在明显的部门差异。林建浩等(2013)认为这可能是由于不同所有制企业的融资约束差异导致的,非国有企业在经济中所占比重越来越高,但是却不能从银行获得更多融资支持。第三,两类资金贡献度变化对经济增长的冲击也存在明显差异。短期内经济增长对自筹资金贡献度的冲击更为敏感,时变特征明显。信贷资金贡献度变化对河南省经济增长的冲击较小且相对稳定。

这些结论给予以下启示:首先,在当前宏观经济处于新常态背景下,要稳定信贷投放规模,保证全社会融资的正常运行。实证结果表明,信贷投入对经济增长的贡献度相对稳定,要在保持信贷适度增长的同时,加快信贷结构的微调,使之与产业结构调整相协调。其次,信贷资金对经济增长的贡献较低,这从侧面表明了加快我国金融体制改革的重要性。不能一味强调信贷资金投入的规模,而应更加重视提高信贷资金使用效率。再次,处理好政府投资与市场化投资之间的关系。政府在投资方面主要发挥引导作用,引导企业自筹资金的投向,发挥“催化剂”的作用。此外,政府需进一步简政放权,增强企业投资的自主权,拓宽企业自身的筹资途径,降低企业筹资成本,增强企业自主投资能力,提高经济增长的内生性。最后,还需注意和强调的是,资本投入对经济增长的影响是短期性的,长期内政府要在教育、科技和创新方面加大投入,为实现经济增长由投资驱动向创新驱动转化奠定良好基础。

[1]Primiceri.2005.Time Varying Structural Vector Auto-regressions and Monetary Policy[J].The Review of Economic Studies,72(3).

[2]Nakajima,Kasuya,Watanabe.2011.Bayesian analysis of time-varying parameter vector autoregressive model for the Japanese economy and monetary policy[J].Journal of the Japanese and International Economies,25(3).

[3]余泳泽.改革开放以来中国经济增长动力转换的时空特征[J].数量经济技术经济研究,2015,(2).

[4]程惠芳,岑丽君.FDI、产业结构与国际经济周期协动性研究[J].经济研究,2010,(9).

[5]车士义,郭琳.结构转变、制度变迁下的人口红利与经济增长[J].人口研究,2011,(2).

[6]胡永平,祝接金.我国固定资产投资结构分析[J].经济问题探索,2003,(2).

[7]林建浩,王美今.中国宏观经济波动的“大稳健”——时点识别与原因分析[J].经济学季刊,2013,(1).

[8]王国静,田国强.金融冲击和中国经济波动[J].经济研究,2014,(3).

[9]刘伟,王汝芳.中国资本市场效率实证分析——直接融资与间接融资效率比较[J].金融研究,2006,(1).

[10]王云,赵斌.基于SVAR模型的居民消费——固定资产投资与经济增长研究[J].商业研究,2010,(12).

[11]金春雨,韩哲,张浩博.基于Panel-VAR模型的我国金融业发展与经济增长关联性的计量检验[J].管理评论,2013,(1).

[12]文小才.中国固定资产投资的增长效应和波动——基于1981年~2012年的时间序列数据[J].经济经纬,2014,(9).

[13]田泽永,江可申,谢忠秋.固定资产投资对经济增长贡献的比较——基于东、中、西部面板数据的分析[J].预测,2008,(1).

[14]任歌.我国固定资产投资对经济增长影响的区域差异性研究[J].财经论丛,2011,(9).

[15]张华嘉,黄怡盛.固定资产投资与经济增长——对1978-1997年中国经济的实证分析[J].世界经济文汇,1999,(6).

[16]刘澜彪,王博.融资来源、投资效率与中国的经济增长[J].经济学动态,2008,(2).

[17]郭杰.财政支出与全社会固定资产投资——基于中国的实证研究[J].管理世界,2010,(5).

[18]张清玉.基于结构调整的河南财政投资效益提升研究[J].郑州航空工业管理学院学报,2016,(6).

[19]付亚斌,黄顺绪,李成.我国银行信贷对经济增长贡献测度[J],统计与决策,2007,(8).

[20]李宇嘉,陆军,陈千里.贷款损失准备金与信贷紧缩[J].当代经济科学,2007,(5).

[21]张勇.银行非自愿超额准备金周期性波动与货币政策的有效性[J].数量经济技术经济研究,2010,(10).

[22]沈坤荣,孙文杰.投资效率、资本形成与宏观经济波动——基于金融发展视角的实证研究[J].中国社会科学,2004,(6).

[23]潘文卿.中国的区域关联于经济增长的空间溢出效应[J].经济研究,2012,(1).