国际钼市场近期走势及展望

2018-03-05吴海瀛

吴海瀛

(天津五金矿产进出口公司, 天津 300161)

1 中国与欧洲市场钼铁价格差别扩大 美国趋于平稳

随着中国地区性冬季削减钢铁产量保护环境举措的实施,钼铁价格稳步下跌。相反,欧洲钼市场价格相对未受到影响,主要原因是氧化钼市场供应紧缺。

前不久中国政府曾宣布,将从2018年开始执行一项新的环境保护税,而取代国家现行的环境保护费。其中一结果就是改变了尾矿处置违规行为的处罚。根据新的制度,中国矿商如不正确处理,那么将受到每吨尾矿15元的处罚,这将大大影响到中小规模钼矿经营者的生产成本和盈利,因为他们中许多在矿场外倾倒尾矿,将受到严重处罚。

中国钼精矿生产量微不足道,其中伊春鹿鸣矿业为了加强工地尾矿坝维护而关闭,产量进一步缩减。该矿业为继金堆城和洛钼集团之后的国内第三大生产企业,已于2017年10月份被关闭,即使再恢复开采,可能因冬季期间的低温,产能利用率也不会太高。再加上生产的受挫以及生产成本的上升,将导致许多市场经营者预测钼精矿价格将趋于上涨。而且英国商品研究所(CRU)也听说一些矿商预测因未来价格的趋于上涨而持有库存。前不久中国品位为45%钼精矿交易价格为每吨度1 350~1 360元,比10月中旬下跌2%。但是鉴于中国钼铁市场疲弱,如此高的价格未必能够维持下去,相反钼精矿生产者或许将承担生产成本增加的风险。

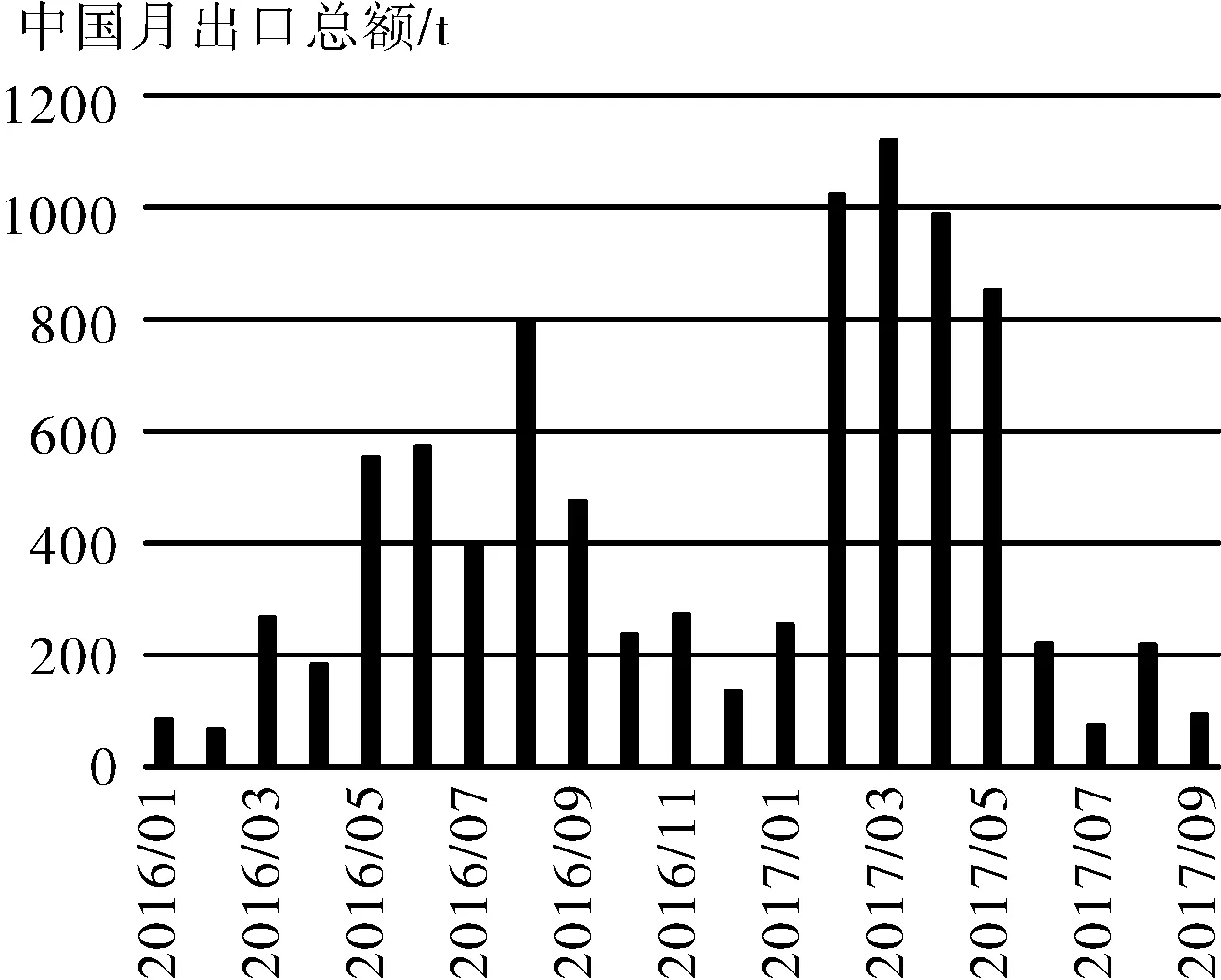

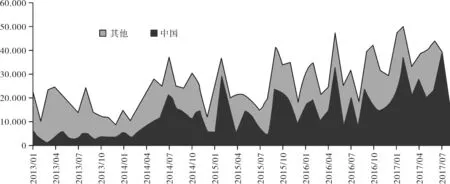

图1 中国近年来钼精矿月出口走势

由于冬季钢铁业需求疲软,因此中国钼铁价格趋于下跌。正如中国政府指示北方的河北省、天津市、河南省、山东省及山西省等5省市从2017年11月份到2018年3月份削减钢产量,以便减少排污,为减小目前对许多住宅区造成影响的烟雾,一些大企业,像天津钢管公司及河北钢铁集团等被迫削减合金钢生产30%,相应引起包括钼在内的合金材料消费的削减。

预计市场需求的趋于减缓,也引起近几个月来中国钼铁价格始终维持呆滞状态。而一旦当国内市场供应紧缺,势必预测钼精矿价格上涨,据CRU预测,2017年11~12月份中国钼铁产量趋于下降,作为那些中小生产厂家由于现金流动制约而产品定价不足。近期内潜在市场存在供需平衡态势,相应阻止着价格的继续下滑。

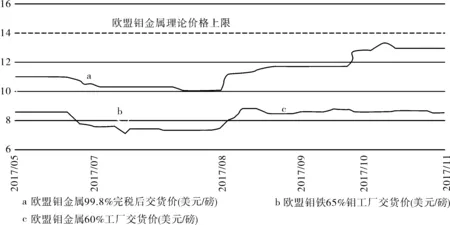

图2 2017年以来中国钼铁价格走势

图3 欧盟-中国钼铁价格差别变化

相比之下,近几个月以来欧洲钼金属市场供应紧缺,CRU估计,近来欧盟钼金属价格从10月份的26美元/kg提高到11月份的28.4~28.9美元/kg,尽管在10月中旬有些大量成交的价格略有下跌。相比之下,欧洲钼铁和氧化钼价格近来出现波动。其中氧化钼价格在每8.5~8.7美元/磅之间波动,钼铁在9.5~9.7美元/磅之间波动。10月中旬受库存下降以及中国假期结束市场活跃的影响,钼铁和氧化钼价格有小幅回升,但是进入11月份受中国需求疲弱及价格下跌的刺激,氧化钼价格下滑。

展望未来,CRU预测欧洲钼金属市场依然趋于坚挺。目前该地区补充来自于中国的钼金属成本为31~32美元/kg,并且这可能作为市场固有的高点,但是基于目前的市场需求钼金属未必能达到这个水平。相反,人民币汇率的趋于疲软,以及国内削减生产导致的需求不振,可能引起许多中国钼铁和氧化钼生产厂家在冬季几个月去寻求不同的市场销售。这也将导致欧洲氧化钼市场价格的呆滞,因为中国厂家千方百计寻求其他市场出售他们的产品,特别值得注意的是从7月份以来欧盟-中国价格的套利交易稳定上升。

但是近来美国氧化钼和钼铁市场价格依然稳中略趋疲软,两者市场价格略显小幅下跌。其中10月初钼铁价格逐渐有所巩固,并引起一些销售者削减报盘,以及氧化钼市场看来似乎价格略显疲弱,从而导致销售者企图脱手卸下手中存货。

尽管北美市场钼价格有些疲弱,但是美国市场情绪仍较积极。甚至有些业界报道说,氧化钼市场还缺乏即时供应,而且中国钼精矿市场价格的坚挺,也直接助推许多市场经营者预测未来市场更加活跃。除此之外,国内粗钢产量在经过10月初略有下降之后趋于上升。况且美国市场通常与中国钼铁和氧化钼出口相对隔绝,因此估计中国市场价格的疲弱对于美国市场产生利空影响。

图4 近几个月以来欧盟钼金属、钼铁及氧化钼价格变化

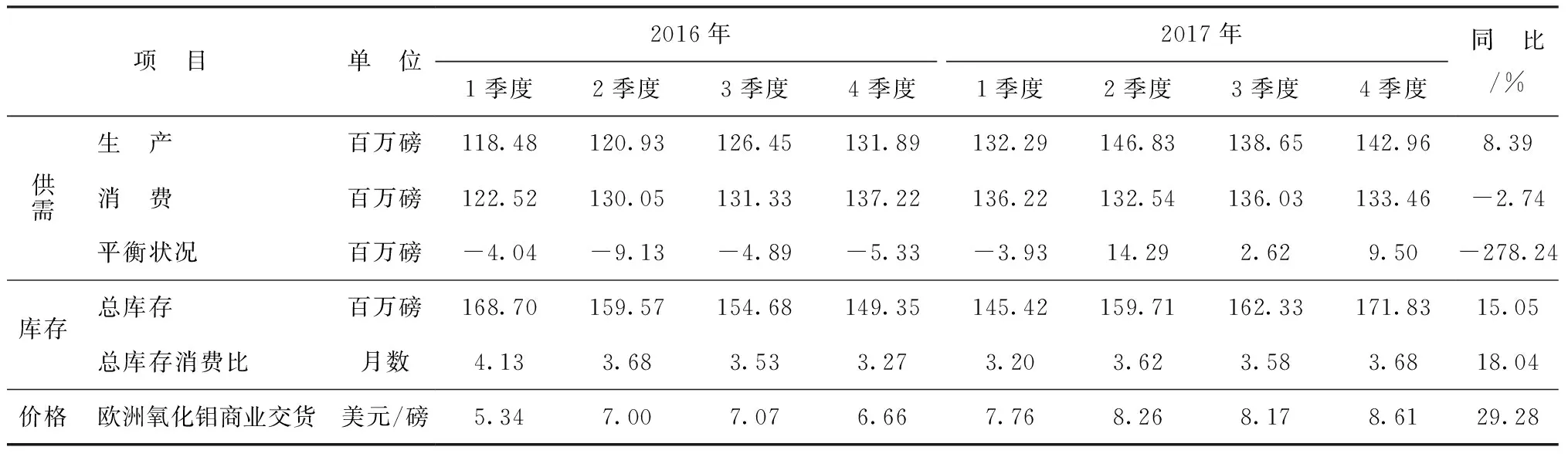

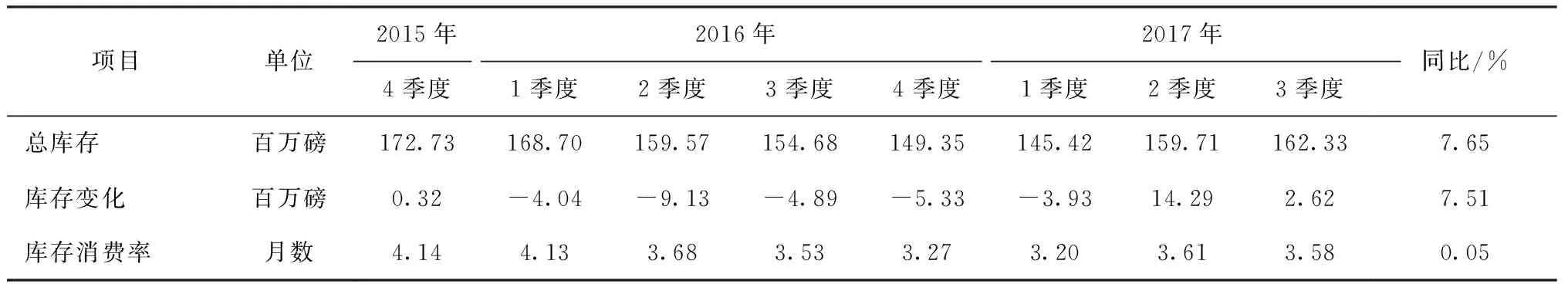

项 目单 位2016年2017年1季度2季度3季度4季度1季度2季度3季度4季度同 比/%生 产百万磅118.48120.93126.45131.89132.29146.83138.65142.968.39供需消 费百万磅122.52130.05131.33137.22136.22132.54136.03133.46-2.74平衡状况百万磅-4.04-9.13-4.89-5.33-3.9314.292.629.50-278.24库存总库存百万磅168.70159.57154.68149.35145.42159.71162.33171.8315.05总库存消费比月数4.133.683.533.273.203.623.583.6818.04价格欧洲氧化钼商业交货美元/磅5.347.007.076.667.768.268.178.6129.28

2 印度尼西亚不锈钢开始影响到中国市场

印度尼西亚青山不锈钢工厂的迅速崛起明显影响到中国市场。针对大量具有竞争性价格板坯和热轧材料的流入,西南不锈钢公司最近显著削减了300-系列不锈钢产量,而注重生产碳钢。

他们将中止不锈钢销售到无锡和佛山市场,而仅直接供应给四川一些终端用户。与此同时,据了解鉴于强劲的市场基本面,以及第3季度的高利润,从而也使一些厂家决定推迟年度的设备维护保养计划。预计一些大厂家如浦项张家港不锈钢公司、酒泉钢铁公司和太原钢铁公司等近期将削减奥氏体不锈钢生产。而且预计将提升北海承德连铸生产线,第4季度削减产量约10万~12万t。而一旦生产线升级完成之后,公司2018年初可大量增加板坯及热轧生产量,并重新直接供应给其佛山新的冷轧项目。

相比第4季度中国产量下降,而青山印尼将持续强劲增长,特别是考虑到最近其第2条年产100万 t的板坯生产线的竣工投产。CRU了解到2017年10月下旬该公司日产热轧产量约5 300 t。而且青山印尼公司还将投产4条AP生产线,以及能够生产并直接出口到中国和其他市场轧制厂家304级热轧白卷板,而不是简单的板坯及热轧黑卷板。

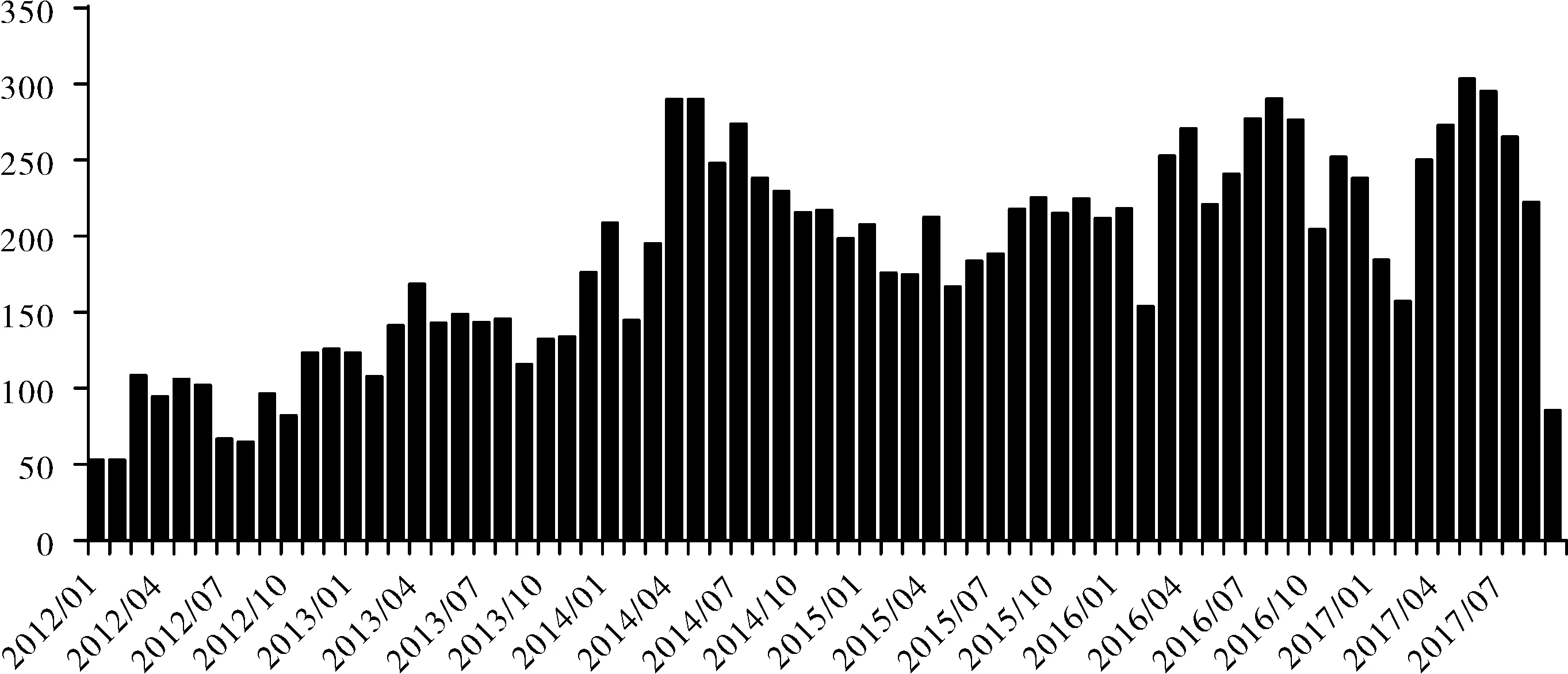

根据最近的数据显示,中国9月份从印尼进口板坯50 400 t以及热轧板39 300 t。但是所有进口的板坯都是供应福建青山热轧和AP生产,大约28 000 t的热轧黑卷板为直接供应山东胜阳公司生产AP。在近几个月以来国内价格高涨的同时,中国出口价格亦趋于攀升。鉴于中国无论是出口地区性还是国际范围价格优势明显趋于下降,因此9月份出口板材环比锐降31%至仅209 000 t,从而也使该月不锈钢净出口量88 000 t,为2012年中期以来的最低水平。

与此同时,印尼产不锈钢2018年有望打进美国市场,可能会对基准价格产生权衡影响。美国阿勒格尼技术公司(ATI)与中国青山集团下属的永清公司以50∶50比率成立了合资公司,称之为阿勒格尼青山不锈钢公司(ATS)。公司计划主要从事于在北美生产包括轧制1 524 mm宽度的不锈钢板,以及在中部恢复位于宾夕法尼亚ATI被闲置的直接辊轧和酸洗(DRAP)加工生产线。

图5 中国不锈钢净出口走势变化资料来源:美国IHS公司,英国商品研究所

据位于匹兹堡总部的ATI指出,合资企业正式成立的目的是按照通常规律及反托拉斯清算,估计在1季度交货不久可继续。该计划由ATS供应现成的轧制板坯,将可减少来自印尼青山公司经营原材料的波动。在位于宾夕法尼亚的布拉肯里奇ATI下属热轧加工生产线把板坯轧制成为卷板。

近来美国市场CR304及CR430级不锈钢成交价格分别提高了10.5%和6.5%,价格提高的唯一原因是合金附加费的上涨。不仅欧洲市场2017年进入10月份合金附加费的上涨,刺激第4季度高碳铬铁标准结算价格环比提高了26%,而且伦敦金属交易所(LME)根据合金附加费计算期间,镍价格也上涨了12.6%。而且上述价格的提高也有助于弥补因石墨电极价格的上涨所引起生产成本的提高。尤其是美国主要厂家自进入9月份纷纷宣布提高11月份交货生效的价格。但是10月份美国AK钢铁公司则逆势,并宣布每吨11.97美元的单独石墨电极附加费,但是据了解实行石墨电极附加费面临着买主强烈的抵制。显然就AK钢铁公司而言,在基本面方面较高的服务中心库存,以及较短的交货期可能引起工厂难以推动近期基本价格的提高,所以不足以承担增加电极额外附加费。为此,对于石墨电极不同程度依赖于各自厂家采购策略,一旦厂家难以成功转移这些上升的生产成本,其利润必将缩减。相比之下,近期欧洲厂家在需求强劲及市场紧缺的背景下,将可更成功承受较高的基价,或者单独的电极附加费。

2017年初以来石墨电极价格上涨了约10倍,欧洲不锈钢公司各有不同策略的反应。其中奥托昆普(Outokumpu)公司对所有不锈钢产品采用了初始电极附加费为30欧元/t,从9月26日起执行有关全部新合同及订单生效。其他欧洲厂家取代选择可比较数量来提高基价。据了解,厂家考虑到电极成本的上升,均有不同程度的提高了10月份基本价格,而且11月份整个欧洲范围交货价格同样获得提高。

图6 近几年来欧盟从中国及其他国家进口热轧不锈钢走势变化资料来源:美国IHS, 英国商品研究所

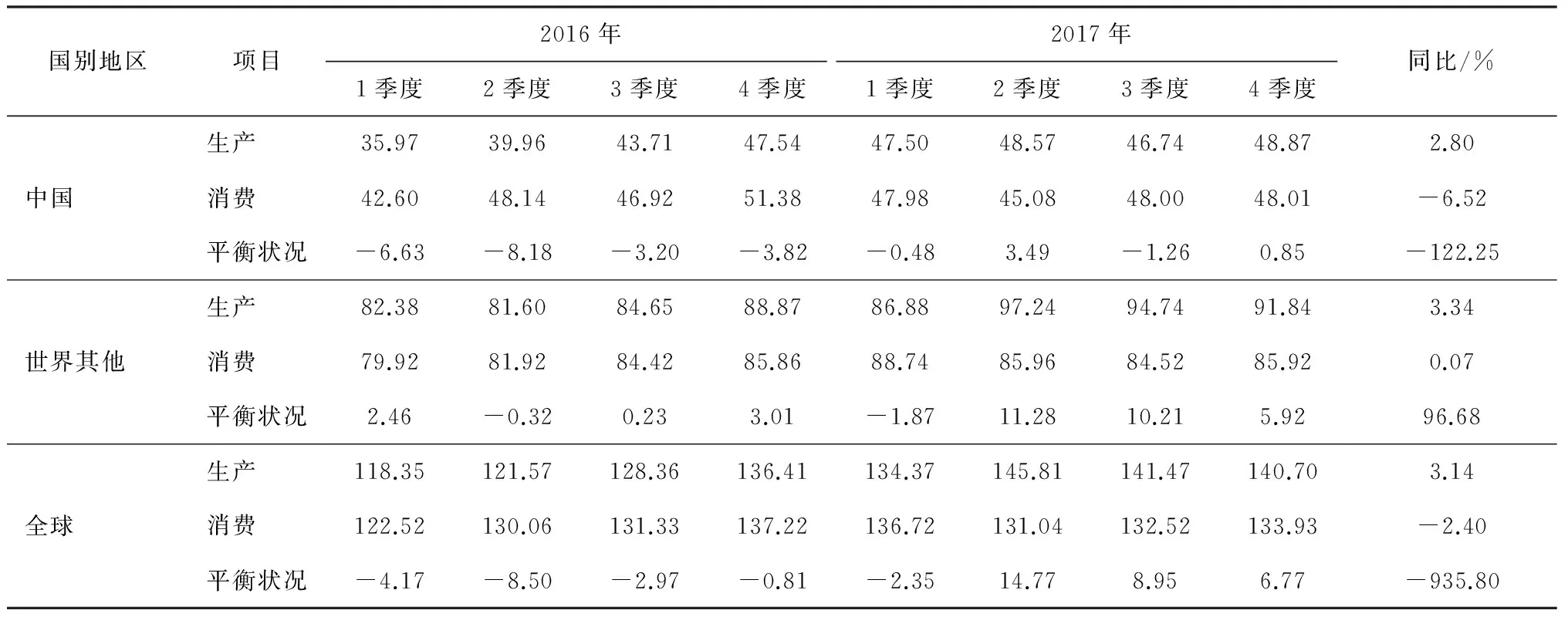

表2 全球及中国钼市场供需和平衡走势及估计 百万磅钼

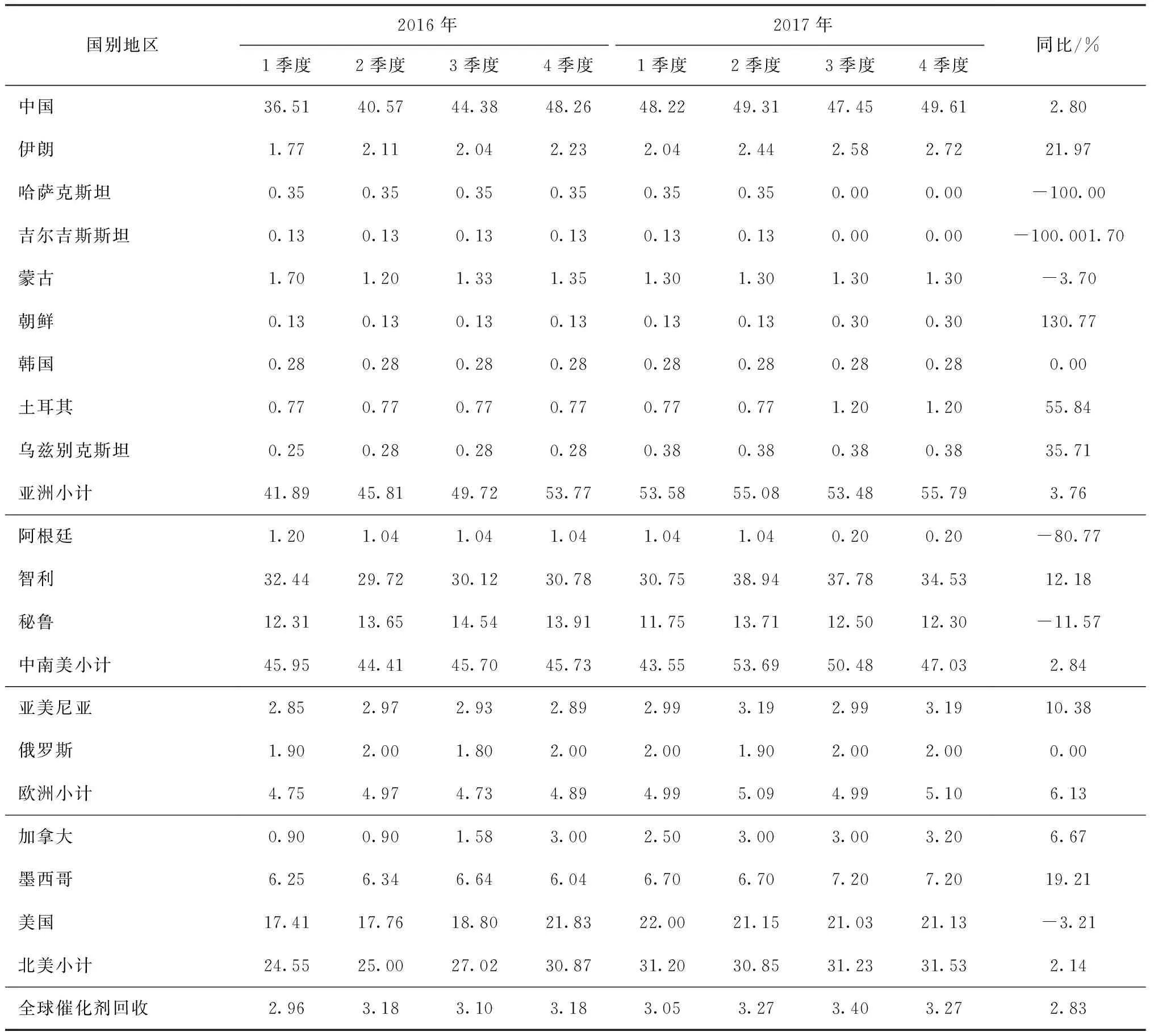

表3 世界主要国家和地区近两年季度钼产量走势 百万磅钼

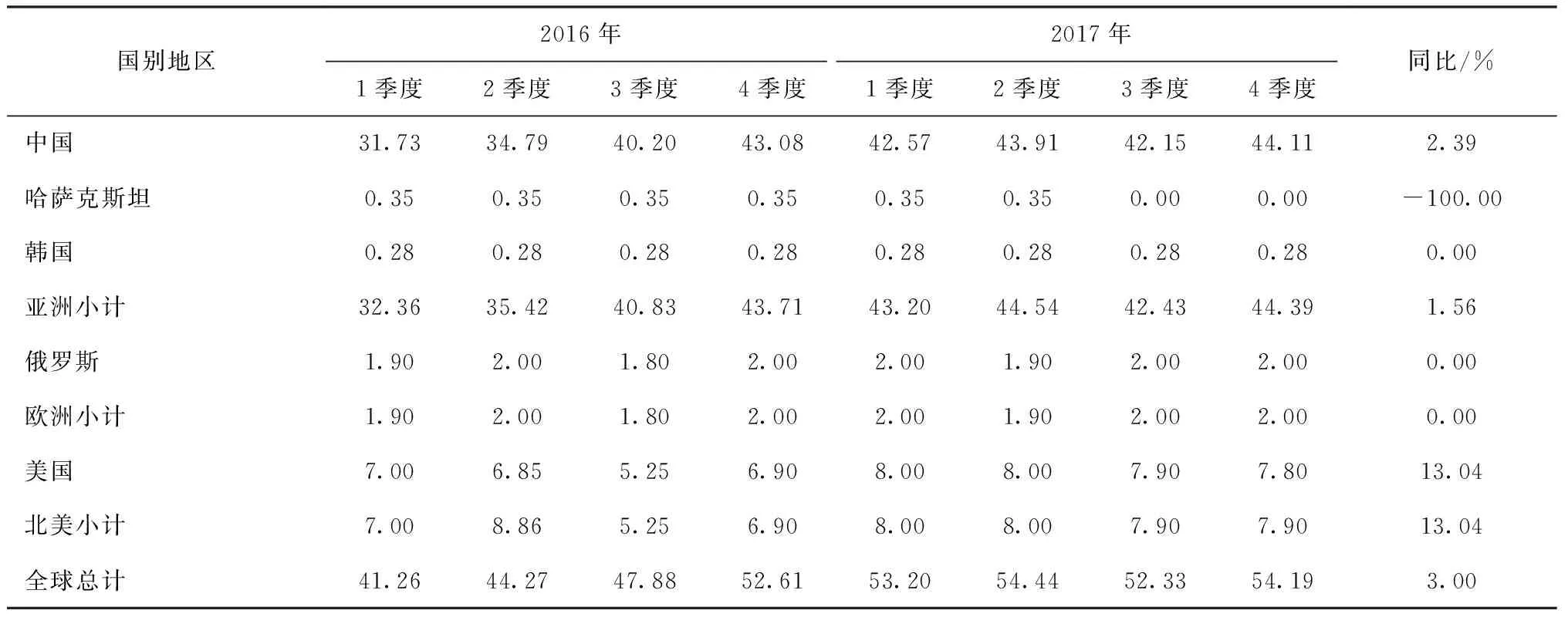

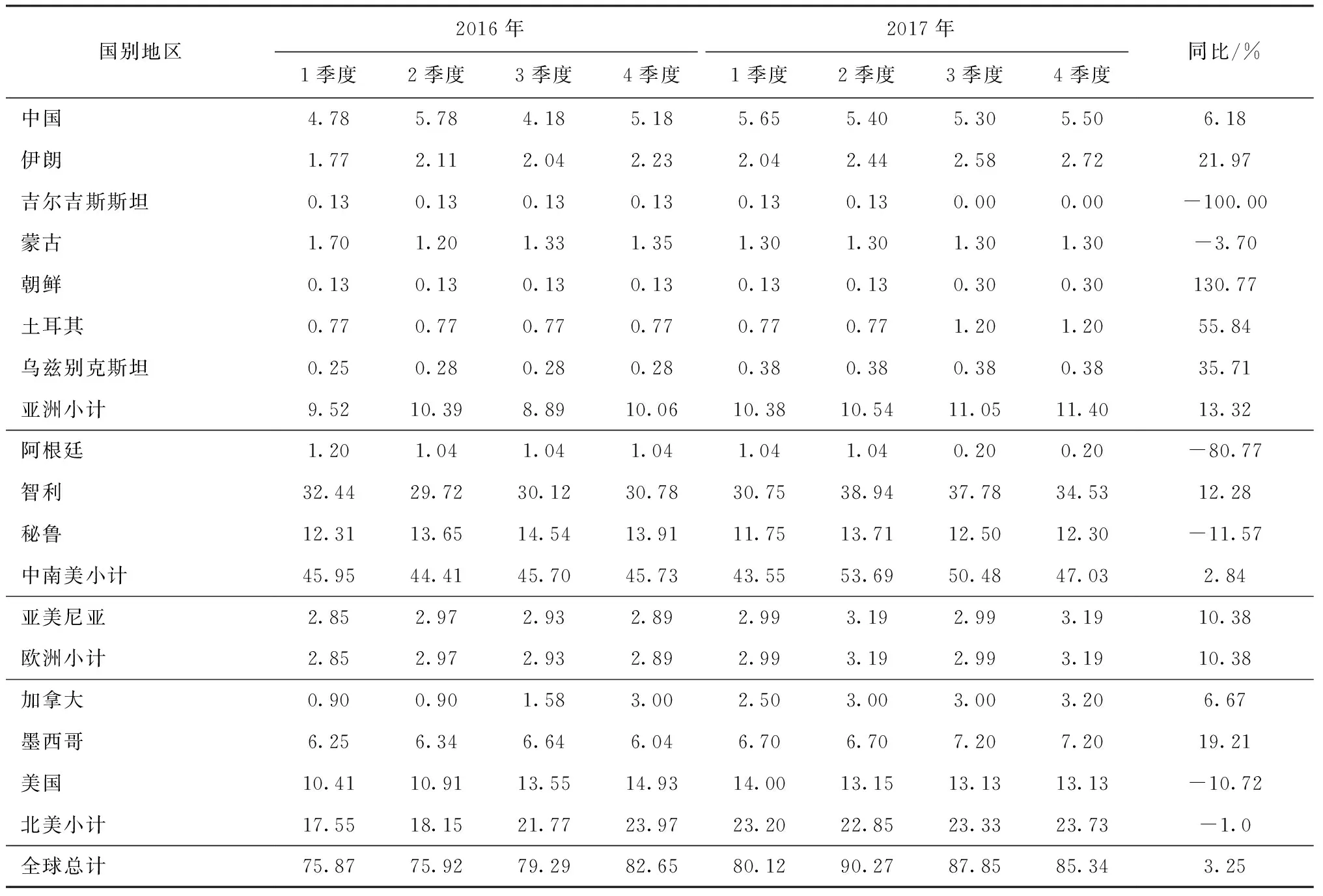

表4 世界主要国家和地区原钼精矿产量走势 百万磅钼

表5 全球主要国家和地区副产品钼生产走势 百万磅钼

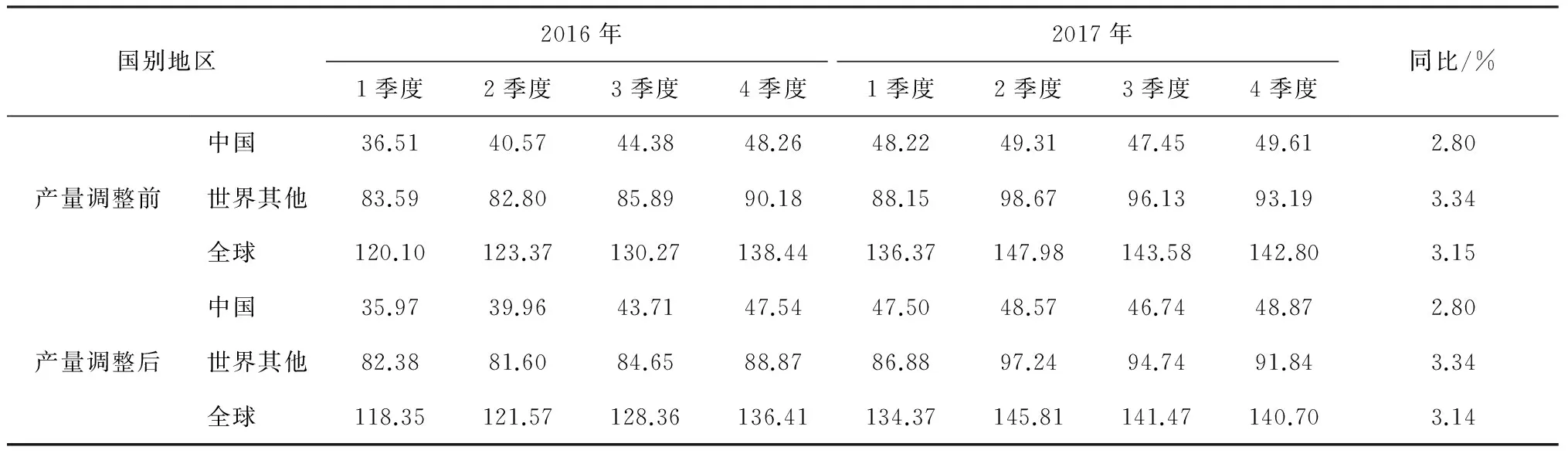

表6 中国及世界近两年来钼供应概览 百万磅钼

表7 世界主要国家和地区近两年来钼消费走势 百万磅钼

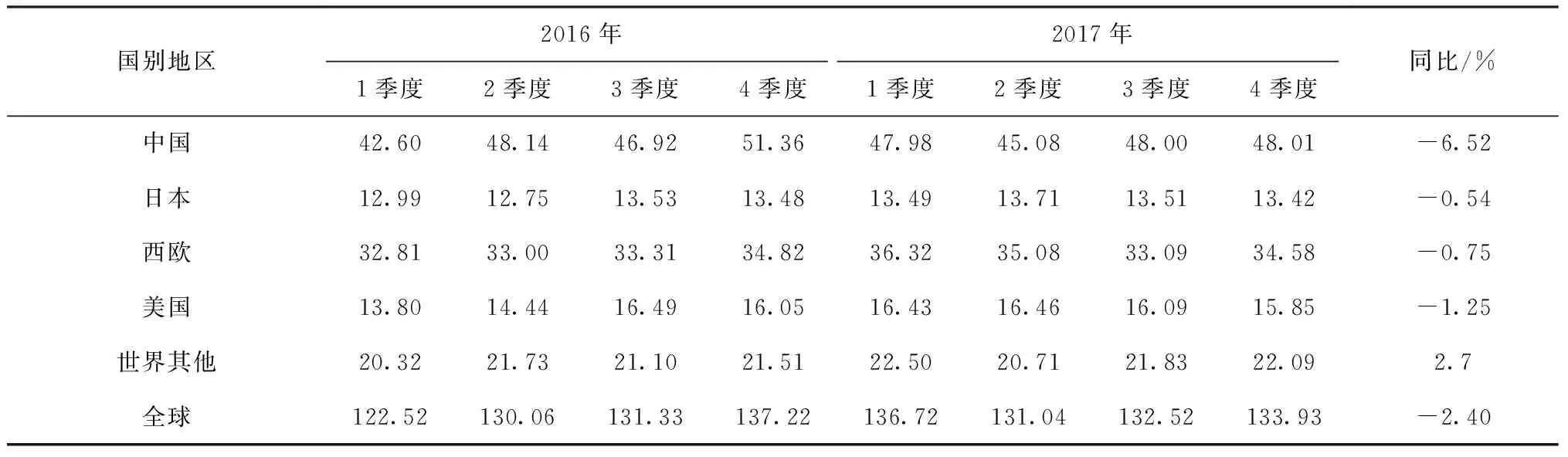

表8 全球近两年来钼库存走势变化

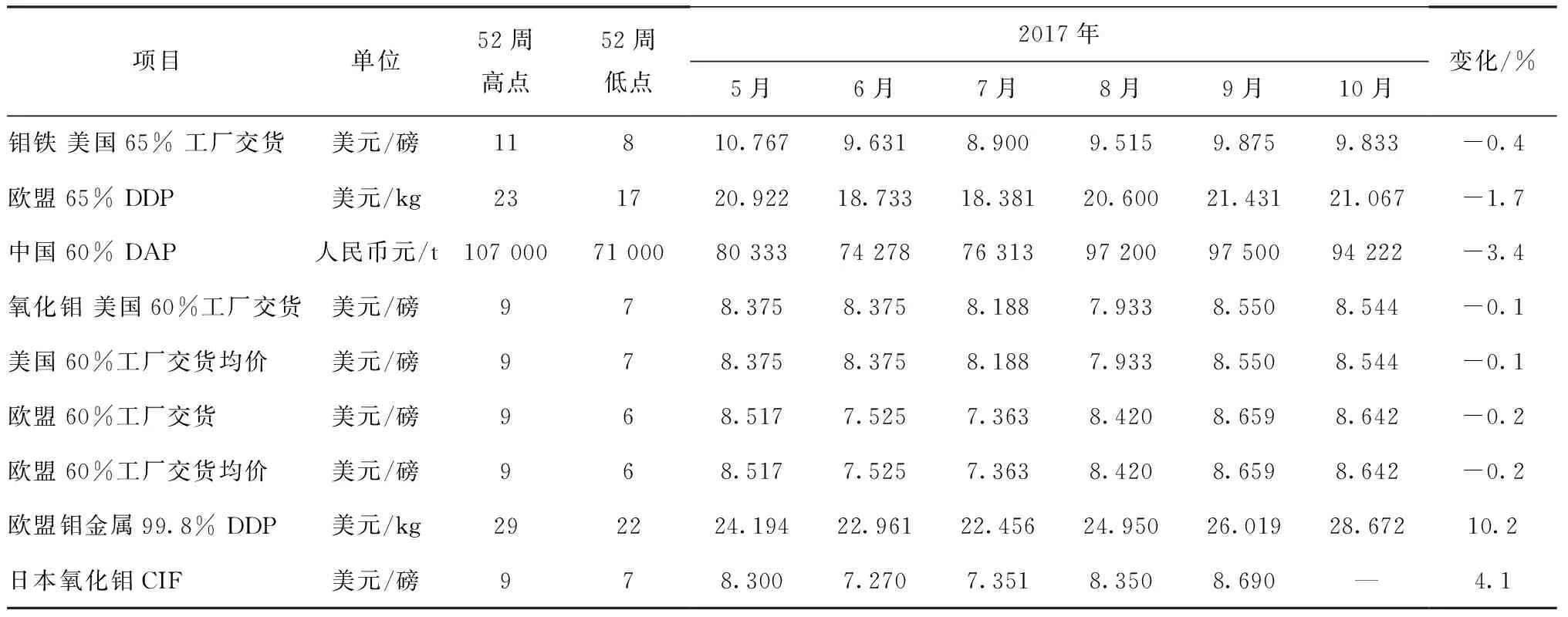

表9 国际钼价格走势变化

3 全球2017年前9个月粗钢产量同比增长5.3%

根据世界钢协会(WSI)对约占全球粗钢总产量达98%的65个主要国家和地区的统计,2017年9月份产量为1.41亿 t,比上年同期的1.34亿 t增长5.8%。其中欧盟28国产量为1 379万t,同比增长2.7%。主要包括奥地利63.8万 t增长13.6%;比利时65万t增长6%;捷克共和国23.5万 t剧降46.4%;芬兰34.8万 t略降1.3%;法国132万 t增长3.2%;德国351万 t剧增8.1%;匈牙利17万 t猛增49.6%;意大利217万 t增长8.3% ;卢森堡12.5万 t锐减34.6%;荷兰44万 t下降18%;波兰88万 t增长16.8%;斯洛伐克43万 t增长7.6%;西班牙125万 t增长6.7%;瑞典42万 t增长3.5%;英国64万 t下降9.4%以及其他欧盟国家为40万 t下降9.1%等。而且欧洲其他国家9月份产量也达逾324万 t增长12.2%,但是这主要是土耳其产量为约300万t增长13%。此外,独联体9月份产量合计达858万 t,同比增长5.3%,主要包括俄罗斯603万 t增长5.8%;乌克兰185万 t下降0.8%;哈萨克斯坦38万 t增长5.8%以及白俄罗斯22.5万 t剧增22.3%等。

与此同时,北美洲钢产量为937万 t增长6%,包括美国672万 t增长8.6%;墨西哥159万 t略降0.4%以及加拿大101万 t略增1%等。而且南美产量也达374万t增长7.2%,主要是巴西产量达近296万 t增长7.6%;阿根廷41万 t剧升28.2%;哥伦比亚近11万 t下降9.3%以及秘鲁和智利分别达10万 t和近10万 t,分别增长11.2%和13.3%等。但是大洋洲产量则下降至47万t,降幅达10.3%,主要是澳大利亚产量为近43万 t下降10.4%。

相比之下,中东仍是钢产增长最快的地区,9月份同比增幅高达28.1%至近316万 t,主要包括伊朗猛增40.4%达223万 t;卡塔尔增长4%达23.4万 t;阿联酋增长24%达23.9万 t,而仅沙特阿拉伯略降1.1%至45.6万 t。而且9月份非洲钢产增幅也达15%至115万 t,包括埃及剧增19.6%达近57万 t;和南非增长9%达55.6万 t等。

此外,亚洲仍是全球钢产量最大的地区,而且继续稳定适度增长,9月份增幅为5.1%达9 794万 t。其中中国增长5.3%达7 183万 t;印度增长近1.9%至820万 t;日本增长2%至862万 t;韩国增长2.8%达588万 t;巴基斯坦猛增64.3%达46万 t;中国台湾增长12.3%达190万 t;泰国增长17.2%达38万 t及越南剧增33.8%达66.5万 t等。

从而也使2017年头9个月全球粗钢总产量达12.68亿 t,同比增长5.3%。其中欧盟28国产量达1.26亿t增长4.1%,主要包括奥地利为608万t增长10.1%;比利时601万t增长5.2%;保加利亚49.3万t剧增29.2%;捷克共和国345万t下降14.6%;芬兰311万t微增0.9%;法国1 174万t增长10.5%;德国3 288万t略增2.7%;希腊91万t增长6.8%;匈牙利140万t增长56.2%;卢森堡157万t下降5.7%;荷兰505万t下降3.1%;波兰782万t剧增18.9%;斯洛伐克370万t增长3.1%;斯洛文尼亚48万t增长2.4%;西班牙1 072万t增长2.7%;瑞典346万t略降1%;英国562万t下降2.4%以及欧盟其他国家为417万t增长9.4%等。

而且欧洲其他国家此间粗钢产量也达3 002万t,同比增长13.5%,主要包括土耳其2 774万t增长13.5%;波黑56.5万t下降8.9%;挪威43.4万t下降4.8%以及塞尔维亚109万t剧增34.3%等。与此同时,独联体产量却大致维持平稳为7 637万t,包括俄罗斯的5 420万t增长2.8%;乌克兰1 614万t下降11.6%;哈萨克斯坦340万t增长7.7%;白俄罗斯184万t增长13.2%以及乌兹别克斯坦的逾50万t下降2.3%等。

北美洲2017年1~9月份粗钢产量同比增长了3.5%达8 671万 t,主要包括美国增长3.1%达6 145万 t;加拿大略增1.3%达981万 t以及墨西哥增长7.5%达1 500万 t等。而且南美产量也增长了8%达3 234万 t,其中巴西增长了9.1%达2 547万 t;阿根廷增长了8.9%达335万 t;智利则略降了0.5%至87万 t;哥伦比亚微降了0.2%至97万 t;厄瓜多尔下降了2.5%至42万 t;秘鲁增长了6.7%达91万 t以及委内瑞拉下降了9.4%至29万 t等。

根据WSI的统计,中东不仅是9月份产钢同比增长最高的地区,而且也是1~9月份累计增长最快的地区达14.2%至2 450万 t。其中伊朗剧增22.9%达1 623万 t;卡塔尔增长2.7%达200万 t;沙特阿拉伯却下降了6.4%至382万t及阿联酋增长10.4%达245万t等。亚洲地区此间仍温和增长5.4%达8.77亿 t,包括中国增长5.5%达6.39亿 t;印度增长5.7%至7 529万 t;日本微降0.2%至7 827万 t;韩国增长3.5%至5 282万t;中国台湾省增长7.8%达1 742万 t;巴基斯坦猛增43%达371万t;泰国增长16.1%达331万t及越南暴增80.6%达673万t等。而大洋洲累计产量仅增长了2%至438万t,主要是澳大利亚微增0.7%至390万t,而新西兰则剧增13.5%至49万t。

根据此统计,也可以看出前9个月世界粗钢产量排序前10位的国家和地区依次是:中国、日本、印度、美国、俄罗斯、韩国、德国、土耳其、巴西和意大利。而且值得注意的是中国产量6.39亿t所占世界总产量的份额持续高达逾50%,中国之外的64个国家总计仅占据不足另外半壁江山为6.28亿t。甚至居第2位不足1亿t的日本产量7 827万t也仅为中国产量的12.5%,成为了排序前10位之间的最大相差。相比其他国家之间的差别都并不算大,比如印度产量仅比日本少了297万t。另外我国台湾省产量虽然未能进入前10,但是也仅比第10位的意大利少了不到36万t而居第11位。

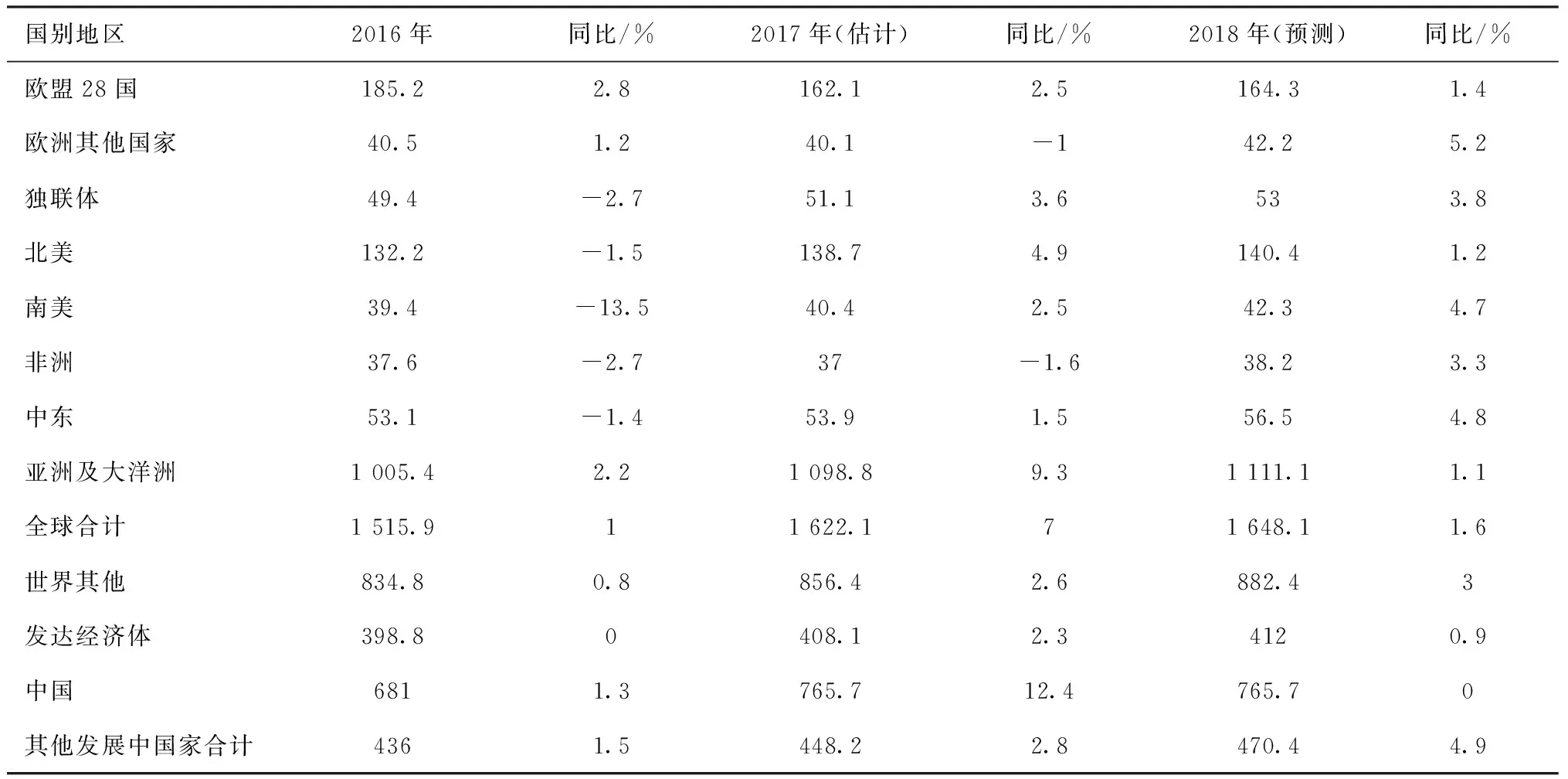

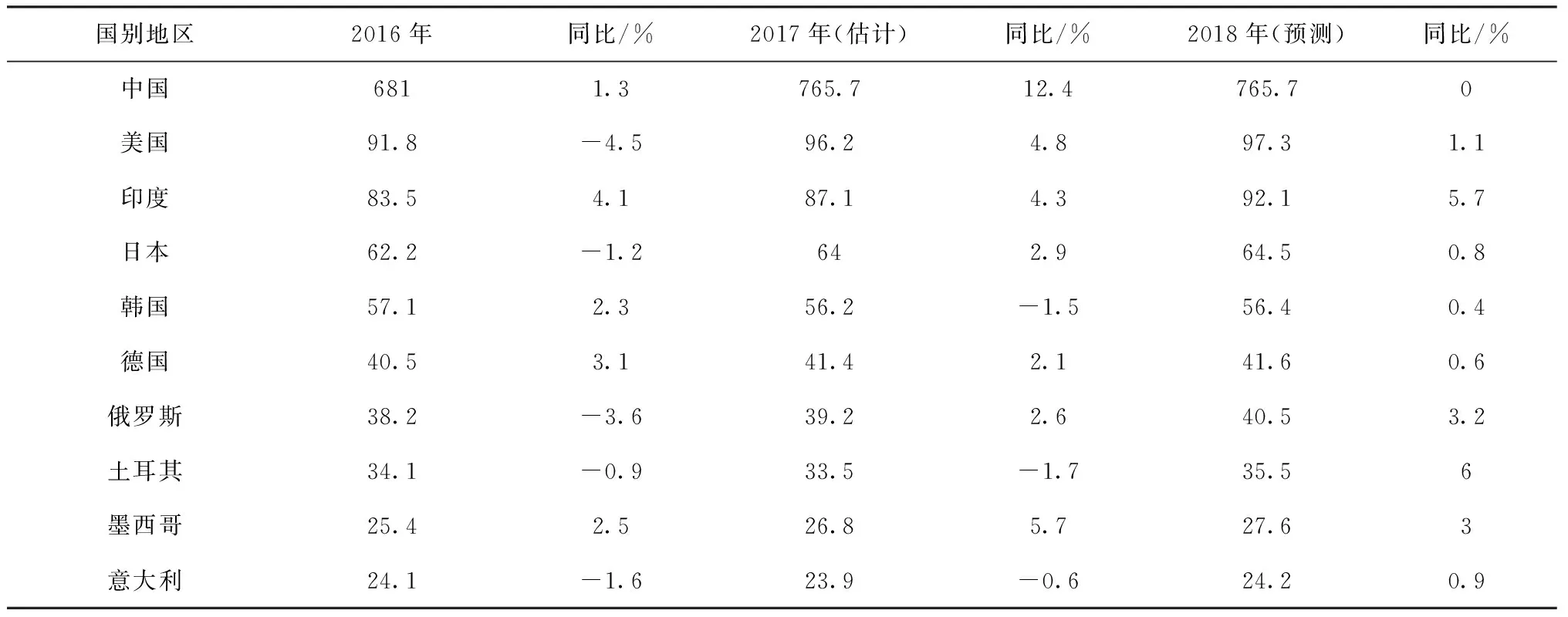

4 国际钢铁市场需求持续活跃但趋势减弱

WSI于2017年10月份还发布了近期全球钢铁市场需求最新估计及预测,其中在2016年需求量增长仅1%为15.16亿 t之后,估计2017年增长率进一步加大到7%而达16.22亿 t,但是预测到了2018年增幅将明显减缓为仅1.6%至16.48亿 t。

据该协会市场委员会总干事TV纳伦德兰指出,2017年国际钢铁市场持续向好,周期性回升力度不断加强,不仅发达经济体而且发展中国家和地区市场需求普遍好于预期,仅中东、北非及拉美地区一些国家由于政局动荡和经济困难而仍趋疲弱。实际上早前该协会就曾认为,全球经济面临诸多不确定风险,例如欧美一些国家民粹主义及贸易保护主义的抬头,特朗普政府政策多变,欧洲主要国家面临换届大选,以及中国坚持去产能及加大环保力度等。虽然这些风险的不利因素犹存,但是其影响程度逐渐减弱。与此同时,经过从2007年世界金融风暴和经济危机以来,目前各种风险因素得到有效遏制。然而半岛武力军演局势的升级,中东动荡持续,贸易保护主义以及中国仍将致力于治污削减钢铁产能,仍将构成未来主要风险因素,从而影响到钢市场供需基本面,相对减弱了2018年市场预期。

近年来虽然受一些地缘政局的担忧,而影响着全球经济及钢市场需求,但是随着世界整体经济稳固回升大格局未发生明显变化,加上“一带一路”国家战略经济的不断稳定推进,从而促使大部分市场投资信心提升,并巩固甚至加强了基础设施及经济的动能。特别是美国经济持续向好,尤其是汽车业仍较活跃以及欧盟经济复苏加强,甚至初步迹象显示英国脱欧谈判进展较顺,从而有助于钢市场稳定需求。与此同时,日本市场需求也好于预期,当然这主要得益于该国推行的一系列刺激举措,比如出口的提升以及2020年夏季奥运会所需设施的筹备等。但是韩国钢铁需求则受到半岛局势严峻及萨德问题的难以解决,而极大影响着一些工业界、基础设施及旅游业等经济重要部门的重新振兴,相应难以支撑国内钢铁市场的明显回升。为此,该协会估计2017年西方经济发达体钢需求增幅仍有望达到2.3%,但是预测2018年增幅将可能减缓为仅0.9%。

表10 WSI对全球主要地区及中国钢需求估计及预测 百万t

表11 世界前十大钢消费国家消费量估计及预测 百万t

参考资料:(1)英国商品研究所,2017年11月;(2)世界钢协会,2017年11月

而且随着世界经济持续复苏以及许多国家着力推进经济调整改革,也使广大发展中国家钢铁市场从中受益。尤其是中国随着供给侧结构的调整改革,以及经济发展持续由第一和第二产业向第三产业和服务业转型,相应会引起钢铁市场需求增势逐渐趋于减缓。但是在另一方面鉴于国家仍将十分注重一些基础设施特别是路桥及加强保障和租赁住房的建设,因此刺激钢消费仍具一定动力。

2017年中国淘汰了绝大部分落后的中频炉产能,这些产能未列入此前官方发布的产量统计中。中频炉关停后市场缺口将由正规的主流钢铁企业来弥补,而且2017年的官方统计数字中体现这部分产量。因此,中国钢铁名义需求量增至12.3%达7.66亿t。如不考虑上述基数效应的情况下,估计2017年中国钢铁需求增长3%。但是随着经济结构调整的继续深化以及出台更为严格的环保措施,预计2018年中国钢铁需求难以继续增长。

印度、埃及、巴西、阿根廷、墨西哥以及独联体和东盟成员国家推出系列改革举措势必潜在激活经济增长动力,特别是一些国家着力发展基础设施建设,以及汽车市场的持续活跃,相应仍将支持着钢铁消费。值得注意的是东盟钢高消费增长国家的越南和菲律宾仍将持续,以及传统钢铁工业大国的土耳其也值得期待。但无论是中东还是拉美地区一些国家受地缘政治和油价低迷的影响近期内经济市场仍将面临困境,钢铁消费不振。然而一旦冲突结束,并且坚持原油减产保价措施,国家重建工作必将迅速拉动国内钢铁市场的需求。为此,全球除中国以外其他发展中国家钢需求增长率在经过2016年增长1.5%之后,估计2017年增长2.8%,预测2018年持续增长4.9%,估计也将使全球钢需求增长率在2017年提高至7%,但是预测2018年将可回落至仅1.6%。而全球扣除中国因素的增长率估计也将从2016年的0.8%提高到2017年的2.6%,预测2018年将可继续回升至约3%。