我国上市公司CFO薪酬及其影响因素分析

2018-03-02范凯

范凯

摘 要:在现代化的治理结构中,掌握着公司财务信息和现金资源的公司首席财务官(CFO)对公司生存与发展正起到愈来愈重要的作用,逐渐与首席执行官(CEO)享有同样的地位。本文以2007年中国沪深两市514家A股制造业上市公司的数据为基础,运用主成分分析方法和多元线性回归模型,对影响首席财务官(CFO)薪酬的因素进行了实证分析,对完善公司首席财务官(CFO)的激励制度起到了很好的借鉴意义。

关键词:制造业;CFO薪酬;绩效;影响因素

中图分类号:F244 文献标识码:A 文章编号:1008-4428(2018)12-0107-04

一、 引言

首席财务官(Chief Financial Officer,简称CFO)是公司重要的战略决策制定和执行者之一,是在金融市场和公司价值管理中不可或缺的角色。当企业的股东积极探求企业的价值潜力时,CFO往往站在前沿。CFO用战略型财务的眼光来审视公司所处的市场环境,敏锐地察觉公司未来的发展方向、机遇和价值,主动地迎接挑战,实现公司跨越式发展。同时,CFO建立符合资本市场要求的经营运作模式、监管与治理结构和财务文化,并使其有效地发挥作用,通过这种财务再造及资本运作,不断提升公司在资本市场的价值。从FMAC(管理会计委员会)在2010年公布的《The Role of the Chief Financial Officerin 2010》中可以看出,现阶段的CFO不仅要具备会计经济知识,同时还需要承担整合信息、沟通、熟悉业务流程与市场等角色。

目前国内研究文献较多的关注于CEO,而忽略了对CFO的研究。国内很多学者主要是用两种方法研究公司高管层薪酬机制,其一是直接研究哪些因素影响了薪酬,其二是研究高管层薪酬与公司业绩的相关性。两种研究方法各有优劣。本文以薪酬作为CFO的绩效指标,综合上述两种方法,主要研究CFO的绩效(薪酬)主要是受哪一些直接或者间接考核指标所影响,其中既包括了直接影响因素,又包含了公司业绩等相关性间接影响指标。

二、 文献回顾与研究假设

(一)文献回顾

毛洪涛、沈鹏(2009)研究发现,CFO薪酬与盈余有显著的正相关性。而曹建安、张禾、孟令华(2009)在研究CFO薪酬影响因素时也得到相似结论。

综上所述,国内外关于高官薪酬研究的文献集中于CEO薪酬影响因素的分析,而专门针对CFO的研究较少,且CFO薪酬影响的研究角度都不是很全面,衡量公司业绩的指标也较为单一。为此,本文从CFO自身特征、公司業绩和管理层三大方面全面分析其对CFO薪酬的影响,同时衡量业绩方面则突破了单一指标的限制,采用主成分分析方法分析公司业绩。

(二)研究假设

目前,国内外对于CFO薪酬绩效的研究还没有形成一定的体系,对于其影响因素也是参差不齐,各有见解。根据我国上市公司年报披露的情况,本文选取了其中与CFO有关的信息,分别为CFO的性别、年龄、学历和持股比例等。

此外,参照毛洪涛(2009)对CFO影响因素的分析,本文将管理层结构(包括管理层人员年度报酬总额、管理层人员总数、董事长总经理两职设置状况)也作为影响的主要因素进行研究。

同样,正如上文所提到的,公司的业绩也是间接反映CFO薪酬的一个主要因素,因此也是本文主要研究因素之一。公司的规模以及公司性质(是否国有化)将作为控制变量在本文中反映。

首先,基于CFO本身的特征,本文认为CFO的性别、年龄、学历、持股比例的不同会影响其薪酬,公司对CFO自身特征有着一定的偏好。此外,如果CFO持有股份,则其薪酬的一部分会在股权激励中体现,因此薪酬会较低,也就是说,持股的CFO更多可以通过分红、股票增值实现收益,薪酬也就显得不太重要;相反,没有持股的CFO,则需支付较高薪酬,否则其价值无法体现,其生计也难以维持。由此作出假设如下:

假设1:上市公司比较倾向于聘请男性的CFO,并且在一定程度上,薪酬与其年龄、学历正相关,与持股比例负相关。

美国博思管理咨询公司和CFO Research Services于2004年10月联合开展的面向1600多位高级财务经理的调查显示,CFO站在公司战略角度,使公司战略与价值最大化的目标结合起来。他们与董事会越紧密合作,公司价值最大化这一目标实现得越理想。另外曹建安、李爽、陈春玲等人(2009)的研究发现,CFO的薪酬与CEO的薪酬呈显著的相关性。有鉴于此,本文做出如下假设:

假设2:管理层人员平均年度报酬越高,CFO薪酬越高。

当董事长和CEO是同一个人时,由于个人精力的有限可能会使一部分原本属于CEO的职能转由CFO承担,CFO的薪酬也会更高。正如Colleen Cunningham(2005)提出,CFO薪酬的上涨与CFO职能的扩大密切相关。由此本文作出如下假设:

假设3:在公司董事长与总经理两职设置情况下,权利越集中,CFO薪酬越高。

CFO能否胜任,与财务运作是否有序,盈利水平高低都有很大的关系。此外,由于业绩信息很大程度上受CFO所设计的会计政策的影响,CFO对财务数据的处理可以很大程度上反映公司业绩信息。根据张金麟等人(2010)关于上市公司高管薪酬与公司业绩的研究,也是呈显著的正相关关系。为此,本文作出如下假设:

假设4:CFO的薪酬与业绩成正相关关系。

三、 研究变量和样本选取

(一)研究变量的设计

为了研究我国上市公司CFO薪酬及其影响因素之间的相关性,本文以CFO薪酬为被解释变量,CFO特征(包括性别、年龄、学历和持股比例)、公司特征(公司业绩、公司规模、公司是否国有化)以及管理层结构(包括管理层人员总数、董事长总经理两职设置状况、管理层人员年度报酬总额)为解释变量。这里性别、学历、公司是否国有化、董事长总经理两职设置状况为虚拟变量。

传统的业绩评价主要利用净利润指标。对于公司业绩的衡量,目前在国内主要有两种方法。一种是直接以ROE或托宾Q值直接作为业绩衡量指标,另一种则是《国有资本金绩效评价规则》,如表1所示。

以上两种方法都有其缺陷。对于第一种方法,评价指标过少,不能多方向、全方面考察公司业绩;对于第二种方法,尽管评价体系较为完整、考核方式较为科学,但属于一种事后评价,指标的设置缺乏科学性,某些指标计量上不善,基本指标与评价指标没能有机结合。也不能有效地反应经营者决策对股东利益的影响。因此不能全面、客观地评价企业价值。同时借鉴国外对于EVA的研究,如Marius IoanPantea(2008)的研究也发现,基于EVA的公司业绩评价要优于基于传统财务指标的评价。

有鉴于此,本文在评价公司业绩时主要基于第二种方法,但是在考虑到企业未来发展能力状况时并未全部按照传统的财务指标对公司业绩进行评价,而是以EVA创值率(economic value added,经济增加值/股权资本投入总额×100%)以及CAR(Cumulative abnormal return,累计超额收益率)作为对企业真正价值以及未来发展的衡量指标。用它代替了销售增长率以及资本累计率这两个纯财务性指标。其中EVA是公司经过调整的税后净营业利润NOPAT减去其所有投入资本IC的经济价值的机会成本后的余额。它是衡量企业价值和财富创造的度量指标。它考虑了所有者投入资本所应该获得的投资机会报酬的补偿,相对没有考虑所有投资成本的传统会计利润,更能正确反映公司价值。

CAR是每只股票在形成期内月超额收益率的简单加总,用公式表示为:超额收益率=每天股票收益率-每天指数收益率。

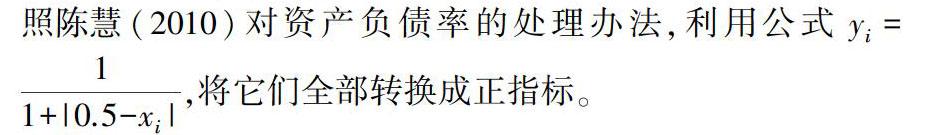

累计超额收益率从市场的角度考虑了企业的价值,比财务数据更加公允也更能够显示市场对企业未来的期望,与托宾Q值的分子原理类似。因此,本文认为EVA和累计超额收益从企业未来发展的角度评价了企业价值,更适合作为企业发展能力状况的衡量指标。同时与净资产收益率、总资产报酬率、总资产周转率、流动资产周转率、资产负债率、已获利息倍数八项指标作主成分分析,最后得出公司的综合绩效。由于资产负债率属于适度指标,不宜过高,否则风险太大;也不宜过低,否则资源无法得到充分利用。所以本文参照陈慧(2010)对资产负债率的处理办法,利用公式yi=11+|0.5-xi|,将它们全部转换成正指标。

(二)样本选取

考虑到2006年我国会计准则的变化和2008年的金融危机的影响,本文选取2007年沪深两市的上市公司作为研究对象,为了剔除掉金融行业等有关行业影响因素,本文选取了最具有代表性的制造业作为研究的样本,2007年总计样本为1292家。由于我国上市管理层结构仍处于完善阶段,CFO职位在各上市公司的设置情况还不太一致。CFO在各个公司的称谓也不同,有财务总监、总会计师、财务部长、财务经理等。在样本筛选时本文将CFO界定为负责公司日常财务、会计工作的首席财务高管人员。此外,为了使研究的数据具有代表性和准确性,在样本的筛选过程中本文按照以下步骤剔除了部分数据:

1. 剔除了在报告年度内CFO岗位发生过人员变动的样本。由于上市公司年报中披露的仅是年末在岗CFO从任职起至年末获得的薪酬,不包括前任离岗CFO在该年度内获得的薪酬,因此剔除了这部分样本。

2. 剔除了ST、PT样本总计116家。

3. 剔除了非标准审计意见的样本,以确保数据的真实可靠。

4. 剔除了存在某些数据不完整的样本。

最后取得符合要求的样本为514家。其中所有数据均来自WIND中国金融数据库、CCER经济金融研究数据库以及巨潮资讯网(www.cninfo.com.cn)公布的上市公司年報,数据处理使用了SPSS16.0软件。

四、 样本的统计性描述

(一)上市公司首席财务官薪酬基本状况

在514家样本公司中,首席财务官平均年薪为22.05万元(见表2),其中88.5%的上市公司的首席财务官的年度薪酬在40万以下,有4家上市公司首席财务官的年度薪酬在100万以上(见表)。首席财务官年度薪酬最高的为生益科技的首席财务官,其年度薪酬高达234万元。

(二)上市公司首席财务官薪酬差异分析

1. CFO性别差异分析(见表3)

在514家上市公司中,男性CFO为387人,占到75%的绝对多数比率,平均年薪为23.44万元;女性CFO仅仅占25%,且平均年薪为17.84万元,明显低于男性CFO。

2. CFO年龄差异分析(见表4)

由于CFO这一职位需要一定的知识积累与工作经验,在30岁及以下就成为CFO的在514家样本公司中仅占到5家。在514家样本公司中,41.83%的首席财务官年龄在40—50岁之间,37.35%的首席财务官在30—40岁之间。因此,中年CFO占到了大多数。40—60岁的薪酬是最高的而且相差不大,可见CFO比较适合和薪酬较高的年龄段是在40—60岁之间。

3. CFO学历差异分析(见表5)

在514家上市公司中,有415家上市公司(占80.74%)没有公布其首席财务官的学历。在公布首席财务官学历的99家样本公司(占19.26%)中,首席财务官学历为研究生的占48.48%,学历为大学本科的占28.28%。由于上市公司没有被要求披露CFO的学历,因此所获得的样本太少,不能有一定的说服力,但还是可以看出一定的趋势。

五、 模型构建

本文的实证模型分为两类:一类是评价公司业绩的主成分分析模型,一类是对首席财务官(CFO)薪酬和影响因素进行分析的多元线性回归模型。

(一)主成分分析

主成分分析,指设法将原来变量重新组合成一组新的互相无关的几个综合变量,同时根据实际需要从中可以取出几个较少的综合变量尽可能多地反映原来变量的信息的统计方法。该方法有效地避免了对财务指标主观赋权的缺陷。建立如下公式:

Y1=a11X1+a12X2+…+a18X8

Y2=a21X1+a22X2+…+a28X8

……

Yi=ai1X1+ai2X2+…+ai8X8

其中,Yi代表第i个主成分;aij代表标准化后的特征变量;Xi代表对原始变量的标准化后财务指标的标准常态随机变量(具体指标含义见表6)。最后,衡量公司业绩的指标V=b1Y1+b2Y2+…+biYi,其中bi=λk∑ik=1λk(k=1,2,…,i),λk为第k个主成分的方差贡献率。

(二)多元线性回归模型

根据国内外学者关于高管人员薪酬方面的研究建立如下多元线性回归模型:

Salary=C+α1Sex+α2Age+α3Degree+α4Stock+β1Performance+β2Average_Salary+β3Position_Design+γ1Controller+γ2Size+ε(C为常数项,ε为随机误差)

(变量代码及含义见表7)

六、 实证分析

(一)公司绩效的综合评价指标计算

1. 确定提取主成分的个数

由于前四个主成分累积贡献率共解释了总变异的 91.409%,所以提取出四个主成分作为分析的对象。

Y1=0.981Z1-0.016Z2+0.956Z3+0.966Z4+0.028Z5+0.830Z6+0.110Z7+0.149Z8

Y2=-0.044Z1-0.050Z2-0.049Z3-0.029Z4+0.197Z5-0.155Z6+0.933Z7+0.923Z8

Y3=-0.003Z1+0.765Z2+0.020Z3-0.009Z4-0.708Z5-0.002Z6+0.080Z7+0.112Z8

Y4=-0.004Z1+0.642Z2-0.019Z3+0.019Z4+0.678Z5+0.011Z6-0.040Z7-0.068Z8

其中Zi為第i个变量即Xi标准化的结果。

2. 综合指标的计算

衡量公司业绩的综合指标V=0.48Y1+0.25Y2+0.15Y3+0.12Y4

3. 因子分析的KMO和球度检验

表8给出了KMO和Bartlett球度检验结果。其中KMO值为0.742,根据统计学家Kaiser给出的标准,KMO值大于 0.6,适合因子分析;而Bartlett球度检验给出的相伴概率为 0.000,小于显著性水平0.05,因此拒绝Bartlett球度检验的零假设,也认为适合因子分析。

(二)回归模型分析

由表9可知,从CFO自身特征来讲,CFO的性别、年龄、学历、持股比例的回归系数为正,且性别和年龄在1%的显著性水平下通过检验,学历在10%的显著性水平下通过检验,而持股比例则为通过检验。可以说明男性CFO比女性CFO的薪酬更高,且随着年龄的增长CFO的薪酬也会增加。此外,学历的高低也会影响到CFO薪酬的高低。在检验中没有显著的证据证明CFO持股比例与CFO薪酬有相关性,无法证明假设1中两者负相关的假设,本文猜想可能因为中国上市公司的股权激励机制不够完善,本身持股量较少,也可能与中国公司董事会在确定高管薪酬时不考虑高管持股这一因素有关,因此相关性不高。这里本文未做进一步的探究。

从公司业绩来讲,由表9可知,公司业绩的回归系数为正,且在1%的显著性水平下通过检验,表明公司业绩越好,CFO薪酬越高,两者是呈正相关的,因此假设4成立。

从管理层结构来讲,高层管理人员平均年度报酬的回归系数为正,且均在1%的显著性水平下通过检验,表明高层管理人员平均年度报酬越高,那么CFO薪酬就越高。也即CFO的薪酬与公司的管理层结构是正相关的,假设2成立。另一方面董事长与总经理的两职设立越集中,那么CFO薪酬就越高,即公司权力越分散,则CFO薪酬越低,这一结论与假设3也相符合。

表10表明,该模型的相关系数为0.767,判定系数R2=0.588(调整后的判定系数为0.580),而回归估计的标准误差为1.404,说明该模型可以解释变量的58%,拟合优度较好。由于F值=79.787,远远大于临界值2.23,表示该模型在1%的显著性水平上通过F检验,说明模型整体是非常显著的。

七、 结论

通过前文对沪深两市的514家制造业上市公司的研究,本文得出以下四条结论:

(一)CFO薪酬与CFO的性别、年龄、学历有显著的正相关性,而没有明确证据表明CFO的持股比例与薪酬相关,所以针对持股比例研究的借鉴意义在于中国对于CFO激励方式应多元化,不应仅仅局限于薪酬激励,应让薪酬与持股比例挂钩,更好地激发CFO的积极性去创造剩余价值,正如邓春华(2003)在其文章中提到:没有股权的CFO不是真正的CFO。而股权激励这一机制可能我国发展还不够完善所以相关性不是很显著。

(二)CFO的薪酬高低受到整个管理层人员平均薪酬高低的影响,整个管理层人员平均薪酬越高,则随之而来的CFO的薪酬也越高;反之,则越低。这一结论是比较符合传统观念。

(三)公司最高权力越集中,那么CFO薪酬则越高。

(四)CFO的薪酬受公司业绩影响较大,且呈显著的正相关性。在剔除掉整个管理层平均薪酬高低的影响后,公司业绩成为CFO薪酬的主要因素,说明目前我国对于CFO的定位可能主要还是“会计师”,而并没有真正把首席财务分析师的责任赋予CFO,因此其主要CFO薪酬和业绩还是最为相关,而没有考虑到首席财务官的其他能力。

八、 本文的不足之处

(一)在衡量公司绩效时,虽然尽量避免了单指标衡量方法和主观赋权的缺陷,但是还是有很多地方无法综合考虑到,如公司的非财务指标以及某些指标的互相影响等。

(二)由于中国国内公司权力相对集中,职能划分并不明确,部分公司的CFO还兼职其他公司职务,或者是由本公司负责人兼任CFO,所以CFO的薪酬数据并不那么准确,此外,各个公司对CFO的定义可能不完全相同,对于CFO职能定位的不同也可能影响到CFO的业绩。

(三)虽然本文得出结论为CFO的薪酬与其学历是正相关的,但是由于数据原因只是分为本科和非本科,并未进一步细分,可能会影响到结果的准确性。此外,由于CFO学历并未在证监会要求公布的信息之内,所以本文获取的样本数过少(514家中只有99家披露),不是很具有代表性。

(四)由于中国公司股权激励尚不成熟,所研究的514家上市公司中只有94家公司的CFO持有股票,所以对于CFO持股比例对于CFO薪酬的影响分析不是很有說服力,有鉴于此,本文未做进一步深究。

(五)为了剔除行业、整个市场宏观因素等影响,最后只有获取514家2007年上市制造业公司的数据,可能样本太少而未发现有一些实际是相关的影响因素,也可能因此而使一些本来相关性很大的影响因素并未真正体现出来。

参考文献:

[1]Financial and Management Accounting Committee. The Role of the Chief Financial Officer in 2010. 2002:29.

[2]毛洪涛,沈鹏.我国上市公司CFO薪酬与盈余质量的相关性研究[J].南开管理评论,2009(12):82-93.

[3]曹建安,张禾,孟令华.中国上市公司首席财务官(CFO)薪酬及其影响因素研究[J].商业研究,2009(3):30-36.

[4]曹建安,李爽,陈春玲.首席财务官与首席执行官薪酬的相关性研究[J].华东经济管理,2009(6):88-92.

[5]Colleen Cunningham. Theres Good Reason Why CFO Pay Is Rising[J]. Financial Executive,2005(10):6.

[6]张金麟,赵勃.中国上市公司高管薪酬与公司业绩相关性实证研究[J].经济问题探索,2010(6):81-87.

[7]胡春秀.基于EVA的公司业绩评价指标体系的构建[J].生产力研究,2010(5):230-248.

[8]Marius IoanPantea, Valentin Munteanu, Delia Gligor, Daria Sopoian. The Managerial Performances EVAluation through the Economic Value Added[J]. European Research Studies,2008(11):83-101.

[9]陈慧.中小企业管理层股权激励与企业绩效的相关性研究[J].新财经,2010(10):80-81.

[10]邓春华.CFO在公司治理中的作用分析[J].中国工业经济,2003(5):92-96.