我国商业银行中人力资本与企业价值关系的实证研究

2018-03-01李勋来杨海云

李勋来 杨海云

[摘 要]以我国16家上市商业银行为例,利用2007—2016年的面板数据,运用固定效应模型,实证检验我国商业银行中人力资本与企业价值的关系。研究结果表明,我国商业银行中的人力资本与企业价值存在正相关关系,人力资本是商业银行发展壮大的重要支撑,能够显著提升商业银行的企业价值。因此,我国商业银行应加大人力资本投入,建立合理的人力资本激励机制,实现人力资本的保值增值,从而增强核心竞争力,达到提升企业价值的目的。

[关键词]商业银行;人力资本;固定效应;企业价值

[中图分类号]F832 [文献标识码]A [文章编号]1671-8372(2018)04-0010-05

Empirical study on the relationship between human capital and enterprise value of commercial banks in China

—a case study of 16 listed commercial banks in China

LI Xun-lai, YANG Hai-yun

(College of Economics and Management, Qingdao University of Science and Technology, Qingdao 266061, China)

Abstract: Taking 16 listed commercial banks in China as the research object, this study empirically examines the relationship between human capital and enterprise value of commercial banks in China by using the panel data from 2007 to 2016 and the fixed-effect model. The results show that there is a positive correlation between human capital and enterprise value in Chinas commercial banks, and the human capital is the important support for the development and growth of commercial banks and can significantly improve the enterprise value of commercial banks. Therefore, Chinas commercial banks should increase human capital investment, establish a reasonable human capital incentive mechanism, and realize the preservation and appreciation of human capital, so as to enhance the core competitiveness and achieve the purpose of improving the value of enterprise.

Key words:commercial banks; human capital; fixed-effect; the value of enterprise

近年來,一方面随着利率市场化进程的加快,以及国外银行的不断涌入,商业银行的内部竞争日益加剧;另一方面,由于资本市场日益完善,金融脱媒日趋凸显,加之银行客户资金需求逐渐向多样化、个性化转变,银行贷款业务被债券市场、股权融资市场所稀释,存款业务也受到股票、基金、保险市场冲击影响,银行的传统盈利渠道面临严峻考验。如何提升自身的市场竞争力已成为当前商业银行关注的重点。作为社会经济发展源泉的人力资本也因此越来越受到人们的重视。企业拥有的高素质人才越多,其活力和创新力就越强,核心竞争力就越强。银行是知识技术密集型服务行业,对高素质人才的需求也就愈加迫切。因此本文以我国16家上市商业银行为研究对象,实证探究商业银行中人力资本与企业价值的关系,并在此基础上为商业银行人力资本管理提供建议。

一、人力资本与企业价值关系研究综述

人力资本理论起源于经济学研究,17世纪经济学家威廉·配第首次提出劳动决定价值基本理论,之后亚当·斯密、马歇尔、费雪等人对其进行了补充和完善。人力资本理论的构建者美国经济学家西奥多·W·舒尔茨认为,人力资本是凝结在人身上的资本,包括教育、职业培训支出以及机会成本,是以人为载体的各种知识技能存量的总和;人力资本是最重要的资源,其促进国民收入增加的作用优于其他物质资本;应当把人力资本看作是一种投资而非消费行为,教育投资是提升人力资本的主要手段[1]。

人力资本理论产生后,众多学者对企业人力资本展开了研究。Rosen的研究表明,雇佣高学历工人可以增加企业价值[2]。Norman Chiliya研究了东非小型商贸企业中从业人员的教育水平、工作经验与经营绩效的关系。结果表明,教育水平、工作经验都能促进企业经营绩效的提升[3]。Lin以1996—2008年台湾生物科技公司为研究对象,通过因子分析以及回归模型证实智力资本能够显著促进企业价值提升[4]。Sokolovská认为智力资本是员工头脑中储存的知识,是无形资源,与物质资源共同构成企业的总价值,而这些知识使得企业独树一帜[5]。Ustinov采用因子分析、计量模型、相关分析等方法,探讨智力资本投资程度对企业市场资本化成长的影响,研究结果确定了智力资本投资的最佳水平,从而能够更准确地预测企业价值增长[6]。

20世纪80年代,我国学者开始关注企业人力资本研究。文冰以创业板企业为研究样本,从高管团队背景、治理特征、激励特征以及人力资本异质性四个维度,探究人力资本与企业盈利能力之间的关系。结果表明,高管团队人力资本特征会影响企业盈利能力[7]。朱焱等对人力资本影响企业绩效的路径进行了创新提炼,认为人力资本对企业绩效的影响不单单是通过“人力资本—企业绩效”这样简单的机制,而是“人力资本—研发投入—企业绩效”;作者进一步将人力资本划分为传记性和非传记性人力资本两个维度,以中介变量作为分析工具,研究得出,人力资本通过研发投入间接作用于企业绩效[8]。李博等以上市制造业中的中小企业为研究对象,研究智力资本与企业价值作用机制,认为智力资本中的人力资本与企业价值存在负相关关系,这与预期的假设不同,表明中小企业忽视了人力资本的价值创造作用,人力资本低效率,只有规模的增加而无质量的提升,因此阻碍了企业价值的提升[9]。郜佳音主要从教育水平、从业经验、CPA人数以及后续教育四个维度研究人力资本对会计事务所经营绩效的影响,同时研究了综合人力资本对经营绩效的作用,通过Logistic模型回归,认为不论是单一维度的人力资本还是综合人力资本,都显著作用于会计事务所的经营绩效[10]。贺雪峰等认为智力资本为人力资本、结构资本、物质资本的总和,并以万科集团为研究样本,通过回归分析得出智力资本对企业绩效有正向激励作用的结论[11]。

综上可知,国内外学者对人力资本与企业价值关系的研究大多采用单一维度的时间序列数据或截面数据,聚焦于具体的行业或企业进行分析。由此,本文针对商业银行这一特殊金融服务行业,采用包含时间序列与截面两个维度的面板数据进行建模分析。

二、研究设计

(一)模型设定与变量定义

面板数据具有截面和时间序列二维特性。回归模型可以分为随机效应模型、固定效应模型、混合效应模型等。其中固定效应又可以细分为截面固定效应和时间固定效应。对固定效应的选择,通常做法为若截面数据存在异质性,则用截面虚拟变量来控制异质性;若时间维度数据存在异质性,而截面维度较稳定,则引入时间虚拟变量进行估计。刘学良等探讨了面板数据固定效应模型回归的本质,时间固定效应是有线性约束的截面回归,它的回归表现为样本在截面维度的相关关系,回归结果等于截面回归估计的加权平均[12]。人力资本变量在各商业银行时间维度存在异质性,因此选用时间固定效应模型,即时间不同,模型的截距不同。模型矩阵如下:

InYit=α+βInXit+γDt+εit (1)

式(1)中,Dt={1,如果属于第t年;0,其他},εit表示随机误差项,i表示商业银行个数,t表示时间。

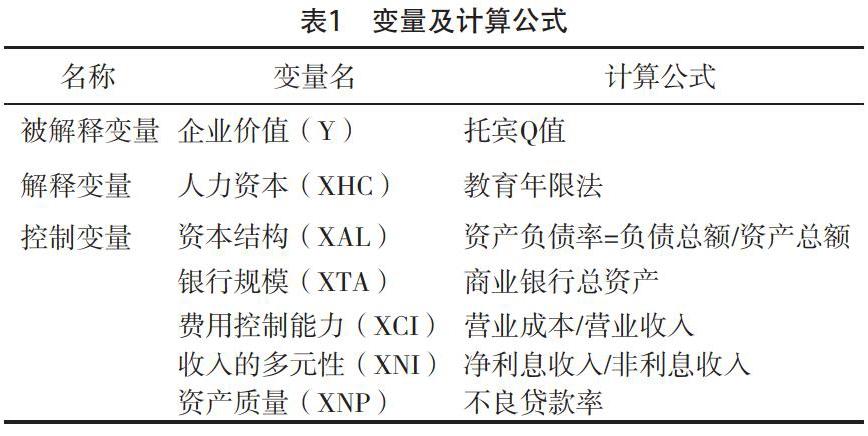

研究变量包括被解释变量、解釋变量和控制变量(见表1),其设定过程如下:

1.被解释变量。潘福祥在公司治理与企业价值的实证研究中将企业价值指标设置为托宾Q值,用于探究企业价值与公司治理的关系[13]。夏立军等在分析政府控制、治理环境与公司价值的关系时用托宾Q值表示年末公司价值并构建模型进行分析[14]。本文借鉴他们的方法选用托宾Q值来研究商业银行企业价值。计算公式为:

托宾Q=银行市场价值/银行的重置成本

=(流通股*收盘价+受限股*净资产/总股本+负债总额)/总资产 (2)

由于我国上市商业银行的重置成本难以获取,在计算中我们采用年末总资产的账面价值替代。

2.解释变量。常用的人力资本计量方法有成本法、收入法以及教育年限法[15-16]。成本法顾名思义就是以人力资本过去投入成本来衡量,收入法则是以未来流入的收入折现值来表示人力资本。由于上市商业银行人员信息无法获取,且我国市场化水平低,未来收入水平无法有效估计,另外商业银行从业者学历水平较高,人力资本投入成本主要表现为教育成本,因此本文采用教育年限法对商业银行人力资本进行估计。计算公式为:

XHC=∑ki=1EiHi (3)

式(3)中,XHC为人力资本存量,Ei表示i教育层次的员工比重,Hi表示i教育层次员工的受教育年限。本文将教育层次分为4层:专科以下学历、专科学历、本科学历、研究生学历(硕士和博士),受教育年限分别为12年、15年、16年、19年。

3.控制变量。影响企业价值的因素主要包括企业规模、治理结构、业务结构、资产质量等,研究中主要选取以下5个因素作为控制变量。

(1)资本结构,用资产负债率(XAL)替代。计算公式为:资产负债率=负债总额/资产总额。资产负债率是衡量银行负债水平及风险程度的重要指标。过高,说明银行面临较大的财务风险;过低,说明银行吸收存款的能力不足,营利性较差。

(2)银行规模。银行的资产规模会影响企业价值,资产规模越大,抵御风险的能力越强。因此选用总资产(XTA)代表银行规模。

(3)费用控制能力。盈利是提升企业价值的驱动因素,提升盈利能力最基本的方法是控制成本,而在减少成本的基础上实现收入的增长是所有企业的价值追求,所以本文引入成本收入比(XCI)来考察商业银行费用控制能力,进而测度其对企业价值的影响程度。

(4)收入的多元性。银行收入可大体分为两类:利息收入和非利息收入。利息收入是银行通过放贷业务获得的收入,净利息收入则是利息收入减掉银行支付存款利息后的净值。非利息收入指银行通过表外业务获得的收入,是银行获利的重要渠道,也是银行开拓的新利润增长点。文中采用净利息/非利息之比(XNI)描述商业银行的多元收入结构。

(5)资产质量。商业银行主营信贷业务,其是银行主要的资金运用渠道,贷款质量的高低会影响商业银行自身的价值和信用风险,因此引入不良贷款率(XNP)来衡量银行资产质量。

(二)数据采集

本文以中国银行、工商银行、交通银行、农业银行、建设银行、民生银行、北京银行、宁波银行、光大银行、招商银行、浦发银行、中信银行、兴业银行、华夏银行、平安银行、南京银行16家上市商业银行为研究对象,采集2007—2016年面板数据。数据主要来源于东方财富网、新浪财经和各大银行的年度报告。所有数据采用对数形式,模型回归分析选用软件Eviews9.0。

三、模型回归与结果分析

(一)描述性分析

所采集的面板数据经过处理,得到如下描述性统计结果(见表2)。取对数后7个变量的标准差为0.02~1.28,波动幅度较小,表明数据较平稳。

(二)单位根检验

面板数据回归之前需进行单位根检验,检验数据是否为平稳数据,以避免出现伪回归或虚假回归现象,确保估计的有效性。在LLC、ADF单位根检验方法中,被解释变量、解释变量以及控制变量在5%显著性水平下均通过检验(见表3),表明面板数据是平稳的,可以进行回归分析且不存在伪回归现象。

(三)协整检验

通过单位根检验后还需进行协整检验,其目的是检验解释变量和被解释变量之间是否存在长期均衡关系,且进行协整检验的前提为数据必须同阶单整。由表3可知所有变量均通过单位根检验,即变量为零阶单整,可以进行协整检验协整检验,结果见表4。在5%的显著性水平下,解释变量与被解释变量通过Pedroni检验和Kao检验,表明商业银行企业价值与人力资本之间存在长期稳定的相关关系。

(四)豪斯曼检验

豪斯曼检验用来筛选面板数据回归模型的类型,检验数据模型是随机效应还是固定效应,其原假设为应建立随机效应模型。由表5可知,在5%的显著性水平下,变量拒绝原假设,且不管是个体随机效应还是时间随机效应均不存在。所以模型回归应采用固定效应模型。

(五)模型结果分析

本文采用面板数据时间固定效应模型进行多元线性回归,引入了时间虚拟变量。另外模型将以商业银行企业价值为被解释变量,银行人力资本为解释变量,通过依次引入资本结构、银行规模、费用控制能力等控制变量,确保模型回归结果具有稳健性[17]。各模型回归结果见表6。

以模型6为例,其具体的表达式为:

Yi=-0.3159+0.1123*-0.0296*LXALi +0.0039*LXTAi-0.006*LXCIi– 0.0089*LXNIi-0.0061*LXNPi+0.0458*D1+0.0043*D2+0.0243*D3+0.0036*D4-0.0131*D5-0.0125*D6-0.0205* D7-0.0026*D8-0.0101*D9-0.0164*D10

(Dt=1,如果属于第t年,t=1,2……10;Dt=0,其他)

检验模型优劣的标准主要有拟合优度R-sq、AIC赤池准则、SC施瓦茨准则。拟合优度R-sq越大表示回归模型对观测值的拟合程度越好,AIC准则和SC准则参数值越小,代表模型设定效果越好。由表6可知,模型6的拟合优度最高,AIC准则的数值最小,说明模型6的回归结果较好;模型3的拟合优度和AIC值不是最优的,但是SC值最小,所有变量在5%的显著性水平下,回归系数都比较显著,说明模型3的回归也较理想。

相关模型结果分析如下:

1.商业银行人力资本与企业价值存在正相关关系。在5%的显著性水平下,所有模型中人力资本变量(XHC)回归系数均为正值,且人力资本每变动1个单位,商业银行企业价值变动约0.112~0.139个单位。表明人力资本与商业银行的企业价值存在正相关关系,且商业银行人力资本越多,越能够显著促进商业银行企业价值的提升。

2.控制变量对商业银行企业价值的影响较显著。控制变量资产负债率(XAL)在模型3和模型4中的回归结果较为显著,且均为负数,表明银行负债越高,越阻碍银行企业价值的提升。总资产(XTA)在模型3—模型6中的回归结果均显著,回归系数为0.005~0.003,表明银行的规模与银行企业价值存在正相关关系,银行规模越大,其价值越高。成本收入比(XCI)在模型4—模型6中的回归结果均不显著,而且不良贷款率(XNP)的回归结果也不显著,但这两个变量系数均为负值,表明银行成本收入比与企业价值存在负相关,不良贷款率与银行企业价值也存在负相关,这与现实情况相符。在实际中,银行的成本越高,不良贷款率越高,表明该银行的盈利能力越差,信用风险越高,所以企业价值越低。净利息与非利息收入之比(XNI)的回歸结果均显著,其回归系数为-0.008~-0.009,表明该指标与银行企业价值存在负相关,即非利息收入越多,银行表外业务获利能力越强,银行的企业价值越高。

四、结论与建议

本文在梳理相关文献的基础上,运用面板数据时间固定效应模型,探讨商业银行人力资本与企业价值的相关性。通过实证分析可知,人力资本是企业发展的重要支撑,是企业持续繁荣的中坚力量,能够有效促进商业银行企业价值的提升。因此,如何将自身丰富的人力资源转化为更有竞争力的人才优势,是当前商业银行实现发展壮大,提升企业价值的关键。而商业银行人力资本的积累可从扩大人力资本投资和建立合理的人力资本激励机制入手。

一方面商业银行应加大对人力资本的投入。其中在职培训是银行业进行人力资本投资最主要的方式与手段,商业银行应该充分挖掘银行内部具有发展潜力的人力资源,针对每位员工的不同知识储备、不同发展需求制定详细、具体、灵活的培训计划,采用面授与视频教学相结合的多渠道教学模式组织在职培训,培训后制定相应的考核机制,及时进行评估,有效提升银行培训成果。另一方面商业银行应建立健全人员激励机制。以物质待遇激励人,制定个性化、差异化、竞争性的薪酬体系,避免“大锅饭”式工资制出现的“劣币驱逐良币”现象;支持员工参与收入分配,倡导股权动态分配,保证股权掌握在最优秀的人才手中,提高员工的工作积极性;以宽松的发展空间激励人,打破传统等级森严的晋升机制,放低晋升限制门槛,通过公开公正的考核评估制度选拔优秀管理层;以精神财富激励人,以优秀的企业文化维系企业与员工的精神,激发员工的使命感和责任感,增强员工的归属感和成就感。

[参考文献]

[1]西奥多·W·舒尔茨.论人力资本投资[M].北京:经济学院出版社,1992.

[2]Rosen S. Authority, control, and the distribution of earnings[J]. Bell Journal of Economics,1982(13): 311-323.

[3]Norman Chiliya. Impact of level of education and experience on profitability of small grocery shops in South Africa[J].International Journal of Business Management & Economic Research,2012(1):462-470.

[4]Lin H, Chang T, Yeh C. An exploration of the intellectual capital of the biotechnology industry: the experience of Taiwan[J]. Journal of Asian Business Strategy,2013(7):167.

[5]Sokolovská B, Cagánová D, Cambál M, Saniuk A. Intellectual capital of employees as a competitive advantage of an enterprise[C]. Proceedings of the 6th European Conference on Intellectual Capital,ECTC 2014, Trnavc, Solovakia, 10th-11th April, 2014:384-392.

[6]Ustinov A E, Bulnina I S, Arsentyeva L I. Prediction of market capitalization of investment in intellectual capital in companies[J]. Journal of Economics and Economic Education Research,2016(17):9-14.

[7]文冰.創业板高管团队人力资本与企业盈利能力的实证研究[D].长沙:长沙理工大学,2013.

[8]朱焱,张孟昌.企业管理团队人力资本、研发投入与企业绩效的实证研究[J].会计研究,2013(11):45-52.

[9]李博,李桦.中小企业智力资本要素对企业价值的影响—基于不同规模价值创造差异视角[J].企业经济,2013(7):87-90.

[10]郜佳音.会计师事务所人力资本与经营绩效关系研究[D].上海:东华大学,2014.

[11]贺雪峰,魏盈颖.智力资本与企业绩效关系研究—以万科集团为例[J].绿色财会,2018(5):11-18.

[12]刘学良,陈琳.横截面与时间序列的相关异质—再论面板数据模型及其固定效应估计[J].数量经济技术经济研究,2011(12):96-114.

[13] 潘福祥.公司治理与企业价值的实证研究[J].中国工业经济,2004(4):107-112.

[14]夏立军,方轶强.政府控制、治理环境与公司价值—来自中国证券市场的经验证据[J].经济研究,2005(5):40-51.

[15]钱雪亚.人力资本水平统计估算[J].统计研究,2012(8):74-82.

[16]闫雷雷.人力资本对中国商业银行绩效影响的实证分析[D].青岛:青岛大学,2015.

[17]姜天文,何羽.商业银行人力资本和企业绩效关系的实证[J].统计与决策,2015(18):186-188.