股票价格对金融板块上市公司绩效影响的门槛效应研究

2018-01-29葛萍萍

葛萍萍

(郑州大学商学院,郑州450001)

一、文献综述

西方有效市场假说(Efficient Markets Hypothesis,EMH)认为,股票价格已充分地反映了所有关于公司营运的信息,这些信息包括已公开的或内部未公开的信息,即股票的价格反映了其内在权益的价值。权益价值是通过公司的经营绩效产生的。因而,在西方成熟的股票市场,股票价格和公司的绩效高度的正相关,股份公司自身的经营状况和发展前景是股票价格的基石。理论上讲,公司经营状况与股票价格正相关:公司经营状况好,股价上升;反之,股价下跌。但在我国,证券市场发育不完善,价格发现机制不健全,关于股票价格是否能够如实反映公司绩效尚未得出一致的结论。

国外 Strong&Walker(1993)以 1971-1986 年美国146个公司为样本建立了盈利回归模型。研究表明公司盈利信息对公司的市场价值及持续发展能力有显著影响[1]。Collins,et al.(1997)运用美国上市公司一年的财务报告等数据进行分析,认为上市公司的账面价值和收益与股票价格的相关性在过去的40年中是逐年增长的[2]。Clubb&Naffi(2007)以英国所有上市公司(金融企业除外)为样本,选择一年间的账面价值作为数据,建立了一个以未来预期账面价值、ROE(净资产收益率)和现期账面价值作为解释变量的线性模型以此解释未来的股票收益,研究发现这三个变量在很大程度上解释了英国上市公司的股票收益[3]。Lee,et al.(2012)使用分位数回归的研究方法,对中国地产股进行研究,认为高绩效会导致股价的上升,低绩效会导致股价的下降,前者的影响强于后者[4]。Bo Zhu&Feng Niu(2016)以2002-2011年中国沪深A股市场的年度数据为样本,研究投资者情绪和会计信息对股价的影响。研究表明,EPS(每股盈余)等会计信息对股价具有重要的影响[5]。

国内的研究成果可以分成3类。一是认为业绩和股价是正相关的关系。文海涛等(2003)通过分行业研究,认为无论整体还是分行业的财务指标和股价都存在确定的相关关系,除亏损公司外的各行业,每股收益和股价具有很强的正相关[6]。二是部分学者持负相关的观点。李礼、洪源(2005)通过对19个行业的市净率与净资产收益率进行相关性分析,认为我国股市中大部分上市公司经营业绩与其股价负相关[7]。三是认为二者不相关。晏艳阳、胡俊(2006)以时间序列的协整检验方法,研究沪深净资产收益率和每股收益的相关性,研究结果表明股票价格与上市公司业绩变化之间不存在长期均衡关系即股票价格不反映上市公司业绩[8]。钱岩松等(2009)对上海证券交易所A股上市公司进行研究,认为股票价格与公司绩效之间并不存在显著的相关性[9]。祁雄等(2014)以5家金融类上市公司为样本,论证了对整体进行回归分析,股价和盈利能力具有显著的相关性,但是单个样本的股价与盈利能力之间不一定存在显著相关性[10]。

现有的研究结论是在假设股票价格与上市公司绩效之间存在线性关系的基础上得出的。实际上,股票价格与上市公司绩效可能存在非线性关系。由于金融板块上市公司核算方式的独特性,许多学者在研究上市公司股价和公司绩效的关系时,往往将金融板块上市公司排除在外。金融业是国民经济的晴雨表,我国金融业承担着支持国内经济结构调整和保卫国家金融安全的双重任务。它在国民经济中具有牵一发而动全身的独特地位。金融板块作为股票市场中的特殊板块对国内经济、宏观政策等基本面具有较高的灵敏度,是先行指标。金融板块的波动是一国国内经济发展态势的风向标。作为市场权重股,具有稳定证券市场的作用。金融板块上市公司股价估值低,是保险、社保基金的主要配置板块,是大资金的主要投向之一。因此,金融板块应当给予更多关注。

鉴于目前股票价格对金融板块上市公司绩效的相关研究比较匮乏,本文选取2009-2014年金融板块的30家上市公司为研究样本,对股票价格影响上市公司绩效的效应进行研究。同时考虑到股票价格对金融板块上市公司绩效的影响可能存在非线性关系,所以本文根据Hansen(1999)提出的面板门槛模型,以市值作为门槛变量,寻找在股票价格影响上市公司绩效中的市值门槛值,并对其进行显著性检验,以研究在股价影响上市公司绩效中市值所起到的门槛效应。

二、模型的选定

(一)门槛模型的设定

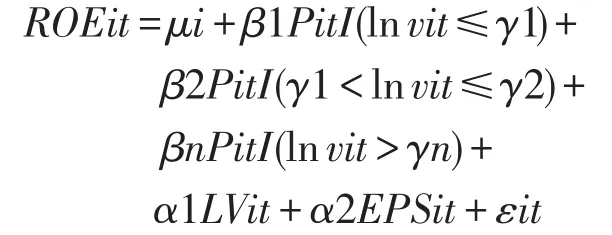

Hansen(1999)面板门槛模型通过内生划分区间并找出门槛值,可以有效避免人为划分样本区间带来的偏误。我们以市值作为门槛变量建立股票价格和上市公司绩效的面板门槛模型。设定多重门槛模型形式如下

其中,i表示观察个体,t表示时间;ROE为净资产收益率,作为衡量公司绩效的指标;P为股票价格,是区间相关的依赖变量,即受门槛变量影响的解释变量;LV为资产负债率,EPS为每股收益,是控制变量,称为区间独立的解释变量;V为年个股总市值,为门槛变量;I(·)为指标函数,其相应括号内条件成立时取值为1,否则取值为0。β1、β2…βn分别为门槛变量 lnvit≤γ1、γ1<lnvit<γ2…lnvit≥γn的不同区间内股票价格(Pit)对上市公司绩效(ROEit)的影响系数。μi为不随时间变化的个体效应,εit为随机干扰项。

(二)数据来源与描述性统计分析

本文选取沪深两市的金融业上市公司,以2012年证监会修订的上市公司分类指引为据。将金融业分为4部分,分别为货币金融服务、资本市场服务、保险业和其他金融业。鉴于新上市的公司样本数据较少,本文选取2009年以前上市的公司,样本区间为2009-2014年。剔除数据不完整的公司,共有30个上市公司,900个观测样本,所有数据来源于国泰安数据库。

图1反映了各相关变量平均值的逐年变化情况。从图1可以看出:(1)各相关变量是稳定的,没有发生大的波动。(2)净资产收益率、资产负债率在2009-2011年成缓慢下降的趋势,从2012-2014年成缓慢上升的趋势。从平均值趋势上来看,净资产收益率和资产负债率的变化具有一致性。(3)每股收益波动较小,说明这段时间内金融业的盈利水平相对比较稳定。(4)股票价格在2009-2011年呈下降趋势,在2013-2014年呈上升趋势,没有出现异常值,说明金融板块股票价格的波动不是太大。(5)市值的波动较小。整体来看,金融板块的发展比较平稳。

图1 相关变量平均值变化趋势图

三、实证结果分析

(一)门槛效应的检验

对假设的模型进行单一门槛、双重门槛、三重门槛检验,检验结果见表1。我们发现,3种门槛效果均在5%水平上显著,3个门槛值分别为25.104、26.850、23.902。由于第三个门槛值23.902均小于25.104和26.850,不符合实际。因此模型为双重门槛,门槛值分别为25.104和26.850。双重门槛具有有效描述依赖变量和被解释变量的结构变化,减少自由度的损失的好处,因此本文选取双重门槛模型。

(二)门槛模型的估计

分别对模型进行简单回归(不考虑门槛值)和门槛回归(考虑门槛值)。模型估计结果如表2所示。

如表2所示,当进行简单回归时,股票价格对上市公司绩效具有显著的正影响。资产负债率对上市公司绩效有正的影响,资产负债率代表偿债能力,即偿债能力的提升,有利于提高公司绩效。每股收益对上市公司绩效具有显著的正影响。但是,在此过程中,忽视了市值的影响因素,无法了解股价在影响上市公司绩效中是否依赖市值的变化。

表1 门槛效应显著性检验

表2 模型参数估计结果

门槛回归结果表明,2个门槛值25.104和26.850 将市值的划分为 3个区间。当lnv≤25.104时,股票价格对上市公司的绩效具有显著的正影响,即股票价格的上升有利于公司绩效的提升。当25.104<lnv≤26.850时,股票价格对上市公司绩效具有正影响,但是影响的程度降低。这表明随着市值的增加,股票价格对上市公司绩效的影响程度降低。当lnv>26.850时,股票价格对绩效为负影响,影响不显著。综上所述,股价影响公司绩效的过程中,依赖市值的变化。股票价格在影响上市公司绩效过程中,存在门槛效应。

为什么股票价格对上市公司绩效的影响随着市值的增加不断减弱?当市值在中低市值区间时,由于市值是股价和总股数的乘积,当市值较低时,相应的股价较低。较低的股价会引发不理性的投资者争相购买,认为较低股价更容易获利。因此,股价低更容易融资,企业可以用融资进行购买生产设备、进行核心技术的研发等扩大生产规模。这种方式,有利于公司绩效的提升。当市值位于高区间值时,企业规模较大。由于盘子较大,不易被机构操作,不会像高估值的中小市值股票一样股价迅速上升。此外,公司在社会上形成一定的影响力,并占据相对较为稳定的市场份额,股价就会趋于稳定。因此,股价对绩效的影响不显著。因此,随着公司市值的增加,股票价格对公司绩效的影响程度逐步减弱。

从控制变量来看,每股收益对上市公司绩效具有显著的正影响。而每股收益反映企业的经营成果,代表公司的盈利能力。每股收益对绩效具有显著的正影响,说明盈利能力的提升有助于公司绩效的提升。资产负债率对绩效具有正影响,但是不显著,说明投资者在投资过程中,不太关注上市公司的资产负债率,对公司的偿债能力的认识不足。

(三)金融板块公司门槛区间状况

本文选取了沪深两市中30个金融类公司为样本。将金融业分为以下4个部分:分别为货币金融服务、资本市场服务、保险业和其他金融业。货币金融服务包括16个样本公司;资本市场服务包括10个样本公司;保险业和其他金融业分别包括3个样本公司。金融板块公司在市值区间及时间上的分布情况如表3及图2所示。

从图2可以看出,中低区段的公司个数在总样本中占有很大比例。高区段的变化比较平缓,在2014年略有上升。中区段公司个数由2009年的10个上升到2014年的11个。低区段的公司个数整体来说略有下降。总体而言,3个区段公司个数的变化趋势都比较小。

由表3可以看出在货币金融服务中,从2009-2014年中70%左右的公司市值的在低区段和中区段。这说明在这个领域,股票价格对上市公司绩效的影响很大一部分依赖于市值的变化。在资本市场服务,样本公司均位于低区段和中区段。这说明股票价格对上市公司绩效具有显著的正影响,在保险业中,2/3的公司市值对数位于中区段,说明保险行业中,股票价格对公司绩效也具有正影响。其他金融业均位于第一个区间。综上所述,在金融板块中,大部分公司市值位于低区段和中区段,表明上市公司股票价格对公司绩效具有正影响。金融板块中股票价格对上市公司绩效的影响,依赖于市值的变化。

四、结论

根据2009-2014年沪深两市的金融板块30个公司的面板数据,建立面板门槛回归模型,以股票市值作为门槛变量研究股票价格对上市公司绩效的影响是否存在门槛效应。根据门槛回归模型的估计,本文得到以下主要结论:

表3 金融板块的分布

图2 2009-2014年市值在3个区段内的上市公司数量变化

(1)股票价格对金融板块上市公司绩效的影响存在双重门槛效应。表明股票价格影响金融板块上市公司绩效的效应是非线性的,这种效应依赖于股票市值。

(2)当市值位于较低(lnv≤25.104)时,股票价格对公司绩效具有显著的正影响;当市值中等(25.104<lnv≤26.850)时,股票价格对公司绩效也具有正影响,但影响的程度有所下降;当市值较高(lnv>26.85)0时,股票价格对公司绩效为负影响,但是这种影响不显著。因此,随着市值的增加,股票价格对绩效的影响程度逐渐减弱。

(3)金融板块上市公司股票市值大多位于中低市值区间,只有少量金融板块上市公司位于高市值区间,表明股票价格对金融板块上市公司绩效整体有显著的正向影响,股票价格在很大程度上能够反映上市公司的经营绩效。

(4)每股收益对绩效具有显著的正影响,说明盈利能力的提升有助于公司绩效的提升;资产负债率对绩效具有正影响,但不显著,说明投资者在投资过程中,不太关注上市公司的资产负债率,对公司偿债能力认识不足。

[1]STRONG N,WALKEr M.The explanatory power of earnings for stock returns[J].Accounting Review A Quarterly Journal of the American Accounting Association,1993,68(2):385-399.

[2]COLLINS D W,MAYDEW E L,WEISS I S.Changes in the value-relevance of earnings and book values over the past forty years[J].Journal of Accounting&Economics,1997,24(1):39-67.

[3]CLUBB C,NAFFI M.The Usefulness of Book-to-Market and ROE Expectations for Explaining UK Stock Returns[J].Journal of Business Finance&Accounting,2007,34(1-2):1-32.

[4]LEE J S,HUANG G L,KUO C T,et al.The momentum effect on Chinese real estate stocks:Evidence from firm performance levels[J].Economic Modelling,2012,29(6):2392-2406.

[5]ZHU Bo,NIU Feng.Investor sentiment,accounting information and stock price:Evidence from China[J].Pacific-Basin Finance Journal,2016,38.125-134.

[6]文海涛,倪晓萍.我国上市公司财务指标与股价相关性实证分析[J].数量经济技术经济研究,2003,20(11):118-122.

[7]李礼,洪源.我国上市公司业绩与股票价格之间关系的实证研究[J].经济问题探索,2005(9):113-115.

[8]晏艳阳,胡俊.股票价格与上市公司业绩的关联分析:对中国证券市场的研究[J].系统工程,2006,24(8):63-69.

[9]钱岩松,刘银国,朱龙.公司绩效与股票价格的相关性分析[J].合肥工业大学学报(社会科学版),2009,23(5):46-51.

[10]祁雄,黄炜.我国上市公司的股票价格与盈利能力关系研究:以金融板块为例研究[J].经济界,2014(4).63-75.