新常态下中美股市联动性分析

2018-01-24董燕

董 燕

(上海理工大学,上海 200092)

一、股市联动及其相关理论

(一)股市联动

自20世纪90年代以来,伴随着信息革命的兴起,经济全球化和金融自由化成为国际经济发展的两大主题。随着国与国之间经济一体化程度的不断加深,世界上许多国家开始逐步开放本国的资本市场,解除金融管制,使得资金得以在国际间流动,跨国的投资活动、投机活动日益频繁,使得国际金融市场间不断显现出同涨同跌的联动现象。

本文通过研究中美股市之间的联动性,期望达到如下目的:首先,分析中国和美国股票市场的联动性,以此来评价中国在金融全球化、经济全球化的国际化道路上走了多远。通过比较中国和美国在同一时期的股市变化,可以一定程度上反映中国的经济发展状况和金融市场改革步伐。其次,对于着眼于全球资产配置的个人或机构投资者,他们可以根据股市之间的联动效应,提前对市场走势做出判断,优化其资源配置结构。最后,对于国际相关政策的制定者,通过股市联动效应来判断外部市场变化会对国内市场产生何种程度的影响,适时做出相关应对,维护好国内金融市场的稳定。

(二)有效市场理论下的经济联动假说

该观点主要认为联动效应由经济基本面驱动。Fama(1970)定义有效市场:一个金融市场,如果其证券价格总可以充分体现可获得信息变化的影响,那么该市场是有效市场。并言论美国的债券市场和股票市场就是满足这样条件的市场。有效市场假说为经济基本面驱动提供了理论基础。

关于经济基本面驱动,国外很多学者支持此观点,并建立相关模型进行检验,主要的研究有:Stulz(1981)通过实证验证了股票市场的联动性,研究发现诸如税率、资本限制等宏观经济变量的影响使得本国股票市场和其他国家股票市场产生联动。

(三)无效市场理论下的市场传染假说

以行为金融的视角解释股市联动性的假说,一般称之为市场传染假说。该理论的支持者认为,股价不仅受其内在价值的影响,还受到投资者行为的影响,如投资者心理预期、过度自信、损失恐慌等。Shefrin&Statman(1994)建立行为资本资产定价模型(简称BCAMP),从投资者心理角度研究资产价格的波动。该研究为研究联动性的驱动因素从经济基本面假说过渡到市场传染假说提供了思路。Sherfin&Statman(2000)深化研究,提出行为组合理论(简称BPT),该理论认为将股市联动的影响因素总结为三方面:基本面因素、投资者恐慌、羊群效应。由投资者行为驱动因素又可细分为三类:

1.羊群效应驱动。羊群行为,在股市中指,散户投资者的投资决策受机构投资者的影响。机构投资者具备散户投资者所没有的专业分析师团队和庞大的数据资料库,相比散户投资者能够更快更准确地获取信息。正因如此,散户投资者跟风机构投资者的操作,追涨杀跌。当出现利空消息时,机构投资者能够领先一步获得信息,进行交易,由于他们的资金量较大,他们的交易行为会反映在市场上,例如引起市场指数的异动,进而引起散户投资者们的恐慌抛盘;当出现利好消息时,与前面分析思路一样,散户投资者跟风买进。在全球金融一体化的背景下,机构投资者的客户和资金涉及面可能泛至全球,因此他们作用的范围广至全球,进而使各国股市产生联动反应。

由于机构投资者在信息来源上占据绝对优势,信息不对称导致散户投资者不能形成自己的独立判断,采取跟风行为。在股市剧烈波动的时候,当股市指数突然出现“跳水”,此时散户投资者可能出现恐慌,引起集体抛售行为,进而加剧股市下跌,形成联动效应。

2.投资者偏好驱动。市场投资者过于集中关注某一行业,或某一地区上市公司,当这些投资者达到一定数量足以对市场施加影响力时,这类投资者的偏好将导致对所关注的股票产生共同影响。例如20世纪伊始美国的互联网科技泡沫,该危机也波及至我国,分析内中缘由,一个很重要的因素是分析师们对网络科技股的前景达成共识,使得两地股市中科技股出现同涨同跌的现象。再如,市场投资者若偏好于某一特定范围内的上市公司,致使该范围内上市公司股价上涨,产生所谓的“本地偏好”,进而引发区域板块联动。Lee,Shleife&Thaler(1991)建立范围偏好联动理论,该理论认为,投资者对本地公司的调研成本低,进而对本地公司熟悉,因此更倾向于投资本地上市公司,当持相同观点的投资者达到一定规模后,会引起该范围内的联动。该理论正可以解释2006年上海本地股票达到短期牛市的现象。

3.危机传染驱动。金融危机的爆发引起投资者恐慌,该恐慌情绪蔓延,不仅引起本国股市暴跌,还会波及其他国家。如2008年美国次贷危机爆发,当时中国国内经济基本面没有受到危机的影响,但由于投资者的恐慌情绪,对未来持有悲观情绪,使得中国股市大盘指数连续数日跌幅超过4%,虽波幅不及危机爆发地美国,但金融危机的传染效应使得此次发源于美国的次贷危机蔓延至全球,形成了全球性的金融危机,引起各国股市联动。

二、股市联动的实证研究

(一)样本选取及数据处理

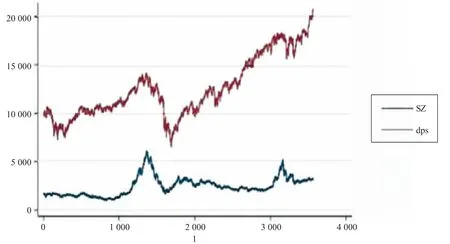

本文数据均来自万得数据库。取道琼斯股票指数、上证综指的2001年12月12日至2017年2月21日的日收益率数据。由于中国和美国的节假日以及休市的规定不同,删除日期不一致的交易日数据,最终得到3560个日交易数据(见图1)。

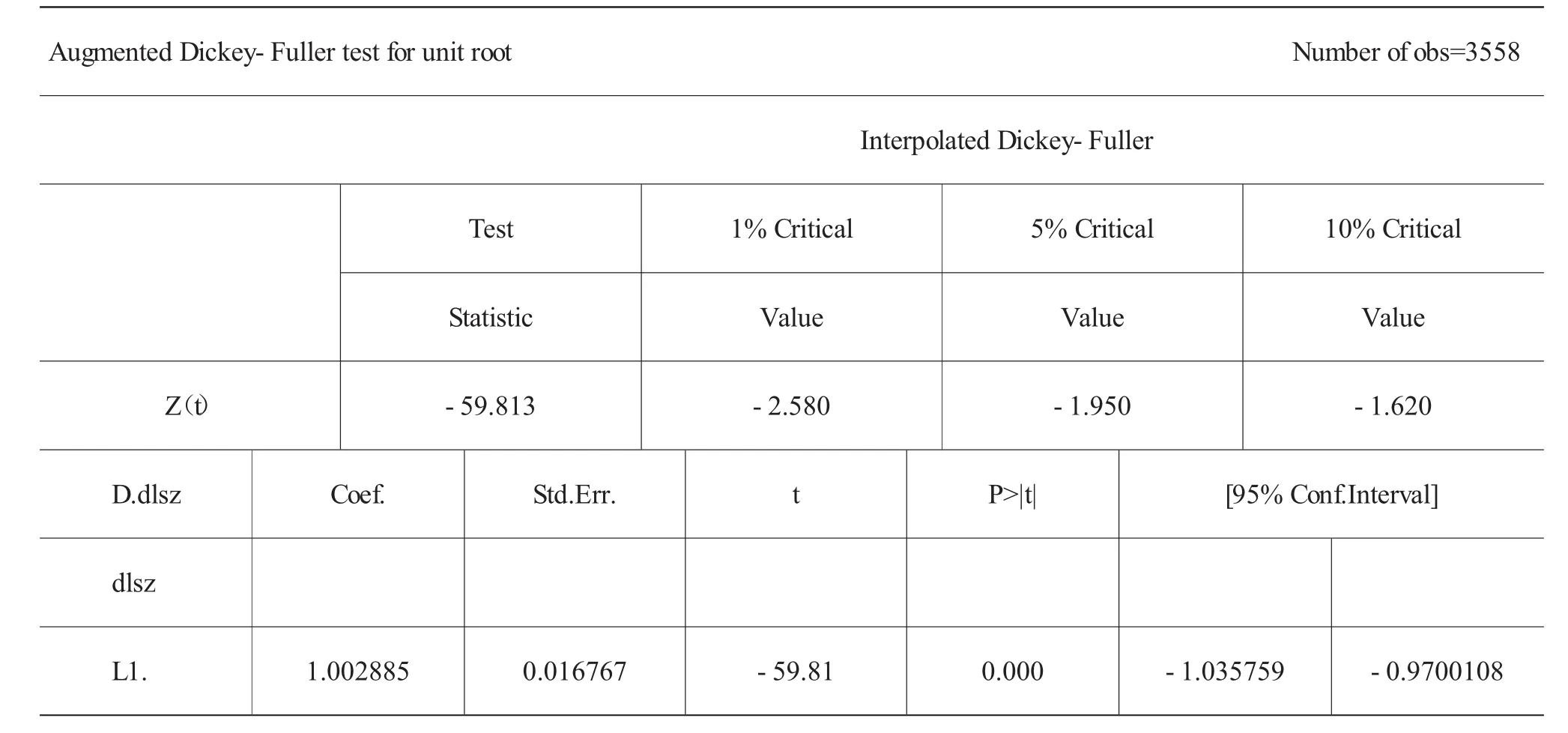

通过时间趋势图我们可发现,中美股市从2001年至今,总体上都是不断上升的。短期里出现波动,且不同时间段上具有联动现象。为研究中美股市的联动,我们将上证指数和美国道琼斯指数收益率进行对数差分处理(分别记为dlsz,dldqs)后,对其进行单位根检验。下页表1为上证指数对数收益率差分序列的结果

图1 上证指数与美国道琼斯指数的日收益率数据走势图

由下页表1可知,t值为-59.813,远远小于1%置信区间临界值-2.580,因此拒绝存在单位根的原假设,接受备择假设,即认为dlsz是平稳的。

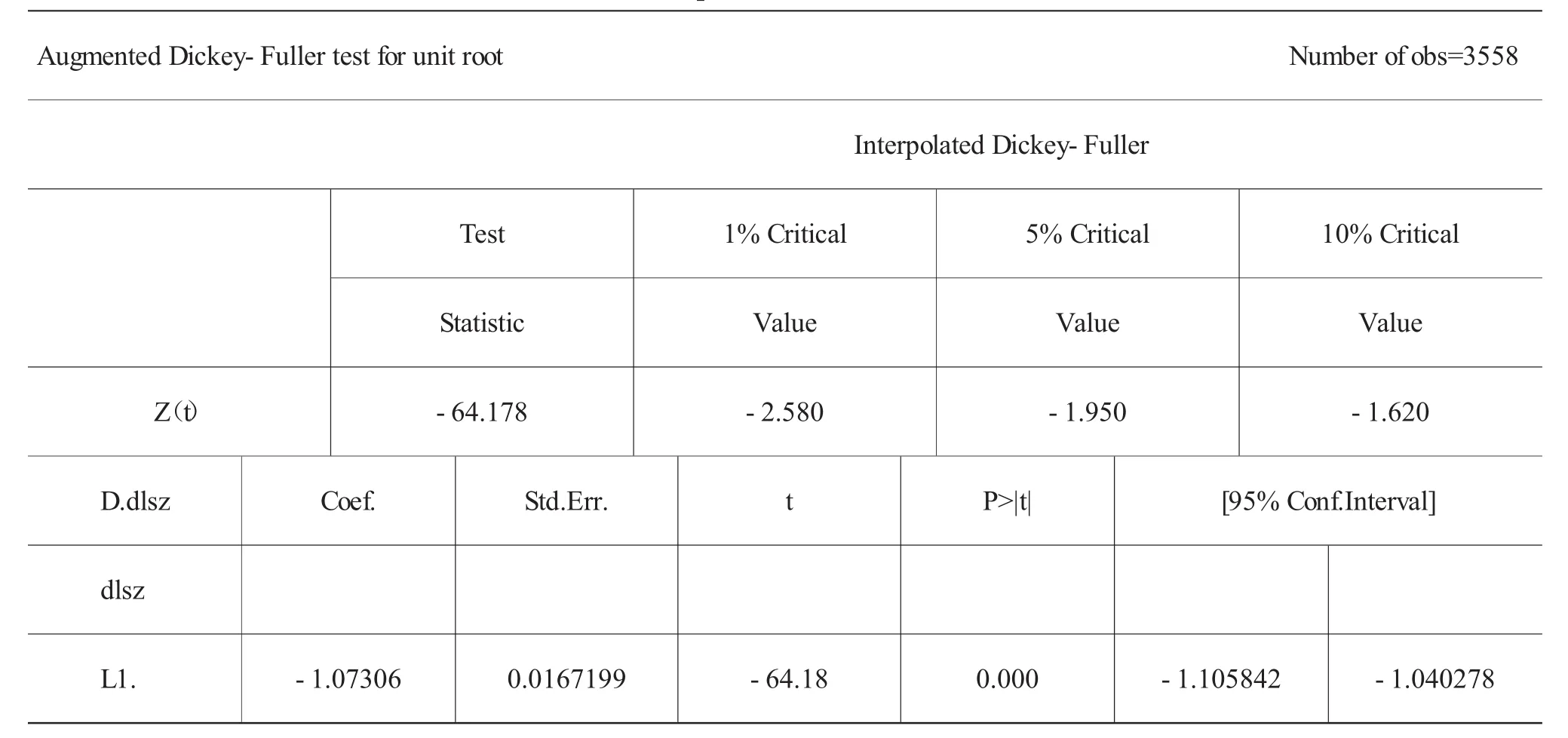

由下页表2可知,Z值为-64.178,远小于1%的临界值-2.580,所以根据DF检验结果得到道琼斯指数收益率序列(dldqs)为平稳序列。

(二)中美股市因果分析

1.中美股市的长期关系。通过Granger因果关系检验两国股市长期的价格引导关系。由于Granger因果检验对之后阶数非常敏感,为了确保结果的稳健性,本文列出了从滞后1期到滞后5期的所有检验结果,以AIC、SC准则最小的滞后阶数为准,同时参考其他的滞后阶数下的检验结果。

由下页表3可知,在原假设dldqs不是dlsz的Granger因下,从1—5滞后期,p值均远远小于0.05,因而拒绝原假设,即dldqs是dlsz的Granger因;在原假设dlsz不是dldqs的Granger因下,滞后1—4期的p值均远大于0.05,接受原假设。

注意,在滞后期为5的情况下,无论以dlsz还是dldqs为被被解释变量,其p值都小于0.05。因此,在滞后5期的情况下,二者互为Granger原因,也就是二者互为因果。

因此,我们可以得出可靠的结论,从长期趋势看,美国股市对中国股市有显著的影响,而中国股市对美国股市的影响甚微,只在5阶滞后结果中看到了影响。

2.中美股市的短期关系。为了更详细地考察中美股市之间的不同时期的联动关系,我们将样本数据按照重大事件为节点,分为6个阶段。以每阶段为单位,具体考察每个阶段

里中美股市的联动性。同长期分析一样,为了保证检验结果的稳健性,仍然选取1—5期滞后阶数,依次进行Granger因果检验。

表1 dlsz单位根检验结果

表2 dldqs单位根检验结果

表3 dlsz和dldqs长期Granger因果检验

选取2003年7月9日,瑞银买入4支境内股票的成交,标志QFII正式实施为第一节点;选取2005年7月21日,中国人民银行发表的第16号公告表示从该日起,中国开始实行以市场供求为基础,参考一篮子货币进行调节,有管理的浮动汇率制度,即汇改为第二节点;选取《合格境内机构投资者境外证券投资管理试行办法》的实施日期2007年7月5日为第三节点;选取2011年12月16日RQFII业务正式开展为第四节点;选取2014年11月10日沪港通交易试点为第五节点。至此,将整个时间序列分为如下6个子时间段:第1阶段,2001年12月12日至2003年7月8日;第2阶段,2003年7月9日至2005年7月20日;第3阶段,2005年7月21日至2007年7月4日;第4阶段,2007年7月5日至2011年12月15日;第5阶段,2011年12月16日至2014年4月9日;第6阶段,2014年4月10日至2017年2月21日。

由表4可知,在第1阶段,中美股市的收益率没有任何显著的Granger因果关系。第2阶段,5期滞后处,美国股市对中国股市有Granger因。第3阶段,中美股市仍没有显著的Granger因果关系。第4阶段、第5阶段、第6阶段,美国股市对中国股市有显著的Granger因,而中国对美国股市,没有发现显著性的影响。也就是说,从2001年年底,中国加入世贸组织以来至2007年,中国股市都是处于完全封闭的状态,与外界没有任何联系,因而也不会受到美国股票市场的影响,Granger因果实证也表明,中美两市互不为因果关系。2007年之后,一方面由于中国股市的开放程度提高,不再完全不受外界市场的影响。

续表

表4 dlsz和dldqs分阶段Granger因果检验

(三)脉冲响应函数分析

考察该VECM模型的脉冲响应函数,结果(如图2所示)。根据右上可见,当ldqs有一个正向冲击时,lsz会受到ldqs的影响,表现为正向的反应。根据左下的近乎水平线的图可知,lsz的波动对ldqs几乎没有影响。此处结论与第二节的格兰杰因果检验所得出的结论一致,即美国股市的波动对中国股市有影响,而中国股市的波动对美国股市的影响甚微。

图2 脉冲响应函数图

三、研究结论与政策建议

本文对中国上证指数与美国道琼斯指数收益率的相关性进行比较分析后发现,在2007年金融危机前和2007年金融危机爆发后,中国股票市场与美国股票市场的关联性从之前的没有什么联动效应到之后的联动效应逐渐增强,并逐步呈现出一定的趋同趋势。由此说明,中国股票市场在不断逐渐开放的过程中,与世界金融市场的不断接轨。虽然目前实证研究的数据并不支持中国股市和美国股市在近二十年里具有长期的联动均衡状态,但是,我国政府实行了一系列开放政策,以加快中国资本市场的国际化进程,这种积累引起的开放政策效应使得中国股市在2007年金融危机后与美国股市的联动性大幅增强。

中美股市联动性的增强,在金融环境稳定时期,这种联动性有助于中国股票市场整体的发展,提高中国股市整体的运行效率;其次,投资者能够利用这种联动性,通过分析一国的股市波动,从而对于投资市场的股票市场走势提供参考性价值,这些是联动所带来的积极影响。

另一方面,当美国遇到金融危机时,联动性也会使中国股市遭受影响。此外,两市之间的相关性增高,相当于原来只需承受一国的投资风险,现在扩大为承受两国的投资风险。因此,这种联动效应加大了投资者的投资风险。

[1]Jeffrey Jaffe and Randolph Westerfield.The week-end effect in common stock returns:the international evidence[J].The Journal of Finance,1985,(2):433-454.

[2]李晓广,张岩贵.我国股票市场与国际市场的联动性研究——对次贷危机时期样本的分析[J].国际金融研究,2008,(11):175-180.

[3]李成,王建喜.国际间资本市场联动效应的理论解读与实证研究[J].西安交通大学学报:社会科学版,2012,(9):1-8.

[4]Fama Eugene F.Efficient Capital markets:A Review of Theory and Empirical Work[J].Journal of Finance,1970,(5).

[5]Fama Eugene F.Efficient Capital markets[J].Journal of Finance,1991,(12).