新三板创新层企业公司治理绩效的实证研究

2018-01-23朱峰

摘要:本文选取2014年初之前在新三板挂牌的76家创新层企业作为研究对象,利用其在2015年-2017年的面板数据,深入研究公司治理机制对企业绩效的影响。实证研究结果表明,新三板创新层企业的股权集中度与企业绩效呈正相关关系;董事会持股比例和管理层持股比例均与企业绩效呈正相关关系;管理层在职消费水平与企业绩效呈负相关关系。

Abstract: This paper selects 76 innovation-level enterprises listed on the New Third Board before the beginning of 2014 as the research object, and uses its panel data in 2015-2017 to deeply study the impact of corporate governance mechanism on corporate performance. The empirical research results show that the equity concentration of the new three-board innovation layer enterprises is positively correlated with the enterprise performance; the shareholding ratio of the board of directors and the shareholding ratio of the management are positively related to the enterprise performance; the management consumption level is negatively correlated with the enterprise performance.

關键词:新三板;创新层;公司治理绩效;实证研究

Key words: New Third Board;innovation layer;corporate governance performance;empirical research

中图分类号:F275 文献标识码:A 文章编号:1006-4311(2018)34-0004-03

0 引言

新三板的出现和发展对我国多层次资本市场的构建具有重要意义。目前我国的沪深两市本质上仍执行审核制,门槛高且流程繁杂,而新三板的上市条件较主板低很多,且审批流程简捷,随着相关制度的日益完善,新三板正成为因种种原因而无法在主板上市企业理想的股份转让和融资平台,同时众多新三板优质企业的转板成功,也说明新三板正在成为沪深两市重要的“后备军”。截止到2018年8月,新三板挂牌公司已达11053家,其中创新层937家,基础层10116家,总股本达6440亿股,流通股本3523亿股,挂牌企业2017年发行新股融资总额为1336亿元,仅2017年就有18家新三板企业成功完成转板并IPO上市。

武汉市目前有高新技术企业2000余家,这些企业大部分有进入资本市场的战略规划,门槛相对较低的新三板是它们近期比较现实的目标。为实现在新三板挂牌,这些企业必须以准公众公司的标准来要求自己,首先要做到的是选择一个适合自身发展的高效公司治理机制。新三板中的创新层企业作为新三板各类企业的优秀代表,具有盈利性好、发展迅速和公司治理健全等特点,它们在公司治理方面的经验是值得拟挂牌企业借鉴的宝贵财富。本文选取2014年初之前在新三板挂牌的76家创新层企业作为研究对象,利用其在2015年-2017年的面板数据,深入研究公司治理机制对企业绩效的影响,探索适合新三板企业的股权结构、董事会治理机制以及管理层激励机制,为武汉市拟挂牌企业在公司治理方面的改革提供有益启示,从而促进武汉市高新技术产业与金融的有效结合。

1 理论分析与研究假设

1.1 股权结构治理绩效

①企业股权集中度与企业经营绩效的关系:大部分理论认为,企业股权集中度提高后,股权将集中在几个大股东手中,他们的收益直接与企业绩效挂钩,因此大股东有足够的激励和能力去收集信息并有效监督管理层,保证管理层以实现股东利益为目标,从而提升公司经营效率。

②企业股权制衡度与企业经营绩效的关系:当企业引入多个持股比例较高的股东对控股股东进行监督和制衡时,他们将有足够的激励和能力去减少控股股东对企业资源的侵占,维护了广大中小股东的利益,从而提高企业绩效。

基于以上分析,本文提出以下假设:

H1:新三板创新层企业股权集中度与企业经营绩效存在正相关关系

H2:新三板创新层企业股权制衡度与企业经营绩效存在正相关关系

1.2 董事会治理绩效

①董事会规模与企业经营绩效的关系:一般理论认为,董事会成员越多,董事会应付外部环境不确定性的能力越强,对管理团队机会主义行为的监督力度和范围就越大,从而提高了董事会的治理效率。然而,规模过大的董事会也将出现董事会成员之间沟通与协调的困难,并且使他们产生搭便车的动机。

②董事会独立性与企业经营绩效的关系:独立董事的存在有利于董事会决策的客观性,独立董事一般具备很强的专业素养和一定的社会关系,这将有利于董事会决策水平的提高,进而影响企业绩效。

③董事会持股比例与企业经营绩效的关系:按照现代企业制度,缓解董事会与股东之间利益冲突的一个方法是让董事持有适当数量的公司股份,让他们的决策在满足自身利益的同时能够理性地考虑公司的长远发展,最终符合广大股东的利益。

基于以上分析,本文提出以下假设:

H3:新三板创新层企业董事会规模与经营绩效存在正相关关系

H4:新三板创新层企业董事会独立性与经营绩效存在正相关关系

H5:新三板创新层企业董事会持股比例与经营绩效存在正相关关系

1.3 管理层激励治理绩效

①管理层持股比例与企业经营绩效的关系:大多数企业所采用的管理层激励机制是让管理层持有一定比例的公司股份,让企业管理层的目标函数与股东的目标函数尽可能地联系在一起,管理层就会多从股东的角度考虑问题。但也有一些学者发现,当企业管理层持股比例过大时,他们将有足够的控制权来按自身的利益行事而不惧怕其他股东的约束,造成对其他股东的利益侵占。

②高层管理团队持股比例与企业经营绩效的关系:在企业管理层中,高层管理团队的主要职责是执行董事会的决议和经营目标,直接管理企业的日常运作,其工作比较具体和零散,因此对其的监督和考核将更加困难,对这个群体实施股权激励,减少其机会主义行为就显得更加迫切。

③管理层在職消费水平与企业经营绩效的关系:研究表明,当企业管理层的薪酬“定价”偏低时,管理层对隐性灵活的在职消费依赖程度会明显增加,在职消费可以带来优质便利的办公条件以及对管理层权威地位的彰显,管理层通常会通过努力工作以提升企业绩效来维持自己在企业中的管理者身份,进而继续享受在职消费,因而在职消费可以作为一种管理层激励的手段。

基于以上分析,本文提出以下假设:

H6:新三板创新层企业管理层持股比例与经营绩效存在正相关关系

H7:新三板创新层企业高层管理团队持股比例与经营绩效存在正相关关系

H8:新三板创新层企业管理层在职消费水平与经营绩效存在正相关关系

2 研究设计

2.1 样本选择与数据来源

本文选取2014年初之前在新三板挂牌的76家创新层企业作为研究样本,利用其在2015年-2017年的面板数据进行研究。本文所有的研究数据均来源于全国中小企业股份转让系统网站(www.neeq.com.cn)中披露的企业年报,运用SPSS19.0和Eviews6.0分别进行描述性统计和回归分析。

2.2 变量的选取与定义

2.2.1 被解释变量:由于新三板市场股票的交投比较清淡,股票价格与真实价值有较大程度的偏离,不能完全反映公司的绩效,此时财务指标就显得更加实用,故本文选择净资产收益率(ROE)来作为衡量企业经营绩效的财务指标。

2.2.2 自变量

①股权结构治理变量:本文选择用前十大股东持股比例之和(CR10)来衡量企业股权集中度,用第二至第五大股东持股比例之和与第一大股东持股比例的比值(SB)来衡量企业股权制衡度。

②董事会治理变量:本文选择用董事会总人数(Bodsize)来衡量董事会规模,用是否聘用独立董事(虚拟变量IR)来衡量董事会的独立性,用董事会成员持股总和占公司总股本的比例(BSR)来衡量董事会股权激励水平。

③管理层激励治理变量:本文选择用管理层持股总和占公司总股本的比例(MSR)来衡量管理层持股比例,用高层管理团队持股总和占公司总股本的比例(TMTMSR)来衡量高层管理团队持股比例,用管理销售费用率(COCOM)作为衡量管理层在职消费水平的代理变量。

2.2.3 控制变量:本文选择用公司规模和财务杠杆作为控制变量,用企业总资产的自然对数(Size)来衡量公司规模,用资产负债率(Debt)来衡量财务杠杆大小。

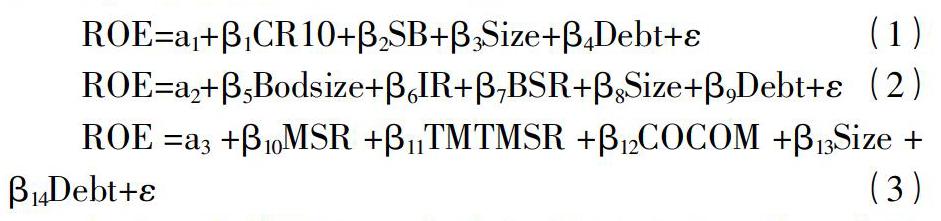

2.3 模型构建

本文利用2014年初之前在新三板挂牌的76家创新层企业在2015-2017年的面板数据构造三个回归模型,以验证新三板创新层企业的公司治理绩效:

ROE=a1+β1CR10+β2SB+β3Size+β4Debt+ε (1)

ROE=a2+β5Bodsize+β6IR+β7BSR+β8Size+β9Debt+ε(2)

ROE=a3+β10MSR+β11TMTMSR+β12COCOM+β13Size+β14Debt+ε(3)

其中ai为截距项,βi为待估计的自变量系数,ε为随机干扰项。

模型(1)用来验证与股权结构治理绩效有关的假设H1和H2;模型(2)用来验证与董事会治理绩效有关的假设H3,H4和H5;模型(3)用来验证与管理层激励治理绩效有关的假设H6,H7和H8。

3 实证结果与分析

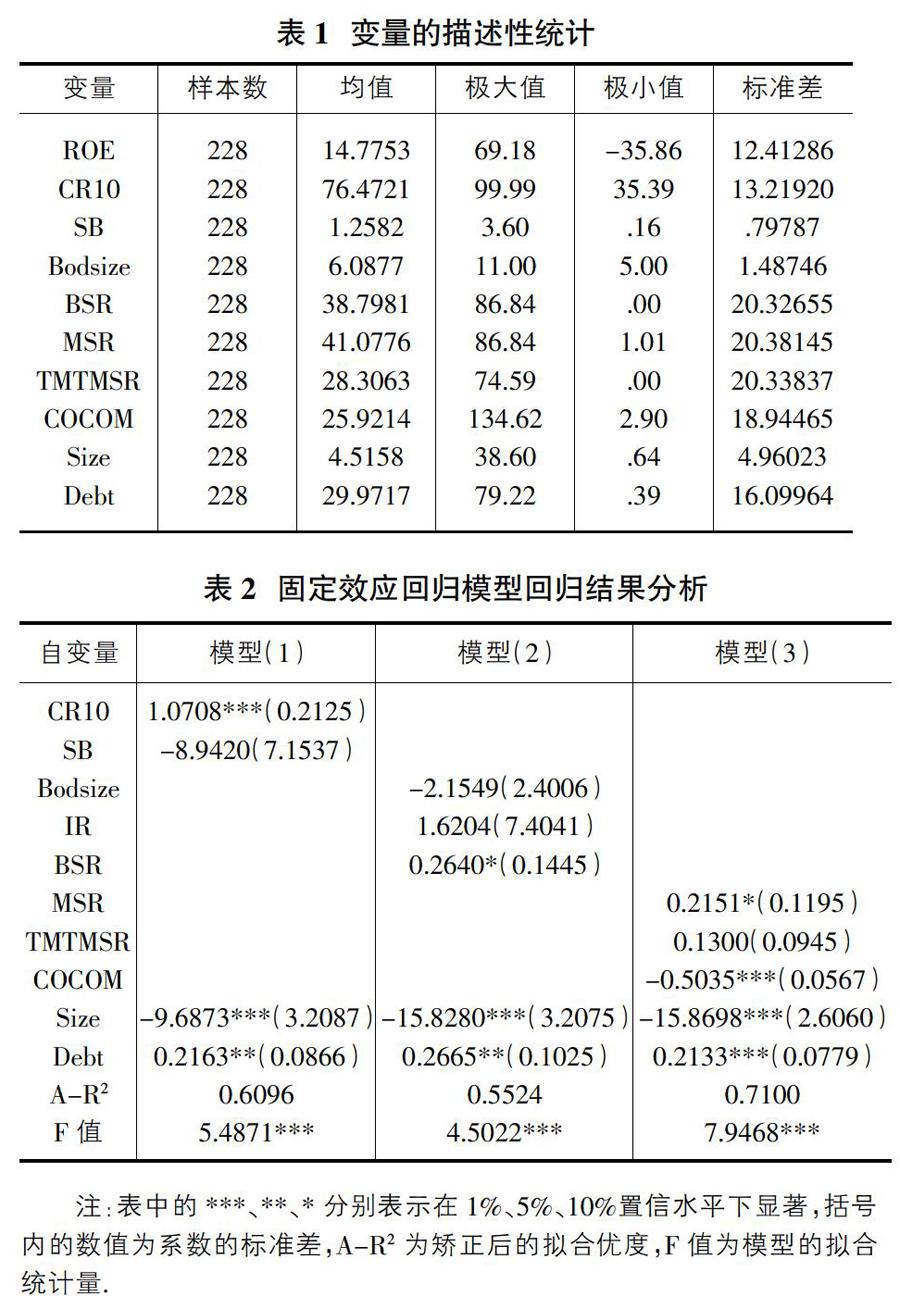

3.1 描述性统计

由表1可知:①样本企业的净资产收益率(ROE)均值为14.17%,总体收益水平较高,但是标准差较大,说明企业由于所处的行业与经营能力不同,经营绩效表现相差较大;②样本企业前十大股东持股比例的均值为76.47%,股权集中度较高,平均股权制衡度为1.26,对企业的大股东有较强的制衡能力;③样本企业董事会成员人数的均值为6人,且标准差较小,说明大部分企业的董事会成员人数较少,董事会持股比例的均值为38.8%,说明董事会持股比例较高,但个体差异较为明显;④样本企业管理层持股比例和高层管理团队的持股比例均值分别为41.08%和28.31%,都处于较高水平,但个体差异较为明显,管理销售费用率的均值为25.92%,不同企业在职消费状况的区别较大;⑤样本企业平均资产规模为4.52亿元,平均资产负债率为29.97%。

3.2 回归分析

在选择面板数据模型的具体形式时,先后进行了似然比检验和Hausman检验,基于这两个检验结果,本文采用固定效应回归模型进行实证研究,回归结果如表2所示。

3.2.1 股权结构治理绩效的分析

表2中模型(1)的回归结果说明,新三板创新层企业股权集中度与企业绩效显著正相关;股权制衡度与企业绩效负相关,但不具备显著性,这与本文的假设1相符,与假设2相反。这一方面说明股权集中度的提高使得新三板企业大股东有足够的激励和能力去收集信息并有效监督管理层,有效缓解了由企业股权分散所造成的内部人控制现象;另一方面说明新三板企业股权制衡机制对企业绩效有负面影响,会使股权比例接近的股东们在面对分歧时陷入长时间的讨价还价,甚至使部分股东产生搭便车的心理,放松了对企业管理层的监督。

3.2.2 董事会治理绩效的分析

表2中模型(2)的回归结果说明,新三板创新层企业董事会持股比例与企业绩效显著正相关;董事会规模与企业绩效负相关,董事会中存在独立董事有利于提升企业绩效,但这两者都不具备显著性,这与本文的假设3相反,与假设4和假设5相符。这一方面说明在新三板企业中董事会持股和设置独立董事的治理手段均能按预期取得效果,提高了董事會的决策水平;另一方面说明新三板企业董事会的规模越大,董事会成员之间的沟通与协调越有难度,最终抵消了董事会成员增加所带来的收益。

3.2.3 管理层激励治理绩效的分析

表2中模型(3)的回归结果说明,新三板创新层企业管理层持股比例与企业绩效显著正相关,高层管理团队持股比例与企业绩效正相关,但不具备显著性;在职消费与企业绩效显著负相关,这与本文的假设6和假设7相符,与假设8相反。这一方面说明在新三板企业中对企业管理层实施股权激励是一种有效的减小企业代理成本,提高企业绩效的治理手段;另一方面说明新三板企业中的在职消费行为可能是管理层对企业实行利益侵占的便利形式,增加而不是较少了企业代理成本。

3.2.4 控制变量与企业绩效的分析

表2中三个模型的回归结果均说明,新三板创新层企业的资产规模与企业绩效显著负相关,财务杠杆与企业绩效显著正相关。这一方面说明新三板企业目前还难以产生规模效应,应该将企业规模控制在合理水平,避免盲目扩张;另一方面说明新三板企业应合理调整资本结构,利用财务杠杆获得额外收益。

4 结论与建议

从上述新三板创新层企业公司治理绩效的实证研究结论中可以看出,新三板创新层企业在股权集中度,管理层股权激励等治理手段的运用上取了显著的效果,但在股权制衡度、董事会治理以及管理层在职消费等方面没有取得理想的治理效果。这些新三板创新层企业的公司治理经验很有启发性,可以指导已在新三板挂牌或拟在新三板挂牌的其他企业在发挥成效显著的治理机制优势的同时,也要注意控制失效治理机制带来的负面影响。

基于以上结论,本文提出以下三个方面的建议:

第一,做好股权结构治理中的股权集中度和股权制衡度这两类基础性工作将直接决定其他公司治理机制能否顺利发挥作用,地位十分重要,每个企业都必须高度重视。合适的股权集中度将使得企业股东有足够的激励和能力去监督管理层的日常经营行为,减少管理层的机会主义行为;合适的股权制衡度能够增强中小股东对控股股东的制衡能力,减少控股股东的利益输送行为。

第二,企业应组建规模合适的董事会并选聘好独立董事,董事会并不是规模越大越好,要在让董事会拥有更大的监督力度和范围的同时控制好董事会沟通协调成本的上升;企业要加大董事会的持股比例,使董事与股东间的利益相容,同时也要注意董事会控制权过大所引起的治理问题。

第三,企业应意识到对管理层的股权激励是一类非常有效的治理手段,同时企业也应该意识到,企业管理层不能再被看作是一个统一的集合,而是由董事会成员、高层管理团队和监事会成员等不同利益群体所构成的集合,不同的群体职责功能不同,参与企业经营管理的途径也不同,对企业绩效的影响将产生明显的差异,因此在制定股权激励计划时一定要区分对待。

参考文献:

[1]张宗益,宋增基.中国公司治理—理论与实证分析[M].北京:北京大学出版社,2011.

[2]刘平安.新三板的现状、问题及发展趋势[J].经济研究参考,2016(13).

[3]李世新,涂琳.中小企业板上市公司高管激励效果的实证研究[J].财会通讯,2010(8).

[4]朱峰.公司治理绩效理论研究综述——基于新三板企业的视角[J].中外企业家,2016(8).

[5]姜婷,张保帅.股权集中、股权制衡与公司成长性间关系的实证研究—以新三板挂牌公司为例[J].技术经济,2018(3).