上半年国内外铝市场分析及展望

2018-01-11

笔者认为2017年下半年国内外铝市场存多重变数,不宜盲目乐观,但也勿过度悲观。鉴于分析判断,安泰科预计2017年SHFE三月期铝大致运行区间为12000~16000元/吨,LME三月期铝大致运行区间为1650-2200美元/吨。

上半年国内外铝价走势回顾

1.2017年上半年国际铝市场价格走势

2017年上半年国际铝价运行重心稳步上升。年初LME三月期铝价格快速站上1800美元/吨整数关口,同时在宏观消息面向好以及全球电解铝供需紧缺预期加剧等因素提振下,保持较为强劲的上涨态势。步入一季度末,国际铝价已站稳1900美元/吨整数关口,并于3月冲至上半年高点1981美元/吨,较2016年下半年低点1559美元/吨上涨27.1%。

2017年二季度,国际铝价在国内外宏观风险升温、能源价格下跌,以及中国电解铝供应增速大幅回升等因素影响下,呈现逐月回调态势。4月LME三月期铝环比跌幅达2.17%,步入5、6月份国际铝价一度跌破1900美元/吨整数关口,最低探至1855美元/吨,二季度末国际铝价在市场风险偏好改善带动下,重回1900美元/吨上方,收于1923美元/吨。2017上半年,LME现货月和三月期铝平均价分别为1880美元/吨和1886美元/吨,同比均上涨21.8%。

2.2017年上半年中国铝市场价格走势

2017年上半年,国内期铝价格总体呈现上涨态势。年初国内铝市供需压力大幅缓解,库存处于近年来同期低位水平,对铝价构成支撑;与此同时,环保政策成为市场关注焦点,随着《京津冀及周边地区2017年大气污染防治工作方案》环大气〔2017〕29号文件公布,市场对铝市预期大幅向好,同期原材料价格上涨也进一步助推铝价反弹,沪铝三月期铝一举站上14000元/吨整数关口。即便春节过后库存季节性反弹对铝价构成一定压制,但沪铝整体上行态势仍未改变,一季度沪铝三月期铝最高涨至14580元/吨。

2017年4月,国家发改委、工信部、环保部、国土资源部联合发布《清理整顿电解铝行业违法违规项目专项行动工作方案》发改办产业〔2017〕656号。被市场誉为“国家针对电解铝宏观调控以来最为严厉的政策”终于落地出台,沪铝三月期铝应声大幅上涨,创下上半年高位至14930元/吨,较2016下半年低点11630元/吨上涨28.4%。步入5、6月份,沪铝价格受现货市场走弱影响有所回落,但整体仍处于近年高位区间运行。

2017年上半年,SHFE现货和三个月期货的平均价分别为13685元/吨和13809元/吨,同比分别上涨18.9%和20.3%

2017上半年国外电解铝生产情况

1.中国以外地区电解铝生产情况

受益于国际铝价持续走高,2017年上半年国外电解铝生产商利润大幅改善,部分铝冶炼生产商利润处于近年来最好时期。在利润改观带动下,上半年国外电解铝产量稳步回升。

根据国际铝业协会IAI的统计,2017年5月份世界原铝产量(不含中国)为232万吨,同比增长1.1%;2017年1~5月份世界原铝累计产量(不含中国)为1133.8万吨,同比增长0.7%。北京安泰科信息股份有限公司(以下简称“安泰科”)预计2017上半年国外电解铝产量将达到1350万吨,同比增长1.5%。

2.中国电解铝生产情况

2017年上半年,面对价格高位运行的情况,国内电解铝行业开工率持续攀升,产量稳步增长。根据安泰科统计,2017年1~5月中国电解铝累计产量达到1543万吨,同比增长20%,创下自2010年以来同期最高增速。5月份电解铝折年率产量为3755万吨,较年初增长2.9%。预计2017上半年中国电解铝累计产量达1855万吨,同比增长19.7%。

从产能增量来看,上半年国内新建产能投放主要集中在一季度,主要分布在西北、华北、华东等地区。而随着价格不断走高,一部分高成本地区电解铝产能也陆续重启。

成本方面,2017年上半年中国煤炭、氧化铝、炭阳极价格全面呈现上涨态势,国内电解铝生产成本延续2016年末上涨态势。根据安泰科统计,上半年中国电解铝行业平均含税加权完全成本约13690元/吨,低于同期SHFE三月期铝均价约220元/吨。受益于行业2015年末弹性生产以及国家供给侧改革,目前中国电解铝行业正处于2008年金融危机以来最长盈利时段。

中国铝及相关产品进出口情况

2017年上半年,沪伦比值总体处于高位区间运行,原铝进出口空间都十分有限。根据海关数据显示,1~5月份,中国原铝累计进口量达到6.0万吨,同比增长85.7%,累计出口0.33万吨,同比下降75.7%。

2017年上半年,中国铝合金进出口量同比双双回升。根据海关数据显示,1~5月累计进口量为2.4万吨,同比增长14.8%,出口量21.0万吨,同比增长2.4%。

2017年上半年,中国铝材出口利润较为可观,铝材出口量稳步回升。根据海关统计,5月中国铝材出口量达到40.7万吨,同比增长9.3%,创2015年6月以来单月出口新高;上半年累计出口铝材172.8万吨,同比增长3.6%。

2017年上半年全球原铝消费情况

1.中国以外地区原铝消费情况

2017年上半年,中国以外地区原铝消费呈现良好上升态势。据估计,2017上半年中国以外地区的原铝消费量约为1460万吨,同比增长3.2%,国外市场呈现供需短缺格局。

从主要消费领域来看,2017年上半年各发达经济体交通运输领域表现好坏不一。据统计,1~5月,北美汽车累计产量达到760万辆,同比仅增长0.37%。欧洲1~5月份乘用车注册量达到692万辆,同比增长5.11%;日本1~5月汽车产量398万辆,同比增长7.97%,表现较为强劲。

2.中国原铝消费情况

2017年上半年,尽管国家实施货币紧缩政策,宏观风险偏好有所升温,但总体来看,中国宏观经济数据仍处于合理运行区间,实体产业并未出现大幅下滑迹象。中国原铝消费基本保持平稳增长,符合市场预期。

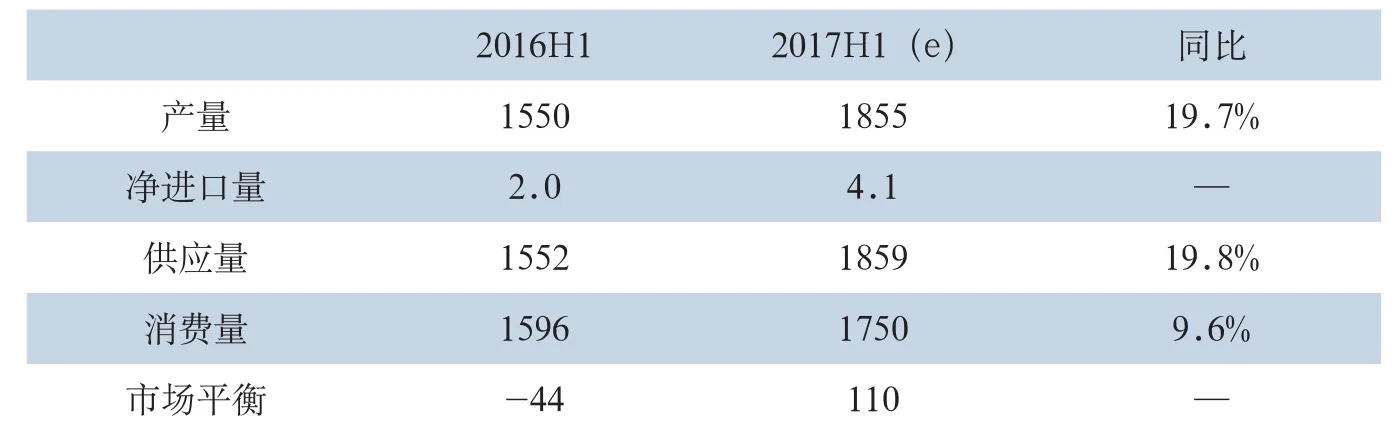

表1 中国原铝市场供需平衡表 (单位:万吨)

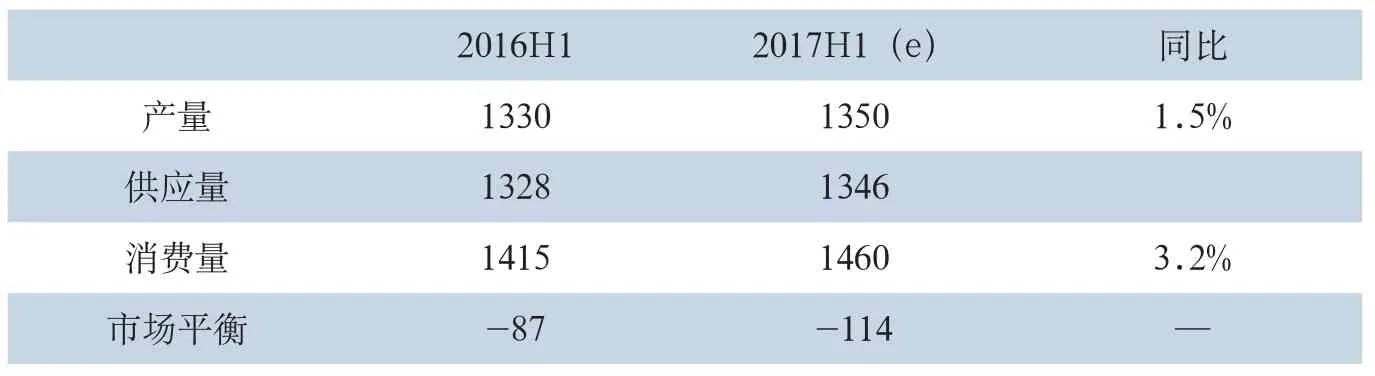

表2 国外原铝市场供需平衡表 (单位:万吨)

从库存变化来看,受供需阶段性错配以及运输政策影响,春节过后国内社会铝锭库存在经过短暂上涨后便再度下滑,并未超过近年来同期高位水平。而随着中国电解铝产量逐月快速攀升,步入6月国内铝锭去库存节奏较往年出现分化。目前国内铝锭库存在消费旺季已基本停止下降,较往年出现明显分化,供需矛盾预期有所升温。

2017年上半年我国房地产行业增速进一步放缓。1~5月份,房地产开发企业房屋施工面积同比增长3.1%,增速与1~4月份持平。房屋新开工面积同比增长9.5%,增速回落1.6个百分点。房屋竣工面积同比增长5.9%,增速回落4.7个百分点。

2017年上半年中国电网投资增速显著回落,1~5月份,全国水电、核电、风电等清洁能源完成投资占电源完成投资的65.9%,比上年同期回落3.8个百分点。1~5月份,全国电网工程完成投资1794亿元,同比增长9.5%。

2017年上半年,中国汽车产量总体保持小幅增长态势。1~5月份,中国汽车累计生产1135.84万辆,同比增长4.49%。其中乘用车产量963.78万辆,同比增长3.05%;商用车产量172.05万辆,同比增长13.33%。

2017年上半年,中国铝合金轮毂保持较强增长态势。5月中国铝合金车轮出口量7.90万吨,同比增加12.1%。1~5月铝合金车轮累计出口量为36.85万吨,同比增加14.1%。

2017年上半年,中国家电行业表现较为强劲。1~5月份,中国家用电冰箱、家用洗衣机以及房间空气调节器产量同比分别增长10.5%、4.4%、19.0%,对原铝消费增长带来一定支撑。

总体来看,尽管建筑、交通、电子电力三大原铝消费领域增速有所回落,但中国原铝消费近年来不断拓宽应用领域,其各行业的单位用铝量较往年均有显著上升。如铝合金屋面系统围护板、铝合金门窗幕墙、铝合金结构桥梁、铝合金建筑模板、太阳能领域用铝挤压材等,都是中国原铝消费近年来的新增长点。

根据安泰科统计,1~5月份,中国原铝累计消费量为1442万吨,同比增长10.1%;预计上半年中国原铝消费量为1750万吨,同比增长9.6%,市场过剩110万吨,同期国外原铝市场短缺114万吨。上半年全球电解铝市场呈现短缺格局,对价格形成支撑。

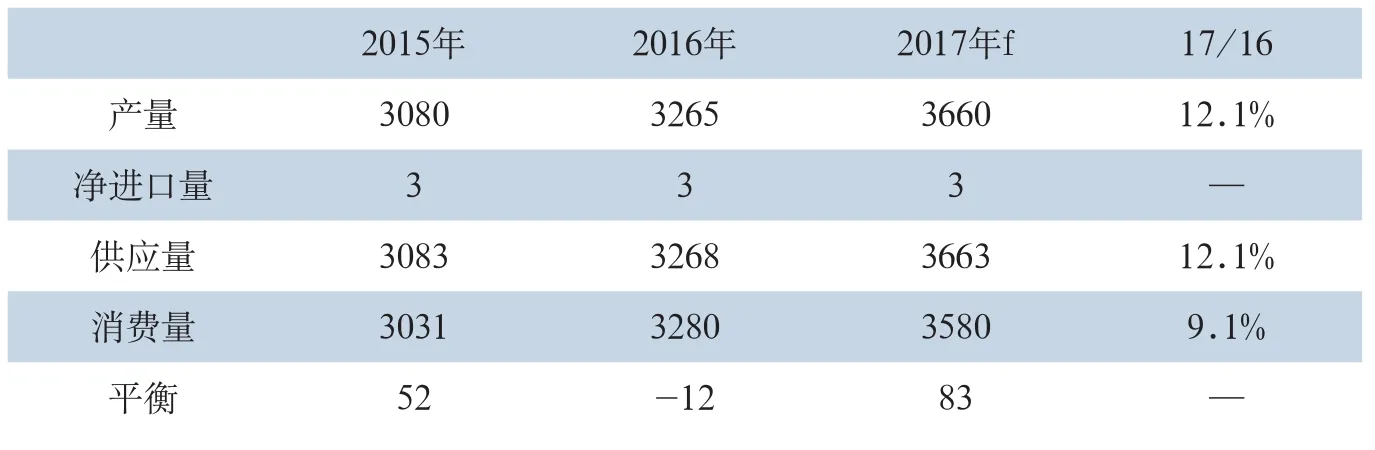

表3 2015~2017年中国原铝市场供需平衡表(乐观估计) (单位:万吨)

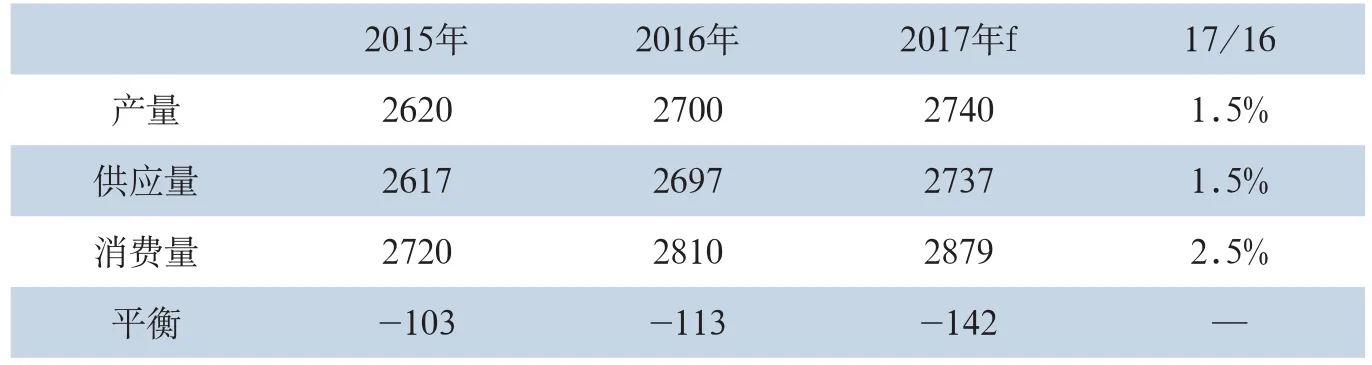

表4 2015~2017年国外原铝市场供需平衡表 (单位:万吨)

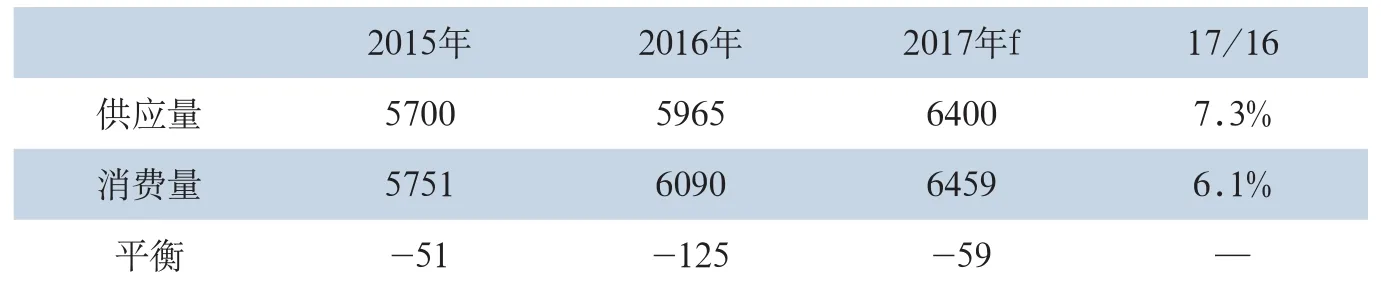

表5 2015~2017年全球原铝市场供需平衡表 (单位:万吨)

2017年下半年电解铝市场展望

2017年下半年,国内外铝市仍将面临诸多不确定因素的影响,政策、金融、国际贸易等都将会对下半年铝市场走势产生变数。

1.利多因素

◆“供给侧”、“环保”政策双管齐下,产量弹性空间增大。2017年三季度和四季度,将分别是市场检验发改办产业〔2017〕656号文件和环大气〔2017〕29号文件实施效果的关键时点。从安泰科目前了解到的情况来看,国家相关部委、地方政府及企业正在按照656号文件的内容要求逐步开展工作。7月初国家相关部委按照文件要求,已召集各地方政府了解核实违规电解铝项目的上报情况,而国内一些省份的违规电解铝产能,更是在6月份已经开始进入关停阶段。安泰科乐观估计,若下半年国内电解铝行业按照656号文件要求严格执行,则三季度我国电解铝产量增速将逐步放缓;如考虑到四季度“2+26”环大气〔2017〕29号文件严格实施的叠加影响,届时中国铝市场供求关系或将出现重大转折。

◆铝冶炼能源成本差异收窄,新投资热度下降。目前中国超过80%电解铝产能使用自备电生产,且大部分为火力发电。随着国家煤炭行业供给侧改革的不断深入,未来地区间煤炭价差或将有所收窄,对于山东、山西、内蒙古、新疆等地的电解铝企业,未来电力成本差异或将逐步收缩,而氧化铝、炭阳极、氟化盐等原辅材料或将在较长一段时间成为影响行业成本的主要因素。考虑到中国过去5至10年间电解铝产能调整布局以能源为主导的特性,以及目前国家针对电解铝行业的政策态度,安泰科认为未来电解铝行业投资或将从过去的高位扩张逐渐回归理性稳步增长,电解铝产能增量与存量矛盾将显著改善,长期对铝价预期构成利好支撑。

◆电解铝原辅材料价格抗跌性较强。2016年年初颁布实施的新修订《大气污染防治法》,标志着国家对大气环境治理进入常态化阶段。尽管目前环保治理将在很大程度上对各工业生产领域带来较大负面影响,但鉴于国家对治理环境污染的坚定决心以及治理手段的逐渐完善,我们认为未来工业产品的生产成本必将呈现上涨态势。从铝行业来看,年初至今氧化铝、铝用炭素、氟化盐的生产成本均有显著上升,铝用炭素更是受到环保重拳治理,市场一度供不应求。总体来看,在电解铝市场供需格局趋于平稳的情况下,原辅材料价格上涨将在一定程度上对铝价构成支撑。

◆国外电解铝市场延续短缺格局。尽管目前国外电解铝生产商利润十分可观,且市场已经出现部分关停产能重启,以及新增产能加快建设的态势;但考虑到这部分产能短期内难以对市场供应带来实质影响,因此年内国外铝市仍将维持供需短缺格局,对铝价构成支撑。

2.利空因素

◆电解铝供给侧政策落地进程与市场供应节奏或出现阶段性错配。2017年4月公布的《清理整顿电解铝行业违法违规项目专项行动工作方案》已经进入关键时点。虽然6月底至7月初,国内一些省份的违规电解铝产能已经出现关停迹象,且国家相关部委也已经按照文件要求,召集各地方政府了解核实违规电解铝项目的上报情况。但到目前为止,市场关注的最大焦点“违法违规总量”仍尚不明确。考虑到当前市场已出现较为可观的电解铝增量,如未来电解铝供给侧政策落地进程与市场供应节奏出现阶段性错配,则年内市场供需矛盾依然严峻。

◆行业持续盈利,产能增长驱动力较强。根据安泰科统计,截至2017年6月,中国电解铝加权平均完全成本约13100元/吨,即在当前价格下,国内有约75%的电解铝产量处于盈利状态,如考虑前期氧化铝价格下跌等因素,未来国内电解铝企业运营成本仍存在一定改善空间。面对行业效益持续改善,一部分关停电解铝产能已陆续开始重启,同时部分符合产业政策的新建项目也已进入投放阶段。

截至2017年6月底,中国电解铝运行产能已超过3800万吨/年,较年初增长约4.0%;目前国内正在及计划重启的电解铝产能约70万吨/年,同时位于华北、华南、西南等地的新建项目也在加快投产及建设步伐。我们认为,如以上增量按计划逐步投放,且供给侧政策落地存在时间错配,则未来中国电解铝市场的供应增速或远超市场预期。

◆宏观经济形势及贸易环境复杂多变,铝消费增长存在一定变数。年初以来,国内宏观经济数据总体趋于平稳,同时部分行业微观数据的良好表现也对铝消费增长带来一定支撑。但面对当前持续紧缩的货币政策,未来国内制造业和基建投资前景仍不容乐观;特别是随着房地产施工、新开工增速回落,不排除年内或传导至交通运输、耐用品等其他领域,对国内铝消费增长构成一定抑制。与此同时,近两年来复杂多变的国际贸易环境也对中国的铝材出口带来一定影响。继2016年的332调查后,2017年美国政府针对中国铝行业又展开了232调查,在国内外铝贸易摩擦不断升温的当下,未来中国铝材的出口前景也存在较大不确定性。考虑到目前中国铝材出口在铝消费中的占比因素,对年内铝消费增长预期也将带来一定变数。

安泰科乐观估计,如“供给侧改革”以及“2+26”政策实施效果按期落地,则全年中国电解铝产量或将达到3660万吨,较上年增长12.1%;原铝消费在市场不出现系统性宏观风险的情况下,预计全年消费量可达到3580万吨,增幅9.1%,市场过剩83万吨。

预计2017年中国以外地区电解铝市场仍将延续供需短缺格局。全年供应量2737万吨,消费量2879万吨,国外市场短缺142万吨。综合国内外市场分析,预计2017年全球电解铝供应量为6400万吨,消费量为6459万吨,市场短缺59万吨。

但是我们也要看到,中国政府自2015年末开始实施的“供给侧结构性改革”,对中国经济长远的可持续发展,以及对各行各业的影响都是非常重大且深远的,而市场大多数人可能都忽略了这种影响的重要性。从目前来看,煤炭、钢铁、电解铝等行业的供给侧改革影响已有所显现,但供给侧改革绝不仅限于上述行业,金融也是国家目前推行供给侧改革的另一个重要领域。随着国家针对金融乱象的治理,货币政策的适度从紧逐步加码,我们认为金融领域供给侧改革或将在未来对宏观经济,乃至实体经济、铝消费、铝价带来一定冲击,而且我们毫不怀疑中央对于金融领域供给侧改革的决心。

综上所述,我们认为2017下半年国内外铝市场存多重变数,不宜盲目乐观,但也勿过度悲观。鉴于以上分析判断,安泰科预计2017年SHFE三月期铝大致运行区间为12000~16000元/吨,LME三月期铝大致运行区间为1650~2200美元/吨。