家庭风险偏好水平差异下家庭财务状况动态分析

2017-12-15袁金宇

袁金宇 任 娟 孟 洁

(山东外贸职业学院)

家庭风险偏好水平差异下家庭财务状况动态分析

袁金宇 任 娟 孟 洁

(山东外贸职业学院)

随着金融环境日趋复杂、投资工具逐渐增多,本文针对居民风险偏好水平差异对家庭财务状况的影响进行研究,对确保家庭财产安全十分重要。理性的看待资产风险、科学资产配比,并遵守投资与保障并行、不熟不投、不惧不贪是家庭财产安全的重要保障。

风险偏好;资产配置;财务自由

家庭风险偏好水平受众多因素影响,性别、年龄、健康水平、家庭结构等先天性因素,及婚姻状况、受教育水平、收入水平等后天性因素都或多或少的影响家庭风险偏好[1]。长期以来众多国内外学者对各因素的影响方式和程度进行了定性和定量研究。赖利和邹(Riley&Chow,1992)认为居民风险偏好男性强于女性,风险厌恶水平低于女性[2]。并获得部分学者研究证实[3]。保尔松(Palsson,1996)针对1985年瑞典家庭样本数据的实证研究结果却表明只有居民年龄才会影响他们的风险厌恶水平,即随着居民年龄的增大,居民的风险厌恶水平上升,而收入水平、税收等其他因素对于居民风险厌恶水平没有影响[4]。国内不少学者围绕居民风险偏好水平影响因素进行了探讨。王晟(2011)对问卷调查所得家庭样本数据进行实证研究,围绕年龄、健康状况、学历、婚姻、金融知识背景研究对居民风险偏好水平影响,实证检验结果表明年龄、金融知识背景与居民风险厌恶水平负相关;健康状况、学历、婚姻对于居民风险偏好没有影响[5]。马莉莉(2011)提出是否抚养小孩也会影响风险偏好[6]。还有部分学者关注了风险偏好对资产的影响。王渊(2016)从风险性和分散性两方面实证检验了风险偏好对家庭资产结构的影响,表明风险偏好水平与资产结构分散程度正相关[7]。

以上文献主要围绕风险偏好影响因素及其对居民资产结构和投资影响进行研究,较少关注风险偏好水平差异对家庭财务状况的影响。随着金融环境日趋复杂、投资工具逐渐增多、生活环境和家庭结构的不断变化,针对居民风险偏好水平差异对家庭财务状况的影响进行研究对确保家庭财务安全、早日实现财务自由十分重要。

一、家庭风险特征及风险偏好差异

(一)家庭风险特征

现代社会风险多种多样、无处不在,人身、财产、责任三大传统风险一直存在且呈现出新特征。

1.观念改变,养老风险逐渐突出。一直以来中国存在养儿防老、居家养老的传统,但随着家庭结构的改变和新生代家庭观念的变化,这一传统发生了较大变化。越来越多的老年群体摆脱对下一代的依赖采取互助方式或者进入养老机构、养老社区养老。多形式的新型养老替代传统养老意味着更多的资金支出。这笔支出一般涉及伙食费、服务护理费、医疗费、房间费、暖气空调费等。需求不同、服务质量差异使各养老机构收费存在较大区别,一般需要3 000~10 000元/人。若考虑人均寿命的增长,养老资金需求持续性更长。世卫组织《2016世界卫生统计》报告显示进入二十一世纪以来,人类预期寿命增长了近5岁,2015年中国人均寿命已增长到76.1岁。人均预期寿命的显著提高意味着庞大的养老资金需求持续时间大幅延长,这要求家庭或老人及早进行更多的资金安排。

2.医疗风险增大。近几年,我国环境恶化十分明显,水污染、空气污染、土地污染等问题导致近几年癌症高发。据《Cancer Statistics:in China, 2015》数据显示,2015年我国癌症总发病429.16万例,总死亡281.42万例,平均每天新增患者12 000人,7 500人死于癌症,死亡人数占全球死亡人数的四分之一。与此同时,巨大的生活和工作压力、非健康生活方式导致各类慢性病频发,且发病主体年轻化。如此等等健康问题成为现代家庭面临的重大风险,一旦触碰必将产生巨大的医疗支出,甚至因病致贫。

3.投资风险如影随行。随着金融工具广泛创新,投资环境日趋复杂,我国居民投资资产呈现新特征。银行储蓄存款占比下降、股票等高风险资产占比上升、杠杆性投资资产进入家庭、互联网金融投资成为家庭资产配置新贵[8]等改变了家庭资产配置结构,也导致家庭金融资产风险提升。股市、债市、汇市、金市不论哪个市场爆发风险都将给家庭带来巨大的损失。住房作为投资品对家庭财富产生巨大影响,但作为一个价格已经持续很多年大幅上涨的投资品,一旦价格下降家庭财富巨幅缩水风险十分巨大。

(二)风险偏好差异

风险具有不确定性,家庭面对这种不确定性所表现出的态度、倾向便是其风险偏好的具体体现。家庭风险偏好差异缘于家庭成员构成、学历、收入、职业、婚姻、生活地域等。虽然部分学者从各类差异缘由角度对家庭的风险偏好进行了界定,但这种方法大多只从某一个角度对风险偏好进行了区分。例如认为高学历家庭风险偏好强于低学历家庭、男性居多家庭强于女性居多家庭等。一般来看,一个家庭在既定先天性因素与后天性因素[1]组合下具有相对稳定的风险偏好水平,并且受此水平制约进行资产配置。在此我们采用居民家庭金融资产组合差异对家庭风险偏好水平进行区分,将其分为保守型、稳健型和进取型。保守型风险偏好家庭具有性格保守、收入低,家庭成员较多、社会负担较重等特征,这类家庭往往惧怕风险且风险承受能力很低,注重规避风险。稳健型家庭既不厌恶风险也不追求风险,其选择资产的标准是预期收益的大小,为实现预期收益一般愿意承受社会平均风险。进取型家庭具有较多的专业知识、家庭资产丰富,且风险承受能力较高,他们对风险有一定偏好,往往主动追求风险以获取较高的投资回报。

二、家庭风险偏好对家庭财务影响的途径

(一)对家庭资产的影响

现代家庭资产范畴十分广泛,除银行存款、国债、基金、股票外,众多家庭还持有住房、期货、P2P理财产品、外汇、纸黄金、保险产品、贵金属及珠宝玉石实物等。依据流动性差异一般可将其分为流动资产、金融资产和实物资产三部分。流动资产包括现金、活期存款、货币基金、1年期定期存款、短期国债等;金融资产包括定投年金、理财产品、基金、股票、保单现金价值、信托及私募等;实物资产包括住房、汽车、黄金、古董字画等。

家庭风险偏好水平差异主要通过家庭住房资产和金融投资资产持有类型和持有数量影响家庭资产结构。从已有研究和统计数据看,收入高低与风险偏好水平呈高度正相关,高收入家庭一般风险偏好水平高于低收入家庭,低风险偏好家庭拥有住房资产数量低于高风险偏好家庭(见图1)。

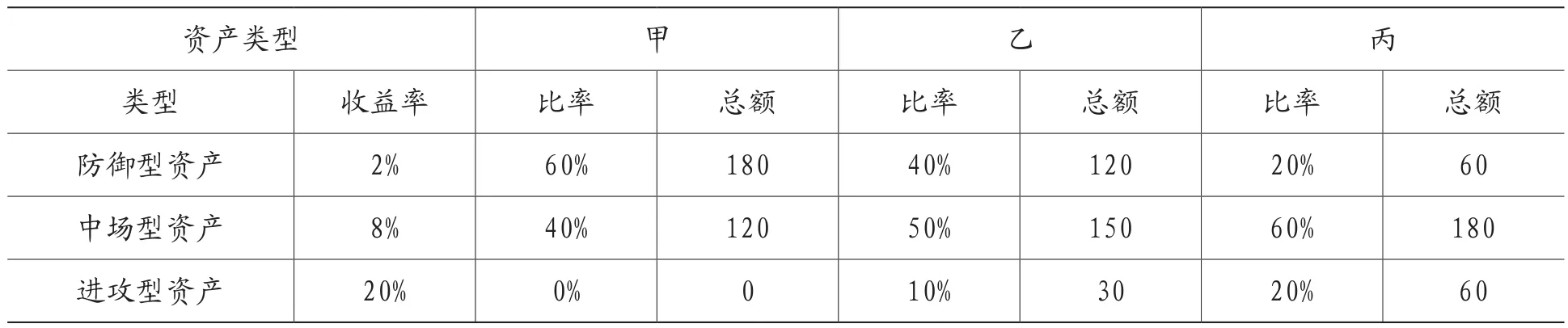

金融投资资产持有途径对财务状况的影响主要表现在家庭持有金融资产性质和比率上的差异。市场上的金融资产依据风险属性由小到大进行分类,一般可分为保守型、中场型、进攻型三类资产。家庭风险偏好水平不同,其防御型、中场型、进攻型资产持有占比不同。由于无法承担较大风险或主观上尽量避免进攻型资产投资保守型风险偏好家庭趋向于持有防御型和中场型资产投资;稳健型风险偏好家庭则较多的持有防御型、中场型资产组合,同时为获取高于通胀水平的收益会配置少量的进攻型资产;进取型风险偏好家庭偏重于投资收益,一般会加大中场型和进攻型资产比例而减少持有防御型资产组合。

图1 不同风险偏好家庭住房拥有量对比

图2 我国住房贷款余量总额趋势图(单位:万亿)

表1 三种不同风险偏好水平家庭资产持有比例表

(二)对家庭负债的影响

我国家庭一直秉承勤俭持家、量入为出的传统,很长一段时间以来对负债持排斥态度,举债过日的家庭往往是走投无路并遭受鄙视。但上世纪末期住房货币化改革导致家庭购买大件的支付需求远远超出储蓄规模,从而产生了住房按揭贷款且规模不断壮大(见图2),2015年户均贷款余额达到34万元。同时,随着金融环境

和居民观念的改变,越来越多的家庭出现了消费负债和投资负债,且这类负债受家庭风险偏好水平影响巨大。以投资负债为例,进取型风险偏好家庭为追求高投资回报,会通过金融市场的融资融券、配资行为进行投资,或者购买期货等髙杠杆金融产品;防御型风险偏好者对风险持规避态度很少负债,除了购买自住性房屋承担部分房贷和少量流动性负债外基本上不会进行投资负债。

(三)对家庭收入的影响

家庭风险偏好水平对家庭收入、支出的影响主要表现在两个方面。首先风险偏好水平通过影响家庭成员职业选择直接影响收入。例如风险规避型家庭一般选择安定、安全、轻松的工作,虽然收入稳定但收入增长空间有限。其次通过资产结构间接影响家庭收入。例如进取型家庭持有较大比重的进攻型资产,这将给家庭带来利息之外的分红等理财收入。

表2 甲、乙、丙家庭资产配置比率及收益 单位:万元

表3 甲、乙、丙三个家庭2015年度收支表 单位:万元

三、不同家庭风险偏好水平对家庭财务状况影响比较

(一)基本假设及个体情况说明

假设1:通货膨胀率2%(2016年CPI为2.0%),工资性收入增长率5%。防御型资产、中场型资产和进攻型资产年收益率为2%、8%、20%;假设2:甲、乙、丙风险偏好水平分别为保守型、稳健型、进取型的三个家庭,依据表2资产配置比率安排家庭金融资产。假设3:2015年末甲、乙、丙总资产均为570万,以住房和汽车为主的自用型资产270万,其他为各类金融资产300万,自用资产住房按5%增值,汽车年折旧10%。各家庭依照表1比例安排持有各类金融工具。家庭资产负债详细情况见表4。在考察期间甲、乙、丙三个家庭年工资性收入一致,均为税后35万;当期年度结余不用于金融投资。住房及汽车还贷10万、日常生活开支8万、其他非日常开支10万,详见表3。

(二)家庭资产负债表和收支表

根据表2收益水平和金融资产配置比率假设,在2015年末甲、乙、丙资产负债表(见表4)基础上可得甲、乙、丙三个家庭2016年末资产负债情况(见表4)。从表4可知,乙、丙家庭由于风险偏好高,运用财务杠杆进行交易,分别持有10%、20%的进攻型资产,由此产生了25万和50万投资负债。

依据表4得出甲、乙、丙2016年收支表(见表5)。

(三)各风险偏好水平下家庭财务状况比较

家庭财务状况一般是通过资产负债率、净资产偿付率、收入负债率、金融资产权数、融资率、投资净资产比、财务自由度等指标进行分析。依据表4和表5中甲、乙、丙三个不同风险偏好家庭2015、2016年财务数据,可得三者的财务指标(见表6)。

从表6可知,甲由于惧怕风险不持有进攻型投资工具,过于保守的资产配置较好的降低了家庭资产负债率,提高了家庭净资产偿付水平。且随着负债的逐步偿付,家庭收入负债率也将上升,财务状况优化。但保守的资产配置导致家庭年度投资收益少,资产增值缓慢,家庭难以实现财务自由。

表4 甲、乙、丙三个家庭资产负债表 单位:万元

表5 甲、乙、丙三个家庭2016年度收支表 单位:万元

乙通过负债进行投资获取回报,资产负债率有所上升,但为控制风险投资负债规模小,对资产负债表的影响有限。同时一定量的投资负债使得家庭进攻型资产权数上升,利于家庭获取更多的投资收益和更快的实现财务自由。

丙由于有较高的风险偏好,大幅增持进攻型资产,较多的投资负债提高了资产负债率,降低了净资产偿付比率,家庭债务负担增大。但有效运用了进攻型资产的财务杠杆实现投资收益的增加,提升了家庭收入负债率和投资与净资产比率,较快的实现了财务自由。但过高的风险使得收益不稳定性加大,一旦所持资产价格发生不利变动,账面收益会急剧下降甚至威胁本金。

表6 甲、乙、丙三个家庭相关财务指标标准值和测算值

四、结论

家庭风险偏好水平差异会影响家庭资产负债率和净资产偿付率,风险偏好水平越高,越偏向于持有高风险的家庭资产、形成投资负债,从而使得该类家庭负债水平高、偿债压力大。同时,风险偏好水平高的家庭进攻型资产配置加大了杠杆性资产占比,有利于增加家庭投资收入,优化家庭负债比率,提高生息资产权数,加快家庭财富的积累,有利于家庭更快实现财务自由。全面了解风险偏好水平对家庭财务状况的影响有利于更理性的看待资产风险,更科学的进行家庭资产配置。为实现某一家庭财务目标不同家庭可以理性调整家庭风险水平,如想较快实现财务自由就不能过于厌恶风险。但不同风险偏好水平家庭在家庭财务管理中均要注意以下几点:1.投资未动,保险先行。“辛辛苦苦几十年,一病回到解放前”就是家庭基本风险裸露的生动写照。这要求任何风险偏好水平的家庭都必须严格设置家庭保险资产,建设好家庭财产的第一道防波堤。2.不熟不做、不投。现在各类金融投资工具五花八门,产品和服务供应方往往以高收益为噱头吸引投资者,风险偏好水平高的家庭必须严肃对待,不要受高收益诱惑承担巨大风险。3.不惧不贪,理性看待风险。切记风险和收益的同向性,科学配置各类资产。风险偏好水平高的家庭在参与杠杆资产投资时往往是一尝到甜头就头脑发昏,整天妄想获取更高的收益而不断加大资产配置比率,一旦风险爆发极易陷入财务危机。相反风险偏好水平低的家庭则谈险色变,这虽然较好的保证了资产的安全但资产丧失了应有的活力也是一种损失,甚至导致家庭生活水平下降。

[1]王渊,杨朝军,蔡明超.居民风险偏好水平对家庭资产结构的影响——基于中国家庭问卷调查数据的实证研究[J].经济与管理研究,2016(5).

[2]R ILEY W B,CHOW KV.Asset allocation and individual risk aversion[J].Financial Analysts Journal,1992,48(6):32--37.

[3]HALEK M,EISENHAUE R J G.Demography of risk aversion[J].American risk and insurance association Inc,2001,68(1):1--24.

[4]PLSSON A M.Does the degree of relative risk aversion vary with household characteristics[J].Journal of Economic Psychology,1996,17(6):771—787.

[5]王晟,蔡明超.中国居民风险厌恶系数测定及影响因素分析——基于中国居民投资行为数据的实证研究[J].金融研究,20119(8):192--206.

[6]马莉莉,李泉.中国投资者的风险偏好[J]. 统计研究 ,2011(8) : 63--72.

[7]王渊,杨朝军,蔡明超. 居民风险偏好水平对家庭资产结构的影响[J].经济与管理研究.2016(5):50--64.

责编:郑诤

832