指数ETF期权上市对标的指数成份股市场质量的影响

——来自上证50ETF期权上市的经验证据

2017-11-19

(复旦大学经济学院,上海 200433)

引言

我国资本市场的首支期权产品——上证50ETF期权,于2015年2月9日在上海证券交易所正式上市交易,表明了我国资本市场业已开始拥有全套的主流金融衍生工具,宣告了我国资本市场期权时代的来临,更标志着我国资本市场进入了历史发展的新阶段。上市交易两年来,上证50ETF期权交易日趋活跃、持续增长,反映了市场对期权产品日益增长的旺盛需求,预示着期权交易的广阔前景。根据上海证券交易所的统计数据,上证50ETF期权的月度成交量自2015年2月的23.2508万张持续稳步上升至2017年1月的786.0856万张,短短两年间增长了33.81倍,其中,认购期权的月度成交量和认沽期权的月度成交量分别从2015年2月的12.3727万张和10.8781万张增至2017年1月的444.6522万张和341.4334万张,分别增长了35.94倍和31.39倍;上证50ETF期权的未平仓合约总张数自2015年2月的4.0665万张持续稳步上升至2017年1月的110.6004万张,短短两年间增长了27.20倍,其中,认购期权未平仓合约总张数和认沽期权未平仓合约总张数分别自2015年2月的2.1910万张和1.8755万张增至2017年1月的59.4553万张和51.1451万张,分别增长了27.14倍和27.27倍。

虽然我国的期权交易方才起步,但是相关的顶层设计和筹备工作业已运作多年。早在2003年10月,《中共中央关于完善社会主义市场经济体制若干问题的决定》指出要“建立多层次资本市场体系,完善资本市场结构,丰富资本市场产品”。2011年3月,我国政府在《国民经济和社会发展第十二个五年规划纲要》中提出了“大力发展金融市场”和“推进期货和金融衍生品市场发展”的规划目标。2013年11月,《中共中央关于全面深化改革若干重大问题的决定》又指出要“鼓励金融创新,丰富金融市场层次和产品”。2014年5月,《国务院关于进一步促进资本市场健康发展的若干意见》具体提出了要“平稳有序发展金融衍生产品。逐步丰富股指期货、股指期权和股票期权品种。”2015年的《政府工作报告》又重申了“发展金融衍生品市场”的政府工作目标。历经多年的周密谋划和精心筹备,在中国金融期货交易所于2013年11月8日向全市场开放股指期权仿真交易的基础上,上证50ETF期权于2015年2月9日在上海证券交易所正式上市交易,我国资本市场的首支期权产品就此闪亮登场。上证50ETF期权上市交易,在宏观层面上,推进了我国多层次资本市场体系的建设、促进了我国资本市场的全面健康发展、提高了我国资本市场服务实体经济的能力,在微观层面上,有助于丰富投资者的交易策略和风险管理手段、有利于提升市场的效率和完善市场的价格发现机制、有益于推进证券期货经营机构的创新发展。然而,上证50ETF期权上市交易,对其标的指数成份股的市场质量有何影响,是否对其标的指数成份股产生了价格效应,是否会增减其标的指数成份股的波动性和流动性,迄今尚未得到经验的有效支持。

本文通过对沪深两市相关证券高频数据的经验研究,力图为分析指数ETF期权上市对其标的指数成份股市场质量的影响提供经验证据。具体而言,本文运用双重差分模型,在控制了系统性差异的前提下,分析了上证50ETF期权上市对其标的指数成份股的处理效应。本文研究发现:指数ETF期权上市有助于平抑其标的指数成份股的价格波动,有助于提升其标的指数成份股的流动性,但对其标的指数成份股的价格效应并不显著。

文献回顾

期权是成熟资本市场上的基础金融衍生工具。在中国大陆境外交易规模排名前二十位的资本市场上,均有品种繁多的各类期权产品上市交易。由于我国大陆地区首支期权产品适才上市交易,相关研究甚少,故本文主要结合境外的研究文献,梳理和归纳期权上市交易对其标的证券市场质量影响的研究成果。海外在此研究领域的既有文献大致可分为下列三类。

有一类既有文献主要研究了期权上市交易对其标的证券所产生的价格效应。Hakansson(1982)[16]、Green、Jarrow(1987)[15]分别指出:期权上市交易扩大了投资者的投资选择范围、提高了市场效率,从而引致了标的证券的正向价格效应。Conrad(1989)[5]、DeTemple、Jorion(1990)[10]以美国的数据为样本、Chen、Chang(2008)[3]以我国台湾地区的数据为样本、Liu(2010)[20]以日本的数据为样本,分别验证了相关标的证券在期权上市后存在正向的价格效应。然而,Miller(1977)[24]、Figlewski(1981)[14]表示:在期权产品上市之前,由于缺乏相关的卖空交易机制,悲观投资者在证券价格被高估时则无法进行卖空交易,故而虚高的证券价格主要反映了乐观投资者的投资情绪;期权产品上市之后,悲观投资者便可通过期权的卖空交易机制做空,乃致使相关标的证券价格下跌、便产生了负向的价格效应。Damodaran、Lim(1991)[7]、Danielsen、Sorescu(2001)[9]、Lundstrum、Walker(2006)[22]以美国的数据为样本,Clarke、Gannon、Vinning(2011)[4]以澳大利亚的数据为样本,分别验证了相关标的证券在期权上市后存在负向的价格效应。而Sorescu(2000)[29]则指出:在美国市场上,期权上市后其标的证券的价格效应,在不同的时期、不同的市场状态下,是完全不同的——譬如在1973至1981年期间,相关标的证券在期权上市后存在正向的价格效应;而在1981~1995年期间,此等价格效应则是负向的。另有Tomé Calado、Medeiros Garcia、Mendes Pereira(2005)[32]根据1997~2001年的葡萄牙数据指出:相关标的证券在期权上市后并不存在显著的价格效应。

另一类既有文献主要研究了期权上市交易对其标的证券波动性的影响。Stein(1987)[30]、Ma、Rao (1988)[23]、Harris(1989)[17]相继指出:由于期权上市增加了市场信息的不对称性,不知情交易者的投机性交易便加剧了证券市场的波动性。Aitken、Segara(2005)[1]以澳大利亚的数据为样本、Drimbetas、Sariannidis、Porfiris(2007)[12]以希腊的数据为样本、Liu(2010)[20]以日本的数据为样本、熊熊、张宇等(2011)[39]以韩国的数据为样本,分别验证了相关标的证券的波动性在期权上市后显著加剧。然而,Detemple、Selden(1991)[11]则通过建立一般均衡模型得出结论:期权上市之后,投资者可进行更为有效的风险管理,从而减少了相关标的证券的波动性。Conrad(1989)[5]、Skinner(1989)[28]以美国的数据为样本、Watt、Yadav、Draper(1992)[33]以英国的数据为样本、Kumar、Sarin、Shastri(1995)[19]以日本的数据为样本、Pilar、Rafael(2002)[25]以西班牙的数据为样本、Chen、Chang(2008)[3]以我国台湾地区的数据为样本、Chang、Liao(2010)[2]以我国香港地区的数据为样本、Saravanan、Deo(2010)[27]以印度的数据为样本,分别验证了相关标的证券的波动性在期权上市后显著下降。

还有一类既有文献主要研究了期权上市交易对其标的证券流动性的影响。John、Koticha、Subrahmanyam(1991)[18]指出:期权上市后,有知情交易者自证券现货市场转移至期权市场进行交易,乃减少了证券现货市场的信息不对称性,从而缩减了相关标的证券的买卖价差、提升了相关标的证券的流动性。Coughenour、Shastri(1999)[6]也指出:期权上市交易可降低做市商的存货成本,从而缩减了相关标的证券的买卖价差、提升了相关标的证券的流动性。Fedenia、Grammatikos(1992)[13]、Danielsen、Van Ness、Warr(2007)[8]以美国的数据为样本、Pilar、Rafael(2002)[25]以西班牙的数据为样本、Chen、Chang(2008)[3]以我国台湾地区的数据为样本、Yip、Hooy(2012)[35]以马来西亚的数据为样本,分别验证了期权上市之后其标的证券的买卖价差显著缩小、流动性显著上升。但是,Liu(2009)[21]以美国的数据为样本、Xu(2014)[34]以瑞典的数据为样本,则验证了期权上市之后其标的证券的流动性显著降低。而Kumar、Sarin、Shastri(1995)[19]以日本的数据为检验样本得出结论:期权上市后,其标的证券的各项主要流动性指标具有相互矛盾的指向性,因而无法断定期权上市对其标的证券的流动性究竟有何种影响。

上述文献主要考察和研究了期权上市后其标的证券市场质量所发生的变化。至于指数期权上市交易对其标的指数成份股市场质量的影响,鲜有既有文献专门涉及。但是,针对股指衍生品上市交易对其标的指数成份股市场质量的影响问题,Subrahmanyam(1991)[31]建立了引入股指衍生品(其原文以股指期货为例)的微观结构模型,来考察股指衍生品的上市交易对其标的指数成份股市场质量的影响。其研究表明:股指衍生品的上市交易对其标的指数成份股市场质量的影响存在多重均衡,取决于投资者选择在金融衍生品市场上交易股指衍生品、抑或选择在证券现货市场上交易该股指衍生品标的指数的成份股——倘若投资者选择在金融衍生品市场上交易股指衍生品,那么在证券现货市场上该股指衍生品标的指数成份股的波动性则会降低,从而增加投资者的交易意愿,此等成份股的流动性就会随之增加,并对此等成份股产生正向的价格效应;反之,倘若投资者选择在证券现货市场上交易该股指衍生品标的指数的成份股,那么此等成份股的波动性则会增加,从而降低投资者的交易意愿,此等成份股的流动性就会随之降低,并对此等成份股产生负向的价格效应。

然而,Subrahmanyam(1991)[31]仅仅在理论上探讨了股指衍生品上市交易对其标的指数成份股的市场质量具有两种可能的影响,但其结论并未获得实证上的支持。针对期权上市交易对其标的证券市场质量的影响问题,既有文献的研究大多违背了Rubin(1974)[26]所提出的“反事实框架”,多数既有文献仅仅考查了期权上市后,相关标的证券在市场质量方面所发生的变化。因而,既有文献的结论及其政策建议有待商榷、需谨慎对待。本文以沪深两市相关证券的高频交易数据为样本,运用双重差分模型,通过构造反事实路径,实证检验了指数ETF期权上市交易对其标的指数成份股市场质量的影响。

研究方法

一、 模型设定

中国证监会批准上证50ETF期权于2015年2月9日正式上市交易,对证券现货市场实属外生政策冲击。因而,上证50ETF期权上市对证券现货市场的影响,类似于“自然实验”(natural experiment)或“准实验”(quasi experiment)。外生政策冲击发生后,受到政策冲击的处理组(treatment group)和未受到政策冲击的控制组(control group),会发生不同的反应和变化。双重差分模型,在控制了系统性差异的前提下,可用于比较处理组和控制组在外生政策冲击下所发生的不同反应和变化,进而评估外生政策的处理效应(treatment effect),并可有效地避免模型的内生性问题。因而,本文选用双重差分模型,来实证检验上证50ETF期权上市对其标的指数成份股市场质量的影响。

双重差分模型设定如下:

式中:yit表示样本证券的相关因变量;示性变量Treatedit表示处理组的虚拟变量,其在样本证券为处理组时定义为1,否则定义为0;示性变量Postit表示处理期的虚拟变量,其在样本证券处于处理期时定义为1,否则定义为0;Xit表示样本证券的相关控制变量;i表示不同样本证券的截面单元;t表示时间期数;εit表示随机扰动项。式中:估计系数β1刻画了上证50ETF期权上市之前处理组和控制组的组间差异,估计系数β2刻画了所有样本证券在上证50ETF期权上市前后的时间差异,估计系数β3刻画了上证50ETF期权上市对其标的指数成份股市场质量的影响,此为本文的考察对象和研究重点。

运用双重差分模型无偏地评估政策的处理效应,尤需强调下列两点。其一,相关政策必须严格外生,即实验对象必须随机进入处理组或随机进入控制组。就本文的“实验”而言,由于相关上市公司无法事先知晓我国首支期权的上市交易场所,因而上市公司事先无法自我选择是在上海证券交易所挂牌上市抑或在深圳证券交易所挂牌上市。故而可近似认为相关上市公司的股票随机进入了处理组或随机进入了控制组,进而可认为相关“政策”严格外生,并不引致内生性问题。其二,实验自身亦不引致内生性反应1,即实验对象随机进入处理组或随机进入控制组后不能随意退出、不能随意换组。众所周知,在我国,股份公司公募发行股票和上市交易须经中国证监会核准。据此,已在深圳证券交易所上市的相关公司,在获知上证50ETF期权即将上市的信息后,无法立即改换门庭,从深交所摘牌转移至上海证券交易所另行上市;同理,已在上交所上市的相关公司亦不能立刻改换门庭转移至深交所另行上市。故而可认为上证50ETF期权上市的外生“政策”并不引致内生性反应2。

二、变量选取

本文着重考察上证50ETF期权上市对其标的指数成份股市场质量在下列三方面的影响:(1)价格效应、(2)波动性、(3)流动性。本文以相关证券的对数收益率(r)来衡量其价格效应;以相关证券的对数收益率经GARCH(1,1)模型拟合后的残差项绝对值(e)来衡量其波动性;以绝对买卖价差(abas,即absolute bid-ask spread)来衡量其流动性,另以相对买卖价差(rbas,即relative bid-ask spread)、有效买卖价差(ebas,即efficient bid-ask spread)、绝对实现价差(ars,即absolute realized spread)、相对实现价差(rrs,即relative realized spread)、定位价差(ps,即positioning spread)作为绝对买卖价差(abas)的稳健性检验。上述各价差的定义及其意义如表1所示[37]。

基于外生性的原则和非共线性的原则,本文实证研究的控制变量Xit为相邻时刻的收益率增量(dr),还辅以相邻时刻的成交额增量(dva)、相邻时刻的成交量增量(dvo)作为控制变量收益率增量(dr)的稳健性检验(刘向丽、汪寿阳,2013)[38]。为了便于计算,成交额增量(dva)和成交量增量(dvo)则在原始数据的基础上除以一万亿来缩减尺度。

实证检验与分析

一、 样本选取与数据来源

本文选取上证50指数的50支成份股进入处理组,另选取深证100指数的100支成份股进入控制组3,因为在深交所挂牌交易的深证100指数成份股较少受到上证50ETF期权在上交所上市交易的直接影响。

本文样本期的跨度自2014年11月17日~2015年10月16日,合计223个连续交易日。样本期内的控制期自2014年11月17日~2015年2月6日,合计58个连续交易日。控制期的首日定为2014年11月17日是因为沪港股票交易互联互通机制(沪港通)于该日正式开通交易,选择该日为控制期首日可消减沪港通交易所带来的市场结构变化的影响。样本期内的处理期自2015年2月9日~2015年10月16日,合计164个连续交易日。处理期的首日定为2015年2月9日是因为上证50ETF期权于该日正式上市交易。

表1 各价差的定义及其意义

表2 全样本、处理组、控制组的描述性统计

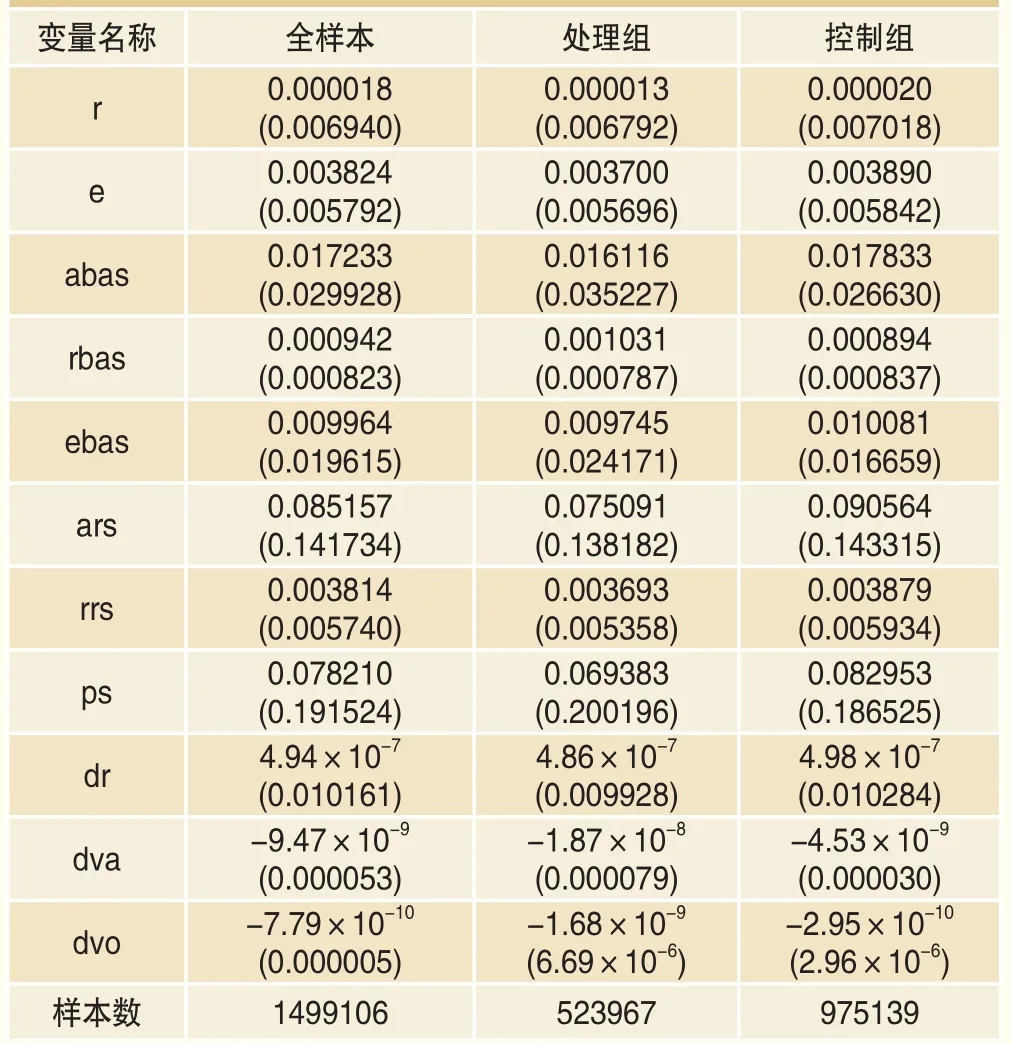

本文样本均选用Bloomberg数据终端的5分钟高频数据,并使用STATA14.0软件进行数据处理和回归分析。全样本、处理组、控制组的各变量描述性统计如表2所示4。

为避免伪回归、为确保估计结果的有效性,本文首先对各变量进行了Fisher-ADF平稳性检验和Fisher-PP平稳性检验。各变量均在1%的置信水平上拒绝了原假设,表明各变量不存在单位根,皆为平稳序列。

二、 实证结果

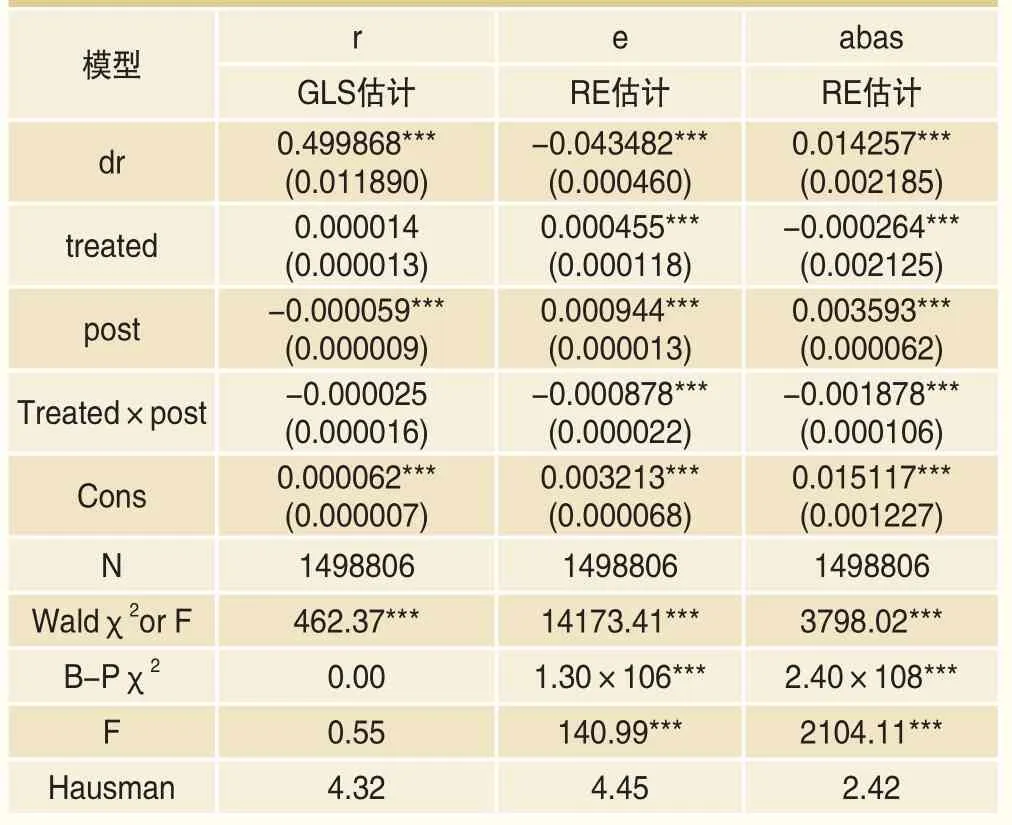

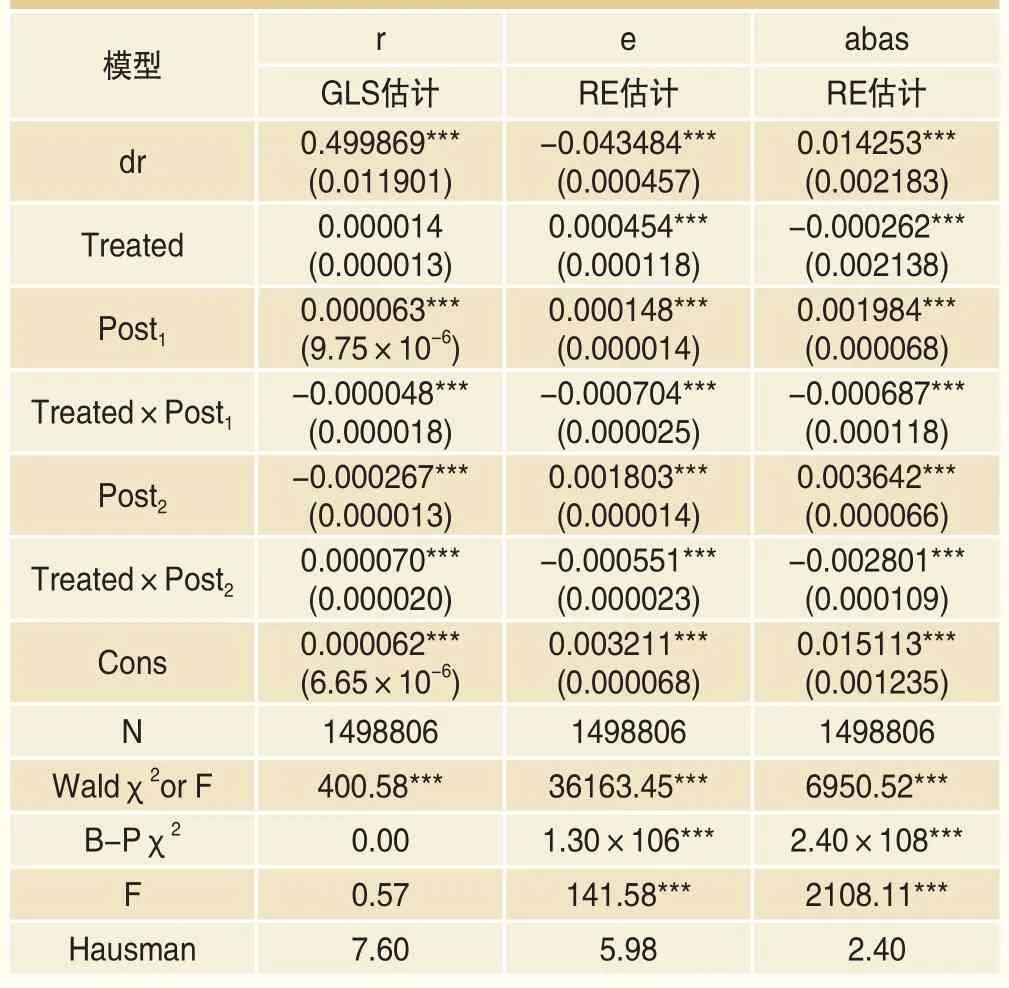

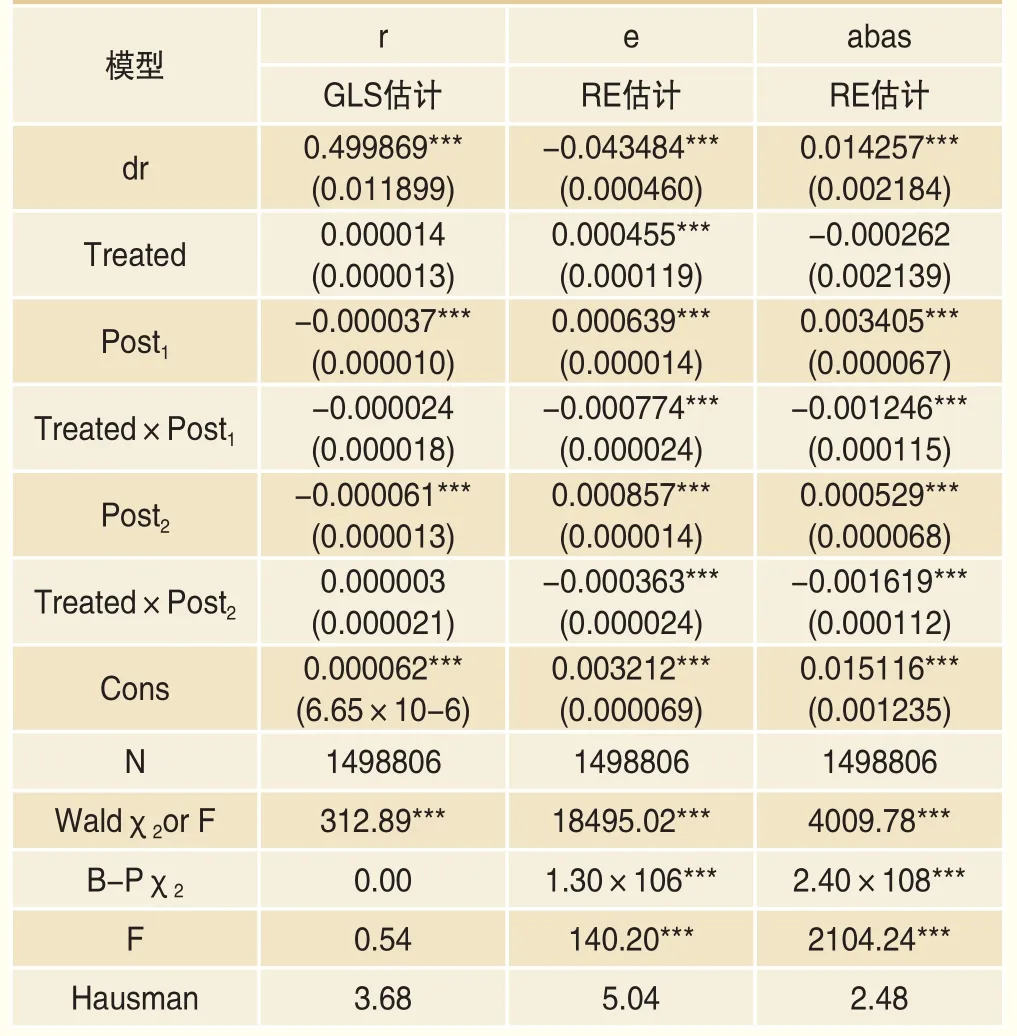

本文运用双重差分模型,考察上证50ETF期权上市对其标的指数成份股市场质量的影响,其稳健估计结果如表3所示5。

如表3所示,在r模型中,在控制了其他因素的情况下,Treated×post的估计系数并不显著,表明上证50ETF期权上市对其标的指数成份股的价格效应并不显著。在e模型中,估计系数均在1%的置信水平下显著,且在控制了其他因素的情况下,Treated×post的估计系数显著为负,表明上证50ETF期权上市有助于平抑其标的指数成份股的价格波动。本文认为,由于投资者在ETF期权上市后可进行更为有效的风险管理,因而指数ETF期权上市可减少其标的指数成份股的波动性。在abas模型中,估计系数均在1%的置信水平下显著,且在控制了其他因素的情况下,Treated×post的估计系数显著为负,表明上证50ETF期权上市有助于缩减其标的指数成份股的买卖价差、提升其标的指数成份股的流动性。本文认为,由于ETF期权上市致使其标的指数成份股的信息不对称性有所降低,因而指数ETF期权上市可缩减其标的指数成份股的买卖价差、提升其标的指数成份股的流动性。

表3 指数ETF期权上市对其标的指数成份股市场质量的影响

三、 分阶段的稳健性检验

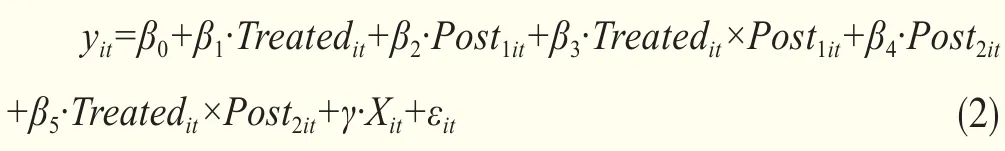

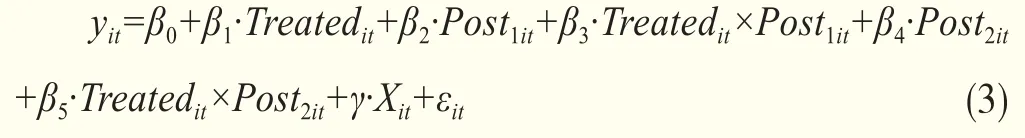

鉴于上证50ETF期权上市交易可能在不同的时间阶段对其标的指数成份股产生不同的影响,本文将处理期拆分为股市的上涨时段(2015年2月9日~6月15日)和股市的下跌时段(2015年6月16日~10月16日),来考察上证50ETF期权上市交易对其标的指数成份股在股市的上涨时段和下跌时段所产生的不同影响。模型设定如下:

式中:样本证券处于处理期时,示性变量Post1it定义为1,否则定义为0;样本证券处于处理期的下跌时段时,示性变量Post2it定义为1,否则定义为0。分阶段的稳健性检验的估计结果如表4所示。

如表4所示,在r模型中,估计系数均在1%的置信水平下显著,且Treated×Post1的估计系数显著为负、而Treated×Post2的估计系数显著为正,表明上证50ETF期权上市交易在股市的上涨时段产生了负向的价格效应、在股市的下跌时段产生了正向的价格效应,即上证50ETF期权上市交易对其标的指数成份股产生了逆市场趋势的价格效应。本文认为,上证50ETF期权上市交易产生此等逆市场趋势的价格效应,皆缘于在股市的上涨时段,投资者通过期权的卖空交易机制做空,遂对其标的指数成份股产生了负向的价格效应,而在股市的下跌时段,投资者则通过期权的做多交易机制做多,便对其标的指数成份股产生了正向的价格效应。在综合考察上证50ETF期权上市对其标的指数成份股所产生的整体价格效应时,逆市场趋势的负向价格效应和正向价格效应则相互抵销,因而上证50ETF期权上市交易对其标的指数成份股所产生的整体价格效应并不显著。在e模型中,Treated×Post1的估计系数和Treated×Post2的估计系数均在1%的置信水平下显著为负,表明无论股市处于上升时段或下跌时段,上证50ETF期权上市均显著平抑了其标的指数成份股的价格波动。在abas模型中,Treated×Post1的估计系数和Treated×Post2的估计系数均在1%的置信水平下显著为负,表明无论股市处于上升时段或下跌时段,上证50ETF期权上市交易均显著提升了其标的指数成份股的流动性。

表4 分阶段的稳健性检验

四、因变量的稳健性检验

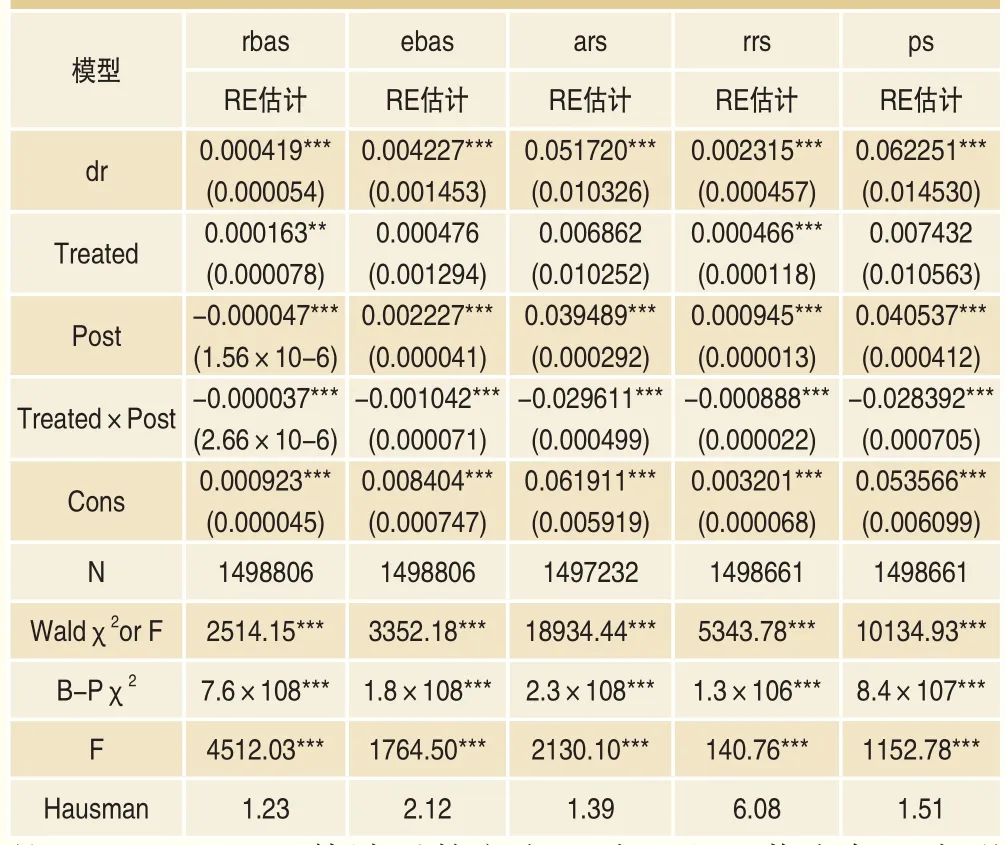

为了检验ETF期权上市对其标的指数成份股流动性影响的稳健性,本文以相对买卖价差(rbas)、有效买卖价差(ebas)、绝对实现价差(ars)、相对实现价差(rrs)、定位价差(ps)作为绝对买卖价差的稳健性检验,其估计结果如表5所示。

如表5所示,在作为稳健性检验的rbas模型、ebas模型、ars模型、rrs模型、ps模型中,估计系数均在1%的置信水平下显著,且Treated×Post估计系数均与abas模型中的Treated×Post估计系数方向一致、也显著为负,表明上证50ETF期权上市的确有助于缩减其标的指数成份股的买卖价差、并增加其流动性。

表5 因变量的稳健性检验

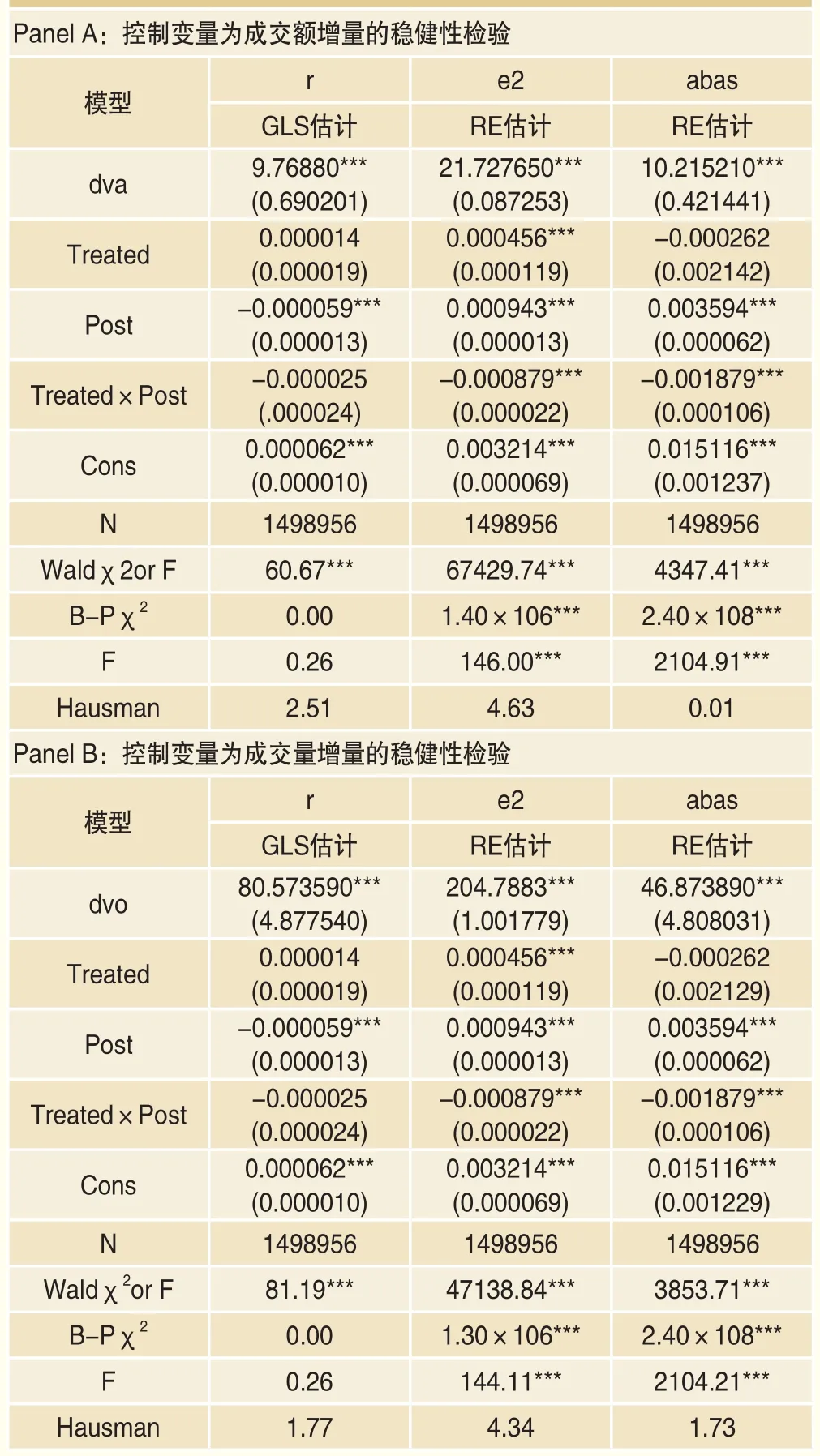

五、控制变量的稳健性检验

为了检验指数ETF期权上市对其标的指数成份股市场质量影响的稳健性,本文以成交额增量(dva)和成交量增量(dvo)作为收益率增量(dr)的稳健性检验,其估计结果如表6所示。

如表6所示,在所有模型中,Treated×Post的估计系数均与实证估计结果的正负方向一致,表明上证50ETF期权上市对其标的指数成份股市场质量的影响具有一致性,即上证50ETF期权上市有助于平抑其标的指数成份股的波动性、有助于提升其标的指数成份股的流动性,但并不对其标的指数成份股产生显著的价格效应。

六、处理效应的稳健性检验

上证50ETF期权于2015年2月9日上市之后,其标的指数成份股的波动性显著下降、流动性显著上升,可能并非完全是由上证50ETF期权上市交易所引致、也可能是缘于股指期货交易的影响。因而,本文认为有必要进一步分解上证50ETF期权上市的处理效应,来明确其标的指数成份股波动性显著下降、流动性显著上升是否主要缘于上证50ETF期权的上市交易。为此,将处理期拆分为两个时段:(1)样本证券受到期权交易和股指期货交易共同影响的时段(2015年2月9日~7月8日),(2)样本证券主要受期权交易影响的时段(2015年7月9日~10月16日)6。模型设定如下:

表6 控制变量的稳健性检验

式中:样本证券处于处理期时,示性变量Post1定义为1,否则定义为0;样本证券处于主要受期权影响的时段时,示性变量Post2定义为1,否则定义为0。其估计结果如表7所示。

如表7所示,在r模型中,Treated×Post1的估计系数和Treated×Post2的估计系数均不显著,表明在控制了股指期货交易的影响后,上证50ETF期权上市交易仍然未对其标的指数成份股产生显著的价格效应;在e模型中,Treated×Post1的估计系数和Treated×Post2的估计系数均在1%的置信水平下显著为负,表明在控制了股指期货交易的影响后,上证50ETF期权上市交易仍然显著平抑了其标的指数成份股的价格波动;在abas模型中,Treated×Post1的估计系数和Treated×Post2的估计系数均在1%的置信水平下显著为负,表明在控制了股指期货交易的影响后,上证50ETF期权上市交易仍然显著提升了其标的指数成份股的流动性。综上所述,处理效应的稳健性检验结果表明,在控制了股指期货交易的影响后,上证50ETF期权上市交易对其标的指数成份股市场质量的影响依然显著——上证50ETF期权上市交易有助于平抑其标的指数成份股的波动性,有助于提升其标的指数成份股的流动性,但不对其标的指数成份股产生显著的价格效应。

表7 处理效应的稳健性检验

七、分样本的稳健性检验

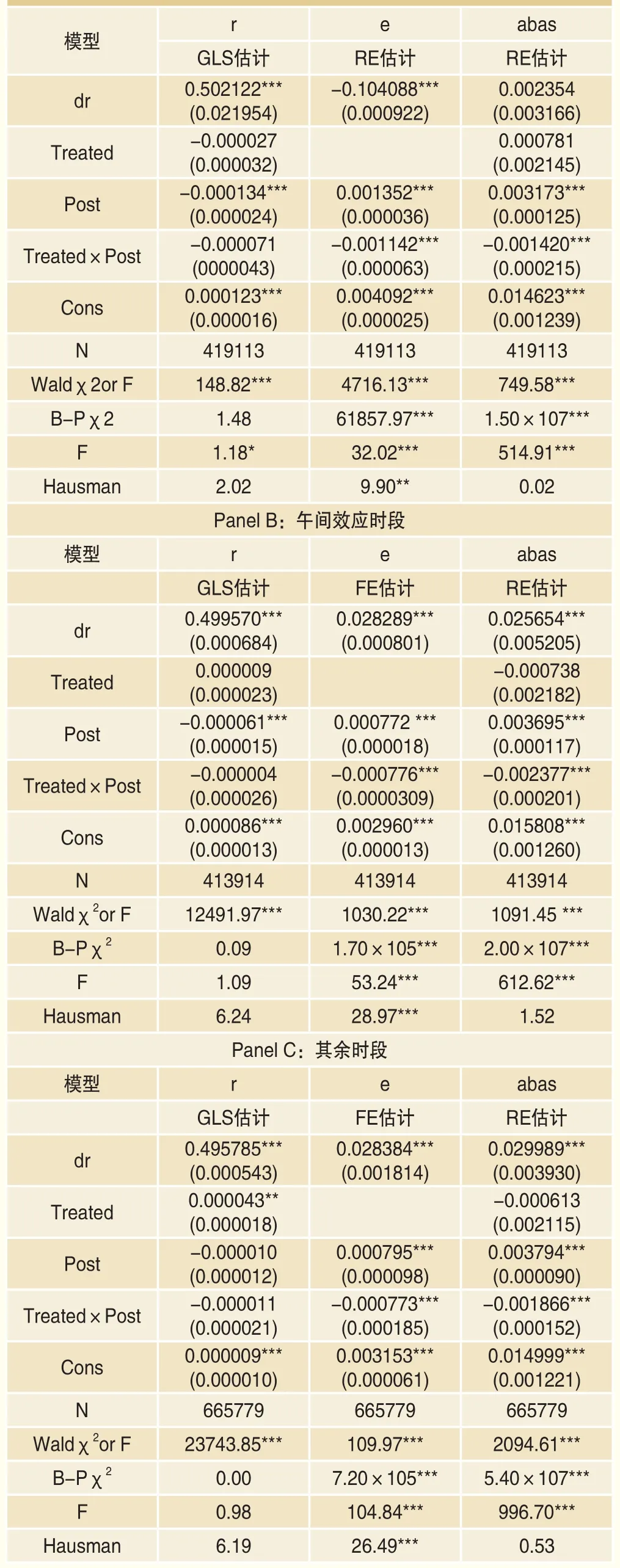

由于公开信息和私人信息在非交易时段大量累积,证券市场存在显著的“隔夜效应”和“午间效应”。为了考察指数ETF期权上市在不同信息条件下对其标的指数成份股市场质量的影响,本文参考刘红忠、何文忠(2012)[36]的实证研究结果,将样本期内每个交易日的9∶ 30~10∶ 00和14∶ 30~15∶ 00作为存在“隔夜效应”的样本时段、另将样本期内每个交易日的11∶ 00~11∶ 30和13∶00~13∶ 30作为存在“午间效应”的样本时段,重新评估上证50ETF期权上市对其标的指数成份股市场质量的影响,其估计结果如表8所示。

如表8所示,在所有模型中,Treated×Post的估计系数均与实证估计结果的正负方向一致,表明无论处于“隔夜效应”样本时段、或处于“午间效应”样本时段、或处于其余时段,上证50ETF期权上市交易对其标的指数成份股市场质量的影响具有一致性,即上证50ETF期权上市有助于平抑其标的指数成份股的波动性,有助于提升其标的指数成份股的流动性,但不对其标的指数成份股产生显著的价格效应。

表8 分样本的稳健性检验

本文还使用了匹配的方法构造了反事实,进行了稳健性检验,检验结论与本文结论一致,因篇幅所限而省略。

结语

我国资本市场的首支期权产品——上证50ETF期权,于2015年2月9日在上海证券交易所正式上市交易。上市交易两年来,上证50ETF期权运行平稳,交易日趋活跃、成倍增长,反映了市场对期权产品日益增长的旺盛需求,预示着期权交易的广阔前景。在此背景下,考察和总结上证50ETF期权上市交易对其标的指数成份股的市场质量有何影响,是否对其标的指数成份股产生了价格效应,是否会增减其标的指数成份股的波动性和流动性,皆具有相当的现实意义和理论意义。

本文以沪深两市相关证券的高频交易数据为样本,运用双重差分模型,实证检验了上证50ETF期权上市对其标的指数成份股市场质量的影响。实证检验的结果表明:上证50ETF期权上市并不致使其标的指数成份股暴涨暴跌,反而能平抑其标的指数成份股的波动性,并增加其标的指数成份股的流动性。本文还进一步将处理期拆分为股市的上涨时段和下跌时段来进行实证检验,进而发现上证50ETF期权上市对其标的指数成份股产生了逆市场趋势的价格效应,即在股市的上涨时段产生了负向的价格效应、在其下跌时段产生了正向的价格效应,此等逆市场趋势的价格效应有助于避免股市的大起大落、有助于维护股市的相对平稳运行 。

本文实证研究所选用的双重差分模型,在控制了系统性差异的前提下,可有效地避免模型估计的内生性问题、可无偏地评估期权上市对其标的证券的处理效应。而且,本文的实证检验结果通过了若干稳健性检验,表明本文的实证检验结果是稳健的,具有一定的参考价值和借鉴意义。

依据上述实证检验的结果,本文建议,一俟条件成熟,可逐步增加指数ETF期权的上市品种,一则可扩大指数ETF期权标的的覆盖面和代表性,来进一步丰富投资者的风险管理工具,将有助于投资者进行更为灵活和精细的风险管理,二则可进一步提升证券现货市场的流动性、平抑证券现货市场可能发生的过度波动、化解间或可能发生的暴涨暴跌,将有助于有效防范和管控证券现货市场可能发生的系统性风险、并有助于加快推进我国多层次资本市场体系的建设。

注释

1. 若实验自身可引致实验对象退出控制组后进入处理组、或退出处理组后进入控制组,则实验对象与政策内生,此时运用双重差分模型评估政策的处理效应将产生偏误。

2. 根据国泰安中国上市公司EVA专题研究数据库的统计数据,在本文所选定的控制期和处理期内,在本文所选定的所有样本股中,仅有宏源证券(证券代码000562)一家上市公司终止了上市、退出了市场交易。根据《宏源证券股份有限公司关于股票终止上市并摘牌的公告》和《申万宏源集团股份有限公司发行股份吸收合并宏源证券股份有限公司上市公告书》,宏源证券因被申万宏源吸收合并,于2015年1月26日终止上市,同日申万宏源(证券代码000166)挂牌上市。根据中国证监会2014年10月15日颁布的《关于改革完善并严格实施上市公司退市制度的若干意见》,宏源证券系“因新设合并、吸收合并,不再具有独立主体资格而被注销、而退出了市场交易”,其退市并非是上证50ETF期权上市的外生“政策”所引致的内生性反应。因而,运用双重差分模型来评估“政策”的处理效应不致于产生偏误。

3. 深证100指数的成份股和上证50指数的成份股具有很高的相似度,均为沪深两市市值最大和成交金额最大的股票:根据中证指数有限公司发布的《上证180、上证50指数编制细则》,上证50指数的成份股为沪市总市值、成交金额排名前50位的股票;根据深圳证券交易所发布的《深证100指数编制方案》,深证100指数的成份股为深市总市值、流通市值、成交金额排名前100位的股票。

4. 表内数值为均值,括号内数值为标准差。

5. 此处仅报告了经B-P χ2检验、F检验、Hausman检验所选择的模型估计结果,另两种估计的估计结果与已报告的估计结果一致,因篇幅所限而省略。表内估计系数下括号内的数值为其标准误,⋆、⋆⋆、⋆⋆⋆分别表示估计系数在10%、5%、1%的置信水平下显著。下表4-8同。

6. 中国金融期货交易所于2015年7月8日发布了《关于调整中证500股指期货交易保证金的通知》、又于2015年9月2日发布了《关于调整沪深300、上证50、中证500股指期货交易保证金的通知》,短短两个月内两度大幅提高了股指期货交易保证金的比例,自10%提升至40%。此后,股指期货交易极度萎缩、交易量断崖式下降,2015年10月沪深300、上证50、中证500三个系列的股指期货交易量合计仅有61.127万手,仅为同年6月交易量的约1%(同年6月此三个系列的股指期货交易量合计为6088.4551万手)。因而,可近似认为股指期货交易对相关成份股市场质量的影响暂可忽略,进而也可近似认为相关成份股的市场质量系主要受期权交易的影响。