信贷资产证券化对商业银行的财务效应分析

2017-11-15吴市

吴 市

(福州理工学院 经济管理学院,福州 350500)

信贷资产证券化对商业银行的财务效应分析

吴 市

(福州理工学院 经济管理学院,福州 350500)

以商业银行为主体,研究了信贷资产证券化的安全性、盈利性和流动性等财务效应,并从财务效应的角度实证分析了两个典型案例,提出了不良贷款证券化业务和非不良贷款证券化业务存在的问题和缺陷的解决方案和改良措施,对国家逐步推进信贷资产证券化业务常规发展提供重要的借鉴意义。

信贷资产证券化;商业银行;财务效应

20世纪以来资产证券化业务在金融市场取得了重要的成就。我国于2013年发布了信贷资产证券的指导意见,政府对资产证券化的业务推广已然迫在眉睫[1]。因此此时研究信贷资产证券化对商业银行的财务效应具有十分重要的意义。目前国内研究信贷资产证券业务较少并且较晚,信贷资产证券化业务对商业银行的财务效应研究更是少之又少,总结目前国内学者研究状况得出几点不足如下:首先,目前的研究对商业银行的财务效应方面认识不全,仅仅研究其中某一点;其次,国内的研究没有对比分析不良贷款证券化和非不良贷款证券化业务在财务效应方面的差异;最后是我们国家的资产证券化业务进入新的发展阶段,现有的相关研究相对滞后。本文希望对上述内容进行完善,为国家逐步推进信贷资产证券化业务常规发展提供重要的借鉴意义。

一、信贷资产证券化对商业银行财务效应的分析

(一)安全性效应

信贷资产证券化在安全性效应方面包括转移基础资产风险、孕育证券化业务风险和提升资本充足率等三方面。具体分析如下:

1.转移基础资产风险

商业银行利用资产证券化将资产出售,转移了基础资产的风险。研究中考虑重点突出,将信用风险和利率风险详细探讨。信用风险指贷款人违约形成不良贷款,这种不良贷款直接危害银行的生存和发展,甚至可能会导致银行破产[2]。我国在1999年成立国有资产管理公司并接收银行1.4万亿的不良贷款。对于银行来说,降低不良贷款率,提升优质资产质量,增加了流动性,财务效应明显,银行将此类资产证券化业务作为未来业务的首选,该业务可以使得银行现金流稳定,起到风险分散的效应。由于我国银行的资产负债有期限错配问题的存在,导致市场利率升高时利息收支差的存在变窄或者出现负利息的情况发生。通过信托资产证券化业务可以有效地将两类风险定价,由不同的投资人分散风险,有效保障商业银行安全性。

2.孕育证券化业务风险

信贷资产在证券化过程中已将基础资产的风险全部转移,但是转移后又形成了合规、声誉和证券自留风险。这是因为银行在将资产证券化过程中虽然已经将相关的风险和收益转移,但是交易商协会对该业务提供了相关信用担保,而且一旦出现支付危机,就会产生连锁反应,商业银行的信誉扫地,产生难以预料的风险[3]。我国银监会对发起机构风险的留存比例出台了文件,文件中明确规定信托资产证券化产品中的5%由银行持有。这说明银行没有将资金池里的相关资产风险全部转移,银行在面对产品的支付危机时与投资机构一起风险。资产证券化同时存在着合规风险,我国针对资产证券化业务出了很多监管文件,但在实际操作过程中,监管文件很难监测到银行隐秘性较强的表外业务。针对该类问题,证监会和银监会最近密集出台政策将表外业务划入表内业务,监管更加严谨审慎。因此商业银行操作资产证券化业务逃避监管层的监管过程中合规风险很大。

3.提升资本充足率

资本充足率是银行面对各种危机的利器。欧洲曾有富通银行因次贷危机滥用公用资本而破产的先例,我国对资本充足率规定,提高资产充足率只有通过提高资本或者出售资产转移风险这两种途径,并且出售资产转移风险不仅降低有风险资产的总值,而且降低了银行承担的风险。信托资产证券化是提升资本充足率的最佳办法。我国相关监管制度有设计缺陷,信贷资产证券化对于商业银行来说起到了粉饰报表的作用,文件中虽然规定了银行与企业或者个人风险权重,但是这种人为赋予的权重与贷款的风险并不匹配,并且对于银行对外发行的贷款,实际风险不可能一致,粗略分配使得商业银行粉饰报表,提升资本充足率,可能商业银行的实际风险已经超过其承受的范围。

(二)盈利性

信贷资产证券化从盈利性财务效应方面看,降低了银行的坏账准备提高利润总额,在资本结构方面具有很高的财务杠杆倍数,拓展商业银行的表外业务。

1.降低了坏账准备

商业银行每年需要对不良贷款计提坏账准备,如果将信贷资产证券化后,相应的坏账准备需冲回,增加了利润总额。因此信贷资产证券化可以显著提升银行的利润。

2.保持净资产收益率和杠杆倍数

信贷资产证券化是商业银行采取高杠杆经营的途径,并且通过该途径可以保持银行净资产收益率和杠杆倍数不变。我国商业银行的杠杆倍数相对较低,以2014年我国三种类型的银行杠杆倍数为例,城市商业银行的杠杆倍数为15.31,股份制商业银行的杠杆倍数为18.62,大型商业银行的杠杆倍数为15.03。假设以城市商业银行杠杆倍数15.31为例,银行资本100万元就可以获取1 531万元投资规模,以4%收益率为例,银行仅仅需要两年就可以回本。因此进行信贷资产证券化的同时,可以保持杠杆倍数和净资产收益率不变。

3.获取利差收益

商业银行在推进资产证券化业务时,通常在资金池中的贷款较为稳定且为固定利率,这样银行可以通过测算加权平均利率,在进行项目发行时可以控制招投标利率的浮动范围来获取利差收益[4]。但是随着我国金融产品数量的增大和利率市场化的运作,商业银行利差在逐年缩小,并受到不确定因素影响。

4.增加表外项目收入

商业银行的表外项目是指其相关业务不计入资产负债表却影响其损益的项目。商业银行将信贷资产证券化后,贷款被转移到表外,表内的项目转移到表外。与此同时,商业银行的盈利模型随之发生变化,在信贷资产证券化这种业务模式下,表内项目的存贷款均转移到表外,银行扮演的角色发生明显的变化,商业银行专门做贷款前的评审、贷款后的管理和存款兑付等不承担风险的相关业务,并取得服务收入。

(三)流动性效应

商业银行资产流动性的方式主要包括两种,第一种是通过增加稳定性存款的比例增加其稳定性,但是该种模式下因近年来存款活期化的势头强劲,稳定性存款不断减少,难度不断加大;第二种是通过增加流动性债券的比例、缩短投资项目周期等方式增加其稳定性,但是该种模式下这些措施均是弊大于利,如对长期客户而言如果缩短其投资期将会使其改变投资目标,对于流动性债券的规模越大,收益越低,将来会给银行带来很大的负担[5]。

二、案例分析

研究选取两种典型案例从财务效应的角度对我国不良贷款证券化和非不良贷款证券化进行分析,案例一是建行、中国信达和中诚信托等三方于2008年合作发起的产品项目,以下简称“项目A”。案例二是国开行于2013年发行不良贷款证券化产品项目,以下简称“项目B”。

(一)项目A对银行的财务效应分析

项目A的基础资产池是由建设银行的不良贷款组成,资金构成包括尚未偿还的本金和利息合计113亿元,其中本金96亿元,利息17亿元。建设银行发行优先级债券21亿元,采用固定利率的方式,另外建设银行发行次级债券共6亿元。项目A已成功结束[6]。

1.安全性效应

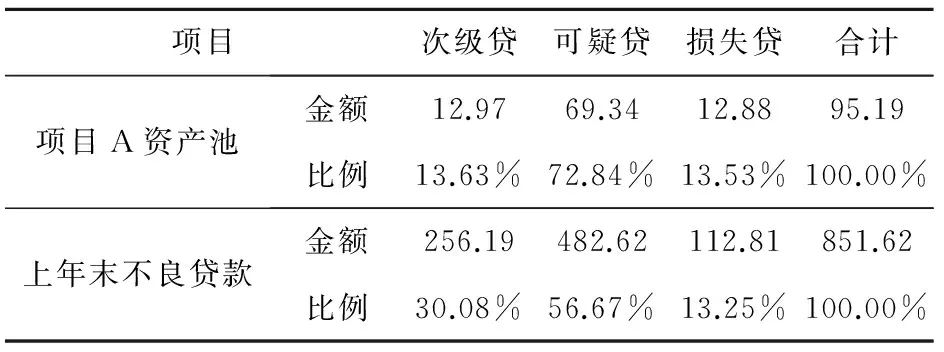

建设银行不良贷款经过证券化后,其基础资产风险进行了转移。建行项目A的资产池和上一年末建设银行的不良贷款对比情况参见表1。

表1 建设银行项目的资产池与上年末不良贷款对比表 单位:亿元

通过表1可以看出,通过信贷资产证券化,项目A的不良贷款比上一年末不良贷款的减少95亿元,占上一年年末不良贷款的11.17%,并且可疑贷的占比增加了16.17%,损失贷的占比增加了0.28%,说明信贷资产经过资产证券化后资产质量明显提升。

2.盈利性效应

由上文可知,项目A的不良贷款降低的同时银行贷款坏账准备也有所降低。通过信贷资产证券化后建设银行的资本充足率提高了0.03个百分点,如果银行未进行信贷资产证券化,则需对外融资12亿元。信贷资产在证券化过程中银行除了作为发起机构外,还担负着中介的角色,建设银行在此项业务中共获取服务费0.78亿元。此外,由于该项业务持续2年时间,建设银行作为中介机构利用时间差占用资金获取了再投资收益,拓宽了银行的表外收入。

3.流动性效应

建设银行通过信贷资产证券化,其资产的流动性明显得到改善。从贷款总额占存款总额的比例来看,上一年末建设银行的存款额为53 401亿元,贷款额为32 722亿元,贷款总额占存款总额的比例为61%。建设银行经过信贷资产证券化后,贷款总额下降了95亿元,同等条件下,贷款总额占存款总额的比例上升了0.02个百分点[7]。

从流动资产的规模角度来说,年初建设银行获取了28亿元资金,占资金总额的0.35%。假设建设银行未进行资产证券化处理,未来只能在很长的时间获取资金。因此,流动性效应明显。

(二)项目B对银行的财务效应分析

1.安全性效应

项目B以中国铁路总公司为原始的贷款人,国家开发银行通过信贷资产证券化将贷款风险转移出表外。虽然中国铁路总公司的信用等级较高,但是其信用风险依然很高,特别是近年来铁路总公司的资产负债率已经达到63%,而偿债能力明显降低。以利息保障倍数来说,2010年的利息保障倍数约为7%,下降到2013年的约4%。因此,风险呈现上升趋势。

同时,中国铁路总公司和国家开发银行之间是战略合作伙伴关系,国家开发银行共向中国铁路总公司发放贷款4 500亿元,占国开行贷款额的7%,高度风险集中。但由于国家开发银行的基础资产质量比较高,其经营范围符合国家的政策法规,目前该业务未发生风险。由于国家开发银行对外信息披露不全,无法准确估计该项目对资本充足率的影响。但是该项业务真实发生,因此可以认为提升国家开发银行的资本充足率。

2.盈利性效应

因项目B为正常发放贷款,国家开发银行未计提坏账准备,因此项目B对利润总额没有影响。因国家开发银行没有对净资产收益率和杠杆倍数的数据披露,相关指标无法测算。但是可以说明的是,项目B的实施拓展了表外的业务,通过此次信贷资产证券化业务,国家开发银行充当着中介的角色,获取服务费收入,拓展了表外收入。但是由于国家开发银行在发行的说明书中规定,因贷款和债券的利息均为按照季度支付,这导致该项目的再投资收益较低,对于国家开发银行来说获利的空间有限。

3.流动性效应

国家开发银行在对信贷资产证券化后,其资产的流动性明显改善。截至2013年年底已获取76亿元资金,占资金总额的8%。假设国家开发银行未开展信贷资产证券化业务,未来只能在很长的时间获取贷款的回收资金,这说明,其流动性显著改善。

三、提升措施

(一)提升不良贷款证券化对商业银行财务效应的措施

提升银行安全性是不良贷款实施证券化的重中之重。从发起银行自身来说安全性得到了提高,但以银行业来说,我国的不良贷款仅仅在银行间的债券市场之间交易,其产生的风险并未真正得以转移。

在上述第一个案例中,资产管理公司定向发行次级债,这种操作模式取得了一定的效果,但是该模式下债券投资银行不会永久购买,可能在未来产生下滑的可能性,对信贷资产证券化后常规业务无法长久有效的供给。因此,应该将不良贷款支持证券化的情况投入到风险相对分散的市场,这样不良贷款证券化才可得以发展壮大。交易所市场的投资者存在着不同的风险意识和风险偏好,是资产证券化产品较理想的场所,但是我国有仅对“优质化信贷产品”才可以在交易所流通的规定。因此需要对整个交易环节进行设计才能将解决此类问题的发生。

采用银信券的商业合作模式。该种合作模式下,由信托公司负责银行持有的信贷资产,并获取收益权,银行对该项收益权出售给券商,券商将该项信托收益权进行证券化处理来获取资金的方式。这样企业资产证券化和信托资产证券化可以有效的衔接。通过该种合作模式一方面将不良贷款证券化产生的风险进行转移,另一方面,银行也可以获取高额的收益。

(二)提升非不良贷款证券化对商业银行财务效应的措施

在第二个案例中非不良贷款证券化存在的问题——基础资产比较单一,这种模式下的基础资产具有行业性强和地区分布明显的特征,该种贷款模式主要是长期贷款,对短期贷款没有有效地加以利用,不利用银行业务的开展和推广。对于该类问题较好的解决方式是采用循环购买的模式进行改善。

这种模式主要操作方式是通过将贷款产生的现金流继续购买同类贷款来组建资产池。这类资产池是通过不断购买同类贷款的模式将资产池里的即将到期的资产运行的周期加以延长。我国银监会对该种技术不允许实行。但是证监会肯定其设计的可行性。2014年阿里巴巴集团发行的小贷资产的证券化相关产品就采用了该种设计结构,如果该种设计实施效果好,银监会可能会改变原有的态度。

该种业务模式在财务效应上的优势为:

1.采用循环购买模型可以显著降低费用,提高盈利性。因循环购买资产可以有效提高原需多期申报的项目进行资产证券化的速率,并省去审批和发行等多个中间环节,降低中间费用,提高盈利能力。

2.采用循环购买模型盘活短期贷款,并降低风险。对于大量的短期借款而言,可以连续有效地充实循环购买模型,有效将业务模型周期与证券相结合。

四、研究结论和不足

目前我国资产证券化业务发展迎来新机遇和新挑战,但在信托资产证券化的财务效应方面缺乏有效和全面的认识。本文通过以上研究得出如下结论:

首先,银行信贷资产证券化业务产生明显的安全性、盈利性和流动性效应。关于信贷资产证券化业务的案例目前是显示正面的,但仍然需要加以关注。

其次,有相对合理的解决不良贷款和非不良贷款证券化业务问题的方法。监管层因担心银行的逆向选择导致系统性风险的发生,而对不良贷款的证券化问题不加以支持,对于此类问题可通过会计师事务所和资产评估事务所等中介机构的参与而得到改善。

第三,设计方案改良证券化业务存在的缺陷问题。采取银信券的模式将证券上市解决不良贷款资产证券化风险转移问题;对于非不良贷款资产证券化其基础资产单一的情况,采取循环购买的业务模型加以改良。

本文在研究过程中也存在不完善的地方留待后续研究,如继续深入研究资产证券化问题,如该两类证券化业务模式下的其他细微的差异和可能存在的更多的缺陷、相应的措施等等。

[1] 邹晓梅,张明,高蓓.资产证券化与商业银行盈利水平:相关性、影响路径与危机冲击[J].世界经济,2015(11):144-167.

[2] Frank J.Fabozzi.Bond Markets,Analysis and Strategies[M].Prentice-Hall,2009:354-356.

[3] Serena Ng and Michael Hudson.Mortgage Shakeout May RoilCD0 Market-Subprime Defaults Lead to Wavering At Big Street Firms[J].The Wall Street Journal,2007(3):1-2.

[4] 方盛奇.投贷联动:供给侧改革背景下商业银行业务创新与实践简[J].长春工程学院学报:社会科学版,2017(1):68-71.

[5] 郭桂霞,巫和懋,魏旭,等.银行资产证券化的风险自留监管:作用机制和福利效果[J].经济学,2010(3):227-916.

[6] 王元璋,涂晓兵.试析我国资产证券化的发展及建议[J].当代财经,2011(3):67-72.

[7] 刘吕科,王高望.资产证券化、非同质投资者和金融稳定性:一个理论模型[J].国际金融研究,2014(12):25-34.

Theanalysisoffinancialeffectstocreditassetsecuritizationoncommercialbanks

WU Shi

(SchoolofEconomicsandManagement,FuzhouInstituteofTechnology,Fuzhou350500,China)

This article takes commercial bank as the main body to study the security,profitability and liquidity of credit asset securitization,and makes a practical analysis to two typical cases from the perspective of the financial effects.It puts forward the problems,solutions,and improvement measures existing in non-performing loan securitization and performing loan securitization.It provides an important reference for the gradual development of credit asset securitization business in China.

credit asset securitization;commercial bank;financial effect

10.3969/j.issn.1009-8976.2017.03.011

2017-04-23

基于物联网视角的会计智能化研究(项目编号:JAS160743)

吴市(1982—),男(汉),福建福州,硕士,讲师主要研究财务与税务。

F830.5

A

1009-8976(2017)03-0043-04