公司型风险投资对新创企业创新绩效的影响

2017-11-01

(四川大学经济学院,四川 成都 610065;南京大学工程管理学院,江苏 南京 210046)

公司型风险投资对新创企业创新绩效的影响

徐子尧张怡君

(四川大学经济学院,四川 成都 610065;南京大学工程管理学院,江苏 南京 210046)

公司型风险投资(CVC)在我国的发展日益壮大,已成为风险资本市场的重要组成部分,但目前国内对于公司型风险投资的研究还存在一定不足。基于这样的背景,本文以我国创业板2009-2014年间有公司型风险投资机构参与的上市公司为研究样本,用实证方法检验公司型风险投资对新创企业创新绩效的影响。研究发现:相较于独立型风险投资(IVC),公司型风险投资支持的新创企业在上市短期(1年)内的创新投入强度更高、创新产出绩效更好。根据实证研究结论,本文分析了可能存在的原因并提出建议。

公司型风险投资;创新投入;创新产出

一、引言

风险投资(VC),也称为创业投资,是指对尚处于创业期且具有高成长性的新兴企业的股权投资,通过被投资企业的资本增值来实现投资回报。按照风险投资主体的动机和资金来源,可以把创业资本市场中的投资主体分为独立风险投资(IVC)、公司风险投资(CVC)、政府风险投资(GVC)和商业天使(谈毅,郭杰,周佳平,2003)。公司型风险投资(CVC)是非金融类公司的风险投资项目或者下属的投资部门对创业企业进行的直接投资,这种投资有助于为母公司提供协同效应或节约成本的机会。

CVC与IVC在投资目的、投资规模和资金来源以及与创业企业的关系等方面都有显著的差异。刘建香(2008)认为CVC的投资目的主要是为了满足企业战略发展的需要,而IVC的投资目的就是为了获取丰厚的财务回报;CVC投入风险企业的资金通常来源于母公司,而IVC的资金来源通常是向社会募集资金;CVC投资一般有投资规模大、投资数量少的特点,而IVC通常投资数量多、投资范围广。Maula、Autio和Murray(2005)经调查发现,与IVC相比,CVC更有助于为新创企业建立商业能力和信誉、提供客户需求的技术和信息、对其技术提供支持等“商业构建”方面。

CVC 与IVC存在的这些差异会对企业创新绩效产生影响,一些学者对此进行了研究。大多数学者认为,CVC对新创企业的创新绩效产生正向激励作用,而产生这种结果的原因主要有如下几点:1)CVC母公司本身机制。例如Chemmanur、Loutskina和Tian(2014)对1980-2001年期间为VC背景的2129家新创企业的相关数据进行分析,发现CVC背景的企业在专利数量和专利引用率这两个指标上都显著高于IVC背景的企业,由此认为CVC能更好地培育新创企业的创新能力。究其原因,可能是CVC母公司与新创企业之间的技术匹配机制以及CVC比IVC更能忍受创新失败这两个机制所造成的。2)企业由CVC投资公司支配。例如Galloway(2013)对1997-2007年间IPO的130家企业联盟的数据进行研究,发现当企业由CVC投资公司支配时,新创企业表现出追求更多的探索性联盟战略的现象。3)CVC与IVC对新创企业提供的价值差异。例如Colombo和Murtinu(2014)对1992-2000年间欧洲7大国中CVC背景的44家新创企业和IVC背景的215家新创企业的相关数据进行研究,发现CVC和IVC都有助于新创企业在全要素生产率上的提高,在创新绩效上产生的差异可能是CVC与IVC对新创企业提供的价值差异所导致。4)CVC追求战略回报而非财务回报。例如Dushnitshy和Lenox(2005)通过对2289家企业数据进行研究,结果显示专利产出水平与公司型风险投资呈正相关。

也有少数学者认为CVC对新创企业的创新绩效产生的是负面影响或不产生显著影响,例如苟燕楠和董静(2014)对169 家有风险投资参与的中小板上市公司相关数据进行实证研究,发现CVC的参与和新创企业研发投入呈负相关、CVC的参与和新创企业的专利不呈现显著相关性。

二、样本选取与数据来源

(一)CVC的界定与选取标准

由于CVC属于VC的一种,所以先对VC进行筛选。本文参考已有文献对于风险投资机构的判别标准,认为若投资机构的名称中含有“风险投资”、 “创新投资”、“创业投资”、“创新资本投资”、“高科技投资”、“高新技术风险投资”字样,均被视为VC来处理;对于名称仅为“投资公司”的,通过查阅招股说明书中该投资机构的主营业务进行判别,若主营业务范围中包括“风险投资”、“创业投资”、“高新技术投资”、“高科技行业投资”字样,界定为VC。若上述两项标准均不满足,则界定为非VC机构。

对于CVC的选取标准,本文在参考已有文献的基础上,按照以下方式进行判别:通过对招股说明书的手动查找和查阅,获取VC前十大股东的资料;若VC前十大股东中存在有明确主营业务的非金融实体企业,则将其归为CVC,若前十大股东中存在多个非金融类实体企业,就选择占股比例最大的企业进行研究。

(二)样本选择与数据来源

本文选取2009-2014年在创业板市场上市的企业为初始样本,因2013年该市场无新股发行,故实际研究期间为5年。这5年间在创业板市场上市的企业有493家,经过筛选,本文最终研究样本为135家创业板上市企业,其中36家为CVC背景,99家为IVC背景。

每个企业的前十大股东信息来自对上市公司招股说明书的手工搜集,上市公司的招股说明书来自万得数据库。

三、实证检验与分析

(一)变量设计

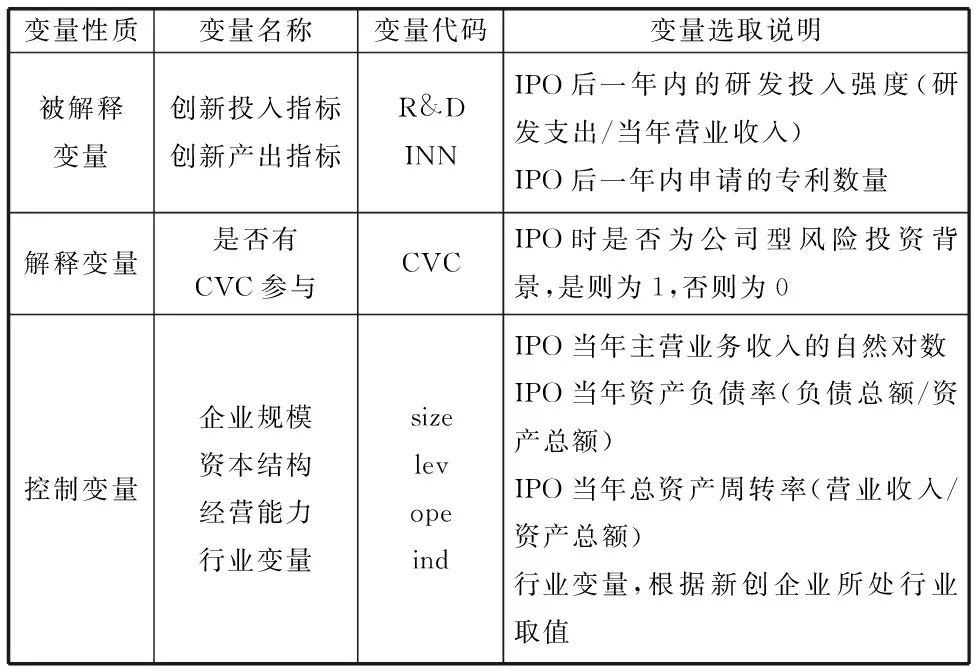

本文所设计变量的具体计量方法汇总于表1。

表1 相关变量选取说明

(二)描述性统计分析

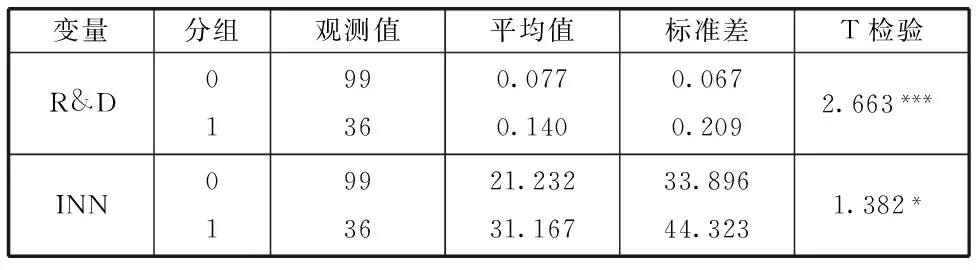

对样本进行分组:CVC背景的企业组用“1”表示,非CVC背景的企业组用“0”表示。按照分组对企业的相关变量进行描述性统计,再用独立样本T检验对CVC背景的企业和非CVC背景的企业之间的相关数据差异进行了分析。描述性统计及T检验结果如表2所示。

表2 描述性统计及分组T检验结果

注:***、**、*分别表示1%、5%、10%的显著水平。

检验结果显示,有CVC支持的新创企业的研发投入强度高于没有CVC支持的新创企业,并且这一数据在0.01的水平上统计显著,CVC支持的新创企业申请的专利数量大于没有CVC支持的新创企业,并且这一数据在0.1的水平上统计显著,因此认为CVC背景的新创企业在创新绩效上显著地好于非CVC背景的新创企业。这一统计结果符合对CVC投资的预期,因为许多企业开展CVC活动的目的就是获得向创业企业学习的机会,进而增强自身的创新投入强度和创新产出绩效。

(三)构建回归模型

模型中的被解释变量INNOVATION代表的是新创企业的创新绩效,分别有创新投入指标(R&D)和创新产出指标(INN),ε是模型的干扰项。

INNOVATIONi=α+β1CVCi+β2sizei+β3levi+β4opei+σ1yeari+σ2ind+εi

(四)回归结果分析

表3 模型回归结果

注:***、**、*分别表示1%、5%、10%的显著水平。

根据回归结果发现,IPO时是否为CVC背景与新创企业的研发投入强度在95%的置信水平下呈显著正相关,这一结果表明,相较于IVC参与的新创企业,有CVC参与的新创企业在短期内表现出更高的创新投入强度,说明相较于IVC背景的新创企业,CVC的参与对新创企业的创新投入产生显著的正向影响。这一结果符合对CVC投资的预期,因为相较于IVC,CVC投资更看重企业的战略收益,可以把CVC投资看作一种有效的技术创新战略,所以CVC投资会使被投资公司更加注重创新,也就有更高的创新投入强度。

IPO时是否有CVC的支持与新创企业的专利申请数量在90%的置信水平下呈显著正相关,这一结果表明,相较于IVC参与的新创企业,有CVC参与的新创企业在短期内表现出更好的创新产出,说明CVC的参与能够提高新创企业短期内的创新产出。综合看来,公司型风险投资的参与对新创企业的创新绩效产生了显著的正向影响。这一研究结果也符合预期,因为CVC投资本身就更看重技术创新,CVC母公司会督促被投资公司提高创新产出的效率,也会尽量为被投资公司提供所需的资源和知识,这会使创业企业有更好的创新产出绩效。

四、结论与建议

本文通过研究有CVC支持的企业与IVC支持的企业在创新绩效上的差异,进而判断CVC对新创企业创新能力的影响。研究表明,相较于IVC参与的新创企业,CVC参与的新创企业在上市后短期内表现出更高的创新投入强度和更好的创新产出绩效。笔者认为,产生这种现象的原因主要是由于CVC和IVC在投资动机、资金来源、投资理念、所提供资源等方面的差异造成的。在投资动机上,CVC更加注重战略收益,而IVC更加注重财务收益,所以CVC母公司可能更看重长远的绩效,愿意在当下投入更多用于研发,CVC母公司所选取的新创企业本身也具有更好的创新能力,在创新产出绩效上有更好的表现;在资金来源上,由于CVC的资金来自于母公司本身,IVC资金来源于投资者的闲散资金,所以CVC背景的企业资金可能会更加稳定,有利于企业将资金用于合适的研发投入;在投资理念方面,由于CVC看重每个投资项目的情况,IVC则看重所有项目的整体收益情况,所以CVC对于每个投资项目做出的决策都更为重视,使得新创企业所作出的决策更有益于公司未来的发展;在母公司所提供的资源方面,由于CVC能比IVC为新创企业多提供公司的商誉和品牌、公司在市场等其它方面优势这样的资源,所以CVC背景的新创企业能够得到更好的培育。

根据本文的研究结论,我们认为,我国应该充分发挥CVC在促进新创企业创新绩效上的积极作用,可以通过税收优惠、配套支持等措施对CVC投资机构的活动予以鼓励。新创企业在引入风险投资之前,也应充分考虑CVC机构和IVC机构的投资经验、资本背景差异分别对自身创新绩效的潜在影响,并根据此影响慎重选择风险投资机构。

[1] Maula M,Autio E,Murray G.Corporate Venture Capitalists and Independent Venture Capitalists:What do They Know,Who do They Know,and Should Entrepreneurs Care[M]. Springer US,2005.

[2] Chemmanur T J.Corporate Venture Capital,Value Creation,and Innovation[J]. Social Science Electronic Publishing,2014,27(8):2434-2473.

[3] Galloway,T.L.The role of governance and legitimacy on inter-organizational relationships:An

examination of alliance innovation strategy,network spillover,and firm performance.Doctoral dissertation,Washington State University,2013.

[4] Colombo M G,Murtinu S.Venture Capital Investments in Europe and Firm Productivity:Independent versus Corporate Investors[J]. Ssrn Electronic Journal,2014.

[5] Dushnitsky G,Lenox M J.When do incumbents learn from entrepreneurial ventures:Corporate venture capital and investing firm innovation rates[J]. Research Policy,2005,34(5):615-639.

[6] 谈毅,郭杰,周佳平.风险资本市场中的行动团体及其特征[J]. 中国科技论坛,2003,(4):120-124.

[7] 刘建香.公司创业投资的概念、内涵及模式[J]. 现代管理科学,2008,(3):111-113.

[8] 苟燕楠,董静.风险投资背景对企业技术创新的影响研究[J]. 科研管理,2014,V35(2):35-42.