“一带一路”战略下外汇风险暴露研究

——基于国际财务管理视角

2017-11-01

(五邑大学,广东 江门 529020)

“一带一路”战略下外汇风险暴露研究

——基于国际财务管理视角

盛军胡筱曼

(五邑大学,广东 江门 529020)

“一带一路”沿线部分国家经济基础薄弱且结构单一,金融市场易受外部因素影响,因此参与“一带一路”活动的企业所面临的外汇风险较大。本文通过分析重要“一带一路”国家货币价值、债务指标,提出了参与“一带一路”战略的企业采取综合外汇避险工具、国家信贷支持以及多边金融机构协助等途径化解该风险。

“一带一路”战略;交易风险;经济风险;转换风险

伴随着“一带一路”倡议的推进,我国企业所面临的外汇风险也在不断累积。截止2017年3月,我国对“一带一路”沿线国家的投资已经超过500亿美元;而据不完全统计现已经公布的“一带一路”项目的总融资额超过9,000亿美元。随着项目数量不断增加,“一带一路”战略所涉及的外汇风险也会随着增加,如何应对此风险是推进该战略面临的重大课题。

一、外汇风险概念以及识别

关于外汇风险的识别和度量可分为三种基本类型,即换算风险、交易风险、经济风险。换算风险是指由于汇率变化使得企业合并报表时出现的以外币计价的有关项目发生的风险,该类风险所带来的影响只是账面损益,并不涉及企业的现金流动,因此该风险并不会成为风险控制焦点。交易风险是指以外币表示的契约现金流量折算为本币后,已实现的本币价值对不可预测的汇率变动的敏感程度。交易风险暴露也被认作短期经济风险。其原因便是契约刚性价格与汇率变动的随机性。经济风险即意料之外的汇率变动对公司价值的影响程度。任何意料之中的汇率变化理论上都已在公司价值得到体现,但未预计到的汇率变动会对企业的价值产生影响。其实质是对企业的竞争地位的影响。

依据上述风险分类,我国参与“一带一路”企业的外汇风险敞口大致分为对现金流的影响以及对公司价值的影响。而此两项风险敞口也会随着战略的推进逐渐增大,我国企业对于沿线国家汇率波动的敏感度也在上升。

二、我国与“一带一路”国家外贸与投资情况

“一带一路”沿线国家GDP之和大概为12万亿美元,占全球16%;人口总数为32.1亿,占全世界43.4%。对外贸易总额为71885.5亿美元,占全球总额21.7%。从国别看,新加坡、印度、俄罗斯和泰国外贸总量在沿线国家居前四位。

表1 与“一带一路”国家贸易量前十位(单位:亿美元)

注:2016年“一带一路”贸易额为9535.9亿美元;2015年贸易额为10129.2亿美元

表1数据显示,与东南亚国家的贸易额占据了近50%的沿线国家贸易总量,充分凸显了东南亚国家在贯彻“一带一路”战略的重要性。同时,传统的贸易伙伴如俄罗斯以及中东国家的货币价值也会对我国企业外汇风险带来影响。截止2015年末,我国对“一带一路”国家的直接投资存量达1156.8亿美元,占对外投资总存量的10.5%。表2数据显示,东南亚国家新加坡、印度尼西亚、老挝、缅甸以及独联体国家俄罗斯、哈萨克斯坦是沿线最重要的投资地,截止2015年共吸引超过640亿美元,占沿线国家总投资的55.7%。这些投资国的货币币值变化会带来不可忽视的外汇风险。

表2 投资“一带一路”国家存量前十位(单位:亿美元)

注:2015年“一带一路”国家投资总存量为1150.25亿美元;2014年为919.29亿美元

三、沿线重要国家外汇风险暴露分析

1.重要国家货币波动情况

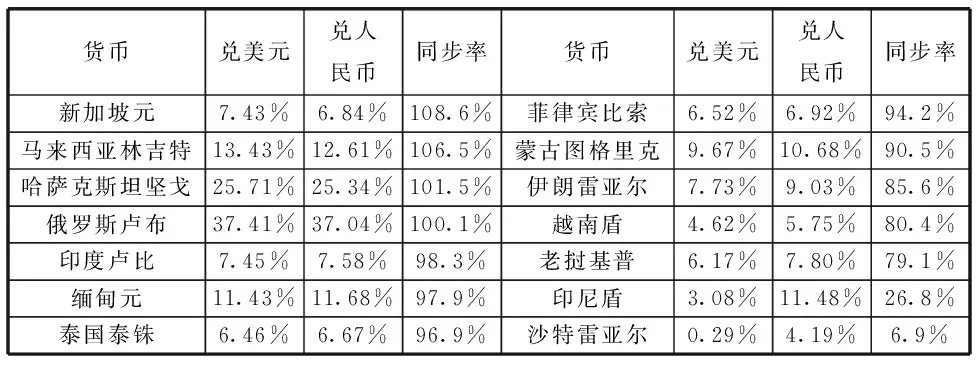

本文选取了最重要的14个国家货币,利用ONADA平台提供的自2014年3月至2017年3月的每周汇率数据,计算出14种货币的周波动率(Weekly Volatility)。

表3 最紧密经济交往国家货币周波动率(2014年3月-2017年3月)

数据来源:ONADA

表3数据显示,以美元计价有4种货币周波动率超过10%;以人民币计价也有6种货币周波动率超过10%,货币价值波动较为剧烈。同时,仍有多种货币的两种波动率出现调整的不同步。这说明美元与人民币在使用过程中,不存在高度的可替代性。

2.重要国家经济指标分析

汇率风险的根本原因在于国家经济条件发生变化,尤其是债务条件的变化会直接作用在汇率水平。表5数据显示,14个重要国家中至少有7个国家短期外债余额占外汇储备比重超过30%,显示其债务偿付能力令人担忧。另外,至少有6个国家的银行不良贷款占总贷款比重超过2%,这表明该国金融体系累积了较大的风险,容易造成金融市场系统性风险。同时,至少有7个国家经常账户出现了赤字,甚至3个国家占GDP比重超过5%,这表明该国的汇率承受继续贬值的压力,容易带来对现有汇率制度安排的冲击。

表4 重要沿线国家债务指标以及评级情况

数据来源:WDI,CEIC

从债务水平来看,重要的沿线国家也面临着不容忽视的系统性债务风险,这也提高了发生较严重外汇风险的可能。

四、外汇风险管理措施

鉴于外汇风险暴露的重要性,本文建议参与企业从以下几个角度做好外汇风险管理工作。

1.交易风险管理

针对交易风险,满足一定条件下企业大多数选择衍生工具进行对冲。但是由于市场的不发达,现在我国企业很难获得可供使用的金融衍生品规避风险。因此,大多数企业仍会选择用国际通用货币如美元进行结算。短期来看,此方法能比较便捷地化解了外汇风险;但从长远看,并未实现“一带一路”倡议所提出构建紧密经济体的目的。另外,我国企业多有选择以人民币作为结算货币,以化解该风险。表4数据显示,美元与人民币波动率并非同步调整,因此用人民币结算时会带来美元收入的风险,尤其是对于从事海外经营活动的企业来说会带来一定的外汇风险。 从现有的市场工具来看,当前可用来避险的衍生品十分匮乏,这也提高了我国企业规避外汇风险的难度。因此,为了配合“一带一路”战略的顺利推进,我国资本市场有必要积极规划,设计出针对主要重要参与国家货币的衍生工具以方便我国企业灵活处理外汇交易风险。同时,从实现“互联互通”战略目的而言,通过开发沿线国家货币的衍生工具也可以促进各国金融市场的融合,提高区域内资源配置效率。

2.经济风险管理

我国在沿线国家投资中,有较大比重投资集中在偿债能力不佳、银行体系不完善的国家。针对此类风险,参与企业可以考虑采取以下措施规避经济风险。企业实现本土化以及弹性采购。企业更多地雇佣本地工人以及采购本地原材料,会更有效地隔绝汇率波动对企业价值的影响。参与战略的企业应该努力提高各个项目的在地采购力度,尤其是基础设施项目,我方企业更应该注重建立有效的本土化制度。此举不仅有助于降低企业所面对的外汇风险,同时也能提高项目社会效应以达到项目盈利。参与企业也进一步完善生产供应链布局,采用更具弹性的采购政策,使得企业能够在出现汇率波动时可以选择更有价格优势的采购地。另外,为帮助参与企业更有效地化解经济风险,我国政府应该设立促进“一带一路”产业升级基金,帮助参与企业提高研发投入,巩固市场竞争优势实现差异化经营,降低汇率变化对企业长期价值的影响。

3.转换风险管理

参与企业在合并各国子公司报表时,可能会出现由于汇率的波动造成的项目价值出现了减损。尽管其用所在国货币计价的价值并未改变,但是账目价值变化也会使得企业的估值发生变化。为了化解该类风险,可以考虑根据沿线国家实际情况变更某些会计准则,帮助企业在合并报表时体现其真实价值并排除汇率波动带来的干扰。在资本市场信息披露准则的设计上,应该对参与“一带一路”战略企业的报表信息作出更加灵活的安排

五、结论

自2013年以来,我国企业已经深度参与“一带一路”倡议,取得了丰硕的成果。但是必须指出,重要的沿线国家存在着较大的外汇风险。能否有效地化解外汇风险是落实倡议的关键内容。总体而言,“一带一路”沿线国家的外汇风险研究还处在初期阶段,具体表现在规避风险的具体措施还待于细化;政府所发挥的作用也有待于完善;企业财务管理体系也有待于升级以适应战略的推进。

[1] 切奥尔等,国际财务管理第七版[M].机械工业出版社,北京,2012.

[2] 刘晓宏,外汇风险管理战略[M].复旦大学出版社,上海,2010.

[3] 陈波帆.香港离岸人民币市场与在岸人民币市场互动关系研究[J].新金融,2012(2):28-32.

[4] 中国期货业协会,外汇期货[M].中国财政经济出版社,北京,2013年7月.

[5] 张继德,集团企业财务风险管理[M].经济科学出版社,北京,2008年版.

[6] 徐永红,外汇风险管理[M].中国人民大学出版社,北京,2004版.

[7] 中华人民共和国商务部,2015-2016年度对外直接投资统计公报[R].中国统计出版社.

[8] 中国社会科学院世界经济与政治研究所,中国海外投资国家风险评级报告2016[R].中国社会科学出版社,北京,2016.