利率市场化背景下商业银行最优存贷利差决定因素研究

2017-09-21,

,

(福建师范大学 经济学院,福州350108)

利率市场化背景下商业银行最优存贷利差决定因素研究

陈 清,张海军

(福建师范大学 经济学院,福州350108)

利差为商业银行主要的利润来源,在利率市场化下探讨其影响因素具有重要意义。选取我国20家商业银行2008—2015年的数据,在对利率政策影响强度量化指标构建的基础上,分别利用静态和动态面板数据模型对各影响因素进行实证分析。静态面板回归结果大致表明:净利差与银行的规模、市场结构、营业成本之间均存在着长期稳定的关系,城市银行追逐高净利差表现更为突出;城市商业银行在获得较高利差中具有优势;政策性因素对城市商业银行的影响最为显著;动态面板回归结果说明,利率市场化改革过程中,商业银行的利差有一个缩小的趋势。

利率市场化;净利差;商业银行;最优利率定价

一、引 言

利率市场化改革是金融市场逐渐完善过程中的重要内容,也是我国金融体制改革中的核心问题。存款利率自由化是利率市场化改革完成的标志。中国人民银行于2015年10月宣布对商业银行和农村合作金融不再设置浮动上限,标志着利率市场化改革基本完成。此前,吴晓灵曾多次指出,利率市场化攻坚的重点并不是放开存款利率上限的限制,而是要加大对金融市场改革和金融制度的建设力度,利率市场化是制度完善过程中水到渠成的结果。利率市场化的必要前提是商业银行具有完全的存贷利率定价能力,而净利差(NIM)是商业银行存贷利率定价的最终结果。利率市场化下,NIM不仅可以有效地体现商业银行资金交易过程中的价格选择行为,也是银行系统效率和盈利能力的体现。研究净利差的影响因素,可以帮助我们了解商业银行在不同经营环境下的最优利率选择策略。一般认为在完全的利率市场化环境中,尽管存款和贷款利率都将明显上升导致利差扩大,但长期来看银行的存贷利差仍可能缩小,银行利润率将会随之下降(王颖千等[1],2010;左峥等[2],2014)。理论上,在利率市场化背景下,商业银行的净利差与市场风险、流动性风险、资本规模、市场势力、隐含利率支付等众多因素有关(Ho和Saunders[3],1981;Vanhoose[4],1985;Spellman等[5],1977)。当然,不同类型的商业银行的利率定价策略也存在着差异,对影响净利差因素的反应也存在差异(Angbazo[6],1997;Hanweck和Ryu[7],2006),因此,有必要对不同商业银行进行研究。

中国人民银行取消对金融机构存款利率浮动上限的管制,标志着利率市场化的基本完成,商业银行利率的定价区间逐步扩大。但我们不能忽视的事实是,中央银行出于对货币政策的调控和商业银行利率定价能力的考虑,一直实行对存贷基准利率的管制,故而我国现阶段的利率市场化也只是基本完成。现阶段的利率完善阶段的主要任务是市场化利率的形成以及货币政策调控机制的完善。在利率市场化背景下,商业银行经营也将面临来自净利差减少、盈利能力下降、定价能力、风险管理等方面的冲击(李宏瑾[8],2015;严敏[9],2013)。因此,从金融机构角度看,我们认为,现阶段金融机构需要解决的首要问题就是如何合理地对存款和贷款利率作出定价。要解决该问题就需要商业银行完善科学的定价机制,以便在复杂且不确定性的经营环境下作出最优的利率选择。尽管在利率市场化下,伴随着商业银行利差收窄,商业银行对存贷利率的依赖性逐渐下降,非利息收入在银行利润中的比重增强,但利差作为商业银行主要收入来源的地位依旧无法撼动,并且利差对经济发展的重要性逐渐体现(程茂勇和赵红[10],2010;左峥等[2],2014)。

二、文献述评

(一)国外文献回顾

由于国外利率市场化改革早已完成,因此讨论国外利率自由化下的定价问题成为历史性的话题。国外关于商业银行利差及其决定性因素的研究可以追溯到Ho和Saunders[3](1981)有关做市商模型的剖析,文章假定银行是风险厌恶者,基于做市商模型推演出商业银行利差主要由风险偏好程度、交易规模、市场结构以及银行存贷利率的影响。随后,学者不断放开假设条件,做市场理论后经McShane和Sharpe[11](1985)、Angbazo[6](1997)、Sharpe和Diebold[12](1990)等学者发展并完善。McShane和Sharp[11](1985)认为存款供给和贷款需求的产生具有随机性,通常很难匹配,商业银行通过对存款和贷款的定价控制这种不匹配会带来风险,换言之,银行的净利差是对这种不匹配风险的补偿,并且这种风险主要来自货币市场的利率风险。Angbazo[6](1997)在做市场模型基础上加入银行的信用风险、利率风险等因素,认为银行的利差不仅受到来自利率风险的影响,而且也会受到信用风险的冲击,鉴于利润的最大化的考虑,文章认为当银行面临较高的信用风险时,银行倾向于选择能够获得较高利差的存贷利率定价策略。Sharp和Diebold[12](1990)认为中央银行发行的债券、货币供应量、准备金以及流动性需求都将会影响到银行的机会成本,并且这种机会成本与银行利率之间存在着必然的动态联系,影响着利率的高低和利差的大小。Startz[13](1979)、Mody[14](2004)认为银行隐含利率支付水平、市场集中度(Lerner指数)和运营成本等也会影响银行的净利差。其中,隐含利率理论认为利率管制是隐含利率产生的原因,决定了银行利息支付的水平,主要表现为银行垄断竞争的成本和经营成本的补偿,在银行存贷利率定价中体现;税收、营业费用等都决定了银行的利差。Wong[15](1997)基于微观模型对利差的决定性因素进行了理论上的研究,认为在风险厌恶假设成立下净利差与银行垄断势力、营业成本、信用风险和利率风险都存在着正相关关系。

针对银行净利差的问题,国外学者基于做市场模型对不同地区和国家进行了大量的实证研究。McShane和Sharp[11](1985)用1962—1981年澳大利亚银行的时间序列数据做OLS回归发现存款和贷款利率的边际价格、市场结构、风险厌恶水平与银行利差之间存在着非线性关系;净利差与银行的储备资产、机会成本、信用风险等存在负相关关系。Saunders和Schumacher(2000)[16]使用OECD六国1988—1995年的数据,基于做市场模型研究认为机会成本、银行资本率水平、金融市场结构、银行市场势力、媒介成本(利率波动)正相关。Ngug[17](2001)以肯尼亚的商业银行1970—1999年银行净利差数据研究了银行间交易成本、交易机制、利率波动等因素对净利差的影响,认为隐含成本和交易机制都与净利差之间存在着正相关,利率波动与利差之间为反向关系。Maudos和Solís[18](2009)以墨西哥1993—2005年银行部门的数据研究发现,银行间市场结构、勒纳指数、操作成本、风险厌恶水平、利率波动、隐含利率支付与银行净利差之间存在正向关系。

(二)国内文献回顾

2015年10月央行取消对商业银行存款利率浮动上限的管制,标志着我国近20年“渐进式”的利率市场化改革的基本完成。相对于欧美国家,国内学者对利率市场化的研究起步较晚。马胜杰[19](2001)提出我国利率市场化改革五大重要任务,其中就包括放开市场利率管制和商业银行运行的市场化改革,尤其是银行存贷利率市场化改革。王国松[20](2001)阐述了金融深化的必要性,认为金融约束政策制约了商业银行尤其是中小型商业银行的发展,并指出利率市场化与利率管制密不可分,利率管制降低了利率市场化初期银行危机发生的可能性。利差作为商业银行重要的利润来源,而商业银行改革又是利率市场化改革的核心环节,因此国内有关利率市场化对商业银行经营的影响的研究逐渐增多。白当伟[21](2007)认为银行利差问题在利率市场化改革中显得尤为重要,实证研究结果表明,市场结构与利差存在着负相关,利率市场化下利差可能进一步走低,但其并没有对其他影响利差的因素继续进行分析。对银行利差在利率市场化的改变也出现了分歧。赵旭[22](2009)认为利率改革促使了商业银行净利差扩大,且有上升趋势,在利率市场化条件下,利差主要取决于银行市场竞争、银行效率和风险控制水平上。隋聪和邢天才[23](2013)、沈艳等[24](2015)讨论了非完全利率市场化下的商业银行贷款利率问题,指出存款利率的管制带来了额外成本,作为隐含利率支付其造成了商业银行净利差高于利率市场化下的净利差,利率市场化下净利差有收窄趋势。彭建刚等[25](2016)对利率市场化下利差是否收窄进行实证检验,认为利率市场化进程中我国商业银行的利差主要受到运营成本、垄断程度、隐含利率支付、风险厌恶水平等影响,净利差表现为先上升后下降倒U型,目前银行利差进入下行期。左峥等[2](2014)认为完全利率市场化下,银行的净利差必然会收窄,但他们分析的视角直接是利差收窄,所以结论可靠性有待进一步分析。韩振国和王亚军[26](2017)认为银行的利差主要受到运营成本和市场集中度的影响,也会受到风险因素的影响,对不同类型商业银行的影响也会存在这一定差距。

需要指出的是,国外关于净利差影响因素的讨论主要是基于完全利率市场化基础上讨论,或者是在“激进式”利率市场化改革过程中进行讨论。我国利率市场化为渐进式改革方式,因此需要考虑我国利率市场化进程及政策特征。通过研究不难看出,现有文献很少从实证层面研究净利差的动态影响,本文将构建动态模型进行具体分析。

三、研究方法与模型

(一)理论模型分析

我国银行的收入大多来源于贷款利差收入,净利息差一般作为银行盈利能力的一个衡量指标。在利率市场化下,我国商业银行可能面临的整体环境将是银行贷款利率的下降和存款利率的提高,存贷款利息差将缩小。1996年央行放开对同业拆借利率的管制标志着我国利率市场化改革的到来,随着我国利率市场化进程的不断推进,商业银行的利差也在逐渐缩小。①本文以商业银行存款和贷款定价模型为理论分析基础,研究银行净利差的决定因素。Wong[15](1997)基于银行贷款信用风险主要研究了商业银行的贷款定价行为,认为信用风险和利率风险会影响银行利率的定价,基于其研究框架,本文继续对存款定价进行研究,将存款和贷款利率定价相结合,分析商业银行最有利率定价选择与最优净利差决定因素。基于此,考虑一个风险厌恶的银行,银行的资产负债结构可以简单的表示为:

L+R+Re=D+K

(1)

式(1)中,L表示贷款总量,D表示存款总量,R、Re为银行存放于中央银行的法定存款准备金和超额存款准备金。K可以视为在一个观测期内不变的数值,为一定时期内商业银行持有资本金的数量,其与存款的比率k,代表了银行存款的支付能力,也可以近似地用资本的充足率表示,且KkD,Re和L为生息资产,R为非生息资产。

商业银行的贷款需求与贷款利率之间的关系可以用L(rl)表示,rl为贷款利率,且L′(rl)<0。影响存款和贷款利率的因素众多,其中银行面临的风险是影响存款利率和贷款利率定价的最主要的因素。假设存在信用风险,银行将不能按照约定收回贷款,以θ表示银行全部贷款中不能收回的贷款比例,即θ为银行不良贷款率(non-performing

loansrate),银行的不良贷款作为银行的资产损失,我们假定这部分资产不会给银行带来任何的收益,因此存在风险时贷款所能带来的收入为(1-θ)rlL(rl)⦤rlL(rl),小于没有违约风险时的收入,损失程度取决于不良贷款率(θ)的大小,并假设θ与贷款的规模无关(θ[0,1]),为一随机数值,每单位贷款都有可能成为不良贷款。

银行存款利率为rd,假设银行的存款供给量与存款利率之间正相关,即L(rd)′≥0。由于超额准备金来自商业银行的存款供给,这部分资金可以通过同业拆借获取收益,假设银行超额准备金占银行存款供给的比例为ξ(ξ[0,1]),利率市场化下,商业银行之间的竞争加剧,银行为争取更多的存款,除了按约定的存款利率向存款人支付利息之外,还会不断地提供各种理财服务,这都体现为银行的存款成本。贷款成本包括前期贷款人信用识别成本、客户还款风险等一系列银行在保证资金安全而付出的成本。所以银行的收入可表示为:

π=(1-θ)rlL(rl)+rξD(rd)-rdD(rd)-cdD(rd)-clL(rl)

(2)

式(2)中,r为市场预期利率,cd和cl分别为存款和贷款的边际成本,那么银行的利润可表示为:

π=[(1-θ)rl-r-cl]L(rl)-[(rξ-cd-rd]D(rd)π(θ,ξ)

(3)

商业银行追求利润最大化。对于风险厌恶型银行而言,假设银行的效用函数(U(π))为银行利润的冯·纽曼-摩根斯坦效用函数(VNM),具有连续的二阶导数,满足U′(π)>0;U″(π)<0。那么满足效用最大化的条件为:

(4)

式(4)中,F(θ)和G(ξ)是参数θ和ξ在闭区间[0,1]上的累积分布函数。

①以16家上市银行的数据为例分析:2008—2015年期间,五大行的平均净利差从2.87%下降至2.302%,11家中小商业银行的平均利差也由2.83%下降至2.34%,且仍有下降的趋势。

那么,最优的贷款利率同时满足(5)、(6):

(5)

(6)

(7)

(8)

最优的存款利率同时满足(9)、(10):

(9)

(10)

(11)

(12)

最优利差(NIM*)可以表示为:

(13)

式(13)表明,商业银行存款和贷款利率的定价决定了商业银行的净利差的大小。银行的存款和贷款利率定价主要受到营业成本(cl、cd)、持有准备金的机会成本、风险厌恶水平、信用风险(不良贷款)等因素的影响,而这些因素也是影响净利差的主要因素。

(二)数据来源、变量选取和实证模型

由于大多数城市商业银行近几年才开始公布年报,考虑数据的可获得性和完整性,本文选取20家银行作为样本,数据来源于2008—2015年各商业银行的年报。银行选择基于三类银行划分:

全国性大型商业银行:中国工商银行、中国农业银行、中国银行、中国建设银行。

全国性中小型商业银行:中国交通银行、浦发银行、光大银行、民生银行、招商银行、兴业银行、平安银行、中信实业银行、华夏银行。

城市商业银行:北京银行、南京银行、宁波银行、浙商银行、包商银行、重庆银行、江苏银行。

1.被解释变量

净利差(NIM)作为银行盈利能力重要的衡量指标,不仅是银行利润的重要来源,也反映银行的经营效率,反映了管理层与职员使收益增长大于成本增长的能力。由于部分城市银行没有在年报中直接公布其净利差,对于净利差的计算广泛接受的衡量方式为净利息与总资产的比值,本文也用这种方式对净利差进行测算。

2.解释变量

对净利差的影响部分已有的研究认为,银行的规模(SIZE)、市场结构(MS)、经营成本(OPEC)、管理者的风险厌恶程度(RISKA)等都会对净利差产生影响,表1的描述性统计可以看出,银行的规模与利差之间负相关,这与美国的银行类似(Angbazo[6],1997)。其中本文对银行规模的处理使用银行总资产的自然对数衡量;对于市场结构(MS)的衡量部分文献指出用勒纳指数(LENA)作为衡量指标最为合适(唐鹏[27],2015),对勒纳指数的计算可用银行当年资产在当年所有银行总资产中的比例衡量,本文描述性统计表明勒纳指数与银行的规模正相关。经营成本指标用经营成本与总资产的比值衡量,一般而言经营成本越高,隐含利率支付率就越高,利差也就越大,预期为正。银行经理的风险厌恶水平反映了银行在追求收入时的策略选择,一般而言,厌恶程度越高,其净利差就会越小。对于风险厌恶程度的衡量,王欢等[28](2014)认为资本充足率更能表现银行的风险厌恶水平,对于一家风险偏好型银行,其必须保持更高的资本充足率以应付风险发生,而较高的资本充足性的管制会增加平均资本的成本,需要由利差来弥补这部分成本,因此风险厌恶水平对净利差的影响预期符号为正。

3.控制变量

本文以净利差作为研究的主要指标,还要考虑其他因素,除以上变量,本文还选取以下几个指标作为控制变量。

(1)信用风险(ZC)。信用风险衡量的是银行破产风险。ZC指数能更好地衡量银行的信用风险(Laeven和Levine[29],2009)。其计算方式为:Zit=(ROAit+CARit)/σi(ROAit),其中,ROA为资产收益率,衡量方式为税后净利润与总资产之比;CAR为权益资产比率。如果银行经营相对稳定,那么ROA的波动就相对较小,标准差也就较小,从数值上看:数值越大,银行的稳定性越好,银行的风险越小,利差越小。信用风险的利差影响系数预期符号为负。

(2)隐含利率支付(IMPR)。隐含利率支付表现为银行在经营过程中非利息支付活动,表现为资金成本与法定存款利率之差(沈艳等[24],2015)。隐含银行利率可以用非利息支出与非利息收入之差与总资产的比率衡量,一般而言,隐含利率越高,净利差也就越高(隋聪等[23],2013)。

(3)利率政策因素(POLS)。鉴于我国长期以来一直在推进利率市场化改革,因此政策性因素也应当纳入考虑范畴,以控制变量的形式出现。

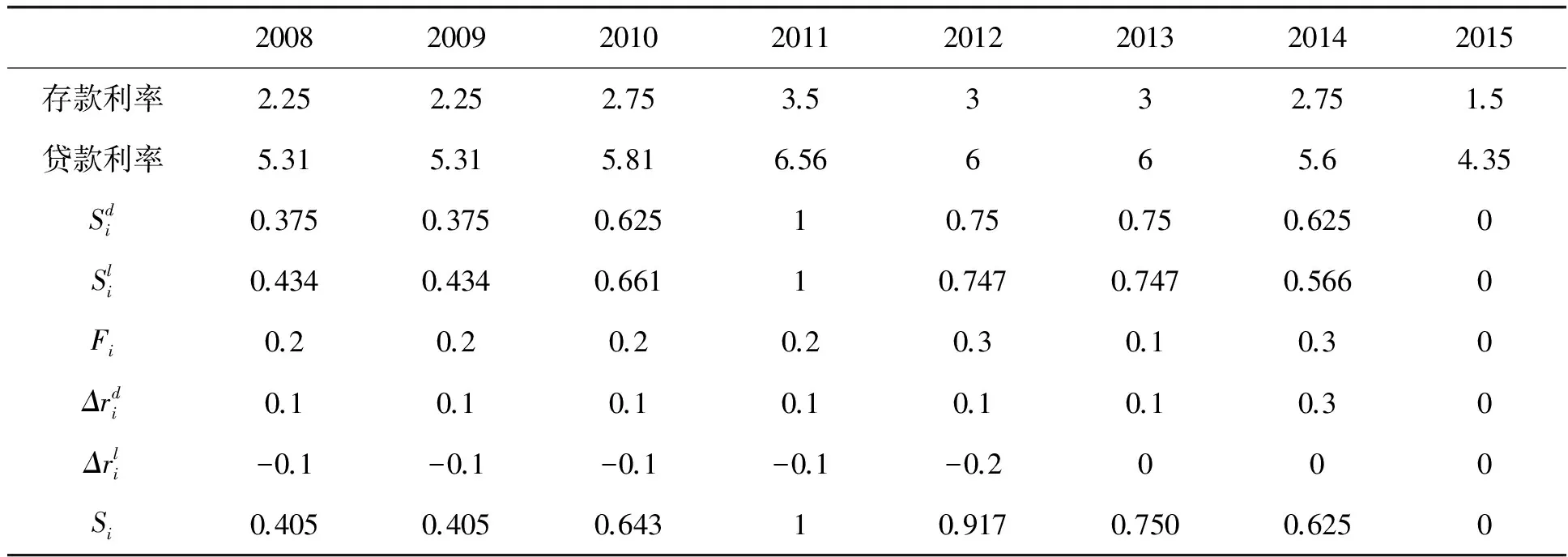

对于利率政策强度的衡量目前尚未有统一的衡量方式,且关于利率政策影响的文献绝大多数依然停留在定性分析基础上,即便如此,现有定量分析的文献大多数也是使用虚拟变量(0-1)作为利率政策影响衡量因子。笔者认为,这种衡量方式虽然具有一定的参考价值,从某个角度讲突破了定性分析的局限性,但是这种衡量方式也存在着一个不可回避的缺陷,即不能对每一年的利率政策影响强度具体量化衡量,仅以0-1作为强度参数衡量有失偏颇。因此,基于本文的研究需要,笔者重新构建利率政策影响强度指标。利率政策影响强度指标可以用以下两个指标计算处理:

指标1:利率政策的存款端影响强度:

第i年的利率政策对存款端影响强度

(14)

指标2:利率政策的贷款端影响强度:

第i年的利率政策对贷款端影响强度

(15)

其中,Vi、Vmax、Vmin分别表示第i年的存贷款基准利率、观测期内存贷款基准利率的最大值和最小值。完全的利率市场化下,存款利率必然会上升,贷款利率也将进一步上升,两者上升的幅度决定了利差的大小,央行通过降低基准利率以及扩大利率浮动上下限范围给予商业银行更多的利率定价选择空间,我们认为对于(14)、(15)式计算结果,数值越小表明央行的利率政策越宽松,鉴于在某些年份,央行多次调整基准利率和利率浮动上下限,因此本文计算中选取的数据为每一年最后一次调整数据。近年来,利率市场化攻坚的重点转变为存款利率的自由化,利率政策对存款端的影响强弱大致能反映出利率政策强度,之间关系大致为正向相关。当然利率政策也能对贷款端产生影响。其次,中国人民银行多次上调(下调)金融机构存款利率浮动上限(贷款利率浮动下限),同期的浮动区间变化也为利率政策的宽松或紧缩体现。

基于以上分析,本文使用存款上限浮动占基准利差浮动上下限比率的比值作为存款端强度影响占利率政策强度指标的比重(wd),以贷款利率浮动下限浮动占基准利差浮动上下限比率的比值作为贷款端强度影响占利率政策强度指标的比重(wl)。

以Fi表示第i年的利率调整幅度:

(16)

用存款端强度与贷款端强度的加权平均值作为利率政策影响强度量化指标,即:

(17)

表1 2008—2015年利率政策影响强度 单位:%

注:数据来源于中国人民银行,数据处理均在Excel中完成,2015年利率自由化基本完成,利率浮动上下限基本取消,在计算过程中该年的绝大多数指标值均为0

数据处理说明,2009年由于利率政策未作任何调整,但2009年依然在利率管制之下,本文使用2008年最后一次利率政策变动数据作为衡量,以避免计算的无效性。需要特别指出,利率政策影响强度值越接近0,表示利率政策的影响越小,利率市场化程度就越高。对于浮动区间没有变化的情况,2009年以同等影响强度处理,而2013年利率政策主要影响存款端,所以只看成存款端影响。最后一项可以看出,2015年利率政策的影响强度为0,表明央行已经最大限度地放开了利率浮动区间,商业银行自主定价的选择区间更强。

(4)此外,本文还考虑流动性指标(LUQI),该指标是指商业银行满足存款人提取现金、支付到期债务和借款人正常贷款需求的能力,是银行流动性风险的一个重要监管指标,以各银行每年的人民币流动性比率作为指标数据。

下表2为根据研究目的而选择的变量的描述性统计分析。

表2 变量的描述性统计

基于表2分析,本文构建的两个基本实证模型为:

模型1:不考虑控制变量时模型设定如下:

NIMi,t=β0+β1×OPECi,t+β2×SIZEi,t+β3×RISKAi,t+β4×LENAi,t+εi,t

(1)

模型2:考虑控制变量时模型设定如下:

NIMi,t=β0+β1×OPECi,t+β2×SIZEi,t+β3×RISKAi,t+β4×LENAi,t+β5×ZCi,t+β6×IMPRi,t+β7×LUQIt+β8×POLSt+εi,t

(2)

其中i=1,2,……,20,表示20家商业银行;t=2008,2009,……,2015;ε为随机误差项。

四、实证结果与分析

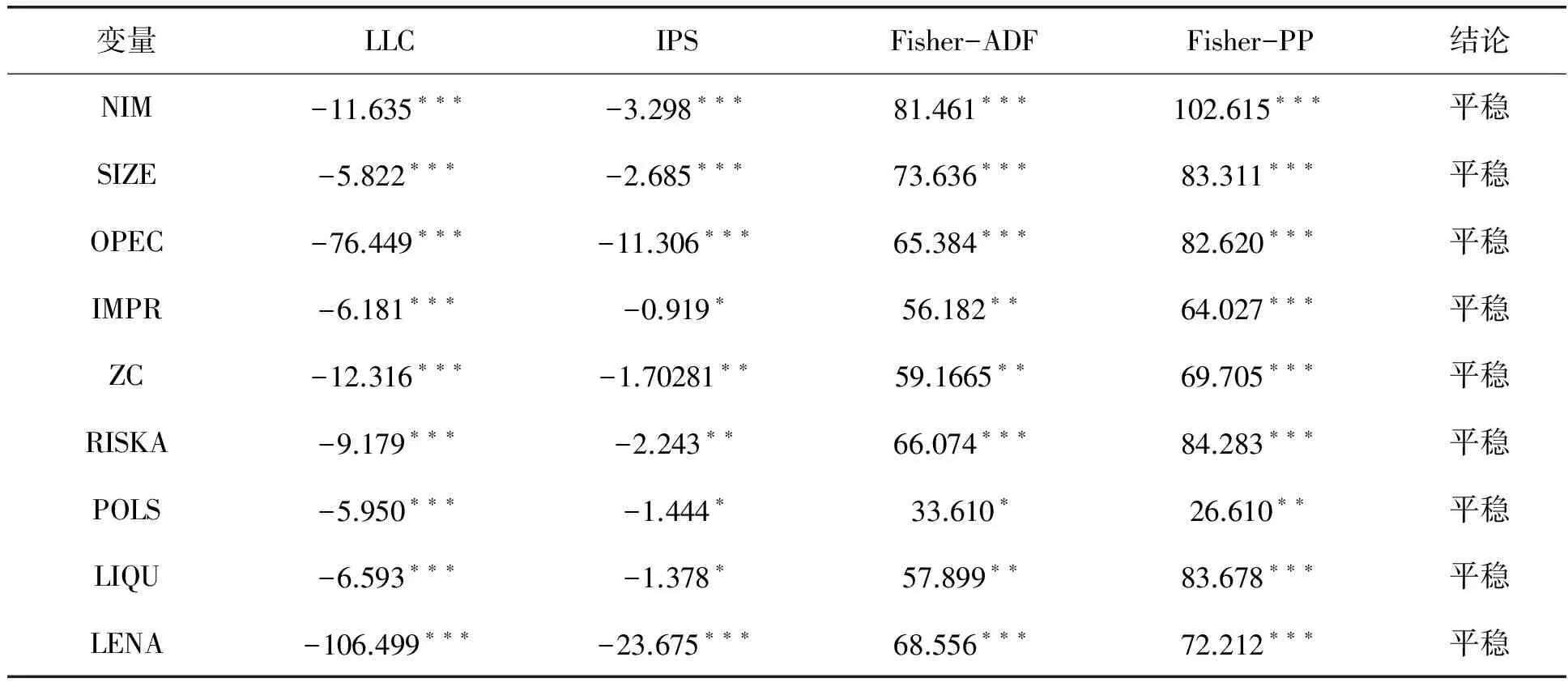

(一)总样本平稳性检验

实证研究前,必须对样本数据进行平稳性检验,否则可能会出现伪回归。下表3展现了数据的平稳性检验结果。结果说明,所有的样本变量均不存在单位根,均为I(0)。

表3 总样本数据的平稳性检验

注:***、**、*分别表示在1%、5%和10%水平下统计量显著

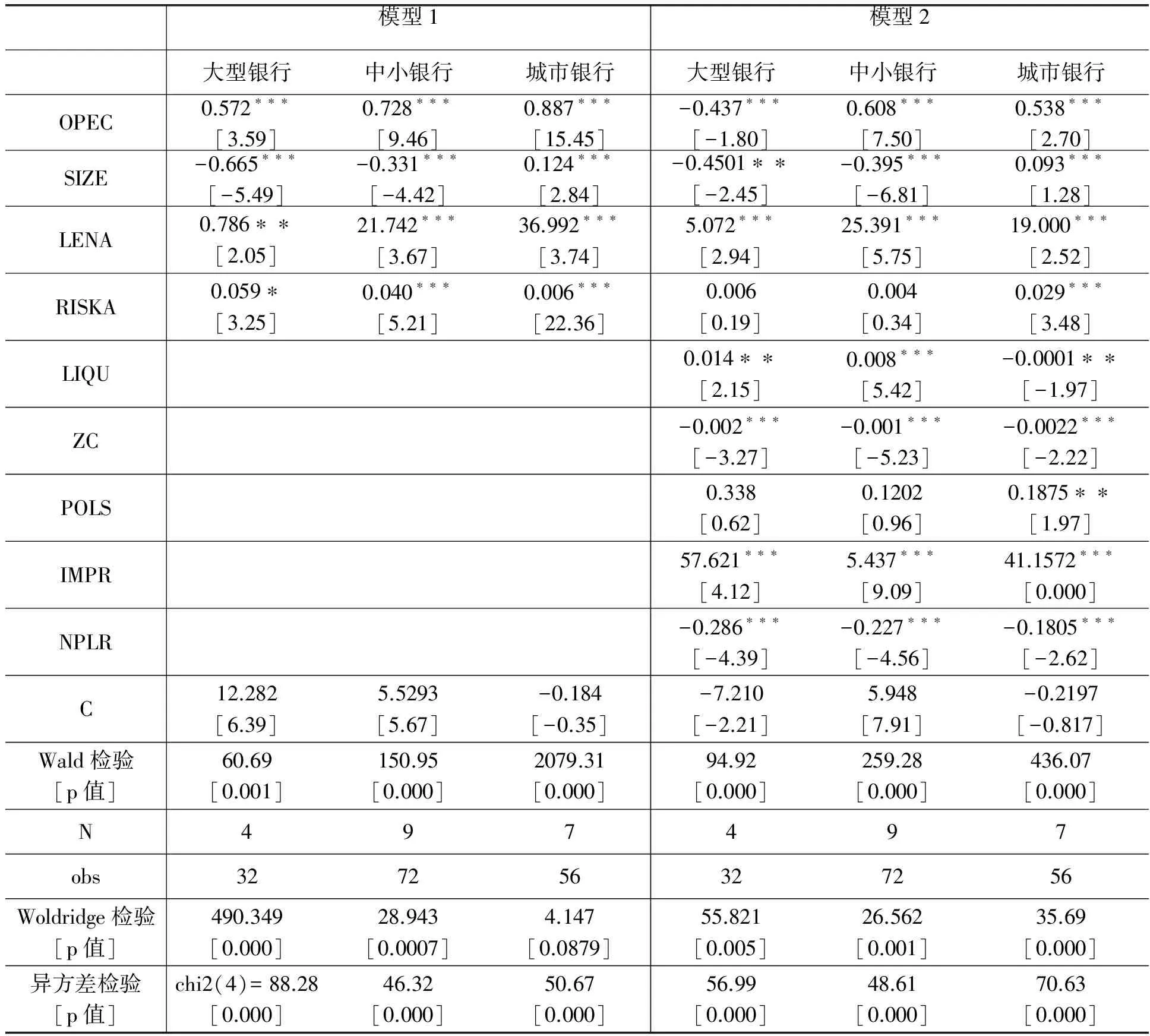

(二)计量模型的选择与回归

1.静态面板数据模型设定与检验

近年来,面板数据模型逐渐取代截面数据模型的使用,研究者通过对面板数据模型的构建开始考虑个体间的异质性和个体间的共性。按照个体间的效应,面板数据模型可分为混合回归模型(POLS)、固定效应模型(FE)和随机效应模型(RE)。本文首先检验模型(1)和模型(2)中变量的个体效应,在混合回归模型和固定效应模型之间做出选择,模型(1)和模型(2)不含标准误的固定效应模型的F值均显著的拒绝模型中存在个体效应的原假设,所以拒绝使用混合回归,初步定为使用固定效应模型;其次,使用豪斯曼检验对模型的固定效应和随机效应进行选择性检验,结果均认为随机效应模型符合本文模型设定。在进行面板数据模型分析时变量之间可能会存在自相关和异方差的问题,用可行广义最小二乘估计(FGLS)能同时考虑相关性和异方差性。本文的实证部分使用Stata12.0统计分析软件完成。静态模型估计结果如表4所示。

表4 模型(1)、(2)静态面板数据模型估计结果

注:***、**、*分别表示在1%、5%和10%水平下统计量显著。中括号里的数表示p值或z值,下同

对样本不同规模的商业银行分别使用可行广义最小二乘估计(FGLS)回归分析,分析结果如表5所示。

从固定效应模型的静态回归结果可以看出,模型(1)和模型(2)的结果均是稳健的。模型(2)是在模型(1)的基础上加入了流动性指标、信用风险指标、利率政策指标、隐含利率支付和不良贷款率这几个控制变量而构建的,并且模型(1)显著的指标,模型(2)中也能通过显著性水平检验。分组回归结果也都通过自相关和异方差检验。

表5 分组回归面板数据估计结果

由计量结果可以看出,总体上讲,银行的经营成本、市场结构与净利差正相关,而银行的规模与风险厌恶水平之间反向相关。对比分组回归结果(见表5),虽然城市银行的规模较小,但从回归结果看城市银行的规模与净利差之间存在显著正相关关系,这一点似乎与国内大多数的研究结论不尽相同,笔者认为比较贴合的解释是基于成本角度考虑的规模经济的存在,即规模较小的银行才有取得规模经济的潜力(Dermine[30],2002);市场结构回归结果表明,对于中小型银行而言,其对利差的决定能力似乎更强,从历次利率上限和基准利率调整商业银行的反应可以看出,每次利率上限的调整最先上浮到顶的大多是中小银行,而国有大型银行在资本和客户结构上具有的优势在对利率政策变动的反应上不如中小银行和城市商业银行。表5利率政策因素的回归结果可以看出,大型商业银行和中小银行的利率政策(POLS)的系数为正但并不显著,而对城市银行来说,利率政策对利差的变动存在显著的正向影响,这表明城市商业银行更易受到利率政策变动的影响,所以可预期,在利率市场化背景下,城市银行可能会采取比大中型银行更为激进的利率定价策略。从隐含利率支付(IMPR)分组回归结果看,城市银行的隐含利率支付水平对利差的贡献要大于大中型银行,这是由于城市银行的成立时间普遍较晚,尚处于初步的发展阶段,同时客户方面无论从质量还是规模都远不如大中型银行,其吸收每单位的存款成本和管理成本都将高于大中型商业银行。全国性大型银行的隐含利率高于中小银行,同时大型银行密集的营业网点也增加了其成本负担,这些都将体现在隐含利率支付上。从模型(1)和模型(2)的分组回归结果、银行规模(SIZE)系数可以看出,追求稳健经营的大型银行在利率定价方面倾向于稳定,在利率上限调整背景下,大型银行和中小型银行的系数显著为负数,而城市银行的系数显著为正,这说明城市银行存在着“高息揽储”的现象以及规模经济。不良贷款率(NPLR)的系数都显著为负,本文理论部分也曾作出假设:不良贷款是非生息资产,作为非生息资产必然会存在机会成本,所以适当的降低不良贷款率,有可能增加NIM。

我们还发现,模型(2)的分组回归结果显示,大型商业银行在成本控制方面本应该具有绝对的优势,然而回归结果却违背了这种假设(成本与利差之间负相关),这与有关学者的观点所假定的高利差弥补成本的观点相悖,这一现象是规模不经济的原因所致,庞大的营业网点的布局不但没有给大型银行带来更多的收益,反而增加了营业成本,造成其净利润的下降,而中小银行正处在规模经济前期,增大网点布局能够带来利润,所以适当地关闭部分效益不高的营业网点可能会给大型商业银行带来更高的利润。

2.动态面板数据模型设定与检验

经济参数的变化均具有一定的惯性,当期净利差会对下一期的净利差产生影响。动态面板数据模型将被解释变量的滞后项作为解释变量影响当期值,以便检验静态面板模型的稳健性。本文设定如下基本的动态面板数据模型:

NIMi,t=α+ρ×NIMi,t-1+β1×OPECi,t-1+β2×SIZEi,t+β3×RISKAi,t+β4×LENAi,t+β5×Ti,t+ui+εi,t

(3)

其中,T为时间趋势虚拟变量。为了更为准确地预测误差项、非时变的遗漏变量等变量的内生问题,本文采用面板数据的GMM估计,本文将进行差分GMM和系统GMM估计,这样既能够有效地控制面板数据的偏差,也能减少面板数据参数的异方差的影响。同时,对估计中使用的工具变量进行Sargan过度识别检验,以判断工具变量选择的合理性。差分GMM能够消除个体非观测效应和不随时间变化的变量从而解决遗漏变量问题,可以对模型3进行一阶差分,得到模型(4):

ΔNIMi,t=α+ρ×ΔNIMi,t-1+β1×ΔOPECi,t+β2×ΔSIZEi,t+β3×ΔRISKAi,t+β4×ΔLENAi,t+β5×ΔTi,t+ui+εi,t

(4)

和静态模型一样,将信用风险、隐含利率支付、利率政策因素和流动性四个控制变量加入模型(4)中,构造模型(5):

ΔNIMi,t=α+ρ×ΔNIMi,t-1+β1×ΔOPECi,t+β2×ΔSIZEi,t+β3×ΔRISKAi,t+β4×ΔLENAi,t+β5×ΔZCi,t+β6×ΔIMPRi,t+β7×ΔLUQIt+β8×ΔPOLSt+β9×ΔTi,t+ui+εi,t

(5)

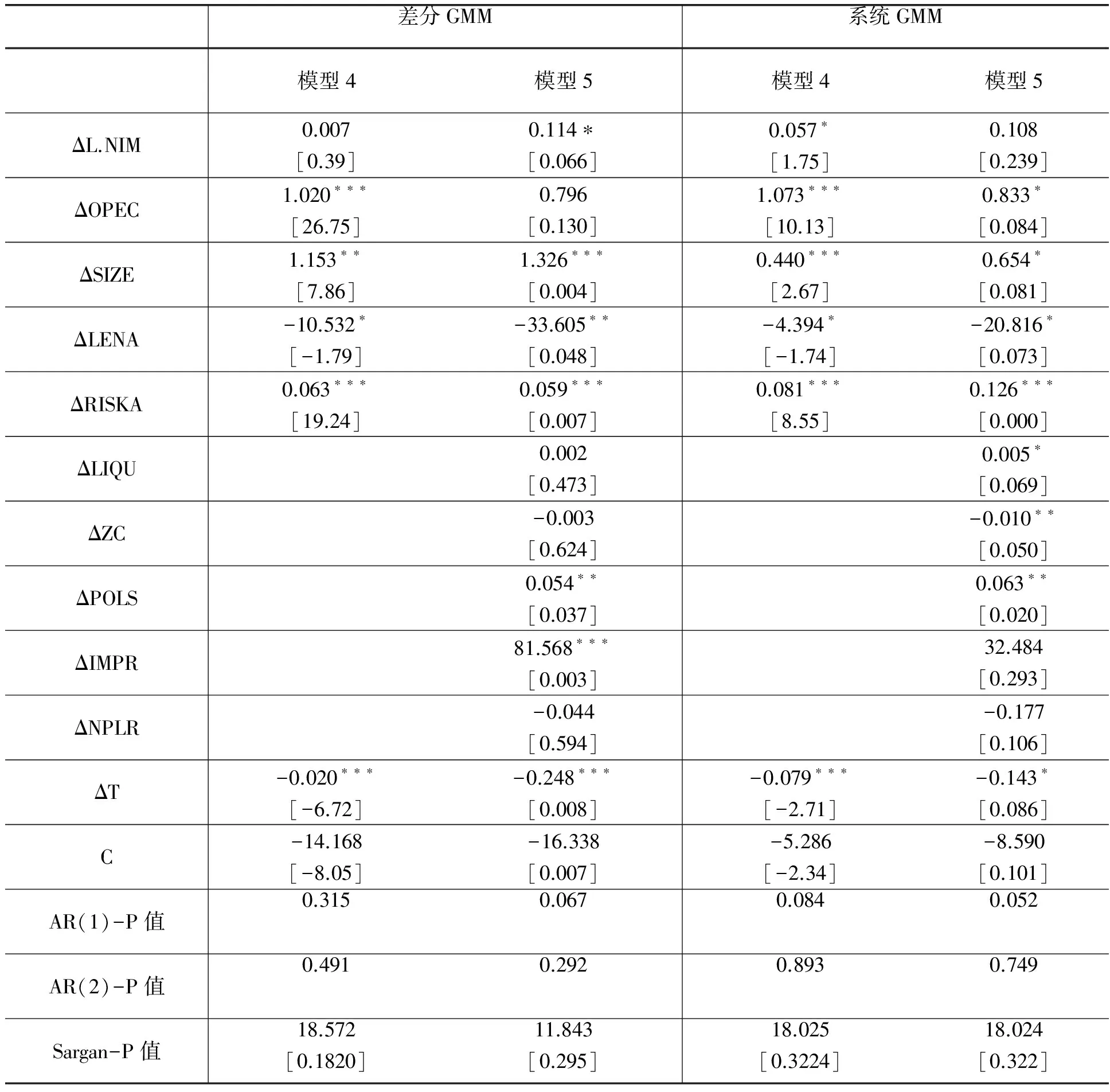

动态模型估计结果如表6所示。

差分GMM和系统GMM在二阶自相关性检验中均接受“扰动项无自相关”的原假设,从而能说明两种估计方法在估计结果上具有一致性。Sargan过度识别检验认为本文使用的工具变量均是有效的。表6中四组回归结果的一阶滞后回归系数均为正数,表明净利差对自身具有一定的惯性影响,其中模型(4)系统GMM回归系数显著为正,模型(5)差分GMM系数显著为正。总体样本设定两种模型的两种估计方法回归结果显著性水平均十分接近,显示动态面板数据模型具有稳健性。对比表3的全样本静态面板数据模型的分析结果,可以发现两种估计模型的分析结果较为接近,因此,静态面板数据的回归结果能较好地说明参数变量之间的关系。进一步观察表5动态面板数据估计结果可以发现,无论是差分GMM估计结果还是系统GMM估计结果,利率政策因素均显著为正,与静态面板数据估计结果一致。其次,动态面板数据时间虚拟变量回归系数显著为负,符合本文理论模型分析的假设,即“在利率市场化下,我国银行所面临的整体环境将是银行贷款利率的下降和存款利率的提高,贷款利息差将缩小”。模型(5)系统GMM动态面板数据估计结果显示,信用风险(ZC)的系数显著为负值,与表4分组回归结果一致,更进一步地说明经营稳定的银行在存款和贷款利率选择方面更为保守。

表6 动态面板数据广义矩估计结果

注:对比模型(4)和(5)系统GMM和差分GMM系数估计值与标准误,回归结果显示模型(3)和(4)差分GMM的标准误总体来讲比系统GMM更小,差分GMM更准确

五、结论与政策建议

本文首先使用2008—2015年我国20家商业银行作为样本数据构建面板数据模型,通过对影响银行利差的四个基本因素进行回归分析,探究其影响。在此基础上结合我国利率市场化改革历程,主要将时间趋势、利率政策因素、流动性指标、信用风险等作为控制变量引入模型。基于本文的研究,静态面板数据模型和动态面板数据模型回归结果大致符合本文的研究假设。

本文结论如下:(1)总体来讲,银行的经营成本与净利差之间存在显著的正相关关系,究其原因,经营成本需要通过银行提高净利差来弥补。(2)作为市场结构衡量因素的勒纳指数和净利差之间是正相关(静态模型分析结果),即在利率定价方面具有垄断势力的银行更具有扩大净利差的能力,然而分组回归结果却表现出不同的结果,反而不具垄断势力的商业银行具有较高的利差表现,这可归结于城市银行在利率决定方面不存在前期的探索成本,所以会有较低的利息损失。(3)风险厌恶程度回归结果均显著为正,即“厌恶程度越高,其净利差就会越小”的假设成立。(4)短期中利率政策的调整对净利差会有一个正向冲击,但对城市银行来讲利率政策影响最为显著,大型和中小银行受利率政策的影响较小。(5)隐含利率支付为正数且均通过显著性水平检验,在竞争相对激烈的存款市场“高息揽储”现象普遍存在,提高了实际资本金的成本,从而更高的净利差弥补这部分成本,实际储户的利息收入低于实际应得的利息支付,并且沈艳等(2015)认为隐含利息支出占法定利息支出的比重为82.88%~85.62%。动态模型分析结果得出的结论与静态模型基本一致,从动态模型的时间趋势估计的系数为负数可以说明商业银行的利差正在减小,这与我国现实情况相符。本文研究结果认为,大中型商业银行可以减少营业网点的数目来降低营业成本从而提高利差收入(模型(1)和模型(2)的分组回归结果得出的经营规模系数符号为负);其次需要我国相关监管部门采取相应的措施,营造一个相对公平的环境,打破垄断,中小城市银行才有生存之道。

无论是对商业银行还是对监管者来讲,利率市场化背景下一个稳定的金融环境都需要两方面共同营造,在金融脱媒趋势愈发强势的背景下,无论对银行还是对监管者来讲都将是一个巨大的挑战,对此本文从这两个角度给出相应的意见。

第一,改变经营策略,防范破产风险。一直以来,存贷款利差收入是我国商业银行的主要收入来源,净利差的缩减必然会对银行的盈利能力产生影响,在笔者看来,这或许对银行来讲并不意味着是一件坏事,利差的减小必然会倒逼银行寻找新的盈利途径,实现从单一的价格竞争到产品服务竞争的转变。银行可以创新理财产品、完善中间业务和提高非利息收入的能力,形成多元化的资产结构,提高抵御风险的能力。鉴于利率市场化已经基本完成,作为银行核心决策,利率定价能力仍需努力完善。笔者认为银行业自律组织应当成立,可由大型商业银行牵头,组织各类型商业银行学习定价知识、完善定价机制,确定合理的利率浮动区间。当然我们会看到,移动支付平台、第三方支付、互联网金融等一系列影子银行的出现也倒逼商业银行的改革,金融脱媒背景下银行的经营绩效必然受到冲击,既提供传统服务又提供新型服务,设立提供专门服务的部门,推进中间业务发展和混业经营的战略必然是一个更好的选择。

第二,培养高素质风险管理人才。利率市场化背景下,商业银行将处于一个竞争越来越激烈的环境中,对商业银行的存贷款定价具有更高的要求,商业银行也将对风险管理提出更高的要求,我国商业银行应当引进并培养一批高级风险管理人才和技术人才。一方面要注重风险管理队伍的建设,优化银行内部人员结构,加大技术和设备的投入;另一方面,定期培训,优化管理人员和技术人员的知识结构和技能,在严格控制风险的前提下,寻找新的利润增长点。另外,合理的利率定价也需要培养定价管理专业人才,培养有效识别、计量利率风险能力的专业型人才有助于定价能力的提升,对中小型商业银行和地方性金融机构而言,人才的引进和培养才是核心竞争力所在。

第三,完善基准利率指标体系构建。基于两个方面考虑,笔者认为目前我国的利率市场化只能说是基本完成:首先,商业银行完全的自主定价的能力和自律性尚且不足,容易造成利率的价格战导致金融系统的混乱和金融危机的产生。其次,基准利率体系仍不完善,金融机构定价的标准就是央行确定的基准利率,培育一个以金融市场资金供求为基础,对其他利率起到影响和制约的基准利率是利率市场化的核心内容。对于基准利率的选择指标,目前理论界也没有一个明确的指标体系,部分研究认为Shibor利率、再贴现利率、债券回购市场的利率等都能成为基准利率,随着国债期货的重启,理论界又将基准利率瞄准为国债收益率,因此对基准利率的选取指标尚不统一的情况下,利率市场化仍需深化。当然选定基准利率之后,央行等相关部门应当创造条件使基准利率更好地发挥作用,保证货币政策有效地传导。

第四,加快对我国商业银行的改革。利率市场化本应该与商业银行改革同步推进,但从我国的情况来看,前者步伐似乎迈得更快,目前还没有与之适应的商业银行合理的制度安排,例如商业银行破产法和存款保险条例等基础设施仍然需要完善。其中,作为银行从政府获得的重要援助,存款保险能够确保商业银行对其他金融机构保有竞争优势,其在整个银行业改革中具有举足轻重的作用,这些基础设施的完善将起到优胜劣汰和促进公平竞争的作用,商业银行合理的退出机制是防范系统性金融风险和有效监管的关键。其次从监管者的角度出发,放宽民营银行的准入和设立条件,打破垄断从而加强整个金融体系的竞争,在金融领域建立公平竞争的市场机制和市场氛围。

第五,加强金融市场动态监管。严格的监管体系是降低利率市场化风险的重要保证。金融监管的决心比体系更重要,鉴于我国特殊的监管体制,我们发现,“一行三会”分业监管体制下也暴露出效率低下、职能不清和监管缺位等问题,笔者认为我国可以参照英国的做法,将大多数的监管机构和职能逐步并入中国人民银行,在央行内部建立风险监管机构,赋予其宏观审慎监管的权力确保中国金融稳定,因此对金融市场尤其是银行业的统一监管是很有必要的,以央行为主导的宏观审慎监管架构的设立在金融监管体系完善过程中起到举足轻重的地位。其次,目前我国监管主要局限于国有金融体系,对民间金融还是缺乏相应的监管,民间金融市场上的利率体现了真正的资金供求状况,由于缺乏相应的法律监管,其市场利率又表现出非理性的状态,因此我们应该在承认民间金融存在合理性的基础上,加强对民间金融利率市场化的监管,确保我国利率结构和利率水平的全面市场化,最大限度地发挥利率合理配置资源的作用。

[1]王颖千,王 青,刘薪屹.利率市场化趋势下商业银行贷款定价的思考[J].新金融,2010,(2):48-50.

[2]左 峥,唐兴国,刘艺哲.存款利率市场化是否会提高银行风险——基于存贷利差收窄的一个视角[J].财经科学,2014,(2):20-29.

[3]Ho T S Y,Saunders A.The Determinants of Bank Interest Margins: Theory and Empirical Evidence[J].Journal of Financial & Quantitative Analysis,1981,16(4):581-600.

[4]Vanhoose D D.Deposit Market Deregulation,Implicit Deposit Rates,and monetary Policy[J].Atlantic Economic Journal,1988,16(4):11-23.

[5]Spellman L J,Osborne A E,Bradford W D.The Comparative Operating Efficiencyof Black Savings and Loan Associations[J].Journal of Finance,1977,32(2):565-574.

[6]Angbazo L.Commercial Bank Net Interest Margins,Default Risk,Interest-rate Risk,and Offbalance Sheet Banking[J].Journal of Banking & Finance,1997,21(1):55-87.

[7]Hanweck G A,Ryu L H.The Sensitivity of Bank Net Interest Margins and Profitability to Credit,Interest-Rate,and Term-Structure Shocks Across Bank Product Specializations[J].Ssrn Electronic Journal,2006.

[8]李宏瑾.利率市场化对商业银行的挑战及应对[J].国际金融研究,2015,(2):65-76.

[9]严 敏.利率市场化对中小商业银行的影响与对策研究[J].金融发展研究,2013,(1):55-58.

[10]程茂勇,赵 红 .我国商业银行利差影响因素研究 [J].数量经济技术经济研究,2010,(5):73-87.

[11]Mcshane R W,Sharpe I G.A Time Series/cross Section Analysis of the Determinants of Australian Trading Bank Loan/deposit Interest Margins: 1962-1981[J].Journal of Banking & Finance,1985,9(1):115-136.

[12]Francis X.Diebold,Steven A.Sharpe.Post-Deregulation Bank-Deposit-Rate Pricing: The Multivariate Dynamics[J].Journal of Business & Economic Statistics,1990,8(3):281-291.

[13]Startz R.Implicit Interest on Demand Deposits[J].Journal of Monetary Economics,1979,5(4):515-534.

[14]Mody A.How Foreign Participation and Market Concentration Impact Bank Spreads: Evidence from Latin America[J].Journal of Money Credit & Banking,2004,36(3):511-537.

[15]Wong K P.On the Determinants of Bank Interest Margins Under Credit and Interest Rate Risks.[J].Journal of Banking & Finance,1997,21(2):251-271.

[16]Saunders A,Schumacher L.The Determinants of Bank Interest Rate Margins: an International Study[J].Journal of International Money & Finance,2000,19(6):813-832.

[17]Ngugi R W.An Empirical Analysis of Interest Rate Spread in Kenya[J].Research Papers,2001.

[18]Maudos J,Solís L.The Determinants of Net Interest Income in the Mexican Banking System: An Integrated Model[J].Journal of Banking & Finance,2009,33(10):1920-1931.

[19]马胜杰.从国际经验看中国的利率市场化改革[J].世界经济,2001,(5):56-60.

[20]王国松.中国的利率管制与利率市场化[J].经济研究,2001,(6):13-20.

[21]白当伟.中国银行业利差水平的市场结构因素与利率市场化改革[J].上海金融,2007,(2):20-23.

[22]赵 旭.银行利差多维度量及影响因素:基于中国银行业1998—2006年经验证据[J].金融研究,2009,(1):66-80.

[23]隋 聪,邢天才.基于非完全利率市场化的中国银行业贷款定价研究[J].国际金融研究,2013,(12):82-93.

[24]沈 艳,边文龙,徐 忠,等.利率管制与隐含利率的估算——兼论利率市场化对银行业利差之影响[J].经济学季刊,2015,(3):1235-1254.

[25]彭建刚,王舒军,关天宇.利率市场化导致商业银行利差缩窄吗?——来自中国银行业的经验证据[J].金融研究,2016,(7):48-63.

[26]韩振国,王亚军.利率市场化背景下商业银行利差影响因素研究[J].首都经济贸易大学学报,2017,(1):18-24.

[27]唐 鹏.银行市场集中度与银行风险承担[J].金融论坛,2015,(3):15-25.

[28]王 欢,郭建强.利率市场化、非利息收入与银行净利差[J].金融论坛,2014,(8):3-12.

[29]Laeven L,Levine R.Bank Governance,Regulation and Risk Taking[J].Journal of Financial Economics,2009,93(2):259-275.

[30]Dermine J.European Banking,Past,Present and Future[J].Past,Present and Future (December2002),2002.

[责任编辑:赵春江]

DeterminantsofOptimalDeposit-loanSpreadsofCommercialBanksintheContextofInterestRateMarketization

CHEN Qing,ZHANG Hai-jun

(School of Economics,Fujian Normal University,Fuzhou 350108,China)

Spread income is the main source of profit for commercial banks,and it is of great significance to explore the influencing factors under interest rate marketization.This paper first explores the relationship between the optimal interest rate and the optimal spread based on the theoretical analysis.Secondly,the data of 20 commercial banks in China from 2008 to 2015 are selected.Based on the construction of the quantification index of interest rate policy influence,the static and dynamic The panel data model is used to analyze the influencing factors.The results of static panel regression show that there is a long-term stable relationship between net interest margin and bank size,market structure and operating cost,and the performance of urban banks is higher than that of urban banks.And the influence of policy factors on urban commercial banks is the most significant.The results of dynamic panel regression show that the interest rate of commercial banks has a narrowing trend in the process of marketization of interest rate.

interest rate marketization;net interest margin;commercial banks;optimal interest rate pricing

2017-04-18

陈 清(1973-),女,福建平潭人,教授,经济学博士,从事数理经济研究;张海军(1992-),男,江苏南通人,硕士研究生,从事金融计量与实证分析研究。

F830.33

:A

:1671-7112(2017)05-0016-15