美国信用评级业监管改革对我国的启示

2017-09-15

(中国人民银行皋兰县支行 甘肃 兰州 730200)

美国信用评级业监管改革对我国的启示

史宗全王东宁

(中国人民银行皋兰县支行甘肃兰州730200)

“次贷危机”引发了全球对金融监管体系及信用评级业监管的反思,而“欧债危机”的爆发使得世界各国认识到发展本国信用评级行业的重要性。可以说加强本国信用评级行业的监管与建设,是最近两场危机以来各国所达成的共识,总的来看,信用评级监管改革不失为一个宏大而重要的命题,既涉及市场自由与政府管理的平衡、监管与民意的博弈,也对市场参与者风险管理的实践和交易习惯提出了新的挑战,这也决定了监管改革之路漫漫而修远,需要监管层和市场主体共同思考。

信用评级;监管改革;信用立法;金融危机

引言

我国信用评级业从20世纪80年代发展至今,已有30年历史,相对于美国评级机构百余年的发展历史,我国的信用评级机构在自身的发展模式、外部监管、立法层面以及在市场公信力、国际竞争力等各个方面与美国的信用评级机构存在较大的差距,目前我国信用评级机构面临着机构数量多而不强、评级产品单一、评级标准尚未达成统一、缺乏行业自律组织等一系列问题,这些问题已经严重制约了我国整个评级行业的发展,针对这些问题加强我国评级业监管改革已经刻不容缓,在次贷危机中人们清楚的认识到了评级机构在全球金融市场运行中所发挥的重要作用,包括正面的和负面的,而欧债危机的爆发,使得各国认识到发展本国评级行业的重要性。因此,本文在分析美国对信用评级机构监管改革内容的基础上,结合我国信用评级行业在发展过程中遇到的一系列问题,希望能够为我国未来信用评级行业的监管改革提供一定的建议,以促进未来我国信用评级行业的发展壮大。

一、我国信用评级行业监管中存在的问题及原因

信用评级行业在我国的发展历史较短,在发展过程中由于监管体系不完善、监管主体不明确、监管立法层级较低,因此存在诸多问题。综合来看,主要表现在以下几个方面:

(一) 信用评级行业发展滞后

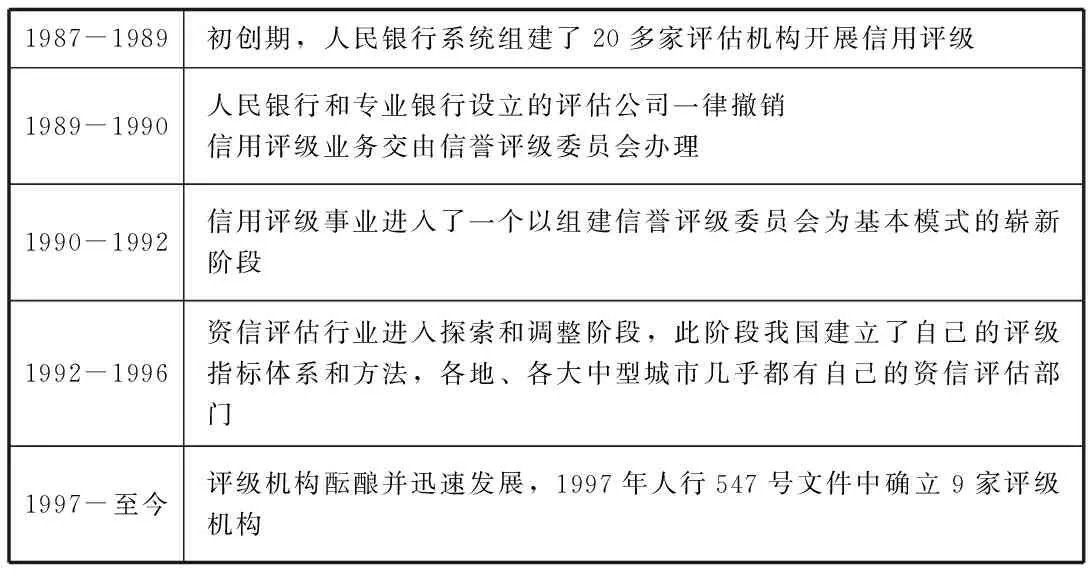

相比于美国百余年的评级业历史,我国的评级行业起步较晚,始于20世纪80年代后期,最先由中国人民银行组建了20多家机构展开信用评级,由此拉开了我国信用评级行业的发展帷幕,此后,我国信用评级行业发展大体经历了五个重要阶段。

表1 我国信用评级机构发展阶段

资料来源:根据人民银行网站相关资料整理

(二) 评级市场过度开放

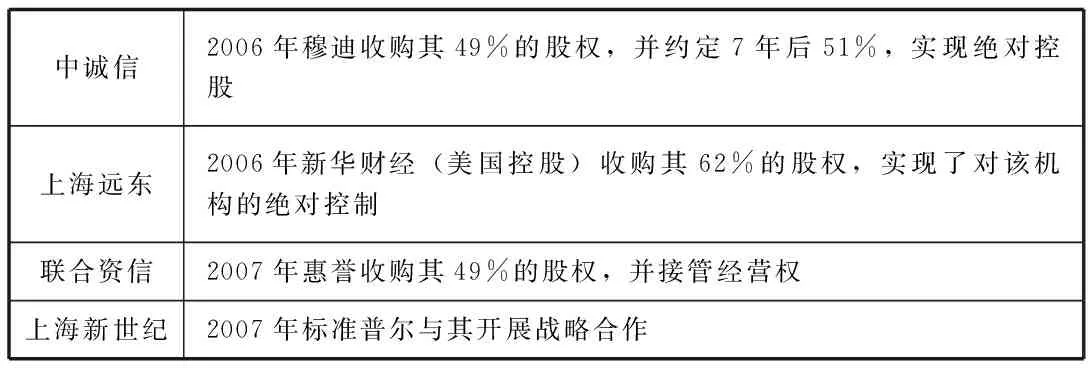

在我国评级行业发展过程中,由于监管缺失而导致评级市场过度开放,三大评级机构在没有任何条件的约束下,对我国信用评级市场和评级机构展开大规模的抢占与收购,国内比较大的评级机构,如大公国际、中诚信、联合资信、上海新世纪等,除了大公国际为完全本土化的信用评级机构外,其他几家均被美国三大信用评级机构标准普尔、穆迪、惠誉所持股控制,不对等的市场占有率及影响力使得我国评级业始终处于不利的行业发展地位。

表2 美国评级机构对我国评级机构的控制情况

资料来源:FT中文网

(三) 市场准入与认可机制缺失

在当前发展状况下,整个信用评级市场几乎对评级机构没有资格认证与市场准入管理,这也间接造成了我国对信用评级机构很难做到有效的监管,以至于评级机构质量良莠不齐,导致了我国评级机构的声誉机制很难建立。

二、美国评级业监管改革对我国的启示

美国评级业从起源发展至今,从其历史发展阶段来说,在21世纪以前对评级业的监管主要以行业自律和内部监管为主,进入21世纪,美国评级业才正真走上法制化监管的道路,2002年安然事件爆发后,SEC对评级机构进行了调查,并于2006年美国国会通过了《信用评级机构改革法案》,该法案授予SEC制定评级机构注册管理和审查计划的权利,也就是说该法案授予SEC监管主体的地位,而次贷危机的爆发使得美国国会通过了号称史上最为严格的《金融监管改革法案》(《多德-弗兰克华尔街改革与消费者保护法案》),该法案中对信信用评级行业进行监管改革是其最为重要的内容,主要从对信用评级机构的治理、监管、信息披露、问责机制等诸多方面进行规范与监督。

美国对评级行业的监管改革思路对我国评级行业的发展的启示可以归纳为三点:第一,明确评级行业的市场地位。信用评级机构被称为资本市场的“看门人”,其存在的目的就是为了降低信息不对称和降低融资门槛和成本,其次就是为了进行有效的风险识别并进行披露,给予市场参与者提供一定的参考价值。第二,完善评级业监管制度。评级业的健康有序发展依赖于行之有效的监管体系和制度,目前我国还没有设立一套专门针对信用评级行业的监管体系,结合我国现有的金融体系,可由人民银行牵头并制定出统一的行业标准体系,整合现有的监管体系,将信用评级行业的监管职能交由唯一指定的机构进行监管,在评级行业的准入机制,从业人员的认定上也要制定出相应的规则,还应借鉴美国经验,规定在信用评级机构内部设立合规部门,以保证评级机构内部监管的有效性。第三,探索我国信用评级经营新模式。金融危机中美国评级机构的失灵表现一方面是由于对金融衍生工具的认知不够而导致评级过高,另一方面,也存在着评级机构的利益冲突问题,评级机构主要面临着两方面的利益冲突,一是评级机构层面的利益冲突,二是评级机构从业人员层面的利益冲突,因此我国可以探索新的评级机构经营模式,提升整个评级行业的健康发展。

三、对我国评级业监管改革的相关建议

我国信用评级行业制度发展主要借鉴了欧美国家,特别是美国关于信用评级制度的先进经验,信用评级行业经过了三十多年的发展,取得了重要的突破,但次贷危机的爆发告诉我们,美国的这种制度也有其局限性,因此我国应加快我国评级行业监管体系的建设,在行业准入机制、监管主体、自律组织、及立法层面取得突破,以更好的助力我国评级行业的发展。

(一)整合国内评级机构,减少国外评级渗透

我国评级行业面临着多而不强,国外评级机构渗透严重的局面,因此我国应当整合现有评级机构,进一步降低国外评级机构对我国评级机构的影响,可采取以下几点措施:第一,加强市场准入资格的监管,减少国外评级机构对我国评级市场的渗透和控制。①

第二,整合现有的评级机构,根据资质淘汰掉一些资质弱的,选取一些具有良好资质的机构进行全国资质认可,以此来提高评级机构的整体水平和降低评级市场过度竞争、恶性竞争的局面。

第三,对评级机构的管理人员和分析师进行资格认证管理,制定业务规范准则,提高信用评级机构从业人员的整体素质水平。

(二)加快制定统一的基础性法律法规

目前我国对信用评级行业的立法滞后,2012年颁布的《征信管理条例》并未将信用评级纳入规制范围,而现行的信用评级规范性文件主要多为部门的规章制度,效力较低,因此有必要对以上规范性法律文件进行整合,制定出《信用评级管理条例》,该条例的制定可结合我国资本市场和信用评级机构的实际情况在督促评级机构建立有效的内部控制程序,实施更加积极的监管,以及促进行业合理竞争等方面做出统一要求。

(三) 弱化监管对信用评级机构的依赖

美国在《多德-弗兰克法案》中取消了对监管评级的依赖,监管评级的过度依赖会造成评级行业过度集中的状态和利益冲突的加大,而我国现有的监管体制中也存在着监管评级的依赖,譬如在企业债券的发行环节和金融机构的投资建议等环节,美国对评级业监管改革的经验告诉我们,在对评级机构的监管过程中在保留评级信息在风险监测中作用的同时,监管层面应当逐步降低对其的依赖,选择由市场机制去对评级结果做出认可,最终形成由内部评级与外部评级相互补充,相互制约的信用评级体系。

[1]吴祖光,万迪昉,吴卫华:《国际信用评级监管改革对我国信用评级行业的启示》[J].金融监管研究,2014(04)

[2]张文博:《信用评级业国际经验借鉴》[J].中国物价,2016

[3]张新民,薛永洁,景欣:《信贷市场信用评级市场化监管的国际经验及对我国的启示》[J].时代金融,2015(09)

[4]丁莲芝:《美欧信用评级机构之监管进路探究》[J].金融监管,2014(03)

【注解】

①2017年5月24日,穆迪宣布降低我国主权信用评级引起的市场反应足以说明国外评级机构对我国评级市场的控制力。

史宗全(1993.07-),男,汉族,甘肃甘谷,大学本科学历,毕业于兰州财经大学,就职于中国人民银行皋兰县支行;王东宁,(1984.11-),男,汉族,甘肃西和,金融硕士,助理经济师,毕业于兰州大学,就职于中国人民银行皋兰县支行。