2017年上半年机床工具消费市场分析

2017-09-03中国机床工具工业协会信息统计部杜智强

中国机床工具工业协会 信息统计部 杜智强

2017年上半年机床工具消费市场分析

中国机床工具工业协会 信息统计部 杜智强

虽然近一年来,机床工具消费市场呈现供需回暖的态势,但也应注意到供给侧结构性改革和“三去一降一补”重点任务的推进方面还有很长的路要走。在长期存在的诸多深层次问题没有得到改善的背景下,市场走势的不确定性也会增加。从近期境内外两个角度进行机床工具消费市场分析,得到的初步结论表明,今年国内机床工具消费总需求将维持增长态势,但各典型机床工具消费用户领域的需求趋势存在分化和差异,各机床工具主要产品领域的消费需求情况也有所不同;境外市场中,北美和亚洲市场的机床工具消费需求强劲,欧洲消费需求稳定回升。

一、国内典型用户领域的主要上市公司运行

下面对与机床工具消费市场关联度最大的8个典型细分用户领域(汽车整车、汽车零部件、航空航天与国防工业、能源装备、船舶与海洋工程、铁路与轨道交通、工程机械、钢铁)的情况进行分析,选取上述用户领域中的247家主要上市公司作为抽样分析样本,通过对其季报中涉及运营、盈利、成长和投资相关的指标数据汇总分析,得到相关细分用户领域的趋势性信息。

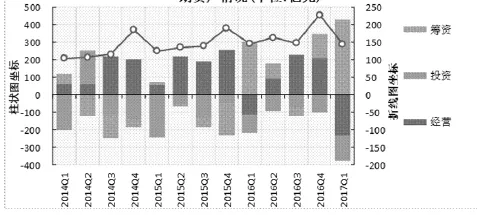

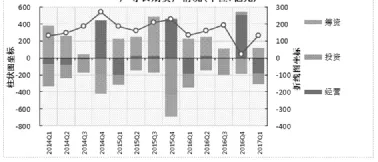

图1 汽车整车制造领域个季度现金流量净额及购置固定资产等长期资产情况(单位:亿元)

1.汽车整车

对汽车整车制造领域主要上市公司现金流量数据的分析,可以看出:

⑴经营活动产生的现金流量净额在2014-2016年度反映为经营收入增加,2017年一季度呈现明显的负值,经营压力激增。

⑵投资活动产生的现金流量净额在2014-2016年度反映为以增加投资为主,2017年一季度仍保持这一状态;用于购建固定资产的现金保持增长。

⑶筹资活动产生的现金流量净额在2014-2015年度“负值多、正值少”,筹资压力较大;2016年以来筹资净额明显增加,资金压力得到改善。

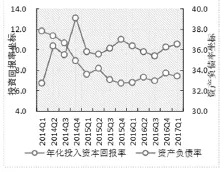

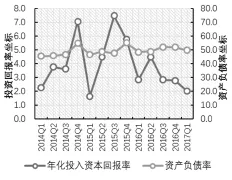

因此,汽车整车制造领域年内的投资热度还可保持,但经营压力或不断增加。近几年,汽车整车制造领域一直在上演“投资扩张-竞争加剧-经营下滑-再扩大投资-加剧竞争”的循环,国家为了稳增长还出台了刺激汽车消费的优惠政策,加剧了汽车领域投资信贷规模的扩张。目前,汽车整车制造领域的资产负债率不断走高,投资回报率低位徘徊。2017年一季度年化投资回报率仅为3.4%,低于一年期贷款基准利率。这一指标分化的加剧或将催生调整周期的到来。

图2 汽车整车制造领域投资回报和资产负债情况(%)

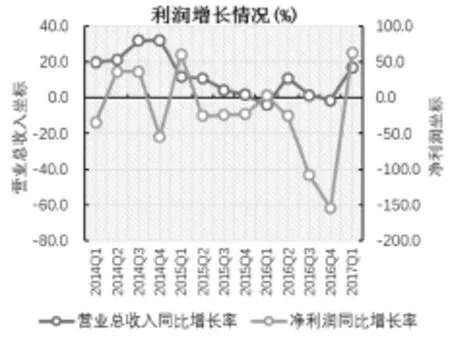

从营业总收入和净利润的同比增速变化情况也反映出规模和效益分化的趋势,从2016年二季度开始,营业总收入和净利润的同比增速开始分化运行,2017年一季度虽然营业总收入同比增长19.1%,净利润却同比下降5.7%。

图3 汽车整车制造领域收入和净利润增长情况(%)

短期看,为了保持市场主导地位和提高生产效率都需要加大在装备方面的投入,这将带动机床工具消费量的增加。长期看,仅依靠扩大规模和透支市场难以提高盈利水平,也会影响长期的投资水平和可持续性。

2.汽车零部件

对汽车零部件制造领域主要上市公司现金流量数据的分析,可以看出:

⑴经营活动产生的现金流量净额在2014-2016年度反映为经营收入增加,2017年一季度呈现明显下降,显示经营压力增加。

⑵投资活动产生的现金流量净额以增加投资为主,2017年一季度更是明显增加;2016年四季度和2017年一季度用于购建固定资产的现金呈现显著增长。

⑶筹资活动产生的现金流量净额一直为正;近期看筹资压力不是很大。

受汽车市场增长影响,汽车零部件制造领域近几年一直呈现快速增长。即使是在汽车销售渐入平台期的时候,汽车零部件制造企业为了生存和发展更是祭出“扩大产能”的法宝。

图4 汽车零部件制造领域各季度现金流量净额及购置固定资产等长期资产情况(单位:亿元)

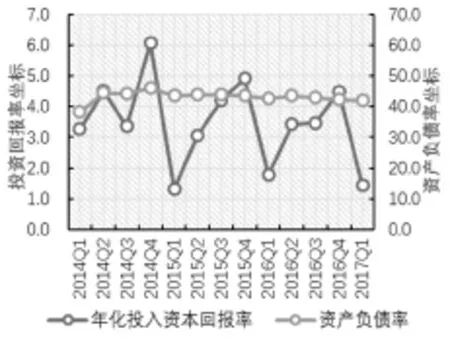

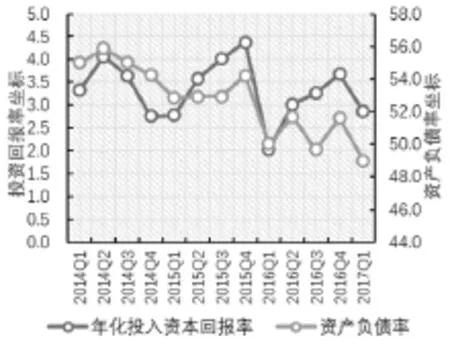

汽车零部件制造领域的资产负债水平不是很高,或许是因为该领域主要是非公经济为主的企业。2014年以来投资回报率明显下降,由2014年一季度的11.8%下降到2015年四季度的6.7%。2017年一季度投资回报率为7.4%,高于汽车整车的水平。

得益于2015年汽车购置税优惠政策带动的汽车产销两旺,同期汽车零部件领域的净利润同比增长明显,由2015年四季度的3.5%快速上升至2017年一季度的57.4%。这也是近期该领域吸引更多投资进场的原因之一,最近两个季度净利润增速最高,相应投资指标也明显增加。但营业总收入同比增速的下降也提醒该领域的运行或许正在进入平台期。因此,汽车零部件制造领域的投资热度会比整车制造领域更强,持续的时间更长。

图5 汽车零部件制造领域投资回报和资产负债情况(%)

图6 汽车零部件制造领域收入和净利润增长情况(%)

3. 航空航天与国防工业

航空航天与国防工业上市公司的数据并不能反映该领域实际投资和运行情况,相关数据仅反映了其民用领域和军民融合产业中的部分发展趋势,相关情况如下:

图7 航空航天与国防工业制造领域各季度现金流量净额及购置固定资产等长期资产情况(单位:亿元)

⑴经营活动产生的现金流量净额的各年度运行状况基本相似,第四季度经营收入较好,这与该领域计划性和周期性投入特征有关。

⑵投资活动产生的现金流量净额以增加投资为主。

⑶筹资活动产生的现金流量净额总体为正,筹资压力不大。

图8 航空航天与国防工业制造领域收入和净利润增长情况(%)

图9 航空航天与国防工业制造领域投资回报和资产负债情况(%)

由于航空航天与国防工业属于国家的战略性产业,投资保障充分且稳定。由于近期国际环境发生变化,为面对新的国际形势,维护我国的国家安全、经济安全和国家利益,该领域的重要性空前提高。正是由于在国家层面给予了充分的重视和投入,这也吸引社会资本的投资。由于投资和经营活动比较稳定,相关指标也比较稳定。

4.能源装备

图10 能源装备制造领域各季度现金流量净额及购置固定资产等长期资产情况(单位:亿元)

对能源装备制造领域主要上市公司现金流量数据的分析,可以看出:

⑴经营活动产生的现金流量净额在2014-2016年度反映为经营收入增加,2017年一季度呈现下降,这与近期能源领域投资趋缓有关。

⑵投资活动产生的现金流量净额以加大投资为主;用于购建固定资产的现金总体呈现增长。

⑶筹资活动产生的现金流量净额总体为正,反映该领域投资热度较高;2017年一季度呈现负值,需要持续关注。

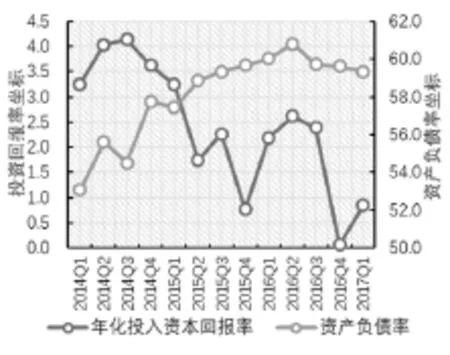

图11 能源装备制造领域投资回报和资产负债情况(%)

图12 能源装备制造领域收入和净利润增长情况(%)

能源装备制造领域一直是固定资产投资的重要领域,即使在中央划定建设规模和投资天花板的情况下,地方投资热情不减。近年来,随着审批权限的下放,核电、风电、光伏发电和电网基础设施建设的投资热潮再度高企,即使是火电也热度再起。上述投资带动了对能源装备需求的增长,也推高了上述领域的资产负债率,2017年一季度59.3%。同时由于供大于求,投资回报率逐年回落,2017年一季度稍有回升,也仅为0.8%。如果没有财政投资和地方政府的推波助澜,未来能源装备制造领域将进入低位运行的状态。

营业总收入和净利润的同比增长率也间接反映出上述情况,2015年下半年在稳增长政策的支持下,能源装备得益于投资推动,营业总收入同比增长呈现显著回升,2016年下半年至今增速开始回调。净利润同比增速一直在零位附近徘徊。

5.船舶与海洋工程

图13 船舶与海洋工程制造领域各季度现金流量净额及购置固定资产等长期资产情况(单位:亿元)

对船舶与海洋工程制造领域主要上市公司现金流量数据的分析,可以看出:

⑴经营活动产生的现金流量净额呈现明显的周期性,整体情况基本稳定。

⑵投资活动产生的现金流量净额以增加投资为主;近期用于购建固定资产的现金呈现回落趋势。

⑶筹资活动产生的现金流量净额总体为正;近期看筹资压力不是很大。

船舶与海洋工程也是资产负债率较高的领域,2017年一季度为49.7%。近一年来,受国际航运量下降和石油价格走低影响,船舶与海洋工程领域的投资回报率总体呈现持续回落,2017年一季度仅为2.0%。

图14 船舶与海洋工程制造领域投资回报和资产负债情况(%)

图15 船舶与海洋工程制造领域收入和净利润增长情况(%)

2016年以前,船舶与海洋工程领域的营业总收入和净利润同比增速均呈现下降趋势,2016年四季度分别为-1.4%和-155.1%。2017年一季度呈现恢复性增长,分别为17.3%和63.4%。

6.铁路与轨道交通

图16 铁路与轨道交通制造领域各季度现金流量净额及购置固定资产等长期资产情况(单位:亿元)

对铁路与轨道交通制造领域主要上市公司现金流量数据的分析,可以看出:

⑴经营活动产生的现金流量净额在2014-2016年度呈现明显增加,2017年一季度呈现明显下降。

⑵投资活动产生的现金流量净额以增加投资为主,但明显减弱;2015和2016年四季度用于购建固定资产的现金呈现显著增长,整体水平比较稳定。

⑶筹资活动产生的现金流量净额负多正少,筹资进入瓶颈期。

铁路与轨道交通的资产负债率和投资回报率均呈现持续下降的趋势,2017年一季度资产负债率降至49.0%,投资回报率为2.9%。

图17 铁路与轨道交通制造领域投资回报和资产负债情况(%)

图18 铁路与轨道交通制造领域收入和净利润增长情况(%)

上述领域的上市公司在进入2016年以来,净利润就呈现持续同比负增长,2017年一季度有所回升,仍同比下降194.9%。

7.工程机械

图19 工程机械制造领域各季度现金流量净额及购置固定资产等长期资产情况(单位:亿元)

对工程机械制造领域主要上市公司现金流量数据的分析,可以看出:

⑴经营活动产生的现金流量净额在2015年二季度以后呈现正增长,2017年一季度有所回落。

⑵投资活动产生的现金流量净额反映2016年投资活动增强明显,,2017年一季度投资偏于疲弱;2016年四季度用于购建固定资产的现金呈现显著增长,但2017年一季度快速回落。

⑶筹资活动产生的现金流量净额显示2016年下半年筹资压力增加,恐影响后期的投资。

图21:工程机械制造领域收入和净利润增长情况(%)

图20 工程机械制造领域投资回报和资产负债情况(%)

由于2016年下半年工程机械领域的投资回升,推高该领域的资产负债率,从2016年三季度的52.0%攀升至2016年四季度的57.1%,2017年一季度稍有回落,为56.8%。受运行低迷影响,投资回报率在2015至2016年基本呈现负增长。随着市场的持续回暖,2017年一季度才由负转正,为2.3%。

工程机械领域的营业总收入和净利润同比增速变化趋势也反映出止跌回升的趋势。2015年之前基本为负增长,2016年以后开始呈现恢复性增长,2016年四季度以来增速更加显著,2017年一季度营业总收入同比增长43.7%,净利润同比增长275.1%。

由于前面提到筹资下降、投资疲弱,去年同期的基数较高,预计今年下半年工程机械领域高速增长的状态将逐步回落。

图22 钢铁工业领域各季度现金流量净额及购置固定资产等长期资产情况(单位:亿元)

8.钢铁

对钢铁领域主要上市公司现金流量数据的分析,可以看出:

⑴经营活动产生的现金流量净额反映近一段时期经营回升,但2017年一季度经营状况再度回落。

⑵投资活动产生的现金流量净额反映2016年以前投资呈现不断增加趋势,2016年以后投资回落;2016年一季度以后用于购建固定资产的现金呈现明显下行趋势。

⑶筹资活动产生的现金流量净额在2016年一季度以后负多正少,筹资压力增大。

由于钢铁领域一直是去产能和去杠杆的重点领域,其资产负债率一直处于高位,2016年一季度以来其资产负债率呈现下降趋势,2017年一季度为63.2%。前几年受需求下降、产能过剩和原材料价格下降影响,钢铁领域的投资回报率呈现大幅下降。随着近期原材料价格不断回升,以及在房地产和制造业快速增长的带动下,钢铁领域的投资回报率开始回升,2017年一季度为-0.2%。

受前述利好因素综合影响,2016年一季度开始,钢铁领域的营业总收入和净利润同比增速呈现显著回升。2017年一季度,营业总收入和净利润同比增速分别为53.8%和514.1%。同时也应冷静看到,本次钢铁领域运行的快速回升主要得益于投资快速增长推高了原材料价格。随着投资趋于稳定,原材料价格指数增幅收窄,钢铁领域受产能过剩和结构性问题影响,运行压力仍然不小。

图23 钢铁工业领域投资回报和资产负债情况(%)

图24 钢铁工业领域收入和净利润增长情况(%)

二、境外主要消费市场或产业运行

图25 2016年境外主要机床消费市场情况(按地区)

图26 2016年境外主要机床消费市场占比情况(按地区)

根据国际机床消费调查数据看,2016年境外主要市场(不含中国大陆)金属加工机床消费额为432.7亿美元,同比下降7.3%。按地区细分市场,2016年欧洲、北美洲、东亚(不含中国大陆)、南亚和南美洲的消费额占比分别为40%、28%、26%、4%和2%,同比增速分别为-9.4%、-4.0%、-5.2%、12.6%和-45.2%。

按国家(或地区)细分市场,2016年境外前十个主要机床消费国(不含中国大陆)分别是:美国、德国、日本、韩国、意大利、墨西哥、印度、中国台湾地区、法国和土耳其,具体情况见下图。

图27 2016年境外主要机床消费市场情况(按国家或地区)

结合近期主要机床生产国运行和上述市场的最新数据可以得到以下基本情况:

⑴北美洲,美国4月份月度订单和年度订单数据开始呈现走强,分别同比增长12.3%和2.1%;德国一季度对美国出口额同比增长19%,对墨西哥出口额同比增长91%;日本金切机床2017年1-5月海外订单中,北美地区同比增长95.1%,美国同比增长101.5%,加拿大同比增长112.4%,墨西哥同比增长49.5%;台湾地区2017年1-6月对美国出口额1.6亿美元,同比增长2.8%,墨西哥同比增长14.3%。综合上述情况,预计今年北美市场机床消费将继续呈现增长趋势。

⑵欧洲,欧洲年初订单指数呈现回升趋势,德国一季度对欧洲主要国家出口额同比下降0.2%;日本金切机床2017年1-5月海外订单中,欧洲地区同比增长99.3%,其中欧盟同比增长101.3%,东欧同比增长233.9%;台湾地区2017年1-6月对欧洲主要出口国家中,土耳其同比下降31.0%,德国同比增长12.6%,俄罗斯同比增长37.0%,荷兰同比下降14.8%,意大利同比增长14.0%,英国同比增长14.5%。综合上述情况,预计今年欧洲市场机床消费将继续呈现增长趋势。

⑶亚洲,上半年机床消费需求呈现火爆增长,从主要机床生产国的订单和出口数据看,平均同比增长率在两位数以上。其中,东南亚国家中除越南增速落后外,其他国家都呈现接近三位数的增速;南亚主要出口去向印度增长明显,2017年1-5月日本来自印度的订单同比增长139.7%,2017年1-6月台湾地区对印度出口额也同比增长10.5%。

三、中国机床工具需求指数

根据国家统计局和主要产业领域发布的数据,以91种主要工业产品产量年度数据为基础,按2000年数据为基期数据,并综合考虑各主要工业品在机床工具典型产品领域(如,加工中心、车床、磨床、齿轮加工机床、特种加工机床、重型机床、压力机、冲剪折机床等)中的影响权重和技术进步产生的影响因数,综合加权汇总得到“中国机床工具需求指数”。该指数综合反映各年度与基期相对的消费需求量变化关系,既有总体指数,也有产品领域和典型产品的子类指数。借助该分析模型,通过导入相关主要工业品的产量变化预测趋势,可以得到机床工具及典型产品的消费需求变化趋势预测。

图28:中国机床工具需求指数

整体上看,该需求指数与中国机床工具消费完成情况的历史变化趋势相关性强,趋势基本一致。该需求指数反映出的近期机床工具消费需求情况如下:

(1)金属切削机床,2016年需求指数开始呈现恢复性增长,2017年回升趋势较2016年有所放缓,2017年需求水平与2013年历史水平相当。

(2)金属成形机床,2016年需求指数开始呈现恢复性增长,2017年回升趋势较2016年更加显著,2017年需求水平高于2011年历史水平。

(3)切削刀具,2016年需求指数开始呈现回升,2017年仍呈现明显回升趋势,整体处于顶部运行的区间。

(4)磨料磨具,2016年需求指数明显增长,2017年增长趋势有所收窄,整体处于缓慢上行的区间。

需要指出的是,该指数反映的是潜在市场需求,与实际消费量之间存在一定的误差,该误差的大小受宏观流动性、投资到位情况、产业政策变化和预期等因素的影响有关。如果上述因素不发生突变或明显波动,消费实际情况与该需求指数的相关性就强。由于主要工业产品产量预测存在一定不确定性,这会影响对该需求指数中长期预测的准确度,可通过及时修正相关数据将需求指数的预测误差控制在一定范围内。□