A股行情分化,择基避险优先

2017-09-01李泓然

李泓然

在当前市场环境下,投资应以避险为主,推荐投资者关注收益稳健的货币基金及逐步转好的债券基金。

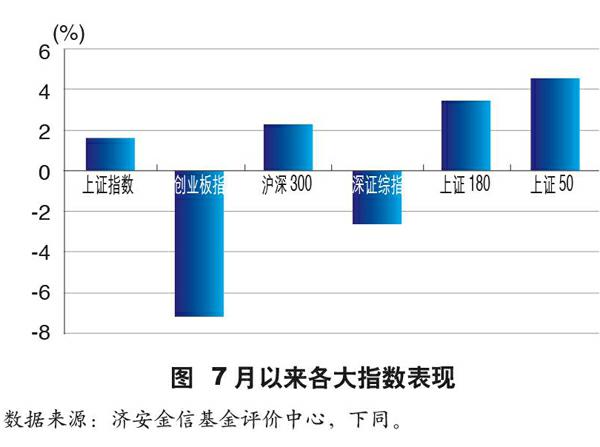

下半年以来,A股市场行情分化加剧,上证指数小幅收红,创业板指大幅下跌,融资资金逐步流出,市场人气再度下降。中小创走弱的同时,公募基金在货币基金的支撑下规模突破10万亿元,此时投资者择基应以避险为主,投资权益类基金应选择顺应市场环境的基金产品。

蓝筹走强成长衰退

7月1—21日,上证指数上涨1.64%,创业板指下跌7.12%,见下图。在此背景下,主动权益类基金收益分化较大,投资风格偏蓝筹的基金净值整体小幅上扬,部分跟踪上涨较大的行业指数型基金表现突出。此外,投资风格偏小盘的基金净值下滑较大,部分基金净值下滑超过10%。

目前,行业指数及投资偏蓝筹的基金净值表现突出,后市行情不确定性较大。在此市场环境下,投资者应谨慎择基,投资应以避险为主。

固定收益类基金近期概况

近期,主动管理的债券基金品种净值全部取得上涨,整体业绩分化程度有所收敛。纯债基金短期业绩较好的品种多为成立未满1年且具有一定委外特征的产品。受益于基础市场部分板块行情周内表现较好,二级债基和转债债基业绩整体表现较优。

7月17—21日,短期利率连续多日上行,货币基金周平均净值增长率较前周微幅提升,全市场周平均7日年化收益率为3.92%,前1周为3.89%,超过5%的产品共5只,数量较之前几周出现明显下降,但整体收益水平仍处于较高位,见表1。

货基持续推荐,债基隐现投资机会

在当前的市场环境下,建议投资者关注收益稳健的货币基金及逐步转好的债券基金。

公募基金规模破10万亿元

2017年上半年,公募基金的资产总规模突破10万亿元,这是一件具有里程碑意义的事件。其中,最值得重视的是货币基金:上半年,市场中的公募基金资产总规模净增149亿元,其中,7832亿元为货币基金,占比为85.6%。完全可以认为:正是由于货币基金规模的快速扩张,才促进了行业稳步发展。货币基金作为中国公募基金市场上发展最成功的一个一级类别,值得全行业共同关注、研究,以促进其更为稳健的发展态势。

货币基金进入稳步发展阶段

货币基金之所以会有良好的发展状态,原因主要在于良好的收益和畅通的交易流程。收益方面,一是基于较低风险基础之上的较好收益;二是基于相近于活期存款流动性基础之上的、高于定期一定存款收益的行业平均收益率。交易流程方面,货币基金拥有基于当代高科技基础之上的、日益便利的交易流程,尤其是手机移动端的业务处理。

近期结束的金融工作会议再次提出维持货币政策的稳健,预期三季度的监管政策和措施将进一步落地,协调加强,流动性较难出现松动,资金利率短期波动的现象可能时常发生。

作为现金管理类产品,货币基金是笔者长期推荐的基金类型,近期的市场环境使得该类产品收益水平持续上行,预期资金利率整体将维持在较高水平,货币基金仍将呈现出较好的投资价值。同时,货币基金的流动性和安全性确实应作为投资者配置时的首要考量。经过笔者长期的跟踪统计和研究,精选出部分货币基金作为今年三季度的重点推荐,供投资者参考,见表2、表3。

债券市场回调后隐现投资机遇

近期,股票市场中上证50指数和中证转债指数表現相对较好,与之关联较为密切的二级债基和转债债基受到一定关注。近期表现较好的债基见表4。

转债债基的基金合同规定不低于80%的基金资产需要配置可转债券,与正股股价关联密切,在债券基金中属于风险等级较高的品种,此外,转债指数、转债债券与转债债基净值上涨不具备明显的关联,笔者建议观望为主。

根据最新公布的2017年二季报,债券基金经理整体预期,在今年三季度中,经济基本面对于债券市场的支撑将有更多显现,但监管政策、流动性和海外央行缩表构成一些不确定因素,整体来看,债券市场在经历前期回调后,将出现一些投资机会,较为看好的债券品种为短端高等级信用债、利率债等。笔者也将陆续开始对债券基金的推介。

本文作者系济安金信基金评价中心基金研究员