我国国际收支现状与政策调节手段分析

2017-08-30

(中国人民银行太原中心支行,山西 太原 030001)

我国国际收支现状与政策调节手段分析

花磊

(中国人民银行太原中心支行,山西 太原 030001)

2014年6月,我国外储余额达到峰值3.99万亿美元后,出现明显下降、快速滑落趋势,资本流出压力加大。如何完善、丰富、合理利用国际收支政策调节工具,有效促进国际收支平衡,促进国际资本有序流动将成为我国未来较长一个时期面临的重要选题。

国际收支;资本流动;汇率

一、我国国际收支现状

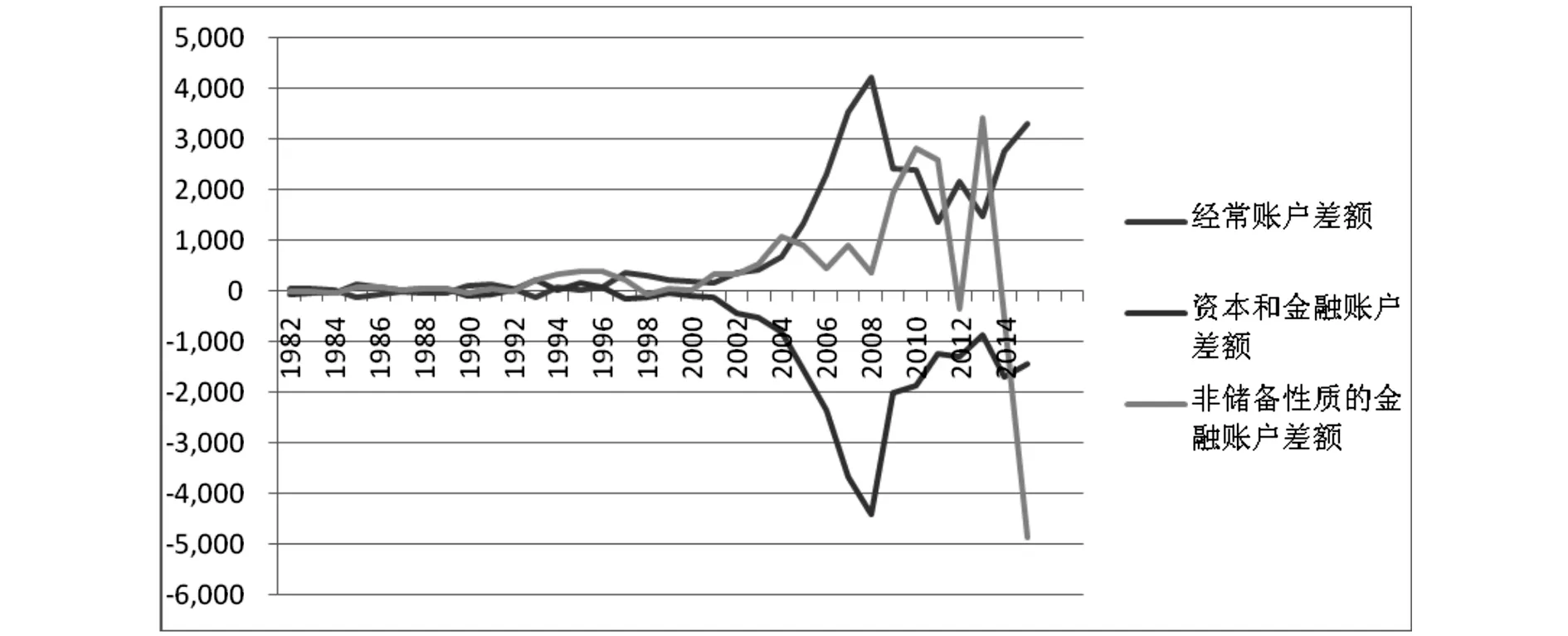

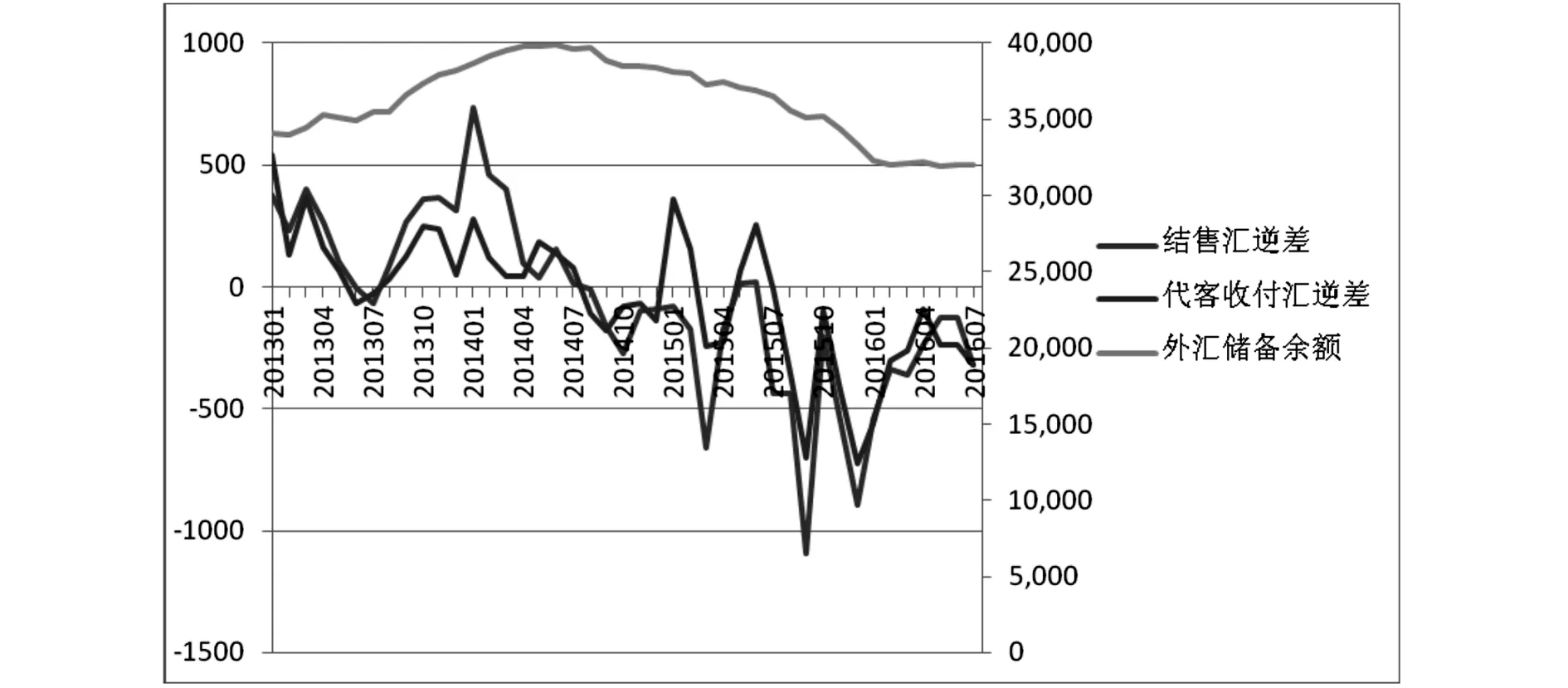

长期以来,我国的国际收支一直面临双顺差格局,外汇储备不断增加,货币资金被动投放。2014年6月,外汇储备余额达到峰值3.99万亿美元,是2001年的18.8倍。但自2014年2季度开始,非储备性质金融账户开始出现逆差并成逐步扩大趋势,资本流出压力明显。国际收支形成了经常项目顺差,非储备性质金融账户逆差的局面(见图1)。尤其是2015年“811汇改”以后,人民币贬值预期与资本流出相互交织,离、在岸人民币对美元汇率出现了一定程度的贬值。至2016年7月末,外汇储备余额伴随着银行结售汇逆差已回落至3.2万亿(见图2)。人民币对美元中间价从汇改前2015年8月10日的6.1162跌至1年后的6.6530(2016年8月10日),贬值5358个基点,幅度超过8.77%。为了稳定汇率预期,央行和外汇局采取了一系列窗口指导和政策调控措施来降逆差、稳预期。这些调节手段逐步缓解了资金净流出压力,平抑了境内外市场汇率波动,有效防范了大规模资金流出和境外投机资金做空人民币可能带来的金融风险。但与此同时,是也引起了市场对于金融开放脚步停滞、窗口指导政策缺乏依据和政策摇摆不定的担心和质疑。

图1 1982-2015年我国国际收支差额情况(亿美元)数据来源:国家外汇管理局注:从2015年起,国家外汇管理局按照国际货币基金组织最新国际标准《国际收支和国际投资头寸手册》(第六版)编制和发布国际收支平衡表。将储备资产纳入金融账户统计,并在金融账户下增设“非储备性质的金融账户”。

图2 2013-2016年银行结售汇逆差、代客售付汇逆差与外汇储备余额月度变化(亿美元)数据来源:国家外汇管理局

二、现行国际收支调节政策及不足

近年来,针对国际收支失衡和以此带来的汇率升值和贬值压力。央行和外汇局采取了一系列宏观和微观政策,这些政策在特定阶段取得了良好的效果,但是不论是以控流入或是控流出为目标,现行跨境收支政策中更多侧重的是对资金流的堵与疏,将跨境资金作为了无意识对象进行管理,而资金实际上是有意识的,是专一的。唯利是图是资金的本质。跨境资本会通过境内外利率、汇率的变化而改变资金流向,也会通过宏观经济政策的变化而改变资金投向。通过利益分配与调整可以有效降低非法投机,减少其对跨境资金流动的冲击。现有跨境收支政策的不足就是政策频繁变化摇摆不定,过分注重通过对业务开展的“收”和“放”来改变资金流向,流入压力大的时候控流入,流出压力大的时候就限流出,没有以价格引导资金流向。政策出台缺乏连贯性,缺少柔性和平稳,让市场主体难以形成稳定的预期。

三、构建新的国际收支调节政策应坚持的原则

一是提高对汇率波动幅度的容忍度。富有弹性的汇率制度是实现国际收支平衡和经济发展的稳定器。提高汇率弹性能够有效应对和缓冲外部冲击。我们在制定跨境收支调节政策时要适应汇率的常态化波动,提高对汇率波动幅度的容忍度,减少对外汇市场的直接干预。

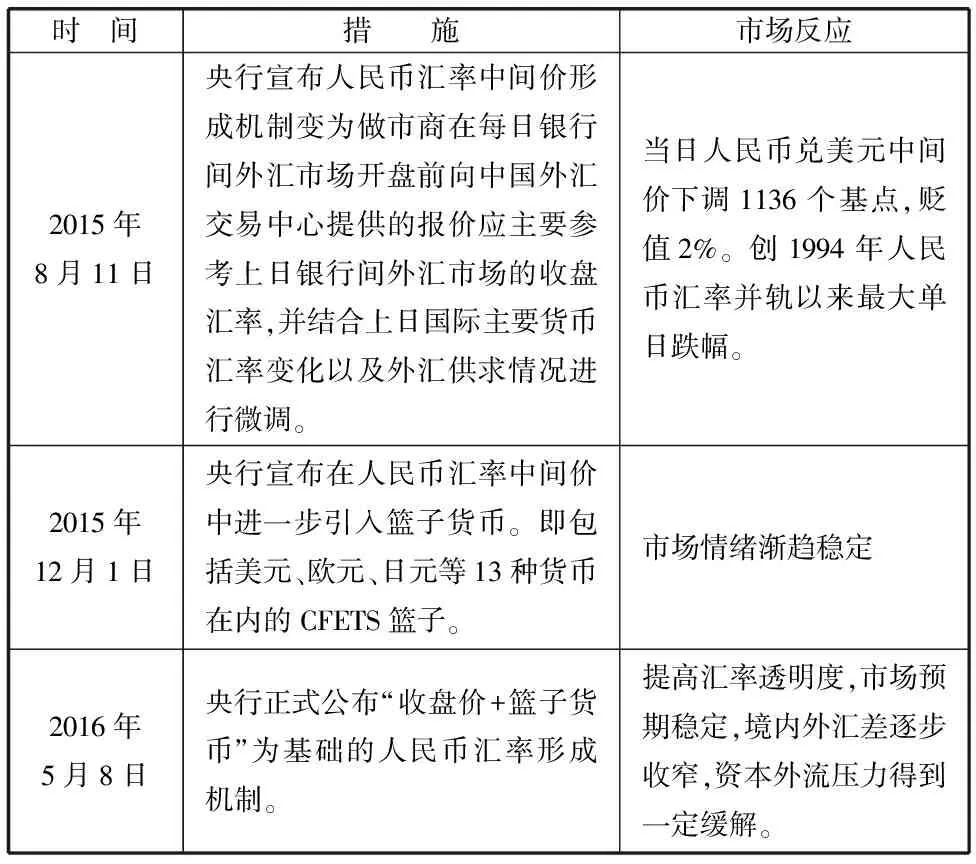

目前,人民币对美元汇率中间价已经形成了以“收盘汇率+一篮子货币汇率变化”的机制。人民币汇率形成机制改革一直在朝着市场化方向迈进,更大程度地发挥市场供求在汇率形成机制中的决定性作用,以此促进国际收支平衡。(见表1)。

表1 近期人民币汇率形成机制改革一览表

二是提高对外汇储备增减变化的容忍度。对于我国而言,庞大的外储规模能够有效抵御资本外逃、国际收支危机和金融动荡。但是外汇储备的单方面增长和下降都不利于经济金融稳定。特别是外汇储备的快速下降容易导致资金不断流出和人民币贬值预期,引发羊群效应和金融市场动荡。随着跨境资金的双向流动和人民币汇率的双向浮动,我国外汇储备将不再朝单一方向波动,其增减变化将成为常态。为应对临时性的资金流出情况,抛售外汇储备以稳定汇率也是稳定市场的正常举措。因此,我们不必过于在意外汇储备的常态变化,应该提高对其变化容忍度,并保持平常心。

三是以实现国际收支平衡为目标。充分利用资金逐利本质,实现国际收支平衡。结合好用好货币政策和国际收支政策,才能更好的实现中央银行的政策目标,发挥金融服务实体经济的本质,实现经济稳定增长。货币政策是通过利益引导资金的投向。国际收支政策是通过利益引导资金的流向。两种政策都会通过对境内外资产价格回报产生影响,我们可以利用货币政策和国际收支政策,相互配合以引导资金流投向和流向,从而实现国际收支平衡。

四、实现国际收支平衡的政策工具选择

(一)通过在岸与离岸人民币汇率引导资金流出入

由于我国资本账户并没有完全开放,在人民币走出去过程中出现了在岸和离岸两种人民币汇率,不同的汇率形成机制和不同的市场环境造成了两地汇率间的互相影响和一定程度的跨市场套利。在升值预期时,离岸人民币强于在岸,在贬值预期时,离岸人民币弱与在岸。因此,我们可以利用两地汇率的变化调节资金的流出入,通过境内外的汇率差异引导资金的流向。如果对于境内、外结汇和购汇没有管制,那么当在岸人民币汇率高于离岸人民币汇率时,资金就会选择在境内结汇,外汇流入就会增多;如果境外汇率高时,流入资金就会选择在境外结汇再以人民币汇入境内。这样就会减少外汇流入。之前一度盛行的“内购外结”,就是利用境内在岸卖出价购汇,将外汇汇到香港,然后在香港使用离岸买入价结汇,利用境内外市场价格的剪刀差无风险套利。这样一种天然的汇差形成无疑引导了外汇资金的流出。

汇率的预期变化也会对跨境资金产生明显的示范效应,当人民币存在升值预期时,资金流入就会增多。当人民币存在贬值预期时,资金流出就会增多。因此,可以利用汇率政策来引导跨境资金流向,同时可配合使用货币政策回收和释放人民币流动性,以此引导汇率预期,促进国际收支平衡。

(二)通过境内、外利率变化引导资金流出入

资本在国际间流动是因为不同国家之间存在资产收益率和风险的差异。如果资本可以自由流动,那么跨境资本会从收益较低或风险较高的国家向收益较高或风险较低的国家流动。影响资产收益率的因素除了汇率还有就是一国的利率水平。短期资本及长期信贷大多以追求利率差额为主要目的。在其他条件不变时,本国利率上升将吸引外国资本流入的增加;相反,本国利率的下降则会引起外国资本流入的减少。

目前,我国利率市场化进程正稳步推进,利率作为货币政策的价格目标正在发挥着日益重要的作用。健全和完善央行的政策利率体系,能够加强对市场利率和跨境资金流动的引导。开放宏观格局下,本国货币政策过于宽松容易导致本币贬值压力。如果国内物价和房价过高,投资资本就可能转到国外资产价格更低的地方。这些都会表现为资本外流以及外汇储备的下降。因此,可以利用利率这个价格指标对国际资本流动进行调整和引导。提高资产相对收益率以吸引流入,降低资产相对收益率以促进流出。

(三)预收预付货款额度期限调整

目前,对于贸易项下预收付款没有明确的期限和规模要求,只是在当前窗口指导下,暂不允许提前5天进行预付购汇。实际上,通过设定、延长和缩短预付款期限、提高和降低预收付款比例可以在一定程度上影响和引导跨境资金流动。在鼓励流出的时候可以上调预付款期限和规模比例,收缩预收款的期限和比例;在鼓励流入时可以提高对预收款的期限和规模比例,收缩预付款的期限和比例。以此实现对市场预期的有效引导,对于国际收支调节尤其是货物项下收支不平衡问题会起到一定的示范作用。

(四)打通人民币跨境流通渠道,建立操作平台

随着人民币国际化的发展,离岸人民币中心正在不断形成。根据BIS最新的《全球外汇市场调查报告》显示,外汇市场活动主要集中伦敦、纽约、东京、香港和新加坡五大交易中心,市场份额从三年前的75%升至77%。这五大地区同样也是主要的人民币离岸中心。人民币在全球外汇交易中的占比由3年前的2%翻番升至4%。打通人民币在岸与离岸流通渠道,能够使得人民币的汇率和利率更加客观地反映国内和国际市场的供求和预期,同时也能够促进人民币离岸价格和在岸价格之间形成更加有机的互动,顺畅资金的流入和流出。随着离岸市场的不断发展,我国的货币政策正在向离岸市场传导。

随着人民币国际化的发展,我国的货币政策正在向世界产生溢出效益,与此同时,境外人民币市场以及跨境资金的流动也对境内资产价格和货币政策产生了一定的影响。因此,中央银行应该将公开市场操作延伸至离岸人民币市场,在香港、伦敦等主要离岸市场建立货币政策延伸的操作平台,通过买卖央行票据等手段直接调节离岸市场人民币流动性。通过回收和释放人民币流动性来影响汇率,进而调节国际收支。

[1] 国际收支运行新常态,管涛,《中国金融》,2015年第4期.

[2] 论汇率贬值对人民币国际化的影响——基于主要国际货币比较的分析,周宇,《世界经济研究》,2016 年第 4 期.

[3] 我国国际收支、人民币汇率与外汇储备的联动性,刘艺欣等,《当代经济研究》2015年第11期.

[4] 中国国际收支格局的最新变化及其宏观影响,常欣,《学术界》,2015年第12期.