PPP模式资产证劵化的融资视角研究※

——基于结构VAR模型的实证分析

2017-07-20夏平凡童昊

夏平凡 童昊

(安徽财经大学,安徽蚌埠233030)

PPP模式资产证劵化的融资视角研究※

——基于结构VAR模型的实证分析

夏平凡 童昊

(安徽财经大学,安徽蚌埠233030)

资产证券化是解决PPP模式融资困境的重要途径。文章从融资视角切入,在分析PPP模式资产证券化作用机理的基础上,充分考虑金融变量之间结构性关联,运用结构VAR模型探究资产证券化市场发行金额的波动对PPP模式投资金额的影响,进一步反映资产证券化对PPP模式融资的影响效果和程度。研究结果表明:第一,推行PPP模式资产证券化有利于降低融资成本,丰富融资方式,增强融资能力,拓宽融资渠道。第二,给资产证券化发行金额一个正向冲击,对PPP模式投资在短期内影响呈震荡波动趋势。第三,PPP投资金额对资产证券化发行金额的贡献度较为明显,同时受资产证券化的影响也较显著。最后结合理论分析和实证分析结果给出针对性的政策建议。

资产证券化;PPP模式;融资;结构VAR

一、引言

2017年3月财政部部长肖捷在第十二届全国人大第五次会议答记者会上着重指出:我国PPP模式仍处于探索阶段,要把加速PPP项目落地,推动PPP项目更加规范运作放在突出位置。PPP模式是政府和社会资本风险共担、利益共享、共同经营的合作方式,在进行基础设施建设的过程中通过社会企业资本参与可以有效的解决政府融资的难题,成功搭建民间资本和社会资本合作的桥梁。资产证劵化作为一种新的融资方式,在盘活存量资产,服务实体经济,提高资金使用效率等方面发挥着重要作用。2014年以来,PPP模式在我国呈现井喷式扩张,在PPP项目爆发式发展的背后,也存在项目周期长、资金退出困难等问题,推进基础设施建设领域PPP模式资产证券化具有必要性和必然性。

近年,国家针对PPP模式资产证券化从政策层面释放的利好消息推动PPP模式资产证券化的积极发展,截至2017年3月,我国PPP模式资产证券化首批拟推广项目达41项。国家证监会提出“即报即审,绝对优先”的绿色通道,从监管层面支持PPP模式资产证券化的发展。PPP项目最长期限可达三十年,在项目执行过程中存在资金流动性不足等问题,资产证券化从长期看存在稳定的现金流动资产,这使得PPP模式资产证券有效解决了PPP项目本身的资金流动性难题。现有PPP模式的融资方式以银行贷款融资为主导,存在融资方式单一的问题,将资产证券化应用到PPP模式,现金流动资产的参与会激发社会资本的参与热情,资金来源渠道打开在一定程度上可起到丰富融资方式的效果。因此研究PPP模式资产证券化的融资方式对于解决PPP模式融资方式单一,参与积极性待提高等问题具有重要的理论意义和现实意义。资产证券化能否为PPP模式融资指明新的方向,能否为PPP项目提供资金新的推出渠道,能否降低融资成本,这将是本文的立意所在,并希望通过下面的研究分析能够提出具有针对性的建议。

本文所做的创新点主要体现在:一是现有文献对PPP模式资产证券化的研究多数停留在理论分析层面,并没有通过数据直观的分析两者之间的影响效果和影响程度,本文在前人研究成果的基础上将理论分析结合SVAR模型实证研究,从质化和量化的角度对PPP模式资产证券化的效果进行分析;二是对PPP模式变量数据的获取中采用直接统计法,选取PPP模式投资金额反映PPP模式发展情况,从政府和社会资本合作中心PPP项目库中将10828个项目(截至2017年1月)按月度逐个统计加总,数据统计环节所做工作量较大。

二、文献综述

PPP模式是政府和社会资本为了提供公共产品或服务,形成的利益共享、风险共担的公私合作方式。通过政府和社会资本合作可以缓解政府财政支出压力,为社会资本提供更多投资机会,增进社会福利,降低投资风险,改善投资效率,优化投资结构(陈志敏,2015)。孙学工(2015)认为,我国PPP模式由于资金退出平台发展不完善,手续繁杂,导致项目投资退出渠道不通畅,在一定程度上制约了投资者资金的持续发展和合理配置;我国PPP项目多数是借助公司贷款单一的融资方式,缺乏国际通行的项目融资方式支持;PPP项目执行周期长,投资回报不确定性风险较大,这在一定程度上降低社会资本参与积极性。

资产证券化通过构建多元化的直接融资渠道,为中小企业融资难提供有效的解决路径(王元璋,2011),该特征可弥补PPP模式融资方式单一的难题。资产证券化的产品是小额标准化产品,是将大份额的投资拆分成小份额投资,一张证券代表一份收益权,在二级市场上流动性强。资产证券化的规范运作使得操作流程简单,项目信用评级高,达到降低融资成本的效果(王磊,2013)。资产证券化在融资渠道开阔、融资成本低等方面的特征在一定程度上可以解决PPP模式融资过程中遇到的上述难题。因此,研究PPP模式资产证券化具有必要性。

PPP模式资产证券化借助证券二级市场资金流动性充裕的优势,盘活存量资产,拓宽融资渠道;资产证券化产品通过结构化设计进行风险匹配,提高信用评级,在一定程度上起到降低融资风险的良好效果(管清友,2017)。蔡玉梅(2017)指出PPP模式进行资产证券化发展具有可塑性,PPP项目有稳定的现金流和成熟的在建项目,这些资源是资产证券化的优质标的,因此PPP模式与资产证券化结合具有广阔的空间。本文所做的主要工作如下:一是分析PPP项目嫁接资产证券化对PPP模式融资方式创新的机理分析;二是通过PPP项目投资金额和政府债券发行金额建立SVAR模型进行实证分析量化影响效果和程度;三是对PPP模式资产证券化提出部分政策性建议。

三、PPP模式资产证券化机理分析

PPP模式在我国由于经验缺乏,很难保证参与各方的公平性(Shuibo Zhang,2015),同时项目投资周期长,资金退出手续繁杂困难等特征也使得PPP融资模式步入困境。随着资产证券化市场的快速扩容,证券化对存量资产盘活,服务实体经济效益提高,资金使用效率高效等发面承担起越来越重要的责任。资产证券化是基础设施建设重要的融资方式之一,实现PPP项目资产证券化是缓解PPP模式自身缺陷,保证PPP模式持续健康的重要机制。

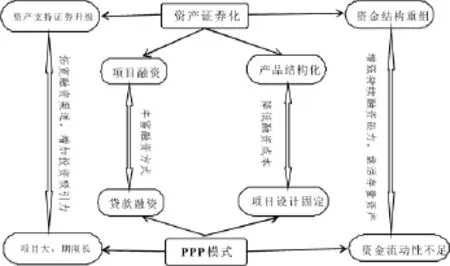

图1反映了PPP模式资产证券化对PPP模式融资的影响机理。PPP项目投资周期长,项目大,在一定程度限制社会资本投资积极性。PPP模式项目的基础资产稳定,可通过发行资产支持证券升级,将只能在一级市场交易的大额资本分散成小额债券在二级市场进行交易,增强资金流动性的同时,实现拓宽PPP模式融资渠道的同时,增强社会投资吸引力。PPP模式资金稳定性强也带来资金流动性不足的缺陷,使得资金投资后没有系统的退出机制作为支撑;资产证券化通过将现金流动资产进行结构重组,转化成可转让出售的债券在金融市场交易,PPP项目资产证券化在盘活存量资产的同时,可实现增强持续融资能力的效果。PPP模式是政府资本和社会资本合作进行基础设施建设的模式,多数项目仅使用企业贷款这种单一的融资方式,将资产证券化国际通用的项目融资方式引入PPP模式后,PPP项目可借助项目融资在丰富融资方式的同时,提高融资效率。PPP模式项目设计较为固定,而资产证券化产品按照产品自身性质的优劣可以进行结构化分层,在资产多次证券化后将风险降到最低,实现风险收益合理分配,配合增信措施降低信用风险(Pozsar,2010),PPP模式巧妙融合资产证券化在产品结构化设计的过程中,实现降低融资成本的效果。

图1 PPP模式资产证券化融资视角机理图

以上PPP模式资产证券化机理分析只能初步从理论分析的层面直观了解该模式对PPP融资的影响,本文接下来将通过结构VAR模型从实证分析的视角分析资产证券化助力PPP模式后对PPP融资的影响效果和影响程度,对PPP模式资产证券化给出更加全面的解读。

四、变量选取及模型估计

(一)变量选取及数据说明

本文主要研究资产证劵化接轨PPP模式,对我国PPP融资模式的影响。选取资产证劵化作为解释变量,选取政府债券发行金额代表资产证券化发展情况;以PPP模式为被解释变量,通过PPP项目融资金额的波动反映PPP模式在我国的发展变化。

1、PPP项目投资金额(PIA)

PPP项目投资金额数据是根据政府和社会资本合作中心的PPP项目库中10828个数据,包括交通运输、能源、农林业、水利、安居工程等政府基础设施建设(G.-M.ROBERTI,1993),反映我国PPP模式的发展情况。

图2 PPP项目投资金额和政府债券发行金额趋势图

2、政府债券发行金额(IVB)

政府债券是政府财政部门为筹集资金以政府的名义发行的债券。地方政府在进行基础设施建设过程中为了稳增长而不断扩大的融资需求,使资产证劵化在化解政府债务的过程起到重要作用。选取政府债券发行金额作为资产证劵化发展情况的一个侧写,具有可行性和客观性。图2反映了PPP项目投资金额和政府发行债券金额的变动趋势。

(二)单位根检验

为避免回归过程中出现伪回归的现象,我们进行了ADF单位根检验。检验结果显示在1%的显著水平上,一阶差分后的变量为平稳序列。

表1 PIA和IVB的单位根检验结果

(三)最初的VAR模型设定

通过取对数一阶差分后的变量:PPP项目投资金额增量和政府债券发行金额建立无约束的VRA模型。

在进行实证分析前进行VAR模型的平稳性检验。如图3所示,所建立模型的全部特征根的倒数值落在单位圆,VAR模型是稳定的。进行多次尝试后,选取一阶差分后滞后阶数为2的VAR模型。

图3 VAR模型稳定性检验

(四)基于结构VAR模型的实证分析

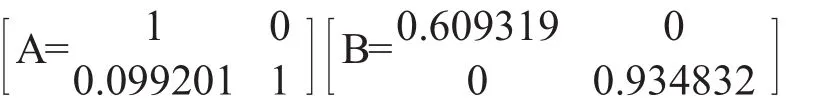

为了体现各个金融变量之间的结构性关联,在VAR模型的基础上,设定限定性条件,建立结构VAR模型。根据PPP投资金额和政府债券发行金额建立两个变量的二元结构向量自回归模型。在前面的机理分析中,分析到资产证券化的发展对PPP模式的融资产生影响,在矩阵的定义中要将该因素纳入考虑,得出限制矩阵A和约束矩阵B分别为:

1、结构VAR模型的脉冲响应函数分析

脉冲响应函数是分析模型受到某种冲击后对系统产生的影响,SVAR与普通VAR模型不同的是可以得到正交化的脉冲响应函数,可分别考虑各个变量的冲击对其他变量的影响。

图4 PPP项目投资金额的结构冲击引起的政府债券发行金额波动的响应函数

图5 政府债券发行金额的结构冲击引起的PPP投资金额的响应函数

从图4可以看出给政府债券一个正的冲击,在前3期对PPP项目投资金额有正的影响,第3期接近于0,随后影响程度出现小幅度负的影响,在第5期以后趋近于0。这说明政府债券发行金额受到冲击后在短期内对PPP项目投资金额有较大的正向冲击,但这种冲击的影响程度是逐渐减小的,这种冲击的持续时间较短,不具有持续性。

从图5中可以看出给PPP项目投资金额一个正的冲击,对政府债券发行金额的影响整体呈现震荡波动的趋势,震荡的幅度逐渐减小,在第1期对政府债券发行有最大的正向影响,第2期负的影响最大,在第9期接近于0。PPP项目对政府债券发行的前期影响较大,这种影响存在正负交替的现象,且随时间的推移,影响程度逐渐减弱。

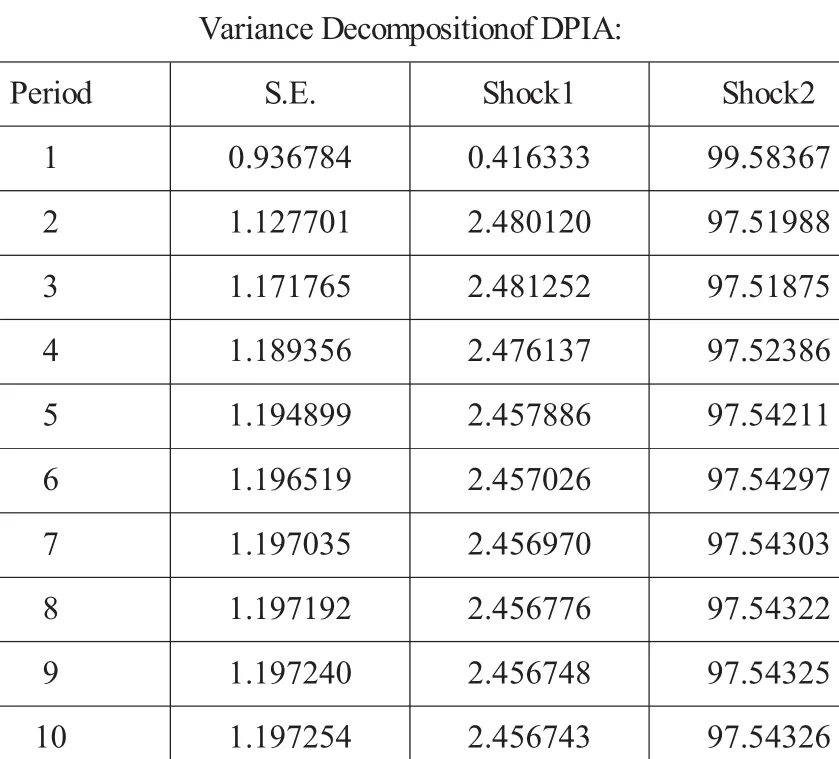

2、结构VAR模型的方差分解分析

方差分解是分析每一个结构冲击对内生变量影响的贡献程度,下面通过结构VAR模型的方差分解研究PPP投资金额和政府债券发行金额对彼此影响程度的贡献率问题。

由表2可知,由于受到本身惯性的影响,对政府债券发行金额贡献最大的是其自身。PPP项目投资金额对政府债券发行的贡献率总体呈现缓慢上升的趋势,从第1期的0,逐渐上涨到4.37%,在第8期以后基本保持稳定。因此,PPP模式的发展对政府债券发行金额的影响较为显著。

表2 政府债券发行金额方差分解表

观察表3可得,PPP项目投资金额对政府债券发行金额的贡献度持续存在,从第1期的0.41%缓慢上升,在第7期达到最大值2.46%。这进一步表明,政府债券发行金额对PPP项目存在小幅影响,这种影响逐渐显著。

表3 PPP项目投资金额方差分解表

五、研究结论及政策建议

本文通过理论分析探究PPP模式资产证券化的作用机理,运用SVAR模型进行实证分析,研究PPP模式和资产证券化之间的影响效果和关联性,得出的结论及政策建议如下:

第一,理论分析得出结合PPP模式资金稳定,政府企业合作安全性高等优势与资产证券化盘活存量资产,提高资金使用效率等强项,推行PPP模式资产证券化有利于降低融资成本,丰富融资方式,增强融资能力,拓宽融资渠道。政府部门在推广PPP模式资产证券化的进程中既要发挥PPP模式资金稳定性高,缓解地方债务危机等优势,又要兼顾资产证券化在二级市场交易活跃,资金流动性强等方面的长处,实现PPP模式和资产证券化两者优势互补,解决PPP模式融资中资金退出难,流动性不足等难题,借力资产证券化祛除PPP模式融资痛点。

第二,结构脉冲响应函数分析结果显示给资产证券化发行金额一个正向冲击,对PPP模式投资在短期内有较大的正向影响,在长期内呈现震荡波动;给PPP项目投资金额一个正向冲击,对资产证券化短期内有较大的正向影响,这种影响在长期内不具有持续性,有关当局可以借助资产证券化对PPP模式融资的正向影响,引导和推广PPP项目在符合要求的前提下实现资产证券化,使资产证券化为PPP模式健康发展提供融资保障。

第三,结构方差分解结果表明PPP投资金额对资产证券化发行金额的贡献度较为明显,同时受资产证券化的影响也较显著。政府部门在推进传统基础设施政府和社会资本合作资产证券化的过程中要充分考虑二者之间的相互影响作用。PPP模式中政府和社会双方由于共同持股,可能存在政府部门不支持公共设施建设资产通过发行债券进行出售,对于实现资产转变为债券交易需要进行达成一致协议后进行,在丰富融资方式的同时,实现融资能力增强的良好效果。

[1]陈志敏,张明,司丹.中国的PPP实践:发展、模式、困境与出路[J].国际经济评论,2015,(4):68-70.

[2]孙学工,刘国艳,杜飞轮,杨娟.我国PPP模式发展的现状、问题与对策[J].宏观经济管理,2015,(2):28-30.

[3]王元璋,涂晓兵.试析我国资产证券化的发展及建议[J].当代财经,2011,(3):67-71.

[4]王磊.基础设施资产证券化融资模式研究[J].财政部财政科学研究所,2013,(6):16-24.

[5]管清友.PPP融资新方向——资产证券化[J].金融博览,2017,(6):22-23.

[6]蔡玉梅.资产证券化可袪除PPP项目痛点[J].时代金融,2017,(2):36-37.

[7]Shuibo Zhang,Ying Gao’Zhuo Feng and Weizhuo Sun,”PPP Application In Infrastructure Development In China:Institutional Analysis and Implications”,International Journal of Project Management,Volume33, Issue3,April 2015,498-502.

[8]Pozsar,Adrian,Ashcraft and Boesky.“ShadowBanking”,Federal Reserve Bank ofNewYork StaffReports,No.458,July2010.

[9]G.-M.ROBERTI,LecontroledelaCommissiondes Communautéseuropéennessurlesaidesnationales:AJDA1993,p.397.

责任编校:饶敏

On Financing of Asset Securitization Following PPP Model:An Empirical Study Based on Structural VAR Model

XIA Ping-fanTONG Hao

(Anhui University of Finance and Economics,Bengbu,Anhui,233000,China)

Asset securitization is an important way to solve the financing difficulties of PPP model.Based on the analysis of the mechanism of asset securitization in PPP mode,this paper takes full account of the structural correlation among financial variables and explores the impact of the fluctuation of theamount releasedinasset securitization market on the investment quantity of PPP model by the structural VAR model to reveal the effect and extent of asset securitization on PPP mode financing.The study indicates the results as follow.Firstly,the implementation of PPP model asset securitization is conducive to reducing financing costs,enriching financing approach,enhancingthe financingcapacityand broadeningthe financingchannels.Secondly,a positive impact on the asset securitization quantity will have a wave shock on the PPP model investment over the short term.Thirdly,PPP investment quantityhas a significant contribution toasset securitization quantity,and it is alsosignificantlyaffected by asset securitization.Finally,suggested policies are put forward based on the theoretical and empirical analysis.

asset securitization;PPP mode;financing;structural VAR.

F832.5

A

2095-7955(2017)03-0060-05