基于博弈论视角的小额贷款公司发展研究

2017-07-19郑芙蓉盖振煜

郑芙蓉,王 琨,盖振煜

(中国人民银行 庆阳市中心支行,甘肃 庆阳 745000)

基于博弈论视角的小额贷款公司发展研究

郑芙蓉,王 琨,盖振煜

(中国人民银行 庆阳市中心支行,甘肃 庆阳 745000)

我国的小额贷款公司经过五年多的发展,已有相当规模。小额贷款公司在经营中必然要与各市场参与方发生博弈行为。文章运用博弈论建立模型,分别对小额贷款公司与商业银行及监管者之间的博弈行为进行了分析,并提出了相关的建议。

小额贷款公司;博弈论;监管

一、引言

20世纪70年代,孟加拉国的穆罕穆德·尤努斯创办孟加拉乡村银行,使得小额信贷理论引起世界广泛关注。截至目前,小额信贷已经经历了三十多年的发展。2008年5月4日,中国银监会发布了《关于小额贷款公司试点的指导意见》(银监发[2008]23号),各地掀起了一股成立小额贷款公司的热潮。截至2014年底,全国共有小额贷款公司8 791家,较2013年同期增长12%,贷款余额9 420亿元,同比增长15%,全年新增人民币贷款1 228亿元。小额贷款公司的出现有效缓解了农村金融以及中小企业融资难问题,完善了地方金融体系,为促进地方经济发展起到了重要作用。但是,小额贷款公司进入信贷市场,与商业银行存在怎样的竞争?与金融业监管者又会发生怎样的博弈行为?博弈论正是研究决策主体发生直接相互作用时的决策以及这种决策的均衡问题。运用博弈论进行此项研究,可以找出各方利益作用下小额贷款公司发展障碍及问题所在。

二、小额贷款公司与商业银行之间的博弈

按照中国人民银行与银监会的规定,小额贷款公司目前只能开展“只贷不存”的信贷业务。在面对共同的资金需求情况下,小额贷款公司与商业银行首先出现了业务竞争。

(一)基本假设

1.小额贷款公司自有资金M0;贷款利率R1;放贷风险I1,即客户违约概率。

2.银行存款利率r,银行贷款利率R2,放贷风险I2。在目前市场环境下,银行存款利率r维持固定(虽然有浮动,但基本上都一浮到顶)。

3.小额贷款公司暗地里通过借入银行资金、吸收个人存款进行放贷①。

(二)信贷需求饱和下小额贷款公司与商业银行的策略选择

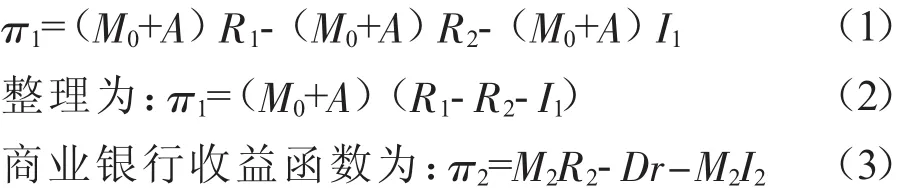

在开放的市场下,小额贷款公司会通过各种方式增加收益,达到利润最大化。当市场对其贷款需求旺盛时,它会暗地里借入资金或吸收特定对象的存款A进行放贷。其收益函数为:

(3)式中,D为银行吸收的存款,M2为银行贷款,D>M2。R2为银行贷款利率,I2为银行放贷风险,显然,I2<I1。

同时,贷款决定于存款D与银行营销水平x,即M2=f(D,x)。因为我国存款准备金率水平一般维持在20%水平左右,因此,可简化为:M2=0.8xD,其中,0<x<1。

在此轮博弈中,商业银行作为市场在位者,首先选择自己的策略。在我国目前情况下,r为既定,R2因价格粘性而不易调整,I2为行业水平,可假设为固定水平。在信贷需求饱和时,营销水平x变动较小,在不影响分析的情况下可假定不变。根据效用最大化原则,对π2求微分,得:

显然,0.8x(R2-I2)-r>0。由此可见,银行要提高收益水平,必须要依靠增加存款,然后将这些存款进行放贷获取收益。这与现实中各商业银行动员员工揽储的现象是一致的。

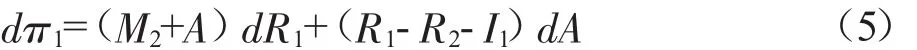

小额贷款公司由于自身规模小,经营灵活,根据市场需求随时调整贷款利率R1,并且趁机钻现实监管松懈的空子,暗地里更多借入资金或吸收特定对象的存款增加A,因为只要R1-R2-I1>0,小额贷款公司就可以增加借入资金再通过进行放贷获取收益。对(2)式π1求微分,得:

由此可见,小额贷款公司要实现利润最大化,有两条途径,一是增加借入资金A,二是提高贷款利率R1。现实中,很多小额贷款公司的贷款余额都高于其注册资本,其主要原因就是其吸收了一些个人资金,这些资金本该有一大部分都存放在商业银行里。此举相当于“挖”去了大量银行存款。根据前面分析,银行多吸收存款就能多放贷款,扩大利差,实现利润最大化。显然,小额贷款公司吸收个人资金对银行利益有损。

因此,在对小贷公司监管相对松懈或缺位的现实情况下,其与银行之间的竞争,实则是在对存款的竞争。小额贷款公司为资金提供者开出的利率水平通常数倍于银行存款利率,对于偏好高收益、忽视风险的不理智客户来说,更愿意将资金给小额贷款公司。对于偏好安全的客户,则会将资金存入银行,获得较低收益。

在面对贷款客户时,目前情况下,小额贷款公司与商业银行之间实际很少有竞争关系。因为小额贷款公司与银行之间的悬殊贷款利率差异使得客户进行分层。资金需求紧迫、无法达到商业银行贷款条件的企业及个人,会选择小额贷款公司,而长期资金需求、银行信用好、容易获得银行信贷支持者则会选择商业银行。因此,利率差异使得小额贷款公司与商业银行对信贷市场进行了市场划分。

(三)信贷需求不饱和下小额贷款公司与商业银行的策略选择

此时,就出现了小额贷款公司与商业银行竞争信贷业务的局面,而这种局面的出现,才会真正促进金融业的健康发展。

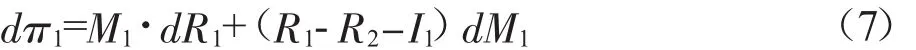

信贷需求不饱和情况下,小额贷款公司利润函数演变为:

其中,M1<M0,而对其微分后得:

小额贷款公司的收益决定于自有资金中的M1部分及贷款利率R1。要实现利润最大化,首先是要将自有资金充分放贷,使M1趋近于M0。而此时的情形,正是买方市场,小额贷款公司要提高M1,就要进行贷款营销,营销的必由之路首先是降低贷款利率R1,以期从银行处争得部分贷款客户。

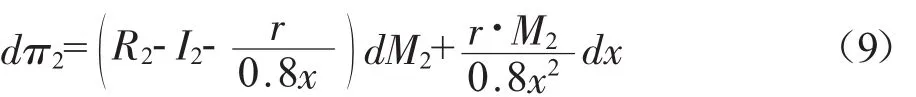

而对银行来说,在信贷需求不饱和的情况下,其收益函数与饱和情况下相同,为(3)式。而此时,信贷营销水平x不能继续假定不变。对银行来说,存贷款决定关系也发生了转变,变为贷款决定存款。因为如果无法通过放贷获得利息,吸收的存款将会成为一种损失。即:D=M2/0.8x。银行收益函数转变为:

为得到利润最大化进行微分的结果为:

可见,此时银行要提高收益,必须提高贷款营销水平,将更多的存款转化为贷款。而银行要提高营销水平以增加贷款,在市场需求不变的情况下,就必须争取重新划分市场,即从其他信贷提供方手里争取信贷需求方。而如前所述,在信贷需求饱和情况下的市场划分中,小额贷款公司承担的是向资金需求紧迫、需求时间短、零散的客户提供贷款。银行要争取这些客户,必须要缩短资金贷款审批时间,提高效率,降低门槛。这样,其贷款办理效率将趋近于小额贷款公司的水平。

三、小额贷款公司与监管者之间的博弈

在目前现实中,确实存在监管部门对目前小额贷款公司暗中吸收存款不能有效监管的现象,这与我们前面的假设基本相符。现在,我们就对小额贷款公司与金融监管部门进行博弈时的策略选择进行分析。

(一)模型的建立

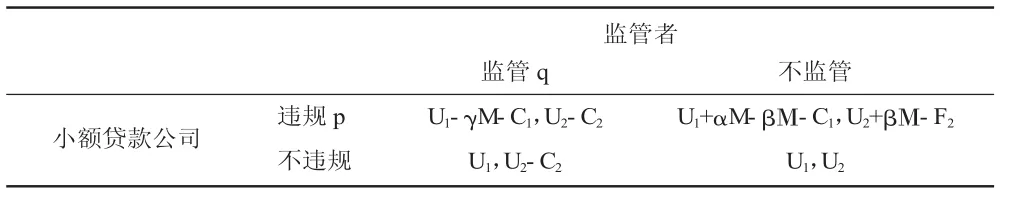

该模型博弈双方为小额贷款公司与监管者,小额贷款公司的行动集合为{违规,不违规};监管者的行动集合为{监管,不监管}。其中小额贷款公司的违规行为主要有吸收存款、拆借资金、高利放贷、对违禁行业放贷等行为。双方均为有限理性,且信息不完全。监管者以特定方式对小额贷款公司进行监管,只要采取监管行为,就能发现其违规行为,并进行惩罚。

当小额贷款公司不发生违规行为,监管者不采取监管行为时,双方收益分别为U1、U2。小额贷款公司的正常经营收益为U1,监管者完成工作任务,被上级考核为“称职”,获得正常收益为U2。

当小额贷款公司进行违规经营时,其获得的违规收益为αM。为使监管者不实施监管,违规者会主动对监管者进行公关,成本为βM。而监管者实施监管时,其所要耗费的人力、物力成本为C2,发现违规行为后对违规者的惩罚为γM。小额贷款公司为违规行为所付出的努力即违规成本为C1。小额贷款公司出现违规行为,监管者失职未进行监管被上级发现后受到的惩罚为F2。

博弈主体的支付矩阵如表1所示:

表1

(二)均衡分析

我们试图对上述模型寻找纳什均衡。当监管者选择“监管”时,小额贷款公司的最优策略是“不违规”。当监管者选择“不监管”时,小额贷款公司选择“违规”,因为 αM-βM-C1>0。当小额贷款公司选择“不违规”时,监管者的最优策略是“不监管”。而当小额贷款公司选择违规时,监管者的行为需要考察 C2与 F2-βM 的大小。当 C2>F2-βM 时,监管者选择“不监管”,此时存在纯策略纳什均衡{违规,不监管}。而当 C2<F2-βM 时,监管者会选择“监管”,这时就不存在纯策略纳什均衡。根据纳什定理,在一个有限博弈方的博弈中,该博弈至少存在一个纳什均衡,但可能包含混合策略。因此,我们寻找混合策略纳什均衡。

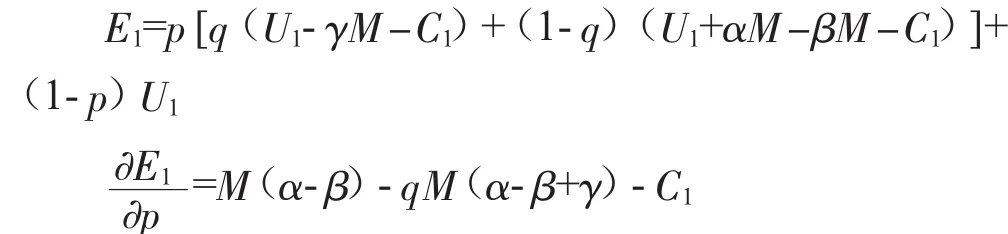

假定小额贷款公司以p的概率选择违规,则不违规的概率为1-p,监管者以q的概率选择监管,则不监管的概率为1-q。小额贷款公司的混合策略为(p,1-p),监管者的混合策略为(q,1-q)。则小额贷款公司的期望效用为:

即小额贷款公司最优化效用的概率为:

同理,监管者的期望效用为:

如果监管者实施检查的概率分别为小于、等于、大于q*时,小额贷款公司的策略分别为违规、随机、不违规。而当小额贷款公司违规的概率分别小于、等于、大于p*时,监管者所选择的策略分别为不监管、随机、监管。即混合策略纳什均衡为(p*,q*)。

(三)敏感性分析

,由于此时 0<C2<F2-βM,可知。即监管者采取监管的成本越高,小额贷款公司发生违规的概率就会越高。同样,易知<0,即监管者失职后?越低。而>0,即小额贷款公司对监管者的公关力度越大,其发生违规行为概率相应越高。这都是与现实相符的。,即小额贷款公司为违规付出努力越大,越不易被监管者所发觉,监管者实施检查概率就越小。因为,即通过违规行为所获得的收益与公关开支差额越大,监管者实施监管概率也越大。同样,,说明监管者一旦发现小额贷款公司违规行为后的处罚力度越大,监管者过于依赖其监管的震慑作用而会疏于监管。

四、结语

在监管松懈、信贷需求饱和的情况下,小额贷款公司与商业银行通过其经营特点对市场进行了划分,此时小额贷款公司有吸收存款、拆借资金的冲动。这导致小额贷款公司与商业银行之间的竞争不是发生在贷款市场,而是发生在存款市场上。为杜绝小额贷款公司出现违规行为,对金融业造成系统性风险,必须依靠加强监管。这就要求必须明确对其的审批权、监管权,实现监管权责统一。

而在信贷需求不饱和的情况下,小额贷款公司与商业银行才会彼此产生竞争,争取对方客户。通过市场选择,一些竞争力差、经营不规范的小额贷款公司会被淘汰出局,两者的良性发展局面才会出现。要达到信贷需求不饱和的状态,必须要推进金融业改革,发展多层次金融,构建多元化的金融体系,打破目前信贷供给的卖方市场现状,实现向买方市场的转变。

只要监管成本大于不进行监管的收益,监管者就会放弃监管。因此,如果监管者进行监管的人力、物力不充足,其势必会放弃监管行为。要提高监管者实施监管的积极性,还要提高对其失职后的惩罚力度,对监管者形成激励机制。

相应地,要降低小额贷款公司发生违规的概率,首先要加大对违规行为的惩罚力度,实行“一次违规,永久开除”的强力政策,使其违规从“不敢”到“不想”。当然,还要规范小额贷款公司的公关行为,斩断小额贷款公司与监管者之间的利益链。

[1]谢识予.经济博弈论[M].2版.上海:复旦大学出版社,2001.

[2]中国人民银行榆林市中心支行课题组,2012.博弈论视角下的小额贷款公司制度分析[J].西部金融(7):58-63.

[3]李豫湘,甘露,2013.小额贷款公司与监管者的博弈分析[J].特区经济(5):73-75.

[4]杜晓山,聂强,2010.小额贷款公司与监管的博弈分析[J].现代经济探讨(9):44-48.

(责任编辑:C 校对:T)

F832.39

A

1004-2768(2017)06-0035-03

2017-03-23

①尽管这些情形被监管部门禁止,但在目前市场上确实存在。

郑芙蓉(1974-),女,甘肃庆城人,中国人民银行庆阳市中心支行经济师,研究方向:金融理论与实务;王琨(1970-),女,甘肃西峰人,中国人民银行庆阳市中心支行高级经济师,研究方向:金融风险与银行合规化管理;盖振煜(1974-),男,甘肃西峰人,中国人民银行庆阳市中心支行助理经济师,研究方向:信贷政策与金融监管。