图示法,突破股票估价瓶颈

2017-07-19彭文彬

摘要:股票估价是证券投资管理的一项重要内容,其主要作用在于为投资决策提供依据。股票估价模型抽象难懂,不好操作,计算过程复杂,易出错。文章运用图示法,试图突破股票估价瓶颈。

关键词:股票估价 图示法

者从事财务管理教学多年,学生普遍反映股票估价学习起来比较吃力,一是估价模型抽象难懂,不好操作;二是本期股利(D0)与下期股利(D1)不好区分,容易混淆;三是计算过程复杂,经常出错。本文运用图示法,试图突破股票估价瓶颈。

一、股票估价图示法的基本特征

股票估价的图示法是指以圖形、符号、数字和文字等构成的图示方式,将股票估价的基本原理、本质特征、操作过程及内在逻辑等揭示出来的一种教学方法。其基本作用在于化繁为简、化难为易。这种方法图文并茂,将形象性与逻辑性融于一体,有利于理解记忆;这种方法直观形象,符合认知的一般规律,有利于整体把握。

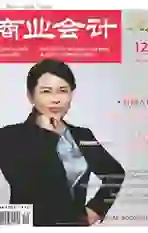

股票估价图示法具有两个基本特征:首先是操作性强。其图示仅仅利用线段、数字、符号和精练的文字构成,没有涉及到复杂的图形与图表,并且这种图示几乎所有人都能轻而易举地画出来。其次是实用性好。许多学生在计算股票价值时常常出错,一是没有准确地测算出各期的现金流量,二是不能将现金流量准确地折现为现值。用线段和数字构成的时间轴线图是股票估价图示法的核心部分,能将股票每期的现金流量精确到每个时点,特别是在阶段增长模型估价中,能清晰地界定每一阶段的现金流量,准确地确定每期现金流量折现时使用的现值系数所对应的期数,能将股票估价的现金流量折现过程及其基本逻辑直观地展现出来。股票估价图示法之时间轴线图如图1所示。

图1中,数字0—n表示各期时间,0表示现在,0时点之后的时间(1—n)表示未来,0时点除了表示现在以外,还可以表示第一年年初。D0—Dn表示各期股利,D0表示本期股利,D1—Dn表示未来各期股利,并假设未来的各期股利在每年年末发放。值得一提的是在运用固定增长模型V=D0×(1+g)/(K-g)= D1/(K-g)估算股票价值时,如何区分D0和D1?D0和D1的区别表现在两个方面:一是从发生的时间来看,D0发生在零时点,D1发生在第1年年末,D0是已经发放的股利,而D1是未来发放的股利;二是从表现形式来看,D0主要表述为“本期股利”“上期股利”“上年发放的股利”“刚刚支付的股利”等,而D1主要表述为“预计的股利”“下期股利”“明年发的股利”“正准备支付的股利”等。简而言之,区分D0和D1诀窍在于判断股利是否发放,如果已经发放,则为D0,反之,则为D1。

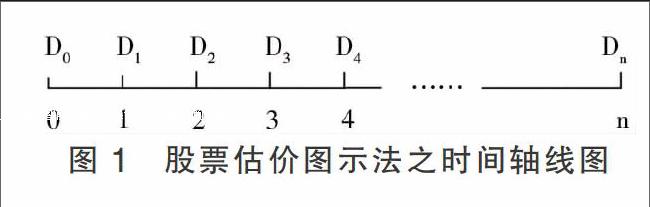

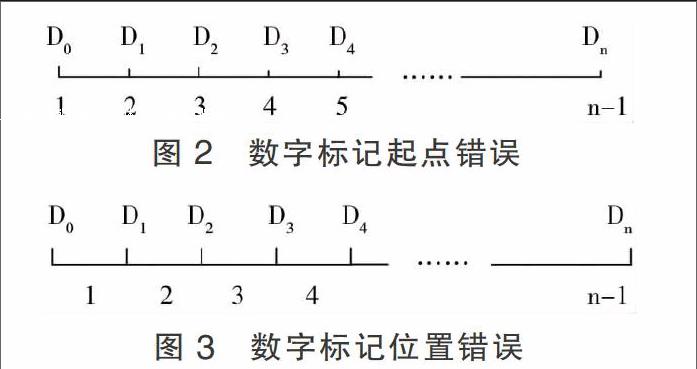

股票估价图示法中数字标记也是一个值得注意的问题。一是数字的起点从“0”开始,不能从“1”开始。0时点表示现在,0时点的价值是现值,同时,从0开始标注,也便于确定期数,数字标到几,便是几期。如果从1开始标注,无法确定现在时点,不方便确定现值,也不便于确定期数。数字标记起点错误,如图2。二是数字必须标注到每个时点的正下方,不能标注在每一线段的中间或其他位置。这样做的主要作用在于准确确定每期的现金流量,便于对每期的现金流量进行折现。数字标记位置错误,如图3。总而言之,股票估价图示法中数字的标记必须从0开始,依次用1、2、3……n标记,并且必须将每个数字标记在每个时点的正下方。

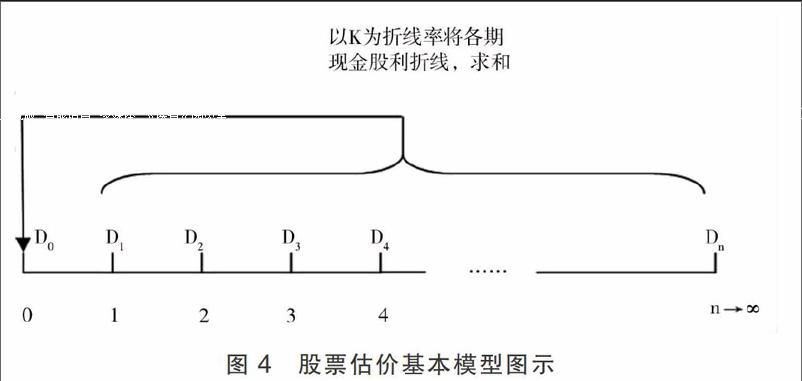

另外,股票只能由股份公司发行,股票的流通性决定了股东退出公司后,公司仍然可以继续存在,从这一点来说,股份公司永续存在,即股份公司的期限(n)趋向无穷大(∞)。

二、股票估价的基本原理

股票估价即估计股票的价值,是证券投资管理的一项重要内容,其主要作用在于通过计算出股票价值,为投资决策提供依据,当股票的价值高于价格时,该股票具有投资价值,反之,则不具有投资价值。从经济学角度来看,股票的价值是指股票的经济价值,是指持有股票所产生的未来现金流量的现值。投资者购买股票所能获得的未来现金流入包括两部分:股利收入和出售时的售价,因此,股票的价值等于股利现值加上出售价现值。

如果投资者长久持有股票,出售股票价格的现值将会变得很小,甚至可以忽略。如果投资者永久持有股票,就不存在出售股票的问题,出售价现值为零。在投资者长久或永久持有股票的情况下,股票的价值等同于股利现值。假设某股票未来各期的股利为Dt(t为期数),k为估价所采用的贴现率即投资者所期望的最低收益率,V表示股票的价值,则股票估价的基本模型为:V=D1/(1+K)+ D2/(1+K)2……+Dt/(1+K)t■Dt/(1+K)t,如图4。然而,在实际中,要无限期地预计未来的股利很难做到,只能假设未来的股利呈现出一定的规律性,在假设未来股利零增长、股利稳定增长和股利阶段性增长的情况下,形成了几种常用的股票估价模式,即零增长模式、固定增长模式和阶段性增长模式。

三、股票估价图示法的具体应用

利用零增长模式或固定增长模式估算股票价值时,只需要套用公式V=D/KV,或V=D0×(1+g)/(K-g)=D1/(K-g)便可将股票价值计算出来,比较简单,而在股利阶段性增长条件下,股票估价要分阶段分步骤进行,比较复杂。阶段性增长股票估价是重点与难点。

公司的股利政策,一方面受到法律、公司本身、股东等因素的影响,另一方面公司的股利政策也必须顺应经济周期循环和企业经营周期更替的需要,因而,股利政策往往表现出阶段性。现实中,有的公司股利在某一阶段有一个超常的增长率,这段时间的增长率可能大于投资者要求的报酬率,而后阶段股利固定不变或正常增长。对于阶段性增长的股票,需要分段计算,才能确定股票价值。

例1:张三准备购买甲上市公司的股票,并且准备长期持有,其要求的最低回报率为15%,甲公司最近一期支付的每股股利为1.8元,预计未来3年股利将高速增长,第一年增长率为20%,第二年增长率为18%,第三年增长率为22%,在此以后转为正常增长,增长率为6%,请计算甲公司股票价值。

甲公司前3年股利增长较快,高于投资者要求的最低报酬率,处于非正常增长阶段。从第4年开始,股利固定增长,转入正常增长阶段。最近一期支付的每股股利1.8元是D0,D1=1.8×(1+20%),D2=1.8×(1+20%)×(1+18%),D3=1.8×(1+20%)×(1+18%)×(1+22%),D4=1.8×(1+20%)(1+18%)×(1+22%)×(1+6%),……,Dn=1.8×(1+20%)(1+18%)×(1+22%)×(1+6%)n-3。

一般來说,在股利阶段性增长情况下,股票估价分三步走。首先计算非正常增长阶段股利的现值,其次计算正常增长阶段股利的现值,最后计算两个阶段股利现值之和。如图5。

首先,计算非正常增长阶段的股利现值。

第一年的股利现值=1.8×(1+20%)(P/F,15%,1)=1.8783(元)

第二年的股利现值=1.8×(1+20%)(1+18%)×(P/F,15%,2)=1.9271(元)

第三年的股利现值=1.8×(1+20%)(1+18%)×(1+22%)×(P/F,15%,3)=2.0445(元)

非正常增长阶段股利现值=1.8783+1.9271+2.0445=5.8489(元)

其次,计算正常增长阶段股利在第三年年末的现值。

V3=D4/(K-G)=[1.8×(1+20%)(1+18%)×(1+22%)×(1+6%)]/(15%-6%)=36.6234(元)

然后将第三年年末的股票价值V3折现到0时点,计算正常增长阶段的股利现值。

正常增长阶段的股利现值=36.6234×(P/F,15%,3)=24.0799(元)

最后,计算该股票的价值。

V=5.8489+24.0799=29.9288(元)

简而言之,阶段性增长股票估价的基本操作原理可概括为“两个阶段”“三个步骤”“一个关键”。两个阶段是指将未来的股利支付期间分为非正常增长阶段和正常增长阶段。三个步骤是指第一步将非正常增长阶段的股利逐年折现求现值,第二步是将正常增长阶段的股利分两次折现求现值,第三步将两个阶段的股利现值求和。一个关键是指如何利用股利固定增长模型确定正常增长阶段股利现值的问题。图5中,0时点到第3年是非正常增长阶段,第3年到第n年是正常增长阶段,第三年年末是非正常增长期期末,同时也表示正常增长期期初。站在正常增长期的角度,第三年末是正常增长期的0时点,第四年年末是正常增长期的第一年年末,因此,可以将第三年末的股利D3看作是正常增长期的股利D0,那么第四年年末的股利D4可看作是正常增长期的股利D1,利用股利固定增长模式,算出来的股票价值是股票在第三年年末的价值,还必须使用复利现值系数(P/F,15%,3)再次将其折现求现值,才是股利正常增长阶段的股票价值。

股票估价的三种常用模式之间存在内在的关联性。在股利固定增长情况下,股票的价值V=D0×(1+g)/(K-g),如果令增长率g 等于0,则得到零增长股票的价值V=D/K。在股利阶段性增长的情况下,估算股票价值要分阶段进行,在计算正常增长阶段股票价值时要使用固定增长模型。三种股票估价模式中,零增长股票估价最容易,阶段性增长股票估价最为复杂,但其基本原理是相同的,都是将未来现金流量折现为现值,只不过是股利的表现形式不同罢了。教学实践证明,股票估价的图示法是一种准确计算股票价值的有效工具,也是一种充分调动学生学习积极性的有效手段,其可操作性和实用性对于股票估价起到了事半功倍的作用。J

参考文献:

[1]财政部会计资格评价中心.中级财务管理[M].北京:中国财政经济出版社,2016.

[2]中国注册会计师协会.财务成本管理[M].北京:中国财政经济出版社,2016.

作者简介:

彭文彬,男,湖南益阳职业技术学院经济管理系教师;主要研究方向:财务管理。