基于多元主体的页岩气开发投融资模式构建研究

2017-07-19石华倩吴杰

石华倩 吴杰

摘要:文章以投融资模式基本要素为理论基础,结合我国页岩气开发投融资现状揭示了页岩气开发投融资过程存在的问题,按照页岩气开发上下游提出了投融资路径,即“私募股权融资-项目融资-发起人债务融资”,构建了基于多元主体的股权融资、资产证券化融资相结合的投融资模式,以期对我国页岩气开发投融资提供借鉴。

关键词:多元主体 页岩气 投融资模式

国页岩气革命大大降低了美国能源的对外依赖程度,使其能源独立的国策成为了可能。同样作为能源消耗大国,随着我国经济的迅速发展,能源资源约束日益加剧,能源发展面临新挑战。我国页岩气开发的巨大潜力为能源问题的解决带来了一种可行的途径,然而我国页岩气开发难度大、开采成本高,同时,由于油价低迷打击全球页岩气开发热情,致使我国页岩气开发面临较大的资金缺口。截至2014年底,我国页岩气开发累计投资达230亿元,国有大型石油企业为主要投资主体。按照美国页岩气开发成本为标杆,页岩气开发300亿立方米则需要鉆探2 400口井,估计需要投资1 000亿元人民币。目前,页岩气开发资金来源主要有政府投入、银行贷款和企业本身的资金,仅依赖政府及大型石油企业集团投入无法支撑整个页岩气产业,银行又不愿向风险较大的项目进行放贷,因此,探寻基于多元主体的页岩气开发投融资模式显得尤为迫切。

一、投融资模式基本要素

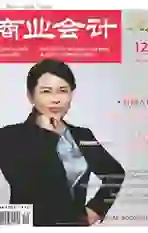

对于投融资模式的内涵,理论界尚无统一的定义。在目前研究文献中,大多将“投融资模式”和“投融资方式”二者混合使用,其中,模式为“pattern”或“mode”,而方式指“way”或“method”。可以看出,二者并不相等。“模式”比“方式”具有更多内涵和外延。因此,投融资模式是对于某类具有共同特征的投资项目进行投资融资时可供仿效和重复运用的方案。毛腾飞(2006)与王波(2013)对投融资模式的基本要素进行了详细阐述,将“投融资主体、投融资渠道、投融资方式及投融资方向”作为投融资模式的四个基本要素。投融资模式构成要素如图1所示。

投融资是企业利用财务杠杆解决资金问题,进而创造价值的过程。投融资研究的重点在于融资,其主要是为了解决两个方面的问题:资金来源的问题(向谁融资)以及融资方式的问题(如何融资)。对投融资模式构成要素中的渠道及方式,更要注重投融资主体及方向的把握,如何拓宽资金来源的渠道,如何以最低的融资成本融资到更多、更高效的资金主要在于投融资模式的选择与设计。

二、页岩气开发投融资现状及问题

(一)页岩气开发投融资现状

1.页岩气开发投融资主体。(1)国有企业。我国页岩气开发行业几乎由国有大型油气化工企业、油气技术服务企业和国有电力公司所垄断。在我国页岩气探矿权第一轮招标中,共有6家国有企业参与竞标4个区块的探矿权,最终两家国有企业(中石油和河南煤层气)竞得一个区块;第二轮招标中,19家中标企业中有17家为国有企业。(2)民营企业。目前,国家大力支持民间资本进入油气勘探开发领域。在第二轮页岩气开发勘探权的公开招标中,国土资源部取消了对竞标企业所有制的限制,共收到了51份来自民营企业的合格投标文件,占到了总数的三分之一,最终有两家民营企业中标。(3)国外油气公司。我国丰富的页岩气资源储量和国内巨大的能源需求,吸引了包括全球排名前五名的壳牌公司、埃克森美孚公司、雪佛龙公司、达尔集团以及BP等在内的众多国际大型油气开发公司的目光。Royal Dutch Shell公司为拓展其在全球天然气市场份额,计划在未来五年内向中国境内页岩气资源勘探项目投资50亿美元。Chevron公司与BP公司也已经与我国公司签署了相关页岩气勘探及开发项目的合作合同。

除以上三大投资主体外,为了引进外部资金,降低内部投资压力和风险,实现互利双赢,三者之间相互组合形成的多主体合作投资也为页岩气开发提供了多种可能。国内投资主体页岩气开发及投资具体情况如下表。

2.页岩气开发投融资模式。(1)股权融资与债权融资。目前,我国页岩气开发行业的融资方式主要为股权融资与债权融资。股权融资与债权融资主要适用于已经产生现金流的企业。截至目前,在我国A股市场上,除几家国企外,已上市的19家中小型页岩气开发相关企业共融得资金129.7亿元。中石油、中石化和中海化三大油企,共累计发行120亿美元债券。(2)企业并购海外项目投融资。中石油、中石化等企业正以更加开放的姿态加大与社会资本在页岩气、油气管道等方面的合资合作。民企虽在海外油气资源并购领域较为活跃,但与国有企业相比仍显得微不足道。从海外并购情况看,近年来“三大油”等企业已通过合资、并购等方式,投资了部分北美、澳大利亚页岩气项目,并试图以此快速获取页岩气开发技术和经验。(3)基于产品分成的投融资。产品分成方式只需要设置联合账簿,不需要新设实体,风险、利益以及责任的分配通过产品分成合同进行安排,在部分产品分成合同中,勘探阶段资金与风险须由发起人全部承担。在我国,产品分成方式的国际合作投资进展并不顺利,2014年4月,雪佛龙在所有3口勘探井都失败之后,终止了与中国石化在贵州省黔南盆地区块的一份联合研究协议;2015年7月下旬,康菲石油公司已经停止与中石油在内江地区、与中石化在綦江地区的合作,并且将削减深水钻探支出。

综上所述,从融资难度和融资额度来看,股权融资与债权融资在我国页岩气投融资模式当中占有主要地位,是页岩气开发资金的主要来源。

(二)页岩气开发投融资中存在的问题

1.投融资主体单一化。根据国土资源部对我国页岩气开发企业投资额的汇总数据显示,到目前为止,从事页岩气开发的四家央企:中石化、中石油、延长石油、中海油和两家煤炭采掘企业:中联煤、河南煤层气,累计投入206.6亿美元左右。我国页岩气开发投资主体主要是大型国有油气公司,中石化占投资总额的54.78%,中石油占投资总额的29.57%,两家企业所占比例高达84.35%,因此,国有企业仍是我国页岩气开发投融资的主力。从我国能源结构、大气污染防治以及页岩气发展前景来看,单纯依靠国有企业及国有资本投入不能解决页岩气开发资金的缺口问题。因此,基于多元主体的页岩气投融资模式亟需建立。

2.民营企业融资方式缺乏灵活性。民营企业在页岩气开发过程中尤其依赖银行放贷和股权融资,但是又由于其规模小、信用水平低的现状限制了融资能力。商业银行主要针对国有大中型企业进行放贷,因此,民营企业在页岩气开发过程中投融资资能力与国有企业不能相提并论,尤其是国有商业银行对中小企业提供融资服务机制,制约了以民营企业为代表的中小企业的资金可获得性,对于像页岩气开发这样风险大、投资大、投资回收期长的新兴行业来说就更是如此。

3.资金缺乏有效的退出机制。中石油、中石化等大型油气化工企业在传统能源的开发上都有较高的利润率,对开发页岩气的热情并不高;不健全的页岩气区块开发权机制,导致具有页岩气开发权的企业开发的积极性不高,没有页岩气开发权的企业又无法进入行业的窘境。页岩气开发若仅依靠目前的存量资本,已投入的资本沉淀于现有项目中,页岩气开发所面临的巨额资金缺口问题将无法得到解决。

三、页岩气开发不同阶段投融资模式分析

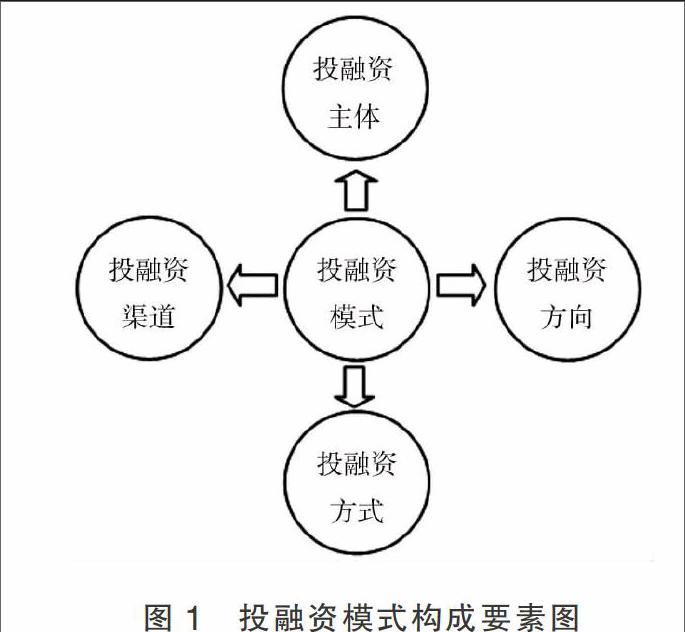

在页岩气开采的不同階段,页岩气开采企业面临着不同的项目风险和资金需求。页岩气的开采分为勘探、开发和生产上、中、下游三个阶段。

(一)勘探阶段投融资模式

在勘探期除要解决资金问题外,融资过程中最大的问题是降低风险,具有此类特征的融资方式包括股权融资、项目融资,其中私募股权融资可以较好地实现风险分担,政府和企业、企业和企业之间的项目合作可以通过项目融资的形式实现表外融资,较好地转移风险,这两种方式都是页岩气项目初期融资的首选。股票融资虽然可以分担风险,但是股票融资会稀释发起人公司的股权,且其分担风险并不局限于页岩气项目,而是针对整个发起人公司而言的,所以股票融资并不是页岩气开发初期的首选融资方式。

(二)开发阶段投融资模式

页岩气开发阶段主要是进行钻井及基础设施的建设,此阶段投资风险适中,资金需求量较大。在融资方面,开发阶段面临的问题有融资成本的降低、风险的分担/转移以及项目现金流的匹配。此阶段的资金来源一般是债务性资金。在勘探阶段,无论是选择私募股权融资还是项目融资,发起人都是通过新设实体——项目公司进入页岩气项目。如果勘探阶段选择私募股权融资,项目公司在开发阶段的资产负债率可能较低,可以通过项目公司向银行进行借贷、发起人提供担保的项目融资方式进行债务融资;如果勘探阶段选择项目融资,项目公司资产负债率过高,进行第二轮债务融资较为困难,只能由发起人公司通过借贷或者发行企业债券进行融资,而在融资成本的比较上,选择债券融资优于银行借款。

(三)生产阶段投融资模式

生产阶段面临的项目风险较低,资金需求量较大,此阶段融资决策的主要变量为融资成本,其次是现金流的匹配。从前两个阶段的融资模式来看,无论勘探阶段选择私募股权融资还是项目融资,项目公司在此阶段的资产负债率都会较高,所以项目融资在此阶段已经不适用,而私募股权融资其融资成本较高,此阶段企业不存在过多的风险分担需求,所以私募股权融资也不适用此阶段的融资。在其余的融资方式中,股票融资由于会稀释母公司的股权,并不是一种好的选择。所以此阶段资金筹集只能由发起人公司进行借贷或者债券融资,而债券融资在融资成本上具有一定的优势,故此阶段最好的方式为债券融资。通过以上分析,可以看出,页岩气开发项目存在两种可行的投融资路径,如图2所示。

勘探阶段的融资方式直接影响开发阶段的融资方式,在风险分担/转移方面,私募股权融资可以较好地实现项目风险的分担,项目融资则只能通过有限追索权在一定程度上转移风险,虽然私募股权融资的融资成本较项目融资要高,但是在勘探阶段以风险分担/转移为主要融资决策变量的情况下,为降低风险,承担一定的融资成本是值得的。此外,如果勘探阶段选择私募股权融资,则在第二阶段的融资中,还是可以选择项目融资,相对于要求发起人发行债券,项目融资在此阶段可以转移一定的风险,降低发起人公司的债务压力,在风险的分配上,第一种融资路径较第二种融资路径更为合理。通过以上分析可以看出,第一种融资路径可以较好地实现融资成本与融资风险的匹配,所以页岩气项目最佳的融资路径为“私募股权融资——项目融资——发起人债务融资”。

四、多元主体的页岩气开发投融资模式构建

(一)私募股权投融资模式

私募股权融资的主体一般是初创期和成长期的企业,其面临的投资风险较大,在企业上市前,私募股权和银行借款是企业最主要的融资方式;出于风险分担的需求,较之银行借款,私募股权在非上市公司融资中所占的比重更大。其资金来源包括中外合资、合作,员工持股,众筹和风险资本。公司制私募股权基金能够在很大程度上解决委托代理问题,在信用建设不良的发展中国家,具有明显的优势。在我国页岩气开发中私募股权融资能够将不同主体资本进行有机结合。不同投资主体按照股本协议注入股本资金成立页岩气项目公司,由项目发起人对贷款银行进行完工担保,页岩气项目公司与贷款银行进行相应的融资安排,其具体运作流程如图3。

(二)基于资产证券化的结构融资

结构融资是指企业通过利用特定目的实体(Special Purpose Entity or Special Purpose Vehicle,SPE or SPV),将拥有未来现金流的特定资产剥离开来,并以该资产为标的进行融资,它是一种表外融资方式,并不因为融资而影响企业财务杠杆。

资产证券化是以特定资产组合或现金流为支持发行可交易债券的一种融资形式。资产证券化主要有发起人、特殊目的公司(SPV)和投资者三个参与方。在资产证券化的过程中,发起人通过将带有可预计未来现金流的资产“真实出售”给SPV,SPV再以资产及现金流为支持发行证券(资产支持债券),投资者通过购买证券获得利息,投资者收回本息后,资产的余值归发起人所有。基于资产证券化的页岩气项目融资具体流程见图4。

页岩气开发过程中资产证券化操作主要有原始权益人、特设信托机构、担保机构和资本市场投资者等四方构成。原始权益人向拥有较高资信等级的特设信托机构出售或转让应收账资产,从而形成资产池,特设信托机构资产池为依托,向投资人发放经过信用评级债券,并以发放债券所得收人用来偿还原始权益人,担保机构为特设信托机构能按时支付债券的本金和利息提供担保。

五、页岩气开发投融资政策建议

(一)创新页岩气投融资体制、机制

实现我国页岩气大发展需要创新投融资体制、机制。鼓励各种民营企业以及资源所在地国有企业、外资企业等参与,通过独资、合资、参股、合作、联合竞标等多种方式积极参与到页岩气勘探开发的上中下游环节。地方国有企业可发挥其在拆迁、修路、天然气就近利用的天然优势。民营企业则凭借其靈活体制和市场竞争的高度敏锐,在服务、装备、资本运作方面成为主力。

(二)成立国家级页岩气勘探基金,加强开发投入

尽快成立“国家级页岩气勘探基金”,加强页岩气上游勘探投入。在资金来源方面,借鉴“中央地质勘查基金”与美国在东部页岩气工程中的成功经验,页岩气勘探基金由财政专项拨款、国有石油公司集中出资、以及中央联合地方政府等共同出资设立。在基金用途方面,该勘探基金主要用于页岩气勘探,不用于开发,待页岩气勘探获得储量并实施有偿转让后,再由企业进行具体的页岩气开发工作,其中储量转让的部分收入需要投入到该勘探基金中,形成基金接替,滚动使用。在基金回收方面,页岩气勘探基金在投入使用并获得探明储量后,国家可以有偿出让探明储量和页岩气采矿权,并将部分转让所得再投入到页岩气勘探基金中,进行新的页岩气区块的勘探,以此形成页岩气勘探基金的有序接替,良性循环。

(三)建立健全页岩气开发退出机制

强化油气区块依法退出机制,对拥有矿权但投资不达标,或在规定期限内达不到产出的,要强制退出,可以通过设立具体的考核指标来引导市场主体的勘探开发投入,规避矿权倒卖投资行为。在页岩气上游勘探开发鼓励投资主体多元化,引导非油气企业及民营企业参与页岩气探矿权竞标,为了保障国家作为矿产资源所有人的收益,加快第三轮页岩气矿权招投标进程。同时,考虑物价及通货膨胀等因素适度提高探矿权和采矿权的收费标准与最低勘探开发投入的标准,保障页岩气勘探开发投入强度。Z

参考文献:

[1]王波.我国国有地勘单位投融资模式创新研究[D].电子科技大学,2013.

[2]陈永昌,赵俊,檀建超.我国页岩气开发面临的机遇、风险及对策建议[J].石油规划设计,2012,(02).

[3]段鹏飞.PPP模式在我国页岩气开发行业中的应用研究[D].东北财经大学,2013.

[4]程前.我国矿业创新投融资模式研究[D].中国地质大学(北京),2010.

[5]张子琴.我国页岩气产业私募股权投资基金应用研究[D].中国地质大学(北京),2014.