第三方互联网支付加快了货币流通吗?

2017-07-05刘达

刘 达

一、引言

近年来,受益于技术的进步和电商、网购兴起等因素的共同影响,第三方互联网支付开始快速发展,代表形式包括阿里巴巴集团旗下的支付宝和腾讯旗下的财付通 (微信支付)等。2007年中国第三方互联网支付交易额仅为976亿元,2015年已达到11.9万亿元,并且有继续上升的趋势。同时,由于第三方互联网支付工具的便捷性以及信用中介的属性,商品交换行为突破了时间和地理因素带来的掣肘,进一步促进了电商行业的发展,第三方互联网支付额在社会商品零售总额中的比例已由2007年的1%上升至2015年的39.4%。也正是因为第三方互联网支付的快速发展,2010年中国人民银行颁布 《非金融机构支付服务管理办法》以规范非金融机构支付服务行为,防范支付风险。

图1 1985—2015年中国M1与M2流通速度

第三方互联网支付的迅猛发展,对我国传统金融行业以及金融理论都带来了极大的挑战。第三方互联网支付的介质本质上是电子货币,它对通货和存款的取代作用日益明显。基于费雪方程式MV=PY①费雪方程式MV=PY,其中M为货币供应量,V为货币流通速度,P为价格指数,Y为实际GDP。货币流通速度V的计算实际上等同于名义GDP与货币供应量M的比值。计算,自中国改革开放以来,无论是从狭义货币M1抑或是广义货币M2的口径 (其中,M0=流通中现金,M1=M0+银行活期存款,M2=M1+定期存款+储蓄存款+证券公司客户保证金),我国的货币流通速度均呈现出显著的下降趋势:V1和V2至2015年年底仅分别为 1.69和 0.49,较 1985年下滑幅度达到37.6%和72% (如图1所示)。这一改变对货币政策的制定和实施都带来较大影响。实践中,我国经济发展一直保持较高增速,第三方支付业务逐年递增,中国的货币流通速度应该有所上升,但为什么基于费雪方程式计算的我国货币流通速度却呈现下降趋势呢?第三方互联网支付作为电子货币的一个重要入口,对货币流通速度的影响究竟是加快还是放缓呢?影响达到什么程度呢?对以上问题的回答不仅可以为我国近年来的货币流通速度变化提供合理解释角度,同时也可以为我国货币政策的有效性提供经验证据。

本文旨在探究在商品贸易体量增大,交易频率增长的过程中,第三方互联网支付作为电子货币的新增支付方式,对货币流动速度的影响,分析2010年9月央行规范支付行业这一事件前后,第三方互联网支付的影响力是否有变化。本文从理论上探讨第三方互联网支付增长对货币流通速度的影响的传导机制,并进行实证分析,最后给出结论与建议。

二、文献综述

关于货币流通速度影响因素的讨论由来已久,国外学者就此问题进行了深入探讨,提出了包括金融发展程度、收入和价格、利率、金融深化、经济货币化等在内的因素 (哈罗德, 1936[1]; 凯默勒, 1875[2];弗里德曼, 1990[3]; 弗里德曼等, 2001[4])。 Gavin和Dewald(1989)[5]发现货币流通速度与通货膨胀率呈现正向关系。 Jovanovic (1982)[6]、 Grossman 和Weiss (1983)[7]、 Marshall (1992)[8]等通过构建不同的交易型货币需求一般均衡模型对货币需求进行测算,研究货币流通速度的决定因素。Shirvani和Delcoure(2014)[9]认为政策指导对货币流通速度具有重要影响。但目前来看并未形成一致性结论。

就国内而言,关于中国货币流通速度影响因素的研究,大致分为货币化假说、虚拟经济假说、产业结构说等,同时金融发展和创新等也是影响中国货币流通速度的重要因素 (阮进操等,2016[10]),而且部分研究从中国货币流通速度下降这一事实出发进行探讨。 货币化假说中, 夏德仁 (1991)[11]、 易纲(1997)[12]均指出影响中国货币流通速度下降的原因在于货币化过程加快;耿中元等 (2011)[13]认为货币化是导致货币流通速度下降的主要因素,利率、通货膨胀率等对货币流通速度影响甚微。虚拟经济假说中,刘俊民 (2000)[14]认为虚拟经济的活跃程度能够决定货币流通速度;伍超明 (2004)[15]结合货币循环流模型提出货币流通速度的 “两分法”,进而发现虚拟经济也是影响货币流通速度的因素;罗煜 (2015)[16]在考虑金融交易的基础上重新估算了中国真实货币流通速度,同样说明了虚拟经济体系对货币流通速度的影响。产业结构说从产业结构变革方面研究货币流通速度,赵留彦和王一鸣 (2005)[17]区分农业和非农业两个部门考察货币需求行为,解释中国货币流通速度持续下降问题;李治国和唐国兴 (2005)[18]将产业结构变动纳入传统货币流通速度模型;汪军红和李治国(2006)[19]指出产业结构变动是造成中国货币流通速度下降的主要原因。金融发展与创新方面,主要可能的因素包括银行主导的金融体系和商业银行巨额不良资产 (孙建和辛然, 2002[20]; 谢平和张怀清,2007[21])、 金融创新 (梁大鹏和齐中英, 2004[22];王勇, 2015[23])、 金融资产结构 (曾利飞等,2006[24]; 赵留彦等, 2013[25])。 国内学者从多个角度提出多种货币流通速度的影响因素,并给出了中国货币流通速度下降的原因,总体来看,国内学术界也未给出较为一致性的结论。

随着近年来电子货币和互联网支付手段的兴起,除了上述传统货币流通速度影响因素,部分学者也开始关注电子货币或数字现金对货币流通速度的影响。Berentsen(1998)[26]即指出电子货币会对货币流通速度产生影响;Dorn(1996)[27]认为电子货币的存在降低了中央银行控制基础货币的能力,进而对货币流通速度产生影响; Sullivan (2002)[28]认为电子货币加快了货币流通速度。国内而言,这一研究较为丰富,部分学者认为电子货币的存在会加快货币流通速度(王鲁滨, 1999[29]; 董昕和周海, 2001[30]; 张红和陈洁, 2003[31]; 唐平, 2015 等[32]; 张佳, 2014[33]); 部分学者持相反观点,周光友 (2006)[34]从电子货币对传统货币的两种替代效应出发,认为电子货币并没有加快货币流通速度,反而导致了货币流通速度的下降。也有学者指出了影响后果的复杂性,尹龙(2000)[35]、 陈雨露和边卫红 (2002)[36]、 龚晓红(2016)[37]等认为电子货币对货币流通速度的影响机制较为复杂,增加了预测和控制的不确定性;蒲成毅(2002)[38]认为数字现金逐渐替代纸币,初期造成货币流通速度的下降,后期会提高货币流通速度。

除了电子货币或数字现金对货币流通速度的影响研究,学者开始以第三方互联网支付为切入点进行研究。方轶强 (2009)[39]发现支付系统的发展对货币流通速度具有积极影响,大额支付系统在全国推广后,货币流通速度呈现增长趋势。王利峰 (2010)[40]指出依托于第三方互联网支付的电子货币对现金通货的高替代性,会造成货币乘数的不稳定性。李楠等(2014)[41]认为,第三方互联网支付通过提供一些创新性的财富管理服务,使得资金在资本市场和实体经济间的循环速度和频率有所提高。卢花兰 (2015)[42]选取 2006—2014年季度 GDP增长率、现金比率(M0/M1)和第三方互联网支付增长率,分析对M0流通速度的影响,其中第三方支付增长率对货币流通速度有正向影响。李淑锦和张小龙 (2015)[43]测算了第三方互联网支付对中国不同层次货币流通速度的影响,作者将M2/GDP作为经济货币化程度, (M2-M0)/M2作为金融现代化程度,第三方互联网支付额度与社会消费品零售总额的比值设定为三个自变量,发现第三方互联网支付对V0、V1的加速效应较大,对V2的加速效应较小。

总结已有研究可以发现,国内外关于货币流通速度影响因素的研究由来已久,但并未形成一致性结论。对国内研究而言,对货币流通速度影响因素研究涉及宏观经济、金融体系和创新等层面。近年来有部分学者考虑到电子货币和第三方支付手段兴起对货币流通速度的影响,但是相关研究成果较少,且并未考虑到2010年央行规范支付行业这一事件对货币流通速度的影响。此外,在实证分析中,已有研究未对所有计量模型的原理进行详实的阐释,特别是协整方程的选择和回归模型一阶差分调整等均存在问题,这使得部分文献在模式选择上的合理性欠缺。基于此,本文拓展相关领域研究,分析第三方互联网支付对中国货币流通速度长期和短期的影响机理,参照Shirvani和Delcoure(2014)[9]考虑政策指导变量的影响, 即以2010年9月作为虚拟变量探索央行规范支付行业后互联网支付对货币流通速度的特有影响。通过理论模型构建和详实的计量分析,本文探究第三方互联网支付对货币流通速度的真实影响,进而根据实证结果对相关货币监管提出具有时效性和合理化的对策建议。

三、理论分析

研究影响货币流通速度的文献不计其数,围绕这一问题的研究大多数都基于数量方程:MV=PY,货币流通速度以V=PY/M计算,因此部分对货币流通速度的影响因素研究转为对货币需求量的影响分析。

在纸币流通条件下,根据不同类型的金融资产变现速度的快慢可划分不同的货币层次。本文对货币流通速度的分析也遵循不同货币层次。我国对货币层次的定义为:M0=流通中的现金;M1=M0+企业活期存款+机关、团体、部队存款+农村存款+个人持有的信用卡存款;M2=M1+城乡居民储蓄存款+企业存款中具有定期性质的存款+信托类存款+其他存款;M3=M2+金融债券+商业票据+大额可转让定期存单等。

第三方互联网支付的介质本质上是电子货币。而电子货币的出现使得传统的货币需求理论对于不同层次货币的确定性界限划分受到了极大冲击。在凯恩斯的货币需求函数中,界限划分表现为不同的货币持有动机;而在弗里德曼看来,其表现为不同的财富结构和各种资产的预期收益和机会成本的组合。但是由于电子货币可以极大缩小各种金融资产之间的流动性差异,且转换成本较低,使得凯恩斯分析框架下影响货币需求的交易动机、预防动机和投机动机三者之间的界限变得模糊;而在弗里德曼的分析框架中,由于具有高流动性的电子货币出现后,各金融资产之间的流动性差异有所减小,通过第三方互联网支付平台等,货币可以通过电子指令在不同金融资产之间相互转化。流动性差异的弱化使得各类资产的预期回报率的差异幅度有所收缩,M0、M1和M2之间的差异性逐渐模糊。另外,由于第三方互联网支付机构的沉淀资金功能以及高层次货币形式所带来的更高收益,使得M0和M1货币向M2及更高层次货币的转化,导致M0和M1的总量存在逐渐变小的趋势,造成互联网支付无形中使得货币由低层次往高层次形式转化。

其次,第三方互联网支付的出现加快了电子货币对传统货币的替代。从中国实践来看,第三方互联网支付最早的应用场景是支付小额零售支付或网络购物等,替代效应最先涉及个人日常使用的交易性货币M0。而伴随着电子支付水平的提高以及支付观点的转变,第三方互联网支付更多的应用将出现对低流动性货币的渗透。例如个人储蓄存款会被转移到第三方支付平台。

在以上两种效应的作用下,不同层次的货币流通速度受到的影响有所差异。M0的流通速度会较大幅度地上升,因为M0向更高层次货币的转换以及被电子货币所替代,由货币流通速度计算式 (1)可知,V0会相应增大。

M1的流通速度受三方面影响。首先是低层次货币M0向M1的转化,导致M1需求量增大;其次是M1自身向M2的转化,使得需求量部分减少;最后是M1被电子货币部分所替代,进而需求量再次减少。这三方面导致M1需求量有所变化,进而通过V=PY/M导致V1变化。

M2的流通速度同样受两方面影响:一是低层次货币M0和M1向更高层次货币的转换,但由于这种转换发生在同一层次,所以不会对M2的货币量有所影响;二是被电子货币所替代。从两方面总体来看,M2的需求量是减少的,所以M2的货币流通速度会有所上升。

更深入地,在电子货币替代传统货币的过程中,一部分电子货币替代传统货币后,可能仍然处于同一层次的货币统计口径中,而另一部分一般会被归入更高层次的货币统计口径中。因此有

e代表电子货币,x代表传统货币,特别需要指出的是,这里e代表的电子货币是电子货币替代传统货币后仍然处于同一层次的货币统计口径中的那部分。第三方互联网支付依托了互联网技术,数据的传输非常迅速,支付方式非常快捷简单,处理时间以毫秒计算,比传统交易支付方式速度大为增加,因此Ve远大于Vx,货币流通速度有很大提高。

基于以上分析,我们提出如下假设:

假设1:第三方互联网支付的增加会加快货币流通速度。

假设2:第三方互联网支付的增加对M0和M1层次的货币流通速度的加速效果大于对M2层次的货币流通速度。

另外,2010年9月央行出台了相关政策文件,对第三方支付开始正式施行金融牌照管理制度,因此我们提出假设3:

假设3:2010年9月央行规范支付行业后,第三方互联网支付的影响力减弱 (增强),即牌照管理制度的实施对于货币流通速度的增长是否起到增强(抑制)作用。

四、模型构建、指标选取和数据来源

(一)模型构建

本文以不同层次的货币流通速度Vi(i=0,1,2)作为因变量,第三方互联网支付交易额和央行规范第三方支付事件作为自变量,物价收入比、金融电子化和储蓄意愿等作为控制变量,构建计量经济模型以探索第三方互联网支付对于货币流通速度的影响。为了消除模型中可能存在的异方差现象,以及分析自变量对Vi的相对增长率影响 (非绝对量),本研究对因变量Vi采取了对数化处理。

(二)指标选取和数据来源

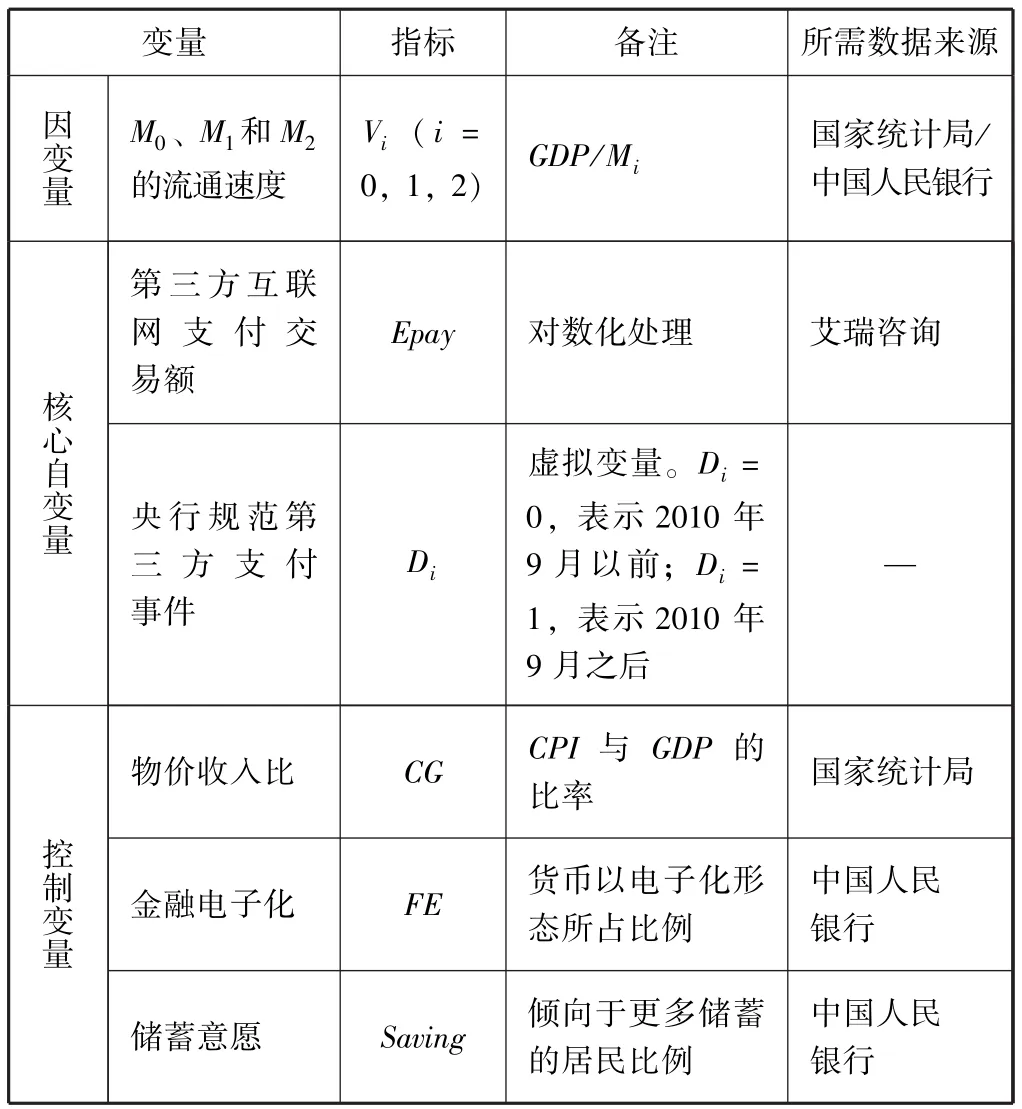

基于式 (3),结合数据的可获取性,选取相关变量如表1所示。

表1 变量选取

1.因变量。

货币流通速度Vi。根据费雪方程MV=PY,其中M为货币供给量,V为货币流通速度;P为价格水平,Y为实际产出,因此PY等同于一国的名义GDP。对费雪方程进行变形,可得V=GDP/M。第三方互联网支付的出现,大大促进了市场交易的货币电子化,诸如支付宝、Apple Pay等模式冲击了原有现金、支票存款等流动性较好的交易类金融资产在市场上的活跃度。为检验对不同层次的货币流通速度影响,本文选取V0、V1和V2三个层次的货币流通速度作为因变量研究第三方互联网支付对于中国货币流通速度的影响。

2.自变量。

(1)第三方互联网支付交易额Epay。2007—2015年互联网支付交易额增长迅速,增长幅度超过120倍。这一变量反映了第三方互联网支付交易发展的情况。本文认为第三方互联网支付并不仅仅局限于社会消费品零售支付,还包括其他业务,因此采用第三方互联网支付交易额更为恰当地反映了第三方互联网支付的发展情况。数据来源于市场第三方咨询机构艾瑞咨询①本研究中第三方互联网支付数据来源为第三方调查机构艾瑞咨询,该机构自2007年开始进行季度数据统计,截至2015年年底数据样本仅为36个。。

(2)虚拟变量Di。自2011年起,央行开始采用牌照发放的模式规范第三方支付行业 (含互联网支付),行业逐渐规范化、规模化,网上支付尤其是基于电商平台的中小额支付,不仅能够脱离传统金融机构的束缚,而且明显降低了交易成本,加快了支付货币的流通速度。因此本研究将以2010年9月作为虚拟变量,探索第三方互联网支付行业规范以后对不同层次的货币流通速度Vi的影响。

3.控制变量。

(1) 物价与收入比 (CPI/GDP,CG)。 物价与收入比能够反映人们对未来支出的态度,与货币流通速度密切相关。在经济繁荣时期,人们对于未来的收入保持乐观态度,支出会相应增加,使得货币的流通速度加快。特别是在通货膨胀时期,人们基于将货币变成财货及其他稳定资产,进一步加速货币的流通速度。在经济不景气时代,人们更愿意持有货币,对未来的物价与收入一致看跌,因此导致货币流通的速度减慢。

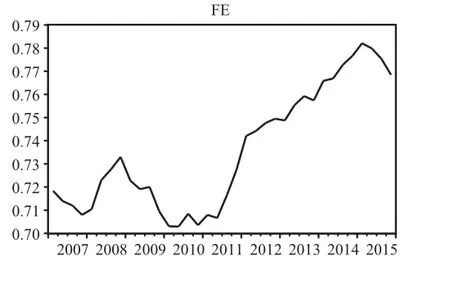

(2) 金融电子化 (financial electronic,FE)。 对于金融电子化的定义,尽管多数学者在过往研究中采用了 (M2-M0)/M2这一指标,但是参考蒋智陶(2012)[44]选取灰色关联分析法后的研究结果,以(M2-M1+M0)/M2作为衡量金融电子化程度的指标,较传统 (M2-M0)/M2在统计上更为合适。因此本研究亦采用 (M2-M1+M0)/M2作为衡量金融电子化程度的指标。该指标计算所涉及的货币类数据均来自于中国人民银行。

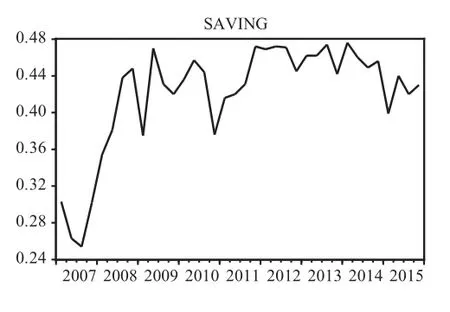

(3)储蓄意愿 (Saving)。一般来说,人们的储蓄意愿反映了对外界流动性、风险偏好的一个综合考量。储蓄意愿越高说明人们持有流动性极强的现金类/活期存款类资产的意愿越低,此时货币流通速度下降;反之亦然。本研究选择中国人民银行发布的 “倾向于更多储蓄的居民比例”作为储蓄意愿变量。

另外,从历史文献看,过往相关研究还会引入经济货币化程度这一指标,即M2/GDP(该比值越高,表明经济货币化程度越高)。但是由于M2/GDP这一指标与因变量V2有相关性极高的倒数拟合 (V2=GDP/M2),因此本研究认为并不适合在回归方程中引入该变量。

为了保证计量经济模型所用的数据能够满足正态分布,上述变量选择阶段为2007—2015年季度数据,即每个变量均拥有36个样本数据。本研究将运用Eviews 8.0对上述模型进行实证分析。

五、实证分析

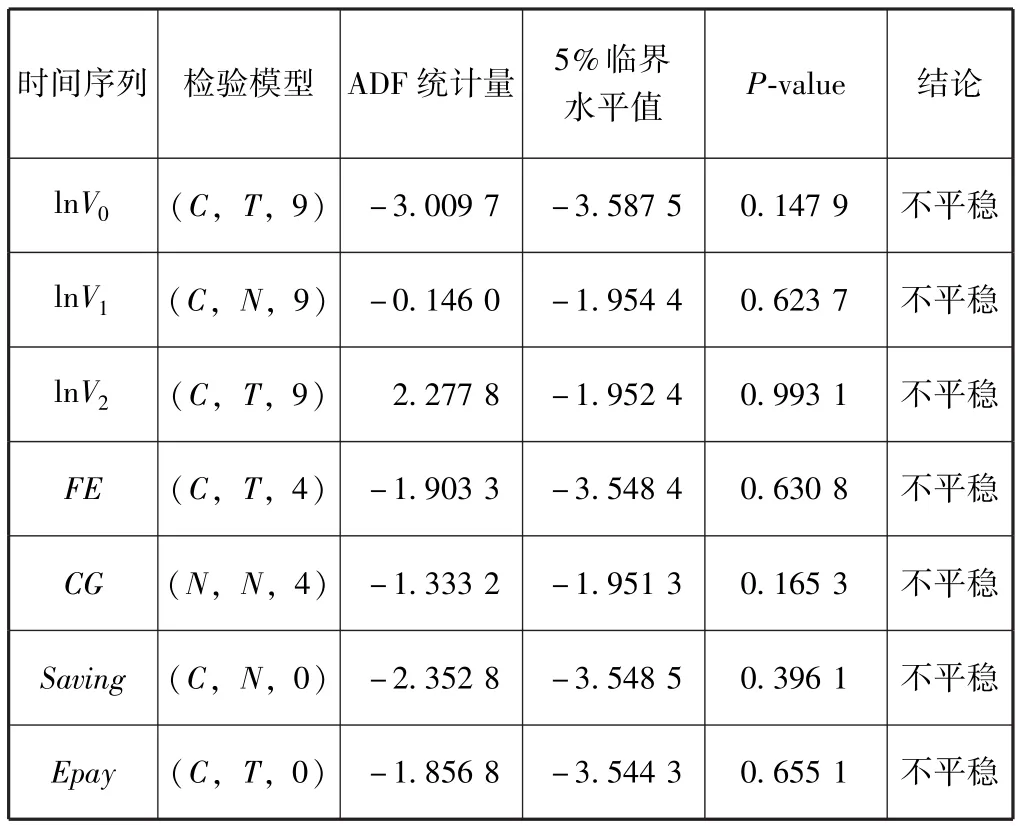

(一)平稳性检验

模型中残差的时间序列数据可能会存在非平稳特征,即会导致OLS出现伪回归,使得呈现的拟合结果更多为数字上的巧合。为避免出现 “伪回归”现象,首先利用ADF检验测试模型中涉及的时间序列数据是否存在单位根,若存在单位根则为非平稳序列,则进一步考虑通过差分的方式进行修正。

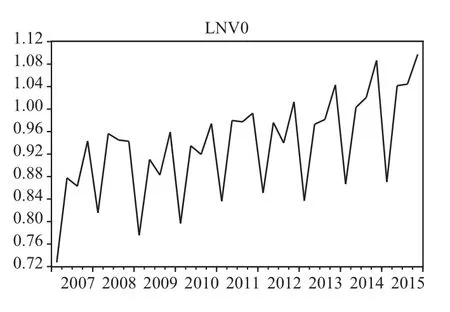

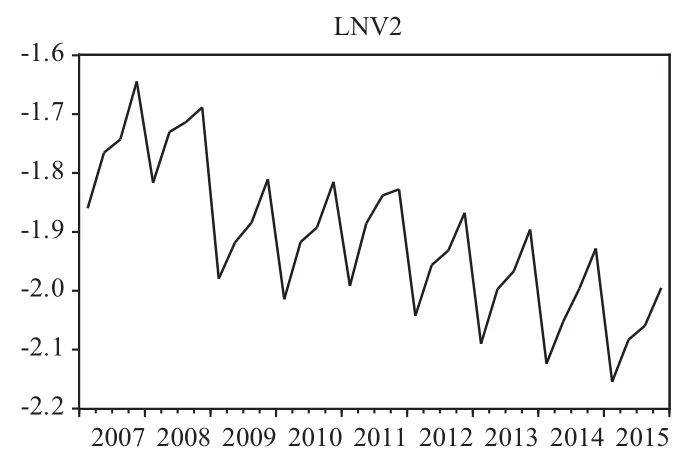

ADF检验模型会因为时间序列变量是否围绕原点0波动以及是否存在明显的波动趋势而有所不同:(1)如果不围绕原点0波动,则需在ADF模型中添加截距项Yt=α+γ Yt-1+εt; (2) 在 (1) 的基础上,如果时间序列变量存在波动趋势,则ADF模型将更改为Yt=α+βt+γ Yt-1+εt。 在进行ADF检验前,对各时间序列变量的特征进行图像分析,如图2至图8所示。

由图2至图8的可知,在进行ADF模型检验时,对于lnV0、lnV1与 lnV2变量,均需在模型中添加截距;而对于FE、Saving和Epay变量,则需要添加截距项和趋势项。检验结果如表2所示。

图2 lnV0

图3 lnV1

图4 lnV2

图5 Epay

图6 Savings

图7 CPI/GDP

图8 FE

表2 ADF检验结果

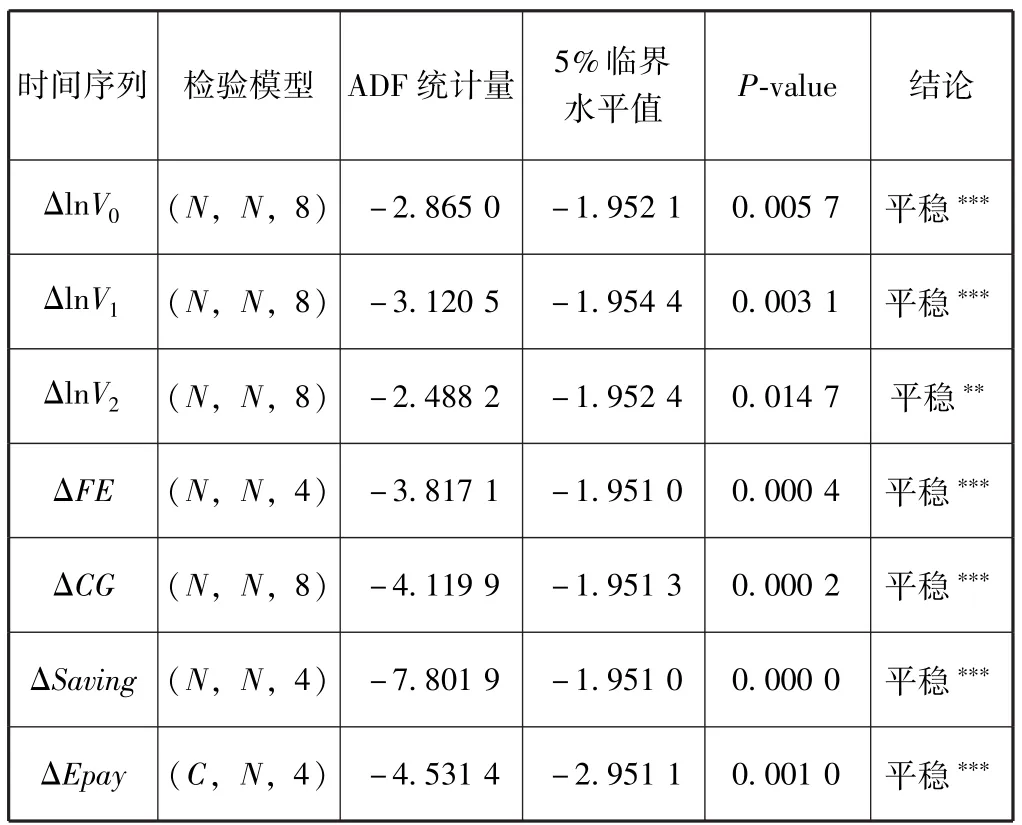

由表1的结果可知,上述回归方程中所有的时间序列变量均存在单位根,即为非平稳时间序列。一阶差分后,如表3所示。上述时间变量的线图显示均无任何时间趋势,其中 lnVi(i=0,1,2),CG,FE和Saving围绕原点0波动,仅在ADF检验中需要添加截距项。经检验,在5%的显著水平下模型所涉及的时间序列变量已为平稳的时间序列。

表3 一阶差分后的ADF检验结果

(二)协整检验

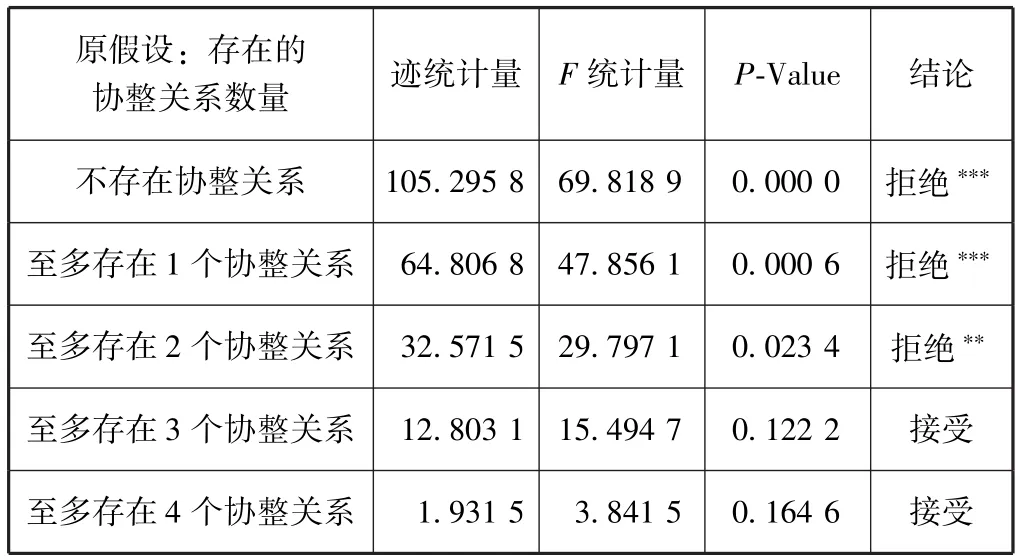

协整理论表明,虽然时间序列具有各自的波动规律,但如果它们是同阶单整的,则它们之间存在一个长期稳定的比例关系。这种均衡稳定的比例关系意味着经济系统不存在破坏均衡的内在机制。上述平稳性检验中,一阶差分处理后的变量均为平稳的,因此本研究将继续通过Johansen检验以验证是否上述变量间存在协整关系。

在协整方程中亦存在包含截距项和趋势项的可能,对应方程产生5种情形:(1)序列Yt没有趋势项,且协整方程没有截距项;(2)序列Yt没有趋势项,但是协整方程存在截距项;(3)序列Yt有线性时间趋势,协整方程存在截距项;(4)序列Yt有线性时间趋势,且协整方程不但存在截距项,也有趋势项; (5)序列Yt有二次趋势,协整方程存在截距项和趋势项。

本研究参照了赵华和潘长风 (2004)[45]对于协整分析中截距项和趋势项的分析,并结合本研究所涉及的各项变量实际情况,拟采用情形 (3)作为协整检验方程,检验结果表明在5%的显著水平下,根据统计量接受了 “至多存在3个协整关系”的原假设,即货币流通速度Vi(i=0,1,2)与物价收入比、金融电子化、储蓄意愿和第三方互联网支付交易额之间存在协整关系,如表4所示。

表4 -1 Johansen协整检验结果 (lnV0)

表4 -2 Johansen协整检验结果 (lnV1)

表4 -3 Johansen协整检验结果 (lnV2)

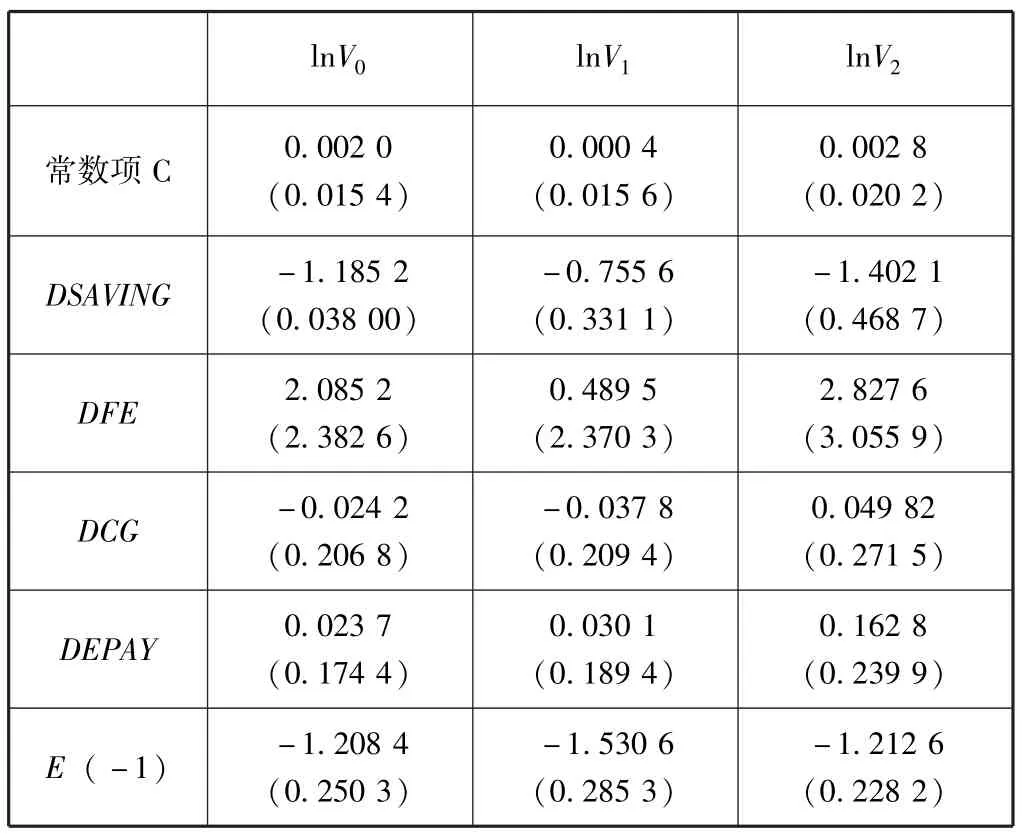

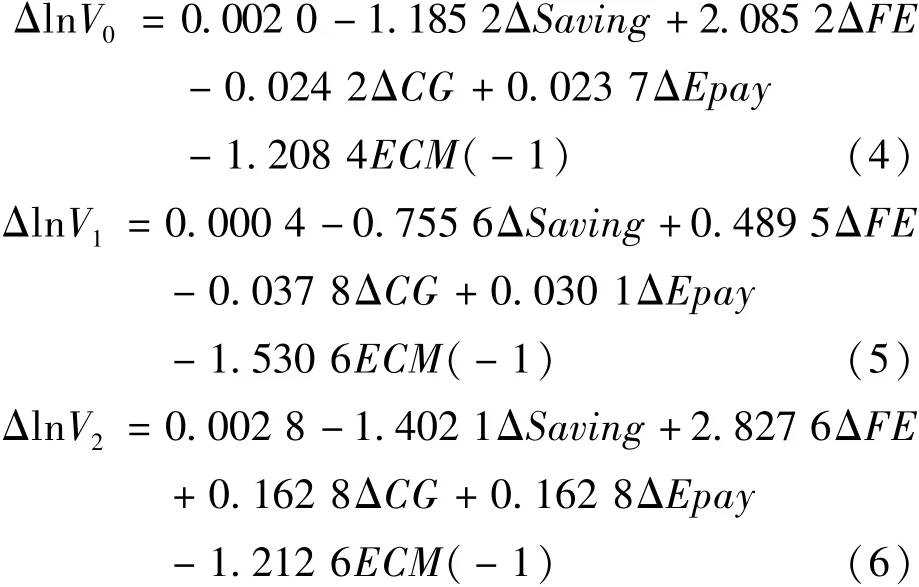

(三)误差修正 (ECM)

如果一组变量之间存在协整关系,可说明二者之间存在长期均衡关系。但是短期波动偏离长期均衡时,存在一种调整力度ECM,可以使非均衡状态拉回到均衡状态。利用Eviews8.0软件,首先对lnVi、CG、FE、Saving和Epay进行最小二乘法回归,得到残差序列e,再建立误差修正模型,对其进行估计得到方程 (4)、(5)、(6),估计结果如表5所示。

表5 误差修正模型结果

在95%的置信水平下,ECM滞后一阶的系数显著,显示上述时间序列的协整关系对当期货币流通速度Vi产生显著的刺激作用:当短期波动偏离长期均衡时,所存在的调整力度分别为-1.2084、 -1.5306以及-1.2126,使波动调整回长期均衡状态。

(四)格兰杰因果检验

在验证上述变量之间存在稳定的均衡关系后,本文使用格兰杰因果检验进一步检验变量间是否存在因果效应。由于格兰杰因果检验的前提条件是时间序列平稳,因此本处使用一阶差分后的时间序列变量作为检验数据。另外,考虑到不同滞后阶数对于检验结果有所影响,本文先建立了VAR模型,并根据AIC准则选定此滞后阶数,最终确定滞后阶数为3,检验结果如表6所示。

表6 -1格兰杰因果检验

表6 -2格兰杰因果检验

续前表

表6 -3格兰杰因果检验

根据上述检验结果,第三方互联网支付交易额的增长在统计上并没有引起各层次货币流通速度的增长,这与预期结果不同。首先,这个结果从统计含义上讲,意为不能拒绝 “DEPAY不是引起DLNVi发生变动的格兰杰原因”,不同层次货币流通速度对应P值为74.69%、48.73%,以及91.77%,特别对V1而言,并不能强有力的证明 “DEPAY不是引起DLNV1发生变动的格兰杰原因”;其次考虑到本次研究样本数据为2007—2015年的季度数据,样本观察值仅为36,因此造成格兰杰因果检验结果与预期结果产生偏差的原因可能为时间序列样本不够充足所致。因此,综上两点难以由此判断第三方互联网支付交易额的增长与各层次货币流通速度两者之间不存在影响关系。

(五)回归分析

在已知上述时间序列存在一阶平稳且协整关系的前提下,本研究对方程 (3)进行重新建立,形成方程 (7)、(8)、 (9),以研究各自变量对于货币流通速度V0、V1和V2的相关性影响,回归结果如表7所示。

此时ΔlnVi和ΔEpay经过微分处理,即可得到的经济含义是增长率。

表7 回归方程结果

从表7可以看出,上述自变量和控制变量对货币流通速度V0的增长解释程度约49%,对货币流通速度V1的增长解释程度约37%,对货币流通速度V2的增长解释程度约40%。

第三方互联网支付交易额的增长对不同层次的货币流通速度均有影响。在M0层次中,第三方互联网支付交易额增长1%时,V0增长0.67%,在99%的置信水平下显著;在M1层次中,第三方互联网支付交易额增长1%时,V1增长0.48%,在95%的置信水平下显著;在M2层次中,第三方互联网支付交易额增长1%时,V1增长0.45%,在95%的置信水平下显著。因此本文的假设1:第三方互联网支付会加快货币流通速度,在三个层面的货币流通速度上均成立。同时从系数大小来看,第三方互联网支付的增长对V0和V1的加速效果大于对V2的加速效果,假设2:第三方互联网支付的增长对M0和M1层次的货币流通速度的加速效果大于对M2层次的货币流通速度,得到验证。

另外我们注意到,虚拟变量D对货币流通速度有正向影响,但并不显著,即央行于2010年9月对第三方支付行业 (含第三方互联网支付)开始实行牌照管理后,对货币流通速度的影响在统计意义上并不显著。可能的原因是:一方面牌照管理政策是依照市场发展所进行的规范化管理 (而非试图颠覆市场格局);另一方面互联网支付呈现高度的寡头特征,而行业最大的前三家企业阿里巴巴、腾讯、银联商务占据了超过80%的市场份额,造成了即使实行牌照准入制度后,所淘汰的部分互联网支付企业对整体互联网支付市场的影响较小所致。

六、结论与建议

基于费雪方程,本文构建以不同层次货币流通速度为因变量的计量方程,研究第三方互联网支付对货币流通速度的作用机制,发现Vi与第三方互联网支付交易额、支付行业的规范化运营、物价收入比、金融电子化程度,以及储蓄意愿等变量之间存在长期的稳定关系;而误差修正模型检验结果表明当短期波动偏离长期均衡时,同样存在一种调整力度,使波动调整回长期均衡状态。格兰杰因果关系检验中,研究结果发现第三方互联网支付交易额的增长并没有引起三个不同层次的货币流通速度的增长,这可能是由于第三方互联网支付这一新兴事物出现时间尚短,样本的观测值不够大所致。若数据样本更为充足,进行格兰杰因果检验的结果可信度将有所提高。

本文通过回归分析亦发现,第三方互联网支付交易额的增长对中国货币流通速度V0,V1,V2均有显著的正向影响,其中互联网支付增长1%时,V0增长0.67%,V1增长0.48%,V2增长0.45%,在95%的置信水平下显著。而在2010年9月后加强对支付行业的规范管理后,不同层次的货币流通速度较监管前也有一定增长,只是在统计意义上效果并不显著,比较可能的原因是与牌照管理政策的发放标准和互联网支付市场本身所形成的寡头格局相关 (见上文回归分析解释)。

在监管方式和监管力度方面,本研究提出以下对策建议:第一,在进行宏观货币体系的调控时,要考虑到第三方互联网支付的增长对于不同层次货币流通速度带来的正向影响,因此建议将第三方互联网支付纳入整个货币体系进行监管。第二,第三方互联网支付的增长对M0和M1层次的货币流通速度的加速效果大于对M2层次的货币流通速度,这为监管机构利用互联网支付调控各层次货币流通速度时提供了分级参考。第三,继续维持牌照运营制度,保障市场竞争有序。在有效的监管措施下,第三方互联网支付行业的发展将提高货币流通速度,使得资金利用效率提高,进一步带动我国市场经济的活跃度。

[1]哈罗德.商业周刊[M].牛津克莱尔登出版社,1936:125-126.

[2]凯默勒.货币与汇率机制[M].纽约亨利霍尔特公司出版社,1875:108.

[3]弗里德曼.利率与货币需求[C].最适货币量论文集,中华书局,1990.

[4]弗里德曼等.货币数量论研究[M].北京:中国社会科学出版社,2001.

[5] Gavin W T, Dewald W G.The Effect of Disinflationary Policies on Monetary Velocity [J].Cato Journal, 1989, 9 (1): 149 -164.

[6] Jovanovic B.Inflation and Welfare in the Steady State [J].The Journal of Political Economy, 1982: 90 (3): 561 -577.

[7] Grossman S, Weiss L.A Transactions-based Model of the Monetary Transmission Mechanism [J].The American Economic Review, 1983, 73 (5):871-880.

[8] Marshall D A.Inflation and Asset Returns in a Monetary Economy [J].The Journal of Finance, 1992, 47 (4): 1315 -1342.

[9] Shirvani H, Delcoure N.Robust Panel Unit Root Tests for the Velocity of Money in a Sample of the OECD Countries[J].Banks and Bank Systems,2014, (3): 36-42.

[10]阮进操,高世英,高越英.中国货币流通速度影响因素研究综述[J].前沿理论,2016,(3):18-19.

[11]夏德仁.论经济货币化过程中货币流通速度的变化[J].中央财政金融学院学报,1991(4):24-28.

[12]易纲.中国货币、银行与金融市场1984—1993[M].上海:三联出版社,1997.

[13]耿中元,惠晓峰,朱东方.我国货币流通速度长期下降影响因素的实证分析[J].2011(5):121-123.

[14]刘俊民.虚拟经济与当前的通货紧缩[J].南开经济研究,2000(5):3-10.

[15]伍超明.货币流通速度的再认识——对中国1993—2003年虚拟经济与实体经济关系的分析 [J].经济研究,2004(9):36-47.

[16]罗煜.中国真实货币流通速度估算[J].金融研究,2015(3):51-67

[17]赵留彦,王一鸣.中国货币流通速度下降的影响因素:一个新的分析视角[J].中国社会科学,2005(4):17-28

[18]李治国,唐国兴.中国流通速度下降的解释:基于实际收入和利率水平决定的货币流通速度模型[J].中国金融,2006(1):33-34.

[19]汪军红,李治国.产业结构变动对货币流通速度的影响——中国货币流通速度下降之谜[J].财经研究,2006(9):61-68.

[20]孙建,辛然.我国货币流通速度变化的原因探析[J].财经研究,2002(3):39-43.

[21]谢平,张怀清.融资结构、不良资产与中国M2/GDP[J].经济研究,2007(2):27-37.

[22]梁大鹏,齐中英.金融创新对货币流通速度的影响研究[J].2004(2):27-34.

[23]王勇.中国金融发展对货币流通速度影响研究:基于银行及非银行金融部门的实证分析[J].金融经济学研究,2015(5):94-105.

[24]曾利飞,李治国,徐剑刚.中国金融机构的资产结构与货币流通速度[J].世界经济,2006(8):79-87.

[25]赵留彦,赵岩,陈瑛.金融交易与货币流通速度的波动[J].国际金融研究,2013(4):30-40.

[26] Berentsen A.Monetary Policy Implications of Digital Money [J].Kyklos, 1998, 51 (1): 89 -117.

[27] Dorn J A.The Future of Money in the Information Age[M].Nlanda Digital Library Press, 1996.

[28] Sulliva S M.Electronic Money and Its Impact on Central Banking and Monetary Policy [R].Hamilton College Working Paper, No.02/1, 2002.

[29]王鲁滨.电子货币对货币供给与需求的影响分析[J].金融研究,1999(10):71-74.

[30]董昕,周海.网络货币对中央银行的挑战[J].经济理论与经济管理,2001(7):21-25.

[31]张红,陈洁.电子货币发展给宏观调控带来的新挑战[J].财贸经济,2003(8):65-67.

[32]唐平.电子货币对货币供给与需求的影响分析[J].河南金融管理干部学院学报,2015(1):115-117

[33]张佳.中国电子货币对通货膨胀影响的研究[D].北京:北京交通大学,2014.

[34]周光友.电子货币发展对货币流通速度的影响——基于协整的实证研究[J].经济学 (季刊),2006(7):1219-1234.

[35]尹龙.电子货币对中央银行的影响[J].金融研究,2000(4):37-38.

[36]陈雨露,边卫红.电子货币发展与中央银行面临的风险分析[J].国际金融研究,2002(10):53-58.

[37]龚晓红.第三方支付对央行支付系统影响及对策[J].金融科技时代,2016(1):46-48.

[38]蒲成毅.数字现金对货币供应与货币流通速度的影响[J].金融研究,2002(5):81-89.

[39]方轶强.支付系统的发展与货币流通速度变化分析[J].上海金融,2009(9):27-31.

[40]王利峰.第三方支付发展及其对我国金融体系影响研究[D].苏州:苏州大学,2010.

[41]李楠,黄旭,谢尔曼.支付体系变革对中国货币体系的影响[J].金融论坛,2014(11):29-34.

[42]卢花兰.货币流通速度的实证分析[J].统计与决策,2015(8):157-160.

[43]李淑锦,张小龙.第三方互联网支付对中国货币流通速度的影响[J].金融论坛,2015(12):25-33.

[44]蒋智陶.基于货币流通速度的电子货币度量指标实证分析[J].经济视角旬刊,2012(4):101-102.

[45]赵华,潘长凤.在协整分析中如何处理截距和趋势[J].数量经济技术经济研究,2004(1):106-109.