股权激励对A股上市公司的短期影响分析

2017-06-28新疆财经大学工商管理学院方明中国石油大学北京工商管理学院范烨

新疆财经大学工商管理学院方明中国石油大学(北京)工商管理学院 范烨

股权激励对A股上市公司的短期影响分析

新疆财经大学工商管理学院方明中国石油大学(北京)工商管理学院 范烨

本文采用事件研究法,选取2006年1月1日至2016年4月26日期间发布股权激励公告的620家A股上市公司作为样本,研究首次股权激励事件的短期影响。结果表明,在事件日附近,我国股票市场存在显著的股权激励效应,其中股票期权的激励效应好于限制性股票,并且这种效应集中表现在事件日当天。研究结果也支持了我国市场存在着一定的信息泄露情况,即尚未达到半强有效市场的观点。此外,本文将上市公司按照首次发布股权激励公告的时间进行分类,比较研究后发现随着时间的推移,我国上市公司首次股权激励的短期效应呈下降趋势。

股权激励 事件研究法 异常收益率 激励标的物

一、引言

管理者行为对公司经营有着决定性的影响。由于经营中存在“委托代理问题”(Jenson,1976),即公司管理者和所有者掌握的信息不对称,并且所有权和控制权相分离。因此,公司的管理者有利用职务上的权利谋求私利的动机,存在对股东利益产生损害的风险。因此,采用何种激励手段才能使公司管理者的利益动机与公司所有者的利益保持一致,一直是学术界关注的焦点。股权激励制度是解决该问题的途径之一,股权激励是指将公司股票及相关权益授予管理者,使其能以股东的身份参与决策。促使管理者与公司的利益一致,以达到对管理者的激励效果。

我国的股权激励制度起步相对较晚,2006年1月中国证监会颁布实施《上市公司股权激励管理办法(试行)》(以下简称《激励办法》),可以看作是中国市场引入股权激励制度的起始。作为我国引入市场的重要变革之一,股权激励制度在引入之初便受到业界的广泛关注和响应。至今,已有827家上市公司先后推出股权激励方案(部分公司还曾多次推出)。推出股权激励方案的影响不仅在于对公司管理者的激励效果,其事件本身也作为一种信号传递给市场投资者,进而影响市场投资者对公司价值的判断并反馈到股票市场,最终会使公司股票价格短期上产生异常收益,这种效应被称为股权激励效应。

本文旨在研究股权激励事件对公司短期股价的影响,其一方面影响股东的利益,另一方面也体现出市场对该公司的前景预期。相比于国外研究,我国研究起步较晚,并且以往的研究有一个共同的问题,即样本容量较小,时间跨度大多集中在《激励办法》颁布的前几年。那么,随着时间的推移,这些结论对近期推出股权激励计划的上市公司是否仍然适用?本文对此进行深入探讨。

二、文献综述

(一)国外研究股权激励制度起源于20世纪中期的美国,并且取得了迅速发展。Jenson和Meckling(1976)通过系统研究委托代理理论,认为降低代理成本可通过给予管理层一定公司股票期权的途径来实现,使其自身收益与公司价值挂钩。Bhagat、Brickley等(1986)通过研究发现,股权激励计划对上市公司的经营产生正面影响,同时长期激励计划的效果好于短期股权激励或没有激励。Defusco等(1990)研究了股权激励计划分别作用于股东和债权人的效果问题,股权激励计划批准会使股票回报率上升,股票期权价值增加。Chanvin等(2001)发现公司异常收益率在股权激励计划公布前会出现下跌过程,原因是公司高管可以通过一些负面消息的披露使股价保持在一个较低的水平,以期最终实现较大价值的股票期权的套利。Morgan(2001)对S&P500公司1992~1995年股价进行研究,发现在前后3天的事件窗口期中,公司的累积异常收益率显著为正,股权激励计划确实能够对公司的价值产生正面影响。Kato(2005)对日本公司的562起股权激励计划公告进行研究,得出的结论与Morgan类似,在事件日前后2天内有着显著的异常收益率,约为2%。而Martin(2005)所得的结论与Morgan相反,他研究了1998~1999年美国公司的情况,发现在事件日前后产生了负的异常收益。同时Tuanye Yu等(2013)研究了中国股市自2006年以来的49家公司的股权激励计划,研究表明股权激励计划对公司股票累积异常收益率没有显著的影响,同时,长期来看,股权激励计划和公司长期绩效没有明显的关系。

(二)国内研究国内学者对股权激励问题的研究起步较晚,目前仍处于探索阶段。冯金华(1997)较早引入欧美国家股票期权的概念及相应激励措施,王斌(2000)对上市公司的员工持股绩效进行实证分析后发现,发行内部员工股公司的净资产收益率和持股比例之间具有显著的正相关关系。魏刚(2000)考察了高管激励与公司经营绩效之间的关系,发现高管持股并未达到预期效果,股权激励仅仅是福利而非激励。吴云风、赵静梅等(2000)就股权激励措施在我国的运用进行了初步分析。周建波、孙菊生(2003)研究了股权激励与公司业绩的关系,发现公司业绩与经营者持股数量呈正相关关系。杜兴强、王丽华(2007)研究发现,高层管理当局薪酬与公司以及股东财富前后两期的变化均呈正相关关系。顾斌、周立烨(2007)以剔除行业影响后的实施股权激励计划的上市公司为样本进行实证研究,结果表明,目前我国对高管实施的股权激励计划长期效果不明显。李明清(2009)对2006年后我国公布激励方案的A股上市公司进行研究,发现公布激励方案会对公司价值产生显著的积极影响。陈华(2011)研究了2008~2010年我国发布股权激励预案公告的上市公司,结果表明股权激励效应显著为正,且事件日之前公司累计异常收益显著为正,侧面证明在公告日前我国证券市场存在信息泄露情况,尚不是一个半强有效市场。张治理(2013)发现以股票期权为激励标的物的激励计划中存在管理层择时机会主义行为,而在以限制性股票为激励标的物的计划中,这种现象不明显。卢闯等(2015)对2006~2010年间我国实施股权激励的上市公司和未实施股权激励的公司进行对比研究,发现前者的投资增长显著高于后者。陈艳艳(2016)利用投资者情绪和管理层权力理论研究股权激励效应,得出结论短期激励效应为正是因为投资者乐观情绪所致,而无法增加长期股东财富。

国外文献表明,股权激励效应在各国市场中普遍存在,且大多数研究得到了正面结论。国内学者的大多数研究表明,股权激励的短期效应为正,而长期效果及其原因解释则分歧较大,股权激励计划的具体实施效果及影响有待进一步确认。

若Z<Φ-1(α/2)或Z>Φ-1(1-α/2),则说明原假设对应的概率小于置信水平α,因此否定H0假设,说明事件对窗口期内的股价有显著影响。反之,若Φ-1(α/2)<Z<Φ-1(1-α/2),则不能否定原假设。

三、研究设计

(一)研究方法本文采用事件研究法,其具体研究步骤如下:

(1)确定事件日、窗口期及估计期。本文将事件日定义为股权激励方案的首次公告日。部分公司存在股权激励方案变更的行为,有着不止一个方案的公告日。此类公司选取第一次方案的首次公告日为事件日。原因在于,基于事件研究法关注事件的短期影响时,在窗口期内,一般无法预测到未来可能的股权激励方案变更行为。因此可以认为这些公司在窗口期内的股价行为与未进行股权激励方案变更的公司没有区别,因此均纳入样本中。本文观察事件日发生前后10天之内的股价行为,因此取[-10,10]作为窗口期。根据研究的需要,还将选取[-10,1]、[-3,-1]、[0,0]、[-1,1]、[-2,2]、[0,10]、[3,10]作为窗口期进行观察研究。本文估计期选为180天。

其中,Ri,t表示公司i的股票在时间t的收益率,由Ri,t=l n(Pi,t/Pi,t-1)进行计算,Pi,t表公司i的股票在第t个交易日的收盘价。Rm,t表示市场收益率,由Rm,t=l n(Pm,t/Pm,t-1)得出,Pm,t选取上证综合指数(或深证成指)第t个交易日的收盘指数。εi是残差项,假定其是满足期望为零、方差为hi的独立正态分布随机变量。之后,由(1)式用最小二乘法(OLS)对估计期内的样本进行回归,得到参数估计αˆi,βˆi,并按市场模型对窗口期[t1,t2]内股价进行预测,预测的表达式由(2)式给出:

尹成杰则强调,“我们要以乡村振兴战略为指导,围绕‘五个振兴,三个全面’进行改革创新,勇于探索,建立现代化的农业服务产业体系,为乡村的全面振兴提供有力的服务支撑。”

科研数据管理过程具有明显的周期性和阶段性特征,基于科研活动不同阶段的数据形态和数据处理活动,形成关于科研数据管理的相关生命周期理论。重点介绍了ICPSR社会科学数据存档生命周期管理模型。

所有样本公司的平均异常收益率(Average Abnormal Return)为:

为了能看到一段时间内的异常收益率总的影响效果,本文用窗口期内的累计异常收益率(Cumulative Abnormal Return)CARi(t1,t2)来表示,即:

国内LNG接收站使用的浸没燃烧式气化器主要依赖进口,目前对SCV在结构上的改进设计、运行特性的优化、传热的模拟和计算等方面作出了较多的研究[5-7],但是对气化器系统控制方案的研究较少。本研究针对LNG浸没燃烧式气化器的运行特点,在分析气化器水浴温度特性的基础上,建立一种温度串级控制的数学模型,并在副环引入Smith预估补偿,将温度纯滞后移到副回路外,对主回路纯滞后,再次引入Smith预估补偿,消除主回路纯滞后的影响。从某接收站SCV气化器实际运行的效果看,验证了该控制方案的有效性。

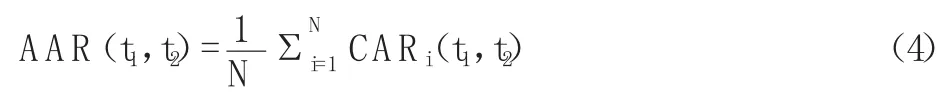

这样所有样本公司的平均累计异常收益率(Cumulative Average Abnormal Return)为:

(4)假设检验平均累计异常收益率是否为零。设:

当样本数量足够大时,z近似服从N(0,1)分布。因此:

艾滋病对人体身心健康危害极大,HIV病毒对机体免疫系统进行攻击,主要攻击目标为CD4+淋巴细胞并进而导致机体丧失抵抗力和免疫力,具有很高的致死率[1] 。因此,及早进行病情诊断和干预有助于阻断疾病传染并改善咨询者预后。此次研究旨在探讨在我中心接受艾滋病抗体检测的咨询者应用酶联免疫法的应用价值,分析如下。

备择假设H1:事件对窗口期内的股价有影响

(2)对各股收益率的预测。本文基于市场模型(Market Model)对各股收益率进行预测,即假定:

原假设H0:事件对窗口期内的股价没有影响

首先是要准确定位政策性农业保险。我国虽然有相关条例和规定体现了国家对农业保险的重视,但是对于长期发展规划定位并不明确,在一些细节问题还是存在很多的问题,这些问题都会影响农业保险的未来发展。所以,政府要尽快制定符合我国农业保险发展现状和地区特点的相关法律制度建设、明确政策性保险的经营原则、目的和定位。通过完善的法律制度规划,扭转目前的农业保险发展的不利局面。

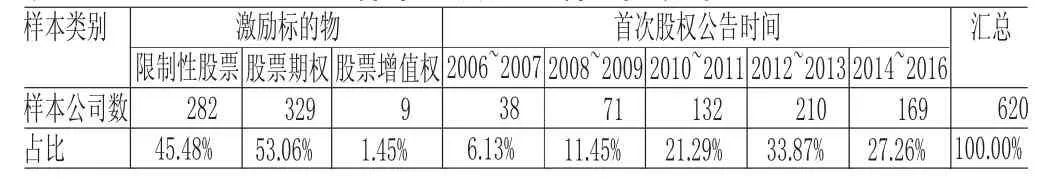

(二)数据来源与样本选取本文选取自2006年1月1日《激励办法》颁布以来至2016年4月26日,所有公布股权激励方案的A股上市公司作为样本。并对样本进行如下处理:剔除在估计期和窗口期内新上市的公司;剔除在估计期和窗口期内连续停盘超过20天的公司;对在估计期和窗口期内出现除权、配送等的公司股价进行复权处理;剔除ST及*ST股票。筛选后得到620家公司的数据。本文数据来源于国泰安(CSM AR)数据库。样本特征的分析如下:

(1)激励标的物的选择。以激励标的物为划分依据对样本的统计如表1所示,其中,部分股票在首次公告的激励方案采取复合激励的方式,即有不止一种激励标的物,此时选取最主要的激励标的物作为该公司的分类。在这些公司中,以股票期权为激励标的物的公司有329家,占总样本的53.06%,是主要的激励标的物。以限制性股票为激励标的物的公司有282家,占总样本的45.48%,而以股票增值权为激励标的物的公司仅有9家,由于样本量太小,不具有说服力,因此不对其进行分析而只罗列结果。

(3)异常收益率的计算。公司i在时间t的异常收益率(Abnormal Return)ARi,t定义为实际收益率与预测收益率的差值,具体由(3)式给出:

表1 样本及其分组描述性统计

(2)按照时间的划分。以首次股权公告日为划分依据的结果如表1所示。将所有公司以2年为一个区间划分一个组,2016年1月至4月26日发布公告的样本公司(共12家)并入最后一组。可以看到,发布股权激励方案的公司数量随时间的推移呈现递增的趋势,近两年则有所回落。

在农作物中蚕豆种子是一种大粒的种子,种皮比较坚韧并且含有丰富的蛋白质,它的储藏技术与大豆种子类似。在储藏的过程中主要是注意蚕豆种子不要变色及蚕豆象发生,其中蚕豆象是导致种子发芽率降低的人主要原因,因此要最好储藏管理的相关技术应用。防止蚕豆变色主要是要将蚕豆储藏过程中的水分进行降低,并且要进行低温、干燥、密闭及避光等的方法进行储藏。对于蚕豆象主要是对蚕豆幼虫的提前杀灭。这个可以通过药物熏蒸的方法进行密闭熏蒸,熏蒸结束后要及时的放弃通风,否则将会导致蚕豆变色。

四、实证结果与分析

本文结合CAAR曲线图表和z统计量检验表从全样本、以激励标的物为分组依据的样本、以首次股权激励计划发布时间为依据进行分组的样本三方面对股权激励的市场反应进行研究。

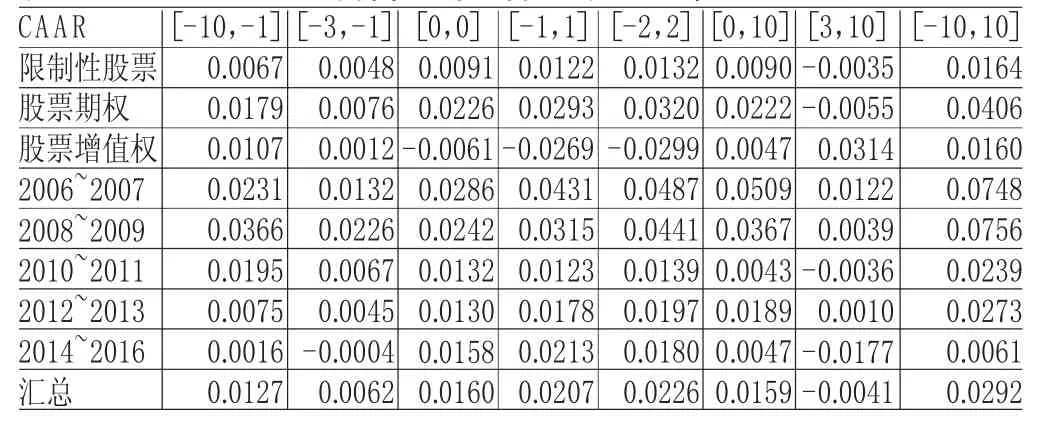

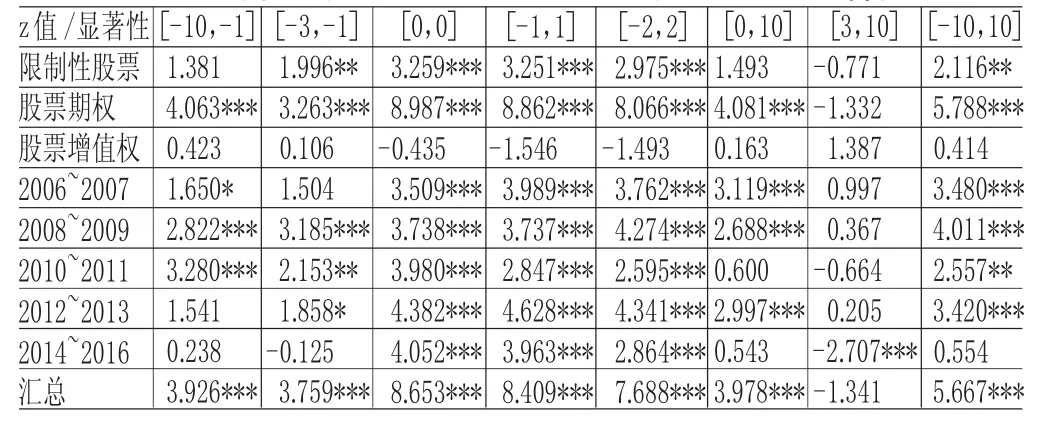

(一)全样本如图1所示,事件日当天具有非常显著的异常收益率,所有公司的平均异常收益率(AAR)达到0.016(见表2)。按照不同组别划分的各组AAR也均在1%的置信水平下显著为正(除股票增值权)(见表3)。这说明在股权激励方案发布当天,股票市场给予了积极的正面回应。同时,将窗口期分别扩大至[-1,1]、[-2,2],可以看到CAAR在增加,但事件日当天所占比重为最大,超过其余几天的总和(见表2),这说明股权激励效应主要集中在事件日当天。并且可以看出在事件日的前期市场已经有所反应,在[-3,-1]和[-10,-1]窗口期内,所有公司的CAAR均显著大于0(见表3),说明在该时期市场已经有所反应,表明我国市场存在信息泄露的情况,从侧面说明我国尚未达到半强有效市场。

图1 所有公司的CAAR曲线及AAR曲线

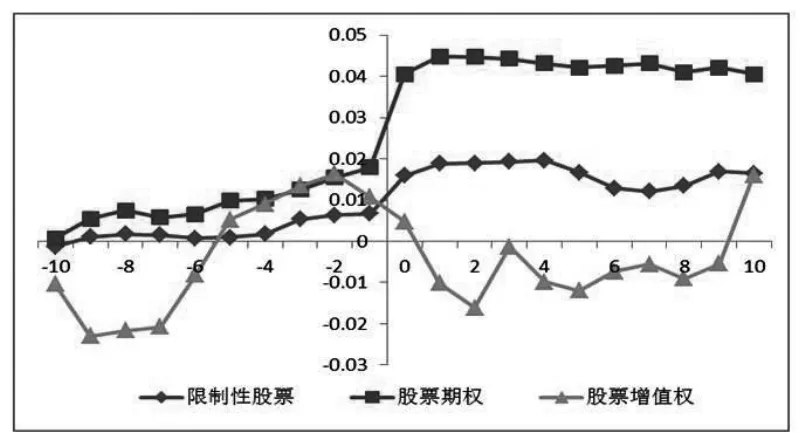

(二)以激励标的物为依据进行分组的样本如图2所示,在以激励标的物为划分依据的组别对比中,虽然事件日当天两者AAR均显著为正,但股票期权的AAR为0.0226,远超过限制性股票的0.0091(见表2)。另外,在包含事件日的窗口期扩大至[-1,1]、[-2,2],可以看到两者的CAAR之差略微增加,但主要的差异仍是事件日当日造成的。这与前文的结论类似,股票期权的短期激励效应好于限制性股票,并且主要集中反映在事件日当天的激励效应上。另外,观察事件日前的[-3,-1]和[-10,-1]窗口,同样可以发现股票期权的激励效应更好(见表2),这也说明信息存在一定泄露。而在事件日过后的[3,10]窗口内,可以看到两者CAAR都不显著,之间也没有显著差异(见表3)。

第三,外源性与内源性病原体所致盆腔炎,上述两种病原菌也单独存在,也可一并存在,病情较复杂一般需联合用药。

表2 不同窗口期下各组别CAAR值

表3 不同窗口期下各组别CAAR对应z统计量及其显著性

图2 以激励标的物为分组依据的各组CAAR曲线

(三)以首次股权激励计划发布时间为依据进行分组的样本在事件日发生之后的反应,在[3,10]窗口期内,可以看出所有公司的平均CAAR并不显著(见表3)。而在按照首次发布时间分组的比较中,如图3所示,可以看出不同组别之间CAAR在事件日后差异显著,而且随着时间推移呈下降趋势。在《激励办法》颁布前4年(2006~2007,2008~2009),市场对推出股权激励计划的公司响应十分积极,其CAAR呈现上升趋势,而在之后的4年(2010~2011,2012~2013)首次发布的公司CAAR在事件日之后并没有显著的上升趋势,而在近2年(2014~2016.4),首次发布股权激励方案的公司在事件日之后的期间则呈现较为明显的下降趋势。另外,将窗口期扩展到包含事件日的[0,10],或是包含所有窗口的[-10,10],都可以得到类似的结论(见表2)。以上的差异表明随着时间的推移,发布股权激励计划的公司得到的股权激励效应逐年下降,这个趋势是呈现出盘旋式的下降,但可以看出总体趋势仍然是下降的。

图3 以首次股权激励计划发布时间为划分依据的各组CAAR曲线

五、结论

本文采用事件研究法,以自2006年1月1日我国颁布《激励办法》起,至2016年4月26日首次发布股权激励计划公告的620家A股上市公司为研究样本,以首次公告日为事件日,公告日前后10天为窗口期,180天为估计期,对这些公司的异常收益率进行了分析。结果表明,在事件日附近,我国存在着明显的股权激励效应,以股票期权为激励标的物的股权激励效应明显强于限制性股票,但是这种效应主要集中体现在事件日当天,在事件日之后的3至10天则不明显。并且在事件日之前,股票市场已有较明显的反应,侧面说明我国市场存在信息泄露的情况。以上分析表明我国股权激励计划公布时存在较明显的投机行为与过度投资现象。

采取有效措施,控制部分临河地段、山坡地段工程扫线和管沟开挖等施工作业带的宽度,以减轻后续水土流失治理任务,节约工程建设成本。

另外,研究发现,随着时间的推移,首次股权激励计划的股权激励效应呈下降趋势,近年推出计划的公司得到的市场反馈远不如我国颁布试行办法后的前几年。这其中的原因值得深思,也是为以后将要发布股权激励计划的公司做出提醒:在市场反应逐渐冷淡的情况下,公司需要采用更加合理有效的激励办法来获得市场的信任。

文章亦有诸多不足之处,研究过程中未能充分考虑诸如公司规模、股权结构、行业差异等影响因素。同时,股权激励影响公司价值的趋势和原因还有待进一步探究,这些将在后续研究中完善。

[1]冯金华:《从短期报酬到长期激励:奖金股票化方法》,《特区与港澳经济》1997年第9期。

[2]吴风云、赵静梅:《期权、期股与企业激励机制创新》,《经济学家》2000年第4期。

[3]魏刚:《高级管理层激励与上市公司经营绩效》,《经济研究》2000年第3期。

[4]周建波、孙菊生:《经营者股权激励的治理效应研究——来自中国上市公司的经验证据》,《经济研究》2003年第5期。

[5]杜兴强、王丽华:《高层管理当局薪酬与上市公司业绩的相关性实证研究》,《会计研究》2007年第1期。

[6]顾斌、周立烨:《我国上市公司股权激励实施效果的研究》,《会计研究》2007年第2期。

[7]张俊瑞、张健光、王丽娜:《中国上市公司股权激励效果考察》,《西安交通大学学报(社会科学版)》2009年第1期。

[8]李明清:《上市公司股权激励的财富效应检验》,《求索》2009年第7期。

[9]陈华:《我国上市公司股权激励的实证研究》,《会计之友》2011年第9期。

[10]张治理、肖星:《我国上市公司股权激励计划择时问题研究》,《管理世界》2012年第7期。

[11]卢闯、孙健、张修平、向晶薪:《股权激励与上市公司投资行为——基于倾向得分配对方法的分析》,《中国软科学》2015年第5期。

[12]陈艳艳:《股权激励能够增加股东财富吗?》,《暨南学报(哲学社会科学版)》2016年第3期。

[13]Jenson MC,Meckling W.Theory of the Firm∶Managerial Behavior,Agency Costs and Ownership Structure[J].Journal of Financial Economoics,1976,3(4)∶305-360.

[14]Bhagat S,Brickley J A,Lease R C.The Authorization of Additional Common stock∶An Empirical Investigation[J]. Financial Management,1986,15(3)∶45-53.

[15]Defusco,R.A.,Johnson,R.R.and Zorn,T.S.The Effect of Executive Stock Option Plans on Stockholders and Bondholders[J].Journal of Finance,1990,(45)∶617-627.

[16]Chanvin,P,Shenoy,T,Executive Compensation Structure,Ownership and Financial Performance[J].Journal of Finance,2001,(28)∶253-284.

[17]Morgan,A.and Poulsen,A.Linking Pay to Performance∶Compensation Proposals in the S&P 500[J]. Journal of Financial Economics,2001,(62)∶489-523.

[18]Kato H K,Lemmon M,Luo M,et al.An Empirical Examination of the Costs and Benefits of Executive Stock Options∶Evidence from Japan[J].Journal of Financial Economics,2005,78∶435-461.

[19]Martin,O,Thomas,J,An Empirical Examination of the Stock Performance of Executive Stock Options[J]. International Economic Review,2005,78∶435-461.

[20]Tuanye Yu.Short-term Response and Long-term Financial Performance Before and After Announcement of Euity Incentive in China[J].Current Research Journal of Social Science,2013,5(6)∶197-202.

(编辑 朱珊珊)