基于缓释乘数的房地产贷款逆周期调节方法

2017-06-27彭建刚孙满元黄宇焓

彭建刚+孙满元+黄宇焓

[摘 要]在宏观审慎监管框架下引入逆周期的房地产贷款缓释乘数,对房地产贷款进行逆周期的动态调节,以降低房地产市场风险与银行业系统性风险的相关性。将不良贷款率作为银行业系统性风险的显性指标,实证分析表明,引入缓释乘数的逆周期调节能有效缓释房地产贷款与房地产价格之间的顺周期性,能降低银行业的系统性风险;与开发贷款相比较而言,购房贷款的缓释作用更为明显。

[关键词]房地产贷款;逆周期调节;缓释乘数;宏观审慎监管;系统性风险

[中图分类号] F832.45 [文献标识码]A [文章编号]1008—1763(2017)03—0065—08

Abstract:By introducing a countercyclical mitigation multiplier of real estate loan under macro-prudential regulatory framework,it is to dynamically adjust the real estate loans countercyclically and to reduce the correlation between the banking system robustness and real estate market risk .Considering NPLR as banking systemic risks dominant index,the empirical analysis shows that countercyclical regulation after introducing the mitigation multiplier can effectively relieve procyclicality between real estate loan and real estate price ,and can reduce the commercial banks systemic risk. The mitigation effect to housing loans is better than to development loans.

Key words:real estate loan;countercyclical regulation;mitigation multiplier;macroprudential regulation;systemic risk

一 引 言

次貸危机后我国房地产市场发展进入新一轮快车道,2013年房地产开发投资额、商品房销售额和商品房平均销售价格均较之于2007年呈倍数增长;2014年房地产高库存问题开始显现;2015年末全国商品房待售面积71853万平方米,比2014年同期增加了9684万平方米,上涨16%;截止至2016年第三季末,商品房待售面积69612万平方米,较2015年同期增加了3102万平方米。为了抑制房地产泡沫,维护房地产市场稳定,近几年来国家一直在探索适当的经济金融调控机制。2016年12月召开的中央经济工作会议提出“房子是用来住的,不是用来炒的”,明确要促进房地产市场平稳健康发展,并综合运用金融、土地、财税、投资、立法等手段,研究建立符合国情、适应市场规律的基础性制度和长效机制。

房地产贷款与房地产市场的顺周期性是造成房地产行业风险累积的主要原因,商业银行在繁荣时期扩大贷款规模、在下行时期收缩贷款规模,其结果是加剧房地产市场的供需失衡状态,前期积累的风险进一步放大。和房地产整体贷款顺周期性易引发行业系统性风险的逻辑类似,商业银行对房地产贷款和区域贷款的顺周期性容易导致住宅产品结构的非均衡和投资区域的非均衡,分别对应房地产市场产品结构性风险和区域系统性风险。由此可见,有必要研究如何缓解房地产贷款和房地产市场的顺周期性,本文在此背景下探讨对商业银行房地产金融进行逆周期调节的方法,防范系统性金融风险。

由于顺周期的存在,房地产市场的波动对房地产贷款的冲击及相关的风险是被关注的重点。陈雪楚(2010)指出房地产资金来源中一半以上来源于银行,这大大增加了房地产和银行行业之间的关联性,整个银行体系的稳定性将受到来自房地产市场的显著影响[1]。范俏燕(2008)通过模型推导出我国房地产价格波动与房地产信贷供给相互促进、互为因果的结论,认为目前我国银行承担了大部分由房地产贷款带来的信用风险,如果经济出现周期性的波动,则会影响到实体经济的发展[2]。刘向丽、顾舒婷(2014)分析了房地产市场对金融体系的风险溢出机制和传导过程,表明银行把房地产行业作为除制造业外的最重要投资行业,投入房地产的贷款总额达到了总贷款额的20%左右,这部分贷款却可能产生相当于金融自身系统性风险所招致的损失[3]。房地产行业也呈现出与经济周期同步的特点,周小寒(2014)考察了上海房地产投资情况,认为房地产投资与经济增长之间存在长期均衡关系,且两者短期内互为格兰杰原因[4]。罗晓娟(2013)通过实证研究,认为房地产信贷规模和房价之间具有显著的格兰杰因果关系,两者高度相关,提出保证房地产市场稳定发展以及防范房地产贷款风险的根本策略时控制信贷规模[5]。

为防范房地产市场波动产生的风险,适度控制房地产贷款的规模和加强逆周期的宏观审慎监管是有效措施。欧阳远芬、李璐(2014)提出应对银行采取逆周期性的宏观审慎管理,要求银行在房价上行时提高资本充足率和流动性,同时减少银行信贷,抑制房价泡沫[6]。赵胜民、梁璐璐、罗琦(2015)认为中国要充分发挥宏观审慎政策对于房地产泡沫的抑制作用,抑制房地产贷款的增长速度,依据审慎原则控制抵押贷款中房地产的抵押率[7]。吴思斌、刘细发(2014)指出采用反周期的金融监管手段,有利于避免房地产泡沫对金融体系的冲击,建议在中长期建立反周期的金融监管框架来防止房地产泡沫的过快膨胀和急剧破裂[8]。

次贷危机后,以巴塞尔协议Ⅲ为标志的国际银行业监管改革强调了以防范系统性风险为目的的宏观审慎监管,其中如何抑制金融体系时间维度的顺周期特征是宏观审慎监管的关键[9]。我国于2016年6月在上海率先推出逆周期的房地产金融宏观审慎管理[10],在此背景下,本文试图将逆周期的理念渗透到房地产贷款的监管中,引入逆周期的缓释乘数对房地产贷款进行动态调节,并对逆周期调节机理进行理论和实证分析。

二 我国房地产贷款的顺周期性

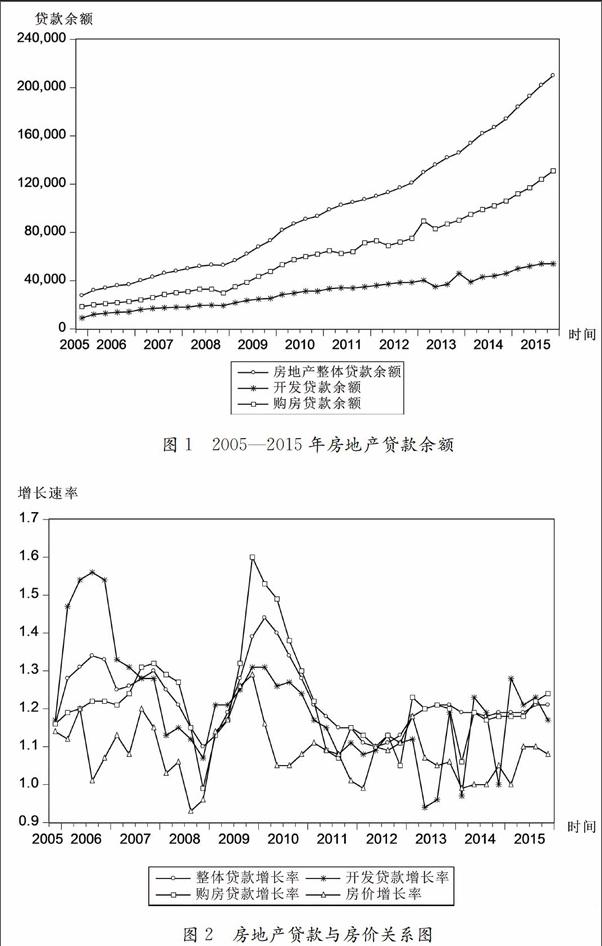

房地产行业属于资金密集型行业,其发展的各个方面,诸如土地的储备和交易,房地产的开发和销售都需要金融系统,特别是商业银行的信贷支持[11]。在我国,房地产市场来自商业银行的贷款占一半以上的规模,2005—2015年房地产行业直接和间接吸收商业银行的贷款占所有来源资金比重的平均水平达到56%。2005年以来商业银行的房地产贷款绝对额呈持续上升趋势(如图1所示)。

银行贷款结构中房地产贷款的高占比现象,使银行吸收了很大部分房地产市场风险,这种风险传递与二者之间的顺周期性不无关系。房地产贷款资产如开发贷款和购房贷款,多以具有保值、增值和抗通胀特性的房地产作为抵押,使得房地产抵押贷款成为商业银行的优质贷款。房地产贷款的质量与房地产价格的变动高度相关,会影响商业银行对房地产贷款的收放情况,在房地产市场处于上升的时期时,房地产价格持续上扬,房地产贷款收益较高而风险较小,商业银行则会增加房地产贷款的资产配置,为房地产市场进一步扩张提供了资金来源。当房地产市场偏离供需平衡点时,库存难以消化,房地产价格波动下行,房地产贷款评级和盈利状况都会受到影响,此前形成的房地产贷款存量存在减值现象,商业银行会收缩信贷规模,市场极端变化的时候会拍卖处置被抵押的房地产资产,其结果是加剧房地产市场的供需失衡状态,前期积累的风险开始暴露和放大。如图2所示,房地产贷款增长率曲线图的多个波峰、波谷与房价增长率的波峰、波谷相遇,经计算,房地产整体贷款增长率、开发贷款增长率和购房贷款增长率与房价增长率的相关系数分别为0.3857、0.3218和0.4641,房地产贷款与房价存在顺周期变动的特点。

房地产贷款与房地产市场的顺周期性增加了房地产市场波动对金融稳定的影响,但现行的房地产金融监管尚不能很好地解决房地产贷款的顺周期现象,与房地产贷款有关的损失准备金计提制度和最低资本充足率计算过程等具有顺周期特点,房地产行业集中度监管标准尚未成形也抑制不了房地产贷款的顺周期性。本文拟在课题组前期成果的基础上提出一种房地产贷款逆周期調节的方法,为房地产贷款的宏观审慎监管提供思路。

三 引入缓释乘数的房地产贷款逆周期调节机理

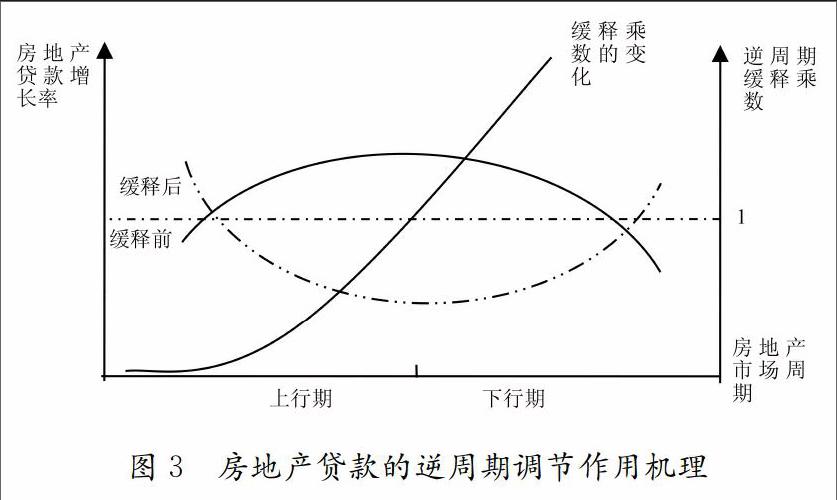

逆周期监管旨在缓释房地产市场波动对房地产贷款的影响,实现繁荣时适度降低房地产贷款投放量,衰退时适度提高房地产贷款投放量。引入逆周期的房地产贷款缓释乘数是建立缓释机理的一种途径。本文借鉴本课题组前期成果(2010)提出的一种计算缓释乘数的方法[12],将缓释乘数运用到房地产贷款中。考虑到房地产贷款大多以房地产作为抵押品,其价值评估与房地产市场价格高度相关,因此选取房地产价格增长率而非GDP增长率作为周期变量。考虑到房地产价格波动的短期惯性,通过使用高频数据而不是滞后期来反映价格对房地产贷款的时滞影响。基于缓释原理对调节下一期房地产贷款进行探讨,以解决缓释乘数的计算仅仅是对事实的后验测试的缺陷,从而采用这一方法解决房地产贷款的实际问题。

引入缓释乘数后的房地产贷款逆周期调节能为下一期的房地产贷款规模变动提供参考作用,其作用机理如图3所示:当房地产市场偏离平稳增长状态处于上行期时,代表房地产周期波动的φt大于0,通过负的平滑参数作用并经标准正态累积函数计算后得出的缓释乘数小于1,即缓释后的合理的当期房地产贷款增长率应下降,下一期应收缩房地产贷款的规模,直到基于历史数据计算出来的缓释乘数变为1时,说明下一期房地产贷款可维持当前的水平,若基于历史数据计算出的缓释乘数偏离1了,则需要对房地产贷款进行调节。反之当房地产市场偏离均衡状态处于下行期时,代表房地产周期波动的φt小于0,通过负的平滑参数作用并经标准正态累积函数计算后得出的缓释乘数大于1,即缓释后的合理的当期房地产贷款增长率应降得更少,进而对下期房地产贷款规模产生正的指导作用,直到基于历史数据计算出来的缓释乘数变为1。逆周期缓释乘数是实现准确指导下一期房地产贷款规模的关键变量,金融机构应基于最新历史数据对其进行更新计算及动态调节,及时将误差反馈到计算过程中。

四 逆周期缓释乘数的实证分析与效果检验

(一)指标选取和数据说明

选取房地产贷款增长率(LZTt)作为逆周期调节的对象,房地产贷款由房地产开发贷款(LKFt)和购房贷款(LGLt)组成,下文将分别对LZTt、LKFt和LGLt的逆周期调节作用进行实证分析,以期判断对房地产贷款的监管是否需要对开发贷款和购房贷款差别对待,选取房价增长率(Pt)为房地产周期变量,对逆周期调节的效果进行检验时选取不良贷款率(PDt)作为衡量风险的显性指标。采用的数据来源于Wind数据库,为2005-2015年的季度数据。

(二)缓释乘数的实证分析

分别计算房地产贷款整体LZTt、房地产开发贷款LKFt、和房地产购房贷款LGLt的逆周期调节缓释乘数。如式(5)所示,μztt、μkft、μglt,分别表示各期对LZTt、LKFt和LGLt进行逆周期调节的缓释乘数,θzt、θkf、θgl分别表示对LZTt、LKFt和LGLt进行逆周期调节时平滑房地产周期(φt)的参数。

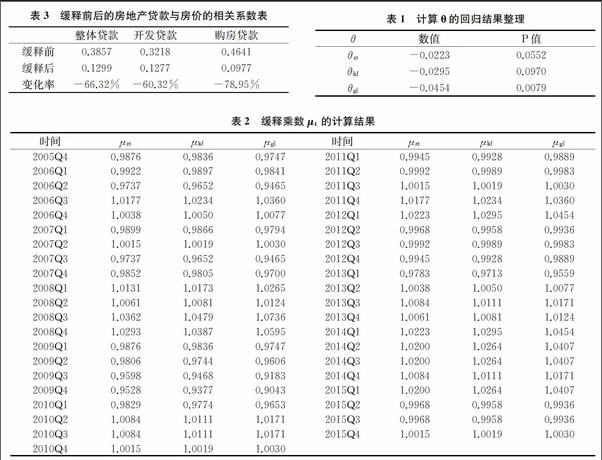

按上面所提出的计算缓释乘数的步骤进行计算。通过Eviews计量软件计算平滑参数θ时的回归结果整理如表1所示。LZTt、LKFt和LGLt进行逆周期调节时平滑房地产周期的参数θzt、θkf、θgl分别等于-0.0223、-0.0295、-0.0454,均通过了显著性检验。其中购房贷款对应的平滑参数绝对值为最大,对其进行逆周期调节的效果可能更强。

分别代入式(1)计算缓释乘数μt的值表2所示,观察下表可知,2005-2015年各季度缓释乘数μ在1上下波动,说明房地产贷款随着房地产市场波动,需要对其进行调节。当缓释乘数大于1时,意味着贷款增长率需要比现有水平高,下一期的房地产贷款应适度扩张。反之,当缓释乘数小于1时,意味着贷款增长率需比现有水平低,下一期应适度收缩房地产贷款。

能有效缓释房地产周期的缓释乘数应与房地产周期变量呈反方向变动,从图4缓释乘数与房地产周期的变动趋势可知,房地产整体贷款、开发贷款和购房贷款对应的缓释乘数的波峰和波谷均与房地产周期变量的波谷和波峰错开,初步判断缓释乘数作用到房地产贷款后,能有效缓解其与房地产周期的顺周期性。另外,从贷款整体、开发贷款和购房贷款的缓释乘数变动幅度可知,购房贷款对应的缓释乘数的逆周期作用更强,而贷款整体和开发贷款对应的缓释乘数变动相当,这说明对不同性质贷款进行逆周期调节,将产生强弱不同的效果。

设当期缓释后的合理的房地产贷款增长率SHLt=μt*Lt,表3分别列出了当期缓释前后的整体贷款、开发贷款和购房贷款与当期房地产周期变量的相关系数及其变化,通过比较可知,缓释后的整体贷款、开发贷款和购房贷款与房地产周期变量的相关系数均在一定程度上减少了,其中购房贷款的相关系数变动幅度最大,从缓释前的0.4641缩小到缓释后0.0977,再次证明了本文提出的逆周期调节方法的有效性,并且发现对购房贷款进行逆周期调节能产生更大的效果。

(三)逆周期缓释乘数对防范系统性风险的效果检验

对房地产贷款进行逆周期调节的重要目的是为了缓解其与房地产周期的顺周期性,以减小金融机构相关资产的质量对房地产波动的敏感性,防范银行业系统性风险。对于银行业系统性风险的界定,国际通行的标准一般是将银行不良资产率的警戒线设定为10%,结合我国的实际情况,本文选取不良贷款率作为度量银行业系统性风险的关键指标,并且国内大部分学者也将此作为银行系统性风险的衡量指标。

将不良贷款率(PDt)分别与缓释前后的整体贷款(LZTt、HSLZTt)、开发贷款(LKFt、HSLKFt)和购房贷款(LGLt、HSLGLt)建立向量自回归方程(VAR),并在此基础上进行脉冲响应分析。如图5所示,在本期给予缓释前的不同性质的房地产贷款一个正的冲击后,不良贷款率的响应在第8期左右变为负,其中对购房贷款的响应一直为正。而在本期给予缓释后的不同性质的房地产贷款一个正的冲击后,不良贷款率的响应为正时,其响应幅度小于对缓释前房地产贷款的幅度,随后以更快的速度变为负。以上分析说明房地产金融的逆周期调节能有效改善商业银行的不良贷款率,防范银行业系统性风险的发生。可以进一步比较发现,不良贷款率对缓释前的购房贷款的响应一直为正,且幅度最大,即缓释前的购房贷款对不良贷款率有更强的促进作用,而不良贷款率对缓释后的购房贷款的响应在第2期末即变为负,且响应为负时的幅度均大于缓释后的整体贷款和开发贷款的情况,说明对购房贷款进行逆周期调节的作用大于开发贷款,这一结论对监管部门具有启示作用。

五 结论与建议

实证结果表明,所提出的运用缓释乘数的逆周期调节方法能够有效缓解房地产贷款和房地产价格的顺周期性,该逆周期调节能有效降低商业银行的不良贷款率,防范系统性风险。相比较而言,对购房贷款的逆周期调节作用更大。

在上面研究的基础上,提出如下建议:

第一,加强房地产金融微观审慎与宏观审慎的协调监管。一方面继续坚持资本约束机制为主的微观审慎监管,监管部门可考虑单独设定针对房地产贷款的资本充足率水平指标,并在房地产市场的不同发展阶段设置不同的资本监管水平。另一方面,金融监管部门(包括中国人民银行的宏观审慎监管)要强化对房地产贷款的逆周期的宏观审慎监管,根据逆周期缓释乘数对房地产贷款规模的合理性进行评估,做出风险提示和窗口指导;中国人民银行可在房地产贷款整体规模评估的基础上,根据单家银行对缓释程度的贡献有差别地运用新型货币工具,实现精准调控。

第二,商业银行应注重对房地产开发贷款和房地产购房贷款的差别性管理,助力房地产市场的健康均衡发展。一方面,对保障性住房、中小户型房、大户型房和别墅的比例实施梯度化管理,强化中小户型贷款和保障性住房贷款。另一方面,不盲目扩张房地产开发贷款规模,对泡沫集聚的项目和区域审慎发放房地产贷款,对得到政府支持、具有刚性需求的房地产项目予以重点信贷倾斜,同时加大对绿色建筑及上下游产业的投资力度。

第三,国家金融管理部门建立房地产金融宏观审慎管理的基础数据库,加强房地产市场监测分析。这一基础数据库应当包括所有影响房地产市场发展的环境因素和内部因素。外部环境包括经济增长、利率、汇率、融资规模、股市、跨境资金流动等宏观经济与金融因素,还包括人口因素对房地产市场刚性需求的影响,如外来或户籍常住人口、年龄结构等;内部因素包括土地供求、房地产开发投资、房价涨幅、房价收入比等影响房地产市场的指标。另外,房地产市场的属地发展特性比较强,国家金融管理部门应根据各地区的实际情况,对纳入基础数据库的因素和对应指标进行微调,以保障数据库能对市场变化做出真实的反映。

[参 考 文 献]

[1] 陈雪楚. 我国房地产融资的风险与化解[J]. 求索,2010(11):54-55.

[2] 范俏燕. 房地产市场过热与金融风险——从美国次级贷款危机谈起[J]. 金融理论与实践,2008(1):69-73.

[3] 刘向丽,顾舒婷. 房地产对金融体系风险溢出效应研究——基于AR- GARCH-CoVaR方法[J]. 系统工程理论与实践,2014(S1):106-111.

[4] 周小寒. 上海市房地产开发投资与经济增长的动态关系考察[J]. 广西财经学院学报,2014,No.137(5):45-50.

[5] 罗晓娟. 信贷支持与房地产金融風险[J]. 西南金融,2013(3):57-61.

[6] 欧阳远芬,李璐.逆房地产周期调控政策对抑制银行危机的有效性分析[J].国际金融研究,2014(9):52-60.

[7] 赵胜民,梁璐璐,罗琦. 宏观审慎体制下的金融摩擦与房地产市场[J]. 当代经济科学,2015(1):47-55.

[8] 吴思斌,刘细发. 新常态下中国房地产价格与经济增长关系研究[J]. 学术论坛,2014(12):69-72.

[9] Basel Committee on Banking Supervision. Basel Ⅲ:A Global Regulatory Framework for More Resilient Banks and Banking Systems[EB/OL].[2011-11-12]http://www.bis.org/pu-bl/bcbs189_dec2010.pdf.

[10] 中国人民银行上海总部. 人民银行上海总部探索实施房地产金融宏观审慎管理[EB/OL].[2016-6-3]http://shanghaipbc.gov.cn/ fzhshanghai/113571/3075375/index.html.

[11] 段进,曾琦,张天乐.银行信贷、房地产价格与经济增长的非线性关系研究[J].财经理论与实践,2016(4):18-24.

[12] 彭建刚,钟海,李关政.对巴塞尔新资本协议亲周期效应缓释机制的改进[J].金融研究,2010(9):184-197.