经济欠发达地区中小企业技术创新融资风险评价

——以甘肃省为例

2017-06-27何亚玲

何亚玲

(兰州文理学院 经济管理学院,兰州 730000)

经济欠发达地区中小企业技术创新融资风险评价

——以甘肃省为例

何亚玲

(兰州文理学院 经济管理学院,兰州 730000)

以甘肃省为例,通过实地调研和访谈,选取90家具有代表性的创新中小企业,运用ANP评价法,对经济欠发达地区中小企业技术创新初级阶段和成长阶段的融资风险进行实证分析,得出结论:在外源性融资中,政府支持和民间融资风险防御能力相对较强,对中小企业技术创新发展具有重要作用;虽然银行借款的风险很难控制,但甘肃省中小企业依然偏好银行借款。据此,提出了适合于欠发达地区中小企业技术创新的融资建议。

中小企业技术创新;融资风险;ANP评价;经济欠发达地区;甘肃省

一、引 言

中小企业作为社会经济中最活跃的因素,对确保我国国民经济稳定增长、优化经济结构、促进市场竞争、拉动民间投资、缓解就业压力、保持社会稳定等方面产生显著的影响,尤其在推进技术创新方面具有重要的作用。而技术创新又是促进中小企业快速发展的关键因素。由于技术创新本身的不确定性、中小企业自身弱点、资本流动机制及相关保障制度不健全等原因,导致中小企业技术创新融资不足[1]36。中小企业创新的自身积累资金有限、融资渠道少、融资成本较高,难以及时满足项目开发的巨额资金需求[1-2],因此,创新资金缺乏是中小企业技术创新的主要风险来源,融资困难已成为制约中小企业技术创新的重大障碍。据此,有效化解中小企业融资风险,推进中小企业技术创新,不断增强企业活力,对于中小企业的可持续发展具有重要的意义。

据甘肃省中小企业信息网显示,截至2012年底,甘肃省中小企业达9.29万户,占全省企业总数的99%以上,从业人员达165万,对GDP的贡献为34%。甘肃省中小企业融资呈现贷款总量小、增速缓慢,融资渠道窄、期限短,贷款风险较大、行业不良率较高等特征,使得以金融机构贷款为主的间接融资成为中小企业融资的主要途径,而繁琐的贷款手续和较低的抵押率,则加剧了融资成本[3-4]。有研究表明,甘肃省中小企业技术创新面临的融资现状主要是:企业技术更新水平低、在研发投入方面难以得到政府的有效支持、筹资渠道单一、融资环境差、取得银行贷款困难等[5]133。梁曙霞和李秀波(2012)按照科技型中小企业金融支持体系的风险分散及其信息揭示机制,提出了企业要依据生命周期选择相应的金融支持方式[6]。在初始发展阶段,大多中小企业通过使用自有资金控制企业风险,但自有资金从长远看并不能满足企业良好发展的需求,因此依据融资方式的特点,确定合理的融资方式,是有效控制融资风险的基础,也是企业实现又快又好发展的目标。

文献梳理表明,学者们分别从中小企业融资影响因素、融资模式、融资渠道、融资风险等方面对中小企业技术创新资金融资进行了研究[7-9],对于化解中小企业融资风险,推进中小企业技术创新,促进中小企业的可持续发展具有重要的意义。但围绕欠发达地区中小企业技术创新融资风险方面的文献相对较少,并且以定性分析为主,定量分析不足。因此,本文以经济欠发达地区——甘肃省为例,分析不同的融资渠道所带来融资风险的程度,研究能有效降低中小企业技术创新风险的融资模式,从而化解中小企业技术创新的融资风险,不断促进企业技术创新,以中小企业的发展带动甘肃省经济的快速发展。

二、研究方法和数据来源

1.研究方法

近几年,我国学者王海刚[10]、刘琪[11]和尹作亮[12]等在技术创新方面分析所采用的方法主要有AHP评价法、ANP评价法及模糊综合评价法等。模糊综合评价法是利用模糊数学原理(隶属度理论)建立数学模型,对影响风险的诸多风险因素进行总体评价,从而得出风险的评价结果[12]。中小企业技术创新融资风险因素问题的分析很难用精确的数字来准确地进行定量描述,同时,研究中也存在模糊、不清晰的问题,所以模糊综合评价法是解决该问题的有效办法。但是这种方法实际操作比较复杂,对专家要求比较高,要求专家不仅要能判断出某一指标的风险等级,还要大致估算出该指标的取值范围,该种方法多使用在我国经济发达地区中小企业技术创新风险问题的研究。甘肃省作为经济欠发达典型省份,各地区经济发展具有很大的差异性,中小企业技术创新中专家拥有的知识和经验也具有一定局限性。AHP评价法是将系统划分层次,同层次的指标相互独立,上层指标支配下层指标。该评价法相对简单,应用较为方便,但它不能全面反映指标之间的关联关系,得出的指标权重难以真实体现指标的重要程度,在复杂决策问题中的应用局限明显。ANP评价法是在AHP评价法的基础上衍生出的网络分析法,ANP评价法将系统划分为控制因素层(包括目标和决策准则)和网络层(包括所有受控制层支配的元素)两大部分, 准则、元素集、元素之间相互影响、相互依存,通过综合考虑各因素或相邻层次之间的关系对系统进行评价。ANP评价法比AHP评价法更灵活、结果更稳定,比模糊综合评价法更简单、更易掌握。同时,由于计算机的发展和相关应用软件的普及,有效解决了ANP评价法计算复杂的问题,因此,ANP评价法在政策评价、物流管理、风险分析等复杂决策问题中得到广泛的应用。在中小企业技术创新融资风险分析中,既要考虑常用融资方式对中小企业技术创新融资风险的影响,又要考虑各种风险对融资方式的影响,而且融资方式之间、风险来源因素之间又是相互影响的,因此,笔者认为ANP评价法可以更好地评价经济欠发达地区中小企业技术创新融资风险。

2.数据来源

调查组成员先后在2012年1月20日至2012年9月2日、2013年3月20至8月20日期间,选择甘肃省各地区具有典型技术创新的中小企业200家,深入企业走访调研,发放调查问卷200份,回收问卷189份,其中有效问卷118份,有效率为62%。为准确地测度和评价中小企业技术创新融资风险,调查组自2012年以来与部分中小企业建立长期关系,动态了解企业技术创新相关情况,并在调查的基础上,对问卷进行多次修改和补充。此外,为弥补评价方法的缺陷,我们扩大了访谈专家范围,将与技术创新相关的其他专业人员也纳入访谈范围;同时丰富了访谈内容,在建立中小企业技术创新融资风险指标体系时,将产生的新风险因素和来源也作为参考指标。本次调查主要选择甘肃省技术创新能力较强且具有明显技术创新特征的中小企业。调查集中在生物制品、药材加工、土特产加工、石油化工、机械制造、新能源等领域中的技术创新代表性企业,从118份有效样本中进一步选取具有代表性的中小企业样本90家,通过数据统计和分析,进行问题研究。

三、ANP评价模型构建

本研究在传统融资风险研究成果的基础上,以初创阶段和成长阶段的中小企业技术创新融资为研究对象,以融资风险最低为研究目标,运用ANP评价方法,对常用融资方式风险大小进行排序和分析。

1.指标选取

以甘肃省中小企业技术创新融资风险调研成果为基础,考察不同的融资方式对中小企业技术创新融资风险的影响程度。其中,在内源融资方式中选取自有资金,在外源融资中选取民间借款、政府投资和外部合资等直接融资方式,以及银行借款、风险投资等间接融资方式作为影响中小企业技术创新融资风险的主要因素。进一步考虑财务风险、经营风险、环境风险、筹资风险、市场风险、管理风险、技术风险对融资方式的影响[12]。设定“降低技术创新融资风险”为目标层,“财务风险、经营风险、环境风险、筹资风险、市场风险、管理风险、技术风险”对融资方式的影响为准则层,常用融资方式为方案层,并按以上因素排序顺序为准,对中小企业技术创新融资风险进行ANP分析评价。

2.超矩阵的构建

一是准则层对目标层影响向量(w1)的计算:按照风险因素对于目标层(降低技术创新融资风险)的重要程度,采用将不同风险及风险因素两两比较,通过专家评价的方法及相关文献研究得到指标的权重,得出向量w1;二是融资方案差异导致风险因素差异矩阵(w2)的构建:将不同的融资方式对风险因素的影响进行比较分析,测度各种融资方式对不同风险的抵御能力,得到矩阵w2;三是风险因素的内部互动影响的矩阵(w3)的构建:将各风险因素相互影响进行比较分析,得到矩阵w3;四是融资方式差异及互动影响的矩阵(w4) 的构建:将以上不同融资方式之间相互比较分析,得到矩阵w4。在此基础上,推导出超矩阵:

通过向量w1和矩阵w3,得到风险因素内部优先排序wr,计算公式为:wr=w1×w3;通过矩阵w2和矩阵w4,得到风险因素内部优先排序wf,计算公式为:wf=w2×w4;通过wr和wf,得到融资方式优劣排序wANP,计算公式为:wWNP=wr×wf。

四、评价结果及分析

1.评价结果

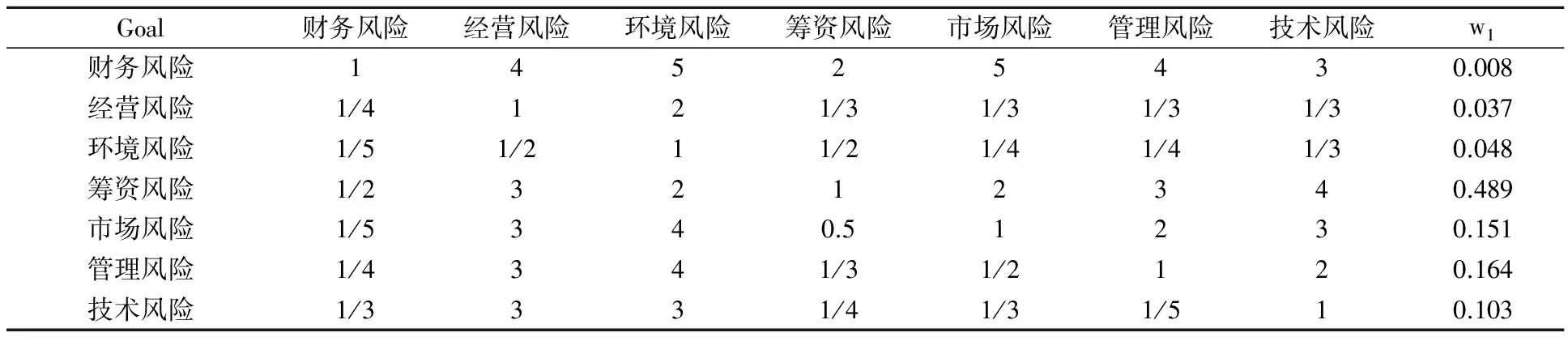

(1) 准则层对目标层产生影响的向量(w1) 技术创新的初始阶段,融资风险最小是中小企业融资的目标。为更准确地研究和体现风险来源中融资风险的情况,我们没有按传统研究将筹资风险、财务风险和经营风险合并为资金风险,而是分开对比,将财务风险、经营风险、环境风险、筹资风险、市场风险、管理风险、技术风险等风险因素相互比较,充分征求专家意见及参考相关研究成果,得出向量w1(见表1)。从向量w1可以看出,相对于技术创新融资风险最低这一目标来说,财务风险、经营风险、环境风险、筹资风险、市场风险、管理风险、技术风险影响权重分别为0.008、0.037、0.048、0.489、0.151、0.164、0.103,其中筹资风险、管理风险、技术风险和环境风险的影响依次相对比较重要。

表1 准则层对目标层产生影响表

(1)

(2) 融资方案差异导致风险因素差异的矩阵(w2) 经测试得出各种融资方式对风险抵御能力矩阵w2=(eij),eij表示第i个融资方式对第j种风险的抵御能力,i分别为自有资金、民间借款、政府投资、外部合资、银行借款、风险投资,j分别为财务风险、经营风险、环境风险、筹资风险、市场风险、管理风险、技术风险。从w2的结果可以看出,自有资金是抵御各风险最强的融资方式(向量值为(0.127 0.081 1 0.386 0.163 0.16 0.146)),民间借贷对技术风险、市场风险和管理风险的抵御能力较强(重要值分别为0.139、0.35、0.236),风险投资和政府投资对筹资风险的抵御能力较强(重要值分别为0.036、0.261),而银行借款对各风险的抵御能力都比较差(向量值为(0.013 0.045 0 0.192 0.067 0.062 0.108))。

(2)

(3)风险因素的内部互动影响的矩阵(w3) 经测试得出风险因素的内部互动影响的矩阵w3=fmn,fmn表示第m种风险因素对第n种风险因素的影响。m为风险因素横向排序时第m项风险因素,n为风险因素纵向排序时第n项风险因素,风险因素的横向和纵向排序皆为:财务风险、经营风险、环境风险、筹资风险、市场风险、管理风险、技术风险。从风险因素的内部互动影响的矩阵的分析结果w3可以看出,管理风险、筹资风险、经营风险和市场风险之间互相产生的影响的比较大(相对重要值都在0.135以上)。

(3)

(4)融资方式差异及互动影响的矩阵(w4) 经测试得出融资方式差异及互动影响的矩阵w4=cpq,cpq表示第p种融资方式对第q种融资方式的影响。p为融资方式横向排序时第p种融资方式,q为融资方式纵向排序时第q种融资方式,融资方式的横向和纵向排序皆为:自有资金、民间借款、政府投资、外部合资、银行借款、风险投资。从融资方式差异及互动影响的矩阵(w4) 可以得到:自有资金对其他融资方式产生重要的影响(向量值为(1 0.094 0.284 0.202 0.287 0.084));政府投资对风险投资和外部合资有较大的影响(相对重要值分别为0.264、0.262);而随着融资方式的不断创新,外部合作也逐渐显现出重要的地位和作用(向量值为(0 0.171 0.16 0.1 0.12 0.136))。

(4)

(5)融资方式的优劣排序向量(wANP) 经测试得出融资方式差异及互动影响的矩阵wANP=(as),s为自有资金、民间借款、政府投资、外部合资、银行借款、风险投资。结果表明,在中小企业技术创新的初创阶段,自有资金、民间借贷风险防御能力相对较强(相对重要值分别为0.381、0.177),其次为政府投资、风险投资(相对重要值分别为0.164、0.108),外部合作和银行贷款的风险防御能力相对较弱(相对重要值分别为0.104、0.066)。

(5)

2.结果分析

通过上述结果可以看出,甘肃省作为经济欠发达地区,不同融资方式对风险抵御能力差异明显。首先,自有资金防御风险能力位居第一位。由于甘肃中小企业发展基础薄弱,中小企业技术创新的高风险致使其外源性融资成本较高,因此自有资金成为中小企业技术创新融资的重要渠道。其次,民间借贷防御风险能力位居第二位。甘肃作为欠发达地区,在中小企业发展的初始阶段,民间借贷可以有效地解决“信息不对称”带来的融资风险问题,并提高中小企业技术创新的风险抵御能力,成为甘肃省中小企业技术创新初级阶段融资的新生主力军。再次,政府投资防御风险能力位居第三位。由于甘肃中小企业规模普遍较小,自由资金有限,获得银行贷款的难度大,政府的政策扶持和资金支持对于中小企业的发展具有重要的作用。然后,风险投资防御风险能力排在第四位。风险资本是与技术创新特征能很好匹配的一种融资方式,不但可以为中小企业的发展提供资金需求,还可以为中小企业的技术创新提供营销拓展、管理等服务,有效整合各种资源,提高其融资效率。由于受甘肃省投资环境和投资意识的影响,中小企业在技术创新中并没有更多地利用风险投资。此外,外部合资防御风险能力排在第五位。外部合资对甘肃省中小企业技术创新拓宽融资环境起到一定作用,但由于甘肃省经济发展整体比较落后,中小企业对外部合资的风险很难把控,因此这种融资方式并未获得认可和青睐。最后,银行贷款防御风险能力排在第六位。银行贷款的风险控制难度比较大,为规避风险,商业银行的传统融资模式无法满足其对中小企业技术创新融资的需求。但有关调研显示,甘肃中小企业依然偏好银行借款[5]133。

同理采用ANP法,对中小企业技术创新成长阶段的融资风险进行分析,得到在各种融资模式中,自有资金、政府投资风险防御能力相对较强,其次为民间借款、风险投资,外部合资和银行贷款的风险防御能力相对较弱。和初创阶段相比,政府投资对于成长阶段的甘肃省中小企业技术创新融资更加重要。

五、政策建议

甘肃省中小企业技术创新的融资模式,应借鉴发达地区经验,同时考虑自身实际情况,形成以“争取政府担保、重视民间融资、发挥银行支持”为主要融资方式,并积极发展“外部合资、风险投资”等其他融资方式,构建一个相互融合、相互促进的多元化融资模式。

(1) 加强政府金融扶持的能力 政府出资设立中小企业创新担保基金,降低商业银行对中小企业贷款的管理成本和经营风险,使中小企业更易从商业银行获得贷款,拓宽其融资渠道,解决融资难题;政府应优化中小企业上市环境,推动甘肃省技术创新型中小企业上市,拓宽中小企业直接融资的渠道,加速破解技术创新资金短缺问题;此外,由于甘肃省经济欠发达,所以对一些可能产生重大技术突破,但风险大、投资多、中小企业又不敢涉足投资的技术开发项目,需要政府设立中小企业风险投资基金,给予阶段性的资助或政府资金力量的扶持。

(2) 建立专门为中小企业创新服务的政策性银行 建议甘肃省政府设立专门为企业创新融资提供服务的金融机构,即将原有国有商业银行承担的中小企业技术创新贷款业务剥离出来,成立由地方政府出资改建或新建为提供金融服务的政策性银行——甘肃省中小企业创新银行。银行专门为中小企业技术创新提供低息或无息的长期贷款,尤其对发展前景好、市场潜力大的项目更应重点扶持,解决中小企业技术创新融资难的问题。

(3) 积极引导民间金融机构的合理发展 民间金融机构的贷款人对中小企业的资信、收入状况、还款能力等经营状况相对比较了解,不需要提供企业财务方面和经营方面的信息,所以可以降低中小企业融资时的风险,适合中小企业的融资特点。政府应给民间金融提供了一个合法的活动平台,积极引导非正规金融机构的发展:对不同性质的民间金融机构实施区别对待,维护正当的民间金融机构和中小企业之间的商业契约;保持民间借贷的独立性,防止地方政府参与非正规金融活动并为融资活动提供隐形担保。

(4) 加强银行对中小企业技术创新的信贷风险控制 中小企业技术创新风险比较大,而且银企间的信息不对称已成为银行惜贷的主要原因之一。因此,银行必需加强对中小企业技术创新融资的贷前、贷中和贷后管理,以有效降低银行贷款的风险。具体建议如下:一是制定中小企业技术创新信用评级体系,科技型中小企业比一般中小企业贷款风险更大,为降低中小企业技术创新贷款成本,银行要重新确定信用评价指标,制定信用评价体系;二是简化银行信贷审核的流程,以科技成果为质押评估银行贷款额度,简化中小企业技术创新贷款的手续;三是建立“中小企业技术创新信贷追踪体系”,对已发放技术创新专项资金实施动态追踪和观察,在充分解决中小企业技术创新资金不足的基础上,监督资金使用的发展状况,并及时督促企业按时归还资金。

[1] 何亚玲.金融支持中小企业技术创新文献综述 [J].赤峰学院学报(自然科学版),2014(11):36-41.

[2] 尹作亮.我国企业技术创新的障碍因素及其对策分析[J].经济研究参考,2013(29):33.

[3] 孟钊兰.甘肃省中小企业融资状况调查[J].甘肃金融,2007(2):34-37.

[4] 管伟琪,胡瑜杰.甘肃省中小企业融资现状及对策分析[J].河北农业科学,2010(12):131-133.

[5] 何亚玲.中小企业技术创新融资现状分析——基于甘肃省的调查[J].开发研究,2012(1):132-133.

[6] 梁曙霞,李秀波.科技型中小企业金融支持体系的构建——基于生命周期理论视角[J].新金融,2012(7):32-37.

[7] 黄明刚.新常态下银行信贷风险管理研究[J].前沿,2015(4):4-7.

[8] 赵雅敬.P2P网络借贷缓解科技型中小企业融资难问题研究[J].经济研究参考,2014(25):2-5.

[9] 黄明刚.我国科技型中小企业融资问题分析[D].北京:首都经贸大学,2014.

[10] 王海刚.我国科技型中小企业技术创新风险分析及方法探析[J].陕西科技大学学报(自然科学版),2012(6):10-12.

[11] 刘琪.中小企业技术创新融资问题研究[J].财会月刊(增刊) ,2005(6):106-107.

[12] 尹作亮.中小企业技术创新风险来源的实证分析[J].中央财经大学学报,2012(7): 86-89.

(责任编辑 谢媛媛)

Evaluation on Financing Risks of Technological Innovation of Small and Medium-sized Enterprises in Underdeveloped Regions: Taking Gansu Province as an Example

HE Yaling

(College of Economics and Management, Lanzhou University of Arts and Science, Lanzhou 730000, China)

Taking Gansu Province as an example, this paper chooses 90 representative small and medium-sized innovation enterprises through field investigation and interview, and uses ANP evaluation method to analyze the financing risks of small and medium-sized enterprises in economically underdeveloped regions at the primary stage and growth stage of technological innovation. The results show that in the exogenous financing, the risk defense abilities of government investment and private financing are relatively strong, which play an important role in the development of technological innovation of small and medium-sized enterprises. Although the risk of bank borrowing is difficult to control, but small and medium-sized enterprises in Gansu Province still prefer bank loans. Accordingly, the financing mode suitable for the technological innovation of small and medium-sized enterprises in underdeveloped regions is put forward.

technological innovation of small and medium-sized enterprise; financing risk; ANP evaluation; underdeveloped region; Gansu Province

2016-12-28

甘肃省科技厅软科学研究项目(1305ZCRA148);甘肃省科技厅自然科学基金项目(1606RJZA061)

何亚玲(1975-),女,甘肃天水人,副教授。

F273.1

A

1008-3634(2017)03-0005-6.5