对冲基金激进主义策略的研究综述

2017-06-07赵天宇郭万山

赵天宇+郭万山

摘 要:近些年,对冲基金激进主义策略受到越来越多基金管理者的关注,其研究重心也开始从资本市场价格变动转向标的企业管理层。对冲基金激进主义策略呈现出“改善公司治理、注重目标企业长期发展、减少委托代理冲突”等特点。本文针对该策略研究的转变,从对冲基金激进主义策略特征、市场有效性、策略研究方法以及对公司治理的改善等几个方面,对对冲基金激进主义策略进行综述。

关键词:对冲基金;激进主义策略;公司治理

中图分类号:F830.91 文献标识码:A 文章编号:1674-2265(2017)02-0027-05

一、引言

对冲基金的目标是获得超过基准利率的绝对收益(Goetzmann和Ross,2000)。在2000年之前,对冲基金主要依靠基金管理者运用套利手段捕捉交易机会获取收益。对冲基金投资策略可分为市场中性、买入持有、基金中的基金(Fund of funds)、可转换套利、风险套利、趋势跟踪、全球宏观等。大量的文献集中于讨论以上策略对于对冲基金的影响,其中市场中性策略最受研究者关注。采用市场中性策略的对冲基金是使用量化模型同时持有几十个不同多空头寸的投资组合,从而能够在很大程度上不受证券市场波动的影响,其局限性是过度依赖所选股票的表现,研究结果显示该策略并没有带来显著的超额收益(Amenc和Curtis,2003;Ribeiro和Machado-Santos,2011)。随着近年来套利机会的减少,许多对冲基金开始转向其他套利策略,其中激进主义策略(Hedge fund activism)作为积极型策略的一种,受到基金公司的关注。

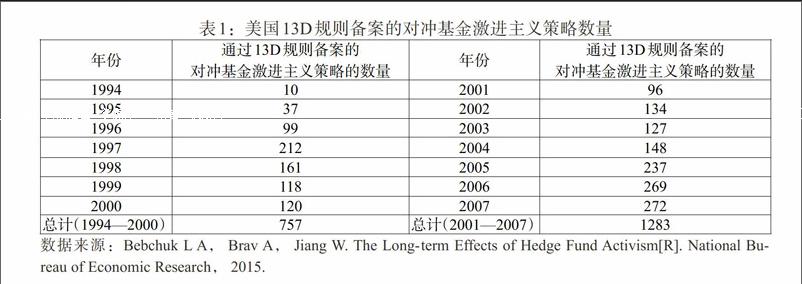

表1显示,在美国采用激进主义策略的对冲基金数量越来越多,并且许多对冲基金都在主动寻找能够采用此策略的标的企业(Gillan和Starks,2007;Karpoff,2001)。对冲基金激进主义策略是指购买上市公司5%或者更多的股权以期能够影响公司策略的交易行为。5%的股权购买触发了美国证券交易委员会的13D规则(Schedule 13D)。该规则要求披露股权购买者的身份、目标公司、购买股票的数量以及购买目的。Brav等(2009)通过分析2003年1月至2005年12月的13D文件,发现几乎所有对冲基金的初始购买都明确地指出了其购买目的,即间接管理公司。一般的投资策略在风格上偏向于相对价值型或者量化导向型,注重在市场中建立对冲头寸来获得超额收益。激进主义策略属于事件驱动型,在公开上市的标的公司中持有少数股东权益,以期施加影响、增加公司价值并提高股价。在我国,由于对冲基金的发展处于起步阶段,相关监管以及市场条件受到约束,关于运用此策略的研究较少。本文对美国采用激进主义策略的对冲基金研究进行综述,以期了解其策略特征、表现以及研究方法。

二、对冲基金激进主义策略的主要特征

随着经济发展和金融创新的不断涌现,机构投资者、银行以及传统基金公司越来越重视对冲基金在金融市场中所发挥的作用,其所采用的投资策略也受到市场的关注。对冲基金激进主义策略的特征是能够减少代理冲突、注重目标公司长期发展。与此同时,激进主义成为公司治理机制的一种新形式,能够引起企业运作以及金融监管的改革。对冲基金的激进主义策略在很多方面与传统的投资策略风格不同。

首先,采用激进主义策略的对冲基金管理者有更强的财务激励去营利。一般来说,对冲基金会获得超额收益的一定比例(如20%)作为除固定管理费之外的基金表现奖励。此外,对冲基金的管理者也会将自有财产投入到基金中。这种在补偿结构中的高投资回报激励与共同基金或者养老基金的管理者形成了鲜明的对比,后者并不允许取得超额回报的部分抽成。标的企业的长期发展对于对冲基金最终的价值体现至关重要,从而基金管理者更注重目标企业的财务表现。

第二,对对冲基金的监管相对宽松,因为它们并不是广泛地面向大众,而只是面向机构客户或者数量有限的富有的个人投资者。因此,采用激进主义策略的对冲基金不会受到严格的信托标准(Fiduciary standards)的约束(如附在《雇员退休收入保障法案》中的条款),使得对冲基金能够更加灵活地介入被投资公司。举例来说,法律并没有要求对冲基金像其他机构投资者一样维持多样化的资产组合,所以他们可以较为容易地集中持有大量的目标企业股权。更进一步说,他们利用衍生证券或者保证金交易来对冲或者杠杆交易标的资产。这些对于激进主义的股东来说都是非常重要的优势。

第三,激进主义对冲基金较其他机构投资者(共同基金、养老基金等)面临较少的利益冲突问题。因为后者往往与被投资公司有其他商业往来或者非金融的事项和目标。对冲基金管理者很少面對这样的冲突。最近的研究发现,不同于共同基金和养老基金,对冲基金根据其组织结构以及面临的激励不同,确实能够影响公司董事会和管理层(Huang,2010)。对冲基金高薪雇佣管理者管理着不受约束的资金池。因为不受管理共同基金和养老基金规定的影响,对冲基金能够高度集中地持有一些公司头寸,利用杠杆和衍生品拓宽覆盖的范围。

第四,激进主义策略是通过公司治理的方式来获得超额收益。一般的对冲基金策略是在不同市场运用套利的手段来营利,其关注的焦点是投资不同品类的证券、衍生品以及商品市场。激进主义策略则是在一家公开交易公司中持有少数股东权益,目的是对公司施加影响、增加公司价值并提高股价。

最后,对冲基金通常含有锁定条款来限制投资者收回他们的本金。假设对冲基金的激进主义者投资目标公司平均超过1年以期维持其策略,这项条款能够允许管理者有更大的灵活性去关注中期以及长期的投资目标。

三、激进主义策略的市场有效性以及研究方法

激进主义策略不是资本市场中的新策略。在美国,像养老基金和共同基金这样的机构投资者自20世纪80年代就已经积极投身于对所投资企业的管理中,其目标就是要提高股东价值(Grossman和Hart,1980;Frantz和Instefjord,2009)。早期的研究发现,当机构投资者(尤其是共同基金和养老基金)采用激进策略时,他们并没有使得股东获得显著的收益(Black,1998;Romano,2000;Malkiel和Saha,2005;Karpoff,2001)。Ackermann等(1999)利用1988—1995年对冲基金的大样本数据,发现对冲基金的表现持续处于共同基金与标准市场指数之间,并且对冲基金的波动性要大于共同基金以及标准市场指数。可能的原因是,一方面早期的机构股东激进策略一直被一些监管措施以及结构壁垒所阻碍。例如搭便车问题以及利益冲突(Black,1990),最终严重影响了这种策略的效果(Black,1998;Karpoff,2001;Gillan和Starks,2007)。另一方面,在前期的研究中,激进主义策略并没有在考察期有较好的表现,可能存在短期内策略的表现并不显著。随着股东更加着眼于公司长远的发展,注重长期收益,在长期中采用该策略的基金表现更为突出。Brav等(2008)指出,在2001—2006年间激进策略的对冲基金平均每月相较于市场获得1%的超额回报。Boyson和Mooradian(2007)同样指出激进策略的对冲基金每年相较于其他类型对冲基金获得3.3%的超额回报。一些学者研究欧洲市场时得到了类似的结论(Stokman,2007;Mietzner和Schweizer,2014)。

对于考察激进主义策略为什么能够在近些年具有较好的表现,不同文献的研究侧重有所不同,所使用的模型也不同。衡量对冲基金的投资者和基金管理者的表现可以用委托代理模型来衡量(Ross,1973;Holmstorm,1979)。理想的基金结构应该使得基金经理的激励与投资者的目标相一致。否则,基金经理可能坐享好处而懈怠工作,或者引发风险从而降低投资者收益。有四种基本的机制能够约束委托代理问题:奖励契约、所有者结构、市场竞争以及政府监管。对冲基金一般采用前两种方法,共同基金一般倾向于采用后两种方法。Starks(1987)运用委托代理模型分析了奖励契约对于基金组合管理者投资决策的影响。他在传统的回归模型中,加入了股权激励、高水位线等虚拟变量。研究结果显示,激进主义对冲基金在考察期内,能够有效提高公司表现。Brav A和Jiang W等(2008)考察了生存偏差对对冲基金表现的影响,采用两个数据库进行比较,并在变量中加入滚动的时间窗口后,证明激进主义对冲基金能够显著跑赢标普500指数基金。Brav A、Jiang W和Ma S等(2014)采用DID(Difference-in-differences,倍差模型)进行研究,该方法能够有效提高随机效应面板模型参数估计量的精度,在模型中主要采用虚拟变量的形式,将宣布日(即宣布对目标公司进行股权投资)前后几期的被解释变量置于模型中,从微观角度考察目标企业研发投入和最终创造的专利数量和质量的关系。在截取不同时间段目标企业的相关数据后,发现结果具有较强的稳定性,即目标企业在激进主义者宣布股权投资后能够有较好的创新表现。Bebchuk L A等(2015)采用传统的柯布—道格拉斯生产函数,从微观的角度考察企业层面的效率改善问题,发现行业集中度较低的产业最有可能成为基金公司的首选,集中度较低有利于竞争和创新,这与Brav等(2014)的研究结论相似。

另一种研究激进主义策略的方法是Altman Z-score模型。Z-score模型是以多变量的统计方法为基础,以破产企业为样本,通过大量的实验,对企业的运行状况、破产与否进行分析、判别的系统。通过筛选企业的财务表现值而对其进行打分,从而确定采用激进主义策略的目标企业。对冲基金的激进主义者倾向于投资“有价值的”公司(市场价值低于账面价值)。在对冲基金介入前,这些公司的股利支付低于其他公司。目标公司也有很多的反收购策略并且支付给首席执行官的薪酬远远高于其他公司,同时目标公司很少是资金雄厚的大型公司,因此为这样的公司下注承担很高的风险。目标公司显著的机构投资者持股的结构具有很高的交易流动性,这使得对冲基金的激进主义者能够迅速获得显著的收益。Huang(2010)检验了1990—2007年中对冲基金在杠杆收购中的影响,发现对冲基金能够利用其与潜在买家的“对抗力量”(Hold-out power)获得一个更高的收购溢价。Jiang等(2012)全面研究了1996—2007年申请破产保护的公司样本,并按照Z-Score策略(以一个较低的价格获得控制以及所有权)排序。他们发现对冲基金的存在是企业申请破产重组的驱动力,激进策略对冲基金表现好于整个市场以及其他类的权益型对冲基金。

不同模型之间无法进行直接比较,但是由于激进主义策略属于事件驱动型,所以不同的模型都是从微观的角度入手,加入虚拟变量作为事件发生的代理变量,并在考察期不断加入滚动窗口来考察外部事件冲击对基金整体表现的影响,不同角度的考察都能够得出该策略的优异表现,并克服了前期研究的局限性,得出的结果具有较强的稳定性。

四、激进主义策略对公司治理的改善

激进主义策略主要通过介入企业管理层来控制风险、增加股东价值,同时能够控制代理风险,从而有效改善公司治理。Brav等(2008)选取2001—2006年间1059个对冲基金采用激进主义策略的样本,分析了对冲基金激进主義者的目标和策略、目标公司的特点、市场对激进主义策略的反应;另一些研究关注对冲基金激进主义对于公司运营表现的影响(Boyson和Mooradian,2007;Clifford,2008;Klein和Zur,2009);还有研究激进主义策略在公司并购中所起的作用(Greenwood和Schor,2009)。这些文献都是从以下两个角度论证激进主义策略对于公司治理的改变:一方面,激进主义者通过间接投资(如变卖落后产能的资产)改变公司的发展策略。Bethel等(1998)检验了1980—1989年激进主义者购买美国财富500强企业股权的样本(认购超过5%的股权)。他们发现,激进主义者的目标企业都是一些具有较低资产回报率、低市净率特点的公司,并且在宣布股权认购的前后30天之间获得了超额收益。另一方面,激进主义者能够强制将公司超额留存现金通过分发股利、增加贷款或者股票回购的方式减少代理成本。Jensen(1986)分析了股东与管理层之间的代理冲突问题(主要针对自由现金流)。根据Jensen的理论,管理者有扩大公司规模的激励动机,因此会盲目地利用手中的现金购买资产。Jensen(1986)特别强调可以利用超额留存现金进行股利分发、扩大杠杆(从而增加利息支付)来降低代理成本。Faleye(2004)证实了激进主义策略确实能够充当减轻代理冲突的工具。他利用1988—2000年的98个存在代理权争夺的样本(不存在要约收购)进行分析发现,目标公司比非目标公司留有多于23%的现金,而在代理权争夺后,超额现金通过特殊股利分发等形式有了显著的下降。此外,以上样本公司都是在美国2003年颁布的《就业和增长的税收减免和解法案》(Jobs and Growth Tax Relief Reconciliation Act)生效之后的目标企业。因此,对冲基金就会更有动力通过股利分发或者宣布的特殊股利来增加收益。激进主义策略并不是短视的,其追求长期的营利表现。所以,在投资的早期,目标公司并没有表现出超额的回报率(实际上每股净收益、资产回报率等指标在投资初期甚至出现了下降的趋势)。公司将净利润的很大一部分以股利的形式分发给股东并且大量举债,从而降低了代理成本。从长期来看,这样的公司治理形式有利于公司长期持续的良好发展。

總之,对冲基金激进主义策略为股东提供了一个全新的模式,相较于早期的机构投资者,这项策略提供了更为合适的财务激励以及组织结构,并且该策略着眼于长期投资,并不会为了短期利益而破坏持续的增长机会。他们在促进目标公司的治理与运营方面取得的成功是毋庸置疑的,这反过来也提高了公司股东以及他们自身的价值,这是一个双赢的结果。

五、研究展望

尽管激进主义的对冲基金被广泛地讨论,但是大多数对于激进主义对冲基金的评述仍存在一些争议和局限性。由于对冲基金的数据披露不完整、缺乏对于激进主义对冲基金的大样本数据,关于激进主义策略的研究依然存在生存偏差、回溯偏差等,使得研究的精确度受到一定的制约。如这些策略最终成功的概率有多大,是否单一运用激进主义策略来获得超额收益等,这些问题有待进一步的研究和讨论。我国基金对激进主义策略的运用以及发展同样是未来的研究方向。

参考文献:

[1]Goetzmann W N, Ross S A. 2000. Hedge Funds:Theory and Performance1[J].

[2]Amenc N, Curtis S, Martellini L. 2003. The alpha and omega of hedge fund performance measurement[J].Edhec Risk and Research Asset Management Centre.

[3]Ribeiro M M, Machado-Santos C. 2011. MARKET NEUTRAL HEDGE FUNDS STRATEGIES: ARE THEY REALLY NEUTRAL? 1[J].European Journal of Finance and Banking Research,4(4).

[4]Bebchuk L A, Brav A, Jiang W. 2015. The long-term effects of hedge fund activism[R].National Bureau of Economic Research.

[5]Gillan S, Starks L T. 2007. The evolution of shareholder activism in the United States[J].Available at SSRN 959670.

[6]Karpoff J M. 2001. The impact of shareholder activism on target companies:A survey of empirical findings[J]. Available at SSRN 885365.

[7]Brav A, Jiang W, Kim H. 2009. Hedge fund activism: A review[J]. Foundations and Trends in Finance,4(3).

[8]Huang J. 2010. Hedge funds and shareholder wealth gains in leveraged buyouts[J].Available at SSRN 1086687.

[9]Grossman S J, Hart O D. 1980. Takeover bids, the free-rider problem, and the theory of the corporation[J]. The Bell Journal of Economics.

[10]Frantz P, Instefjord N. 2009. Large shareholders and corporate governance[J].Economics of governance,10(4).

[11]Black B S. 1998. Shareholder activism and corporate governance in the United States[J].As published in The New Palgrave Dictionary of Economics and the Law,3.

[12]Romano R. 2000. Less is more: Making shareholder activism a valued mechanism of corporate governance[J].

[13]Malkiel B G, Saha A. 2005. Hedge funds: Risk and return[J]. Financial analysts journal,61(6).

[14]Ackermann C, Mcenally R, Ravenscraft D. 1999. The performance of hedge funds: Risk, return, and incentives[J]. The journal of Finance, 54(3).

[15]Black B S. 1990. Shareholder passivity reexamined[J].Michigan Law Review,89(3).

[16]Greenwood R, Schor M. 2009. Investor activism and takeovers[J].Journal of Financial Economics, 92(3).

[17]Brav A, Jiang W, Partnoy F, et al. 2008. Hedge fund activism,corporate governance, and firm performance[J].The Journal of Finance,63(4).

[18]Boyson N M, Mooradian R M. 2007. Hedge funds as shareholder activists from 1994-2005[J].Northeastern University-College of Business Administration.

[19]Stokman N W. 2007. Influences of hedge fund activism on the medium term target firm value[J].Available at SSRN 1019968.

[20]Mietzner M, Schweizer D. 2014. Hedge funds versus private equity funds as shareholder activists in Germany—differences in value creation[J].Journal of Economics and Finance, 38(2).

[21]Ross S A. 1973. The economic theory of agency: The principal's problem[J].The American Economic Review, 63(2).

[22]H?lmstrom B. 1979. Moral hazard and observability[J].The Bell journal of economics.

[23]Starks L T. 1987. Performance incentive fees: An agency theoretic approach[J].Journal of Financial and Quantitative Analysis,22(01).

[24]Brav A, Jiang W, Partnoy F, et al. 2008. The returns to hedge fund activism[J]. Financial Analysts Journal, 64(6).

[25]Brav A, Jiang W, Ma S, et al. 2014. Shareholder power and corporate innovation: Evidence from hedge fund activism[J].Kelley School of Business Research Paper, 2014-05.

[26]Jiang W, Li K, Wang W. 2012. Hedge funds and Chapter 11[J].The Journal of Finance, 67(2).

[27]Clifford C P. 2008. Value creation or destruction? Hedge funds as shareholder activists[J].Journal of Corporate Finance,14(4).

[28]Klein A, Zur E. 2009. Entrepreneurial shareholder activism:Hedge funds and other private investors[J].The Journal of Finance, 64(1).

[29]Bethel J E, Liebeskind J P, Opler T. 1998. Block share purchases and corporate performance[J].The Journal of Finance,53(2).

[30]Jensen M C. 1986. Agency cost of free cash flow, corporate finance, and takeovers[J].Corporate Finance, and Takeovers. American Economic Review, 76(2).

[31]Faleye O. 2004. Cash and corporate control[J].The Journal of Finance,59(5).