经济集中会阻碍金融发展吗?

——基于中国省级面板数据的实证研究

2017-06-06陈志刚李小凤

陈志刚,李小凤

(武汉大学中国中部发展研究院,湖北武汉430072)

本刊特稿

经济集中会阻碍金融发展吗?

——基于中国省级面板数据的实证研究

陈志刚,李小凤

(武汉大学中国中部发展研究院,湖北武汉430072)

理论和经验研究表明,经济集中不利于一国或地区的金融发展。文章基于2004-2015年我国省级面板数据,对经济集中阻碍金融发展的假说是否适合中国进行实证研究。实证结果显示:从总体上看,经济集中阻碍了我国的金融发展;分地区而言,在经济发达的东部地区经济集中抑制金融发展的假说并没有得到验证,而在中部、西部、东北经济欠发达地区经济集中度明显阻碍了金融发展,尤其是在东北地区。根据上述研究结论,中部、西部、东北地区应该因地制宜地制订科学合理的产业规划,降低经济集中度,致力于提高经济多样性,并以此促进金融发展和长期稳定的经济增长;同时要完善与健全法律制度、金融市场和商业银行运行机制,以实现金融发展与经济增长的良性互动。

经济集中;金融发展;区域差异

一、引言与文献回顾

改革开放以来,中国经济发展取得了举世瞩目的成就,并不断实现从计划经济向市场经济的转变(张军,2009)[1]。随着市场化改革的逐步深入,国有企业实施改制重组,民营经济得到蓬勃发展,各地区经济结构发生了很大变化,区域经济的集中是一个重要表现,经济集中对地方经济增长和收入分配都产生了重要影响(张天舒、黄俊,2013)[2]。

在经济集中与经济增长关系上,人们普遍认为经济结构单一会阻碍经济增长。例如,当商品价格和需求波动时,经济高度集中会加剧经济体的脆弱性(Naudé W,Bosker M and Matthee M,2010)[3]。Ricar⁃do Hausmann and Roberto Rigobon(2003)[4]研究发现,与经济集中程度高的国家相比,集中程度低的国家更可能从技术外溢中获得好处。经济集中会加剧经济的波动,包括贸易条件和对外输出的波动,并由此阻碍经济增长(Malik A and Temple J R W,2009)[5]。近年来人们对“资源诅咒”的研究发现,资源丰富与经济集中具有非常强的正向联系,资源丰富与经济增长之间的负相关关系,主要归因于资源丰富引致的经济结构单一,而不是自然资源的拥有与开发本身(Bond S R,Malik A,Ploeg R V D,et al.2009)[6]。

金融系统与实体经济具有十分紧密的联系,实体经济结构的多样化会促进金融发展(Greenwood J and Jovanovic B,1990[7];Obstfeld M,1994[8])。直观上,经济结构越复杂,经济主体彼此之间相互影响的投资项目越多,贷款给他们的金融中介面临的风险就越小,也就有更多的存款进入金融部门。相反,实体经济的结构过于单一则会阻碍金融的发展。Chris⁃tian Hattendorff(2015)[9]专门针对81个俄罗斯联邦地区的实证研究表明,经济过于集中确实会通过金融渠道对经济增长产生负面影响,即经济集中会阻碍金融发展,并放慢经济增长,尤其是在资源丰富的地区。目前,一种普遍被认同的观点是,两者之间互为因果关系——经济多样性通过分散风险有利于金融系统,而发达的金融系统能够让资金流向高回报高风险的项目,影响到经济结构的多样性。多样化程度高的经济体比多样化程度低的经济体拥有更大的信贷市场,金融资源的丰富也会促进经济的发展和多样化(Raghuram G Rajan,Luigi Zingales,1998[10];Levine Ross,2005[11])。

大量的理论与实证研究证明了金融发展与经济增长之间的正向联系,但是,很少有研究关注到与之相关的问题,即经济活动集中在少数几个部门会否给金融发展带来潜在的负面影响,国内学者更是忽视了中国类似问题的研究。所以,经济集中是否不利于我国的金融发展是一个非常值得探讨的问题。在进行一个简单的理论分析之后,本文运用我国31个省份2004-2015年的面板数据,对经济集中是否阻碍金融发展进行实证研究,并根据研究结论提出相应的政策含义。

二、一个简单的理论分析

考虑一个经济体拥有A和B两个生产部门,其中A部门只包含一种无风险且收益率为r的项目a。B部门期望收益率比A部门高,但存在收益波动风险。为了简化处理,我们假定B部门包含两个收益率完全负相关的项目b1和b2。b1、b2项目期望收益率均为R(R>r),并且项目b1收益率为R/p、项目b2收益率为0的概率为p,项目b1收益率为0、项目b2收益率为R/(1-p)的概率为1-p。

旨在说明经济结构多样性对于金融发展的影响,本文假定项目b1和b2均可以实施。那么风险厌恶型的资金盈余者只会将资金借贷给部门B(因为部门B的期望收益率高于部门A,且部门B两个项目完全负相关,其风险完全被投资组合分散),且将其资金平均投资于项目b1和b2。但是,如果部门B只有一个项目b1或b2可以投资,那么具有风险厌恶特征的投资者只会把少量资金投资于部门B(因为部门B只有单一的且存在收益风险的项目),并将剩余资金的一部分投资于部门A。但是,因为相对于b1、b2的投资组合,a和b1或b2的投资组合风险上升,期望收益下降,投资者总的投入资金会减少。

上述分析简要地说明了经济结构的多样化程度会直接影响资金的获得与分配,进而影响金融发展。进一步地,从动态角度看,经济过于集中的经济体就会轻易受到外部冲击的影响,加大经济波动。经济波动往往会伴随着实际利率的提高,因为商业银行等金融机构会要求更高的风险溢价。实际利率的提高会增加贷款的成本,贷款、投资会相应减少,进而阻碍金融发展与经济增长。

三、模型、变量与数据说明

(一)实证模型

根据前文理论分析,为检验经济集中度对中国金融发展的影响,本文建立如下模型:

(1)式中,FD表示地区i的金融发展水平;CON表示的是地区i的经济集中度;X表示一组控制变量;σ表示随机误差项。

(二)变量

根据上述实证模型,本文尝试使用中国省级面板数据,将金融发展水平与经济集中度作为核心变量,就经济集中对金融发展的影响进行实证检验。

1.被解释变量

金融发展水平(loans)。衡量金融发展水平常用的指标主要有麦氏指标(M2/GDP)和戈氏指标(FIR)。本文采用戈氏指标FIR来衡量金融发展规模;同时,由于省级M2数据不可获得,且中国是以间接融资为主导的金融体系,本文采用贷款余额与GDP之比衡量金融发展水平。

2.解释变量

经济集中度(concentration)。作为一个综合指标,经济集中度很难直接衡量。本文借鉴Christian Hattendorff(2014)[9]的做法,用赫芬达尔—赫希曼指数(Herfindahl-Hirschman Index)来测算经济集中度。这种测算方法的核心是计算不同行业增加值占GDP比重的平方和,如(2)式所示。

(2)式中,HHI为经济集中度;outputi表示第i个行业的增加值。根据我国的行业划分标准以及数据的可得性,本文将我国经济划分为农林牧渔、工业、建筑业、批发零售业、住宿餐饮业、金融业、房地产及其他8大类行业。

3.控制变量

借鉴Lu S F and Yao Y(2009)[12]的研究,本文引入如下控制变量:①经济增长(lngdppc)。随着经济规模的增加以及复杂程度的提高,经济体对于金融服务的需求也会增加(Huang,2005)[13]。为消除价格因素的影响,本文以2004年不变价格计算的人均GDP来衡量各省份经济增长,并取自然对数。②贸易开放度(trade)。Huang Y and Temple J R W(2010)[14]研究表明,贸易开放促进了银行主导的金融体系的发展。采用标准的度量方法,本文以进出口总额占GDP的比重来衡量贸易开放度。③制度质量(institution)。制度质量、法律体系以及金融监管体系的成熟度也会影响到金融系统的功能与发展(Beck T,Demirgüçkunt A and Levine R,2003[15];Rafa⁃el La Porta,Florencio Lopez-de-Silanes and Andrei Sh⁃leifer,et al.1998[16];Mayer C and Sussman O,2001[17])。考虑到数据的可获得性,本文以地方财政支出占GDP的比重来衡量各省份的制度质量。④教育水平(lneducation)。教育水平对金融发展的影响已经被国外研究证实(Barro R J and Sala-i-Martin X,1995)[18],采用常用的度量方法,本文以每万人口大学生数量来衡量教育水平,并取自然对数。⑤通货膨胀率(inflation)。Do Q T and Levchenko A A(2007)[19]研究发现,适度的通货膨胀在促进金融发展方面也发挥了重要作用。

(三)数据说明

在数据来源上,各省份贷款余额来源于《中国统计年鉴》,各省份GDP、相关行业增加值、进出口贸易总额、地方财政支出、大学生数量和通货膨胀率等均来自国家统计局网站和中经网数据库,少数缺失的数据采用移动平均法进行补充。样本省份共31个,数据时间跨度为2004-2015年。

四、实证结果及分析

(一)描述性统计与相关性分析

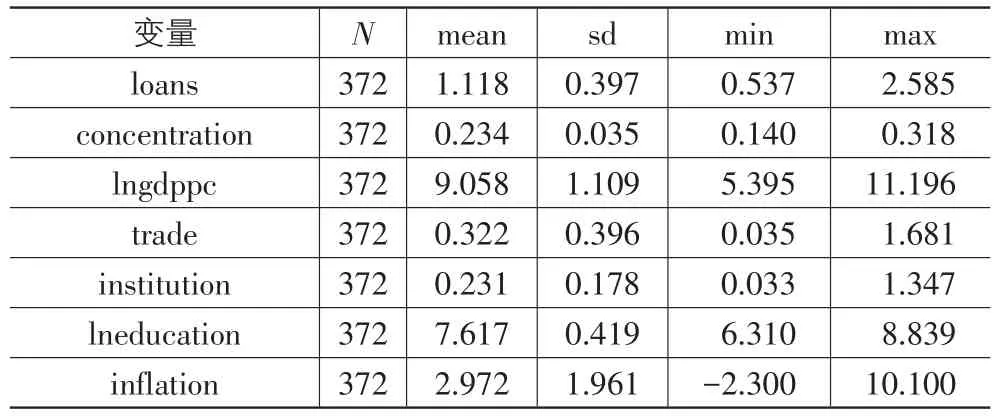

1.描述性统计

表1为主要变量的描述性统计。由表1可知,金融发展水平(loans)最大值为2.585,最小值为0.537,标准差为0.397,说明我国区域之间金融发展水平差异比较明显。经济集中度(concentration)最大值为0.318,最小值为0.140,标准差为0.035,说明我国某些地区经济集中度偏高,且各区域之间经济集中度存在一定的差异。其他控制变量的标准差都较大,与目前我国区域发展不平衡的国情相吻合。

表1 变量描述性统计

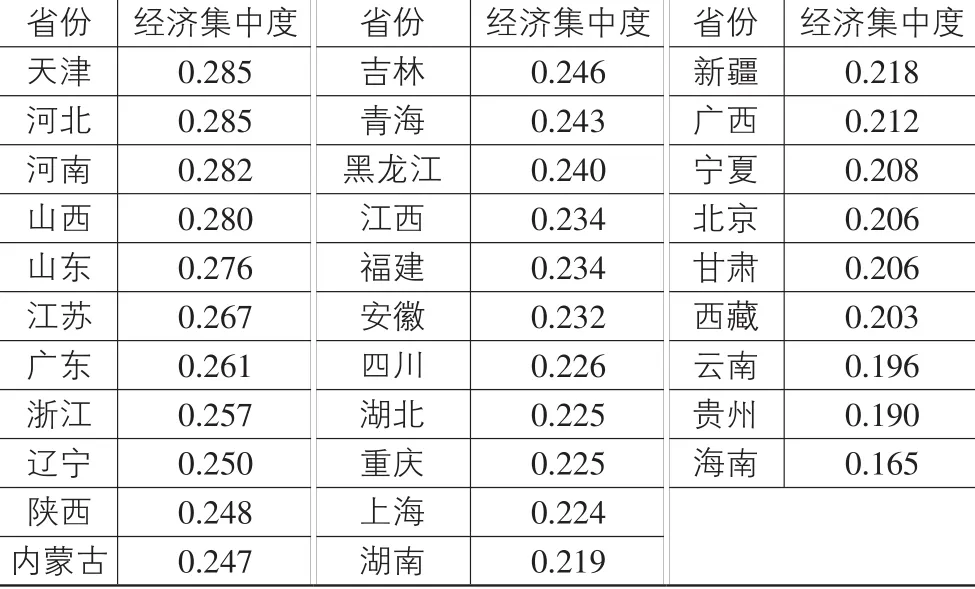

表2为2004-2015年我国各省份经济集中度均值情况,经济集中度的大小介于1和0之间,越接近1表明经济越集中,越接近0则表明经济越分散。从表2可知,总体而言,经济集中度高的省份多集中于东部、中部以及东北地区,而西部省份的经济集中度相对较低。

表22004 -2015年我国各省份经济集中度均值

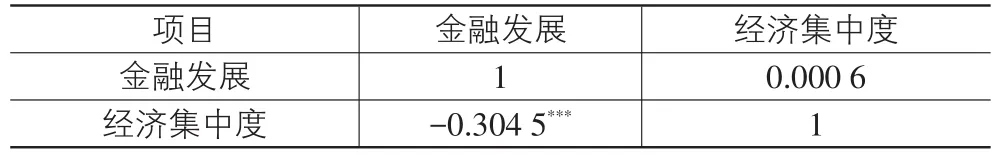

2.相关性分析

为了对金融发展水平(loans)与经济集中度(con⁃centration)之间关联性有一个初步的了解,本文对金融发展与经济集中度进行了相关性分析(见表3)。由表3不难发现,金融发展与经济集中度之间存在显著的负相关关系。但是,这毕竟只是一种简单的相关性分析,经济集中是否会阻碍中国的金融发展,还有待进一步的实证检验。

表3 金融发展与经济集中度Pearson系数分析

(二)基本估计结果与分析

本文在选择模型之前,首先对变量是否存在单位根进行了检验,选择的检验方法是LLC检验和Fisher-PP检验两种方式,检验结果见表4所列。

表4 变量的平稳性检验

所有变量均通过了平稳性检验,可以直接对变量进行下一步的回归分析。本文选择静态面板模型来估计参数,常用的静态模型有三种:混合估计模型、固定效应模型和随机效应模型。对于是采用混合模型还是固定效应模型,通常通过构造统计量F检验,对于是采用固定效应模型还是随机效应模型,则可通过Hausman检验进行判别,结果见表5所列。

表5 面板模型类型选择检验

由于全部P值均小于1%,因此拒绝原假设,选择备择假设,即选择固定效应模型估计出来的参数更有效,具体估计结果见表6所列。

表6报告了经济集中度对金融发展影响的全国省级面板数据基本回归结果。第(1)列为经济集中度单独作为解释变量的回归结果,可以看出经济集中度的回归系数为-3.185,但没有通过显著性检验。第(2)-(3)列是依次加入人均GDP、贸易依存度以及制度质量、教育水平控制变量的回归结果,经济集中度的回归系数分别为-2.885、-2.710,且均在1%的水平下显著。第(4)列是加入通货膨胀率后完整的回归结果,此时经济集中度系数为-2.155,在1%的水平下显著。所以,从总体上看,与前面的理论分析相一致,经济集中阻碍了中国的金融发展。由第(4)列完整的回归结果还可以发现,经济增长、制度质量与金融发展存在显著的正向联系,教育水平和通货膨胀则显著地抑制了我国各地区金融发展。此外,贸易开放的回归系数为负,但没有通过显著性检验。

表6 全国省级面板数据的估计结果

(三)内生性检验

因为金融发展本身会影响到实体经济结构的形成,上述估计不可避免存在内生性的问题。首先,金融发展水平越高,企业上新项目的可能性就越大,这就增加了实体经济结构的多样性;其次,金融发展能够帮助代理人管理风险,提高生产的专业化分工和多样化;最后,发达的金融系统通过减少宏观经济环境的波动,能够促进经济活动的繁荣,进而使得经济结构更加多样化。所以,表6的估计可能存在内生性问题,这样的估计结果就可能是有偏的。

为了解决该问题,本文用经济集中度的滞后1期作为其自身的工具变量,进行两阶段最小二乘法(2SLS)回归估计以消除变量的内生性,估计结果见表7所列。第一列依然是将经济集中度单独作为解释变量回归的结果,回归系数为-1.784,在1%的水平上显著,进一步支持了经济集中阻碍了我国各地区金融发展的结论。随着人均GDP、贸易依存度、制度、教育、通货膨胀率等控制变量的依次加入,经济集中度的回归系数分别为-2.359、-2.201、-1.884,且均在1%的显著性水平通过检验。其他解释变量的估计结果与表6基本一致,不再赘述。

表7 内生性检验结果

(四)分地区检验

国家统计局将经济区域划分为东、中、西及东北四大区域①,本文采纳相同划分方法,将样本进行分层,检验经济集中对金融发展的影响是否存在区域异质性。表8第(1)、(3)、(5)列是分区域面板数据的回归结果,第(2)、(4)、(6)列是以经济集中度滞后1期作为其自身工具变量的两阶段最小二乘法回归结果。如表8所列,根据两阶段最小二乘法回归结果,东部地区经济集中度对金融发展的影响为-0.243,但是没有通过显著性检验;中部地区经济集中度对金融发展的回归系数为-1.779,西部地区经济集中度的系数为-1.847,东北地区经济集中度的系数为-2.508,且均在1%的水平下通过显著性检验。

由此可见,我国经济集中对金融发展的影响存在明显的地区差异,在经济发达的东部地区,经济集中度抑制金融发展的假设并没有得到验证,而在中部、西部、东北部经济欠发达地区经济集中度明显阻碍了金融发展,尤其是在东北部地区。在我国地区之间发展不平衡已是不争的事实,这种不平衡表现在诸多方面,例如法律与制度完善程度、金融市场与商业银行市场化运作等。在这些方面东部沿海地区的表现优于中部地区,中部地区又优于西部地区和东北地区。根据前面的理论分析,经济集中对金融发展的阻碍作用是经济集中度会加大金融市场的风险,降低信贷规模,从而抑制整个金融发展。在上述情形下,对于西部、中部、东部地区而言,法律制度、金融系统运行机制等诸多方面不完善降低了银行抵抗市场系统性风险的能力,因而扩大了经济集中度对金融发展的负面影响;与之相反,在法律制度和市场机制相对完善的东部区,经济集中对金融发展的阻碍作用不明显。

表8 分地区面板数据的估计结果

五、结论与政策含义

理论和经验研究表明,经济集中不利于一国或地区的金融发展。本文以2004-2015年我国分省面板数据为样本,实证研究了经济集中度对中国金融发展的影响。全国分省面板数据回归结果表明,经济集中度的回归系数显著为负,说明经济过于集中于少数行业会阻碍中国的金融发展。为了克服内生性问题,经济集中度被其自身的滞后一期值替代,运用两阶段最小二乘法的回归结果依然是经济集中度回归系数显著为负。分地区面板数据回归分析结果显示,我国经济集中对金融发展的影响存在明显的地区差异,在经济发达的东部地区,经济集中度抑制金融发展的假设并没有得到验证,而在中部、西部、东北部经济欠发达地区经济集中度明显阻碍了金融发展,尤其是在东北地区。可能原因在于,经济欠发达的中部、西部、东北地区法律制度、金融市场、商业银行运行机制等诸多方面的不完善降低了银行抵抗市场系统性风险的能力,因而扩大了经济集中度对金融发展的负面影响。可以预见的是,随着经济发展较为滞后的地区法律制度、金融系统运行机制的规范与完善,经济集中度对金融发展的抑制作用就会慢慢弱化,直至消失。

根据上述研究结论,在中部、西部、东北地区,经济集中抑制了金融发展,进而可能对经济增长和宏观经济协调发展带来不利影响,所以,政府首先应该因地制宜地制订科学合理的产业规划,降低经济集中度,致力于提高经济多样性,并以此促进金融发展和长期稳定的经济增长。其次是健全与完善法律制度、金融市场和商业银行运行机制,提高金融系统尤其是银行抵抗风险的能力,以实现金融发展与经济增长之间的良性互动。

注释:

①东部地区包括北京、天津、河北、、上海、江苏、浙江、福建、山东、广东、海南10个省份;中部地区包括山西、安徽、江苏、河南、湖北、湖南6个省份;西部地区包括内蒙古、广西、重庆、四川、贵州、云南、西藏、陕西、甘肃、青海、宁夏、新疆12个省份;东北地区包括辽宁、吉林、黑龙江3个省份。

[1]张军.当代中国经济研究10篇[M].北京:北京大学出版社,2009:1-30.

[2]张天舒,黄俊.区域经济集中、经济增长与收入差距[J].金融研究,2013(2):74-86.

[3]Naudé W,Bosker M,Matthee M.Export Specialization and Local Economic Growth[J].World Economy,2010,33(4):552-572.

[4]Ricardo Hausmann,Roberto Rigobon.An Alternative Inter⁃pretation of the‘Re-source Curse’:Theory and Policy Im⁃plications[R].National Bureau of Economic Research Working Paper,No.9424,2003.

[5]Malik A,Temple J R W.The Geography of Output Volatili⁃ty[J].Journal of Development Economics,2009,90(2):163-178.

[6]Bond S R,Malik A,Ploeg R V D,et al.Natural Resourc⁃es,Export Structure,and Investment[R].Oxford:Oxford Economic Papers,2009.

[7]Greenwood J,Jovanovic B.Financial Development,Growth and the Distribution of Income[J].Journal of Political Econ⁃omy,1990,98(5):1076-1107.

[8]Obstfel M.Risk-Taking,Global Diversification and Growth[J].American Economic Review,1994,84(5):1310-1329.

[9]Christian Hattendorff.Natural Resources,Export Concentra⁃tion and Financial Development[R].Discussion Paper of School of Business&Economics:Economics No.34,2014.

[10]Raghuram G Rajan,Luigi Zingales.Financial Dependence and Growth[J].American Economic Review,1998,88(3):559-586.

[11]Levine Ross.Finance and Growth:Theory and Evidence[M]//Philippe Aghion,Steven Durlauf.Handbook of Eco⁃nomic Growth.Elsevier Science:Amsterdam,2005.

[12]Lu S F,Yao Y.The Effectiveness of Low,Financial Devel⁃opment and Economic Growth in an Economy of Financial Repression:Evidence from China[J].World Development,2009,37(4):763-777.

[13]Huang Y.What Determines Financial Development?[J]. Ssrn Electronic Journal,2006(2):159-162.

[14]Huang Y,Temple J R W.Does External Trade Promote Fi⁃nancial Development?[R].Discussion Paper of Centre for Economic Policy Research No.05/575,2010.

[15]Beck T,Demirgüçkunt A,Levine R.Law,Endowments and Finance[J].Journal of Financial Economics,2003,70(2):137-181.

[16]Rafael La Porta,Florencio Lopez-de-Silane,Andrei Sh⁃leifer,et al.Law and Finance[J].Journal of Political Econ⁃omy,1998,106(6):1113-1155.

[17]Mayer C,Sussman O.The Assessment:Finance,Law and Growth[J].Oxford Review of Economic Policy,2001,17(4):457-466.

[18]Barro R J,Sala-i-Martin X.Economics Growth[M].New York:McGraw-Hill,1995.

[19]Do Q T,Levchenko A A.Comparative Advantage,De⁃mand for External Finance,and Financial Development[J].Journal of Financial Economics,2007,86(3):796-834.

Can Economic Concentration Impede Financial Development?—An Empirical Study Based on the Provincial Panel Data in China

CHEN Zhi-gang,LI Xiao-feng

(Institute for the Development of Central China,Wuhan University,Wuhan 430072,China)

Economic concentration,which can impede a country or region’s financial development,has been proved by theoretical and empirical studies.Using the provincial panel data from 2004 to 2015,this paper investigates the relationship between economic concentration and financial development in China.The empirical results show that:In general,economic concentration weakens China’s financial development.By location,in the developed eastern region,the effect of economic concentration on financial development is not proved.But in the central,west,northeast China,economic concentration can obviously impede financial development,especially in the northeast region.Based on the above conclusions,those undeveloped regions’government should develop scientific and rational industrial planning according to local conditions to lower economic concentration and improve economic diversity,thus to promote the financial development and economic growth.Moreover,they should improve and perfect the legal system,financial market and commercial banks operating mechanism to achieve the benign interaction between financial development and economic growth.

economic concentration;financial development;regional difference

F062.9;F830.9

A

1007-5097(2017)06-0005-06

[责任编辑:余志虎]

10.3969/j.issn.1007-5097.2017.06.001

2016-11-13

国家社会科学基金重点项目(13AJL005);教育部重点研究基地重大项目(12JJD790002)

陈志刚(1971-),男,湖北武穴人,教授,博士生导师,研究方向:金融发展理论,中国金融改革;李小凤(1991-),女,山东邹平人,硕士研究生,研究方向:区域金融发展。