跨市场资产管理业务的风险控制与政府审计

2017-06-01曹源芳蔡则祥王家华

曹源芳,蔡则祥,王家华

(南京审计大学 金融学院,江苏 南京 211815)

跨市场资产管理业务的风险控制与政府审计

曹源芳,蔡则祥,王家华

(南京审计大学 金融学院,江苏 南京 211815)

作为国家治理框架中的重要组成部分,政府审计对防范系统性风险和保障国民经济长期健康稳定运行至关重要。银行业是金融业的主体,其业务稳健性不仅对自身而且对宏观经济都非常关键。本文以政府审计、银行资管业务稳健性和系统性金融风险三者之间的关系为研究对象,研究发现政府审计监督可以保障银行资管业务稳健性,以此显著降低系统性金融风险,并且审计监管具有显著的滞后效应。因此,通过加强政府审计监督、保障银行跨市场资管业务稳健性是降低系统性金融风险的重要途径。文章对包括审计机关在内的监管层创造有效的宏观监管框架,引导资管行业快速、健康发展提供了重要依据。

政府审计;系统性风险;资产管理

一 引言

资产管理业务(以下简称资管业务)长期以来都是资本市场如信托、基金以及券商等的主营业务之一。但随着我国金融体制改革的逐步深入,利率与汇率机制等价格机制改革加速推进,商业银行依靠传统存贷利差而生存的制度红利逐渐消失。在这一背景下,以轻资本、重收益为特征的资管业务成为商业银行转型发展与创新服务的重要突破口。2004年,随着光大银行发行首支人民币理财产品,由此开启了国内商业银行发展资管业务的大幕。十余年来,由于居民财富积累、理财意识增强以及商业银行信用支撑和相对完善的风控制度,商业银行资管业务获得了迅速发展。截至2015年底,商业银行跨市场资管业务总规模突破10万亿元,在整个资管市场中份额占比达到25%,占银行总资产规模的十分之一。总体上,商业银行的跨市场理财业务、委托投资业务以及通道类业务等方面的创新与探索是实体经济需要和监管滞后共同催生的产物。一方面,通过资管业务将金融资源配置于实体经济,对推动实体经济发展具有一定的积极意义,另一方面,由利率市场化与金融脱媒化带来的刚性兑付、监管套利、黑箱运作和风险传染等加大了系统性风险管理的复杂性,对经济金融的稳定运行构成很大威胁因而被社会各界质疑和诟病。总体上看,资管业务更多是出于规避监管或者抢占市场份额的目的,目的的异化与风险的积累使得其离资管业务“代客理财”的本质相去甚远。特别是当前分业监管的格局下,各监管机构监管标准的差异构成了相应的监管红利与监管灰色区域,使得商业银行跨市场资管业务风险在各金融机构间交叉传染,进而出现系统性风险的可能性大增。毫无疑问,政府审计作为我国国家治理架构中的重要组成部分,其在揭示和防范金融风险、建立健全系统性金融风险防范机制过程中起着重要的、不可替代的作用。但目前尚无经验证据证明作为国家治理重要组成部分的审计机关在防范跨市场资管业务风险中的作用及相应的作用机制。为此,本文在文献综述的基础上,以我国上市银行为研究样本,力图从经验角度回答政府审计在防范银行跨市场资管业务风险中的作用与相应机制。

二 文献综述

(一)银行系统性风险及其测度

国际清算组织认为系统性风险是指金融体系内部功能的紊乱进而传染和严重损害实体经济的现象。然而,由于引发系统性风险的因素多样性和不确定性,Alessandri指出刻画和评估系统性风险非常困难,由此也就无法对金融危机的爆发进行预测和评估[1]。但是随着对系统性风险认识的加深,诸多学者开发出不同的测度方法,力图更准确地把握金融体系,特别是银行的系统性风险。总体上看,这些方法主要围绕两条路径展开。

一是基于银行财务数据的系统性风险测度。郭卫东通过选择资产负债率和不良贷款率等指标,分析相应指标的数据特性以衡量系统性风险的大小[2]。然而,这一方法虽然直观、简单,但没有考虑银行之间的联动关系,忽略了风险在银行之间传染的可能性,因而隋聪等、李程枫等引入了银行间的网络关联效应,通过考察各银行财务数据的联动关系,力求准确测量系统性风险的大小[3-4]。但是这一方法的逻辑思路严密,问题是数据的可获得性难以保证,因为在实践运用有诸多问题。

二是基于金融市场收益率数据的系统性风险测度。系统性风险的出现必然引致金融市场的剧烈波动,因此较于第一种方法,通过金融市场收益率数据的分析对系统性风险进行测度近年来得到更多的认可。在这类方法中又以在险价值(ΔCoVar)和边际期望损失(MES)最具有代表性。但Benoit认为,ΔCoVar虽然可以很好地研究金融市场收益率波动规律,但对于考察银行系统性风险至关重要的尾部传染风险却难以捕捉,因而无法全面刻画银行系统性风险的传染特征[5]。此后Banulescu的研究表明,MES方法不仅可以刻画银行个体的风险特质(比如银行规模、杠杆率等对系统性风险的影响),还具有很好的系统性风险预测功能,因而在银行系统性风险度量方面比其他方法更有优势。[6]

对于银行跨市场资管业务的系统性风险,刘津等认为跨市场资管业务作为银行业务模式转型的创新金融产品,其低资本消耗与高系统性风险是难于割裂的两个客观特征,并认为银行跨市场资管业务中所产生的期限错配、信用转换及杠杆叠加等构成了系统性风险的主要来源,需要从准入门槛、信息披露与市场约束等三方面防范系统性风险的爆发[7]。而曾刚认为银行跨市场资管业务风险的传导路径具有多样性,既加速了金融风险外溢的速度,也扩大了金融风险外溢的范围,导致系统性风险爆发的概率显著增加[8]。

(二)政府审计与银行系统性风险防范

随着国家审计理论研究的不断深入,大多研究结论都认为政府审计通过审计监督,在揭示、预防系统性风险,在保证金融运行安全方面具有独特和不可替代的作用,比如,刘志红从贯彻宏观经济政策、消除监管盲区、关注资本流动和搭建宏观审慎框架等四个方面阐述了政府审计在防范系统性风险方面的作用[9]。蔡利等则从方法论角度,提出政府审计可以引入连续审计与风险导向审计相结合的思路监控系统性风险[10]。对于政府审计防范系统性风险的作用机制方面,审计署课题组的研究认为,在宏观、中观与微观三个层面,其作用机制的表现方式与内涵既有一致性也有异质性[11]。

由上看出,虽然银行系统性风险问题早已引起了监管层和相关学者的重视,但在银行不断转变经营管理理念,积极探索从“存贷立行”向“资管驱动”过程中,银行资管业务系统性风险的测度问题以及政府审计在揭示、预防该风险的作用及机制问题尚不明确,因而对这些问题进行深入研究具有重要的理论意义与现实意义。

三 研究假设与设计

(一)研究假设

转型时期由于经济金融体制的改革,深层次的国内外矛盾不断凸显,未来较长一段时间成为我国防范系统性风险的关键时期。《“十三五”国家审计工作发展规划》提出要以防风险、增效益和促改革为目标,开展对金融机构和金融市场的全方位审计,特别是关注金融领域创新带来的新业务的风险隐患,重视新业务审计以推动建立安全高效的现代金融体系,要促进健全监测预警、压力测试、评估处置和市场稳定机制,防范发生系统性金融风险。总体上,我国审计机关对银行体系的监管职能主要集中在四大方面,一是对金融监管部门落实宏观政策、提高监管绩效等方面进行审计,为构建和完善宏观审慎监管框架创造条件。例如《中国人民银行2015年度财务收支等情况审计结果》对中国人民银行在监管职能过程中存在的财务收支问题进行相关的业务审计;二是对商业银行贯彻国家重大政策措施和服务实体经济情况进行审计,推动落实国家货币政策和产业政策等。例如,审计署对8家银行2015年度的跟踪审计表明,部分商业银行惜贷、额外收费,以及对实体经济融资难、融资贵和融资慢的问题仍未有效解决;三是对商业银行资产负债损益、业务创新等情况进行审计,促进商业银行依法合规经营,防范经营风险。审计署2016年第22号公告指出,中国农业银行在通道业务、部分投向限制性行业和领域等方面都存在较大的风险暴露问题;四是揭示与反映金融市场重大风险隐患,防范系统性金融风险。因此,审计机关职能的发挥在促进政策落实、规范经营、防范风险和保障经济金融稳健运行方面都发挥着重要作用,对银行跨市场资管业务可能导致的系统性风险具有重要的揭示、预防与控制功能,为此,本文提出第一个假设:

H1:政府审计与银行跨市场资管业务的系统性风险负相关,加强政府审计有利于降低银行跨市场资管业务的系统性风险。

对金融机构进行有效审计是发挥政府审计揭示和预防金融风险的重要途径之一。通过对银行跨市场资管业务审计工作的开展,能够加强对银行跨市场、跨行业和跨机构业务的监督力度,既能够帮助银行规范自身经营活动和风险控制能力建设,也有利于在各市场之间构建有效的风险“防火墙”,降低风险在各市场之间进行传染的可能性。当前,银行跨市场资管业务规模不断扩大,与数千万投资者的利益直接相关,但刚性兑付、监管套利、黑箱运作等风险问题一直非常突出,成为诱发金融风险的集中领域。为此,强化对银行跨市场资管业务的审计工作,加大对创新业务的监管力度,充分评估与揭示风险,避免银行风险的过度承担,进而在促进市场发展的同时,解决其中的突出问题和薄弱环节,有利于银行跨市场资管业务的稳健性。因此,得到本文的第二个假设:

H2:政府审计与银行跨市场资管业务的稳健性正相关,加强政府审计有利于保障银行跨市场资管业务的稳健性。

从微观视野看,政府审计的对象是各个银行机构,审计机关对银行跨市场资管业务进行审计监督,促进交易的合规和稳健,有利于夯实防范系统性风险的微观基础,保证金融机构在风险管理中的基础地位。同时,从宏观视野看,金融体系的健康运行是宏观经济发展的重要基础与保障,因此对整个金融体系运行状况进行风险评估是审计机关发挥作用的重要基础。由于审计机关在法律地位上比其他监管形式更具有权威性,在金融体系的制度设计以及运行情况的监督方面具有更高的监督权,因而审计机关对金融体系稳健性的评估更加直接和高效。所以,审计机关从微观和宏观两个视野找准银行跨市场资管业务的风险点,保证银行跨市场资管业务的稳健性,是防范系统性金融风险是重要路径。因此,

H3:银行跨市场资管业务的稳健性与系统性风险负相关,因此,通过政府审计提高银行跨市场资管业务的稳健性有利于降低系统性金融风险。

(二)研究设计

1.样本与数据选择

为了样本数据的有效性与权威性,本文拟选择A股上市银行为研究样本。同时,本文借鉴范小云的研究成果,认为中国工商银行、中国农业银行、中国建设银行、中国银行和交通银行在我国银行业中处于发展的前端,系统重要性最高,在银行网络中的风险传染处于中心地位[12]。此外,由于我国政府审计功能的定位,上市银行股份结构与政府审计对象的选择密切相关。作为国有控股性质的商业银行,中国工商银行、中国农业银行、中国建设银行、中国银行和交通银行这5家商业银行每年都成为审计署的审计对象。鉴于此,本文在实证研究中也选择这5家商业银行作为研究对象。同时考虑到我国银行业股份结构的多样性,选择中信银行、浦发银行和南京银行三家股份制银行作为样本。样本区间为2007年至2015年。银行数据来源于相应年份的年报数据。政府审计信息则来源于审计署网站的审计公告。为此,得到的最终有效观测值为72个。

2.变量与模型设定

其一,系统性风险的度量。研究单个金融机构系统性风险的定量方法主要有ΔCoVar和MES两种。ΔCoVar是基于股票市场收益率的波动,通过比较单一金融机构在风险状态和不处于风险状态两种情形下金融体系在险价值的差值ΔCoVar,以测度其系统性风险的贡献度,其核心思想是认为系统性风险是“自下而上”累积的,所有单个金融机构系统性风险CoVar之和等于整个金融体系系统性风险。然而,现有研究,比如Tarashev和梁琪等表明,单个机构的系统性风险具有溢出效应,实际上系统性风险并不具有可加性[13-14]。为此,Acharya开创性地提出了“自上而下”的边际期望损失(MES)方法[15]。该方法关注的是当整个金融体系出现系统性风险时单个金融机构的风险分布,因此比ΔCoVar更好地满足了可加性的要求。故本文采用MES法对系统性风险进行度量。

(1)

(2)

其二,政府审计虚拟变量的确定。本文以0和1对政府审计变量GA进行赋值。若该银行在t年的业务接受了政府审计,则GAt被赋值为1,反之为0。

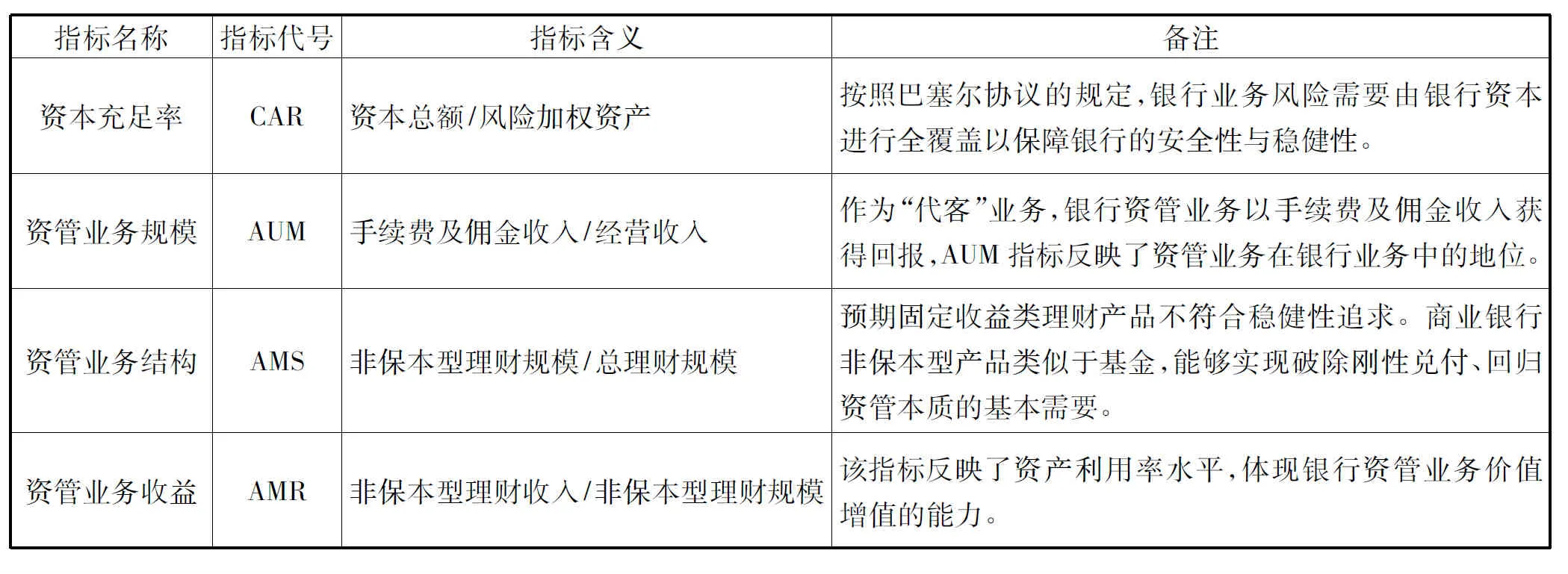

其三,银行跨市场资管业务稳健性变量的选取与定义。在信贷业务受限以及社会投资需求旺盛双重条件下,发展资管业务成为商业银行优化资源配置和服务实体经济的重要方式,也是银行寻求转型和特色发展的主要方向。但是,随着理财等业务创新的活跃,绕开监管、风险堆积等现象也层出不穷。为了更全面地反映银行资管业务的稳健性特征,本文将资本充足性、规模、结构及收益等四方面作为银行资管业务的稳健性指标,并通过主成分分析法构造业务稳健指标(BR),作为商业银行开展资管业务稳健性程度的代理变量。同时,在指标设计时,均根据稳健性的内在要求,采用正向化的比率指标度量稳健性程度,即BR越高表明银行资管业务稳健性越好。各指标定义如表1所示。

表1 指标及含义

其四,模型设定。如前所述,本文的总体假设是验证政府审计能否通过加强对银行跨市场资管业务的监督而降低系统性金融风险,因此,模型设定由式3和式4两部分构成,

(3)

式3研究政府审计监督是否对银行资管业务的稳健性具有影响,同时,其稳健性也会受到前期的滞后影响。

(4)

从式4用于论证政府审计与资管业务稳健性对降低商业银行资管业务的系统性风险是否有影响力,加强对商业银行资管业务的审计监督是否是有效控制系统性风险的重要途径。

四 实证结果与分析

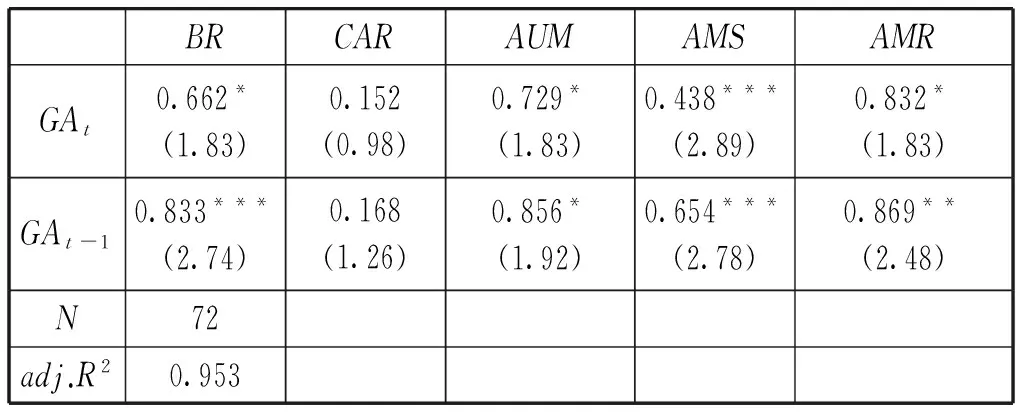

(一)政府审计监督与银行资管业务稳健性

从下页表2的回归结果表明,政府审计监督与商业银行开展资管业务的稳健性存在显著的正相关关系,即加强政府审计监督将有利于促进商业银行资管业务的稳健性,保障银行经营的稳定性与安全性,H2得到验证。具体来看,当期与滞后一期政府审计对稳健性的影响程度具有一定差别,滞后一期的政府审计无论从系数本身还是显著性水平看,都要优于当期政府审计,这表明,政府审计监督功能的发挥具有明显的滞后影响,审计后的整改情况检查将比审计本身更具有监督力。分指标看,无论是当期还是滞后一期的政府审计与资本充足率之间都无法拒绝原假设,回归系数并不显著,其中可能的原因在于商业银行对资本充足率的重视更多的来自于自身对安全性的内在要求,而非监管层的要求。政府审计与资管业务规模(AUM)之间在10%显著性水平下拒绝原假设,接受备择假设。表明一直以来商业银行大力开展以理财业务为核心的资管业务,一个重要的原因是出于绕监管的需要,当监管层对贷款规模、存贷比等方面进行严格监管时,商业银行趋向于采用表外业务的方式规避监管要求。资管业务结构(AMS)和收益(AMR)分别在1%和5%水平下显著,审计监督有利于促使商业银行业务转型,实现传统的封闭型和预期收益型产品为主向开放型和净值型产品转变,从而既提高了业务收入,也降低了刚性兑付风险。

表2 政府审计监督与银行资管业务稳健性回归结果

注:括号内数值为t值,***、**和*分别表示在1%、5%和10%水平下显著,显著性水平1%、5%和10%水平下的临界值分别为2.648、1.994和1.667。下同。

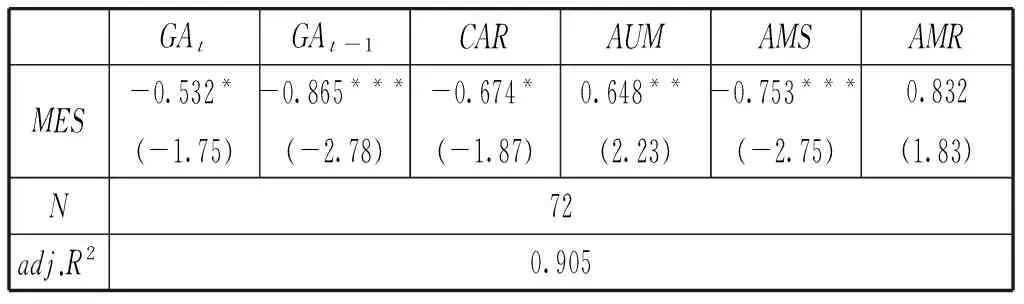

(二)政府审计监督与系统性金融风险

对政府审计监督与系统性金融风险的回归结果(表3)表明,政府审计与系统性金融风险之间具有显著的负相关关系,特别是在滞后一期的审计监督与整改方面对控制风险的作用更加明显,因此,H1成立。此时资本充足率对降低系统性风险作用变得显著,提高各商业银行的资本充足率是有效控制其风险的重要途径。回归结果也表明,资管业务规模与系统性风险成正相关关系,商业银行大力开展资管业务以达到绕监管目的的同时却放大了整体系统性风险,这可能与商业银行通过通道业务将大量资金投放到高风险领域、刚性兑付以及期限错配等原因密切相关。资管业务结构指标与系统性风险在1%的显著性水平上负相关,说明商业银行大力调整业务结构、进行业务转型,提高非保本型产品的比重,回归资管本质,对有效降低系统性风险至关重要。但是资管业务收益指标对降低系统性风险的作用在回归结果上没有得到支持,可能是由于银行资管业务收益在核算上存在不规范、表内外业务没有完全隔离等方面的原因。

表3 政府审计监督与系统性金融风险回归结果

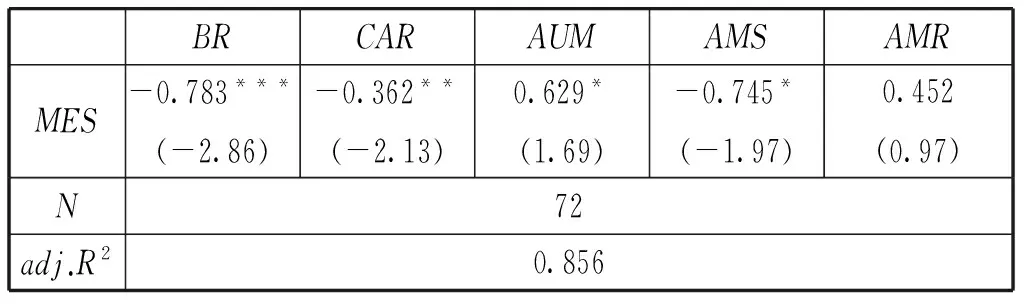

(三)银行跨市场资管业务的稳健性与系统性金融风险

表4显示的是银行跨市场资管业务稳健性与系统性金融风险之间的回归关系。结果表明,银行跨市场资管业务稳健性指标BR与系统性金融风险MES在1%显著性水平上拒绝原假设,表明两指标具有显著的负相关关系,通过加强政府审计监督保障跨市场资管业务稳健性,因此显著降低系统性金融风险。故支持H3成立。分指标看,除了业务收益指标AMR不具有显著性之外,发挥银行资本充足率缓冲器功能以及提高提高非保本型产品的比重都可以显著地降低系统性金融风险。基于上述同样的原因,银行出于绕监管的主要目的扩大资管业务规模,不仅未能发挥多样化经营的优势,反而通过风险的外溢效应放大了系统性风险。

表4 银行跨市场资管业务的稳健性与系统性金融风险回归结果

由此,总体看,银行跨市场资管业务的稳健性与系统性风险显著负相关,因此,通过政府审计提高银行跨市场资管业务的稳健性有利于降低系统性金融风险。

五 研究结论

作为国家治理框架中的重要组成部分,政府审计对防范系统性风险和保障国民经济长期健康稳定运行具有重要意义。为考察政府审计是否能够通过对商业银行跨市场资管业务的审计监督降低系统性金融风险,本文以逻辑假设为研究起点,对政府审计、资管业务稳健性和系统性金融风险三者之间的关系进行研究并发现:(1)政府审计监督可以在规模、结构和收益三个维度上保障银行资管业务稳健性,并且后续的审计整改等措施对强化商业银行业务的稳健性比审计本省更具有显著性;(2)政府审计可以显著地降低系统性金融风险。类似地,滞后期的审计监督与整改对系统性金融风险的控制作用更加明显;(3)通过加强政府审计监督保障银行跨市场资管业务稳健性,规范和引导银行资管业务发展,是未来降低系统性金融风险的重要途径。当然,资管业务作为一项新型的业务产品,在金融新常态、银行发展转型过程中必然还会有更多的创新与变化,包括审计机关在内的监管层如何创造投资便利、监管有效的行业市场体系等引导资管行业的健康、有序发展,都需要在这些方面进一步深入研究。

[1]Alessandri.TowardsaFrameworkforQuantifyingSystemicStability[J].InternationalJournalofCentralBanking,2009(3):47-81.

[2]郭卫东.中国上市银行的系统性风险贡献测度及其影响因素——基于MES方法的实证分析[J].金融论坛,2013(2):17-21.

[3]隋 聪,等.网络结构与银行系统性风险[J].管理科学学报,2014(4):57-70.

[4]李程枫,等.基于网络传导分析法的我国银行间风险传染效应研究[J].金融发展评论,2015(1):67-86.

[5]BenoitS,ColletazG,HurlinC,PerignonC.ATheoreticalandEmpiricalComparisonofSystemicRiskMeasures[Z].HECParisResearchPaper,No.FIN-2014-1030, 2014(3):125-138.

[6]BanulescuG,DumitrescuE.WhicharetheSIFIs?AComponentExpectedShortfallApproachtoSystemicRisk[J].JournalofBanking&Finance, 2015(5):125-146.

[7]刘 津,等.新常态下农村商业银行发展资管业务策略研究[J].西南金融,2016(5):3-8.

[8]曾 刚.交叉金融创新与风险管控[J].中国金融,2016(5):31-33.

[9]刘志红.防范系统性金融风险的审计视角[J].审计研究,2011(6):16-20.

[10]蔡 利,等.连续审计在政府审计维护金融安全中的运用研究——基于系统性风险监控的视角[J].审计研究,2013(6):45-51.

[11]审计署金融审计司课题组.审计机关在防范系统性区域性金融风险方面发挥作用的机制研究[J].审计研究,2015(4):22-27.

[12]范小云.我国银行系统性风险的动态特征及系统重要性银行甄别[J].金融研究,2013(11):82-95.

[13]TarashevN.MeasuringtheSystemicImportanceofInterconnectedBanks[J].JournalofFinancialIntermediation, 2009(4):20-25.

[14]梁 琪,等.系统重要性、审慎工具与我国银行业监管[J].金融研究,2014(8):32-46.

[15]AcharyaV.ATheoryofSystemicRiskandDesignofPrudentialBankRegulation[J].JournalofFinancialStability,2009(5):224-255.

(责任编辑 耿晔强)

The Controlling of Systemic Risks and the Government Auditing in the Cross-Marketing Asset Management

CAO Yuan-fang,CAI Ze-xiang,WANG Jia-hua

(SchoolofFinance,NanjingAuditUniversity,Nanjing211815,China)

As an important part of the national governance framework,government auditing plays a vital role in preventing systemic risk and ensuring the long-term healthy and stable operation of the national economy.Banking is the main body of the financial industry and the robustness of its business is very important not only to itself,but also to the macro economy. Taking the relationship among government auditing, business robustness and systemic risk as research object,this paper has found that government auditing supervision can ensure the stability of bank asset management business, thus to reduce systemic financial risk significantly. It also indicates government auditing supervision has a significant lag effect. Therefore, strengthening the government auditing supervision to ensure the robustness of cross-marketing asset management business is an important way of reducing future systemic financial risk. The study also provides important references for regulators in establishing effective regulatory framework and guiding the rapid and sound development of asset management business.

government auditing;systemic risk;asset management

10.13451/j.cnki.shanxi.univ(phil.soc.).2017.01.014

2016-10-10

国家社会科学基金项目“影子银行业务的风险传染与审计治理机制研究”(15BGL045);南京审计大学政府审计研究基金“跨市场的金融资管业务创新、风险与审计治理研究”(GAS161003);江苏高校品牌专业建设工程一期项目金融学(苏教高2015-11号);江苏高校优势学科建设工程项目应用经济学(苏政办发2014-37号)及江苏省政府留学奖学金

曹源芳(1974-),男,江西赣州人,南京审计学院金融学院副教授、硕士生导师,主要从事金融风险、金融审计研究; 蔡则祥(1958-),男,江苏徐州人,南京审计学院金融学院教授、硕士生导师,主要从事区域金融、金融政策研究; 王家华(1971-),男,安徽安庆人,南京审计学院金融学院教授、硕士生导师,主要从事金融风险、金融审计研究。

F832.2

A

1000-5935(2017)01-0109-06