卖空压力与公司现金持有

——基于中国卖空管制放松的准自然实验证据

2017-06-01张心灵陈胜蓝

董 捷 张心灵 陈胜蓝

(1. 内蒙古农业大学 经济管理学院,内蒙古 呼和浩特 010010;2. 内蒙古大学 经济管理学院,内蒙古 呼和浩特 010021)

卖空压力与公司现金持有

——基于中国卖空管制放松的准自然实验证据

董 捷1张心灵1陈胜蓝2

(1. 内蒙古农业大学 经济管理学院,内蒙古 呼和浩特 010010;2. 内蒙古大学 经济管理学院,内蒙古 呼和浩特 010021)

使用中国股票市场的卖空管制放松政策作为准自然实验,本文考察由此产生的卖空压力对公司现金持有的治理效应。使用双重差分方法的研究结果表明,卖空管制放松使公司现金持有程度降低了11.23%;横截面差异检验结果表明,公司面临的产品市场竞争程度越低、破产风险越高或者公司自身的融资约束程度越低,卖空管制放松对公司现金持有的治理效应越强;卖空管制放松显著提升了公司现金持有的市场价值。

卖空压力;卖空管制放松;现金持有;市场价值

一、引言

公司的现金持有决策是经营活动中的重要财务决策。早期的研究关注公司外部经营环境对公司现金持有的影响,最近的研究在代理理论的基础上考察治理机制如何影响公司的现金持有决策。例如,Dittmar、Mahrt-Smith和Servaes(2003)基于跨国样本的经验证据表明,在投资者保护水平较低的国家中,公司现金持有呈现出高水平却低价值的显著特征[1]。最近,Seifert和Gonenc(2016)发现债权人权利保护水平较高的国家,公司现金持有较低[2]。

基于代理理论,公司内部人(控股股东和公司高管)出于获取私人收益的动机使公司持有较高程度的现金,而有效的治理机制能够减少这部分现金持有量,降低公司的代理成本。本文关注卖空机制作为外部治理机制所发挥的治理作用。从理论上,卖空机制能够降低公司内部人因获取私人收益的动机而持有的现金。首先,对于中国资本市场而言,公司控股股东与公司外部中小股东的代理问题尤为严重[3][4]。卖空管制放松会使代理问题严重的公司面临更大的股票下跌风险[5]。这意味着公司控股股东必须在转移公司现金获取的私人收益和股价下跌带来的持有股票回报损失这两者之间进行权衡。一旦控股股东认为股价下跌会带来更大的预期损失,控股股东就会减少公司目前出于私人收益动机而持有的现金。第二,如果公司出于私人收益而持有的现金不是来源于控股股东,而是来源于公司高管,卖空交易者同样可以通过卖空交易向市场传递这一信息,股价下跌风险的增加不仅会使公司高管担心自己持有的股权(或者股票期权)收益下降,还得考虑被解雇的风险。这种来自于卖空压力的治理作用能够有效缓解公司高管出于私人收益动机的盈余管理行为[6][7],以及公司创新活动中的高管风险规避行为等[8]。因此,受到卖空压力的影响,公司高管会减少目前出于私人收益动机而持有的现金。

然而,考察卖空机制的治理效应面临考察其他治理机制同样的挑战。因为治理机制与公司现金持有往往是同时被决定的,这就难以辨识出治理机制影响现金持有的因果效应。而一些同时影响治理机制与公司现金持有的重要因素难以准确观测,例如,公司面临的经营环境,公司本身的质量特征,以及高管的个人特征等。缺失这些重要变量或者依赖于不可靠的替代变量都将产生严重的估计偏误,最终无法得到让人信服的因果推断。从这个角度,已有对治理机制与公司现金持有因果关系的研究都值得怀疑。为了克服这些内生性问题的影响,本文将中国股票市场卖空管制放松制度作为准自然实验,从卖空压力这一新颖的视角,考察治理机制对公司现金持有的因果效应。由于卖空管制的放松对公司高管所面临的卖空压力产生了一个显著的外生变化,这就有利于本文更加准确地估计卖空压力与公司现金持有之间的因果关系。

从2010年3月31日起,中国证监会开始逐步放松卖空管制,投资者可以对试点公司股票进行卖空交易,中国股票市场的“单边市”正式结束。随后,允许卖空的试点公司名单又相继进行4次调整,从首批的90家试点公司有序扩容至沪深两市的900家试点公司。这种制度特征为本文研究的展开提供了错层结构的准自然实验情景。本文使用双重差分方法(Difference-in-Differences)来估计卖空管制放松对公司现金持有的因果关系。如果公司在年末已被列示在融资融券证券的试点名单之中,本文将其定义为处理组,否则定义为控制组。由于事件是错层发生的,同一公司在不同时期既可以作为处理组也可以作为控制组,这利于缓解处理组样本公司与控制组样本公司之间固有差异对研究结论的干扰[9][10]。以中国上市公司2007~2014年数据为研究样本,按照该期间多次调整的融资融券试点公司名单来设置处理组和控制组,检验结果表明,在卖空管制放松之后,相比非试点公司,试点公司的现金持有降低了11.23%。

接下来,本文考察了其他外部治理机制以及公司特征不同时,卖空管制放松对公司现金持有的治理效应。首先,已有研究表明激烈的产品市场竞争会对公司内部人的自利行为产生治理效应。这意味着产品市场竞争可能会部分替代卖空管制放松产生的治理效应。因此,本文预期当公司面临的市场竞争程度较低时,卖空管制放松对公司现金持有的治理效应更强。其次,公司面临的破产清算风险也可能会影响卖空管制放松对公司现金持有的治理效应。由于卖空成本的存在,相比财务状况较好的公司,面临破产清算风险较高的公司更可能被卖空交易者所卖空,这就使得卖空管制放松对公司高管自利行为的治理效应更加明显。因此,本文预期卖空管制放松对公司现金持有的治理作用在破产清算风险较高的公司中更大。最后,考虑到融资约束程度较低的公司,其内部人更可能利用现金来谋取私人收益,本文预期卖空管制放松对公司现金持有的治理作用在融资约束程度较低的公司中更大。最终,本文研究结果与预期保持一致。

为进一步验证卖空管制放松产生的治理效应,本文接下来考察卖空管制放松对公司现金持有市场价值的影响。市场对现金持有的定价在一定程度上反映了公司持有现金的合理性以及使用现金的效率[11]。因此,如果卖空管制放松确实能够有效缓解公司内部人在现金管理决策中的自利行为,那么在卖空管制放松之后,相比非试点公司,试点公司持有现金的市场价值就会更高。借鉴Faulkender和Wang(2006)提出的计量方法来衡量公司的现金持有市场价值[11],检验结果支持了本文的预期。

本文还进行了如下测试来加强推断的有效性,并缓解内生性问题的干扰。第一,使用倾向得分匹配法(propensity score matching)重新选择控制组,之后再使用双重差分方法对基本问题进行检验。检验结果与正文结果基本保持一致,并没有发生显著变化。这为卖空管制放松降低公司现金持有的因果效应提供了进一步的经验支持。第二,本文使用双重差分方法的一个重要假定是:处理组和控制组在“处理”实施之前应该具有平行趋势(parallel trend)。本文按照Roberts和Whited(2013)[12]的建议并借鉴最新的相关研究,考察平均处理效应的时间趋势。结果表明,在卖空管制放松之前,试点公司与非试点公司间的现金持有并无显著差异,但在卖空管制放松之后,相比非试点公司,试点公司的现金持有显著降低。这为平行趋势假定提供了支持的证据,也进一步加强了本文基本结果的有效性。

本文的研究贡献主要在于以下三个方面:第一,本文拓展了金融市场如何影响实体经济活动的相关研究。已有研究主要考察了卖空管制放松对中国股市效率的影响[13],而从治理角度分析卖空管制放松产生影响的研究则相对较少。本文从公司现金持有的代理问题入手,检验了卖空管制放松对公司现金持有的治理效应。这有助于更加全面地洞悉和评估卖空管制放松产生的经济后果。第二,本文扩展了公司现金持有的相关研究。已有研究分别从投资者保护程度、董事会治理、行业竞争等视角考察了治理机制对公司现金持有的影响[14]。本文的研究表明卖空压力也可以发挥一定的治理作用,减少公司内部人在现金持有中的自利行为。与这些研究不同的是,本文通过影响治理机制的外生变化来考察治理机制对公司现金持有的影响,这有助于更好地估计治理机制对现金持有的因果效应。第三,本文的研究结果有助于政策制定者、市场参与者等对卖空管制放松产生的成本与收益的讨论。

二、样本选择、研究设计与描述性统计

(一)样本选择与数据收集

从2010年3月31日开始,中国证监会允许对指定的股票进行融资融券交易,卖空管制开始逐步放松。首期试点公司为上证50指数成分股和深圳成分股,共计90只股票。随后,试点公司名单又分别于2011年12月5日、2013年1月31日、2013年9月16日、2014年9月12日经历了4次有序扩容,试点公司从最初的90只股票增至900只股票。基于这一背景,本文主要关注相比非试点公司,试点公司的现金持有是否随卖空管制的放松而发生变化。本文以2007~2014年A股上市公司数据为初始研究样本,然后删除了金融、保险行业上市公司的观测值以及其他数据缺失的观测值。上市公司财务数据来源于深圳国泰安信息技术有限公司(CSMAR)。

(二)模型设计与变量定义

由于中国证监会从2010年3月开始多次指定试点公司名单,这意味着中国的卖空管制放松制度是一个多期的准自然实验情境。因此,本文使用Bertrand和Mullainathan(2003)[9]针对多期准自然实验情景设计的双重差分方法,把卖空管制放松带来的卖空压力对公司现金持有的影响从时间序列上的变化中分离出来。借鉴已有文献[14],本文基本研究模型如下:

Cash_Hold=β0+β1Treat+β2Size+β3Lev+β4WP+β5CFO+β6VCFO+ β7R&D+β8Growth+β9Age+β10CAPX+β11DSize+ β12IndepR+β13CEOD+Firm+Year+ε

(1)

其中,Cash_Hold为公司现金持有变量,使用公司货币资金加上短期投资再除以总资产的比率来衡量;Treat为虚拟变量,如果公司当年末已被列入融资融券试点名单则取值为1,否则为0;Size为规模变量,使用公司总资产的自然对数来衡量;Lev为财务杠杆变量,使用公司总负债与总资产的比率来衡量;WP为营运资本变量,使用公司营运资本与总资产的比率来衡量;CFO为经营活动现金流量变量,使用公司经营活动现金流量净额与总资产的比率来衡量;VCFO为经营活动现金流量波动率变量,使用公司前5年经营活动现金流量变量的标准差来衡量;R&D为研发支出变量,使用公司当年研发支出与总资产的比率来衡量;Growth为成长性变量,使用公司营业收入增长率衡量;Age为年龄变量,使用公司成立年数的自然对数衡量;CAPX为资本性支出变量,使用公司资本性支出与总资产的比率来衡量;DSize为董事会规模变量,使用公司董事会总人数的自然对数来衡量;IndepR为董事会独立性变量,使用公司独董人数与董事会总人数的比率来衡量;CEOD为公司董事长与总经理两职兼任虚拟变量,当两职兼任时取值为1,否则为0。此外,模型中同时控制了公司固定效应Firm和年度固定效应Year。公司固定效应旨在控制试点公司与非试点公司之间的固定差异,年度虚拟变量旨在控制卖空管制放松前后由于宏观环境变化而导致的差异。

(三)主要变量的描述性统计

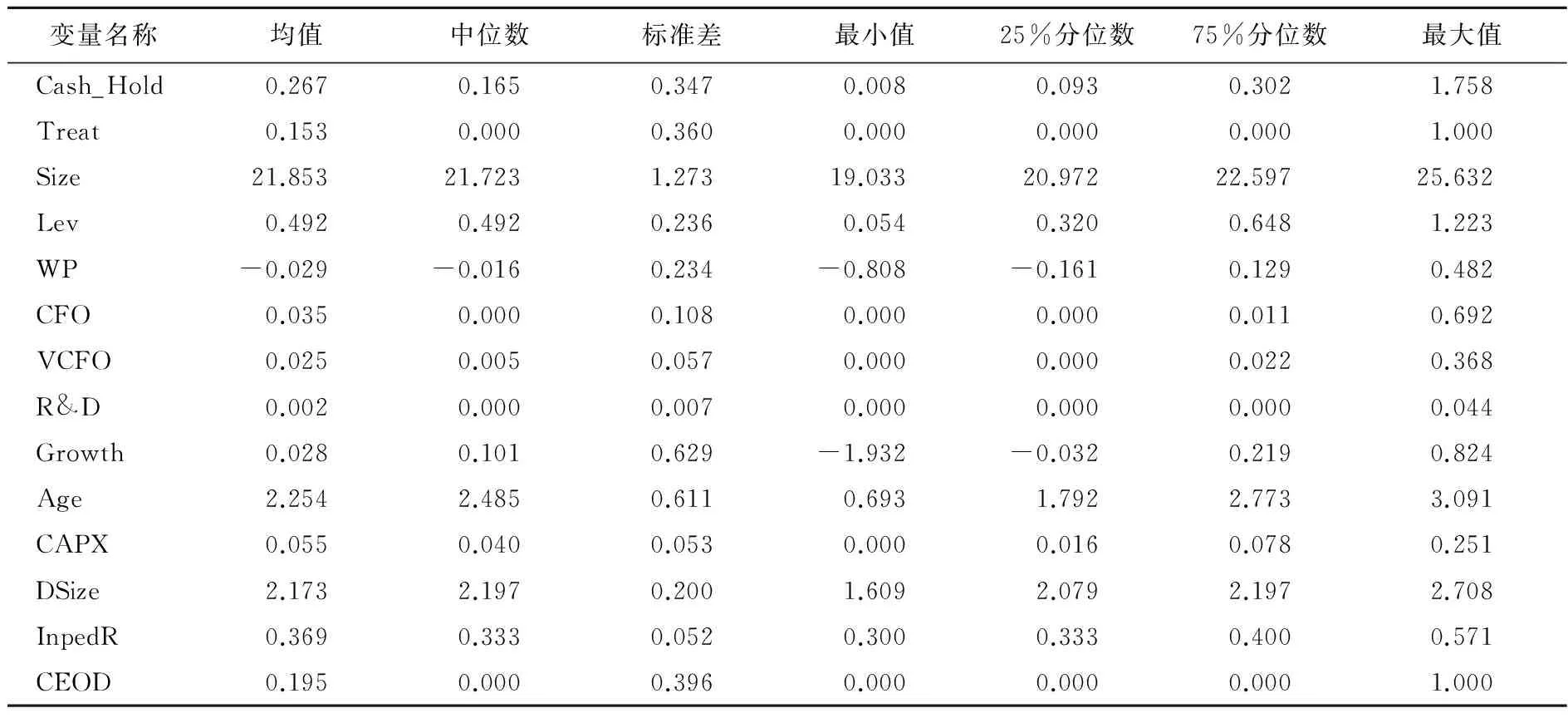

为避免极端值对结果的影响,本文对所有连续变量都在1%和99%分位数上实施了缩尾处理(Winsorize)。表1给出了本文主要变量的描述性统计结果。由表1可以发现,公司现金资产占总资产的比率平均为26.7%,处理组公司观测值大约占总样本的15.3%。公司规模变量Size的均值为21.853,财务杠杆变量Lev的均值为0.492,营运资本变量WP的均值为-0.029,公司经营活动现金流量变量CFO的均值为0.035,经营活动现金流波动率变量VCFO的均值为0.025,R&D支出占总资产的比率平均为0.2%,公司营业收入增长率平均为2.8%,公司年龄变量Age的均值为2.254,公司资本性支出CAPX的均值为0.055。

表1 描述性统计表

三、卖空管制放松与公司现金持有

(一)基本问题的回归结果

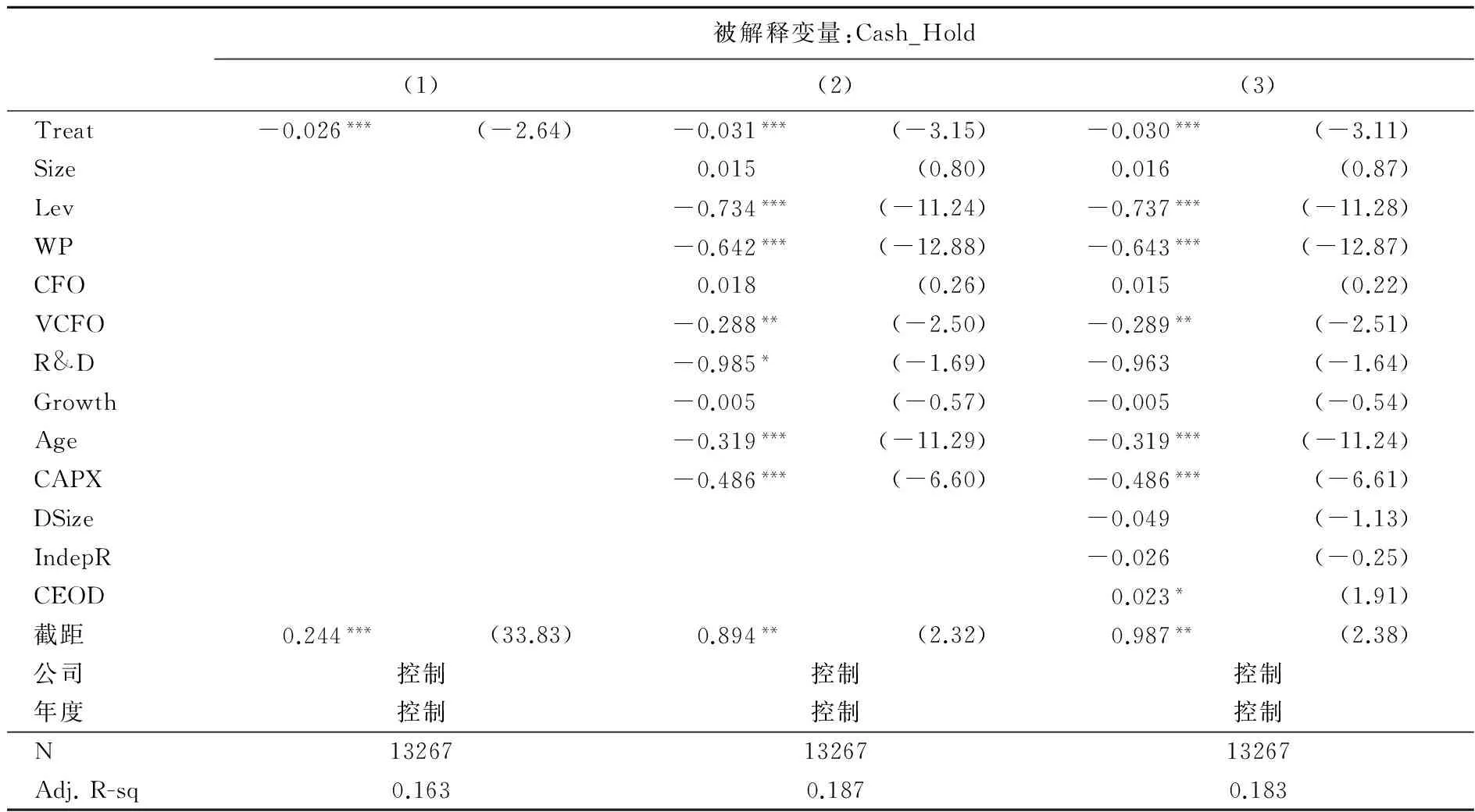

本文首先考察卖空管制放松对公司现金持有的影响,表2给出了相应的回归结果。由表2可以发现,在不控制其他任何变量的情况下,第(1)列中Treat的回归系数为-0.026,在1%水平下通过显著性检验,这表明相比非试点公司,试点公司在卖空管制放松之后的现金持有显著降低。在进一步控制公司基本特征后,第(2)列中Treat的回归系数为-0.031,在1%水平下通过显著性检验,这意味着在控制公司基本特征的影响后,试点公司的现金持有在卖空管制放松后显著降低。此外,本文在模型中进一步控制公司治理变量,第(3)列的回归结果显示,Treat的回归系数在1%水平下显著为负,与第(1)列和第(2)列的结果保持一致。综合上述结果可以发现,卖空管制放松能够有效缓解公司代理问题,降低公司现金持有。考虑到公司现金持有的均值为0.267,根据第(3)列的回归结果,卖空管制放松之后,相比非试点公司,试点公司的现金持有下降了11.23%。

(二)横截面差异检验

本文关注产品市场竞争、公司破产清算风险和公司融资约束这三个方面的横截面差异。首先,产品市场竞争作为一种外部治理机制,能够有效缓解公司内部代理问题,从而对公司高管持有较高现金的自利行为起到抑制作用[15]。这意味着产品市场竞争能够在一定程度上缓解公司由于代理问题而持有的现金。因此,本文预期当外部产品市场竞争程度较高时,公司内部人为获取私人收益而持有现金的自利行为将在一定程度上得到抑制,那么卖空管制放松对这类公司现金持有的治理效应可能相对较小;但当外部产品市场竞争程度较低时,卖空管制放松对公司现金持有的治理效应则相对更大。

表2 卖空管制放松与公司现金持有的回归结果

注:所有系数估计值都使用异方差调整和公司聚类(Clustering)调整得到稳健性标准误;***、**、*分别表示在1%、5%和10%的显著性水平下显著(双尾检验)。下表同。

检验中横截面差异变量Cross分别使用3个不同的替代变量。具体而言,本文使用公司所处行业销售收入前4位公司的销售收入集中度变量CR4来衡量产品市场竞争,计算公式为:CR4= (∑Pi)/P,Pi为行业内销售收入前4名上市公司的销售额,P为行业内所有上市公司的销售额总和。变量CR4取值越大,产品市场竞争程度越低。再按照变量CR4的年度中位数设置虚拟变量CR4Dummy,若观察值CR4大于其年度中位数则取值为1,否则为0。表3的第(1)列给出了交互项的回归结果,交互项Treat×CR4Dummy的回归系数为-0.174,在5%水平下显著为负,这表明当产品市场竞争程度较低时,卖空管制放松对公司现金持有的治理效应更强。

其次,当公司面临的破产清算风险不同时,卖空管制放松对公司现金持有产生的治理效应也有所差异。对于财务状况较好的公司而言,卖空这类公司股票往往面临较高的成本,甚至会出现股价下跌幅度不足以弥补卖空投资者的卖空成本。这就降低了卖空交易者对财务状况较好公司进行卖空的动机。相反,破产清算风险较高的公司更可能被交易者卖空,卖空压力就能够产生更强的治理效应。Hope、Hu和Zhao(2017)考察了卖空压力对公司审计费用的影响,结果发现当公司面临的破产清算风险较高时,卖空压力对审计收费的提高更加明显[16]。基于上述分析,本文预期当公司面临的破产清算风险较高时,公司更可能被投资者卖空,卖空管制放松产生更强的治理效应,公司现金持有降低显著更多。

具体而言,本文借鉴Altman(1968)[17]的方法计算公司的破产清算风险变量ZScore,该值越小表示公司破产清算风险越高。根据破产清算风险变量ZScore的年度—行业中位数设置虚拟变量ZScoreDummy,当观察值ZScore低于其年度—行业中位数时取值为1,否则为0。表3第(2)列报告了交互项的回归结果,可以发现交互项Treat×ZScoreDummy的回归系数为-0.009,在5%水平下显著为负,这表明当破产风险较高时,卖空管制放松对公司现金持有的治理效应更强。

最后,公司面临的融资约束程度也会影响卖空管制放松对公司现金持有的治理效应。当公司面临的融资约束程度较低时,公司内部人为获取私人收益而持有现金的动机就更强。这主要是因为融资不受约束的公司往往具有较为充足的内部现金流或者可以较低成本获取外部融资,这就使得公司高管或者控股股东可利用的现金资源更多,从而提高了公司内部人利用现金资源获取私人收益的可能性。Denis和Sibilkov(2010)提供的经验证据表明,相比融资约束程度较低的公司,融资约束程度较高的公司持有现金量的价值更高[18]。基于上述分析,本文预期当公司面临的融资约束程度较高时,卖空管制放松对公司现金持有的治理效应相对较小;但当公司面临的外部融资约束程度相对较小时,公司更容易获得外部资金支持,从而更可能引发高管或者控股股东为获取私人收益而持有现金的动机,在这种情况下卖空管制放松则可能产生较强的治理效应。

借鉴Kaplan和Zingales(1997)的方法[19],本文使用KZ指数衡量公司的融资约束程度,该值越大表示公司的融资约束程度越严重。按照该指数的年度—行业中位数设置虚拟变量KZDummy,当观察值KZ指数高于其年度—行业中位数时取值为1,否则为0。表3的第(3)列给出了交互项的回归结果,可以发现,交互项Treat×KZDummy的回归系数为0.028,在5%水平下显著为正,结果表明相对于公司融资约束程度较高时,当公司的融资约束程度较低时,卖空管制放松对公司现金持有的治理效应更强。

表3 横截面差异检验

四、卖空管制放松与公司现金持有市场价值

为了进一步验证卖空管制放松对公司现金持有的治理效应,本文还考察了卖空管制放松与公司现金持有市场价值之间的关系。市场对现金持有的定价在一定程度上反映了公司持有现金的合理性以及使用现金的效率[11]。Chan、Lu和Zhang(2013)的证据表明,当公司现金配置效率较高时,公司持有现金的市场价值更高[20]。如果卖空管制放松能够有效缓解公司高管非效率持有和使用现金的自利行为,本文预期公司现金持有的市场价值就会更高。

与已有研究一致,本文使用Faulkender和Wang(2006)[11]提出的方法衡量公司现金持有的市场价值,并在该模型的基础上加入变量Treat以及交互项Treat×ΔCash/MVt-1。研究模型如下:

(2)

其中,Ret为公司股票超额回报率变量,分别使用经市场平均收益率调整的公司股票超额回报率变量Ret1和经公司市值调整的公司股票超额回报率变量Ret2衡量;ΔCash为公司现金持有的变动值;ΔEarning为公司息税前盈余的变动值;ΔNetAsset为公司非现金资产的变动值;ΔInterest为公司利息支出的变动值;ΔDividend为公司股利的变动值;Casht-1为公司上期现金持有变量;Lev为公司资产负债率变量,NF为公司当期新融资额变量;ΔRD为公司R&D支出费用的变动值。除去公司股票超额回报率变量Ret和资产负债率变量Lev,模型中其他变量都是用上期权益市场价值进行平减。

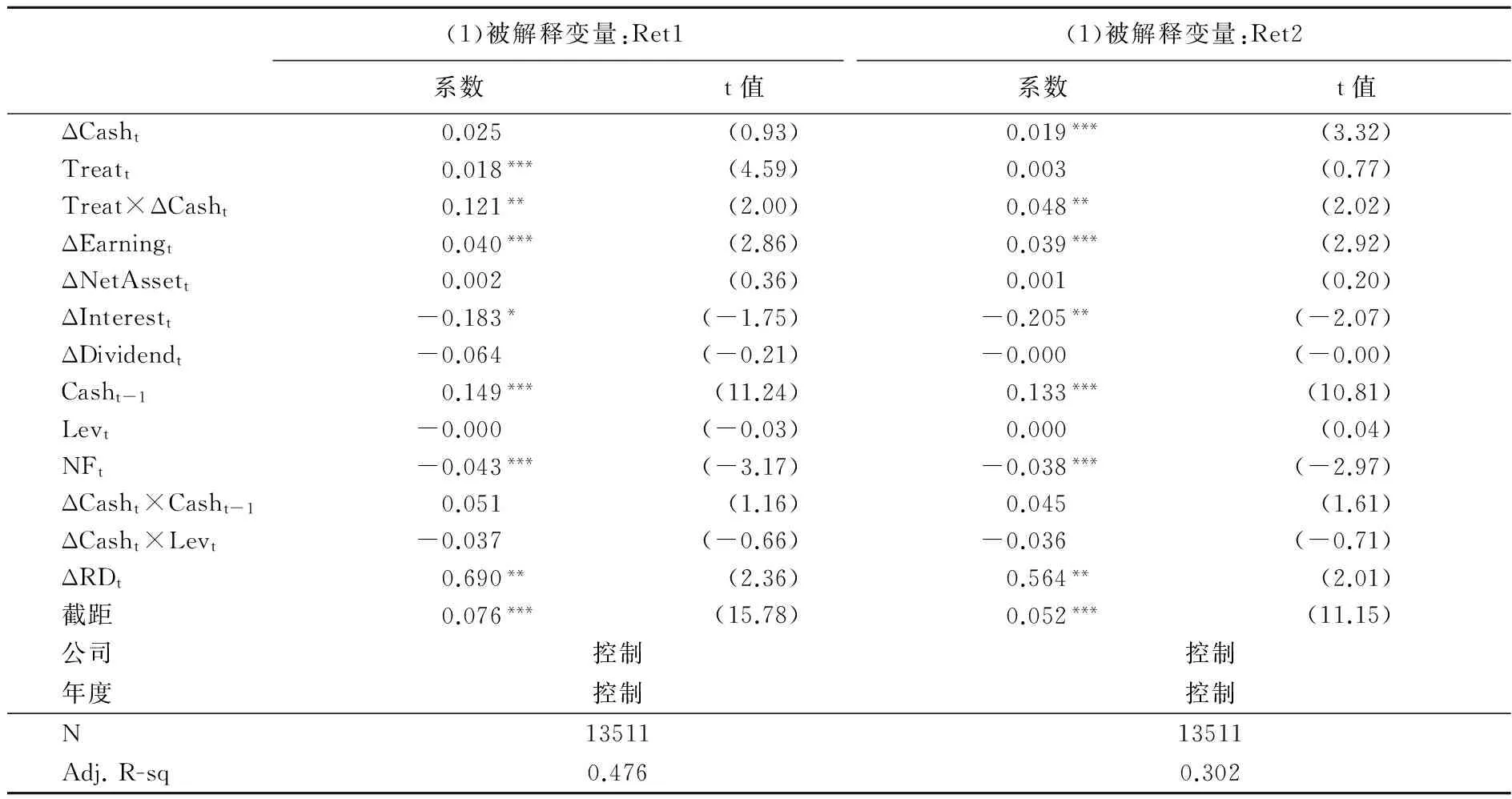

从表4提供的回归结果可以发现,当被解释变量为Ret1时,交互项Treat×ΔCasht的回归系数为0.121,在5%水平下通过显著性检验,这表明相比非试点公司,试点公司在卖空管制放松之后,其现金持有市场价值显著提高。当被解释变量为Ret2时,交互项Treat×ΔCasht的回归系数为0.048,在5%水平下通过显著性检验,与第(1)列结果基本一致。这表明,当卖空管制放松显著减少公司内部人不合理持有或者使用现金资源的自利行为后,公司现金持有的市场价值显著提高。这为卖空管制放松对公司现金持有的治理效应提供了进一步的经验支持。

表4 卖空管制放松与现金市场价值

五、附加测试

(一)内生性检验

本文的基本结果表明卖空管制放松之后,试点公司的现金持有水平显著降低。为了进一步克服内生性问题的干扰,本文采用倾向得分匹配法(PSM)重新设置控制组,之后再使用双重差分方法(DID)对基本研究问题进行检验。不同于单变量匹配,倾向得分匹配法可以同时按照公司多个维度信息来匹配控制组,从而尽可能地减少样本选择偏误带来的干扰。具体而言,本文借鉴Rosenbaum 和Rubin(1983)[21]的方法对试点公司进行匹配。根据Dehejia和Wahba(2002)[22]的研究,本文在执行匹配程序前先随机化数据,然后估计一个Logit回归模型,若i公司在t年为融券试点公司取值为1,否则为0。其中,匹配变量为公司规模变量Size、财务杠杆变量Lev等模型(1)中的控制变量。接下来,计算出倾向得分,并使用最近比邻法寻找公司特征最匹配的非试点公司,匹配过程允许重置抽样。为了避免不好的匹配以及样本损失过多,本文把卡尺设置为0.01。在使用PSM之后,本文重新使用DID方法对基本问题进行检验,结果见表5。

表5的Panel A给出了使用PSM方法配比之后,试点公司与非试点公司相关变量的主要描述性统计以及相应的均值t检验的结果。可以发现,在PSM方法配比之后,试点公司与非试点公司在公司可观测的特征方面基本上不存在显著差异,这就能够在一定程度上克服试点公司与非试点公司之间固有差异对研究结论的干扰。在重新选定控制组后,使用DID方法对基本研究问题进行重新测试的结果见表5的Panel B。可以发现,Treat的回归系数为-0.026,在5%水平下通过显著性检验,与本文的基本结果保持一致。这意味着使用PSM结合DID方法在一定程度上控制样本选择偏误后,本文的基本结果依然保持不变。

表5 卖空管制放松与公司现金持有(PSM)

(二)平行趋势检验

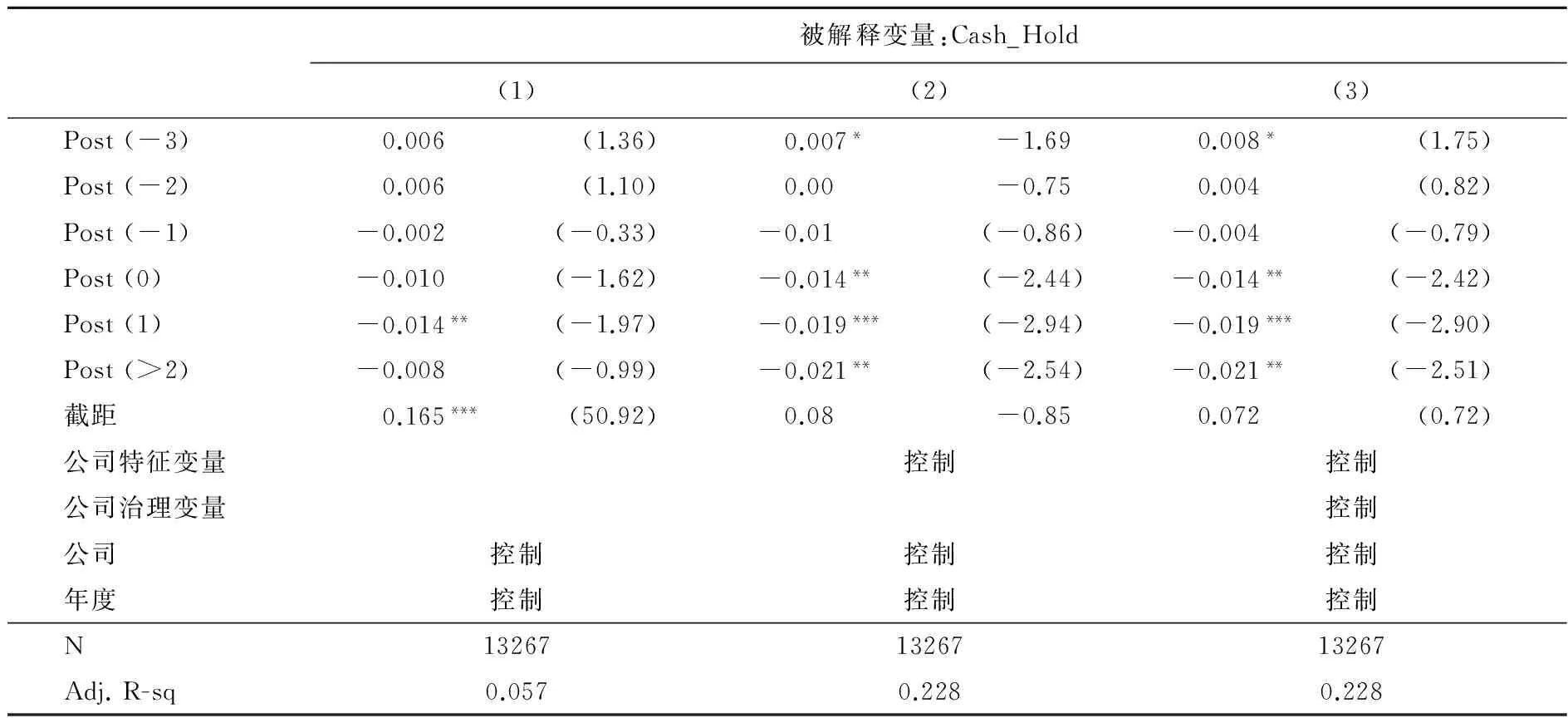

使用双重差分方法的一个重要假定是:处理组和控制组在“处理”实施之前应该具有平行趋势(parallel trend)。本文按照Roberts和Whited(2013)[11]的建议,考察平均处理效应的时间趋势。不同于将虚拟变量Treat直接放入回归模型,本文将按时段来设置相应的虚拟变量:如果公司列入试点名单后2年及更长年度则虚拟变量Post(>2)取值为1,否则取值为0;如果公司列入试点名单后1年则虚拟变量Post(1)取值为1,否则取值为0;如果公司在当年被列入试点名单则虚拟变量Post(0)取值为1,否则取值为0;如果公司列入试点名单前1年则虚拟变量Post(-1)取值为1,否则取值为0;如果公司列入试点名单前2年则虚拟变量Post(-2)取值为1,否则取值为0;如果公司列入试点名单前3年则虚拟变量Post(-3)取值为1,否则取值为0;如果公司列入试点名单前4年或者更早,则作为基准组,不再设置虚拟变量。表6给出了加入这些虚拟变量的回归结果。可以发现,在卖空管制放松之后,处理组和控制组的现金持有才开始出现显著差异,这表明满足平行趋势假定。

表6 平行趋势检验

六、研究结论与政策建议

中国股票市场从2010年3月31日开始试行融资融券交易,允许符合条件的交易者向经纪公司借入证券并卖出。这意味着中国股票市场“单边市”的结束,交易者对试点公司的股票可以进行卖空交易。卖空管制放松制度对卖空压力带来了一个外生的变化。通过考察试点公司在卖空管制放松之后相对于非试点公司的现金持有的变化,有利于把卖空压力对公司现金持有的治理效应从其他不可观测因素的影响中分离出来。本文使用这一准自然实验情境,考察了卖空管制放松对公司现金持有的影响。

本文以中国上市公司2007~2014年数据为研究样本,按照该期间多次调整的融资融券试点公司名单来设置处理组和控制组,并且采用双重差分模型检验卖空管制放松对公司现金持有的影响,研究结果表明卖空管制放松显著降低了公司现金持有。具体而言,相比非试点公司,试点公司在卖空管制放松之后的现金持有显著减少11.23%,进一步检验发现,公司所处产品市场竞争程度越低、公司破产清算风险越高或者其融资约束程度越低,卖空管制放松对公司现金持有的治理效应越显著。此外,本文研究结果还表明卖空管制放松还能够显著提升公司的现金持有市场价值。

本文的启示与建议如下:

第一,从公司治理的视角,本文的研究结果表明,卖空压力可以作为一种有效的外部治理机制,在事前约束公司内部人在公司现金持有决策方面可能产生的代理行为,如果公司在现金持有方面存在一定的代理问题,可以通过加强信息披露等方式,增加公司内部人面临的卖空压力以发挥卖空压力在公司现金持有方面的治理作用。而且,如果公司所处的产品市场竞争程度越低,或者公司破产清算风险越高,或者公司面临的融资约束程度较高,卖空压力对现金持有的治理效应更强,因此,这时公司更应该完善卖空机制发挥作用的条件,促使卖空压力发挥治理作用。

第二,从股票市场监管机构视角,本文研究结果表明,卖空管制放松不仅有助于降低因代理问题导致公司持有的过多现金,提高公司资金使用效率,还有助于提高公司持有现金的市场价值。因此,监管机构可以在现有的卖空管制放松试点工作的基础上,继续有效推进卖空管制的放松。而且,监管机构还可以继续推进促进卖空机制发挥作用的相关制度建设工作,避免一些公司受限于卖空机制发挥作用的条件,从而导致实际上卖空交易过少的现象。这会减少卖空机制对公司内部人产生的卖空压力,从而无法在事前有效约束公司内部人的代理行为。

[1] Dittmar, A., J. Mahrt-Smith, H. Servaes. International Corporate Governance and Corporate Cash Holdings[J]. Journal of Financial and Quantitative Analysis,2003,38(1):111—133.

[2] Seifert, B., H. Gonenc. Creditor Rights, Country Governance, and Corporate Cash Holdings[J]. Journal of International Financial Management & Accounting,2016,27(1):65—90.

[3] 李增泉,孙铮,王志伟. 掏空与所有权安排——来自我国上市公司大股东资金占用的经验证据[J]. 会计研究,2004,(12):3—14.

[4] Jiang, G., C. Lee, H. Yue. Tunneling through Inter-Corporate Loans: The China Experience[J]. Journal of Financial Economics,2010,98(3):1—20.

[5] Goldstein, I., A. Guembel. Manipulation and the Allocational Role of Prices[J]. Review of Economic Studies,2008,75(1):133—164.

[6] Fang, V., A. Huang, J.M. Karpoff. Short Selling and Earnings Management: A Controlled Experiment[J]. Journal of Finance,2016,71(3):1251—1292.

[7] Massa, M., B. Zhang, H. Zhang. The Invisible Hand of Short Selling: Does Short Selling Discipline Earnings Management?[J]. Review of Financial Studies,2015,28(6):1701—1736.

[8] 权小锋,尹洪英.中国式卖空机制与公司创新——基于融资融券分步扩容的自然实验[J].管理世界, 2017,(1):128—144

[9] Bertrand, M., S.Mullainathan. Enjoying the Quiet Life? Corporate Governance and Managerial Preferences[J]. Journal of Political Economy,2003,111(5):1043—1075.

[10] Serfling, M. Firing Costs and Capital Structure Decisions[J]. The Journal of Finance,2016,71(5):2239—2286.

[11] Faulkender, M., R. Wang. Corporate Financial Policy and the Value of Cash[J]. The Journal of Finance,2006,61(4):1957—1990.

[12] Roberts, M., T. Whited. Endogeneity in Empirical Corporate Finance[C]. Constantinides, G. M., M. Harris, R. M. Stulz (Eds.). Handbook of the Economics of Finance. Elsevier,2013:493—572.

[13] 李志生,陈晨,林秉旋. 卖空机制提高了中国股票市场的定价效率了吗?——基于自然实验的证据[J]. 经济研究,2015,(4):165—177.

[14] Harford, J., S. A. Mansi, W. F. Maxwell. Corporate Governance and Firm Cash Holdings in the US[J]. Journal of Financial Economics,2008,87(3):535—555.

[15] Schmidt, K. M. Managerial Incentives and Product Market Competition[J]. Review of Economic Studies,1997,64(2):191—213.

[16] Hope, O., D. Hu, Wu. Zhao. Third-Party Consequences of Short-Selling Threats: The Case of Auditor Behavior[J]. Journal of Accounting and Economics,2017,Forthcoming.

[17] Altman, E. I. Financial Ratios, Discriminant Analysis and the Prediction of Corporate Bankruptcy[J]. The Journal of Finance,1968,23(4):589—609.

[18] Denis, D. J., V.Sibilkov.Financial Constraints, Investment, and the Value of Cash Holdings[J]. The Review of Finance Studies,2010,23(1):247—269.

[19] Kaplan, S. N., L. Zingales. Do Investment-Cash Flow Sensitivities Provide Useful Measures of Financing Constraints? [J].The Quarterly Journal of Economics,1997,112(1):169—215.

[20] Chan, H. W. H., Y. Lu, H. Zhang. The Effect of Financial Constraints, Investment Policy, Product Market Competition and Corporate Governance on the Value of Cash Holdings[J]. Accounting and Finance,2013,53(2):339—366.

[21] Rosenbaum, P. R., D. B. Rubin. The Central Role of the Propensity Score in Observational Studies for Causal Effects[J]. Biometrika,1983,70(1):41—55.

[22] Dehejia, R. H., S. Wahba. Propensity Score-Matching Methods for Non-Experimental Causal Studies[J]. Review Economics Statistics,2002,84(1):151—161.

(责任编辑:胡浩志)

2017-01-17

国家自然科学基金项目“草原生态补偿标准确定与实现途径研究——基于会计视角”(71463041);国家自然科学基金项目“竞争压力与企业成本黏性研究——基于宏观经济政策与微观企业特征的分析”(71572087)

董 捷(1979— ),女,内蒙古包头人,内蒙古农业大学经济管理学院博士生; 张心灵(1965— ),女,内蒙古土默特左旗人,内蒙古农业大学经济管理学院教授,博士生导师; 陈胜蓝(1978— ),男,湖北武汉人,内蒙古大学经济管理学院教授,全国学术类会计领军(后备)人才。

F275.1

A

1003-5230(2017)03-0031-10