客户盈余公告对供应商具有传染效应吗?

2017-06-01王雄元

王雄元 高 曦,2

(1.中南财经政法大学 会计学院,湖北 武汉 430073;2.云南财经大学 会计学院,云南 昆明 650221)

客户盈余公告对供应商具有传染效应吗?

王雄元1高 曦1,2

(1.中南财经政法大学 会计学院,湖北 武汉 430073;2.云南财经大学 会计学院,云南 昆明 650221)

本文探究了客户进行盈余公告后的市场反应对供应商是否具有传染效应,研究发现:客户公告盈余后,供应商股价的市场反应与客户股价的市场反应正相关,即客户盈余公告对价值链上的供应商具有纵向传染效应;客户盈余公告的纵向传染效应受到客户同行业横向传染效应的影响,且方向具有一致性,与同行业企业为协同关系时这种影响更大;相对于供应商同行业公司的盈余公告,供应商的投资者更关注其客户的盈余公告信息;营业收入、营业成本变动越大,未预期盈余越高,盈余持续性越强,客户盈余公告对供应商的传染效应越强;客户供应商关系越紧密,客户盈余公告对供应商的传染效应越强。

传染效应;客户供应商关系;盈余公告;市场反应

一、引言

传染效应加快了信息的扩散速度,强化了信息经济后果的广度与深度,引起了学者们的广泛关注。然而现有研究主要探究信息在行业内的传染即横向传染效应[1][2][3][4],而忽视了信息在供应链上的传染即纵向传染效应。与横向传染效应相比,信息的纵向传染效应有其独特之处。供应链上的客户和供应商通常有着明晰的契约关系,两者之间为一荣俱荣、一损俱损的利益共同体。密切的经济关联有助于减轻双方财务压力,改善供应链管理效率,促进产业链整合和信息共享,但与此同时一方遭受的困境也会波及另一方。这种特殊的组织间关系使信息传染效应的研究有天然优势:其一,客户供应商之间主要是合作与不合作的关系,若供应链传染效应存在,则传染效应仅有强弱之分,而不像同行业传染效应中既有正向又有负向以至于传染效应可能被削弱的情况,供应链为信息传染效应提供了更明晰的研究环境;其二,上下游企业间亲密关系的建立以双方互信互利、长期合作与共同维护为基础,关系的断裂与转换将面临较大成本,因此上下游企业的关系具有相对稳定性,这使得有关信息纵向传染效应的研究在较长时期内也能得到相对一致的结论;其三,尽管供应链上的企业,信息披露具有某些相似性(即纵向相似性),但上下游企业在性质上的差异往往大于同行业企业,且上游企业和下游企业对彼此的重要性不对等,虽然不可能完全避免信息间的互相干扰,但在区分自身信息效应和传染效应时,相比同行业而言,基于供应链的研究更具优势。

近年来供应链与客户日增的重要性使得信息纵向传染效应越来越受到重视。然而,前人研究均基于美国成熟资本市场,以季度报告、破产公告作为信息源,且只考察短期市场效应,不一定适用于中国这种新兴转轨经济和不够成熟有效的资本市场。由于我国市场有效性相对较弱,盈余信息存在漂移现象[5],即使投资者对客户盈余公告有反应,但是否会反应过度或反应不足尚不得而知,何时发生市场回调更无法预测,因此国外短期效应检验的方法和结论可能对我国市场并不适用。此外,季度报告、财务重述等可能是相对干净的特殊信息源,但不是最重要的信息源,这也意味着在相对低效市场的传染效应可能较弱甚至无法观察;破产公告发生的频率较低,且因其特殊性,其研究结果不能很好地推广。相对而言,年度盈余信息是最基本的重要信息源,其传染效应更容易观察到。因此,本文基于供应链上客户供应商关系,考察客户信息对供应商的传染效应。考虑到中国资本市场与美国资本市场运行效率上的差异,本文试图扩大窗口期考察客户年度盈余公告对供应商股价的传染效应。

本文采用事件研究法,通过观察客户盈余公告是否会对供应商股价产生影响,检验客户盈余信息在供应链上是否具有传染效应。本研究可能的贡献主要体现在:(1)本文检验了信息纵向传染效应在中国资本市场的适应性问题,并首次将同行业横向传染效应与供应链纵向传染效应关联起来并对比两种效应对公司的影响程度,具有明显的创新性;(2)检验发现与国外研究结论不同,年度盈余公告的纵向传染效应在中国需要更长的反应窗口期,这也进一步反映了中国资本市场成熟度相对于美国资本市场要弱,运行效率仍有待提高;(3)考察盈余信息特征、供应链关系依赖性、地理距离、产权性质对纵向传染效应的影响,并对前人研究结论进一步验证。这些结论为我国资本市场上客户盈余公告对供应商股价的影响提供了证据,丰富了信息传染效应的研究。

二、文献综述与假设提出

(一)文献综述

传染效应是指当某些公司发生不良事件时,与之有关联的其他公司也会出现负面信息[6]。Jorion和Zhang(2009)研究发现,债务人破产公告引发了市场对债权人风险的普遍担忧,从而导致负向市场反应及违约风险增加,而且破产公司债务占比越高,债权人受传染的强度越大[7]。Mistrulli(2011)研究发现,上市公司或银行发生财务危机时,可能引发其他公司或银行倒闭,而且其关联性随基本面信息相关性的提高而增强[8]。有研究还发现某企业财务重述会导致同行业[9]、相同董事的企业[10]、相同审计机构的企业[11]在股价、盈余管理、盈余质量方面受到影响。此外,由于企业间的普遍关联性,坏消息的传染效应还易发生在整个市场中甚至全球范围内[12]。由此可以发现,传染效应的文献多以不良事件作为信息源,研究其对关联企业的负面影响。而本文以企业盈余公告信息作为传染源,其影响效应既包括正面影响也包括负面影响。

现有大量以公告信息作为传染源的传染效应研究集中于探究同行业内的横向传染效应。因为受到相同经济、政策环境的影响,同行业企业间存在横向相似性和关联性。Firth(1976)发现公司股票价格会对同行业关联公司的盈余信息产生反应[1]。若同行业两家公司盈余的同步性越高,这种传染效应越强[13]。然而信息在同行业内的传染效应既可能是正向的(同增同减)又有可能是负向的(此增彼减)[4],这取决于同行业公司间的关系是竞争还是协同[3]。例如,在成长型行业,竞争程度相对低,公司之间协同发展,因此彼此间具有正向影响效应;而在一个竞争型行业中,销售增长主要依靠占据市场份额,因而一个公司的利好反映了其他公司的失利。然而,同行业中往往既存在竞争又存在协同的公司关系,信息传染效应的影响则可能会相互削弱甚至抵消。此外,当同行业多家公司同时期发布业绩预告时,公告之间的相互影响、公司间关系的错综复杂性会影响到传染效应的检验[14]。而业绩预告、盈余公告的时间又相对集中,公告引发的市场反应可能相互叠加或消减,最终难以准确地观察到单个公司对同行业公司的影响效应。这些原因会导致信息的横向传染效应存在较大偏误。

近年来,信息纵向传染效应受到重视,这与供应链、客户的重要性以及信息的横向传染效应的固有缺陷不无关联。Olsen和Dietrich(1985)开创性地考察了美国四大零售商的月度销售报告对供应商股价的影响,并发现供应商股价会对客户月度销售公告做出反应,而且客户与供应商关系越紧密这种反应越强[15]。Hertzel等(2008)研究发现,企业破产公告对其上游的供应商和下游的客户具有传染效应,而且当企业的破产消息对同行业企业产生影响时,其对供应商企业的影响会更加显著[16]。Pandit等(2011)研究了客户季度公告的信息外部性,并发现供应商股价在短窗口内会对客户季度公告产生反应[17]。此外,财务分析师在进行业绩预测修正时,会将客户和供应商盈余信息以及客户信息对供应商股价变动的可能影响都考虑在内[18]。Cheng和Eshleman(2014)发现在短期内投资者会对客户盈余过度反应,而之后供应商股价还会发生回转[19]。Madsen(2016)则发现,当客户盈余预测性较强时,更多投资者会开始关注客户信息,而通过客户盈余的市场反应可以预测供应商股价反应,尤其当投资者对客户信息较为关注时[20]。

综上所述,目前研究供应链纵向传染效应的文献仍不多见,而在中国尚未有此类研究。由于中国资本市场发展程度和运行效率与美国市场尚有差距,投资者在进行投资决策时是否会考虑供应链信息,其传染效应的程度、影响因素又如何,尚不得而知。本文以中国上市公司的数据考察了客户盈余公告对供应商的传染效应,并进一步探究客户盈余公告信息性质及供应链关系对传染效应的影响。

(二)假设提出

供应商与客户是公司重要的利益相关者,他们对公司的战略、经营等方面都具有决定性的影响。利益相关者理论表明大客户的当期盈余提供了供应商经营状况的重要信息。

首先,对供应商而言,大客户的采购量直接决定其当期经营业绩。客户盈余差、经营状况不佳,反映出来的是下一年原材料采购数量的下降,可以预测未来供应商业绩也会受到影响。所以,客户的业绩表现就能直接反映出供应商当期和未来的经营状况,这是客户信息传染得以发生的直接原因。

其次,由于生产经营的特殊需求,或为进一步维持和加强彼此间关系,企业会针对供应链上下游进行专门投资,这些专用性投资使双方关系断裂、寻求新合作伙伴的转换成本加大,也使上下游企业在经营管理、财务以及外部影响方面都紧密关联。客户与供应商之间具有一荣俱荣、一损俱损的同步性,一方遭遇困难必然波及另一方,任何企业都无法独善其身[21]。两者密切的经济关联,加强了传染效应发生的强度。

最后,客户和供应商之间的经济关联,以及客户盈余信息较低的获取成本,使得客户盈余信息成为重要的投资决策信息来源[22]。理性供应商投资者会关注客户企业的经营状况,通过其盈余状况对公司当年及未来经营进行判断和预测。客户发布盈余信息后,投资者通过其修正对公司未来盈余和现金流的预期,改变对未来不确定性的认知。

据此,提出本文主要假设:客户公布盈余公告后,供应商股价会随着客户股价的反应而反应,且两者股价的反应正相关。

三、样本选择和研究设计

(一)样本选择

2007~2013年间深沪两市上市公司共计披露了9485个供应商和28739个客户①,通过手工收集,并将之与上市公司的名称相匹配,得到1586组均为上市公司的供应商客户样本,并进行如下处理:(1)剔除客户与供应商5天内均发布了盈余公告的样本350个;(2)由于当年交易日小于估计窗口期或事件窗口期内交易日不连续,导致无法计算累计异常回报(CAR),因此剔除201个无法取得客户CAR值的样本,224个无法取得供应商CAR值的样本,以及48个客户和供应商CAR均无法取得的样本,最终得到763组观察值。此外,所有变量按1%做 Winsorize 缩尾处理以消除极端值的影响。财务数据来源于国泰安(CSMAR)数据库和万得(Wind)数据库。

(二)变量与模型

本文研究盈余公告市场反应的传染效应,对于市场反应指标的选取,现有研究采用公告日[0,+1]天的经过市场调整的回报率[17][19]。然而大量研究表明,相对美国市场,中国资本市场的有效性相对较弱,这意味着在中国资本市场上信息反映到价格上的时间要更长,市场对信息反应过度或不足、信息漂移现象也更明显,以至于较短窗口的信息反应可能并非真实的情形。另一方面,客户盈余公告属于专业性公开信息,供应商的投资者需要有较强的专业性才能发现客户盈余公告对供应商的价值,但中国资本市场上的机构投资者相对较弱,因此也意味着客户盈余公告信息对于供应商投资者的价值需要更长时间才能发现。综上,在我国年度盈余信息反映到供应商股价中可能需要更长时间,在相对长的窗口观察年度盈余信息的纵向传染效应更具有合理性。因此,本文采用事件研究法(event study),以客户盈余公告日作为事件日,并参考于忠泊等的做法[23],选取了[-5,+5]共10天的窗口作为客户累计异常报酬Cus_CAR的事件窗口,同时考虑到投资者对客户信息的反应延迟,以[-5,+15] 共20天作为供应商市场反应Sup_CAR的事件窗口。

根据Brenner(1979)的研究[24],本文选取市场模型作为股票正常收益率的预测模型,其中日个股收益率是考虑现金红利再投资的日个股回报,市场收益率选择了考虑现金红利再投资的综合日市场回报率,并据此计算每个样本公司在事件窗口内的累计异常回报CAR。此外,Campbell等(2011)指出[25],对于[-30,+30]或以内的事件窗口,估计窗口可以是120天或更长,因此本文参照其方法选取[-256,-6]共250个交易日作为估计窗口。借鉴前人的研究[17][19],设定如下检验模型(1):

Sup_CAR=a1Cus_CAR+a2CORR+a3Cus_BTM+a4Cus_Beta+a5Cus_Size+ a6Cus_Lev+a7Cus_Insti+a8Cus_ROA+a9Sup_BTM+a10Sup_Beta+ a11Sup_Size+a12Sup_Lev+a13Sup_Insti+a14Sup_ROA+ε

(1)

模型(1)考察了客户公告盈余后其股价反应与同时期供应商股价反应的相关性。其中,客户公告盈余后公司自身的累计异常回报Cus_CAR为解释变量,客户公告盈余后供应商在特定时期的累计异常回报Sup_CAR为被解释变量。借鉴Pandit等(2011)的研究[17],模型还控制了公告前一年度客户和供应商的日个股回报进行Pearson相关性检验后提取出的相关系数CORR,控制CORR以保证传染效应是由于客户盈余公告事件所引发的而非由两者股价之间固有的某种联系所导致。根据前文假设,Cus_CAR的系数a1即为我们所关注的,若a1显著为正,说明客户盈余公告在价值链上对供应商具有传染效应,并且供应商股价与客户股价反应的方向具有一致性。

参照李常青等(2010)及于忠泊等(2012)的研究[21][26],本文还控制了如下变量:账面市值比(BTM),即(第t 年末的股票价格×流通股数量+每股净资产×非流通股数量)/账面权益价值;公司规模(Size),以总市值的自然对数度量;资本结构(Lev),以公司资产负债率衡量;机构持股比率(Insti),即机构投资者持股占比;总资产收益率(ROA),以净利润/总资产度量。此外,本文还控制了客户和供应商双方的特征,同时设置年度虚拟变量(Year)和行业虚拟变量(Ind),并对方程做了年度固定效应与行业固定效应处理。

(三)描述性统计

本文主要利用STATA 13.0软件进行数据分析和处理。表1为主要变量的描述性统计,结果显示:(1)客户在[-5,+5]窗口的累计异常回报Cus_CAR[-5,+5]的均值为-0.004;将客户累计异常回报按照是否大于0分为好消息和坏消息两组,好消息组客户累计异常回报Cus_CAR[-5,+5]pos的均值为0.063,坏消息组客户累计异常回报Cus_CAR[-5,+5]neg的均值为-0.057。(2)供应商[-5,+15]窗口的累计异常回报Sup_CAR[-5,+15]的均值为0.003。将客户的累计异常回报按照是否大于0分为两组,客户累计异常回报大于0,即客户盈余有好消息时,供应商累计异常回报Sup_CAR[-5,+15]pos的均值为0.015;客户累计异常回报小于0,即客户盈余有坏消息时,供应商累计异常回报Sup_CAR[-5,+15]neg的均值为-0.007。初步验证,盈余公告后客户的市场反应与供应商的市场反应之间存在正向关联,客户的盈余信息对供应商股价存在影响。(3)客户市值均值为23.11,大于供应商市值均值22.28;客户公司负债率均值为0.58,高于供应商的0.46;客户公司成长性BTM的均值为0.56,大于供应商的0.45。

表1 变量描述性统计表

四、客户盈余公告的市场反应对供应商具有传染效应吗

(一)基本回归

表2第(1)至(3)列列示了客户在[-5,+5]窗口累计超额回报Cus_CAR[-5,+5]对供应商在[-5,+15]窗口累计超额回报Sup_CAR[-5,+15]的回归结果。表2显示:无论是单变量回归还是同时控制客户和供应商特征,Cus_CAR[-5,+5]的系数a1均显著为正,而且在同时控制供应商与客户特征后,a1的回归系数由0.153增加到0.166,模型拟合度也由0.054提高到0.068。这些结果说明供应商股价在20天窗口内对客户盈余公告做出反应,客户盈余公告对价值链上的供应商具有传染效应,而且这种效应受到客户和供应商各自公司特征的影响,本文假设得以验证。

表2 盈余公告传染效应基本检验

注:括号内的数值是基于异方差稳健标准误的t统计量;*、**、***分别表示10%、5%和1%的显著性水平。下表同。

(二)稳健性检验

表2第(4)与(5)列为剔除竞争性信息干扰的稳健性检验。(1)剔除业绩预告的干扰。业绩预告在盈余公告前公布,会削弱年度盈余公告的市场反应,进而可能减弱客户盈余公告的传染效应。表2第(4)列剔除了10家盈余公告前进行了业绩预告的上市公司以排除业绩预告信息市场效应的干扰,回归结果显示:剔除业绩预告的可能干扰后,Cus_CAR[-5,+5]的回归系数由0.166增加到0.198,而且依旧显著为正,说明业绩预告确实削弱了年度盈余公告的传染效应,剔除干扰能更清楚地观察到客户年度盈余公告对供应商的传染效应。(2)进一步剔除第一季度报告的干扰。第一季度报告时间很可能与年度盈余公告相近,因而可能对年度盈余公告的市场效应造成干扰。表2第(5)列在剔除业绩预告的基础上,进一步剔除149家盈余公告前后5日内公告了第一季度报告的公司,以排除第一季度报告信息的干扰。回归结果显示:进一步剔除第一季度报告的干扰后,Cus_CAR[-5,+5]的回归系数由0.198增加到0.300,而且依旧显著为正,表明剔除干扰能更清楚地观察到客户年度盈余公告对供应商的传染效应。

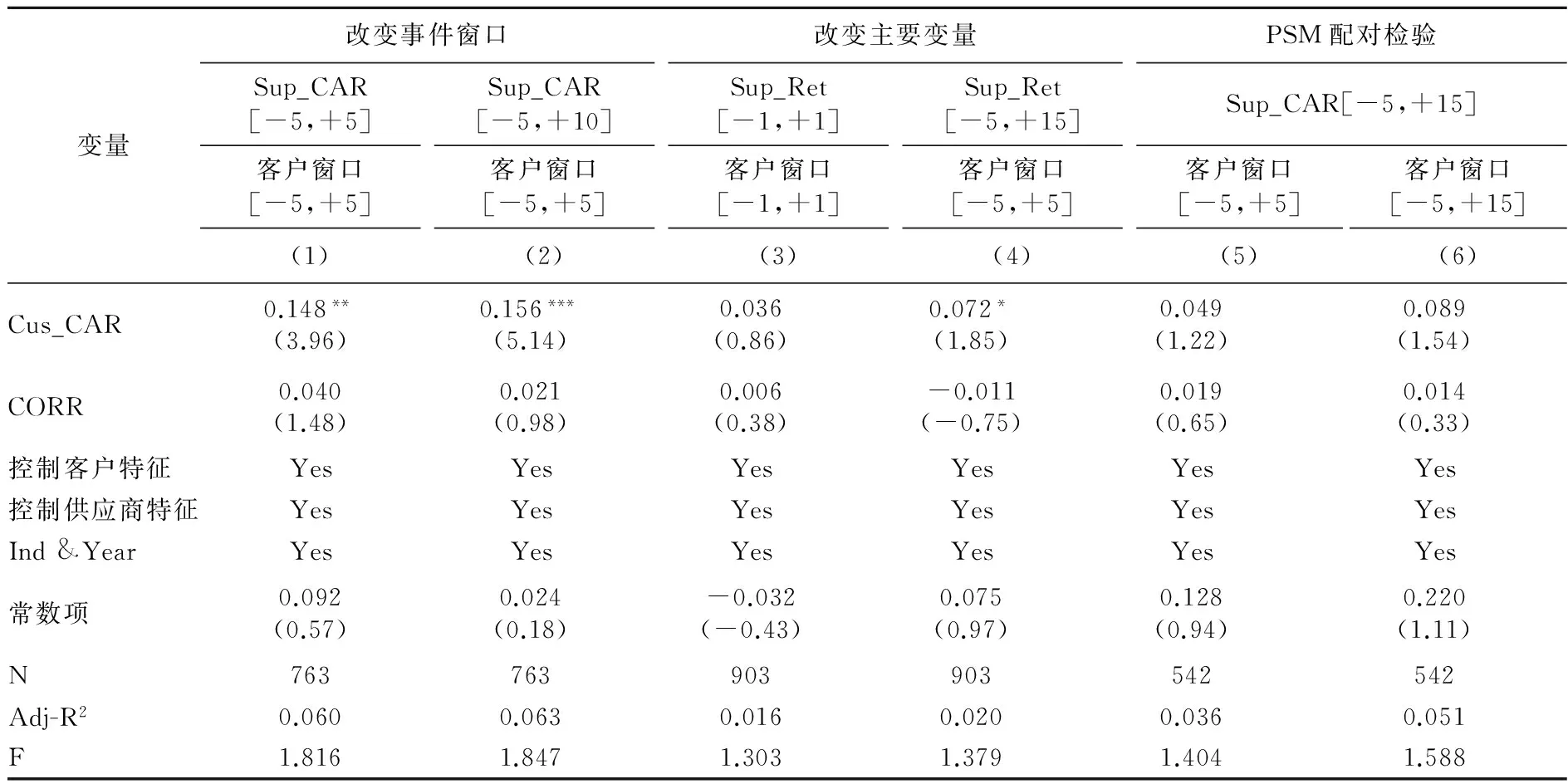

表3第(1)与(2)列将供应商事件窗口改为[-5,+5]和[-5,+10],结果显示:即使缩短供应商反应窗口,Cus_CAR[-5,+5]的回归系数依旧显著为正,说明即使短窗口也能观察到客户盈余公告对供应商的传染效应。但是与表2中[-5,+15]长达20天的窗口相比,[-5,+5]窗口的回归系数大小及显著性均有所降低,说明市场消化客户盈余信息并反映到供应商股价上需要较长时间。

表3 盈余公告传染效应稳健性检验

表3第(3)与(4)列为改变市场反应衡量指标的稳健性检验。国外研究使用事件发生前后2~3天经过市场调整的股票回报Ret作为市场反应的指标,因此本文亦使用短期窗口[-1,+1]与长窗口[-5,+15]进行检验,结果显示:(1)在短窗口[-1,+1]内,Cus_CAR的系数为0.036且不显著,表明在盈余公告发布后的短时间内,客户的盈余信息尚未融入到供应商股价中,然而当将供应商反应窗口延长到[-5,+15]时,其系数变为0.072,且在10%的水平上显著。这表明盈余公告在供应链上的传染效应只有在供应商反应窗口较长时才能观察到,而短期内几乎观察不到这种现象。该结果显然与国外研究发现的在盈余公告后的2~3天的短期内,即观察到供应链传染效应的结论不符,也印证了关于我国资本市场效率仍较国外低的结论,表明在中国研究资本市场的反应,需要更长的反应窗口。

表3第(5)与(6)列为确认这种传染效应是否基于客户与供应商关系的稳健性检验。前文回归结果只能说明当存在客户与供应商关系的前提下,客户与供应商之间存在传染效应,但并不能排除这种传染效应普遍存在于任何企业之间,或者说这种结果仅仅只是统计意义上的相关性而并非基于特定的客户与供应商关系,因此本文采用倾向评分匹配法(PSM)排除这种可能。基本思路是,建立一组没有供应链关系的供应商客户样本作为控制组,两组样本的主要特征必须在整体上非常接近,唯一的差别就是是否实质存在客户与供应商关系。假设供应商A对应客户B,我们采用PSM一对一近邻匹配出与客户B相近的 B1以及与供应商A相近的A1,并假定A与B1、A1与B及A1与B1存在模拟的客户与供应商关系②,即没有实际客户供应商关系但在主要特征上与处理组又尽可能相近的控制组样本。如果处理组样本的盈余公告传染效应并不存在于控制组中,就可说明基于供应链的盈余公告传染效应并非是偶然的。实际匹配时,以当年是否有客户关系为处理变量,以有客户关系的1159个客户样本为处理组,以A股上市公司当年没有客户关系的10736个样本为对照组,细分行业和年度并以主回归中涉及的所有供应商特征变量为匹配变量,采用Logit回归计算出各样本的PS-score,而后进行一对一近邻匹配供应商,最终得到691个客户控制组样本③。最后,将实际供应商和匹配出来的客户样本合并,形成客户B1对应供应商A关系的542个模拟客户供应商关系控制组样本(限于篇幅,匹配过程此处不列示详细表格)。表3第(5)与(6)列的回归结果显示:在控制组,客户市场反应与供应商市场反应不存在显著相关关系。由于控制组与处理组唯一的差别是有无实质的客户与供应商关系,而在其他方面均具有相似性,对比表2第(3)列的回归结果,可以看出客户盈余公告的传染效应确实是基于客户与供应商关系,从而验证了本文假设的稳健性。

1.不管哪门课程的学习,预习都是非常重要的一个板块[2]。俗话说凡事预则立,不预则废。例如,在学习前,将学习课程的目标放在预习方案中,要充分利用录制的短视频将教师的想法和学习中所要解决的问题融合在视频中,让学生通过观看视频进行有效预习,这不仅有利于学生提前对所学内容进行思考,而且能帮助学生在进行课程学习时养成一种独立自主思考的学习习惯,更重要的是可以提高学生学习的效率,点燃学生学习英语的热情。

五、客户以及供应商盈余公告横向传染效应与客户纵向传染效应

供应链传染效应的发生与行业传染有密切关系。供应商与客户同行业其他公司很可能存在契约关系或有经济往来,客户盈余信息如果对同行业其他公司造成影响,此影响也会波及供应商。即使供应商与客户同行业其他公司不存在经济关联,若客户境况发生大幅下滑甚至接近破产,如果同行业企业遭受影响,供应商公司更换客户或更换产品的转换成本将提高[16]。由此可见,客户同行业传染效应对上游供应商会产生影响,进而对纵向传染效应也可能存在影响。因此有必要研究行业传染效应对供应链传染效应的影响,通过两种效应的影响程度对比,更深入地了解盈余公告在供应链上的传染机理。

(一)客户盈余公告横向传染效应对纵向传染效应的影响

首先,参照Firth(1976)的做法[1],在剔除在客户盈余公告前后5天内也进行了盈余公告的同行业公司的基础上,计算客户公告盈余时同行业所有上市公司累计超额异常回报CAR的均值,而后将其与客户自身的累计超额异常回报进行回归,以检验同行业的传染效应。因篇幅限制,在未列出的回归结果中,[-5,+15]与[-5,+5]两个窗口,无论是单变量回归还是加入控制变量,客户同行业累计超额异常回报均值对Cus_CAR的回归系数始终在1%的水平上显著为正,说明客户盈余公告在其同行业中存在显著的传染效应。

其次,本文参照Hertzel 等(2008)的做法将客户同行业公司累计超额异常回报均值按照零值或中位数将样本分为高低两组[16],分别在两组中统计Sup_CAR的均值,以观察客户盈余公告的同行业横向传染效应与供应链纵向传染效应之间可能的关系。表4第(1)至(2)列的数据显示:当同行业传染效应为正,即客户与同行业公司为协同关系时,客户信息对供应商的影响更大且显著为正,这表明协同关系下同行业的传染效应会波及供应商公司;而当同行业传染效应为负,即客户与同行业公司为竞争关系时,此时客户信息对供应商影响则相对较小。表4第(3)至(4)列的数据显示:当客户对同行业公司的横向传染效应较强时,客户对供应商的传染效应也较强;当客户对同行业公司的横向传染效应较弱时,客户对供应商的传染效应也相对较弱。

(二)客户盈余公告横向传染效应与纵向传染效应比较

对供应商而言,其一方面受到客户盈余公告的影响,另一方面也受到同行业公司盈余公告的影响,比较这两方面的盈余信息对其的影响,亦可检验纵向传染效应与横向传染效应之间的差异。参照Hertzel 等(2008)的研究[16],本文计算了供应商所在行业第一个盈余公告后的供应商公司的累计异常回报Sup_CAR,将其与客户公告盈余之时供应商股价的累计异常回报Sup_CAR进行对比,以检验两种效应的差异。表4第(5)至(7)列的数据显示:无论是在[-5,+5]还是[-5,+15]窗口上,客户公告盈余后供应商股价的累计异常回报Sup_CAR显著低于当年供应商同行业公司首个盈余公告对供应商的累计异常回报Sup_CAR,但从CAR变化的绝对值看,供应商股价对客户盈余公告的反应要大于对同行业其他公司的盈余公告的反应,两者的差异在10%水平上显著。这说明相对于同行业其他公司,供应商投资者更关注其客户的盈余公告信息。

表4 行业传染效应对供应链传染效应的影响及两种效应对比

六、客户盈余公告信息含量、供应链关系对纵向传染效应的影响

客户公司的盈余公告是供应商投资者进行投资决策的一个重要信息来源,本文主要从营业收入、营业成本变动、未预期盈余以及盈余质量四个维度刻画客户盈余公告信息含量,进而探究作为传染源的盈余公告特征对传染效应的影响。

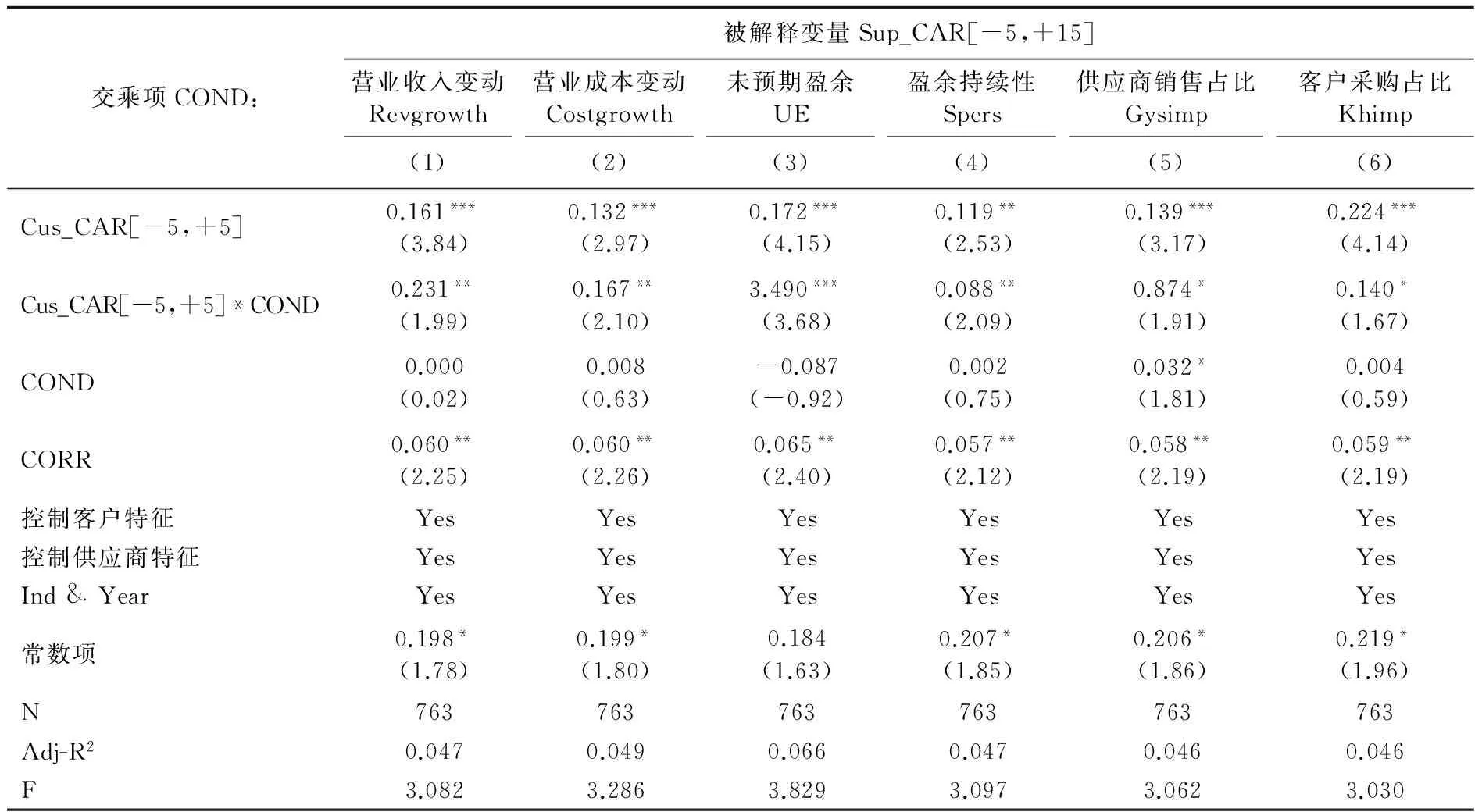

第一,客户营业收入、营业成本变动对传染效应的影响。企业盈余包含营业收入、营业成本、经营费用三个部分。经营费用包含的项目较复杂,与公司当期的经营开销相关而与供应商的相关性较小,而大客户营业成本与营业收入变动表明大客户对供应商的需求发生变化[17],对供应商生产经营有较大影响,因而对供应商投资者的决策意义重大。营业收入增长,意味着客户拓宽了销售渠道,未来销售会稳定或持续增长,对供应商的采购需求也随之增加。营业成本增加预示着未来向供应商采购的规模将会增加。可见客户营业收入与营业成本增加可以传递出供应商未来业绩上升的利好消息,这会强化客户盈余公告对供应商的传染效应。本文将营业收入与客户累计超额报酬Cus_CAR进行交乘后,检验营业收入对传染效应的影响。表5列示了诸多因素对传染效应的影响,COND代表了每个回归中的影响因素。第(1)列考察了营业收入对传染效应的影响,结果显示:Cus_CAR[-5,+5]*Revgrowth的回归系数为0.231,在5%的水平上显著为正,说明营业收入增长对传染效应具有正向影响。同理,本文将营业成本增长率放入主回归进行交乘后,结果如表5第(2)列所示:Cus_CAR[-5,+5]*Costgrowth的回归系数为0.167,在5%的水平上显著,表明营业成本增长对传染效应同样具有正向效应,即营业成本变动越大时,客户盈余公告对供应商的传染效应越强。

第二,客户未预期盈余对传染效应的影响。前人研究发现,盈余信息的市场反应与未预期盈余变动存在统计相关性[27]。未预期盈余为实际盈余与投资者预期盈余之间的差异,未预期盈余越大表明实际盈余偏离投资者估计值越大[22][28]。对于供应商的投资者而言,客户未预期盈余越大,包含的信息含量越大,越有助于投资者据此判断供应商公司当期和未来的经营状况,进而引发供应商股价的波动。表5第(3)列列示了客户未预期盈余对传染效应的影响,数据显示:交乘项Cus_CAR[-5,+5]*UE的回归系数为3.490且在1%的水平上显著,说明未预期盈余与传染效应正相关,未预期盈余越高,客户盈余公告对供应商的传染效应越强。

第三,客户盈余持续性对传染效应的影响。内生性信息获取理论认为,投资者私有信息搜寻的动机与公开信息的信息含量呈负相关关系[21]。客户盈余持续性越强,预测力越强,此时,客户盈余公告信息含量对供应商投资者越具有价值,传染效应发生的可能性越大。若盈余持续性差,盈余信息的披露对投资者判断公司未来现金流帮助较小,投资者有动机搜寻信息和利用其他途径的信息开展交易,此时客户盈余公告则对供应商不具有传染效应或者具有较弱的传染效应。本文借鉴Dichev和Tang(2009)的做法计算盈余持续性[29],盈余持续性越大表明盈余质量越高。表5第(4)列列示了盈余持续性对传染效应影响的结果,数据显示:Cus_CAR[-5,+5]*Spers的回归系数为0.088且在5%的水平上显著,说明客户盈余持续性对传染效应具有正向影响,客户盈余持续性越强,客户盈余公告对供应商的影响越大。

(二)客户供应商关系的影响

传染效应更容易发生于具有紧密经济关联的公司,例如债务市场、同一集团或是具有财务关联(如交叉持股或资产投资)的公司[30][31]。下文主要从关系的依赖度考察其对供应链传染效应的影响。

依赖度是衡量客户与供应商关系紧密程度的一种主要方式。两者之间的关系越紧密,相互依赖性越强,利益共同体效应越明显,资产周转速度、资金回收速度、管理费用与广告费用越低[32]。如果客户与供应商关系中一方企业严重依赖于另一方企业,一旦交易中断,依赖方企业的销售将大幅降低并面临较大经营风险甚至引发财务危机,此外被依赖方企业可能凭借强势议价能力挤压依赖方企业的利益空间。同样,一方企业发生的股价波动风险必将祸及另一方企业,尤其当被依赖方企业盈余发生较大变动时,依赖方企业受到的影响可能更大。可见客户与供应商关系越密切,客户盈余公告对供应商的传染效应越强。

本文用客户供应商相互之间的采购占比、销售占比来衡量两者关系的紧密性。销售占比指的是公司销售给客户的收入占总收入的百分比,该值越高意味着客户越重要,供应商越依赖于该客户。客户采购占比,即客户从供应商处采购额占总采购成本的比重,是从客户角度评估供应商对其的重要性。客户采购占比越大,表明该供应商对客户而言越重要,越能对其生产经营产生影响。表5第(5)和第(6)列分别列示了两者对供应链传染效应的影响。数据显示:交乘项的回归系数分别为0.874和0.14,均在10%的水平上显著,表明销售占比和采购占比越大,对传染效应的影响也越大,即如果客户和供应商对彼此而言较为重要,依赖性较高,则客户盈余公告对供应商的传染性越强。

表5 客户盈余公告信息、关系依赖性对传染效应的影响

七、研究结论

本文分析了客户盈余公告市场反应对供应商股价的传染效应,并探究了这种传染效应的影响因素,研究发现:客户盈余公告在引发自身股价反应的同时也会对供应商的股价产生影响,且两者股价反应呈正相关关系;客户盈余公告在供应链上的纵向传染效应受到客户同行业公司传染效应的影响,与同行业企业为协同关系时,其纵向传染效应影响较大,且方向具有一致性;客户盈余信息包含的未预期盈余越高,营业收入、营业成本变动越大,盈余持续性越强时,客户盈余公告对供应商的传染效应越强;客户与供应商关系越紧密,相互依赖度越高,客户盈余公告对供应商的传染效应越强。上述研究结论从以下方面对现有研究进行了补充:首先,本文对在会计信息失真、信息披露质量低的环境下如何选择和收集有价值的财务信息提供了一个特别的视角,补充了投资者价值信息发掘相关领域的文献;其次,研究发现信息传染效应不仅发生在行业内部,供应链同样存在传染效应,进一步本文提出并检验了影响供应链传染效应的因素,补充了与信息溢出效应相关的文献;最后,我国证监会一直鼓励上市公司自愿披露大客户和大供应商的名称和其他详细信息,本研究发现客户信息确实能为投资者提供增量信息,可以为监管层在客户信息披露的政策制定方面提供一定的参考,也扩充了客户信息披露领域的文献。

当然,本研究也存在一些不足。文中尝试了多种稳健性检验,在一定程度上完善了验证逻辑,但由于样本限制在客户与供应商均为上市公司的范围,致使本文样本选择可能存在偏向性,PSM方法的运用虽然弥补了部分缺陷,仍无法保证结论的普适性。但尽管如此,故事与方法上的严谨性仍能保证本文在理论与实践上的价值。未来的研究还可以从以下方面着手:其一,研究结论表明,公司披露客户信息可以为投资者提供增量信息,进一步的研究可以检验供应商因为披露客户信息所带来的收益或是成本如何;其二,由于客户详细信息是自愿披露的,如果公司披露政策发生变更,如开始披露客户信息或者停止披露客户信息,披露的转变对于供应商企业会造成何种影响;其三,供应商的盈余公告是否也会对客户股价产生传染,这种效应又受到何种因素的影响。

注释:

①从2007年开始我国证监会要求上市公司披露前五大客户销售占比和前五大供应商采购占比,并鼓励企业披露前五大客户和前五大供应商的名称信息。

②同时还匹配了与供应商A相近的A1,并组合形成不存在真实客户供应商关系的A1和B、A1和B1两个组合,得到相同的结论,但由于这两组样本量较少,此处选择报告A和B1组合。

③一共有74个供应商未成功匹配,这是因为这些公司特征与同年度同行业控制组中其他公司特征差异太大。有149个样本在计算CAR值时被剔除。

[1] Firth,M.The Impact of Earnings Announcements on the Share Price Behavior of Similar Type Firms[J].The Economic Journal,1976,86(342):296—306.

[2] Ramnath,S.Investor and Analyst Reactions to Earnings Announcements of Related Firms:An Empirical Analysis[J].Journal of Accounting Research,2002,40(5):1351—1376.

[3] Lang,L.H.,Stulz,R.Contagion and Competitive Intra-Industry Effects of Bankruptcy Announcements:An Empirical Analysis[J].Journal o Financial Economics,1992,32(1):45—60.

[4] Kim,Y.,Lacina,M.,Park,M.S.Positive and Negative Information Transfers from Management Forecasts[J].Journal of Accounting Research,2008,46(4):885—908.

[5] 杨德明,林斌.业绩预告的市场反应研究[J].经济管理,2006,(16):26—31.

[6] Leitner,Y.Financial Networks:Contagion,Commitment,and Private Sector Bailouts[J].Journal of Finance,2005,60(6):2925—2953.

[7] Jorion,P.,Zhang,G.Credit Contagion from Counterparty Risk[J].The Journal of Finance,2009,64(5):2053—2087.

[8] Mistrulli,P.E.Assessing Financial Contagion in the Interbank Market:Maximum Entropy versus Observed Interbank Lending Patterns[J].Journal of Banking & Finance,2011,35(5):1114—1127.

[9] Gleason,C.A.,Jenkins,N.T.,Johnson,W.B.The Contagion Effects of Accounting Restatements[J].The Accounting Review,2008,83(1):83—110.

[10] Chiu,P.C.,Teoh,S.H.,Tian,F.Board Interlocks and Earnings Management Contagion[J].Accounting Review,2013,88(3):915—944.

[11] Francis,J.R.,Yu,M.D.Big 4 office Size and Audit Quality[J].The Accounting Review,2009,84(5):1521—1552.

[13] Freeman,R.,Tse,S.An Earnings Prediction Approach to Examining Intercompany Information Transfers[J].Journal of Accounting and Economics,1992,15(4):509—523.

[14] Hilary,G.,Shen,R.The Role of Analysts in Intra-Industry Information Transfer[J].The Accounting Review,2013,88(4):1265—1287.

[15] Olsen,C.,Dietrich,J.R.Vertical Information Transfers:The Association between Retailers' Sales Announcements and Suppliers' Security Returns[J].Journal of Accounting Research,1985,23(3):144—166.

[16] Hertzel,M.,Li,Z.,Officer,M.,Rodgers,K.Inter-Firm Linkages and the Wealth Effects of Financial Distress along the Supply Chain[J].Journal of Financial Economics,2008,87(2):374—387.

[17] Pandit,S.,Wasley,C.E.,Zach,T.Information Externalities along the Supply Chain:The Economic Determinants of Suppliers' Stock Price Reaction to Their Customers' Earnings Announcements[J].Contemporary Accounting Research,2011,28(4):1304—1343.

[18] Chang,C.,Daouk,H.,Wang,A.Do Investors Learn about Analyst Accuracy? A Study of the Oil Futures Market[J].Journal of Futures Markets,2009,29(5):414—429.

[19] Cheng,C.S.A.,Eshleman,J.D.Does the Market Overweight Imprecise Information? Evidence from Customer Earnings Announcements[J].Review of Accounting Studies,2014,19(3):1125—1151.

[20] Madsen,J.Anticipated Earnings Announcements and the Customer-Supplier Anomaly[J].Journal of Accounting Research,2017,Forthcoming.

[21] Schumacher,U.Buyer Structure and Seller Performance in US Manufacturing Industries[J].The Review of Economics and Statistics,1991,73(2):277—284.

[22] Easley,D.,O'Hara,M.Information and the Cost of Capital[J].The Journal of Finance,2004,59(4):1553—1583.

[23] 于忠泊,田高良,张咏梅.媒体关注、制度环境与盈余信息市场反应——对市场压力假设的再检验[J].会计研究,2012,(9):40—51.

[24] Brenner,M.H.Mortality and the National Economy:A Review,and the Experience of England and Wales,1936—1976[J].The Lancet,1979,314(8142):568—573.

[25] Campbell,J.L.,Chen,H.,Dhaliwal,D.S.,Steele,L.B.The Information Content of Mandatory Risk Factor Disclosures in Corporate Filings[J].Review of Accounting Studies,2014,19(1):396—455.

[26] 李常青,魏志华,吴世农.半强制分红政策的市场反应研究[J].经济研究,2010,(3):144—155.

[27] Ball,R.,Brown,P.An Empirical Evaluation of Accounting Income Numbers[J].Journal of Accounting Research,1968,6(2):159—178.

[28] 朱松.企业社会责任、市场评价与盈余信息含量[J].会计研究,2011,(11):27—34.

[29] Dichev,I.D.,Tang,V.W.Earnings Volatility and Earnings Predictability[J].Journal of Accounting & Economics,2009,47(1):160—181.

[30] 黄俊,陈信元,张天舒.公司经营绩效传染效应的研究[J].管理世界,2013,(3):111—118.

[31] 赵进文,苏明政,邢天才.未预期收益率、传染性与金融危机——来自上海市场与世界市场的证据[J].经济研究,2013,(4):55—68.

[32] Patatoukas,P.N.Customer-Base Concentration:Implications for Firm Performance and Capital Markets[J].The Accounting Review,2012,87(2):363—392.

(责任编辑:胡浩志)

2017-01-09

国家自然科学基金项目“公司职工薪酬成本的影响因素、产出效应与控制策略研究”(71172221);国家自然科学基金项目“风险信息披露、风险感知与资本市场风险识别行为”(71472188)

王雄元(1972— ),男,湖北襄阳人,中南财经政法大学会计学院教授,博士生导师; 高 曦(1989— ),女,云南大理人,中南财经政法大学会计学院博士生,云南财经大学会计学院教师。

F275.6

A

1003-5230(2017)03-0003-11